我国互联网电视产业融资方式探析*

2016-12-14何泽新

■ 江 虹 何泽新

我国互联网电视产业融资方式探析*

■ 江 虹 何泽新

伴随近几年的蓬勃发展,我国互联网电视产业的融资需求愈发强烈。影视内容布局、互联网相关的增值业务开发以及硬件终端的生产处处离不开资金支持。选用不同的融资方式不仅对应着不同的融资成本而且代表着不同的风险水平,由此,我国互联网电视产业内的企业融资选择除了受一定的产业特质影响外还具有较强的个性特征。

传统产业融资观点中,Myers和Majluf利用信号传递模型提出的融资优序理论①认为在信息不对称以及投资者逆向选择的情况下,企业在融资过程中遵循内部融资——债务融资——股权融资的先后顺序。企业首先考虑几乎零成本的内部融资,而在外部融资时,债务融资优先于股权融资。Berger和Udell则从产业周期角度提出融资生命周期理论,认为企业在婴儿期和青壮年期融资大多依靠内部融资,而从中年期到老年期,企业得到的外部融资会迅速增加②。进一步,从行为金融学的角度,Baker和Wurgler的资本结构的相机抉择理论③提出企业在融资过程中会根据二级市场上股票价格的高低来决定自身的融资方式。当公司股价被高估时,考虑到原有股东利益最大化公司会选择通过发行股票融资,而公司股价被低估时则会放弃或者推迟发行股票融资。那么,现阶段我国互联网电视的融资方式选择在传统基础上又表现出什么独特性呢?

一、我国互联网电视产业与传统电视产业融资方式对比分析

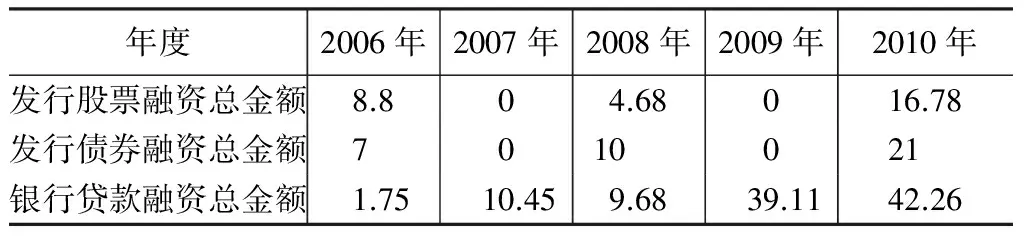

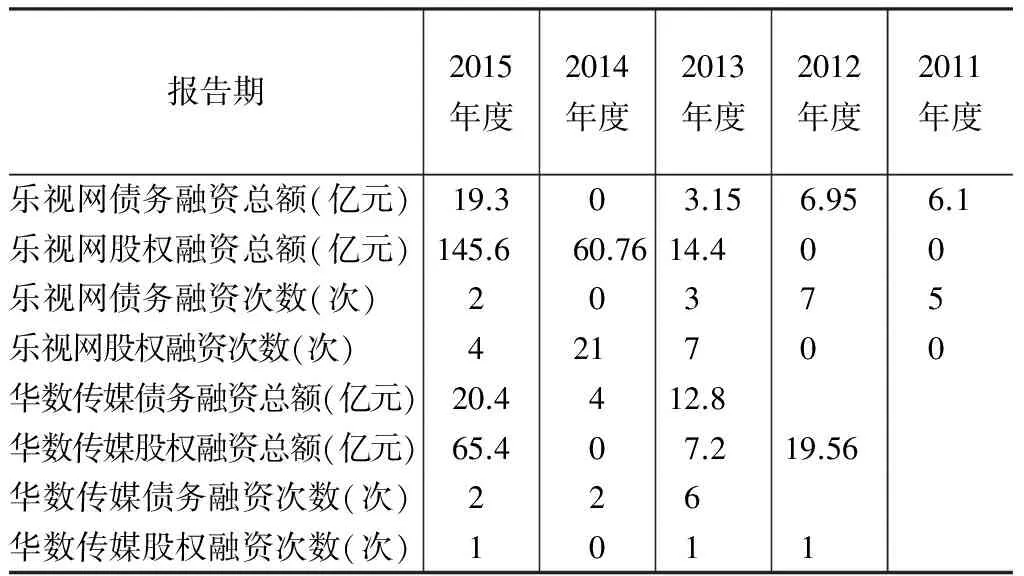

2011年前后,关于互联网电视产业的相关政策法规逐渐形成一定体系。此时,我国传统的电视产业经历了近30多年的发展,营收比较稳定,产业已迈入成熟期,而互联网电视产业则刚进入初创期向成长期发展。由表1可以看出,在2006-2010年这段期间内,传统电视产业主要的融资模式是发行债券和银行贷款,而发行股票融资额度比较小,频率也比较低。对于传统电视产业而言,股权融资所占的比重比较低,更偏好于债务融资。而在互联网电视产业当中,近年来通过股权融资和债务融资额度都不断增加,融资额度比较大(如表2)。在近五年中,相比债务融资而言,互联网电视产业通过股权融资的比重更大,在2011-2013年期间,两者融资额度相差较小;而近两年来,通过股权融资的额度大幅增加。这与自2014年以来股票市场迎来比较大的涨幅密切相关,尤其是互联网电视相关的股票涨幅甚至达几倍,大量公司在行情上涨时发行股票可以筹集更多资金,明显表现出相机抉择性。

表1 广播电视业④2006—2010年融资方式对比(单位:亿元)

数据来源:恒生聚源。

表2 互联网电视产业⑤2011—2015股权融资与债务融资对比(单位:亿元)

数据来源:恒生聚源。

相比债务融资而言,选择股权融资便意味着承担更大的风险,投资者所要求的回报也更多。由此可见,互联网电视产业在融资模式的选择上更为激进,具有更强的风险偏好。虽然在2007年前后,A股市场也曾大幅上涨,但对于进入成熟期的传统电视产业而言,由于政策壁垒等方面原因,产业处于比较稳定发展之中,投融资需求较弱,加上大多企业以国有性质为主,在融资模式的选择上更偏向于保守,融资额度和频率都比较低,且主要融资模式为债务融资,更符合融资优序理论。

与融资优序理论不同,我国互联网电视产业在融资选择上具有强烈的股权融资偏好。由于互联网电视业务大多是在其他业务如有线电视、网络视频等的基础上发展而来,在其发展之初可以更多借助内源融资,因此产业早期融资额度较低(如表2)。但产业投融资活动频繁,资金需求大,融资金额不断增加,其融资活动也不断提前。客观上,2010年后我国扶持文化产业发展出台一系列鼓励传媒企业上市、并购和重组的政策,也为股权融资提供了便利。此外,“互联网+”模式在产业当中出现了众筹,P2P等互联网金融模式,这些新型直接融资模式进一步加大了与传统电视产业以银行间接融资为主的差异。除了上述产业层面融资方式的整体差异,我国互联网电视产业内企业的融资选择还有着自己的个性特征。

二、乐视网与华数传媒融资方式对比分析

乐视网作为我国互联网电视产业先行者之一,近年来构建了 “平台+内容+终端+应用”的互联网电视生态。华数传媒则是我国最早获得互联网电视牌照的广电运营商之一,不断完善“内容+运营+终端”的产业链布局。在竞争激烈的产业环境中,作为我国互联网电视产业内的龙头企业,两者都急需资金的支持拓展其业务。如表3所示,剔除华数传媒在去年5月定增65亿元的影响,乐视网和华数传媒近年来账面现金总额都比较低,不足以支持当下产业当中数额庞大的投资布局。

由表4可知,华数传媒自2012年借壳上市以来,大多通过以债务融资筹集资本,仅发行过两次股票,由于增发股票会稀释控股权,在其国有控股背景下发行股票的频率和数量都受到一定的限制。因此,在其融资过程中,先借助于其传统业务所积累的内源资金,当需要进行外部融资时,则先选择债务融资,而其国有性质和业务的稳定也让其在银行贷款以及发行债券方面有一定的便利。当通过债务融资满足不了其需求时,再选择股权融资,因此其融资模式符合优序融资理论。

表3 乐视网与华数传媒近年来负债及账面现金情况(单位:(亿元))

资料来源:根据财报资料整理。

表4 乐视网与华数传媒近年来融资比较

数据来源:恒生聚源、Wind。

对于乐视网而言,近年来主要的融资模式是围绕其股权进行的资本运作,主要包括增发股票、股票质押(按40%的折算率计算)、大股东减持反哺上市公司三种模式。自2011-2015年仅五年的时间,乐视网股价涨幅高达16倍多,其市值也从不足百亿元到上千亿元。由表4可以看出,在其股价涨幅较低时,如2011和2012年时,乐视网主要融资模式为债务融资,而近年来股价的大幅上涨使其频繁进行股权融资。而这显然符合相机抉择理论,在股价高企时,大股东通过股权操作为企业的发展筹集更多资金。另外,民营企业的身份,新业务的不确定性,收益的未知性,实物抵押物的缺乏,再加上不断增加的短期偿债压力,注定了乐视网不可能过多指望银行贷款这种直接融资模式。

股权融资比债务融资具有更大的风险性。处于成长期的互联网电视产业,在融资模式的选择上相对激进,具有更强的风险偏好。互联网的开放性以及资本对于互联网电视产业前景的认可大幅增加了产业内的资金供给,产业融资渠道不断增多。但这也大幅提高与互联网电视相关标的市场估值,如何对产业内的相关标进行合理、科学的估值成为融资研究的重要方向。

注释:

① Myers Stewart C.and Majluf Nicholas S.CorporateFinancingandInvestmentDecisionsWhenFirmsHaveInformationThatInvestorsDoNotHave.Journal of Financial Economies,1984,Vol.13,No.2,pp.187-221.

② Berger Allen N.and Gregory F.Udell.TheEconomicsofSmallBusinessFinance:TheRoleofPrivateEquityandDebtMarketintheFinancialGrowthCycle.Journal of Banking and Finance,1998,22,pp.613-673.

③ Baker Malcolm and Wurgler Jeffrey.MarketTimingandCapitalStructure.Journal of Finance,2002,Vol.57,No.1,pp.1-32.

④ 该行业划分标准为中信行业分类下的传媒业下的广播电视业,包括16家上市公司。

⑤ 该处互联网电视产业的数据来源于恒生聚源,经筛选后共有43家上市公司与互联网电视业务相关,以下使用的互联网电视产业相关数据同此标准。

(作者江虹系华南理工大学新闻传播学院副教授;何泽新系华南理工大学新闻传播学院硕士研究生)

【责任编辑:张国涛】

*本文系广东省新媒体与品牌传播创新应用重点实验室项目“我国互联网产业链整合研究”(项目编号:2013WSYS0002)研究成果。