利率对我国股市波动性影响实证研究

2016-12-07刘旭旭

刘旭旭

摘要:本文以利率对我国股市波动性影响为研究对象,在已有研究的基础上,使用2010-2015年Shibor隔夜利率与上证综合指数数据进行实证分析,利用VAR模型、Granger因果检验以及脉冲响应分析,对利率对股票收益率波动性的影响进行验证分析,通过实证检验的结果得出相关结论,并提出政策建议。

关键词:利率;股市波动性;实证研究

中图分类号:F830.33 文献标识码:A

文章编号:1005-913X(2016)09-0112-02

一、本文的研究思路

本文在已有研究的基础上使用2010-2015年Shibor隔夜利率与上证综合指数数据进行实迁分析,利用VAR模型、Granger因果检验以及脉冲响应分析,对利率对股票收益率波动性的影响进行验证分析。

二、实证分析

(一)数据的选取及处理

1.股市收益率数据的选取与处理

本文选用2010年1月4日至2015年12月31日间上证综合指数(文中用SH表示)的日数据作为股票收益率的样本数据,共计1464个(数据来源于锐思数据库RESSET)。

股市收益率通常用股票价格指数的对数的差分来表示,其计算表达式为:

r=-ln(pt)-ln(pt-1)

其tp表示第t期的股票价格指数

2.利率的选取与处理

本文在根据基准利率的选取原则,采用2010年1月4日至2015年12月31日SHIBOR隔夜拆借利率数据(上海银行间同业拆放利率,文中用Ⅰ表示)数据来作为基准利率进行研究分析,样本数据共计1464个样本数据(数据来源于SHIBOR官方网站)。

(二)描述性统计

SH和1分别表示上证综合指数和SHIBOR利率,LNSH和LNI分别指上证综合指数和SHIBOR利率对数化的值。

观察上表,从均值角度来看,上证综合指数的均值很天,SHIBOR利率的均值很小。从标准差大小来看,上证综合指数的标准差最大,说明其围绕均值波动的幅度较大,而SHIBOR利率的标准差较小。从偏度系数来看,各变量均为右偏分布。从蜂度系数值来看,SHIBOR利率的峰度较高,而其对数的峰度较低。

(三)样本数据的时间序列平稳性检验

使用VAR模型时,所考察的时间序列前提必须是平稳的,否则将会出现伪回归。利用Eviews对本文所选取的股市收益率和上海银行间同业拆放利率的时间序列进行平稳性检验,R表示股票收益率,DI表示上海银行间同业拆放利率对其对数求差分的数值(以后简称利率的变动率)。ADF平稳性检验结果如下表。

结果表明:股市对数收益率R在1%的显著水平下t统计量所对应的p值为零,故股市收益率R时间序列是平稳的;利率的差分值DI的t统计量所对应的p值为零,该时间序列是平稳的。

(西)Granger因果检验

由平稳性分析结果可知股市收益率时间序列、利率的变动率序列都是平稳的。股市对数收益率R与利率变动DI间可做Granger因果检验。检验结果如下表。

根据检验结果可知,在5%的显著水平下,股市收益率R对利率差分DI的F统计量的值对应的p值为0.2292大于0.05,股市收益率R不是利率变动DI的Granger因果原因;但是DI对R的F统计量的值对应的p值为0.0316<0.05,拒绝原假设,即DI是R的Granger原因。

由此可将股市收益率作为被解释变量,利率对数时间序列为解释变量,来看利率变动会引起股市收益率的怎么样变化,故VAR模型表达式为:

RT=λ1Rt-1+…+λpR+μ1DIt-1…+μyDIt-k+ε

(五)VAR模型的建立

1.最优滞后阶数的确定

经过平稳性检验和Granger因果检验,显示股市收益率与利率变动两个时间序列都是平稳的,并且利率是股市收益率的Granger原因,则可以建立VAR模型。在建立VAR模型前需要进行滞后期排除检验,确定模型的最优滞后期阶数。

根据最优滞后期阶数的确定原则选出来的滞后阶数为三阶,所以将VAR模型的滞后阶数定义为三阶。

2.VAR模型的稳定性检验

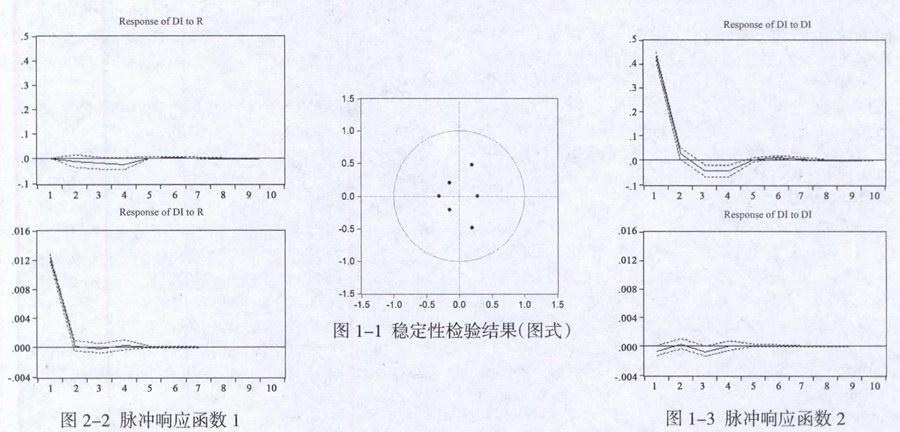

由表和图1-1所示结果可知所以特征根均落在单位圆内,表明序列平稳,所建立的VAR模型是合适的。

(六)脉冲响应分析

脉冲响应函数主要是刻画内内变量对误差变化的反应。本文建立的VAR模型包含两个变量,共有四个脉冲响应函数。

图1-2中实线表示随着预测期数的增加,股市收益率R对DI和自身的一个标准差信息的脉冲响应,虚线表示在相应脉冲响应图像两侧加或减两倍标准差的置信带。

从1-2图中可以看出,股市收益率R的变动对自身的正向影响从开始急速在第2期下降,随后第3期后趋近零;对利率的影响较小,在第5期后趋近零。在当前我国利率市场化仍在建设阶段的背景下,我国的基准利率水平主要由央行来决定,市场不能对利率水平其主导的决定性作用,股市收益率的变动很难影响到我国利率变动。前面在做Granger因果检验时,就得出股市收益率不是引起利率波动的Granger原因,这使得本模型具有结果的一致性。

从图1-3中可看出,来自DI的随机冲击对股市收益率R的冲击在开始时反向反应,从第4期这种冲击开始逐渐减小,随后逐渐为零;对自身的冲击在开始至第2期急速下降,到第3期为负,到第6期后逐渐趋向于零。

(七)实证分析结果总结

实证分析总结:通过ADF时间序列平稳性检验,得到股市收益率R、利率对数差分DI是平稳的,可以进行Granger因果检验,发现只有DI是R的Granger原因,确定二者VAR模型的最有滞后阶数为3阶,并进行参数估计,从估计结果看股市收益率(R)与其自身的滞后项呈正向关系,这说明前期股市收益率高后期股市收益率也会增加,但是随着滞后阶数的增加,这种影响变成负向;利率变动对股市收益率整体上呈负相关,从模型参数估计上看1阶系数为0.0592、2阶系数为-0.1085,估计值显著且都很小,这说明利率变动对股市收益率的影响的贡献度很小,虽然是负向影响,但是影响很小。

三、结论

经过理论分析可以知道,我国利率变动对股市收益率的影响从整体上看应该是负相关的,但是由于其他经济变量和投资者行为方面的原因,会使这种影响性很弱。本文主要针对这个问题进行利率变动对股市收益率的影响实证分析。利率与股市收益率之间并没有一个直接的经济理论模型来构造,仅从利率与股市收益率两个时间数列的动态关系来说明问题时,在不考虑当期影响的前提下,选择VAR模型来进行实证分析。

本文选取2010年1月到2015年12月的时间序列数据,运用ADF检验、Granger因果检验、VAR建模等动态计量经济学方法实证研究利率对沪市的影响,据格兰杰因果检验,表明实际利率为股票收益率的格兰杰原因。说明央行调控存贷款基准利率使得市场实际利率发生变化,进而可以对股票价格产生影响。通过VAR模型的建立,我们得出利率变动对股市收益率整体上呈负相关,但利率变动对股市收益率的影响的贡献度很小。实证分析结果表明:上海银行间同业拆放利率与上证指数存在反向变动的趋势,且VAR回归方程通过显著性检验,即利率对股市波动性的影响显著。

四、政策建议

加快利率市场化改革,提高利率变化对股市的传导效应;加快多层次资本市场发展,进一步健全完善股票市场;加快货币市场和股票市场的有效联动货币市场与资本市场相互依存、互相促进关系的形成。

[责任编辑:文筠]