高管自利与财务报表重述——基于中国A股2004-2013的实证分析

2016-11-18文/从容

文/从 容

高管自利与财务报表重述——基于中国A股2004-2013的实证分析

文/从容

委托代理理论强调代理成本的存在,强调公司高管有自我利益最大化的动机和能力。在我国愈演愈烈财务报表重述背景下,以2004到2013中国A股非金融类公司为样本,研究公司高管的自利行为。发现财务报表重述现象与高管自利有着显著正相关关系。为此,建议监管机构建立起上市公司财务报表重述的公司高管的管理责任追究机制,以及要求高管“吐回”已获薪酬激励的处罚政策。

报表重述; 高管薪酬; 自利;吐回政策

一、研究背景

(一)惩罚制度缺失与愈演愈烈的报表重述现状

近几年,我国上市公司的财务报表重述情形较为严重。报表重述的原因也是五花八门。根据提供上市公司财务报表重述的迪博数据库,沪深两市A股财务报表重述的占比,平均来看远超10%。,最高的2004年度则超过27%。

财务报表重述情形如此严重,可能与我国对于财务报表重述欠缺相应惩罚制度有关。当前,我国对财务报表重述并没有惩罚措施,仅要求对于重大违法违规行为的财务报表重述需要按相应规定单独公告。即及时、单独出具财务报表重述的“更正公告”或 “补充公告”。而不允许拖延而于下一期财务报表中作相应披露。

如此,虽然,公司董事长、总裁、财务总监等均被要求保证财务报表的真实、完整。但是,若财务报表依然存在错报或漏报,也只需要对财务报表加以重述,管理层并没有因此被惩处。

(二)美国重述的高管薪酬处罚政策与重述状况的改善

1.美国2002年SOX法案要求建立高管的“吐回”的惩罚制度

2002年美国发布《提高公司披露准确性和可靠性以保护投资者的证券法等修正案》(简称SOX法案),该法第302条款“对财务报告的公司责任”,要求上市公司CEO和CFO申明保证已经履行了对财务报告的真实完整方面的责任。SOX法案第304(a)条款同时明确,如果因为舞弊等不符合证券相关法案的不当行为时公司财务报告重述的,则CEO和CFO需要“吐回”已获得的薪酬激励。SOX法案的初衷是为了减少上市公司的财务报告重述行为。只是,2002年的SOX法案并没有明确具体的实施方案。现实中,只有当高管已经被查犯有刑事欺诈才会引发“吐回”薪酬激励的处罚。

2. 美国2010年Dodd-Frank法案要求全面落实“吐回”惩罚制度

2010年美国国会发布《华尔街改革和消费者保护法案》(简称Dodd-Frank法案),明确要求所有公司均需要制定“吐回”政策。即高管不当行为时,需要“吐回”已获得的薪酬激励。应该说,直到2010年Dodd-Frank法案,2002年的SOX法案304(a)条款,才算是落到实处。Dodd-Frank法案的954条款要求所有公司都应采用“吐回”政策,无论是错误还是舞弊,均会引发“吐回”惩处,而无论是在任还是离职高管均应会覆盖,时间则可回溯3年。

美国证监会在2014年提供了“吐回”惩罚政策的最终版。而据对财富100强(Fortune 100)公司调查显示实施“吐回”政策的,在2006年仅有18%,而2012年则有87%(Equilar, 2012)。

美国在更多上市公司自愿采纳财务报表重述时“吐回”政策以后,美国证券市场上的上市公司财务报表重述事项也就有了明显的降低。

二、文献回顾、理论分析与假设提出

(一)文献回顾

财务报表重述的恶果也比较严重。财务报表重述造成公司价值的毁损,公司信誉度丧失。

研究人员有从公司自身的治理层的素质(刘林子,2016),从公司外部股东(徐星美和朱信凯,2016)以及中介服务机构(马晨等,2016)等角度加以研究。虽然,对财务报表重述的影响因素从多角度加以研究。但这些研究中,还欠缺从高管自利与财务报表重述间关系进行的相关研究。为此,我们拟开展高管自利对财务报表重述影响的研究,从而提供相应研究证据。

(二)理论分析与假设提出

基于委托代理理论,管理层追求自身利益最大化使得股东前期承受逆向选择,后期承担管理层道德风险的后果。公司代理成本不可避免。

管理层为了追逐自身利益而有意向股东提供包含了错报和漏报的质量低劣的财务报告。管理层获得其利益,而股东被蒙蔽。只是,包含错报和漏报的质量低劣的信息终究是需要更正和补充披露的。这就是财务报表的重述。

(三)假设提出

管理层有意出具包含错报和漏报的财务报告,可能会被审计师发觉,而被审计师的非标审计意见,从而,错报与漏报直接被揭示出来;包含错报和漏报的财务报告,也可能未被审计师识别出来,需要事后的“更正公告”、“补充公告”而延期揭示出来。

财务报表重述,用行为证明了管理层之前出具了包含错报和漏报、质量低劣且未被审计师识别出的财务报表。

管理层为何出具包含错报或漏报的财务报表?无意识行为,则说明管理层的低胜任能力。故意而为,则说明管理层的道德风险。委托代理理论,明晰了代理成本的存在。代理成本可能因逆向选择而产生,被选择的管理层胜任能力不足而无意识地出具了包含错报和漏报的财务报告。代理成本更可能因道德风险而产生,被选择的管理者有意出具包含错报和漏报的财务报表,以达成管理层自身利益的最大化。

管理层自身利益,可能体现为在职高消费,更可能会体现为薪酬高激励。高管薪酬增长幅度,能够尽可能地排除行业和前期影响,控制内生性影响,可以部分衡量出薪酬高激励。高管薪酬增长幅度越高,越是自利行为的体现。为此,有假设一:

H1:高管自利程度越高,公司财务报表重述可能性就越大。

三、研究设计

(一)样本选择

本文选择2004年到2013年度除金融业以外全部A股上市公司作为研究样本。研究所需要的财务报表重述数据来自深圳迪博数据有限公司数据库。研究所需要的上市公司财务数据和公司治理数据均来自国泰安CSMAR数据库。去除研究数据缺失观测值,最终得15985个观测值。

(二)研究模型

为验证假设H 1, 构建如下实证统计检验模型(1)。

当模型(1)中解释变量gpay的系数β1 显著为正时,假设H1就得到了检验。表明,高管自利程度越高,越可能会先期提供存在错报或漏报的会计报表,后期再对存在错报或漏报会计报表的加以更正或补充。

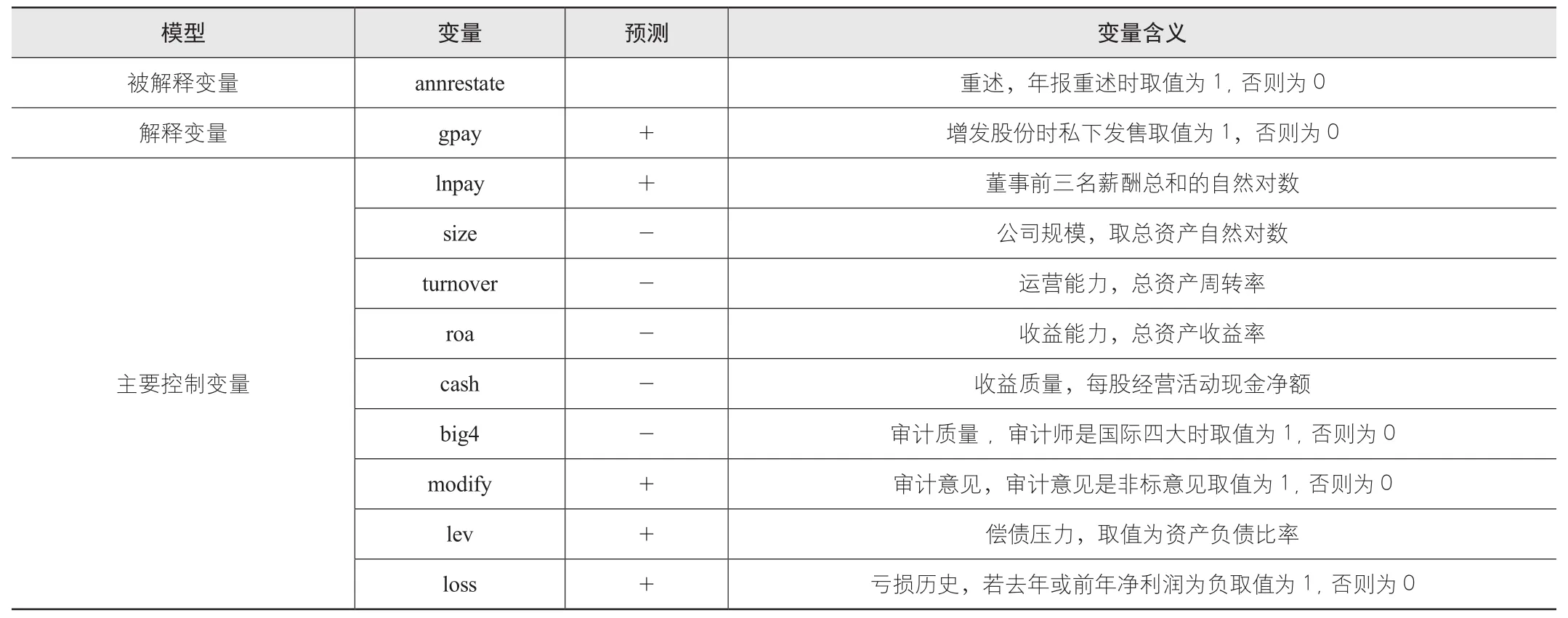

(三)被解释变量与解释变量

1.被解释变量

restate,年度报表重述。已发布年度报表若重述取值为1,否则为零。

2.解释变量

gpay,董事自利程度。取值为董事前三名薪酬总额年度间增长率。薪酬年度间增长变化情况,反映董事逐薪程度,作为高管自利的替代变量。

(四)控制变量

lnpay,董事激励状况。取值为董事前三名薪酬总额的自然对数。同等条件下,董事薪酬越高,越能有效履行受托责任,相应地,提供的会计信息质量应越高,已发布信息需要后续更正和补充应当越不会发生。lnpay的预测符号为负。

size,公司规范性。取值为公司总资产的自然对数。公司规模越大,公司越规范,越不会发生重述。size的预测符号为负。

turnover,公司运营能力。取值为营业收入与年初和年末总资产平均值的商。公司运营效力越高,越不会虚构好消息或隐瞒坏消息,越不需要对财务报表重述。turnover的预测符号为负。

roa,资产收益能力。取值为本年度净利润与年初和年末总资产平均值的商。资产收益能力越高,越没必要对报表加以操纵,重述可能也就越少。roa的预测符号为负。

cash,营运质量。取值为每股经营活动产生现金流量净额。当收入中现金所占比重越高,说明收现能力越强,经营的质量也就越高。cash的预测符号为负。

big4,审计质量。审计师是国际四大(普华永道,德勤,安永,毕马威)会计师事务所时,取值为1,否则为零。国际四大会计师事务所的审计质量相对较高。审计质量越高,财务报表存在错报和漏报可能性越小,重述可能性也更小。big4的预测符号为负。

modify,审计意见类型。当公司收到审计报告是非标准无保留审计意见时,取值为1,否则为零。财务报告被出具非标审计意见,预示着这类公司的报表报告重述可能性更高。modify的预测符号为正。

lev,偿债压力,偿债压力越大,越不能违反债务合同所要求的条款。债务合同的条款,可能包括更高的流动比例,更高的盈利水平。举债越多,债务合同条款就越多,报表错报或漏报也就越多,财务报告重述可能性也就更高。lev预测符号为正。

loss,公司亏损历史。前两年曾经亏损过取值为1,否则为零。以往年度中出现过亏损,为了扭亏为盈以满足资本市场预期,上市公司可能会虚增收入,虚减费用。从而,报表可能包含错报和漏报,报表重述可能性会更高。loss的预测符号为正。

另外,为了控制年度影响,以2007年作为基准,设九个年度哑变量。(见表1)

四、实证结果分析

(一)样本描述性统计

表2给出了样本数据的描述性统计结果。从表2可以看到,被解释变量restate的均值为0.113,这表明有约11.3%的样本公司存在年度报表重述行为。样本的年度报告重述的分年度进一步分析信息见表3。

从表3可以看出,样本的年报重述比率最高的是2004年度的22.16%,其次是2005年度的17.99%,之后是2007年度15.20%,最少的则是2010年的5.88%。

从表4可看出,解释变量gpay的最大值是90,最小值为-0.986。这意味着,有些公司董事薪酬增长率很高,达90倍。上涨最高的是2008年度的华远地产,董事前三名薪酬总额为1274千万,而2007年度对应数字为14万,上涨幅度为900%。下降最严重的是2008年的三联商社,董事前三名薪酬总额为0.9万元,相较该公司2007年度董事前三名薪酬总额的64.43万元,薪酬下降幅度为98.6%。

样本中,gpay为负值的,即董事前三名薪酬总额有所下降的,约占总样本的28.5%;为0的,即董事前三名薪酬总额没有变化的,约占总样本的6.77%;为正数的,即董事前三名薪酬总额有所上涨的,约为总样本的64.73%。

表1 研究变量及其解释

表2 研究变量的描述性统计

表3 样本公司年报重述比率

表4 薪酬增长率分布表

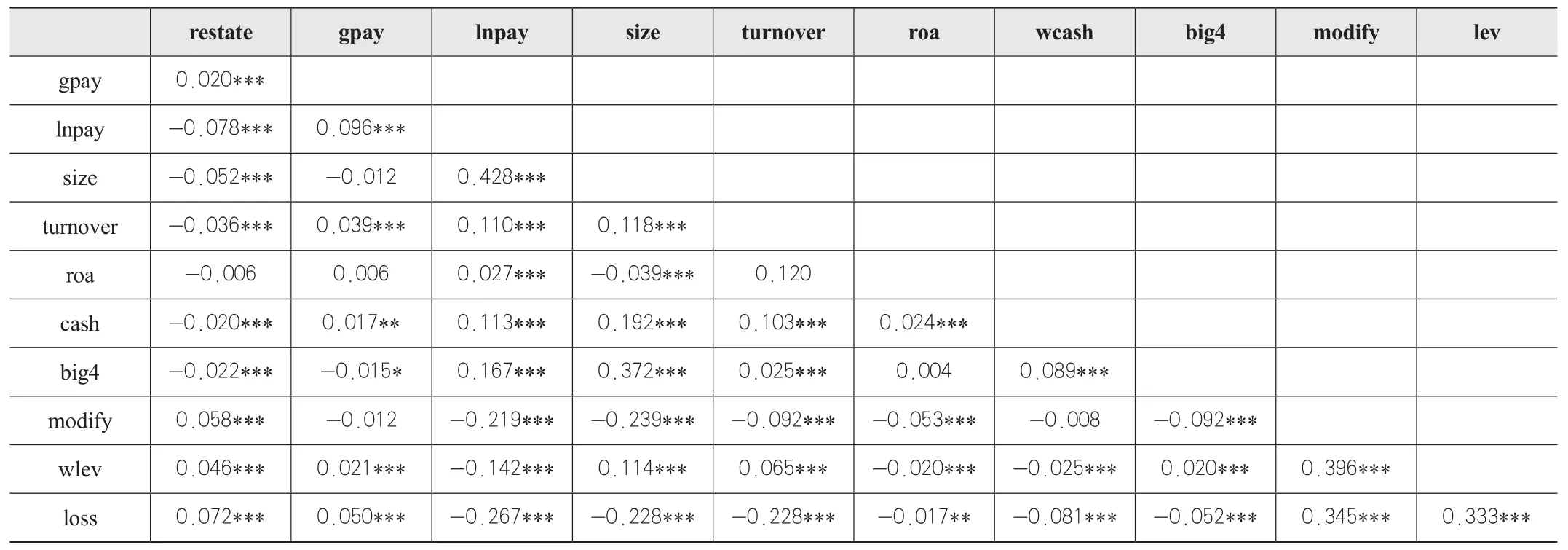

(二)相关性分析

模型(1)主要变量的相关性检验结果见表5。从表5相关系数可以看出,最大的是size与lnpay两变量的相关系数,为0.480;其次,是size与big4两变量的相关系数为0.377。可以认为研究模型的变量之间没有严重的线性相关问题。

表5 相关性分析

五、多元回归结果

为了检验本文假设:高管自利程度越高,公司财务报表中存在错报或漏报可能性越大,从而公司财务报表被重述的可能性越高。对本文构建的实证模型(1)进行多元Logit回归检验,检验结果见表6。

从表6第(1)列解释变量gpay的回归系数显著为正0.056,可知假设H 1得到检验。这意味着,当高管薪酬水平年度增长率越大,高管将从自身利益出发,更可能将存在错报或漏报的年度财务报表对外发布。存在错报或漏报的财务报告终究是需要更正或补充的,如此,就体现为后期公司财务报表重述越高。

表6 高管自利与报表重述的logit检验结果

六、结论

公司财务报表重述行为,说明公司会计信息存在着错报或漏报,表明公司会计信息质量的低劣。

我国公司报表重述比例较高的,就目前看来,相应政策制定机构还没有准备制定或采取相应严厉策略来加以进一步的规范。由此,我们可以预见我国报表重述占比将延续高位、而不会降低。公司会计报告重述公告,通常也是公司价值毁损表象。我们有必要对公司价值毁损表象背后原因加以追究,从而为公司价值保护,投资者利益维护,提供相应策略。

在这个背景下,本文研究了高管自利与报表重述间的关系。提供了高管自利程度越高,公司报表重述可能性也越高的研究证据。

根据研究结果,期望监管部门关注报表重述背后的高管自利原因。同时,提出以下建议:(1)立法制定类似美国SOX法案第304条款的要求,聚聚上市公司财务报表重述时高管“吐回”相应获得的薪酬激励;(2)中国证监会制定类似于Dodd-Frank法案的政策,即要求所有上市公司建立“吐回”政策;(3)上海交易所和深圳交易所对上市公司的具体“吐回”政策的实施加以监管。通过这些法律法规对规范高管的自利行为,有效减少我国上市公司财务报告重述现状。

[1] Equilar. 2012. 2012 Clawback Policy Report: An Analysis of Compensation Recovery Policies at Fortune 100 Companies. Redwood City, CA: Equilar, Inc.

[2]刘林子.董事会特征、内部控制与上市公司财务重述[J]. 北方经贸,2016, 06: 118-119.

[3]徐星美,朱信凯. 政府控制、机构投资者与财务重述——基于我国上市公司年报“补丁”的经验证据[J]. 江汉论坛,2016, 06:60-66.

[4]马晨,张俊瑞,杨蓓. 财务重述对会计师事务所解聘的影响研究[J]. 会计研究, 2016, 05:79-86+96.

(作者单位:南京审计大学)

(指导教师:倪敏博士)

课题名称:江苏省高等学校大学生创新创业项目—“大股东减持与财务报表重述研究”,项目编号:201611287045X。