试论现阶段我国农村互联网金融发展策略

2016-11-15曾之明

曾之明

(湖南商学院地方金融研究所湖南长沙410205)

试论现阶段我国农村互联网金融发展策略

曾之明

(湖南商学院地方金融研究所湖南长沙410205)

将农村地区纳入互联网金融发展战略是实现普惠金融的必然选择。本文从农村互联网金融发展现状入手,揭示了我国农村互联网金融发展的趋势特点,比较了现阶段我国农村互联网金融主要发展模式的优缺点,揭示了我国农村互联网金融面临的主要风险,探讨促进农村互联网金融创新发展的对策建议,提出应因地制宜选择互联网金融发展模式,加大农村互联网金融基础设施建设,完善农村征信体系、加强互联网金融风险协同监管、完善互联网金融法律法规、创新互联网金融业务形式等建议。

农村互联网金融;宜信模式;金融基础设施;征信体系;协同监管

在农村地区推广互联网金融服务对提高我国农村金融服务水平具有重要意义。面对阿里、村村乐、宜信等互联网平台对农村传统金融服务商的冲击,以农村信用社、农业银行、邮政储蓄银行等为代表的传统金融服务机构,纷纷加大对农村互联网金融的投入,全力推进农村普惠金融。在农村地区开展互联网金融服务过程中,也凸显了很多亟待解决的问题。

一、农村互联网金融发展现状及趋势

(一)农村互联网金融发展现状

长期以来农村由于地理位置偏远,人员消费水平低等,传统金融机构匮乏,农民获取金融服务或进行筹资存在严重困难,导致了严重的金融服务配置失衡。随着互联网技术和金融服务的融合,互联网金融开始进军农村市场,不仅促进了普惠金融的发展,也满足了农村地区的融资需求。互联网金融具有门槛低、效率高等优点,将金融服务植根于农业生产的各个环节中,缓解了农户资金需求,提高了金融配置效率。移动支付和线上支付等全新的支付模式降低了农民对传统金融服务的依赖,互联网金融已在农村快速发展起来。到2015年,多个互联网金融服务平台已经针对农村地区的特点,推出了多种金融服务产品。比如宜信小贷公司的宜农贷、农机融资租赁、农商贷、普惠1号等;宜农贷从成立之初便开始开发农村市场;阿里巴巴在蚂蚁金服网商银行旗下拥有针对农户贷款的旺农贷,京东商城针对农村地区也推出了“先锋京农贷”和“仁寿京农贷”等产品。然而,虽然互联网金融平台推出了大量有关农村金融服务的产品,但是农村地区对互联网金融的认识还十分淡薄。在新浪科技进行的抽样调查中,在被抽样的55家农户中,有95%以上的农户不清楚互联网金融产品。可见在互联网金融服务宣传推广方面,还有待持续加强力度。

表1 业务品种表

(二)农村互联网金融发展趋势特点

1.技术支撑日益成熟

随着科技进步,互联网及云计算技术等得到飞速发展,推动了传统金融服务向互联网金融服务发展。首先,大数据、云计算等技术逐渐成熟,人们可以从中获取有价值的信息,促动经济模式转变。其次,互联网、物联网等逐步完善,实现了网上信息交流和现实货物交流的联系,实现了信息和实物的交互。最后,智能终端技术的完善,使得电脑、手机、平板等终端都可连接到互联网,随着4G时代的到来上网速度将进一步提升。这些设备助推云技术—互联网—人实现了快速循环,促进了互联网金融的发展。

2.政府推动创新

2005年以来,我国政府致力推动农村普惠金融建设,而农村互联网金融和普惠金融密切相关。党的十八届三中全会提出了“普惠金融”发展目标,其核心思想为全方位的、有效地为全社会特别是落后地区人口提供金融服务。发展普惠金融可有效实现金融服务的公平配置,确保全民享受平等金融服务,普惠金融已经成为我国金融发展的政策方向。2015年商务部等19个部门推出了《加快农村电子商务发展的建议》可促进农村互联网金融发展。

3.农村经济内在需求强劲

农村电子商务作为我国农村金融及新经济的引擎,对农村互联网金融的发展起到了至关重要的作用,电子商务作为现在最新最有潜力的交易模式,每时每刻都在改变着人们,在互联网时代大趋势下,农村已成为电子商务最广阔的市场之一,2013年中国电商交易总额已突破10万亿元,农村网民数量迅速增加,农村电子商务的市场潜力和需求十分巨大。

二、农村互联网金融服务发展的基本模式

随着阿里巴巴和京东商城等对农村互联网金融服务的开拓,农业龙头企业康达尔、大北农、新希望等企业也开始了P2P金融服务,宜农贷、宜信等P2P平台也大力向农村进军:

(一)阿里巴巴、京东商城模式

阿里巴巴公司利用自身的科技和数据优势,坚持“大生态链”战略,依据“平台、支付、大数据和用户”四大要素,逐步构建自身的金融服务平台。2014年,阿里巴巴集团推出“千县万村”计划,建立全面覆盖的农村电子商务服务体系,蚂蚁金服更是通过支付宝和淘宝等走进了农村市场,以电商平台为依据,逐步的推广自身的互联网金融产品。

2015年,京东商城加快推进自身农村电商战略,通过发展电商平台来发展农村互联网金融服务。京东通过赊账的方式向农民提供资金支持,复制了“格莱珉”商业模式,凭借电商平台,投资渠道下沉,以此推广“京东白条”服务,进军农村互联网金融市场。2015年,京东商城已经完成2000多个行政村的金融服务覆盖,并致力打造线上线下物流循环体系。

由于农村地区普遍收入较低,且无法提供担保。因此我国农村地区存在着严重的信用风险。阿里巴巴和京东商城在进行互联网金融服务时,选择和第三方进行合作来进行风险管控。比如阿里巴巴使用农村淘宝(也称村淘),并且和中和农信进行合作进行风险管控;而京东商城直接将农村信用风险转交给合作方进行管控。

(二)大北农模式

大北农集团致力推进“大北农”战略。大北农公司为了推动自身的互联网金融服务发展,打造互联网金融和农村互联网生态圈的闭环。通过设立、控股和收购P2P小额贷款平台的方式,建立各产业上下游企业和农村金融服务战略的协同。同时通过为农户担保、提供金融租赁、发放小额贷款等方式,开拓农村市场。大北农以逐步建立完善自身的立体金融服务体系,形成了一个既不是传统金融服务也有别于第三方服务的金融服务平台。

(三)拍拍贷、宜信等模式

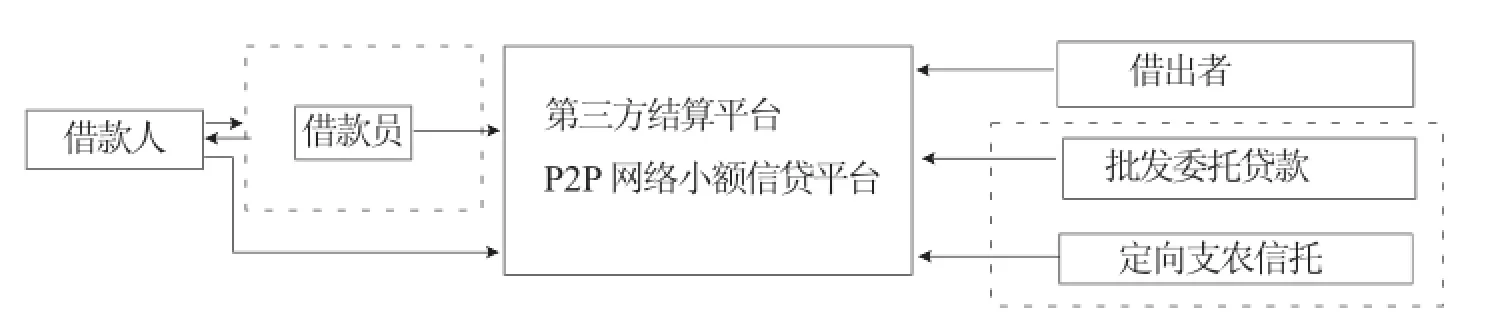

目前发展成熟的P2P网络小额信贷平台主要有宜信、宜农贷、田田圈、拍拍贷、红岭创投等。2007年8月拍拍贷成为中国首家P2P信用网上借贷平台。宜农贷则是P2P信贷服务的领军企业宜信公司在2009年推出的新型平台板块。通过宜农贷平台,有爱心的出借人可以一对一、直接地将富余或者多余的资金借给那些远在贫困地区需要贷款的农村贫困人口,一笔几千元的资金就能改变一家贫困村民的命运走向。运营至今,已发展了12家合作的小额信贷机构,提供近3500万元小额借款,帮助近7000名贫困妇女改善了生活。

目前P2P平台很多,比如有拍拍贷、宜信贷、宜农贷等,各自定位不同,其服务的目标和对象也不同。如51GIVE有专门针对贫困学生的资助项目,红岭创投则旨在为投资者和创业者提供便利快捷的渠道。总体来说P2P网络小额信贷平台都有着相似的运营模式。

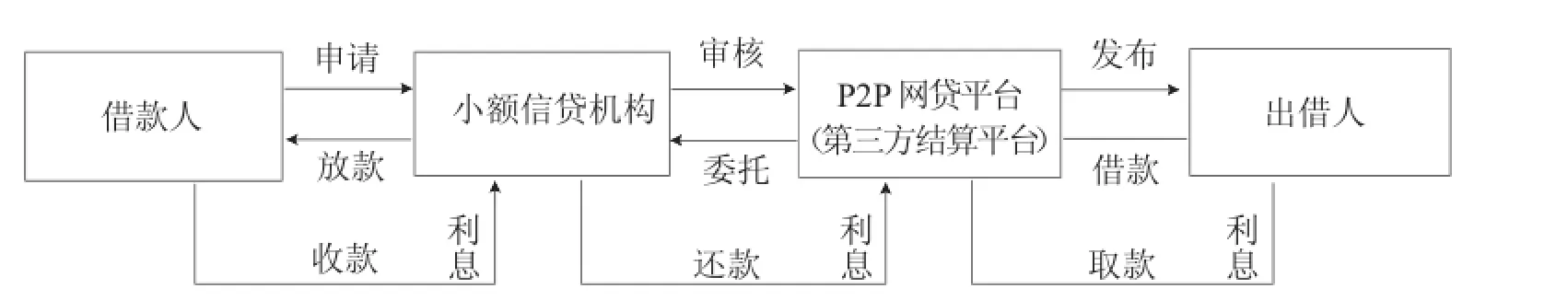

目前,将P2P网络小额信贷运用于农村扶贫和公益事业的服务也开始出现,宜农贷模式就是典型之一。作为一种“可持续扶贫”的新型公益模式,宜农贷在解决农村贫困问题上进行了有益的创新实践,它突破了以前以捐赠方式为主的“输血”式的扶贫模式,用借贷方式实现“造血”式扶贫模式,不仅实现了商业性和公益性的完美结合,也实现了物质扶贫和精神扶贫的双重收获。宜农贷平台上的出借人以及平台本身均不以盈利为目的。仅象征性的收取2%的爱心回报,使农村贫困人群和承担起创造价值的责任。运作模式如图2。

表2 互联网金融平台运营状况

图1 P2P网络小额信贷平台运营模式

图2 “宜农贷”模式的运作原理图

拍拍贷是典型的P2P模式,不垫付本金和利息,红岭创投是改良后的中国式P2P的代表,是一种垫付模式,宜农贷则是公益性和商业性相结合的代表,在风险和信用控制方面红岭创投和宜农贷表现得更出色,因为红岭创投的垫付模式让投资者更放心,宜农贷帮助的人群大多数是贫困妇女,坏账很少,拍拍贷因为门槛低,利息高,虽然采取分散投资降低风险的策略,但坏账率还是较高,服务质量方面宜农贷和红岭创投都很重视客服体验,拍拍贷因为是行业的龙头,其标准化和透明度较高。在资金和贷款额度方面,拍拍贷超过大北农,而京东和阿里巴巴则是利用自身的大数据技术和庞大的客户群领先于其他模式。

三、我国农村互联网金融发展现存问题

(一)互联网金融运作风险凸现

农村互联网金融作为新兴产业,必然存在着不少风险。我国农村地区幅员辽阔,人员集聚水平较低,加上农村地区人口收入水平较低,无固定性收入,更没有有价值的产品提供担保。因此在农村地区进行无抵押金融服务存在严重风险。根据农村地区现场调查可知:在农村地区,存在很多民间借贷现象,不少借款人筹到资金后便会不了了之,侵害债权人利益的情况时有发生。在我国农村地区,农户由于资金不充裕,即使是到商店购买商品时,也存在大量赊欠行为,大多需要到年底后方能结清。可见在农村地区进行贷款,存在着严重的坏账风险。在进行互联网金融服务时,农民没有按时还款,对应的互联网金融部门便会面临坏账风险。如果互联网金融出现风险,农民也将承担后果。如果农民资产受到损失,将会造成十分恶劣的社会影响,同时会对我国农村互联网金融的普及产生严重阻碍。

(二)互联网金融监管缺失

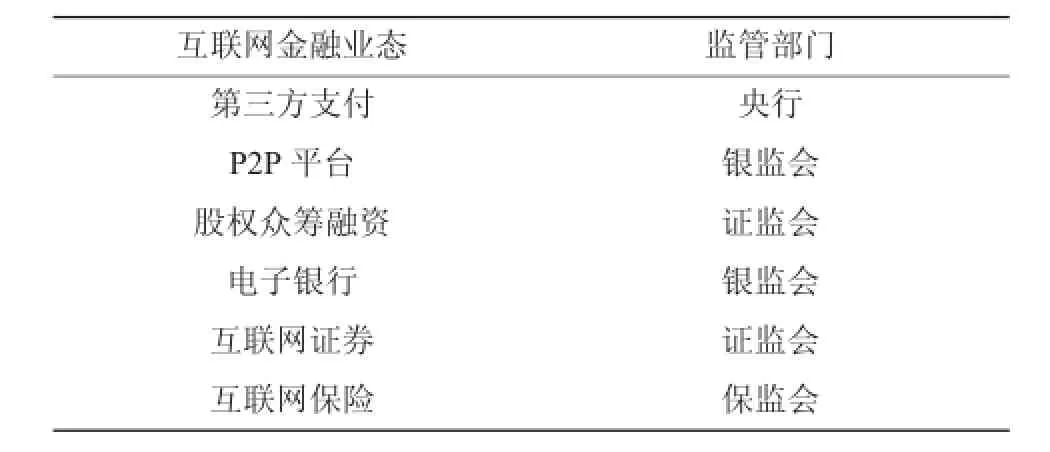

我国互联网金融业务处于起步发展期,各项法律法规和监管条例远未健全。随着越来越多的互联网金融服务平台上线,这些平台企业是否有足够的能力来运行金融业务,尚没有明确的监管条例体系。虽然我国已将互联网金融监管工作交由证监会和银监会进行,但是具体监管细则未出台,监管部门、监管职责、监管内容、监管形式、对应措施、权责问题等都没有确定。一直以来,互联网金融作为传统金融的延伸,在推动普惠金融体系更完善、更有效的同时也倒逼传统金融机构更好为三农事业服务。但由于监管环境相对宽松,一些不负责任的P2P、线下理财平台野蛮生长而爆发大规模跑路倒闭。据统计,自2011年P2P网贷平台上线以来,截至2016年3月,国内累计成立的P2P理财平台达3984家,已有1523家公司倒闭或者跑路,不仅对行业造成影响,更对很多农民家庭造成巨大灾害。其中涉及上百万人,超过千亿的资金,人均损失10万元。因此在农村互联网金融监管方面应加强制度建设。

表2 国内互联网金融监管体系

(三)农村互联网普及率较低

农村地区由于位置偏远、人口分散、消费水平较低等因素,在网络建设方面和城市还有不小差距。我国中东部地区的一些农村现已开始普及互联网和移动信号,但在西部地区,互联网服务严重缺失,严重的甚至搜索不到网络。信用对于互联网金融打进农村市场来说是最先需要突破的障碍,互联网初期投入较大,一些开发商对偏远地区农村的开发积极性不高,另外我国农村地区互联网知识相对缺乏,农民由于思想观念和文化水平限制,对互联网产品接触较少,也造成了农村互联网金融服务普及过程中的一大难题。

图3 城镇和农村互联网普及率

(四)农村征信体系不健全

农村人口居住分散,消费水平低而且没有互联网消费习惯。对于互联网金融平台来说,获得农村人口信用情况的主要依据,是通过大数据系统检索和客户有关的资料,查看客户的消费记录、浏览记录和信用情况等。在农村地区,由于物流、网络、习惯等的影响,大家通常采用现金交易,即使有剩余的资产也会选择存于银行机构。如此对互联网金融平台建立客户信用档案产生障碍,网贷平台无法知晓客户的诚信信息,也就无法预知可能面临的风险。其次,由于互联网金融平台、银行和我国政府在征信管理方面彼此联系较少,很难产生协同作用,也给互联网金融平台掌握判断客户信用信息产生阻碍。

四、促进农村互联网金融创新发展的对策

(一)因地制宜选择互联网金融发展模式

我国国土辽阔,发展农村互联网金融要因地制宜选择发展模式,在西部地区,农民没有固定收入,地广人稀,征信体系尚未建立,一般的或者小型的农村金融平台不一定能对农民提供很大帮助,很多致力于扶贫的小额信贷机构由于没有找到良性的资金运作模式,面临着不同困境。目前宜信公司的宜农贷所倡导的“个人对个人”的方法初见成效,通过宜农贷平台,让有爱心的社会人士直接将富余资金借贷给远在中西部地区的贫困农民,是一种重要的造血扶贫手段。而在江浙地区,大型企业如阿里巴巴,它计划在三到五年之内,投资一百亿,建造1000个县级运营中心和100000个村级服务站,打造千县万村计划。目前可以大力利用大数据的分析技术和经验,因地制宜地选择发展模式。

(二)加强互联网金融风险协同监管

互联网金融的健康发展,必须控制好资金流向,确保金融风险维持在最低水平,应让互联网金融产品真正服务到我国的“三农”建设中来。目前我国还未建立健全互联网金融监管机制,农村互联网金融活动中存在的一些违法违规现象,导致恶意竞争、个人信息泄露等问题时有发生。在监管体系建设中,我国不仅应加强对互联网平台的审查力度、资金流监控力度,同时还应建立完善责任体系,明确监管责任,落实监管目标。2013年,我国已经明确将互联网金融交由证监会和银监会监管,以后我国应努力建立健全监管细则,充分预防可能发生的金融风险。农村互联网网金融涉及了较广的行业范围,如果单一的分行业监管,效果不一定显著,所以应根据实际情况明确监管主体,建立主体分工明确并有相关部门协同辅助的体系,提高监管的效率和覆盖率。首先,相关监管机构必须坚持分类监管,并对涉及自身监管范围的农村互联网金融进行外延管理。其次,对于涉及第三方支付、网络货币等方面的监管责任应由人民银行承担;农村金融产品具有衍生性,所以基于支付机构延伸出的业务职能,人民银行则可协同“三会”一起,共同构建起更高效能的监管系统。最后,划清农村互联网金融不同业务模式的监管归属。网络借贷业务涉及交易的地域较广,众筹融资在某些模式上可以纳入股权融资范围,所以对于网贷以及众筹等融资方式的监管,应采取联合监管形式。可以借助人民银行个人征信系统中的信息优势,联合银监会、证监会以及保监会,建立权威、全面的监管系统,有效避免监管真空。

(三)加大农村互联网金融基础设施建设

政府应积极扶持电信企业在农村地区加快网络设施建设,提升我国广大农村地区的网络服务水平。电信企业应积极联动,推动农村数字化网络覆盖项目建设,构建基于“三农”的农村互联网金融服务体系,便于广大农民积极的加入互联网金融服务中来。同时针对农村互联网知识缺乏的现象,政府应鼓励志愿者对农村人口进行互联网知识和风险控制的宣讲,提升农村人口的计算机知识及运用水平,鼓励农民在互联网平台上销售本地区的特色产品,让互联网平台真正地用于改善农民生活上来,提升农民学习互联网知识的积极性。

(四)完善农村征信体系

在农村互联网金融业务中,建立完善的征信制度十分重要。随着阿里巴巴等金融平台的建立,促进了农村征信制度的成熟和发展。面对着农村互联网金融这一块大蛋糕,无论是政府还是金融平台都应推动农村居民征信体系建立,由于农村人口消费习惯的不同,采用网上购物、检索商品等方式不成熟。电商平台在进行贷款服务时,无法评判农村人员的信用情况,就需要国家对应的征信部门作出辅助。因此,面对农村人口征信的特殊情况,我国政府和电商平台应密切协作,建立健全征信体系,争取为更多的人提供系统的金融服务,并且避免在交易过程中产生的金融风险。

(五)完善互联网金融法律法规

在农村互联网金融风险预防方面,也需要法律法规的持续约束。目前而言,由于互联网金融服务出现不久,我国的法律法规在这方面存在着严重缺失。互联网金融平台也存在很大的资金风险、安全风险和资信风险随着互联网金融产品的快速膨胀,很多资金实力不强的企业也建立了自身的金融平台用来融资,造成了很大风险。我国在2012年发布了《关于提示互联网保险业务风险的公告》,2013年九部委对P2P违法借贷行为进行了清晰的界定。但是这些措施仅是以公告或者提示的方式给出,没有明确的法律标准,因此很难做到很好地保障消费者权益和事后维权工作。因此,我国应加强法律法规的建设力度,制定良好的行业规范,防范互联网金融服务过程中可能产生的风险。

(六)加大宣传力度,创新业务形式

互联网金融平台若想成功开辟农村市场,必须加大对互联网金融产品的宣传,让农村地区的人口熟悉互联网金融服务。同时,互联网金融平台应努力开发适合农村地区具体情况的金融服务产品,比如,通过网上平台加强对地方特色农产品的推销力度,通过P2P网贷模式为农户提供资金支持,建立农产品销售品牌等。还有要因地制宜地创新农村金融产品,以银行、农村信用社、大型企业等组织与农民进行合作,共同参与到农村融资,通过个人担保、订单质押、农产品存货质押等方式,结合农村的土地流转政策,健全土地和林地的抵押登记系统,为农民和农产品提供信贷支持,同时还要积极开发与银行卡授信相结合的小额信贷产品。推广以农业机械设备、运输工具、水域滩涂养殖权、承包土地收益权等为标的的新型抵押担保方式。加强涉农信贷与涉农保险合作,将涉农保险投保情况作为授信要素,探索拓宽涉农保险保单质押范围。在农村网上消费方面,互联网金融平台(比如阿里巴巴、京东)应积极地在农村建立物流网点,让农村地区的人口也可以享受到网购乐趣,通过推动宣传,培养农村人口使用互联网消费的习惯,从而拓宽农村互联网金融服务的市场。要抓住各大物流、电商企业纷纷开拓农村市场的机会,加快开发农村互联网金融业务,鼓励农户通过融资平台获取“三农”所需要的各项资金。

[1]李国英.我国农村互联网金融发展存在的问题及对策[J].中州期刊,2015(11):54-58.

[2]闫夏秋.农村互联网金融的激励性法律规制[J].西南金融,2015(10):51-55.

[3]焦姝瑜,李宏畅.互联网金融促进农村普惠金融发展研究[J].农村经济与科技,2015(5):127-128.

[4]杨芳.互联网金融及其监督研究[D].北京:首都经济贸易大学,2015:18-23.

[5]闫超.互联网金融快速发展背景下农村商业银行物流渠道建设研究[J].金融纵横,2015(5):94-98.

[6]李宏畅.互联网金融发展对我国农村商业银行影响研究[J].农村经济管理,2015(6):12-13.

[7]刘海二.手机银行可以解决农村金融难题吗—互联网金融的一个应用[J].财经科学,2015(6):32-40.

[8]Allen,H.,Hawkins,J.,Aand Sato,S.Electronic Trading and Its Implications for Financial Systems[R].BIS Papers Chapters with Number 07-04,November,2001.

[9] 秦琴,刘贻石.互联网金融对中国统济发展的深远影响[J].湖南行政学院学报,2016(3):86~89。

(责任编辑:杨粤芳)

Discussion on the Development Strategy for China's Rural Internet Financial Service at Present Stage

ZENG Zhi-Ming

(Local Financial Institute,Hunan UniversityofCommerce,Changsha,Hunan 410205)

The development strategy of rural Internet financial services is the inevitable choice to achieve inclusive financial services.The paper reveals the characteristics of the developing trend of rural Internet finance from analysis of the status of rural Internet financial services,compares the advantages and disadvantages of the main stages of the development model of China's rural Internet financial services,reveal major risks which facing China's rural Internet finance,explores the thinking strategies for promoting the innovation of rural Internet financial services,and puts forward the development suggestions such as:select different financial development mode of rural Internet finance according different regions,increase rural Internet banking infrastructure, improve the rural credit system,strengthen collaborative supervision on Internet financial risks,perfect Internet banking laws and regulations,innovate the Internet financial service forms and so on.

rural Internet finance;Yixin mode;financial infrastructure;credit system;collaborative supervision

F832.35;F724.6

A

1008-2107(2016)05-0111-07

2016-07-20

国家社科基金项目(项目编号:16BJY176),教育部人文社会科学规划基金项目(项目编号:12YJA790182);湖南省教育厅科研重点课题(项目编号:11A064)。

曾之明(1969—),女,湖南怀化人,博士,湖南商学院地方金融研究所所长,教授,硕士生导师,研究方向:金融管理与创新。