“营改增”对信息技术服务业绩效的影响研究

——基于沪深A股上市公司的实证研究

2016-10-31徐敏丽王亚丽江南大学商学院江南发展研究院江苏无锡214122

徐敏丽,王亚丽(江南大学商学院,江南发展研究院,江苏无锡 214122)

“营改增”对信息技术服务业绩效的影响研究

——基于沪深A股上市公司的实证研究

徐敏丽,王亚丽

(江南大学商学院,江南发展研究院,江苏无锡 214122)

本文选取信息技术服务业A股上市公司2011年和2013年的数据,运用双重差分模型对“营改增”对信息技术服务业绩效的影响进行了全面的实证分析。实证研究结果表明,在衡量公司绩效的三个主要指标方面,营改增对试点地区公司盈利能力具有提升作用,但其影响并不显著;对营运能力和偿债能力具有较为显著的促进作用,且不同试点地区由于政策实施时间长短等原因导致政策效果存在差异。最后,为使更多企业享受税收政策红利,分别从政府和企业两个层面提出推进营改增有效实施的建议。

营改增,信息技术服务业,公司绩效,双重差分模型

引言

营业税和增值税一直是我国税收体系中的两大征收税种,但两税并存导致重复征税等一系列问题。为完善我国的税收制度,减轻企业税收负担,提高企业的效益,我国政府自2012年1月1日开始实行营业税改征增值税的改革,俗称“营改增”。营改增最先选择在上海的交通运输业和部分现代服务业进行试点,然后分批次逐步扩大试点范围,至2013年8月,部分试点行业的试点范围扩至全国。2016年4月1日李克强总理主持召开座谈会时指出,营改增是确保积极财政政策更加有效、着力推进结构性改革尤其是供给侧结构性改革的重头戏,营改增的顺利实施会强有力地带动实体经济的发展。

营改增是我国税收改革历程中较为关键的一次改革,关于这一改革所取得的实际效果,社会各界都比较关注。因此,这一改革是否真正带来了企业的税负减轻,促进了企业绩效的提升,以及这种影响是短暂的还是持久的,是一个非常值得探讨的问题。本文试图从微观层面,以试点行业之一的信息技术服务业为例,研究营改增对信息技术服务业绩效的影响,来对改革效果进行具体考察。

二、相关文献回顾

近年来,学者们围绕营改增的必要性展开了众多研究,基于本文的研究内容,本章重点对营改增的必要性以及营改增对企业绩效方面的相关研究成果进行文献回顾与梳理。

(一)营改增必要性的研究

首先,两税并存导致企业税负过重,而增值税具有能够消除重复征税、促进税收公平和税收效率等优势。Stephen.R.Lewis(1998)认为,增值税只针对流转过程中的增值额进行征税,对于征税企业更加公平,认为应该加大增值税的实施范围;Diamond P A and Saez E(2011)分析了增值税在美国的实施情况,认为增值税的征税成本低于营业税的征税成本,而且增值税消除重复征税的效果比较显著;安体富(2009)、平新乔(2009)、程子健(2011)等认为营业税不允许企业实行“进项抵扣”,导致企业税负过重,若实行增值税,则企业的税负可能降低4%左右。其次,魏陆(2010)认为,两税并存造成了增值税对服务业与第三产业的歧视及其在资源配置上的扭曲,阻碍新兴服务业如物流业的发展,不利于实现产业结构优化升级与经济转型。再次,两税并存导致不能对货物和劳务实行完全的出口退税,一定程度上降低了中国的产品和劳务在国际市场上的占有率,降低了国际竞争力(龚辉文,2010)。因此,无论从国内经济结构调整的角度,还是从提高国际竞争力的角度,将征收营业税的行业税入增值税征收范围之内已迫在眉睫。最后,增值税最大的优点在于其税收中性,增值税的税基越广,其消除重复征税和降低税收成本的效果越明显,同时能促进国家财政收入稳定增长(贾康、施文波,2010);Kay and King(1979) and Stephen.R Lewis(1998)、Alan.A.Tait(1995)也提到,增值税的征收范围应该涵盖生产经营的各个环节,以保证增值税的抵扣链条的完整性,确保充分发挥其中性效应。Burgess.R and N.Setni(1993)认为增值税不仅能够消除营业税重复征税的弊端,而且能够兼顾效率和公平,是一种能改善税收公平的税收方式。马斯格雷夫(1973)认为增值税的实施降低了税收的征管难度,能够避免间接税导致的低效率。

综观国际上税制发展趋势,总结各国增值税改革的经验,大多数国家都采用对货物和劳务进行统一征收的征税方式。因此,在我国实行营改增,既顺应了国际税制改革的发展趋势,也是完善税收制度、实现国家宏观调控目标、适应经济发展的现实需求。

(二)关于营改增对企业绩效的影响的研究

国外学者对于发展中国家营改增的问题目前研究较多的是如何扩大增值税税基,将服务业纳入征收体系,以及从微观层面探讨对企业的影响。Sagiri K.(2008)认为金融类企业征收增值税会对商业行为产生多方面影响,尤其是对国际投资的利润率产生重要影响。理查德·M·伯德和米卡尔·卡萨内格拉·德·韩舍尔(1994)合编的《发展中国家税制改革》中提到,对服务业征收增值税的最简便方式就是对免税的或者实行零税率的服务业以外的所有服务业都进行征收。Michael. K and Lockwood.B(2010)通过对调查数据进行测算,得出对发展中国家服务业征收增值税对企业的财务指标影响较为显著,且认为在增值税体系下,消费者最终承担税负,一定程度上能降低企业成本,提高企业的经营业绩。Paolo Liberatil(2001)通过分析意大利增值税改革的福利效应,得出增值税针对不同行业实行多层次税率,更好地增加了企业和居民的福利。Erman(2005)研究了发展中国家间接税改革的效应,他认为发展中国家不应该采取减少关税的同时增加增值税的做法,因为这样不仅破坏了税收的中性,也降低了社会福利。Smart.M. and Richard.M.B.(1999)以增值税在加纳实施失败的案例得出增值税改革的教训,认为,当政府进行税制改革或扩大税基时,应该将税收征管程序予以简化,税收的改革不仅仅需要财力的支持,更重要的是政府具备充足的行政能力。

杨敏(2014)采用145家上市公司的财务数据进行分析得出,“营改增”税负的变化与企业财务绩效存在显著的正相关关系,税率的提高与企业财务绩效存在显著的负相关关系。鲁盛潭和彭景颂(2012)对上海市交通运输业的上市公司营改增前后企业绩效作出评价分析,得出营改增与每股收益存在负相关关系。王玉兰(2014)以在沪市上市的交通运输企业为例,得出营改增后交通运输业增值税一般纳税人税负增加、盈利水平下降的结论。王董等(2014)以沪深两市交通运输业上市公司为研究对象进行研究,实证结果表明,“营改增”的实施并没有显著改善公司的业绩水平。蒋明琳等(2015)以上市交运企业的数据为基础,进行实证分析发现,“营改增”对交运企业财务绩效的影响弹性显著,对财务绩效的边际影响不显著,因此得出“营改增”对交运企业财务绩效并没有直接影响的结论。

对于本次的税收改革,总体来说,国内外关于营改增方面的研究数量并不多,根据现有的研究,认为国内外关于本次营改增的研究具有以下特点:首先,目前国内外学者对于营改增的研究内容前期主要集中于讨论营改增的必要性方面,以及对改革后的宏观层面的税负、社会福利和经济效益进行推测研究,很少从微观层面进行改革效果的实证研究,因此,宏观层面研究多于微观层面研究,定性研究定量研究。其次,近几年来,有学者试着从微观层面对营改增的实施效果进行探讨,但研究涉及的行业主要集中于交通运输业,对同是试点行业的部分现代服务业如信息技术服务业并未给予过多关注,研究领域还较狭隘。再次,尽管在理论上和实践上有许多国内学者对营改增对公司绩效的影响进行了相关的研究,但从实证角度来看,大多数文章只是对比改革前后企业绩效的变化,并没有考虑到同一时点上,试点企业与非试点企业的差别。此外,单从宏观层面视角研究营改增的政策效应,不能全面把握营改增的政策效果,因为该政策的实施最终的落脚点在于提高微观层面的企业的运作效益。因此,本文试图以试点行业之一的信息技术服务业为例,对营改增对信息技术服务业绩效的影响进行全面的实证研究,来对改革效果进行具体考察。

二、营业税改征增值税的改革进程简要回顾

为完善我国税收制度,减轻企业税负,国家相继出台了税收改革的相关政策。“十二五”规划首次提出:“扩大增值税征收范围,相应调减营业税等税收。”财政部、国家税务总局发布《关于印发〈营业税改征增值税试点方案〉的通知》(财税〔2011〕110 号)以及《关于在上海市开展交通运输业和部分现代服务业营业税改征增值税试点的通知》(财税〔2011〕111号),基本确定了营改增试点政策的基准处理规划。从2012年1月1日起,率先在上海交通运输业和部分现代服务业开展营改增试点,并在原来17%和13%的税率基础上,新增了11%和6%的税率。2012年7月,财政部和国家税务总局印发通知,将交通运输业和部分现代服务业营业税改征增值税试点范围由上海分批扩大至8个省(直辖市)。2013年4月10日,国务院总理李克强主持召开国务院常务会议,决定进一步扩大营业税改征增值税试点,自2013年8月1日起,将“营改增”试点在全国范围推开。2016年5月1日起要在全国范围内全面实行营改增。营改增的改革进程示意图如图1所示,税率及征收对象如表1所示。

图1 营改增改革进程

表1 营改增税率及征收对象

三、营改增对公司绩效影响的理论分析

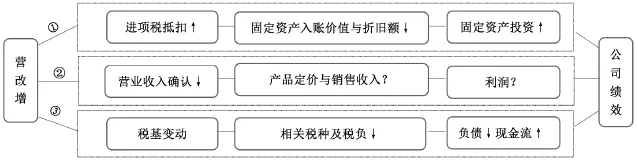

图2 营改增对公司绩效影响的机理图

本文分析营改增对信息技术服务业绩效指标的影响,主要从盈利能力、营运能力和偿债能力三个衡量指标进行分析见图2。

第一,盈利能力。首先,营改增之前,由于营业税是价内税,因此企业核算销售货物或者提供劳务的收入中包含了营业税,而改革之后,增值税为价外税,企业核算的收入中不包含增值税,因此在改革后确认为收入的金额将小于在改革前确认为收入的金额,在其他方面都保持不变的情况下,营改增使得营业收入总额减少。其次,营改增使得信息技术服务业的税率由5%提高到了6%,税率的提高可能会减少企业的利润,降低企业的盈利能力。此外,增值税税负直接影响商品价格的制定,从而影响到产品定价和销售收入,对企业利润也会产生影响进而影响企业的盈利能力。因此,营改增对盈利能力的影响是由税负变化差额、营业收入、产品定价等因素综合作用的结果。

第二,营运能力。增值税制的最大优点在于其抵扣机制,营业税是按照企业全部的营业额进行全额征税,且不能扣除相应的成本费用,而“营改增”之后,增值税只针对产品或服务的增值额进行征税,同时企业的进项税额可以进行抵扣。进项税额可以抵扣不仅会减少税基,也会减少企业固定资产的入账额和折旧额,因此企业有可能加大对固定资产的投资,提升资产的周转率,从而提高企业的营运能力。

第三,偿债能力。偿债能力是指企业用其资产偿还债务的能力。营改增后,以增值税税基为基础进行计算的公司应缴纳的税负会减少,应交税种以及部分税负的减少,也会一定程度上减少企业的负债,提高企业的现金流。此外,固定资产与存货不在增值税的税基范围内,公司的流动资产也会在原来的基础上有所增加,因此,企业的偿债能力也会有所提高。

四、数据描述、变量选择与基本计量模型设定

(一)数据描述

根据双重差分模型的基本设定,本文借鉴Aharony et al(2000)、周黎安等(2005)、万华林等(2012)、李成(2015)的研究方法,采用2012年营改增前后信息技术服务业上市公司的数据作为研究对象。以2013年为事件期间,2011年为对照期间,通过控制其他因素,比较政策发生后处理组与对照组的差异,从而检验政策效果。在数据筛选过程中,遵循以下原则:剔除财务指标不全的上市公司,剔除长期利润为负的上市公司,最终剩余样本161家,上述样本的财务数据均来自于国泰安数据库。

(二)变量选择

从本文研究对象出发,分别从企业的盈利能力、营运能力、偿债能力三个方面衡量企业的绩效。以净资产收益率衡量企业盈利能力、以总资产周转率衡量企业运营能力、以流动比率衡量企业偿债能力,因此,以净资产收益率(ROE)、总资产周转率(ATR)、流动比率(LD)分别作为被解释变量;以treat*post为解释变量。为了保证结果的稳健性,我们在上述模型中加入企业规模、资本结构、每股经营活动现金流、资本密集度以控制企业特征对因变量的潜在影响。本文的变量设计汇总如表2所示。

表2 变量汇总表

(三)模型设定

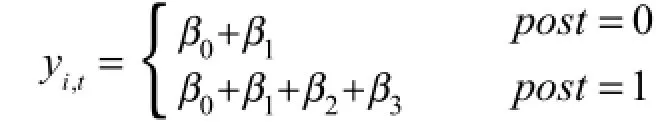

双重差分模型构建。双重差分模型在分析政策效果方面,在国内外运用较为广泛。经济学家利用双重差分模型对美国1986年推行税收改革对不同收入阶层人群的行为影响进行了实证评估。(Gruber and Poterba,1994;Eissa,1995;Feldstein,1995),Card and Krueger(2004)运用双重差分法分析新泽西和宾夕法尼亚的快餐行业数据,发现最低工资对提高就业率并没有直接影响。在国内,周黎安和陈烨(2005)首次运用双重差分法研究了中国农村税费改革对农民收入增长率的影响。郑新业等(2011) 基于双重差分法研究“省直管县”改革对经济增长的影响。 2012年1月1日在上海的交通运输业实行营改增改革试点,经过试点扩围以后,2013年8月在全国范围内推行。由于营改增是分地区分阶段逐步推行,改革对信息技术服务业带来的影响,既存在同一企业的绩效改革前后的差异,又存在同一时点上试点与非试点地区企业之间的差异,因此,我们选用双重差分模型来分析营改增的政策效果,从而弥补了现存文献存在的缺陷。本文将信息技术服务业分为两组,试点地区涉税企业作为处理组(treatment group),非试点地区设为对照组(control group),如果企业处于处理组,则解释变量treat=1,否则treat=0;由于2012年试点改革开始,因此2011年解释变量post=0,2013年post=1。则双重差分模型为:

其中,yi,t是被解释变量,β1控制处理组和对照组的不同,β2控制时间对处理组和对照组带来的不同,β3是我们最为关注的变量,体现了改革效果的净效应,i 代表各个企业,t代表时间,具体解释如下:

对于对照组,即treat=0,由(1)式可得

对于处理组,即treat=1,由(1)式可得

因此,改革前后的净影响为β3,如果营改增对信息技术服务业上市公司的绩效有提升作用,那么β3的符号应该为正,否则为负。引入控制变量以后,本文构建的双重差分模型为:

五、计量结果与原因分析

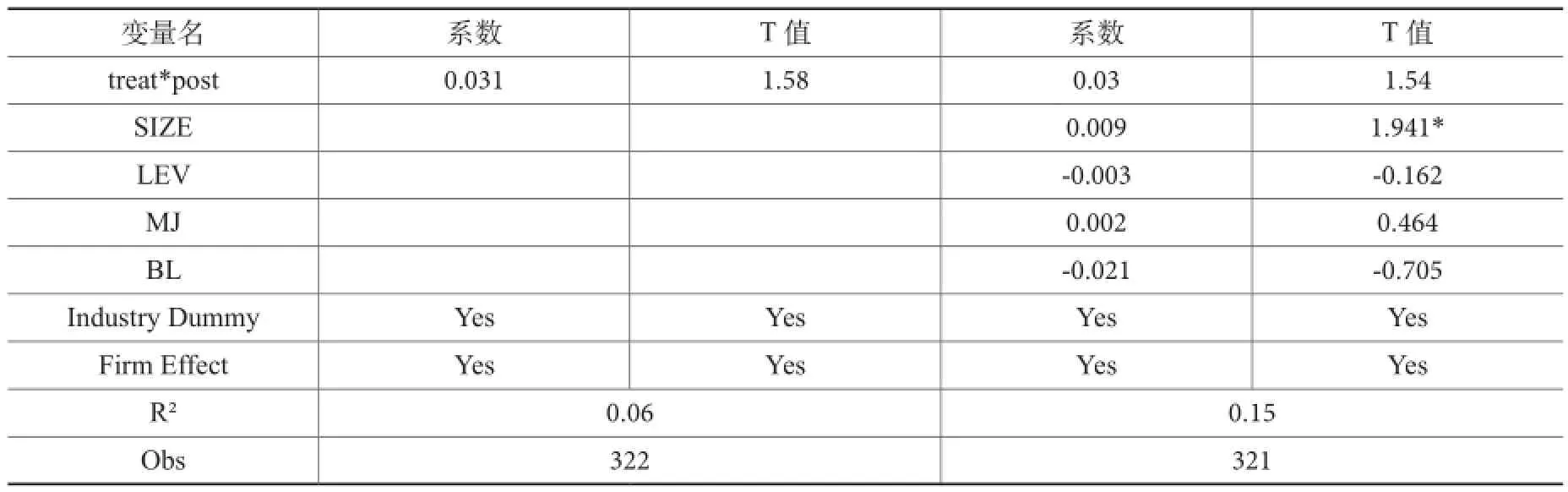

(一)“营改增”对企业盈利能力的双重差分回归结果与成因分析

表3 基于企业盈利能力的双重差分回归结果(ROE)

由表3对企业盈利能力的双重差分结果来看,尽管回归系数为正,但并不显著,我们分析认为,可能是由于营改增后,一方面企业外购产品或服务的进项税额可以抵扣,一定程度上降低了企业的生产、服务成本,使企业的利润增加,另一方面,信息技术服务业的税率有所调整,由原来 5%的营业税税率调整为 6%的增值税税率,在不考虑其他因素影响的前提下,税率的提高会加重企业的税负,减少企业利润。此外,由于营业税是价内税而增值税是价外税,因此营改增前后企业确认营业收入和营业成本的方法也有所不同。另外,只有企业的进项税抵扣额占营业收入达到一定比例时,营改增才能给企业带来减轻税负的效果,企业的净利润才会有所增加。因此,企业最终利润的变化取决于税金、成本和收入的综合变化,且信息技术服务业的企业可能在短期内并未做好税收筹划等工作,因此在短期内,营改增对信息技术服务业上市公司的盈利能力的政策效果可能并未完全显现。

(二)“营改增”对企业经营能力的双重差分回归结果与成因分析

表4 基于企业运营能力的双重差分回归结果(ATR)

(续表)

由表4可知,营改增之后,试点地区的企业相对于非试点地区的企业运营能力有了显著提高,这可能是由于营业税改征增值税后,企业购买材料、大型设备及相关服务的进项税可以在销项税中予以扣减,因此能降低固定资产的入账价值,在企业收入一定的情况下,总资产周转率会增加。此外,由于外购设备的税额可以抵扣,一定程度上可以降低企业投资的成本,鼓励企业加大对固定资产的投资,加快设备的更新和加大设备的投放规模,设备更新加快和投放规模扩大意味着资产的使用效率提升,会促进企业固定资产的利用效率。因此,营改增提高了企业的运营能力。

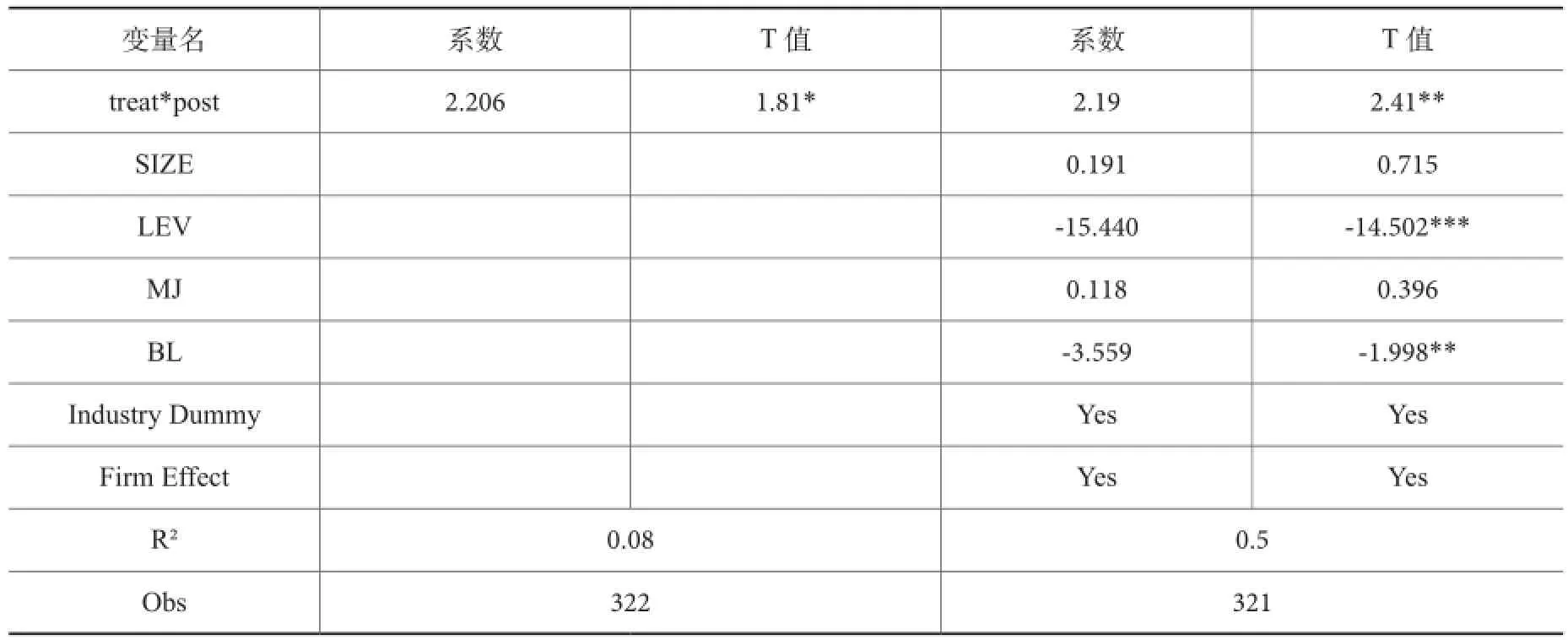

(三)“营改增”对企业偿债能力的双重差分回归结果与成因分析

表5 基于偿债能力的双重差分回归结果(LD)

由表5可知,营改增之后,试点地区的企业相对于非试点地区的企业偿债能力有了显著提高,这是因为营业税改增值税后,增值税实行购进抵扣制,在固定资产进项税额可抵扣以后,也就是提高了企业现金流入额,同时以增值税为税基进行计算的相关税种缴纳的减少提高了现金的净流量。现金流量直接影响偿债能力的大小,经营活动现金流量越多,公司的偿债能力越强。此外,增值税的税基是不包含固定资产以及存货的,因此公司的流动资产将在原来的基础上有所增加,公司应缴纳的税额会减少,公司的应交税金的科目下金额也会减少,由于应交税金科目属于负债类科目,公司的流动负债额会相应减少,因此,企业的流动性比率会提高,增强企业的偿债能力。

(四)基于不同地区“营改增”政策效果的双重差分回归结果与成因分析

表6 基于不同地区差异的进一步回归结果

在本次试点地区中,北京的试点公司数量最多,为45家,其次为广州,33家,因此我们选择北京和广州两个试点大区来比较营改增政策在地区间的实施效果差异。从表6的回归结果可以看出,盈利能力方面差距较为显著,广州地区的系数显著为负,而北京地区系数为正,虽然并不显著,但两地区已经形成了鲜明的反差,说明相比北京地区来说,营改增对广州地区信息技术服务业公司的盈利能力并没有起到提升作用。我们分析,这可能是由于广州地区的营改增政策实行时间较北京地区晚,由于政策的时滞效应,并没有很快对公司利润起到提升作用。此外,由于广州地区信息技术服务业上市公司数量少于北京地区,且总体来说北京地区上市公司的资产规模要大于广州地区,实力较雄厚的公司往往能先于其他公司对政策作出及时且有效的反应,且此类公司对其他公司具有带动作用。由于增值税的抵扣需要获得增值税专用发票,发票获得的难易程度直接关系到增值税是否能够发挥效用,如果企业不能获得发票,进项税就不能够得到抵扣,企业的税负在短期内也并不会减轻。因此,整体来说,广州地区的政策效果跟北京地区相比会有较大的反差。

其次,北京和广州地区的营运能力水平并无显著差异。最后,从偿债能力来看,两地区的差异也比较显著,广州地区的偿债能力的回归系数达到了正的1.304,而北京地区的偿债能力的回归系数也为正,却并不显著,这说明营改增政策一定程度上通过减轻企业税负,增加了企业的现金流,提升了企业的偿债能力。

六、结论和政策建议

(一)结论

本文运用信息技术服务业上市公司2011年和2013年的年度数据,运用双重差分模型对营改增的政策效果进行了实证检验。得出以下结论:

第一,相对于非试点地区,营改增对信息技术服务业上市公司的盈利能力的影响并不显著。我们分析产生该种结果的原因一方面是因为,盈利能力是税负、成本、收入综合作用的体现,营改增对企业盈利能力的影响取决于各种因素叠加的效果;另一方面,由于营改增政策的实施时间还不长,公司可能在短时间内并不能及时作出反应,税率的提高带来的税负加重可能在短期内超过了营改增带来的福利效应,因此对盈利能力的影响尚不显著。

第二,相对于非试点地区,营改增能显著提高试点地区上市公司的营运能力和偿债能力。从对营运能力和偿债能力的影响来看,这两者是营改增对上市公司绩效影响的最直接的体现。因为营业税改征增值税之后,最大的改变是固定资产进项税额可以从销项税中抵扣掉,这一改变,不仅使得企业可以减少固定资产的投资成本,而且也使得企业能够减少折旧费用的计提,因此,企业会利用营改增的机会,适当加大对固定资产的投资力度,更新设备,改进技术,提高企业的生产运作效率,进而提高产品质量和技术含量,最终增加企业的收入。因此,企业总资产周转率将会加快,这意味着企业全部资产的周转速度加快,经营效率有所提高。此外,进项税可以抵扣同时也将提高企业现金流入额,现金流是企业生产发展的重要保证,现金流的增加将有助于改善企业的财务状况,增强企业短期偿债能力。

第三,从地区对比来看,试点公司数量与实施时间的长短一定程度上造成了营改增政策效果的差异;其次,地区间经济基础不同,经济发展速度也存在差异,并且各地区都有不同的产业结构;增值税发票获取的难易程度等因素也都会导致 “营改增”的实施效果存在地区差异。

(二) 政策建议

全面推开营改增,是推进供给侧结构性改革的具体行动,是全面深化经济体制改革的关键一步。因此,为保证营改增改革取得实效,企业享受政策红利,政府和企业都要采取相关措施来保证营改增的顺利开展。

第一,政府方面。

首先,国家要继续扩大试点范围,将更多的企业纳入到营改增的范围中,对试点地区的公司要加大政策扶持力度,如对试点公司进行税负补贴,减轻部分公司因税率提高产生的税负压力,保证公司顺利度过政策调整期,完成战略调整,享受政策红利。此外,鼓励试点地区帮助非试点地区,发挥先行试点地区的带头作用。

其次,加强部门间的沟通协作,形成优势互补。营改增工作领导小组要加强与财政部、国家税务总局的沟通协作,获取更多的政策指导。通过各相关部门的密切配合共同推进工作开展,确保各项工作部署及时落到实处,实现“营改增”税制平稳转换。

再次,做好营改增实施效果的跟踪分析。认真落实国务院提出的“确保各行业税负只减不增,保障财税平稳运行和各级政府更好履职”的要求,密切关注改革过渡期财政收入、企业收入等变化,搞好跟踪研究,及时提出政策建议。此外,加强与纳税者的沟通,听取纳税人对“营改增”工作的需求和意见、建议,根据调研和后续执行情况反馈,为下一步“营改增”政策落实奠定基础。

最后,严格把控营改增的风险。全面加强税收征管,加强风险管理,稳定财政收入。一方面,相关部门要加大对虚开虚抵增值税发票等违法犯罪的防范和打击力度,加强“营改增”期间发票管理,在保证纳税人正常生产经营的前提下,合理控制发票印制和领用数量,督促纳税人及时开具发票并加强管控;另一方面,制定应急预案,并为营改增的推行提供良好的技术保障,防范风险,确保“营改增”工作实现平稳过渡。

第二,企业方面。

首先,调整业务模式。企业应抓住税制改革、税率调整的机遇,进行业务模式和经营战略的创新,实现产业和技术升级。企业应重新审视公司的业务模式和组织架构,作出必要的调整,优化架构以促进不同业务的拆分和整合等。如企业可以将某项业务分离出来单独成立专业化公司,推进企业内部的专业化分工,此外,可以将部分业务对外分包或转包,优化业务流程。只有充分了解营改增对企业带来的影响,积极采取措施应对,才能充分享受改革带来的红利。

其次,对产品进行合理定价。由于营业税是价内税,而增值税为价外税,营改增后的收入为不含增值税的收入。在不考虑其他因素的情况下,可以通过将增值税转嫁给消费者的方式维持收入水平不变。因此,企业应该利用合理的方式来调整产品价格,如与客户进行沟通时,在充分了解营改增对双方的税务影响的基础上,通过与客户谈判获得更有利的价格。此外,还可以对供应商进行筛选,如能进项抵扣,应该尽量选择可以进项抵扣的供应商,或者在采购价格上进行谈判。做好产品定价调整,扩大产品的市场占有率和竞争力,提高企业盈利能力。

再次,做好税收筹划。企业面临营改增要做出全新的税收筹划工作。一方面,企业要量化分析营改增对本企业财务和税务上的影响,如选择一般计税方法或简易计税方法;另一方面,营改增之后虽然可以进行进项税抵扣,但是只有进项税额达到一定数量,才会保证自身的税负不会加重;增值税专用发票由于进项税可以抵扣,因此企业要加强上游业务增值税专用发票的获取工作。此外,公司要不断拓展自己的业务以获得更多的增值税专用发票,减少税负。

最后,加强企业财务人员增值税税务处理的培训。营改增以后,财务人员要合理调整企业的收入、成本、负债、利润等财务预算指标,并进行正确的会计核算;同时,增值税发票的认证和纳税申报工作较营业税更加复杂,企业也应该加强培训,使员工熟悉增值税发票的使用、管理与要求,处理好增值税账务,合理筹划,降低税负。

营改增是推动企业创新的动力源,是促进产业结构调整、保持经济健康快速发展、实现经济转型升级的重要途径。营改增政策的顺利实施,既需要国家给予适当的扶持与鼓励,也需要上市公司自身积极完成公司战略制定与实施,最终实现中国经济的快速发展。只有政府和企业双管齐下,才能顺利推进营改增的推行,才能促进我国经济的快速健康发展。

[1]安体富.对税收若干重要问题的思考[J].税务研究, 2009 (1): 7-11.

[2]平新乔, 梁爽, 张海洋, 等. 增值税与营业税的税负与福利效应研究[J]. 经济研究, 2009, 9: 41.

[3]程子建. 增值税扩围改革的价格影响与福利效应[J]. 财经研究, 2011, 37(10): 4-14

[4]魏陆. “十二五” 期间货物和劳务税制改革研究[J]. 税务研究, 2010 (10): 42-47.

[5]龚辉文. 关于增值税、营业税合并问题的思考[J]. 税务研究, 2010 (5): 41-43.

[6]贾康,施文波.关于扩大增值税征收范围的思考[J].中国财政,2010(19): 39-41.

[7]杨敏. 营改增对中国上市公司财务绩效影响的实证研究[D]. 华南理工大学, 2014.

[8]鲁盛潭,彭景颂. 营业税改增值税对上市公司绩效的影响——以上海交通运输业为例[J].税收与税务,2012,(24):55-56

[9]王玉兰, 李雅坤. “营改增” 对交通运输业税负及盈利水平影响研究——以沪市上市公司为例[J]. 财政研究, 2014 (5): 41-45.

[10]王董, 聪徐, 潇鹤, 等. “营改增” 对交通运输业上市公司税负及业绩的影响[J]. 税务研究, 2014, 5: 002.

[11]蒋明琳, 舒辉, 林晓伟. “营改增” 对交运企业财务绩效的影响[J]. 中国流通经济, 2015, 29(3): 68-77.

[12]理查德. A. 马斯格雷夫, 佩吉· B. 马斯格雷夫, 《 财政理论与实践》[J]. 2003

[13]理查德·M·伯德,米卡尔·卡萨内格拉·德·韩舍尔.发展中国家税制改革.中国金融出版社.1994

[14]Stephen R. Lewis. Taxation for Development: Principles and Applications [M].Beijing: China Financial Economic Publishing House, 1998:234-244

[15]Diamond P A, Saez E. The case for a progressive tax: From basic research to policy recommendations[J]. 2011, 25(4):165-190.

[16]John Kay, Mervyn King. The British tax system[M]. Oxford; New York: Oxford University Press, 1980.

[17] Alan A. Tait. Value-Added Tax: Administrative and Policy Issues [M]. Beijing:China Financial Economic Publishing House,1995:1-3

[18]Burgess R, Stern N. Taxation and development[J]. Journal of economic literature, 1993: 762-830.

[19]Sagiri K. Entrepreneurship taxation and capital investment [J] .Review of Economic Dynamics.2008(l 1) : 44-69.

[20]Michael,K.,Lockwood,B.The Value Added Tax:Its Causes and Consequences[J].Journal of Development Economics,2010,92(7):138-151

[21]Paolo Liberati. The Distributional Effects of Indirect Tax Changes in Italy. International Tax and Public Finance[J]. 2001.8:27-51

[22]Emran,M.S. ,Stiglitz ,J.E.On Selective Indirect Tax Reform in Developing Countries[J].Journal of Public Economics,2005,89(4):599-623

[23]Smart,M.,Richard,M.B.The Impact on Investment of Replacing a Retail Sales Tax by a Value-Added Tax:Evidence from Canadian Experience[J]. National Tax Journal, 2009: 591-609.

The Influence of the “VAT Replacing Business Tax Reform” on the Information Technology Service Industry’s Performance --An empirical study based on the listed company

XU Min-li,WANG Ya-li

(Business school of Jiangnan University, Jiangnan Development Research Institute Wuxi,Jiangsu,214122)

In this paper, we select the section data of listed companies in the information technology service industry in 2011 and 2013, and then use the difference-in-difference model to comprehensively analyze the influence of the “VAT Replacing Business Tax Reform” on the performance of information technology service industry. Empirical study results show that in the three major indicators that measure company performance, the VAT reform has a promoting effect on the profitability, but not significantly, however, VAT reform has significantly improved the operating capacity and debt paying ability .What’s more, different areas has a difference in the policy's effect due to the length of policy implementation and so on.At last, in order to enable more enterprises to enjoy tax policy’s benefits and let the reform have an effective implementation,we put forward suggestions from two aspects of government and enterprises.

VAT Replacing Business Tax Reform; information technology service industry; company performance; difference-in-difference model

F49

A

2095-7572(2016)05-0044-12

〔执行编辑:韩超〕

2016-6-8

本文得到中央高校基本科研业务费专项资金资助(JUSRP31006),为江苏省教育厅课题2010SJD790028 以及江南大学2009 年文科预研课题的阶段成果。

徐敏丽(1973-)女,山西运城市,江南大学副教授,博士,研究方向:公共经济政策;

王亚丽(1991-)女,山东省莱州市,硕士研究生,研究方向:公共经济政策。