关于营改增对现代服务业影响的思考

2016-10-26江雨双

江雨双

摘要:随着社会经济的快速发展,我国的产业结构不断地发展和完善,以现代服务业为基础的第三产业成为促进我国国民经济发展的重要推动力。而近年来不断完善的税制改革,尤其是为避免重复征税而实施的“营改增”,必然对现代服务业的发展产生重大影响。本文中,笔者将结合政策法规和假设案例,分析“营改增”对现代服务业产生的意义影响,并就实施过程中出现的问题提出自己的建议。

关键词:现代服务业 营改增 影响及建议

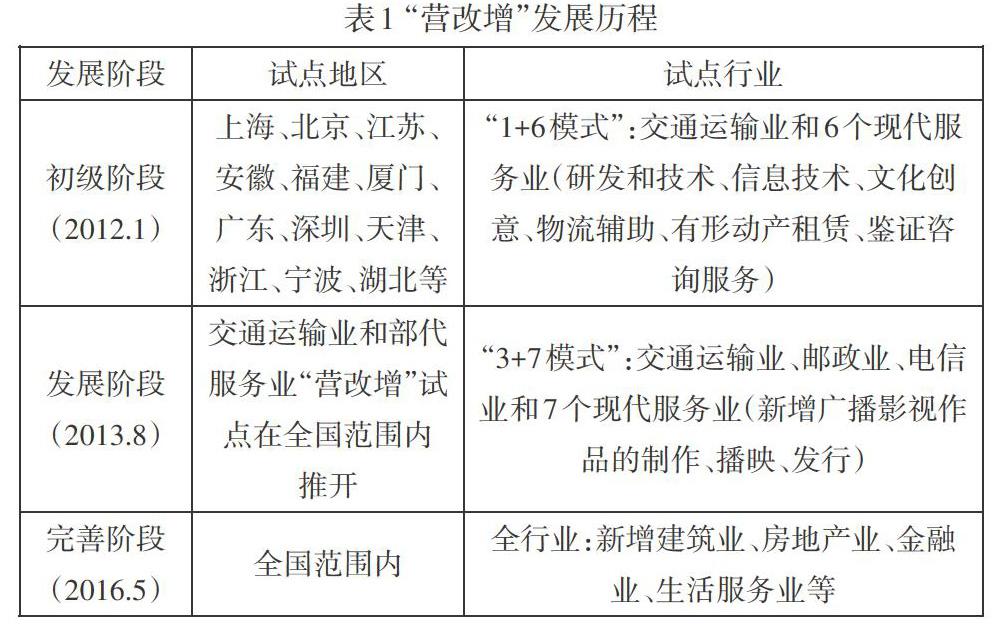

一、现代服务业“营改增”背景

“营改增”政策实施之前,我国同时征收营业税和增值税,造成了在很多环节重复征税的结果,增加了企业的纳税负担。因此,我国提出了“营改增”的税制改革,自2012年上海市首次试点开始,到2016年5月1日在全国范围内全面推开营改增试点,标志着营业税正式退出我国的历史舞台。

二、“营改增”对现代服务业的影响和意义

(一)有利于降低企业税负

营业税是对在中国境内提供应税劳务、转让无形资产或销售不动产的单位和个人,就其所取得的营业额征收的一种流转税。增值税是以商品或劳务在流转过程中产生的增值额作为计税依据而征收的一种流转税。在“营改增”之前,对现代服务业按服务收入的全额计算征收营业税,作为其外购的材料、设备等的最终消费者,即使取得增值税专用发票也不得作为进项税抵扣,导致重复征税,加重了企业的纳税负担。“营改增”之后,一般纳税人取得增值税专用发票后可以作为进项税从销项税额中抵扣,小规模纳税人实行低税率的简易征收办法,从根本上避免了重复征税,减轻了企业的纳税负担。例如,一家年营业额20万元的餐馆,年销售额在100万元一下,属于小规模纳税人,按3%的征税率缴纳增值税,与原来5%的营业税相比,每年可减少4175(20/(1+3%)*3%-20*5%)元的应纳税额。

(二)有利于增加外包服务,促进中小型企业的创立和发展

“营改增”之前对企业内部提供,用于满足自身需求的服务不征收营业税,很多企业为了减少税负,降低成本更倾向于服务的自给自足,限制了外包业务的发展,不利于企业和行业的整体发展。改革之后,企业外购的服务中所含增值税部分可以从销项税额中抵扣,打通了二、三产业的增值税链条,使部分研发、设计、市营等服务环节从主业中剥离出来,成立效率更高的创新主体,推动了外包业务的发展,同时也促进了企业规模的扩大和企业间的分工与合作。例如,全球最大羽绒服制造商波司登国际控股有限公司,广告业务营改增之后,把商品企划、营销策划、广告宣传等服务性板块,从生产制造中逐步分离出来,加快了企业转型升级的进程,提高了运营效率和综合竞争力。

(三)有利于促进现代服务企业的发展升级

全面推进的营改增试点工作不仅实现了对货物和服务的全覆盖,而且将所有企业新增不动产所含增值税纳入抵扣范围。2016年5月1日后取得并在会计制度上按固定资产核算的不动产或者2016年5月1日后取得的不动产在建工程,其进项税额应自取得之日起分2年从销项税额中抵扣,第一年抵扣比例为60%,第二年抵扣比例为40%。这一政策规定极大促进了现代服务企业改扩建,购进新的固定资产,从而提供更加优质的服务满足顾客的需求,促进了整个服务行业的发展升级。

三、现代服务业中“营改增”存在的问题

(一)部分现代服务企业税负增加

“营改增”实施后,由于税率的变化,短时间内会使部分现代服务企业的税负有所增加。例如有形动产租赁,税率从营业税的5%提高到增值税的17%;部分知识密集型、劳动密集新企业,其经营成本主要表现为工资福利等人工费用方面,而这些成本费用是无法取得增值税专用发票进行抵扣的,这就会增加企业的税负。

(二)企业财务人员专业素质不够高

“营改增”虽然有利于减少企业税负,但增值税相比营业税无论是在税率的规定、税目的分类和税额的核算还是申报手续都方面都要更加繁琐复杂,这也对企业财务人员学习、利用这些政策法规和正确进行税务核算提出了更高的要求。但很多企业,尤其是中小型现在服务业的财务人员的专业素养还不够高,在具体操作实施过程中容易出现差错或不规范现象。

(三)税收成本增加,对税务部门人力资源配置产生挑战

为合理控制增值税纳税环节,防止偷税漏税,我国增值税的抵扣实行严格的凭票抵扣制度。全面“营改增”后,发票的印制、运输、保管等环节的成本都会显著增加。同时税务机关业务量的增加也要求对工作人员重新进行合理的安排,这些都将导致税收成本的增加。

四、完善现代服务业“营改增”的建议

针对上述现代服务业中“营改增”出现的问题,笔者就个人的想法提出几点建议。

(一)完善抵扣链条,增加优惠政策

对以工资福利等人工支出为主要成本费用的劳动密集型和知识密集型现代服务企业,根据行业特点,将其发生的无形资本按一定比例纳入进项税额的抵扣范围。继续提供或增加税收优惠政策,如高科技服务企业发生的研发费用支出允许从企业所得说应纳税所得额中加计扣除或允许引进的先进设备采用加速折旧法计提折旧。

(二)提高企业财务人员的专业素质

为保证“营改增”这一税制改革的顺利实施,必须提高企业财务人员对相关政策法规的认可度和认知度,以避免实际操作中的不规范现象阻碍改革的进程。因此,有关财政部门或税务部门、各地会计师协会可以组织相关的培训、宣讲活动,提高企业基层财务人员的专业素质,减少由于认知不足带来的不必要麻烦。

(三)规范管理流程,优化资源配置

加大对增值税专用发票的管理,严格控制发票购买、开具、抵扣环节,防止偷税漏税现象的发生。国税部门和地税部门通过资源的重新配置,缓解“营改增”后工作量增加对工作人员和档案资料管理带来的问题。

五、结束语

全面“营改增”给现代服务业带来挑战的同时,也创造了更大的发展机遇。此次改革消除了服务业重复征税的问题,减少了企业的纳税负担,有利于现代服务业的改造升级,调整产业结构,提高企业竞争力。因此,企业应该抓住机遇迎接挑战,在“营改增”的新形势下发展壮大;政府部门也要进一步完善法律法规,把改革措施落到实处,推动市场经济的发展完善。

参考文献:

[1]财政部、税务总局详解营改增“收官”之战[J].财会学习,2016(08):4-5

[2]财政部,国家税务总局.财政部国家税务总局关于全面推开营业税改征增值税试点的通知[Z].2016

[3]曾井井.“营改增”对现代服务业的影响[D].安徽:安徽财经大学,2015

[4]方圆圆.“营改增”对税收征管影响的分析与对策研究[J].现代营销(学苑版), 2016(04):194-195

[5]李伟荣.现代服务业“营改增”中存在的问题及对策分析[J].现代营销(学苑版), 2016 (04):136-137