基金规模、经理任职时长与管理期业绩

2016-10-15童元松王光伟

童元松 王光伟

(1. 无锡开放大学 经济管理系,江苏 无锡 214011;2. 苏州大学 商学院,江苏 苏州 215021)

基金规模、经理任职时长与管理期业绩

童元松1王光伟2

(1. 无锡开放大学 经济管理系,江苏 无锡214011;2. 苏州大学 商学院,江苏 苏州215021)

选取2016年3月末公募基金经理任职时长6个月以上的样本2569个,运用Stata12和Excel软件,通过多元回归分析基金规模、经理任职时长对管理期业绩的影响,结果表明:基金经理任职越长,其管理的基金业绩越好;和中短期相比,长期任职的基金经理的业绩有可能超过市场平均水平;大基金存在规模效应,管理期的业绩明显更优。基金管理公司应当奖优罚劣,通过职位晋升、薪酬与自购基金以奖励长期任职的优秀经理,基金经理需要挖掘有潜力的品种进行价值投资和长线投资,基金持有人要注重基金经理的任职年限与长期业绩表现。

基金经理;基金规模;任职时长; 管理期业绩

我国证券投资基金业发展迅速,据中国证券投资基金业协会统计,截至2015年末我国境内共有基金管理公司101家,其中中外合资公司45家,内资公司56家;取得公募基金管理资格的券商或券商资管子公司共10家,保险资管公司1家。它们管理的公募基金多达2722只,管理资产规模高达8.4万亿元,这也意味着有2722个基金经理,当然有的基金经理同时管理多个基金。人数众多的基金经理任期各不一样,所管理的基金规模差异很大,业绩也较为悬殊。因此基金规模、经理任职时长与管理期业绩之间是否存在一定的关系?基金规模越大、经理任职时间越长,其管理期业绩是否更优?回答这个问题有利于基金公司合理确定基金规模、选聘更优秀的基金经理从事管理工作,也有利于引导基金经理稳定地从事管理工作以促进基金的业绩提升,还有利于中小投资者挑选基金时纳入决策因子,从而进一步推动基金业的发展。

一、理论分析与研究假设

1、基金经理任职时长对管理业绩的影响

基金经理的任期与其投资能力以及管理业绩存在一定的相关性。Golec(1996)[1]、Israelsen(1998)[2]的研究表明,年龄较轻的、有较长任期的基金经理会有更好的业绩,美国股票型基金经理的平均任期在5年左右,比较而言,任期内经验丰富者管理的基金投资回报率更高。Lee、Yen 和Chen(2008)[3]研究发现,基金经理管理基金的时间超过24.33个月后盈利能力更强,年轻又富有投资经验的基金经理获得的收益率最高。宋洁和肖冬荣(2009)[4]、陈立梅(2010)[5]、刘可和田存志(2012)[6]、晏艳阳和邓开(2015)[7]研究表明,投资经验丰富、在现任公司任职时间较长的基金经理将获得更高的投资绩效。虽然也有学者研究发现经理任期与其管理业绩相关性不显著,但是多数文献证实了两者显著正相关。

无论是基金经理任职时长还是其公募任职总时长都在一定程度上代表了丰富的实践经验,经过基金管理公司的培养与自身锻炼,其管理能力很可能更强,能为基金持有人获取相对更高的收益。肖继辉、罗彩球和彭文平(2012)[8]研究表明,基金从业经验可以改善基金经理的选股能力,而且后者和基金业绩正相关,基金从业经验对业绩的有利影响是通过改善基金经理的选股能力实现的。但是,投资水平的提升需要漫长时间的磨砺,管理基金的业绩也受到证券行情、团队力量和经济形势等方面的影响,因此中短期之内基金经理很难获得超额业绩,但是若是从群体角度来看,长期任职的基金经理很可能获取超过市场平均的业绩。廖海波(2015)[9]实证研究发现,有的基金是由于经理具有高超的投资管理技能而获得超额收益的,有的基金则因为经理能力差而使得业绩落后于基准。基于上述分析提出假设1、2。

假设1:基金经理任职越长,其管理的基金业绩越好。

假设2:和任职中短期的相比,长期任职的基金经理的业绩可能超过市场的平均水平。

2、证券投资基金规模对管理业绩的影响

关于基金规模和管理业绩的关系,李翔、林树和陈浩(2009)[10]研究发现,基金管理公司倾向于将有限的资产管理能力配置于新基金使之收益率较高,但是因新基金运营时间短、规模普遍偏小,因此在统计上,开放式基金规模与基金收益呈负相关关系。但是,更多的学者观点相反,于静(2013)[11]研究发现,基金规模越大、成立时间越长, 基金的投资效率更高、资产配置越合理、收益率就越高。肖继辉、罗彩球和彭文平(2012)[8]以及曹兴、秦耀华(2013)[12]也证实了基金规模与基金业绩呈正相关关系。朱冰、朱洪亮(2011)[13]研究发现,随着基金规模的增大,基金经理的选股能力逐渐地增强,但是择时能力却逐渐减弱。可见基金规模对管理业绩的影响尚未形成一致的结论,需要基于实证数据进行进一步的论证。

理论上,基金规模越大,更易于分散风险,投资费用会因为投资量的扩大而使得单位费用降低。在参与上市公司管理方面,规模大的基金,因为持有较多的上市公司的股份,其话语权更大,更有实力和动力去参加股东大会,对公司提出合理化提案或者建议,甚至引导公司在资本市场上进行并购活动,这将有利于优化公司的治理与业绩,公司的优化发展与基金的投资业绩就可能形成良性互动的局面。另外,规模越大的基金,基金管理公司可以提取的管理费越多,基金经理获取的薪酬很可能越高,有利于提升其管理的主人翁责任感和积极性,对基金的业绩提升也是大有裨益的。因此,大规模的基金更容易获得规模效应,更容易多样化配置资产组合以优化业绩。因此提出假设3。

假设3:基金规模越大,基金经理管理期业绩越好。

二、实证模型及分析

1、研究设计

为研究证券投资基金规模、经理任职时长与管理期业绩之间的关系,以管理期业绩(即绝对业绩)为被解释变量,以基金规模、经理任职时长为解释变量。其中,管理期业绩=[(期末累计净资产总值-期初累计净资产总值)/期初累计净资产总值]×100%。

为了考察基金经理在基金行业中的相对业绩,同时选取超额业绩作为被解释变量,即把各基金管理期业绩减去同一期间同类型基金的平均业绩,这一指标具有较强的说服力,更能代表基金经理的相对管理水平高低。另外,基金经理任现职时长和其管理期业绩有一定关系,但是它不一定等于公募任职总时长,而后者很可能对管理期业绩产生一定影响,所以在模型中选取公募任职总时长为解释变量之一。

最后,按基金管理人任职时长把基金经理分为短期、中期和长期三大类。因为6个月之内的超短期业绩缺乏可比性,基金经理也未必充分施展开管理才能,因此短期界定为6个月至1年,并以此作为中长期类别基金经理业绩对比的基础;中期界定为1-3年,设置为虚拟变量D1;长期界定为3年以上,设置为虚拟变量D2,以便观察不同大类的基金经理的业绩是否存在明显差异。

2、指标选取与特征描述

选取2016年3月末的横截面数据,采集公募基金经理任职时长6个月以上的样本,剔除基金规模在100亿元以上的样本,这类样本主要是货币基金,规模十分庞大,有的甚至上千亿元,它们将影响实证分析的稳定性;也剔除基金规模在2000万元以下的基金,规模过小的基金业绩缺乏可比性和说服力;剔除没有期间同类基金平均业绩的样本,因为在这种情况下没法确定其相对业绩的高低。处理之后共获得2569个样本,这远远大于已有的多数文献的样本量,这能保证结论的稳健与可靠,原始数据来源于中国证券报和新华网联合主办的金牛理财网。

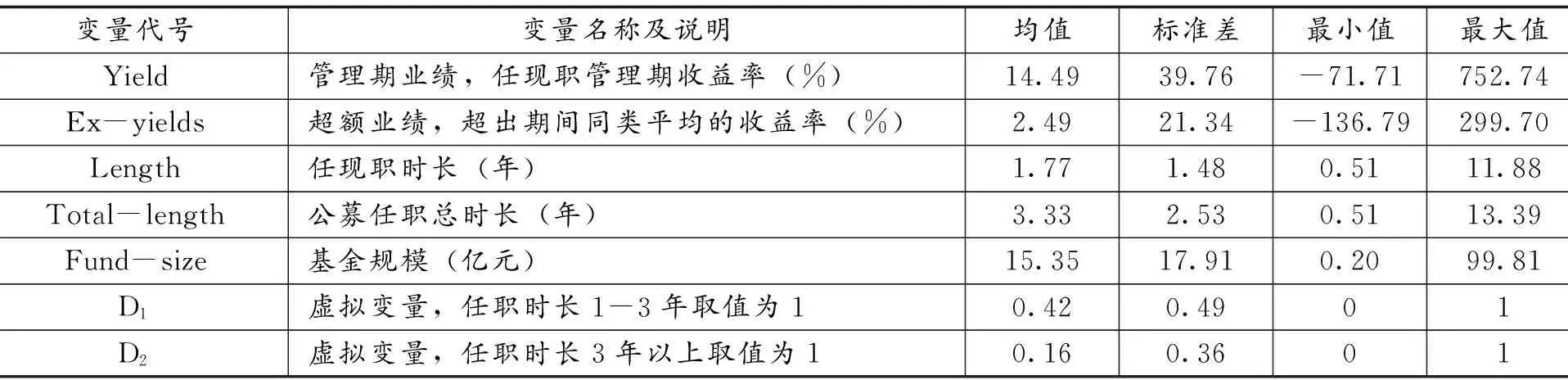

由表1可见,在2569个样本量中,42%的基金经理任职时长为1-3年,只有16%为3年以上,可见长期不离职的基金经理明显偏少,其他为0.5-1年(正好也占42%);全样本中的基金经理平均任现职时长为1.77年,而他们在公募任职的总时长为3.33年,他们的管理期业绩均值为14.49%,有显著的正收益,超出期间同类基金平均的收益率达到2.49%,初步看出管理期较长的基金经理业绩更优。

表1 2016年3月末模型中各变量的基本统计描述

3、相关性分析

对将建立的多元回归模型的变量进行相关性检验和多重共线性检验。由表2可见,各变量之间大多数在1%的水平上显著相关,但是系数并不高,绝大部分小于0.61,这说明可以用上述指标从不同角度解释管理业绩的高低,同时基本判定不存在多重共线性。从检验结果看,基金规模、经理任职时长与管理业绩存在显著的正相关;基金经理任职越长,其管理的基金规模越大,这也在一定程度上说明了经理的管理能力相应较强;无论是经理任现职时长还是公募任职总时长和管理业绩都是显著的正相关,这初步证明了假设1;从D2的相关性来看,无论是绝对业绩还是相对业绩,任职时长3年以上的经理业绩显著更优,这初步证明了假设2。

另外,检验Length(Total-length) 、Fund-size和虚拟变量的方差膨胀因子,VIF平均值为2.95(1.26),远小于VIF的临界值5,故可以认定几个变量之间不存在多重共线性。

表2 基金规模、经理任职时长与管理业绩等变量相关系数表

注: *为1%水平上显著相关。

4、实证模型

基于理论分析与实证检验,并充分考虑基金规模、经理任职时长对管理业绩的影响,建立多元线性回归模型如下:

Yi=α+β1Length+β2Fund-size+β3D1+β4D2+ε

(1)

Zi=α+β1Total-length+β2Fund-size+β3D1+β4D2+ε

(2)

其中,Y、Z为从不同角度定义的基金经理管理期业绩;i=1、2,对应的Y1、 Z1代表被解释变量管理期业绩,对应的Y2、 Z2代表被解释变量超额管理业绩;Length、Total-length和 Fund-size以及D1与D2为解释变量,分别从任现职时长、公募任职总时长和基金规模以及任职期限类别的虚拟变量的角度分析各自影响的大小;ε为随机误差项。

5、实证研究结果

模型Yi到Zi的回归估算结果如表3所示。

4个模型的调整后R2在3%-42%之间,P值均为零,管理期绝对业绩模型比超额业绩模型的解释力明显更强,鉴于影响管理期业绩的因素众多,拟合度在此水平已属不错,绝大多数变量与常数项均在统计上高度显著。因此,整体上说明模型设定合理,有一定的解释力。

(1)基金经理任职时长对管理业绩的影响

无论是基金经理任职时长还是其公募任职总时长对管理业绩均是积极的影响,基金经理任职越长,无论是管理期业绩还是超额业绩均越好。从模型Y来看,基金经理任现职每增加1年,管理期业绩和超额业绩分别提高16.39%、4.085%,且在统计上十分显著。这表明基金经理的任职越长,其经验与管理能力很可能更强,能为基金持有人获取相对更高的收益。这证明了假设1。

表3 多元线性模型回归结果

注:括号内为t值;“*”表示p < 0.1,“**”表示p < 0.05,“***”表示p < 0.01。

(2)不同期限类别的影响

从虚拟变量来看,和任职短期的相比较,经理任职时长为中期的基金绝对业绩明显为正,但是超额业绩明显为负,说明他们并未超过市场平均水平;经理任职时长为长期的基金,其业绩与公募任职总时长呈现正相关,且在统计上十分显著,说明他们明显超过市场的平均水平。这基本上证明了假设2。

(3)基金规模对管理业绩的影响

基金规模越大,无论是管理期业绩还是超额业绩均越好。从模型Y来看,基金规模每增加1亿元,管理期业绩和超额业绩分别提高0.197%、0.113%,且在统计上十分显著。这说明大规模的基金更容易获得规模效应,更容易多样化配置资产组合以优化业绩,估计和基金管理公司能获取更多的管理费并奖励基金经理有一定关系。4个方程均证明了假设3。

6、实证结果检验

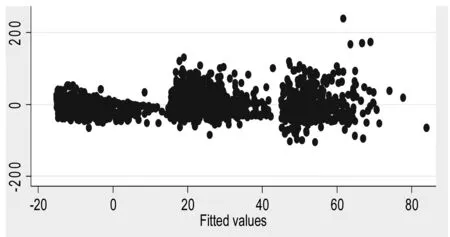

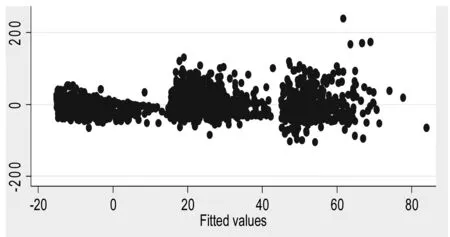

(1)残差散点图检验

检验发现各方程标准化残差均没有随着回归预测值变大而变大(或者变小)的趋势,说明回归方程不存在明显的异方差问题。以方程Z1、Z2为例,由图1、2可见,两方程的标准化残差主要分布在-200到200之间,和管理期业绩与超额业绩的拟合值没有明显的趋势性关系,可见扰动项的方差不随观察值而呈趋势性变化,基本判定不存在异方差。

图1 方程Z1残差与管理期业绩拟合值的散点图

图2 方程Z2残差与超额业绩拟合值的散点图

(2)稳健性检验

由表3可见,4个方程中,无论考察管理期业绩还是超额业绩,无论解释变量选取任现职时长还是公募任职总时长,回归分析结果中所有主要变量方向不变,显著性程度也几乎完全相同,只是系数大小不同,并未发现本质差异;7个回归方程的P值均是0.0000,说明整体结果高度显著,但超额业绩的相关方程的拟合度较低。可见模型Y和模型Z起到互相印证、互相检验的作用。另外,若去掉两个虚拟变量,仅从基金经理任职时长或公募任职总时长和基金规模来进行多元回归,结论与分析基本一致。这均证明了模型的稳健性。

三、结论与政策建议

1、结论

通过实证分析可以发现,基于总体的角度,基金经理出任现职时间越长或者公募任职总时间越长,其管理的基金业绩越好,为基金持有人获取的收益越高;在时间类别上,任职中短期的基金经理难以获得超额业绩,长期任职的基金经理的业绩则有可能超过市场的平均水平;规模较大的基金存在较好的规模效应,基金管理公司能获得更多的管理费,它更能激励基金经理努力工作,更易于优化资产组合,基金经理管理期业绩更好。

2、政策建议

(1)基金管理公司应当激励基金经理长期任职,并强化培训与交流

基金管理公司应当通过职位晋升、薪酬与自购基金予以奖励等方式鼓励基金经理长期任职,发挥职业声誉机制的积极作用,这有利于基金业绩的稳定与提升,有利于对基金经理考核的持续性。对于获得超过市场平均业绩的基金经理给予动态的奖励机制,对于业绩长期持续明显地低于市场平均水平的基金经理予以解聘或者降薪,以此彰显奖优罚劣,有利于完善公司的人才竞争机制。

基金管理公司还需要加强内部员工的培训与交流,可以聘请国内外投资领域的一流专家做专题讲座;在公司内部,让优秀的基金经理不定期举办讲座或者高级管理人员的沙龙,分享投资经验,使基金管理公司的经理团队实力更强,为基金持有人创造更多的红利。

(2)基金经理需要以优秀的业绩吸引国内外投资者,适度扩大基金规模

国家需要进一步深化资本市场的开放,允许国外机构投资者和个人投资者买入我国境内的证券投资者基金。只有引入国际资本才能为我国的基金业开辟更为广阔的前景。当国际资本大量流入,我国基金不但品种会更加丰富,而且更容易获得规模经济。在优胜劣汰、业绩为王的基金市场中,基金经理需要恪守受托责任,励精图治,挖掘优秀的投资品种,坚持价值投资和长线投资[14],以优秀的业绩吸引投资者,回馈持有人。在控制基金风险的前提下,基金管理公司可以利用网络营销,降低申购费用,对长期持有人免去赎回费用,通过信息披露、邮件往来与市场调查等方式持续和持有人进行沟通以稳定和扩大基金规模,以获得更好的规模经济。

(3)基金行业可以加大对投资者的教育,倡导理性投资

基金行业可以加大对投资者的教育,引导他们关注基金的长期表现并进行长线投资、理性投资,这将为基金行业的发展提供良好的外部环境。基金投资者教育可以方式多元化,包括学习基金知识读本、基金知识竞赛、基金投资征文活动、众多持有人与基金管理人的网上互动交流活动等。

基金持有人在选择基金时,既要考虑基金的风险与收益程度,也要考虑基金经理的任职年限与长期业绩表现。投资者当在风险承受能力之内,选择中长期收益率高的基金,避免投资于业绩长期持续地低于市场平均水平的基金。通过精选优质基金,并长线持有,忽略短期波动,基金投资者更能获取较高的长线收益率。

[1]Golec J.H. The Effect of Mutual Fund Managers' Characteristics on Their Portfolio Performance Risk and Fees[J]. Financial Service Review, 1996, (2):133-148.

[2]Israelsen. Risk -adjusted Performance of Mutual Funds[M].New England Economic Review, 1998.33-48.

[3]Lee J S,Yen P, Chen Y,et al. Longer Tenure,Greater Seniority, Or Both? Evidence From Open-End Equity Mutual Fund Managers in Taiwan [J].Asian Acad.Manag.J. Account,Finan,2008,(2):1-20.

[4]宋洁, 肖冬荣. 基金经理个人特征与基金业绩的相关性研究[J]. 商业时代,2009,(14):100-101.

[5]陈立梅. 基金经理人力资本特征对基金业绩影响的分析与研究——以开放式基金为例[J]. 南京邮电大学学报(社会科学版), 2010,(2):70-75.

[6]刘可,田存志.基金经理的个人特征和基金业绩[J]. 南方金融,2012,(9):55-60.

[7]晏艳阳,邓开.基金经理个人特征对基金绩效的影响及其机理研究[J]. 南方金融,2015,(5):69-76.

[8]肖继辉,罗彩球,彭文平. 基金经理个人特征与投资能力研究[J].商业研究,2012,(3):130-150.

[9]廖海波. 基金经理的运气、技能与业绩表现——基于bootstrap模拟的研究[J]. 中国地质大学学报(社会科学版),2015,(3):108-113.

[10]李翔,林树,陈浩. 为什么基金投资收益与基金规模负相关——一个新的理论解释[J].学海,2009,(2):112-117.

[11]于静.基金经理个性特征与盈利能力关系的实证研究——基于中国证券市场的数据[J]. 商业研究,2013,(2):69-75.

[12]曹兴,秦耀华.固定费用结构下基金经理管理费激励研究[J]. 财经理论与实践,2013,(9):107-111.

[13]朱冰,朱洪亮. 基金规模对基金投资行为和绩效的影响研究[J]. 金融理论与实践,2011,(2):80-85.

[14]曾贵,李轶敏.价值投资在我国股市的适用性研究[J]. 湖南财政经济学院学报,2015,(3):61-68.

(编辑:周亮;校对:余华)

Fund Size, Length of Time of Managers in Position and Its Performance

TONG Yuan-song1WANG Guang-wei2

(1.DepartmentofEconomicManagement,WuxiOpenUniversity,WuxiJiangsu214011; 2.SchoolofCommerce,SoochowUniversity,SuzhouJiangsu215021)

By selecting the public offering fund manager served for more than 6 months at the end of March 2016 with 2569 samples, and using Stata12 and excel software, this paper studies the impact on performance of the fund size and the length of time of manager in position through multiple regressions. Empirical studies have found that the longer the fund manager, the better fund performance; Long-serving fund manager's performance may be more than the market average; Large funds have economies of scale, and its performance is significantly better. The fund management company shall reward long-serving excellent manager through promotion, salary and purchasing fund, managers need to excavate potential securities for long-term investment; and fund holders should pay attention to the manager's office term and long-term performance.

fund managers; fund size; length of time of manager in position; performance during the management

10.16546/j.cnki.cn43-1510/f.2016.04.004

2016-04-01

中国成人教育协会“十二五”成人教育科研规划2015年度立项重点课题“中小投资者终身学习机制创新研究”(项目编号:2015-130 Z)、江苏开放大学 “十二五”规划2014年度一般课题“机构投资者对股市波动的影响研究”(项目编号:14SEW-Y-014)、中国证券业协会2016年重点课题“构建中小投资者终身教育体系研究”(项目编号:56)

童元松(1973-),男,安徽安庆人,无锡开放大学经济管理系副教授,经济学博士,研究方向:证券投资;王光伟(1960-),男,山西柳林人,苏州大学商学院教授,经济学博士,博士研究生导师,研究方向:国际金融

F832.5

A

2095-1361(2016)04-0027-06