贷款承诺、治理特征与银行风险

2016-10-12张翠燕

王 倩 张翠燕

贷款承诺、治理特征与银行风险

王倩张翠燕

运用我国59家商业银行披露的贷款承诺和活期存款数据,通过构建流动性承诺指数,考察了贷款承诺对银行风险的影响。结果表明:流动性承诺指数增加了银行的风险,使银行的整体风险上升。在此基础上,进一步考察了银行治理对风险的影响。在加入治理变量后,结果显示,治理因素和流动性承诺指数都与银行风险敏感性负相关。与以往研究不同的是,我们构建了流动性承诺指数将表外资产与表内负债结合起来综合测量银行流动性,同时考察了治理变量,丰富了关于表内外流动性对银行风险影响的研究。

活期存款; 流动性承诺指数; 银行治理; 银行风险

一、引言

随着我国利率市场化的不断推进,银行存贷款利差缩小,收益下降,加之来自互联网金融和不良贷款清理的压力,银行业陷入了风险的“囧途”。银行风险水平的显著上升受到了广泛关注,这也促使理论界和监管部门深入探索影响银行风险的因素,寻找促进经济发展和金融稳定的平衡点,利用更多的金融产品和工具改善企业财务状况并降低银行风险。在众多工具中,贷款承诺由于其独特的优势逐渐受到商业银行的青睐。贷款承诺作为一项重要的表外授信业务与活期存款一样能够使客户随时从银行那里获得流动性。在我国实践中,商业银行通过与借款客户达成具有法律约束力的正式协议,在有效承诺期内,按照双方约定的条件、金额和利率等,随时准备应客户需要提供贷款,并有权向借款客户收取承诺费。

贷款承诺这一表外工具无论对企业还是对银行来说,都有着重要的优势。一方面,企业签订贷款承诺可以应对企业流动性不足所造成的损失,在缺乏流动性时提供便利的补充;另一方面,对于银行来说,贷款承诺作为表外业务在平时不需要占据银行资金,但却能给银行带来不少的收益。贷款承诺最重要的特征之一是拥有应急条款,银行可以根据企业的实际状况选择是否进行贷款。因此,贷款承诺的使用可以帮助银行在不占用资产负债表渠道贷款的情况下,获取收益的同时控制好风险(许荣,2006)①许荣:《商业银行贷款承诺业务国际比较分析》,《国际金融研究》2006年第7期。。

然而,从另一角度来说,贷款承诺还有可能转化为贷款,呈现在银行的资产负债表中,从而提高银行的风险。随着我国宏观经济环境的变化,经济增长逐渐从高速过渡到中高速增长,企业投资经营面临较大压力,部分企业财务状况恶化,要求履行贷款承诺的企业增多,这进一步加大了银行的风险;但同时,贷款承诺业务也能帮助银行锁定质量相对较好的客户,防止优质客户的流失。因此贷款承诺对银行风险的影响并不确定,这取决于银行特征和宏观环境。

承诺为银行派生了这种流动性。同时,作为表外资产的贷款承诺的履行会随时消耗银行的流动性负债,特别是活期存款,从而引起银行流动性的变化,因此探讨我国商业银行表内业务和表外业务的内在关联性具有重要的意义。然而,从现有文献来看,关于我国商业银行表内业务和表外业务的内在关联性实证分析较少,并且数据仅限于我国上市的16家银行(李宏、张健,2015*李宏、张健:《活期存款与贷款承诺之间风险对冲机制分析——基于中美银行业的比较》,《国际金融研究》2015年第11期。;刘志洋、宋玉颖,2015*刘志洋、宋玉颖:《商业银行流动性风险与系统性风险贡献度》,《南开经济研究》2015第1期。)。将活期存款与贷款承诺交乘项系数作为考核流动性风险对冲并不具有代表性,之前的研究也并未将银行治理因素与表内业务和表外业务内在关联性结合在一起。

综合上述原因和以往研究,为了考察贷款承诺对银行风险的影响,利用活期存款和贷款承诺构建流动性承诺指数,采用非上市银行年报信息扩大样本容量,同时考察了银行治理因素同活期存款与贷款承诺间流动性承诺指数的交互项对于银行风险的影响。在此基础上,还进一步考察了不同宏观经济下表内与表外流动性承诺指数对于银行风险的影响。

二、文献综述

(一)贷款承诺、流动性与商业银行风险的相关研究

(二)银行治理与银行风险研究

由于银行与其他非金融机构相比信息透明度不是很高,因而外部人员监督银行信息存在较大难度,这种难以消除的缺陷使银行董事会在银行绩效管理上发挥较大作用,而依据王跃堂等(2006)关于董事会独立性与公司绩效的关系的考察,独立董事比例和公司绩效存在显著正向相关关系*王跃堂、赵子夜、魏晓雁:《董事会的独立性是否影响公司绩效?》,《经济研究》2006年第5期。。同时根据我国央行的规定,在我国银行董事会中的独立董事都是具有一定的法律、金融、经济或财务工作经历的人,因而对于银行的信贷行为能够提出建设性的意见,降低银行的风险。

综上所述,以往文献并没有将银行治理因素同表内与表外业务的流动性结合在一起考察,而不同的内部治理结构,特别是董事会治理水平会引起银行表内外业务差异配置,从而进一步影响银行的风险。因此把银行治理因素和表内表外流动性承诺指数结合起来考察对于银行风险的影响。银行治理因素中的董事会规模和董事会的结构(独立董事的规模),可能对银行的贷款行为产生较大影响。随着规模的扩大,董事会人员的才能和阅历越丰富,对于银行贷款政策即包括决定贷款承诺的批准额度越合理,会使表内和表外流动性承诺指数更加有效,进而对银行风险产生相关影响。同时结合宏观经济情况,考察不同宏观经济环境下,活期存款与贷款承诺间流动性指数对银行风险的影响。

三、理论分析和研究假说

活期存款和贷款承诺项下的流动性要求之间不是完全相关的,银行可以相对减少用来支持这两类业务的流动资产(Kashyap et al.2002)。一般情况下活期存款增加,银行的流动性增加,这一变化会产生流动性管理成本,而贷款承诺的使用不仅会使银行获取一定的利息,同时获得保证金收入,除此之外,还可以抵消部分流动性增加带来的管理成本,从而可能降低银行风险。另一方面,贷款承诺使用过多,由活期存款创造的银行流动性下降,银行的流动性风险增加,同时贷款数量的增加还会进一步引起信贷风险提高,进而增加银行的整体风险。因而由活期存款与贷款承诺构建的流动性承诺指数的作用取决于这两种作用的权衡,产生的银行风险存在不确定性,由此针对以上分析提出假说H1a和H1b。

假说H1a:在活期存款一定的情况下,随着贷款承诺的增加,银行的流动性下降,银行的流动性风险增加,进而使银行的整体风险上升。

假说H1b:活期存款增加,使银行的流动性增加,但同时也增加了银行的流动性管理成本,而贷款承诺的使用,可以使银行在获取保证金和利息收入的同时抵消部分银行的流动性管理成本,提高银行的经营效率,降低银行风险。

银行贷款承诺等表内外资产的配置和流动性风险的大小还取决于银行董事会的定位和决策。《股份制商业银行董事会尽职指引》中规定,银行董事会的职权包括确定银行的经营发展战略和重大政策并定期检查、评价其执行情况;同时确保银行审慎经营,明确设定可接受的风险程度*中国银行业监督管理委员会二○○五年九月十二日印发。。因此,不同的董事会结构会影响银行的贷款行为,同时贷款承诺额度的审批需要经过银行董事会的同意,而董事会规模越大,专业人才越多,对于银行风险的把控越有针对性,更容易避免银行风险过大;董事会结构越合理、独立董事规模越大,拥有专业知识的独立董事可以从不同角度分析问题,能够帮助银行管理人员正确评价贷款承诺的使用状况,防止贷款承诺使用过多对银行产生的潜在危机,因此根据以上分析,我们还考察了银行治理因素在流动性承诺指数对银行风险影响中的作用,并构建了假说H2。

假说H2:银行董事会规模越大,董事会结构越合理可以使贷款承诺使用更合理,进而降低由于表内表外业务不合理造成的银行风险。

此外,不只是银行内部治理结构会影响贷款承诺的效应,外部经济环境的变化也会影响贷款承诺对银行风险的作用。在宏观经济处于上升时期时,银行往往会忽视潜在的风险,对企业的财务状况过度自信,从而发放更多的贷款和贷款承诺。同时,在我国利率市场化过程中,存贷利差逐渐缩小,大幅压缩了银行的利润空间,因此为抵消这一负面影响,维持银行一定的盈利水平,银行更可能会倾向于从事高风险、高收益的活动,从而导致银行风险的增加(Matsuyama,2007*Matsuyama.K., “Aggregate Implications of Credit Market Imperfections”, NBER Working Papers, No. 13209, 2007.)。此时银行会降低贷款承诺的审批要求,增加贷款承诺的使用额度,进而影响银行的整体风险,因此将其设为假设H3。

假说H3:宏观经济处于上升时期时,银行的贷款承诺审批越宽松,导致贷款承诺使用数量增多,进而增加银行的整体风险。

四、模型、变量和数据

(一)模型的设定

Zit=α+β1LC_DDit-1+β2Govit-1+β3(LC_DD×Gov)it-1+Control Variables+μit-1

(1)

其中,Zit代表第i家商业银行在t时期的风险,LC_DD为流动性承诺指数,Gov为银行治理因素,在下面的分析中我们将分别用BD和IDD表示银行的董事会规模和独立董事规模,以这两个指标作为银行治理的代理变量分别考察。我们在进行分析时选择滞后一期的LC_DD、Gov,以此减少时间效应的滞后性。控制变量有资产规模、权益资产比、贷款占存款比率、管理费用、营业收入、成本收入比,我们分别选用ln_ASSET、RA、DL、AEC、REV、C_I来表示,并且在分析时控制变量也采用滞后1期的数据,用以区别银行的个体特征。

为了考察宏观经济情况,作为微观主体的银行的流动性承诺指数对于银行风险的影响,我们将模型设定为模型为:

Zit=α+β1LC_DDit-1+β2cycle+β3LC_DDit-1×Cycle+Control Variables+μit-1

(2)

其中cycle代表宏观经济周期虚拟变量,在经济上升时期,cycle=1,否则为0。与模型(1)中相比,模型(2)中的控制变量与模型(1)相同, Zit、LC_DD的含义仍同模型(1)。

(二)变量构造

Zit=(ROAit+CARit)/σ(ROAit)

Z1it=1/Zit

其中ROA代表银行资产收益率,CAR代表银行的资本充足率,σ表示标准差,Zit的倒数为Z1it即为银行破产概率。Z1值越高,表明银行风险越大。下文的分析中我们将采用Z1值表示银行风险。

我们将LC_DD定义为银行流动性承诺指数,具体定义如下:

LC_DDit=LCit/(DDit-LCit)×100

其中,LC为贷款承诺,DD为活期存款,DD-LC表示由活期存款创造的剔除贷款承诺后的剩余流动性。作为产生银行流动性的两项主要业务活期存款DD和贷款承诺LC,一方面,在活期存款增加时,银行的流动性就会增加,而由此也会带来流动性管理成本的增加,如果此时使用表外业务中的贷款承诺,由贷款承诺带来的收益可以抵消部分流动性资产管理成本;另一方面,贷款承诺增加,使银行流动性下降,流动性风险可能增加,所以其对银行的整体风险的判断存在不确定性,取决于两方面间的权衡,因此将二者结合起来构造变量,并将该变量称之为流动性承诺指数。

(三)数据来源及描述性统计

利用我国商业银行各网站查找出有年报公布的银行有136家,其中明确披露贷款承诺的有70家。年报中同时披露贷款承诺和活期存款数据的商业银行有59家,其中有16家是上市商业银行,其余为非上市商业银行。我们同时利用Bankscope数据库进行了相应变量的数据补充。为了更深度地探究贷款承诺在银行间的使用情况,在描述性统计这部分我们将以136家银行作为样本分情况详细考察。而在下面的实证分析过程中,由于流动性对冲指数要求同时有活期存款与贷款承诺数据,我们只能用59家银行作为全样本,而16家上市银行作为子样本。同时由于各银行年报中披露的贷款承诺和活期存款年度跨度不一样,在实证过程中我们采用非平衡面板数据。

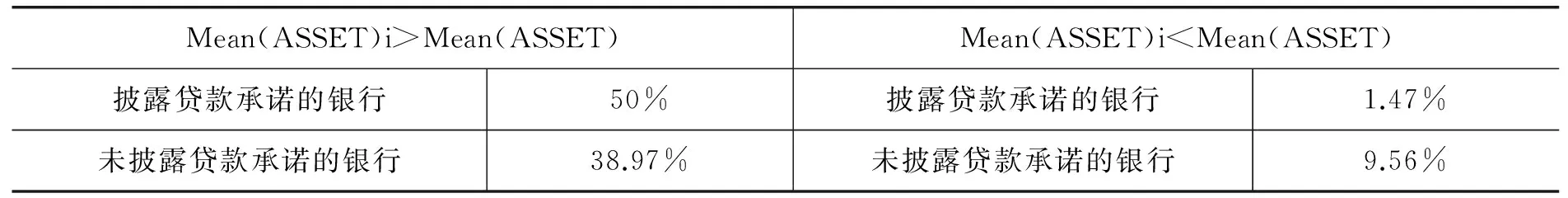

由我们整理的数据统计可以得出披露贷款承诺的70家银行中不超过五年的有34家,而六年以上十年以下的有29家,十年以上的仅有7家,说明在我国银行实践中,披露贷款承诺并不是银行的普遍行为,我们进一步考察了银行贷款承诺的披露是否与银行的规模有关,结果由表1所示,i银行的平均资产若大于所有银行的平均资产,i银行会更青睐在年报中披露贷款承诺,由此可以看出资产规模大的银行更愿意使用贷款承诺。

表1不同规模的银行披露贷款承诺的情况

由表1的统计数据可以看出136家有年报的银行中,平均资产规模大于平均总资产规模的银行披露贷款承诺的占50%,而平均资产规模小于平均总资产规模的银行披露贷款承诺的仅占1.47%。说明资产规模大的银行更愿意利用表外业务来为银行流动性服务,当然,也有能力承担表外业务带来的可能风险损失。

我们统计了披露贷款承诺的银行数量,从年度分布情况来看,银行数由2001年的5家增加到2013年的126家,由此可见各银行已经意识到贷款承诺与表内业务的密切联系,逐渐综合使用表内和表外业务。表2为实证分析中全样本59家同时有活期存款与贷款承诺的银行的相关变量的描述性统计情况*限于篇幅原因,子样本16家上市银行的描述性统计未在文中列出。。

表2全样本59家银行部分变量描述性统计情况

五、实证检验

(一) 银行治理、流动性承诺指数对银行风险的影响

1.实证结果及分析。我们在该部分分别对全样本59家商业银行和其中的16家上市商业银行子样本数据进行分析,构建银行表内与表外流动性承诺指数,考察该流动性承诺指数对银行风险的影响,同时在该过程中加入银行治理因素。银行治理因素我们分别使用董事会规模和独立董事会规模作为银行治理因素的代理变量。我们对模型进行B-P检验和Hausman检验,在我们考察银行表内表外业务流动性承诺指数对银行风险的作用过程中,无论是考虑董事会规模因素还是考虑独立董事的规模,我们都分别拒绝了横截面混合回归和面板模型下的随机效应回归,因此我们采用固定效应估计模型(1)。

表3董事会规模与银行流动性承诺指数对银行风险的影响

注:***、**、*分别表示在0.01、0.05和0.1水平上显著,下同。

表3为董事会规模与流动性承诺指数对银行风险的影响,由回归结果可以看出,无论是对于全样本59家银行还是16家上市银行而言,在我们未考虑董事会规模时,由表3的全样本第(1)列和子样本第(1)列可以看出,流动性承诺指数加大了银行风险,即随着贷款承诺的增加,银行由活期存款创造的流动性减少,流动性风险增加,进而增加了银行的整体风险,即符合我们的假说H1a,而并未产生如我们假说H1b所述的情况,说明我国银行在使用表外业务对冲表内流动性成本时,结构上存在不合理。而当我们考虑银行的董事会规模时,董事会规模越大,董事会中的专业人士越多,对于银行的贷款政策的制定越有利,会督促银行合理控制贷款承诺的使用,使流动性承诺指数更加合理,表3的全样本第(2)列和子样本第(2)列可以看出,董事会规模越大越能降低流动性承诺指数增加使银行风险上升的速度。而子样本中的上市银行与全样本59家银行相比,随着董事会规模的扩大在利用流动性承诺指数降低银行风险时更加有效。

表4独立董事规模与银行流动性承诺指数对银行风险的影响

续表4

全样本(59家银行)子样本(16家上市银行)(5.90)(9.78)(23.18)(22.50)LRA0.042***0.031***0.0040.006(3.90)(3.14)(0.45)(1.26)LDL0.0030.0040.0060.005*(0.75)(1.14)(1.42)(1.86)Lln_ASSET0.0420.0070.3260.116(0.22)(0.04)(1.64)(0.95)Lln_AEC0.0090.1610.2310.042(0.04)(0.79)(1.04)(0.30)Lln_REV0.0100.1560.0300.173(0.08)(1.27)(0.15)(1.38)LC_I0.0040.0070.0020.006(0.75)(1.36)(0.37)(1.65)LIDD0.056***0.109***(2.69)(7.33)LLC_DDxIDD0.008***0.010***(8.76)(12.80)_cons1.4070.2182.673**1.072(1.13)(0.18)(2.15)(1.30)R^20.18140.42470.85520.9503N257247120118

表4为独立董事规模与流动性承诺指数对银行风险的影响,独立董事大都具有丰富的专业知识、在其他行业或公司的工作经验,由于其超然独立的地位,使独立董事能够做出相对独立的判断力。独立董事规模越大,才能更好的约束董事会中“内部人”行为,提高银行运行效率。在我们考虑独立董事的规模时,由表4的全样本第(2)列和子样本第(2)列可以看出,随着独立董事规模的扩大,银行的贷款政策制定更少的受董事会“内部人”的约束,因而更加合理有效地利用表外业务中的贷款承诺,使活期存款与贷款承诺间的流动性承诺指数增加银行风险的速度下降。

2.稳健性检验。为了验证我们上述结果的稳健性,我们采用Z1的对数来表示商业银行的风险,对全样本59家银行进行稳健性检验,其结果保持不变,限于篇幅原因未在文中列出。

(二)宏观经济变化与流动性承诺指数对银行风险的影响

银行作为微观主体在信贷行为、流动性创造方面容易受到宏观经济的影响,一般而言宏观经济不确定时,持有现金的预防性动机提高了,进而也会增加银行客户的流动性需求,使银行流动性不稳定。而在经济扩张时期,企业财务状况普遍较好,银行会放松贷款审核和信贷配给。但是放松对银行贷款的审批就有可能使银行贷款承诺使用增加,在活期存款一定的情况下,经济扩张居民消费需求增加,取回活期款可能性增加,进而有可能增加银行的风险。

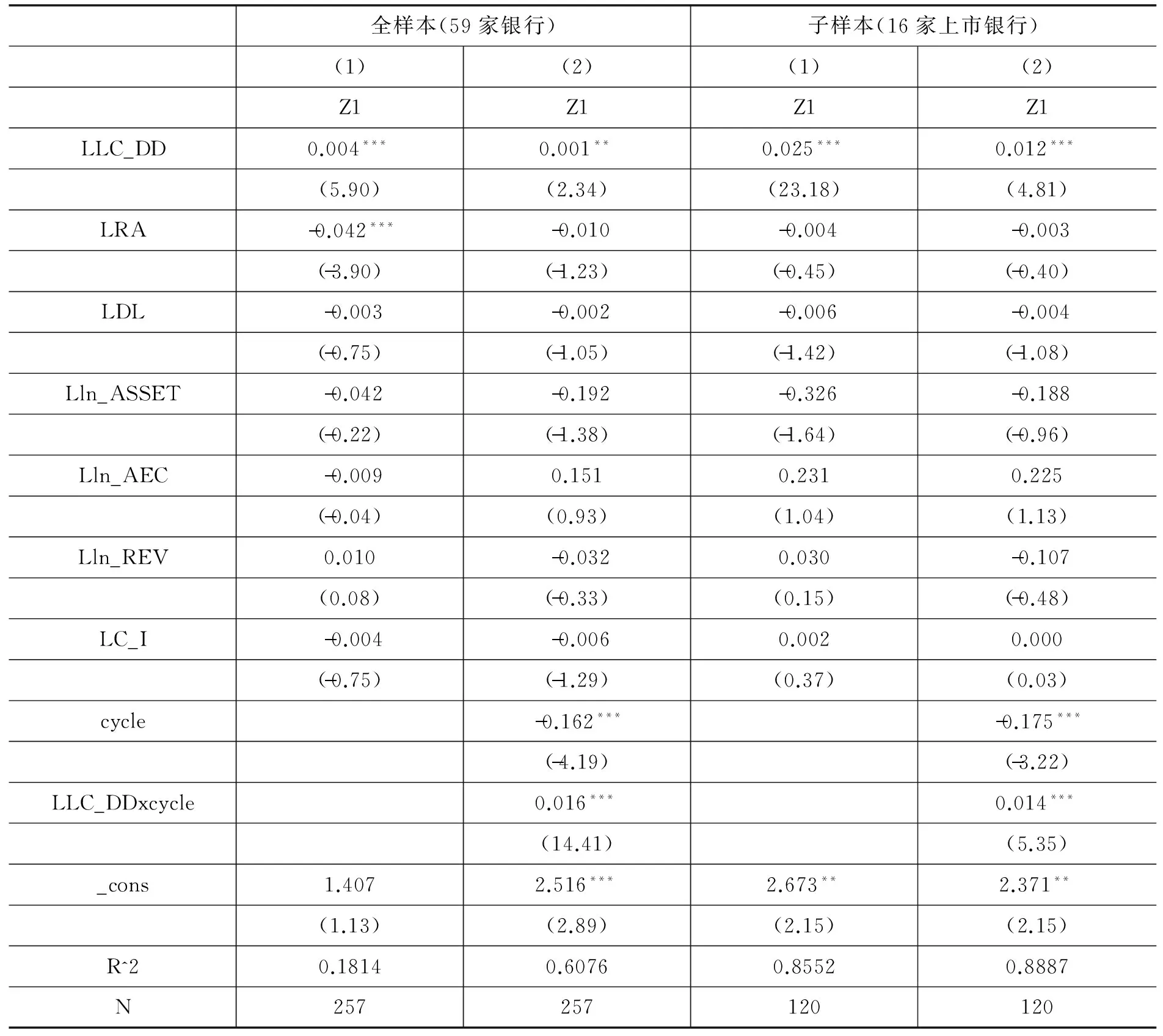

本部分我们使用模型(2)分别研究了59家商业银行和16家上市商业银行受宏观经济的影响,通过B-P和Hansman检验后,我们仍然使用固定效应。宏观经济变化与流动性承诺指数对银行风险的影响结果如表5所示。

表5宏观经济变化与流动性承诺指数对银行风险的影响

由表5的结果可以看出,当我们考虑宏观经济情况对银行微观主体行为的影响时,由全样本第(2)列和子样本第(2)列宏观经济与流动性承诺指数的交乘项系数可以看出,与宏观经济下行期相比,在宏观经济上行期,流动性承诺指数增加对银行风险的影响系数更大,说明在宏观经济的上行期,银行对经济形势估计较为乐观,放松了对贷款承诺的审批条件,增加了贷款承诺的使用额度,活期存款在经济形势较好时并不能迅速增加,进而使流动性承诺指数增加,而由假设H1a知道流动性承诺指数增加,使银行流动性下降,银行流动性风险增加,进而增加了银行的整体风险,与我们的假说H3一致。

六、结论与建议

通过分析我国上市的16家商业银行及59家商业银行(包括上市的16家银行)的活期存款与贷款承诺数据,构建了关于银行表内和表外业务流动性承诺指数,研究流动性承诺指数对银行风险的影响,结果表明无论是对上市银行还是全样本59家银行而言,该流动性承诺指数增加了银行的风险。即随着贷款承诺的增加,银行由活期存款创造的流行性下降,银行流动性风险增加,进而增加了银行的整体风险,进一步说明我国银行在表外业务贷款承诺与表内业务活期存款二者的使用结构上存在不合理性,我国商业银行并未充分利用贷款承诺抵消银行流动性管理成本的作用。

我们在考察银行流动性承诺指数的过程中进一步考虑了银行治理因素的作用,发现随着银行董事会规模和董事会结构的优化,即独立董事规模的扩大,都使得银行流动性承诺指数降低了银行风险上升的速度。因此,随着我国利率市场化程度不断加深,并伴随着互联网金融的冲击,我国商业银行在发展贷款承诺等表外业务以此谋求生存的过程中,一方面要认识到活期存款与贷款承诺产生的流动性承诺指数对于银行风险有显著性作用;另一方面要合理利用二者之间的流动性关系,注重银行治理在其中发挥的作用,进而使流动性承诺指数更合理,发挥贷款承诺抵消银行流动性管理成本的作用。

随着宏观经济形势变化的不确定性,银行在利用贷款承诺过程中要更加谨慎,尤其是在经济情况向好的方向发展时,更不能过度自信,放松对贷款承诺的审批,盲目扩大贷款承诺的使用,偏离活期存款与贷款承诺间流动性承诺指数的合理性,将进一步加剧银行的风险。

[责任编辑:邵世友]

Loan Commitment, Governance Mechanism and Bank Risk

WANG QianZHANG Cui-yan

(School of Finance, Shandong University of Finance and Economics, Jinan 250014, P.R.China)

We study the impact of the loan commitments on banks’ risk by using the loan commitments and demand deposits data from Chinese 59 commercial Banks to build the promised liquidity index. The result shows that the promised liquidity index increases the risk of banks.We also examine the effect of bank governance factors on the bank’s risk. After joining governance variables,the result shows that governance factors and promised liquidity index is negatively related to the bank’s risk sensitivity. Unlike previous studies, we build promised liquidity index which combined off-balance sheet assets and liabilities in the table to measure Banks’ liquidity comprehensively. In the meantime, we investigate governance variables to enrich the literature on the influence of on-and-off banks’ balances sheets liquidity to the bank’s risk.

Demand Deposit; Promised Liquidity Index; Bank Governance; Bank Risk

2016-02-20

国家社会科学基金重大招标项目“系统性金融风险防范与监管协调机制研究”(12&ZD069);国家自然科学基金项目“治理风险导向的商业银行公司治理研究”(71272119);泰山学者专项工程。

王倩,山东财经大学金融学院讲师,管理学博士(济南250014);张翠燕,山东财经大学金融学院硕士研究生(济南250014)。