环己酮生产现状及下游产业链分析

2016-09-27李湘平周卫东

李湘平 周卫东

(中国石化集团资产经营管理有限公司巴陵分公司,湖南 岳阳 414014)

产业发展战略及政策研究

环己酮生产现状及下游产业链分析

李湘平周卫东

(中国石化集团资产经营管理有限公司巴陵分公司,湖南 岳阳 414014)

我国环己酮生产和需求增长较快,2011—2015年环己酮产量和表观消费量年均增长率分别达到17.8%和18.1%,2015年我国环己酮生产能力和产量分别为3 650 kt/a和2 841 kt,其中88%的产量用于己内酰胺和己二酸的生产,溶剂、防老剂、交联剂等其他产品约占环己酮总消费量的12%。己内酰胺是我国环己酮的最大下游产品,2015年我国己内酰胺生产能力为2 350 kt/a,产量为1 782 kt,产能过剩风险加剧;己二酸是环己酮第二大消费领域,2015年我国己二酸生产能力为1 970 kt/a,产量为1 138 kt,产能过剩较为严重。国内环己酮已经呈现产能过剩态势,建议未来应增加出口,拓展国外市场;加大环保清洁工艺的开发,降低生产成本;协调上下游发展,开发其他下游市场。

环己酮己内酰胺己二酸生产现状供需发展建议

环己酮是重要的有机化工原料,是制备己内酰胺和己二酸的主要中间体,广泛应用用于尼龙6、尼龙66及其他树脂的合成,此外作为性能优良的溶剂,在涂料、油墨、农药、胶黏剂、感光材料等行业也得到了广泛的应用[1]。近年来随着国内己内酰胺和己二酸工业的快速发展,我国环己酮产能得以快速增长,环己酮合成技术也取得了突破性进展[2-3]。

环己酮生产工艺路线按原料分主要有3种:环己烷液相氧化法、苯酚加氢法和环己烯水合法,其中环己烷液相氧化法占90%以上[4]。我国环己酮生产工艺以环己烷液相氧化法和环己烯水合法为主,其中环己烷液相氧化法占总生产能力的63%,环己烯水合法占37%,目前环乙烯水合法发展速度较快,拟建环己酮装置均计划采用该工艺。这两种工艺均以苯和氢气为原料,但两者物耗水平有较大差异:环己烷液相氧化法收率较低,苯的转化率只有80%;环己烯水合法收率较高,氢气单耗较少,苯的转化率高达99%,在很大程度上提高了环己酮的生产效率[5]。

1 国内生产现状

我国环己酮产业主要是伴随着己内酰胺产业发展而兴起,近年来产能扩张迅猛,截至2015年底,我国环己酮生产企业共有24家,总生产能力接近3 650 kt/a。其中山东海力化工股份有限公司是我国最大的环己酮生产企业,其位于山东淄博和江苏大丰的两大基地的环己酮生产能力合计达980 kt/a,约占全国总产能的27%。国内主要环己酮生产企业见表1。

我国环己酮生产企业大多配套有下游己内酰胺或己二酸生产装置,环己酮主要作为中间产品直接消耗。未配套下游装置而主要以商品环己酮外销的生产企业有石家庄焦化集团有限责任公司、河北旭阳焦化有限公司、阳煤丰喜肥业(集团)有限责任公司、山东洪达化工有限公司、山东中联化学有限公司、福建东鑫石油化工有限公司、中国石化集团南京化学工业有限公司等7家,合计生产能力为680 kt/a。山东海力化工股份有限公司是唯一一家配套了下游己内酰胺和己二酸生产装置的环己酮生产企业。

表1 2015年我国环己酮主要生产企业及产能

2 国内供需状况

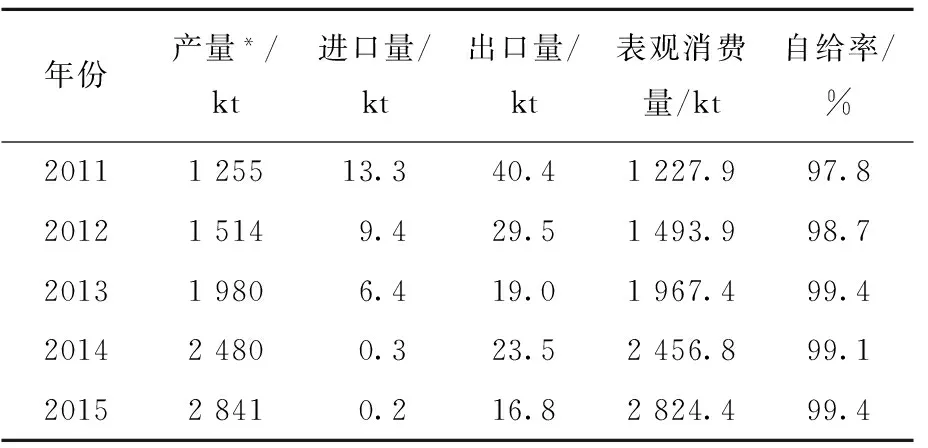

近年来我国环己酮产量和消费量呈现快速增长势头,2011—2015年我国环己酮产量和表观消费量年均增长率分别达到17.8%和18.1%,高于同期国民经济增长速度,这主要归功于“十二五”期间我国己内酰胺和己二酸的快速扩张。2011—2015年我国环己酮供需情况见表2。

随着我国环己酮产能和产量的不断快速增加,我国环己酮进口量逐年减少,出口量受国内己内酰胺需求影响也呈现减少趋势。

表2 2011—2015年来我国环己酮供需情况

* 包括环己酮与环己醇的混合物(KA油)的产量。

2013年以前,我国环己酮进口几乎全部来自荷兰帝斯曼(DSM)公司,主要由DSM与中国石化集团南京化学工业有限公司合资建设的己内酰胺装置使用,而2013年后我国环己酮则主要来自比利时,并且进口量急剧下降。2015年我国环己酮进口量为187 t,其中来自比利时的进口量为130 t,占总进口量的69.5%;来自日本的进口量为27 t,占总进口量的14.4%。环己酮的出口去向则相对分散,2015年我国出口量排名前四的国家或地区分别是日本、印度尼西亚、中国台湾省和美国,占总出口量的61.5%。

3 下游应用及发展趋势

3.1己内酰胺

己内酰胺是国内环己酮的第一大消费领域。近年我国己内酰胺生产能力增长迅速,市场呈现供大于求局面。截至2015年底,我国己内酰胺产能达2 350 kt/a(占世界己内酰胺总产能的36.5%),产量为1 782 kt,按生产1 t己内酰胺消耗0.9 t环己酮计,2015年我国己内酰胺消费环己酮约1 604 kt,占环己酮总消费量的56.8%。2011—2015年我国己内酰胺供需情况见表3。

表3 2011—2015年我国己内酰胺供需情况

受己内酰胺市场状况和政府环保治理力度加强等因素影响,原计划2015年投产的己内酰胺装置均推迟了投产时间,如太原阳煤集团、山西兰花科技创业有限公司、山西潞宝集团等己内酰胺装置投产时间均推迟至2016年。此外,河南神马集团100 kt/a 己内酰胺项目2016年1月已经投产,湖北三宁化工股份有限公司二期100 kt/a 2016年一季度投产,鲁西化工集团股份有限公司二期100 kt/a计划2016年三季度投产。预计到2016年底,我国己内酰胺生产能力将达到2 950 kt/a,产能过剩趋势将进一步加剧。如果不考虑其他扩建计划,按照2015年开工率75.9%计,预计2017年己内酰胺消费环己酮的量将达到2 015 kt。

3.2己二酸

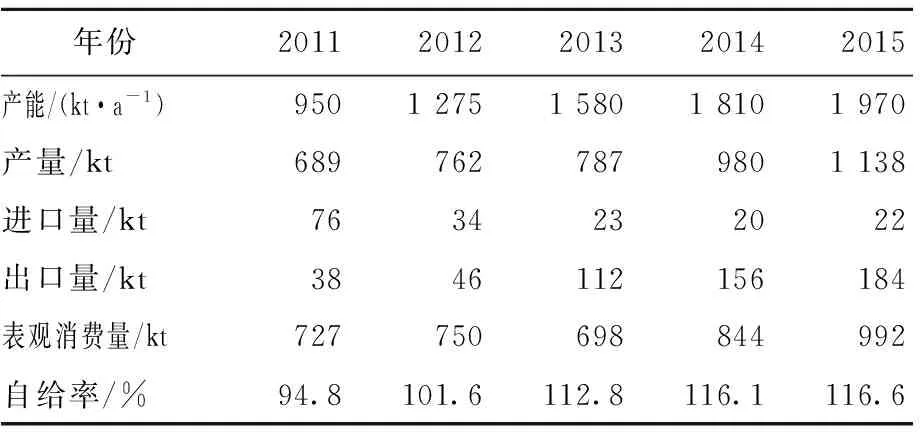

己二酸是我国环己酮第二大消费领域。2015年我国己二酸生产能力约为1 970 kt/a,比2014年增加160 kt/a;己二酸产量约为1 138 kt,而表观消费量仅为992 kt,产能过剩较为严重。2011—2015年我国己二酸供需情况见表4。

表4 2011—2015年我国己二酸供需情况

我国己二酸大多采用环己烷氧化制KA油,再经硝酸氧化制备,仅有河南神马集团和唐山中浩化工有限公司两家采用环己烯水合工艺制备己二酸。不管是氧化法还是水合法工艺,环己酮主要作为中间产品,只有下游装置检修或者市场需求疲软时,才将部分环己酮作为商品出售[6]。按生产1 t己二酸消耗0.776 t环己酮计,2015年我国己二酸消费环己酮约883 kt,占环己酮总消费量的31.3%。

随着阳煤丰喜肥业(集团)有限责任公司140 kt/a以及浙江曙阳化工有限公司80 kt/a己二酸装置的投产,2017年国内己二酸产能将超过2 100 kt/a,己二酸行业将继续处于优胜劣汰、竞争激烈的格局中。

3.3酮醛树脂

酮醛树脂又称醛酮树脂或者聚酮树脂,一般由环己酮和甲醛在碱催化剂作用下经缩合反应制得[7]。与其他同类树脂相比,酮醛树脂具有硬度高、耐候性及抗氧性良好等特点,广泛用于油性树脂、醇酸树脂、丙烯酸树脂和环氧树脂等漆种,还可用于油墨、圆珠笔油的分散剂和光亮剂。

我国酮醛树脂的研究起步较晚,但发展较快。2015年我国酮醛树脂的产量约为7 kt,生产企业主要分布在山东和湖南岳阳地区,其中湖南岳阳云溪工业园区内的岳阳市英泰合成材料有限公司等企业合计产能约为8.5 kt/a,占全国总产能的63%,是国内最大的酮醛树脂生产基地。按生产1 t酮醛树脂消耗环己酮0.77 t算,2015年我国酮醛树脂约消耗环己酮5.4 kt。预计随着山东和广东部分新建酮醛树脂装置的投产,国内酮醛树脂的竞争将更加激烈。

3.4邻苯基苯酚

邻苯基苯酚是重要的精细化工产品和有机中间体,广泛应用于药物合成、杀菌防腐、印染助剂以及高分子材料的稳定剂和阻燃剂等领域。在工业上,环己酮在酸性催化剂作用下缩合生成二聚中间体2-(1-环己烯基)环己酮和2-环己亚烷基环己酮,然后对二聚中间体进行分离提纯、脱氢即可得到邻苯基苯酚[8]。

近年来,由于国内邻苯基苯酚在环保型磷系阻燃、抗氧剂以及水果蔬菜防腐剂等领域需求增长较快,邻苯基苯酚生产能力和产量快速增长。截至2015年底,我国邻苯基苯酚生产能力达到25 kt/a,主要生产企业为盐城华业药业化工有限公司(10 kt/a)、山东新港化工有限公司(10 kt/a)、山东东营远大化工有限公司(3 kt/a)、济南宇东科技有限公司(2 kt/a)。虽然我国邻苯基苯酚在产量上已取得长足的进步,但与德国拜耳公司等国外企业相比,国内企业在催化剂的寿命与稳定性、产品质量等方面存在较大差距,每年仍需进口一部分。

3.5ε-己内酯

ε-己内酯是一种用途广泛的有机化工中间体,主要作为单体来制备高性能聚合物[9]。ε-己内酯自聚可制得聚己内酯,聚己内酯具有较好的热塑性和成型加工性,广泛应用于生物降解塑料、医用高分子材料、胶黏剂、涂料等。

ε-己内酯的合成工艺分为环己酮和非环己酮路线。环己酮路线利用Baeyer-Villiger氧化重排反应将环己酮氧化重排成内酯结构,是目前工业化生产装置所采用的主要工艺路线;非环己酮路线一般以己二酸和己二醇等作为原料,经6-羟基己酸中间体分子内缩合制得ε-己内酯。

国外ε-己内酯生产企业主要有瑞典柏斯托、德国巴斯夫、日本大赛璐及美国苏威公司等,其中柏斯托公司是全球最大的ε-己内酯生产企业,总生产能力为40~60 kt/a[10]。目前国内仅有中国石化集团资产经营管理有限公司巴陵分公司拥有200 t/a的ε-己内酯中试装置,实际产量100 t左右;安徽红太阳新材料有限公司计划新建5 kt/aε-己内酯项目,现正在开展环评工作。ε-己内酯作为较有前途的环己酮下游应用,具有广阔的市场前景。

3.6其他应用领域

除了己内酰胺、己二酸等酰胺用途外,环己酮也是一种重要的有机溶剂,具有溶解力强、低毒性及价格低廉等特点,广泛应用在各种涂料、树脂溶剂和稀释剂及感光材料等领域。2015年国内溶剂用环己酮消费量为230 kt,占环己酮总消费量的8%。

此外,环己酮还用于生产防老剂和交联剂等产品。N-环已基-对甲氧基苯胺(防老剂CMA)具有较好的抗臭氧老化、抗辐射老化等性能,主要用作橡胶防老剂。N-环已基-N-苯基对苯二胺(防老剂4010)具有优良的抗臭氧老化、抗屈挠龟裂性能,除了用作橡胶防老剂外,也可作为聚乙烯和聚丙烯树脂的热稳定剂。2015年国内防老剂和交联剂的消费量均为120 kt,各占环己酮总消费量的4%。

4 发展建议

近年随着国内环己酮新扩建项目的投产,环己酮市场逐步呈现出供大于求的局面,控制发展速度迫在眉睫,针对目前我国环己酮产业现状及市场供需情况,对其未来发展提出如下建议。

(1)增加出口,拓展国外市场。虽然近年来国内新建己内酰胺装置投产需求增加,环己酮出口有所下降,但仍然高于进口量,增加环己酮的出口已成为一个市场突破方向。未来随着我国环己酮生产量的增加以及产品质量的提高,开拓国外市场成为解决环己酮过剩的有效途径。

(2)加大环保清洁工艺的开发,降低生产成本。环己烷氧化工艺为国内外己二酸主流生产工艺, 国内厂家除唐山中浩和海力集团等部分环己酮装置外,全部采用此工艺,但该工艺存在着收率低、副产物多、三废排放量大、安全要求高等问题,因此,改进环己烷氧化工艺路线和催化体系,提高反应的原子经济性、降低原料成本、降低能耗并减少环境污染具有非常重要的意义。环己烯水合制备环己酮的工艺是目前较为环保和先进的技术,应加强对该技术的研究与应用。

(3)协调上下游发展,开发其他下游市场。环己酮作为己内酰胺和己二酸的中间体,其发展受到这两个行业发展的制约和影响,在目前己内酰胺和己二酸产能过剩,环己酮消化困难的局面下,应当努力完善并促进下游行业的发展水平。ε-己内酯是一种用途广泛的化工中间体,加快其国产化技术的开发,并拓展其在聚氨酯领域的应用意义重大。

[1]吕咏梅. 环己酮国内外生产现状及市场分析[J]. 乙醛醋酸化工, 2014(4):29-31.

[2]王晨. 环己醇和环己酮生产现状概况[J].山西化工,2013,22(2):34-37.

[3]钱伯章. 中国石化环己酮新技术具有自主知识产权[J]. 石油炼制与化工, 2015, 46(11):51.

[4]戚品豹,孙永成,陈英斌,等. 环己烷氧化制备环己酮技术及研究进展[J].化学工业与工程技术,2012,33(4):27-30.

[5]杨春和,张涛. 环己酮工艺路线比较[J]. 现代化工, 2011 ,31(增刊1):338-340.

[6]张胜军. 我国环己酮市场分析[J]. 化学工业,2014,32(8):25-28.

[7]Zhang Yifu,Zeng Xingrong,Li Peng,et a1.Progress in synthesis and modification of ketone-aldehyde resin[J].Modem Chemical Industry,2006,26(10):35-39.

[8]贾鹏飞,唐恒丹,王吉红,等. 邻苯基苯酚的工业化生产工艺[J].化学工程,2013,41(3):72-74.

[9]Kweon H Y,Yoo M K,Park I K,et al.A novel degradable polycaprolactone networks for tissue engineering[J].Biomaterials,2003,24(5):801-808.

[10]黎树根,李长存.ε-己内酯产业现状及其应用[J].合成纤维工业,2013,36(1):46-49.

ABSTRACT

The production and demand of cyclohexanone has been growing rapidly in China, and the production and apparent consumption of cyclohexanone during 2011 to 2015 reached 17.8% and 18.1% respectively. In 2015, the production capacity and output of cyclohexanone in China reached 3 650 kt/a and 2 841 kt respectively, of which 88% of output for the production of caprolactam and adipic acid, and about 12% for production of solvents, antioxidants, crosslinking agents and other products. Caprolactam is the major downstream product of cyclohexanone. In 2015, the production capacity and output of caprolactam in China reached 2 350 kt/a and 782 kt respectively, with high risk of overcapacity. Adipic acid is the second largest consumer of cyclohexanone. In 2015, the production capacity and output of adipic acid in China reached 1 970 kt/a and 1 138 kt respectively, with serious overcapacity. As overcapacity trend of cyclohexanone in domestic market has presented, proposals were raised for increasing exports and expanding overseas markets, increasing the development of environmentally friendly cleaning process, reducing production costs, coordinating development of upstream and downstream industries, and developing other downstream markets.

Analysis on Production Status and Downstream Industrial Chain of Cyclohexanone

Li Xiangping,Zhou Weidong

(BalingPetrochemicalCompany,SINOPECAssetsManagementCorporation,Yueyang414014)

cyclohexanone, caprolactam, adipic acid, production status, supply and demand, development proposal

2016-05-24。

李湘平,男,1979年出生,2007年毕业于华中科技大学化学工程专业,硕士,现任《合成纤维工业》副主编,主要从事聚酰胺技术的开发与研究。

1674-1099(2016)04-0001-05

TQ234

A