保荐人-会计师事务所的关系性契约、IPO机会与IPO质量*

2016-09-27安徽工业大学商学院章铁生马筱淇徐德信郑军

安徽工业大学商学院 章铁生 马筱淇 徐德信 郑军

保荐人-会计师事务所的关系性契约、IPO机会与IPO质量*

安徽工业大学商学院章铁生马筱淇徐德信郑军

本文考察企业拟IPO申请时聘请的保荐人与负责审核该公司的发审委委员所在的会计师事务所之间的关系性契约对IPO过会及上市后业绩产生的影响,实证研究了保荐人-会计师事务所之间的关系性契约是否有助于发行申请人得到IPO机会。研究发现关系性契约对企业的IPO机会有显著正向影响;而在过会企业中,IPO审核时存在关系性契约的企业在IPO后业绩表现较不存在关系性契约的企业差。

关系性契约IPO机会IPO质量

一、引言

在我国,企业IPO自1990年沪深两市开办至今,一直受到法律和政府的严格管制。本文研究首先定位于发审委审核环节,该环节是公司能否获得IPO机会的关键;然后立足于成功IPO的企业研究上市后业绩差异;最后得出关系性契约与IPO质量之间的关系。招股说明书的预先披露、发审委会议参会成员及表决结果的公布,为我们考察关系性契约是否对企业获得IPO机会产生影响提供了研究可能性。

二、理论分析与研究假设

随着保荐制拉开帷幕,保荐人与会计师事务所作为股票首发市场的重要中介机构在IPO市场的重要性日渐凸显。合伙人委员的意见对是否获得IPO机会非常重要,而作为专职委员的合伙人卸任后一般回到原来的会计师事务所任职,为了获得更多的未来价值,发审委事务所有动机利用这种专有资产进行寻租。对于保荐人,发行申请人若能成功上市,就能从发行申请人获得更多的未来价值,而发审委是发行申请人IPO最后一道关卡,为了确保IPO项目过会,保荐人有动机对发审委委员进行专有性投资,保荐人可能对发审委委员所在的会计师事务所进行利益输送,以增大IPO过会的可能性(刘浩等,2012)。由于保荐人对发行人选择会计师事务所有重要影响(Carpenter等,1971;Titman 等,1986),因此发审委事务所同样有动机与保荐人相互进行专有性投资,双方在业务合作中建立互惠型关系性契约,此后在该会计师事务所合伙人委员参与审核会议中,帮助与其建立关系性契约的保荐人的客户IPO过会,双方各自从中得到专有投资的契约利益。Williamson(1979)把关系契约引入交易成本理论,提出关系性契约适用于解决由于专有性投资造成的机会主义行为(Williamson,1979),在专有性投资无法由第三方验证时,关系性契约能够激励专有性投资,只要未来合作价值足够大,可以确保关系性契约得到执行(Telser等,1980;MacLeod等,1989;Baker等,2002;]Levin等,2003;Plambeck等,2006),保荐人与发审委事务所的合作涉及彼此的未来利益,因此保荐人与发审委事务所之间非正式的隐性关系性契约能够得到很好的执行。基于以上分析,提出本文如下研究假设:

假设1:保荐人—发审委事务所的关系性契约有助于企业获得IPO机会

其他条件不变的情况下,拟IPO公司实力越强,被券商影响选择审计师的可能性越低,选择委员所的概率越低(刘浩等,2012)。保荐人与会计师事务所建立关系性契约,双方都是为了利益最大化,保荐人的重要利益建立在其推荐的企业成功IPO的基础上,企业成功IPO建立在通过发审委审核的基础上,因此归根结底保荐人的重要利益取决于发审委。保荐人与之前有过业务合作的会计师事务所建立关系性契约,该事务所有合伙人被聘任为当届发审委委员且担任该保荐人客户的发审委会议委员,发审委会议一般由7名委员参加,5票赞成即为通过,因此关系委员的支持对于保荐人获得未来价值举足轻重。根据前文所述,保荐人对企业选择会计师事务所有重要影响(Carpenter等,1971;Titman等,1986),因此会计师事务所的重要业务利益建立在与保荐人的关系性契约之上。正是由于保荐人与会计师事务所之间的这种关系性契约,使得关系委员与保荐人的独立性受到损害,在重要利益的压力下“帮助”企业获得IPO资源。由于其过会时得到了帮助,在过会后的业绩竞争中往往处于劣势。IPO顺利过会后经营业绩表现的较过会时不存在关系性契约的企业过会后的经营业绩差,因此IPO审核时存在关系性契约的企业的IPO质量通常较差。基于以上分析,提出本文的第二个假设:

假设2:在其他条件不变的情况下,成功IPO的企业中,IPO审核时存在关系性契约的企业上市后业绩表现较不存在关系性契约的企业差

三、研究设计

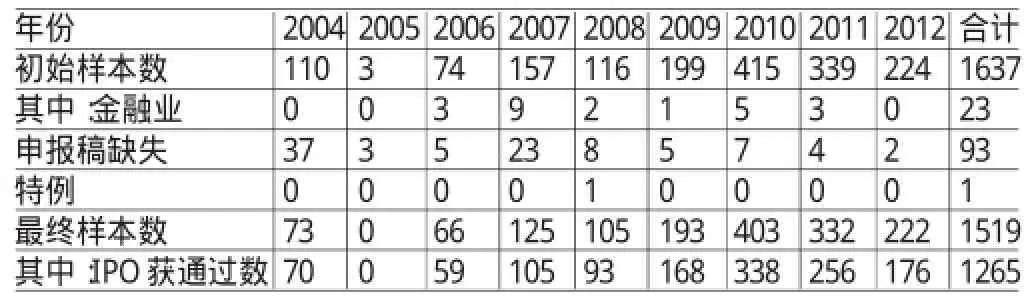

(一)样本选取和数据来源本文的样本区间为2004年1月至2012年12月,一共1637个IPO申请进入发审委审核会议。本文对样本进行如下处理:(1)剔除金融保险类公司;(2)剔除宁波立立电子股份有限公司这等特例,该公司获得了IPO资格,但后因发生影响发行条件的重大事项,发审委对其进行再次审核时未获通过。(3)剔除数据缺失的样本。剩余1519个IPO申请成为本文假设1的研究样本,具体样本选择和分布见表1。假设2的样本为在假设1的基础上再进行以下处理:(1)剔除审核通过后6个月内未发行上市的企业数据;(2)剔除上市后业绩数据缺失的企业。剩下1158个企业的IPO申请为假设2的研究样本(数据仅到2012年是由于IPO质量指标需要采集上市后三年数据,2015年年报尚未全部披露),具体样本选择与分布见表2。样本中发行申请的数据和发审委审核结果的数据来自证监会网站(www.csrc.gov.cn),发行人财务数据来自其IPO申请的首次公开发行股票招股说明书(申报稿),分别从中国证券业协会官方网站(www.sac.net.cn)和中国注册会计协会网站(www.cicpa.org.cn)手工搜集并整理得到证券公司会员经营业绩排名情况和会计师事务所的排名数据,所在省份的经济情况数据来自国家统计年鉴(以2004年为基准)公布的各省GDP占全国GDP的比例。其他数据来自wind数据库以及手工收集。

表1 假设1样本选择与分布

表2 假设2样本选择与分布

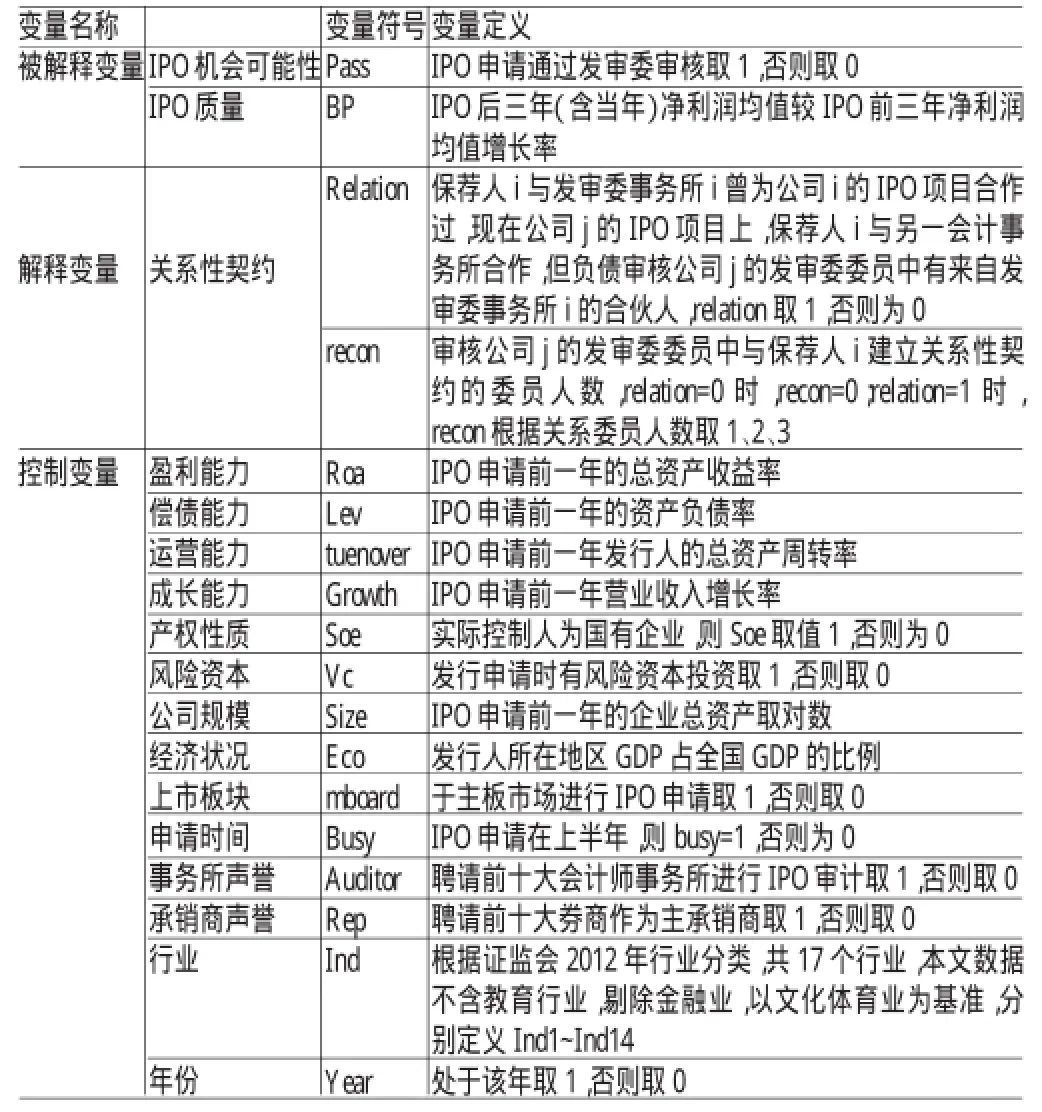

(二)模型构建与变量定义基于以上分析,建立如下模型:

模型1中被解释变量Pass为IPO申请是否通过发审委的审核,通过取1,否则为0;模型2中的被解释变量BP为IPO后三年(含IPO当年)净利润均值较IPO前三年净利润均值的增长率。两个模型中的解释变量为关系性契约(relation),保荐人i与发审委事务所i曾在公司i的IPO项目上合作,建立关系性契约。而后保荐人i与会计师事务所j为公司j的IPO项目合作,而负责审核公司j的发审委专职委员来自于发审委事务所i,称公司j存在本文所称关系性契约,此处relation取1,否则取0。由于保荐人i不止与一个发审委事务所存在关系性契约,因此审核公司j的发审委委员中有多个与保荐人i存在关系性契约,本文用审核公司j的发审委委员中的关系委员(指委员所在的事务所与保荐人建立关系性契约)人数(本文用recon表示关系委员人数)进行稳健性检验。具体变量定义见表3:

表3 变量选择与定义

四、实证分析

(一)描述性统计 (1)关系性契约与IPO机会。表4是IPO机会与是否存在关系性契约的两组样本的T检验,从表中可知,IPO申请通过审核在存在关系性契约一组的均值为0.8609,而在不存在关系性契约组的IPO通过率为0.8234。存在关系性契约组IPO过会率较无关系性契约组IPO过会率约高4%,且T检验在10%的水平显著,说明两组IPO通过率存在显著性差异,这与本文假设1预期一致。

表4 IPO机会的T检验

(2)关系性契约与IPO质量。表6为IPO质量与是否存在关系性契约的两组样本T检验结果。由表可知,IPO质量在存在关系性契约组均值为0.4896,在不存在关系性契约组均值为0.6618,说明关系性契约与IPO质量存在负向关系。两组的IPO质量存在显著性差异,并在1%的水平显著。与本文假设2预期一致。

(二)多元回归结果 (1)关系性契约与IPO机会。从表5中可知,relation的系数为0.2910,在10%的水平显著,这表明IPO申请审核时存在关系性契约的发行人的通过率显著高于没有关系性契约的发行人的通过率,假设1的到证实。Size的系数为0.6271,在1%的水平显著,说明企业规模能够增加IPO过会率,即企业规模越大,IPO申请通过发审委审核的可能性越大。

表6 IPO质量T检验

表5 假设1回归结果

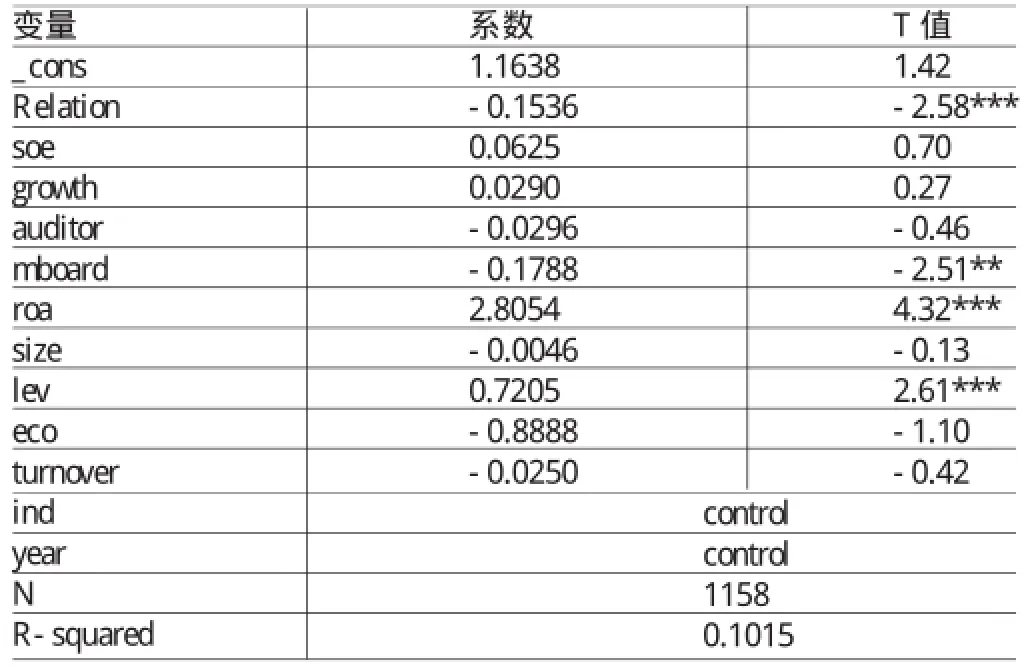

(2)关系性契约与IPO质量。表7是假设2的回归结果,从表中可以看出,IPO质量与关系性契约的系数为-0.1536且在1%的水平显著,IPO质量与关系性契约为负向关系,即IPO申请时得到关系性契约帮助的企业,在IPO后的长期业绩表现中较IPO申请时不存在关系性契约的企业差,假设2得到验证。此外表8根据IPO申请时是否存在关系性契约进行分类,对成功过会的企业IPO前的质量从盈利能力(roa)、偿债能力(lev)、运营能力(turnover)及成长能力(growth)四个方面从全样本、上四分位数、下四分位数进行了对比(相关数据来自申报稿IPO前三年均值),从表中可知IPO前企业质量并不存在显著性差异,只有偿债能力在上下四分位水平两者存在显著性差异,而在IPO后业绩却表现出较大的差异,可能表明IPO申请时存在关系性契约的企业对申报资料进行的包装,由于特殊关系存在,保荐人与发审委委员独立性受损,进而影响专业判断,造成IPO资源的错配。

五、结论

研究发现,关系性契约与IPO机会显著正相关,即关系性契约显著的提高了发行人IPO申请通过发审委审核的概率;而进一步考察关系性契约对IPO质量的影响时发现,在IPO前企业财务质量并不存在显著性差异的企业,在IPO后业绩表现存在显著性差异,且IPO申请时存在关系性契约的企业的业绩表现较不存在关系性契约的企业差,说明关系性契约影响了保荐人及发审委委员的独立性,IPO前企业对申报资料进行了粉饰,IPO后低质量本质暴露,因此在市场竞争中处于弱势地位,业绩表现较差,这说明关系性契约致使IPO资源配置效率低下,使企业的IPO质量较低。

表7 假设2回归结果

表8 过会企业的IPO前质量对比

*本文受国家社科基金“证券监管中的地方政府选择性执行研究”(项目编号:11BJL019)和安徽省高校省学术技术带头人培养项目资助。

[1]章铁生、凡小路、魏立江:《2014,承销商变更、声誉机制与IPO机会》,《安徽工业大学学报》2014年第1期。

[2]中国证券监督管理委员会:《中国资本市场发展报告》,中国金融出版社2008年版。

[3]MacLeod,B,and Malcomson,J. Implicit Contracts,IncentiveCompatibility,andInvoluntaryUnemployment. Econometrica,1989.

[4]Baker,G,Gibbons,R,and Murphy,K,J. Relational Contracts and the Theory of the Firms.The Quarterly of Economics,2002.

[5]Levin,J.RelationalIncentiveContracts.The AmericanEconomic Review,2003.

[6]Plambeck,EL,and Taylor,TA.Partnership in a Dynamic Production Systemwith Unobservable Actions and Non contractibleout put.Manageme-Nt Science,2006.

(编辑 文博)