上市公司委托理财与盈余波动性

2016-07-21袁蓉丽石玉凝

孙 健,文 雯,袁蓉丽,石玉凝

(1.中央财经大学 会计学院,北京 100081; 2. 中国人民大学 商学院,北京 100872; 3. 伯明翰大学,伯明翰B15 2TT)

上市公司委托理财与盈余波动性

孙健1,文雯2,袁蓉丽2,石玉凝3

(1.中央财经大学会计学院,北京100081; 2. 中国人民大学商学院,北京100872; 3. 伯明翰大学,伯明翰B15 2TT)

摘要:本文以2001—2013年沪深A股主板非金融业1343家上市公司为样本,采用Heckman(1979)两阶段方法实证检验上市公司进行委托理财业务对盈余波动性的影响。委托理财能降低上市公司的盈余波动性,起到稳定公司业绩的作用。本文提供了关于上市公司委托理财与盈余波动性的经验证据,丰富了国内学术界对该领域的研究文献,同时为上市公司管理委托理财业务、监管层监管上市公司委托理财提供一定的决策参考。

关键词:委托理财;公司治理;盈余波动性

一、引言

上市公司委托理财是指上市公司作为委托方将公司的货币资金按照协议委托给受托方,由受托方将上述资金主要用于证券市场的投资,以获取投资收益[1]。我国上市公司委托理财的受托人主要包括银行、信托公司、基金或资产管理公司、证券公司等。从委托理财的期限看,上市公司购买的银行理财产品的期限大部分在几天到一个月不等,超过半年的相对较少,而委托给信托公司、基金(资产)管理公司和证券公司的款项的委托期限较长,普遍处于1~3年间[2]。

上市公司委托理财行为一直是中国资本市场的一个颇具争议的话题。上市公司募集资金应主要用于企业的研发、投资与生产。如果上市公司利用募集资金进行委托理财,就违背了募集资金的初衷。2011年海螺水泥(600585)的公告显示,公司于2011年5月11日发行95亿元公司债,然而在2011年6月14日,该公司却与信托公司设立了总额高达40亿元的信托理财计划。尽管没有证据表明上述40亿元委托理财资金来源于公司债融资,但是发行公司债和委托理财的时间相隔如此之近,难免引发资本市场的质疑。2012年证监会发布了《上市公司监管指引第2号——上市公司募集资金管理和使用的监管要求》,指出上市公司暂时闲置的募集资金可以在满足一定条件的情况下进行现金管理。虽然该文明确了上市公司委托理财的资金来源,但也为上市公司开展委托理财业务提供了政策支持。之后,上市公司委托理财在公司数量和理财规模上均有明显增加。据我们手工收集的数据显示,2012年至2013年,委托理财的上市公司数分别为124家和246家,分别占当年度上市公司总数的10.25%和19.59%。

上市公司委托理财业务连接着上市公司和金融机构,对整个资本市场的发展都有潜在影响,因此,上市公司开展委托理财的动因及其可能带来的经济后果是理论界和实务界均为关注的话题。现有文献主要从委托理财的内涵、动因及政策背景等角度进行分析探讨,认为委托理财的最基本动因是获取投资收益,提升公司业绩[1],并发现自由现金量越大、第一大股东持股比例越高的上市公司越可能发生委托理财[3]。现有研究有助于我们初步了解上市公司委托理财行为。然而,这些文献更多的是从理论层面或从公司特征的角度分析研究上市公司委托理财行为,对上市公司委托理财行为的经济后果鲜有涉及。此外,由于上市公司对于委托理财信息披露要求尚不够规范,委托理财数据收集难度较大,现有实证研究的数据仅更新到2004年。随着资本市场的迅速发展,委托理财的现象日趋普遍,资金规模和影响范围不断扩大,有必要对中国上市公司的委托理财业务进行更为深入的研究。

本文运用中国沪深A股主板上市公司2001年至2013年的数据,研究了上市公司进行委托理财的动因,并且探讨委托理财对盈余波动性的影响。本文的研究结论表明,国有控股、管理层持股比例高、董事长和总经理两职合一、现金比率大以及公司规模更大的上市公司更倾向于进行委托理财;委托理财显著降低了上市公司的盈余波动性,在客观上起到了稳定公司经营绩效的作用。

与以往文献相比,本文的研究特色主要体现在:首先,本文探讨了上市公司委托理财对盈余波动性的影响,扩展了委托理财领域的研究视角,为委托理财的经济后果提供了实证证据,丰富了委托理财问题研究的文献;其次,本文选取2001年至2013年间发生委托理财业务的上市公司样本,这是自中国证监会2001年要求上市公司进行委托理财信息披露后的最完整数据,采用这一样本更能全面客观地反映我国上市公司委托理财的现状及趋势;最后,本文的研究发现对于上市公司管理委托理财业务、监管部门加强对上市公司的委托理财监管具有重要的现实意义。

本文余下部分安排如下:第二部分为文献综述与假设发展;第三部分为研究设计;第四部分为实证结果与分析;最后得出结论和建议。

二、文献综述与假设发展

上市公司委托理财是指上市公司通过订立合同委托相关机构进行现金资产的管理,并且根据合同条款获得投资回报的行为。委托理财的本质是一种委托代理关系,属于上市公司的对外投资业务。现有文章大多从理论层面探讨委托理财的运行机制与潜在风险,用实证方法进行检验的文章较少。陈湘永和丁楹(2002)[1]首次采用描述性统计等实证研究的方法,利用2001年中报及临时公告的已开展委托理财业务的173家上市公司为样本,探讨上市公司委托理财的本质属性、基本动因与行为特征,分析了委托理财的风险效应。徐永新等(2009)[4]采用2001年至2004年的数据对委托理财收益率进行研究,认为可操控现金与委托理财收益率显著负相关,在给定委托理财收益率时,大股东持股比例越高的公司其委托理财收益率越高。徐永新(2009)[3]用Logistic回归方法研究2000年至2004年上市公司委托理财的影响因素,发现自由现金流量与委托理财发生概率显著正相关,第一大股东持股比例越高的上市公司发生委托理财的概率越低。

盈余波动性是反映业绩特征时不能忽视的重要变量,仅仅绩效水平的高低很难作为评判公司业绩有效性的标准[5]。上市公司的盈余波动受到经济周期等宏观经济影响,也受到公司经营政策及公司治理模式的影响。上市公司的资产回报与经济周期存在明显的正相关关系[6]。企业的多元化能够有效降低企业的经营风险[7],降低企业收益的波动程度,而控股股东的掏空动机则损害了多元化经营的盈余波动效应[8]。进一步地,股权制衡能够约束大股东的机会主义行为,降低公司盈余的波动性,起到稳定公司业绩的治理功效[5]。从盈余波动性对企业的影响角度,盈余波动性可能会降低企业的估值[9],原因表现在以下三个方面:首先,较大的盈余波动性增加了分析师预测的难度,可能会降低分析师跟踪的意愿[10];其次,由于盈余波动性增加了负向盈余的可能性,机构投资者会尽量避免投资盈余波动性较大的公司,从而导致该类企业的借贷成本增加[11];最后,盈余波动性增加了知情投资者和不知情投资者之间的信息不对称程度。经理人会致力于平滑盈余的波动性,降低企业的资本成本,提升企业价值[12]。

当上市公司拥有一部分自有或募集的闲置资金时,为提高资金的使用效率,可能会考虑将其投入银行等金融机构设计的委托理财项目中,促进企业业绩的提升。在委托理财的投资决策中,公司管理层会在资本市场的众多委托理财机构和不同收益率的委托理财产品中进行甄选,选择有实力和高信誉的投资机构提供的收益率较高且稳定的委托理财产品,与受托方签订投资协议,在保本和维持流动性的前提下,获取约定报酬率的稳定收益,保证上市公司的资金安全和预期收益。因此,通过委托理财业务,上市公司能够获取部分固定的收益,增加公司业绩稳定性,降低了盈余波动和经营风险,在客观上起到了稳定公司经营绩效的作用。

因此,本文提出如下的研究假设:

H:在其他条件不变的前提下,委托理财会对上市公司的盈余波动性产生显著的负向影响。

三、研究设计

(一)样本选择

本文最初的样本包括2001年至2013年在上交所和深交所主板上市的A股公司。2001年证监会在《证监会关于上市公司2001年中期报告披露工作有关问题的通知》中规定“如公司在报告期内存在委托理财事项,公司董事会应作为重大事项披露委托理财协议的具体内容、委托理财的收益情况,并说明委托理财行为是否经过法定的审议程序”。这是证监会首次要求上市公司披露委托理财业务的相关信息,因此本文选取2001年作为研究的起点,2013年为本文研究开始时可获取数据的最新年份。

然后我们按如下标准筛选样本:一是剔除金融保险行业公司,因金融保险行业上市公司可能为委托理财业务的受托方,且其会计核算体系及资产结构具有特殊性。二是剔除数据有缺失值的观测值。经过筛选最终得到1343家公司、13475个观测值。

表1 进行委托理财的上市公司年度分布和行业分布

注:行业按照证监会行业分类标准划分。

上市公司委托理财的年度和行业分布如表1所示,其中有委托理财行为的观测值有862个,占样本总数的6.38%。在年度分布上,2001年至2013年间,委托理财业务出现两个高峰时段。第一个高峰是在2001年至2002年,委托理财的公司数分别为95家和79家,占当年度上市公司总数的15.32%和9.65%;第二个高峰是2012年至2013年,委托理财的公司数分别为124家和246家,分别占当年度上市公司总数的10.25%和19.59%。在行业分布上,信息技术业上市公司进行委托理财的比例最大,其次是交通运输、仓储业和批发零售业。

(二)回归模型与变量

本文探讨上市公司委托理财对盈余波动性的影响,因为研究中可能存在的内生性问题,即盈余波动性更大的公司更有动机平滑盈余,降低公司的盈余波动性,进行委托理财获取稳定收益的概率更大。因此,我们采用Heckman(1979)[13]两阶段方法控制潜在的自选择问题对实证结果的影响。第一阶段探究影响上市公司进行委托理财的因素,通过Probit模型计算出上市公司进行委托理财的概率即逆米尔斯比率(InverseMillsRatio),然后将第一阶段中得到的逆米尔斯比率作为控制变量加入对第二阶段盈余波动性的回归中。第一阶段的Probit模型如式(1)。

Entrustedinvestment(0/1)i,t= α0+ α1Statecontrol(0/1)i,t-1+α2Mutualfunds’ownershipi,t-1+

α3Managerialownershipi,t-1+α4Boardindependencei,t-1α5Duality(0/1)i,t-1+α6Profitmargini,t-1+

α7Growthi,t-1+α8Cashratioi,t-1+α9Firmsizei,t-1+α10Leveragei,t-1+Industrydummies+

Yeardummies+ ε1

(1)

首先,我们探究影响上市公司委托理财的因素。因变量为上市公司委托理财(Entrustedinvestment(0/1)),如上市公司在报告期内存在委托理财事项取1,否则取0。参考以往文献[1,3],我们加入两类变量:第一类是公司治理特征变量,包括国有控股(Statecontrol(0/1))、基金持股(Mutualfunds’ownership)、管理层持股比例(Managerialownership)、董事会独立性(Boardindependence)、两职合一(Duality(0/1))。第二类是公司财务特征变量,包括毛利率(Profitmargin)、成长性(Growth)、现金比率(Cashratio)、公司规模(Firmsize)和财务杠杆(Leverage)等因素。具体而言如下。

国有控股(StateControl(0/1))。中国大多数上市公司从国有企业转化而来[14],上市公司的股权结构由高比例的国有股和法人股以及成千上万的个人股东和机构投资者持有的公众股构成。对于国有上市公司而言,其政治关联性较强[15],面临的监管成本和风险较小,因此更有可能进行委托理财。从上海证券交易所2012年8月10日公布的《沪市上市公司2011年委托理财和委托贷款情况分析》上看,2011年度地方国企进行委托理财的公司家数和规模比2010年度出现了较大幅度的增长,远超其他类型的上市公司。因此,本文预期国有控股(StateControl(0/1))与委托理财(Entrustedinvestment(0/1))显著正相关。

基金持股(Mutualfunds’ownership)。现有研究对于基金持股对公司治理、公司业绩提升的作用存在不一致的结论。一方面,机构投资者持有上市公司的股权为他们提供了足够的动力和积极性去监督经理人,有利于提升公司决策质量和经营效率[16],提升公司业绩和公司治理水平[17];另一方面,也有学者认为金融机构投资者是消极的投资者,他们追逐短期目标和利益,不愿花费资源监督和提升公司业绩,不能有效监督经理人[18]。具体就委托理财而言,一方面,机构投资者有着专业的知识和丰富经验,作为专业的证券投资机构,对市场风险更为了解,机构投资者持股比例的提高可能会抑制具有风险的委托理财行为;另一方面,委托理财可能为公司带来短期高额的回报,这与机构持股者的短期逐利性目标一致,机构持股者可能更加赞成公司将资金用于委托理财。因此,我们对基金持股(Mutualfunds’ownership)与委托理财(Entrustedinvestment(0/1))的相关性不做方向上的预期。

高管持股比例(Managerialownership)。根据“管理者自利”假说,随着经理人持股比例的增加,他们对公司的控制力不断增强,外部控制权市场对他们的威胁却越来越弱,他们可以在更大范围内追求个人利益,偏离股东价值最大化目标[19]。陈湘永和丁楹(2002)[1]认为为获取二级市场的超额利润,有部分进行委托理财的上市公司与受托方联合炒作本公司股票,进行内部交易,或人为地制造虚假信息,最终导致某些股票的大涨大跌。巴曙松(2001)[20]指出上市公司转而用募股资金进行委托理财,是在用投资者的资金进行具有风险的投资,其间蕴含着道德风险。因此,高管持股比例越高的上市公司,高管通过委托理财谋取私利的可能性更大,我们预期高管持股比例(Managerialownership)与委托理财(Entrustedinvestment(0/1))显著正相关。

董事会独立性(Boardindependence)。独立董事对上市公司及全体股东负有诚信勤勉义务,独立董事认真履行职责,有利于保证董事会运作的公正性和透明度,维护公司整体利益,保护中小股东权益不受伤害[21-22]。如果独立董事可以有效发挥监督作用,独立董事比例越大,对管理层的监督力度也会越大,对于委托理财这种蕴含高风险的行为,独立董事会从上市公司股东的利益角度出发加以反对,所以独立董事比例的增加可能抑制上市公司委托理财行为。但对于新兴转轨经济国家的中国而言,2001年才开始有规范的独立董事制度,有关独立董事的治理作用的经验证据都是混淆甚至互相矛盾的。从独立董事对企业行为的影响角度,有研究发现独立董事比例的提高能够减少大股东的掏空、提高盈余稳健性、抑制盈余管理,且独立董事相互兼职所构筑的外部关系网络为公司成长提供了丰富的资源。也有研究认为独立董事比例的提高不能减少公司发生丑闻的概率,也不能降低管理层薪酬-业绩敏感度。徐永新(2009)[3]得出董事会独立性与委托理财并不存在显著相关关系。因此,我们对董事会独立性(Boardindependence)与委托理财(Entrustedinvestment(0/1))的相关性不做方向上的预期。

两职合一(Duality(0/1))。巴曙松(2001)[20]认为上市公司委托理财行为的盛行源于治理结构上的严重缺陷,董事会权力过大使得上市公司以巨额资金进行委托理财时,并没有经过股东大会的决议通过并及时公告,而是由董事会直接决定。而董事长和总经理两职合一使得董事长一人权力过大,公司治理机制对董事长随意性投资的监督力更弱,隐藏更多的道德风险问题。因此,我们预期两职合一(Duality(0/1))与委托理财(Entrustedinvestment(0/1))显著正相关,两职合一的公司更有可能进行委托理财。

毛利率(Profitmargin)。上市公司委托理财使企业有可能在短期内获取货币资金的高回报,对于一些主营业务较弱、整体业绩偏差的公司而言,更有可能寄希望于资本运作迅速提升公司业绩,更有动机利用投资收益进行“业绩粉饰”,通过理财收益提高总体经营业绩。因此我们预期毛利率越差的公司更倾向于进行委托理财,毛利率(Profitmargin)与委托理财(Entrustedinvestment(0/1))负相关,毛利率高的公司更不倾向于进行委托理财。

成长性(Growth)。当上市公司利润率增长较快时,上市公司在主营业务上追加投资、扩大规模的积极性较高,更可能将自己用于主营业务投资之上,更不可能将资金用于委托理财业务;但另一方面,利润率增长较快的企业现金流也较为充沛和稳定,更有条件进行委托理财业务,陈湘永和丁楹(2002)[1]从描述性统计的结果得出处于初创期或成长期的公司拥有充足的现金流,进行委托理财的可能性远高于上市公司总体平均水平。因此,我们对营业利润增长率(Growth)与委托理财(Entrustedinvestment(0/1))的相关性不做方向上的预期。

现金比率(Cashratio)。一般意义上的委托理财中的受托资产包括货币资金与有价证券、房产、动产、专利权等有形和无形资产,而我国受托资产仅限于货币资金范畴。因此,自由可支配的现金是管理层进行委托理财决策的必要条件。陈湘永和丁楹(2002)[1]得出在其他条件相同的情况下,货币资金量多的公司相较货币资金量少的公司更有条件进行委托理财。徐永新等(2009)[4]得出上市公司管理层手中的可操控现金越多,他们越有机会乱用手中的现金进行非有效投资,由委托理财带来的委托代理问题越严重。因此,我们预期上市公司现金比率(Cashratio)与委托理财(Entrustedinvestment(0/1))显著正相关,现金流量更充足的上市公司,委托理财的概率越大。

公司规模(Firmsize)。公司规模在很大程度上影响上市公司的委托理财决策。首先,上市公司进行委托理财的资金绝大部分是其暂时闲置的自有资金,而公司的规模较大往往正预示着其可供支配的暂时闲置资金较多,因此这些公司进行委托理财有更大的可操作性;其次,规模较大的公司抗风险能力也较强,通常这些公司业务范围更加广泛,投资种类更加丰富,因此委托理财的高风险、高收益能在各种复杂的投资组合中得到平衡。徐永新(2009)[3]发现委托理财与公司规模显著正相关。因此,我们预期公司规模(Firmsize)与上市公司委托理财(Entrustedinvestment(0/1))显著正相关,规模越大的上市公司,委托理财的概率越大。

财务杠杆(Leverage)。当企业负债规模较高时,企业的还款压力和财务风险较大,高负债使经理人面临更多来自债权人的监控,抑制经理人为追求私人利益而进行的过度投资[23],保护债权人的利益[24]。陈湘永和丁楹(2002)[1]认为在其他条件相同的情况下,资产负债率低的公司相较资产负债率高的公司更有可能进行委托理财。因此,我们预期财务杠杆(Leverage)与上市公司委托理财(Entrustedinvestment(0/1))负相关,财务杠杆越高的上市公司,委托理财的概率越小。

同时,我们也加入行业哑变量(Industrydummies)和年份哑变量(Yeardummies)分别控制行业和年份效应的影响。我们将所有上市公司按中国证监会公布的行业分类结果分为21类,其中制造业由于行业类型比较笼统,公司数量众多,因此取两位代码进一步细分,其他行业取一位代码分类。为了降低内生性问题,我们用前一期的测试变量对当期的因变量进行回归。前人研究也采用了类似的方法降低内生性问题[25-27]。

其次,我们探究上市公司委托理财对于盈余波动性的影响。回归模型如式(2)、式(3)所示。被解释变量为盈余波动性(Earningsvolatility),代表一段时间内公司盈余的波动程度,参考Adam等(2005)[28]、Cheng(2008)[29]、李琳等(2009)[5]的研究方法,盈余波动性的计算是以具体公司为研究对象,将每个公司在不同年度内的盈余指标求标准差(Within-firm,over-time),来反映公司在年度区间内的盈余波动水平,每个公司形成的标准差观测值作为模型的因变量。本文用两种方法度量公司的盈余水平:其一是总资产净利润率,记作ROA,ROA等于净利润除以期初总资产;其二是总资产营业利润率,记作OROA,OROA等于营业利润除以期初总资产。本文分别用样本公司在五年区间内的ROA和OROA的标准差作为盈余波动性的替代指标。由于净资产回报率受到公司融资政策的影响,且以每股收益的标准差衡量盈余的波动性也存在一定的问题[8],因此本文未予采用。测试变量为是否进行委托理财(Entrustedinvestment(0/1))哑变量。

Earningsvolatility1=β0+β1Entrustedinvestment(0/1) +β2ROAt+β3ROAt-1+β4ROAt-2+

β5Averagefirmsize+β6Averagegrowth+β6Averageleverage+β7InverseMillsRatio+ ε2

(2)

Earningsvolatility2=γ0+γ1Entrustedinvestment(0/1)+γ2OROAt+γ3OROAt-1+γ4OROAt-2+

γ5Averagefirmsize+γ6Averagegrowth+γ6Averageleverage+γ7InverseMillsRatio+ε3

(3)

由于盈余波动性会受到其他相关因素的影响,参考以往文献,在回归模型中加入影响公司业绩波动水平的各变量在年度区间内的平均值,具体包括:公司前两年、前一年及当年的盈余水平、公司规模、成长性以及财务杠杆等。公司盈余水平与盈余波动性均为公司绩效的重要特征,两者密切相关,故需要在模型中对盈余水平加以控制;通常,规模更大的公司风险更低,业绩波动性更小,因此预期公司规模(Averagefirmsize)的系数显著为负;资产负债率更高、成长性更快的公司财务风险和经营风险更大,从而盈余波动性可能更大,因此预期公司成长性(Averagegrowth)和财务杠杆(Averageleverage)的系数显著为正。

式(1)至式(3)中,αi、βi和γi表示回归系数,ε是误差项。为了防止异常值对回归结果的影响,对所有连续变量都进行了1%和99%的缩尾处理。

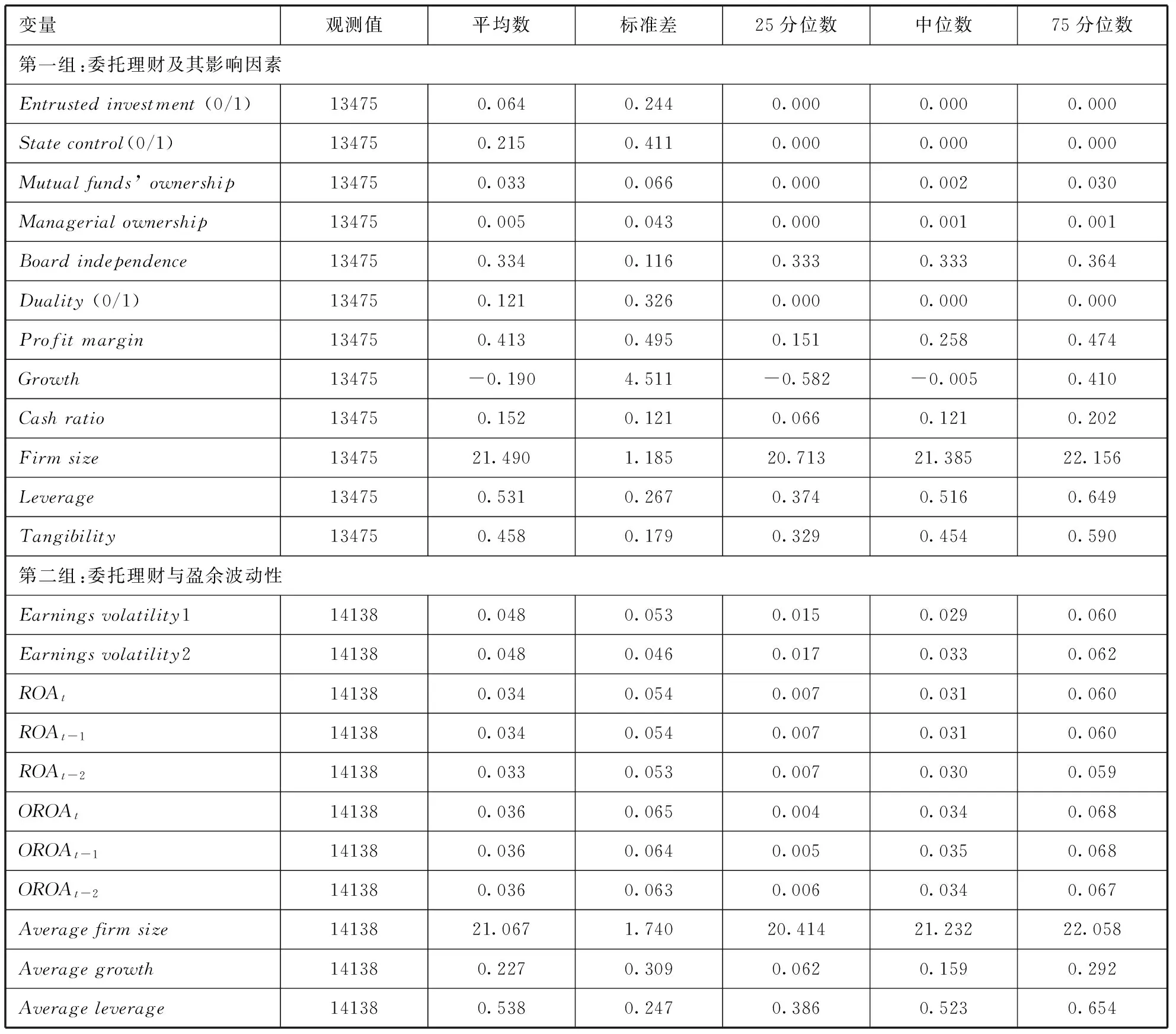

本文通过深交所和上交所官方网站披露的年报信息手工搜集了上市公司委托理财数据。国有控股数据和基金持股数据取自Wind数据库,其余数据均取自CSMAR(国泰安)数据库。所有主要变量的说明见表2,描述性统计见表3。

四、实证结果与分析

(一)描述性统计

表3报告了本文主要变量的描述性统计结果。第一组报告了委托理财及其影响因素的描述性统计,结果显示,我国沪深A股主板上市公司中约6.4%的公司进行过委托理财业务。公司治理特征方面,国有控股公司占比约21.5%,基金持股比例平均约为3.3%,管理层持股比例平均约为0.5%,独立董事占董事会之比平均为33.4%,满足监管部门的要求,董事长和总经理两职合一的上市公司约占12.1%。公司财务特征方面,上市公司毛利率平均约为41.3%,现金比率约为15.2%,资产负债率约为53.1%,总资产的自然对数平均为21.49,总资产中固定资产和存货占比之和约为45.8%。

第二组报告了委托理财与盈余波动性的描述性统计结果。可以发现,以ROA为基础计算的区间年度内的盈余波动性(Earningsvolatility1)的均值为0.048,中位数为0.053;以OROA为基础计算的盈余波动性(Earningsvolatility2)的均值为0.048,中位数为0.046,该结果与卢闯等(2011)用2003—2009年的样本期间得出的均值为0.042、标准差为0.044的结果较为一致。其余各变量均为年度区间内样本指标计算的平均值的分布情况,不再一一赘述。

表2 主要变量说明

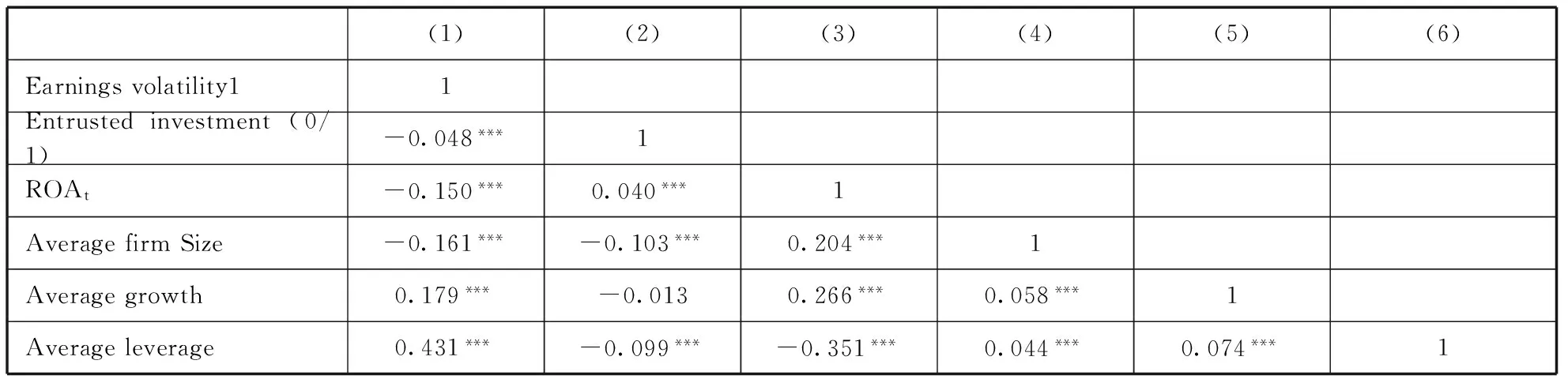

(二)相关性分析

表4列示了主要变量之间的Pearson相关性系数。结果显示,盈余波动性(Earningsvolatility1)与委托理财(Entrustedinvestment(0/1))显著负相关,初步验证了本文的假设。盈余波动性(Earningsvolatility)显著负相关。相反,盈余波动性(Earningsvolatility)与公司成长性(Averagegrowth)、财务杠杆(Averageleverage)显著正相关。

表3 描述性统计

注:(1)表中变量的具体定义见表2。(2)对所有连续变量进行了1%和99%的缩尾处理。

表4 相关性分析表

注:(1)表中变量的具体定义见表2。(2)用Earnings volatility2的结果相似,限于篇幅,不再列示。(3)***,**,*分别表示在1%、5%、10%的显著性水平。(4)所有连续变量进行了1%和99%的缩尾处理。

(三)第一阶段的实证结果分析:委托理财影响因素分析

第一阶段的Probit模型回归结果如表5所示。我们发现委托理财(Entrustedinvestment(0/1))与国有控股(Statecontrol(0/1))、管理层持股比例(Managerialownership)、两职合一(Duality(0/1))、现金比率(Cashratio)、公司规模(Firmsize)显著正相关,说明一个公司如果国有控股、管理层的持股比例高、董事长和总经理两职合一、现金比率大、公司规模大,更倾向于开展委托理财业务。相反,委托理财(Entrustedinvestment(0/1))与成长性(Growth)、财务杠杆(Leverage)显著负相关,说明成长性快、资产负债率高的公司更不倾向于进行委托理财。委托理财(Entrustedinvestment(0/1))与基金持股(Mutualfunds’ownership)、董事会独立性(Boardindependence)正相关但不显著,说明机构投资者和独立董事在上市公司委托理财决策上的话语权有限。

表5 第一阶段回归结果(上市公司委托理财的影响因素)

注:(1)表中变量的具体定义见表2。(2)在计算P值时,我们采用了公司水平聚类标准误差(Standard errors clustered at the firm level),这样对于横截面异方差和公司内的序列相关问题都很稳健。(3)***,**,*分别表示在1%、5%、10%的显著性水平。(4)所有连续变量进行了1%和99%的缩尾处理。

(四)第二阶段的实证结果分析:委托理财与盈余波动性

在第二阶段中,我们探究委托理财对上市公司盈余波动性的影响。委托理财能给上市公司带来较为稳定的收益,上市公司进行委托理财的初衷便是提高资金的使用效率,获取投资回报,提升公司业绩。当上市公司面临委托理财的投资决策时,会选择信誉良好的受托机构和收益率高且稳定的理财产品进行投资,在保本和维持流动性的前提下,获取约定报酬率的稳定收益,平滑盈余的波动性。

那么,上市公司究竟能否通过委托理财业务降低盈余的波动性这将是本文要检验的问题。本文使用总资产净利润率(ROA)和总资产营业利润回报率(OROA)分别衡量盈余水平。将样本公司在每个五年时间段内ROA和OROA的标准差用于衡量盈余波动性,分别记为Earningsvolatility1和Earningsvolatility2。Earningsvolatility越小,公司的盈余波动性越小。同时,参考前人的研究,将区间段内公司平均的盈余水平、公司规模、成长性以及财务杠杆等作为控制变量加入回归模型,并将第一阶段Probit模型计算出的逆米尔斯比率(InverseMillsRatio)作为控制变量加入对第二阶段盈余波动性的回归中。在计算P值时,我们采用了公司水平聚类标准误差(Standard errors clustered at the firm level),这样对于横截面异方差和公司内的序列相关问题都很稳健。

委托理财与盈余波动性的回归结果如表6所示,盈余波动性(Earningsvolatility)与委托理财(Entrustedinvestment(0/1))显著负相关,说明上市公司通过开展委托理财业务获取了稳定的理财收益,降低了企业的经营风险,显著降低了上市公司盈余波动性。控制变量的回归结果符合预期,具体而言,公司的业绩水平对盈余波动性具有显著的影响,公司当年的盈余水平(ROAt和OROAt)与盈余波动性显著正相关,前一年的盈余水平(ROAt-1和OROAt-1)和前两年的盈余水平(ROAt-2和OROAt-2)与盈余波动性显著负相关。公司规模(Averagefirmsize)与盈余波动性(Earningsvolatility)显著负相关,说明规模越大的公司抵御风险的能力越强,盈余波动性越小。相反,公司成长性(Averagegrowth)、财务杠杆(Averageleverage)与盈余波动性(Earningsvolatility)显著正相关,说明成长性越快、负债水平越高的公司,盈余波动性越大。控制变量的回归结果与卢闯(2011)[8]等的研究一致。

表6 第二阶段回归结果(委托理财与盈余波动性)

注:(1)表中变量的具体定义见表2;(2)Earningsvolatility1用每个五年中样本公司ROA的标准差衡量,ROA等于净利润除以期初总资产,Earningsvolatility2用每个五年中样本公司OROA的标准差衡量,OROA等于营业利润除以期初总资产;(3)在计算P值时,我们采用了公司水平聚类标准误差(Standard errors clustered at the firm level),这样对于横截面异方差和公司内的序列相关问题都很稳健。(4)***,**,*分别表示在1%、5%、10%的显著性水平。(5)所有连续变量进行了1%和99%的缩尾处理。

五、结论和建议

上市公司通过金融机构开展委托理财业务,会对整个资本市场的发展带来影响,因此上市公司开展委托理财的动因及其经济后果是理论界和实务界关注的话题。本文以2001—2013年沪深A股主板上市公司为样本,采用Heckman两阶段方法,实证检验上市公司进行委托理财业务的动因及其对盈余波动性的影响。我们发现,国有控股、管理层的持股比例高、董事长和总经理两职合一、现金比率大、公司规模大的上市公司更倾向于进行委托理财,而成长性快、资产负债率高的公司更不倾向于进行委托理财。进一步研究发现,委托理财能够降低上市公司的盈余波动性,在客观上起到了稳定公司收益的作用。本文的研究丰富了上市公司委托理财经济后果领域的研究,拓展了委托理财领域的研究视角。

本文的研究发现对上市公司和监管部门具有重要的实践意义。对上市公司而言,由于委托理财往往能给上市公司带来稳定的收益,保证盈余的稳定性,因此更应重视委托理财业务背后存在的风险。上市公司应建立健全委托理财业务的风险控制机制,谨慎选择专业性的理财公司,加强委托资产的跟踪分析,切实保证资金的安全,提高资金的使用效率。同时,委托理财收益的增加有可能使得上市公司降低对主营业务的重视程度。如果委托理财发生亏损,上市公司流动资金很可能因此紧张,从而影响主营业务的发展。所以,上市公司开展委托理财业务应严格遵照证监会的相关规定,只把暂时闲置的募集资金进行委托理财;对于规定用途的募集资金,上市公司应投资于实体经济。从长远和可持续发展的角度看,上市公司只有把资金投入到主业中,才能保持其在主营业务领域的核心竞争力,才能更稳健地为股东创造财富。

对证券监管部门而言,既然上市公司的委托理财业务会对盈余波动性产生影响,证券监管部门就应当明确上市公司委托理财业务信息披露的具体要求,提高委托理财业务的信息透明度,以便及时充分掌握委托理财资金的流向和动态;同时,监管部门应该加强对上市公司募集资金规定用途的监管,引导上市公司积极关注并加强主营业务的发展。

参考文献:

[1]陈湘永,丁楹. 我国上市公司委托理财的实证研究[J],管理世界,2002,(3):107-116.

[2]周长青. 沪市上市公司2011年委托理财和委托贷款情况分析[Z].上海证券交易所,2011.

[3]徐永新. 二级委托代理问题研究:来自委托理财的经验证据[J].管理工程学报,2009,(4):31-36.

[4]徐永新,薛健,陈晓. 从委托理财收益率看上市公司委托代理问题[J],南开管理评论,2009,(12):101-108.

[5]李琳,刘凤委,卢文彬. 基于公司业绩波动性的股权制衡治理效应研究[J]. 管理世界,2009,(5): 145-151.

[6]Klein A,Marquardt C A .Fundamentals of Accounting Losses[J]. The Accounting Review, 2006, 81(1): 179-206.

[7]姚立杰,李刚,程小可,等. 多元化经营,公司价值和投资效率[J]. 科学决策,2010,(12):9-18.

[8]卢闯,刘俊勇,孙健,等.控股股东掏空动机与多元化的盈余波动效应[J]. 南开管理评论,2011,(5):68-73.

[9]Allayannis G,Weston J P.Earnings volatility,cash flow volatility, and firm value[J]. University of Virginia and Rice University, working paper, 2006.

[10]Brennan M J,Hughes P J .Stock prices and the supply of information[J]. The Journal of Finance, 1991, 46(5): 1665-1691.

[11]Badrinath S G, Gay G D,Kale J D.Patterns of institutional investment, prudenceand the“managerial safety net”hypothesis[J]. Journal of Risk and Insurance, 1989, 56:605-629.

[12]Goel A M,Thakor A V .Why do firms smooth earnings?[J]. The Journal of Business, 2003, 76(1): 151-192.

[13]Heckman J J.Sample selection bias as a specification error[J].Econometrica, 1979,47(1): 153- 161.

[14]Chen J,Ezzamel M,Cai Z.Managerial power theory, tournament theory and executive pay in China[J].Journal of Corporate Finance, 2011, 17(4):1176-1199.

[15]胡永平,张宗益. 高管的政治关联与公司绩效:基于国有电力生产上市公司的经验研究[J]. 中国软科学,2009,(6):128-137.

[16]Elyasiani E,Jia J.Distribution of institutional ownership and corporate firm performance[J]. Journal of Banking and Finance, 2010, 34(3): 606-620.

[17]袁蓉丽,肖泽忠,邹宏.金融机构投资者的持股和公司业绩:基于股东积极主义的视角[J]. 中国软科学,2010,(11):110-122.

[18]Drucker P F.To end the raiding roulette game[J]. Across the Board, 1986, 23(4): 30-39.

[19]Yuan R L,Xiao Z Z.,Zou H.Mutual funds' ownership and firm performance: evidence from China[J]. Journal of Banking and Finance, 2008, 32(8): 1552-1565.

[20]巴曙松.圈钱游戏中的“恶庄”与委托理财[J].现代管理科学,2001(5):11-13.

[21]Fama E F.Agency problems and the theory of the firm[J]. The Journal of Political Economy, 1980: 288-307.

[22]Fama E F,Jensen M C.Separation of ownership and control[J]. Journal of Law and Economics, 1983: 301-325.

[23]黎来芳,叶宇航,孙健. 市场竞争,负债融资与过度投资[J]. 中国软科学,2013,(11): 91-100.

[24]莫冬燕,邵聪. 高管薪酬,股权激励与公司绩效的相关性检验[J]. 科学决策,2010,(7): 18-29.

[25]Coles J L,Daniel N D,Naveen L.Managerial incentives and risk-taking[J]. Journal of Financial Economics, 2006, 79(2): 431-468.

[26]Li K,Griffin D,Yue H,et al. Zhao. National culture and capital structure decisions: evidence from foreign joint ventures in China[J]. Journal of International Business Studies, 2011, 42: 477-503.

[27]Julio B,Yook Y.Political uncertainty and corporate investment Cycles[J]. Journal of Finance, 2012, 61(1): 45-83.

[28]Adams R B, Almeida H,Ferreira D.Powerful CEOs and their impact on corporate performance[J]. Review of Financial Studies, 2005, 18(4): 1403-1432.

[29]Cheng S. Board size and the variability of corporate performance[J]. Journal of Financial Economics, 2008, 87(1): 157-176.

(本文责编:海洋)

收稿日期:2016-01-05修回日期:2016-05-06

基金项目:国家自然科学基金青年项目(71102122);中国人民大学科研基金(15XNI010)。

作者简介:孙健(1982- ),男,江苏姜堰人,中央财经大学副教授,财务学博士。

中图分类号:

文献标识码:A

文章编号:1002-9753(2016)06-0098-12

Entrusted Investment and Earnings Volatility

SUN Jian1, WEN Wen2, YUAN Rong-li2,SHI Yu-ning3

(1.SchoolofAccountancy,CentralUniversityofFinanceandEconomics,Beijing100871,China;2.SchoolofBusiness,RenminUniversityofChina,Beijing100872,China;3.EconomicDepartment,BusinessSchool,UniversityofBirmingham,Birmingham,B15 2TT,UK)

Abstract:Based on 1343 non-financial firms listed on the Shanghai and Shenzhen Stock Exchanges during 2001-2013, using Heckman (1979) two-stage sample selection method,this paper explores the effect of entrusted investment on earnings volatility. We find that entrusted investment can decrease firms’ earnings volatility and stabilize firms’ financial performance. Our study provides empirical evidence for the impact of entrusted investment on earnings volatility, which not only enriches the literature in this field, but also provides support for China’s regulators on the supervision of listed companies’ entrusted investment.

Key words:entrusted investment; corporate governance; earnings volatility