政府经济干预、公司管理层过度投资与公司业绩

——一个有调节的中介效应模型

2016-07-09史青春妥筱楠

史青春 妥筱楠

一、引言

凯恩斯(Keynes)主义的观点认为,为了解决市场有效需求不足的问题,政府应该实施干预,主要依靠经济政策进行,如通过财政政策扩大财政支出、增加投资、刺激消费,通过货币政策调节利率、影响投资。同样,斯蒂格利茨(Stiglitz)也从信息不完全和市场不完备引起经济效率低下的角度,证明有效的资源配置离不开政府干预。政府干预对企业的影响表现为“掠夺之手”和“帮助之手”两种效应[1],前者体现在政府为实现财政收入、改善社会福利以及维持社会稳定等目标,对企业经营进行直接或间接的干预,侵占甚至掠夺股东财富;而后者体现在政府通过实施能够促进企业成长的政策来支持企业的发展[2]。本文所指的政府干预主要是政府的经济干预,即通过经济政策从社会经济总体层面进行的调节。在我国,一方面,政府会出于政治目标和社会目标对企业的宏观经济环境进行干预,使企业承担如就业、税收、投资等社会性负担[3-5],这会对其业绩造成损害;另一方面,政府掌控着资源配置的权利,为了推动经济增长,政府会帮助企业缓解融资约束,提供税收优惠和政府补贴。

我国目前正处于经济转型期,作为市场微观主体的公司,其发展与宏观经济环境密切关联,经济政策因素对公司的经营投资行为颇具影响。[6]但关于政府经济干预对公司业绩的影响,现有研究的观点并不一致[7-8],从中不难推断,政府经济干预对公司业绩的影响还受到其他因素的影响。有研究发现政府经济干预对公司管理层的投资决策会产生影响[9-10],这种影响是否会传导到公司业绩?此外,我国上市公司中国有控股比例较高,那么当公司的控股性质(即公司是国有控股或非国有控股)不同时,受到的政府经济干预的作用也是有差异的,这是否会对政府经济干预、公司管理层过度投资与公司业绩之间的关系带来影响呢?本文将通过实证检验的方法对上述问题进行研究。

二、文献回顾与假设

(一)政府经济干预与公司业绩

公司业绩受到来自宏观政策、社会环境、行业现状和公司战略决策等方面因素的共同影响。[11-12]国内外学者对此进行了研究,Faccio等(2006)[13]认为为了推动经济发展,政府会通过银行贷款、税收优惠和政府补贴等形式来为企业发展助力;Rafiei 和Far (2014)[14]发现受政府干预影响较大的国有控股上市公司的业绩表现和股利支付更为积极;而Lin 和 Wong(2013)[15]研究认为政府干预对公司的投资和销售增长有负面的影响。

在我国,不少学者研究了政府干预对上市公司经济活动的影响。靳庆鲁等(2012)[16]研究发现扩张性财政政策(包括政府购买、转移支付及税收政策)和扩张性货币政策与公司的会计业绩显著相关。陈信元和黄俊(2007)[17]发现出于对政治目标和社会职能的考虑,政府干预会抑制多元化经营行为,从而导致企业业绩降低。刘媛(2012)[18]研究认为企业所处地区政府干预越少,企业的寻租成本也越少,而这部分非生产性支出与企业业绩负相关。黄士凡和张欣哲(2012)[19]通过研究认为,政府干预对上市公司经营绩效的影响程度要大于法治环境和市场化的影响,国家的最终控制会对上市公司的经营绩效产生负面影响。本文认为政府的财政政策和货币政策主要着眼于经济增长和经济结构的全局来制订的,不可能考虑到每个微观主体的差别化发展,特别是,从提升企业自身决策效率进而提高绩效来说,政府经济干预的抑制作用明显。因此本文提出假设1。

假设1:政府经济干预对公司业绩有显著负向影响。

(二)政府经济干预与管理层过度投资

根据代理理论,过度投资是因为企业内部代理效率损失而引起的,公司管理层拥有主要资源的配置权,出于自利动机,会有盲目进行投资的可能性。[20-21]但是公司管理层的非效率投资决策不仅受到其自利行为的驱动,也受到政府干预的影响。刘文革等(2014)[22]研究发现,政府经济干预抑制了金融发展对提升经济质量的促进作用,也影响了金融资源的有效配置。综合文献,政府干预造成企业过度投资的动机主要表现在两个方面:一是政府经济干预出于帮助上市公司免受不利冲击;二是政府追求提升就业率、增加财政收入等社会目标,通过经济干预使企业进行非效率投资以完成这类目标。[23-26]对此,Shleifer和Vishny(2002)[1]认为政府干预在短期内会达成其社会目标,然而却会对上市公司的投资效率和长期效益造成损害。赵静和郝颖(2014)[27]研究发现政府经济干预对企业投资效率有负向影响,政府经济干预引起的非效率投资表现为民营企业多投资不足而地方国有企业则出现过度投资。

综合而言,本文认为政府经济干预是影响公司管理层非效率投资的重要因素,政府经济干预越强,公司的过度投资行为越严重。由此本文提出假设2。

假设2:政府经济干预对公司的过度投资有显著正向影响。

(三)公司过度投资的中介效应

公司管理层的投资决策直接关系到公司的业绩,而公司的投资决策深受政府经济干预和宏观经济环境的影响,在很多时候,政府经济干预会导致公司的过度投资行为,而这种非效率行为会被内化于企业的经营活动中,进而会损害企业业绩。[28]也就是说,政府经济干预一方面会对公司业绩产生直接的影响,另一方面会以公司的过度投资为中介对公司业绩产生间接的影响。由此本文提出假设3。

假设3:政府经济干预对公司业绩的影响受到过度投资的中介作用。

(四)公司控股性质的调节效应

Bruton等(2010)[29]认为不同的股权结构和制度都会对公司的经营状况产生影响。国有股权在上市公司中占据了相当的比重,因此,来自政府的动机、行为和目标在一定程度上会内部化到其控股的上市公司中[17],造成公司投资决策目标的多元化,从而引发过度投资[28]。国内许多学者从政府控制的角度对国有企业存在的非效率投资进行了研究,发现国有控股的上市公司会通过过度投资来满足经理私利,另一方面,国有上市公司的过度投资多是出于地方政府实现经济增长、增加财政收入和就业[25][30],并且国有控股的上市公司比非国有控股的上市公司出现过度投资的现象更严重[31]。

欧绍华和吴日中(2012)[32]发现政府在经济转轨时期依然对上市公司尤其是国有控股上市公司具有很大的控制力,这深刻影响着国有资本投资的效率,也导致政府控股在一定程度上降低了公司业绩[33-34]。申慧慧等(2012)[35]发现在国有控股企业,环境不确定性会引发过度投资并损害企业的价值,而在非国有控股公司,环境不确定性会造成投资不足,但会提升企业的价值。张建华和王君彩(2011)[36]认为国有企业的过度投资可以通过提高国企分红比例来得以缓解。另外,由于政府财政分权体制改革造成的政府对国有企业的强力控制,政府有可能会为了将经济发展与社会责任等目标施加于企业而干预其投资决策,进而造成国企的非效率投资。[28]

因此,本文认为政府经济干预与公司业绩之间的关系受到了控股性质的调节作用,而且这一调节也对管理层过度投资行为产生了作用。在国有控股和非国有控股的上市公司,政府经济干预对过度投资行为以及对公司业绩的影响程度具有明显的差异性。由此我们提出以下假设:

假设4a:控股性质调节了政府经济干预与公司业绩之间的关系,相比于非国有控股公司,政府经济干预对国有控股公司的公司业绩的影响更大。

假设4b:公司过度投资对政府经济干预与公司业绩之间的部分中介作用受到了控股性质的调节,即相比于非国有控股公司,政府经济干预对国有控股公司的过度投资影响更大,从而对其公司业绩的影响也更大。

以上假设及主要变量之间的关系如图1所示。

图1 概念模型图

三、研究设计

(一)样本选择与数据来源

本文选取沪市2010—2014年所有 A 股上市公司为初始样本,并通过以下标准来对初始样本进行筛选:

1.剔除金融、保险类上市公司。

2.剔除相关数据信息不完整的上市公司。

3.剔除 ST、*ST 类的上市公司,因为这些公司的财务数据相对异常。

4.剔除停牌、停盘的上市公司。

5.剔除财务报表信息披露不充分或没有披露相关指标数据的上市公司。

经过以上程序的筛选和整理,最终获得570家上市公司的样本,数据来源于CSMAR数据库。

(二)变量定义

1.因变量。对于公司业绩变量,有的学者采用净资产收益率(ROE)进行度量[37],也有使用总资产收益率(ROA)进行度量[35][38],由于本文研究的是公司整体绩效,所以,选择使用总资产收益率(ROA)衡量公司业绩。

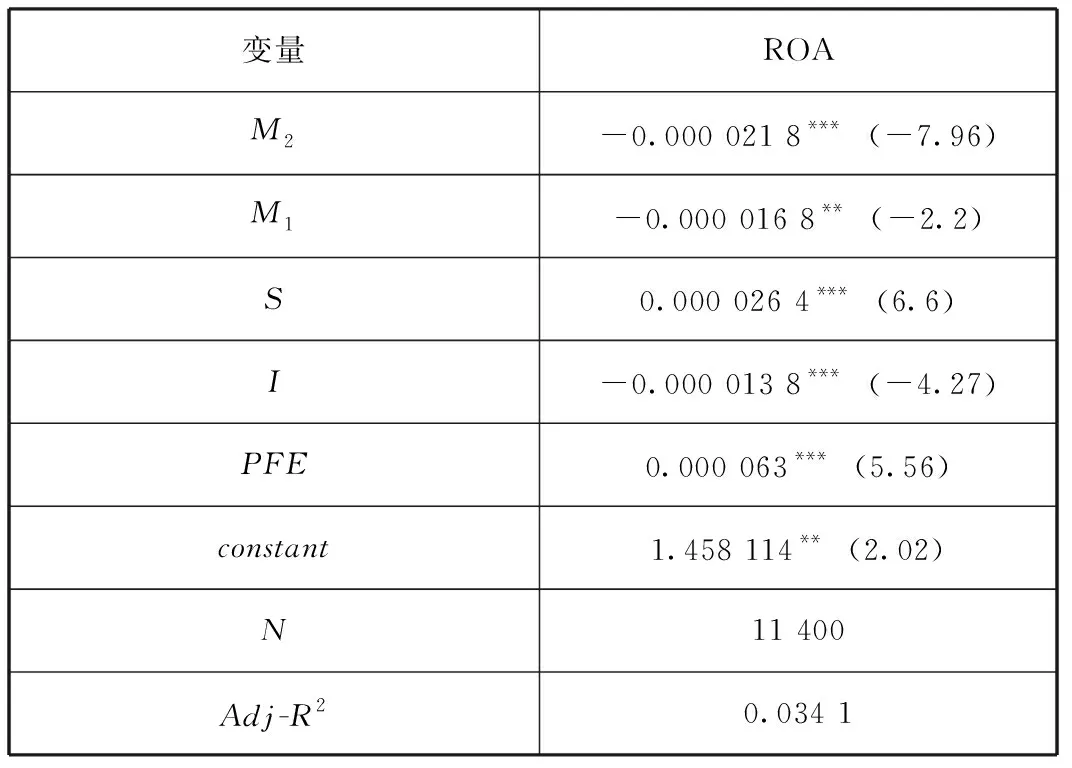

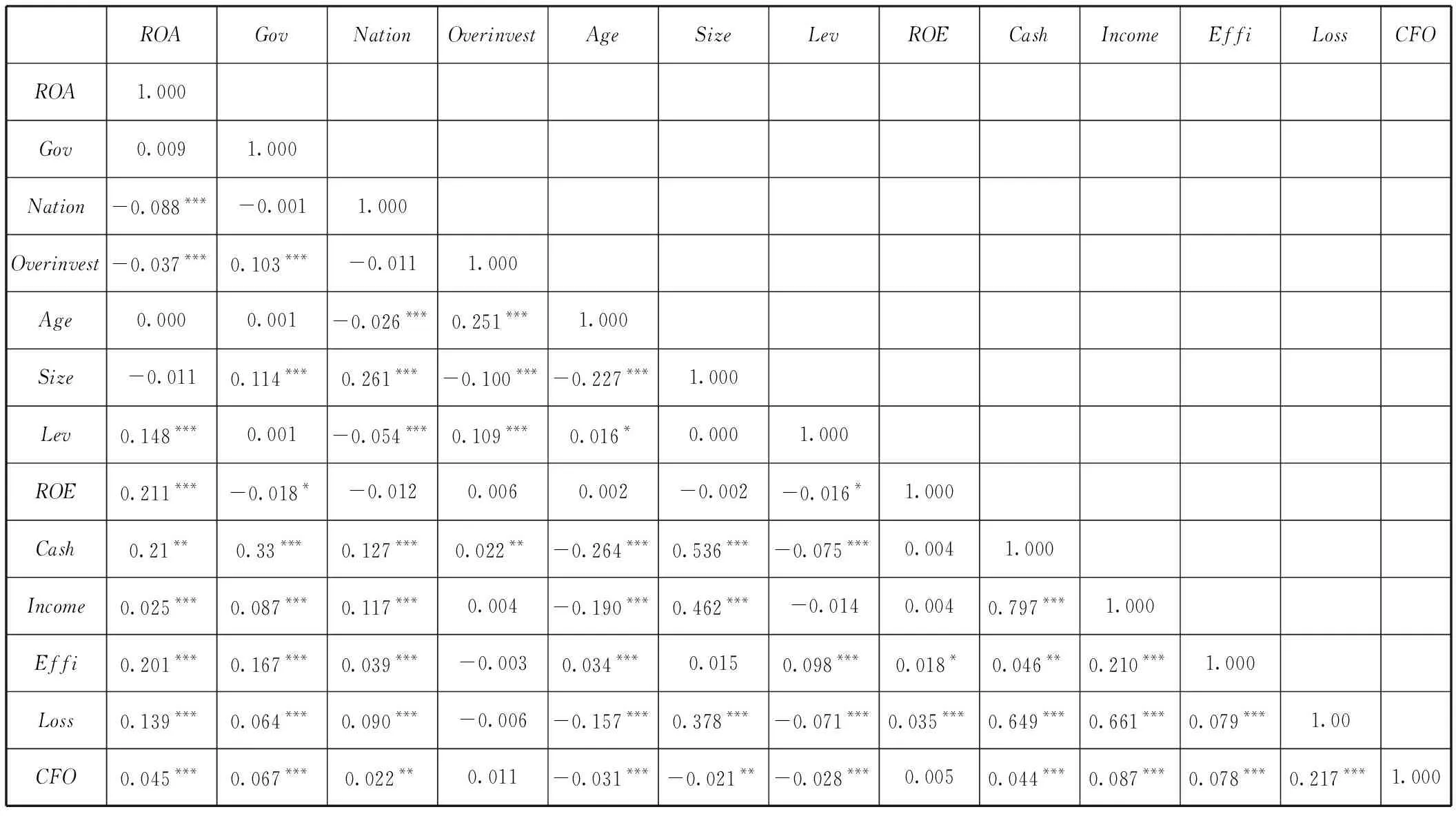

2.自变量。本文研究的政府经济干预主要侧重于政府通过货币政策和财政政策实施的宏观经济调控行为,因此,本文运用计量回归的方法对连续性政策变量进行综合指标权重的构建,以此对政府经济干预指标进行量化,从而分析政府经济干预对公司管理层投资决策和对公司业绩的影响。[37]具体操作过程如下:

(1)选取2010—2014年的主要政策指标季度数据,包括货币政策和财政政策,选取广义货币供给量(M2),狭义货币供给量(M1),季度各项存款总额(S),财政支出(PFE)和固定资产投资额(I)。

(2)各项政策指标数据与各上市公司2010—2014年间业绩(ROA)的季度数据构成面板数据,根据以下模型进行回归:

ROA=α+β1M2+β2M1+β3S+β4PFE+β5I+ε

(1)

回归之后的结果详见表1。

表1 回归分析结果

3.中介变量。本文通过以下Richardson模型[39]估计公司的过度投资状况:

INVt=α+β1TobinQt-1+β2Levt-1+β3RETt-1

+β4Casht-1+β5Aget-1+β6Sizet-1

+β7INVt-1+∑Year+∑Industry+ε

(2)

其中,INVt为t年公司的资本投资量,INVt-1为滞后一年的资本投资量,TobinQt-1、Levt-1、RETt-1、Casht-1、Aget-1、Sizet-1分别表示托宾Q值、资产负债率、t-1年的投资机会、现金持有量、上市年限、公司规模,Year和Industry分别是年度和行业虚拟变量。若残差ε的系数显著为正,则该样本公司存在过度投资;若残差ε的系数显著为负,则该样本公司存在投资不足。由此构建虚拟变量overinvest,若overinvest=1,则是过度投资;若overinvest=0,则是投资不足。

表2s Richardson模型回归结果

4.调节变量。以控股性质作为调节变量,对于国有控股的上市公司,该变量取值为1;对于非国有控股的上市公司,该变量取值为0。

回归模型中涉及的主要变量的具体定义和计算方法见表3。

表3 主要变量定义

续前表

(三)回归模型构建与说明

为了检验前述假设,根据逐步回归法构建了以下系列模型:

ROA=α+β1Gov+β2Lev+β3Cash+β4Size

+β5Age+β6Loss+β7Income+β8ROE

+β9Effi+β10Nation+β11Year+β12Industr+ε

(3)

通过模型(3)检验政府经济干预与公司业绩的关系,如果该模型中的自变量Gov的系数β1显著,就表明政府经济干预与公司业绩的关系是显著的,以此检验假设1。

Overinvest=α+β1Gov+β2Lev+β3Cash+β4Size

+β5Age+β6Loss+β7Income+β8ROE

+β9CFO+β10Nation+β11Year

+β12Industr+ε

(4)

通过模型(4)检验政府经济干预与过度投资之间的关系,如果自变量Gov的系数β1显著,则表明政府经济干预对公司过度投资有显著影响,以此检验假设2。

ROA=α+β1Gov+β2Overinvest+β3Lev+β4Cash+β5Size+β6Age+β7Loss+β8Income

+β9ROE+β10Effi+β11Nation+β12Year

+β13Industr+ε

(5)

通过模型(5)检验公司过度投资的中介效应,若得到中介变量Overinvest的系数β2显著,该中介效应才能得以验证。同时,如果自变量Gov的系数β1不显著,则该中介效应为完全中介;如果自变量Gov的系数β1也显著,则该中介效应为部分中介,以此检验假设3。

ROA=α+β1Gov+β2Nation+β3Gov×Nation

+β4Lev+β5Cash+β6Size+β7Age+β8Loss

+β9Income+β10ROE+β11Effi+β12Year

+β13Industr+ε

(6)

模型(6)检验调节变量Nation对直接效应的调节作用,当乘积项(Gov×Nation)的系数β3显著时,说明公司控股性质对政府经济干预和公司业绩之间的关系有显著的调节作用,以此检验假设4a。

Overinvest=α+β1Gov+β2Lev+β3Gov×Nation

+β4Cash+β5Size+β6Age+β7Loss

+β8Income+β9ROE+β10CFO

+β11Nation+β12Year+β13Industr+ε

(7)

ROA=α+β1Gov+β2Overinvest+β3Gov×Nation

+β4Lev+β5Cash+β6Size+β7Age+β8Loss

+β9Income+β10ROE+β11Effi+β12Nation

+β13Year+β14Industr+ε

(8)

模型(7)和模型(8)检验公司控股性质(Nation)对政府经济干预(Gov)与公司过度投资(Overinvest)之间的关系的前半路径调节。当模型(7)中乘积项(Gov×Nation)的系数β3显著且模型(8)中过度投资(Overinvest)的系数β2显著时,说明该有调节的中介模型中前半路径的调节是存在的,以此检验假设4b。

四、实证结果与分析

(一)描述性分析

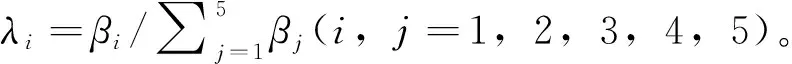

1.表4显示了各项主要变量的均值、标准差、最小值和最大值,其中:

(1)政府经济干预的均值为396 459,标准差为82 555.03,这是因为政府经济干预变量是由各项政策指标综合生成,以亿元为单位,所以政府经济干预变量的均值和标准差绝对值较大,但相对而言,其标准差仅占均值的21%,说明政府经济干预在2010—2014年的季度之间变动差异并不大。

(2)ROA的均值为1.315,标准差为3.322,这是由于本文的研究对象遍及12个行业,行业差异导致了变量ROA观测值的离散程度较大。同样,其他如ROE,Income,Loss,INV等变量的观测值具有较大离散程度也是由于行业差异的缘故。

表4 描述性统计结果

表5 主要变量相关系数表

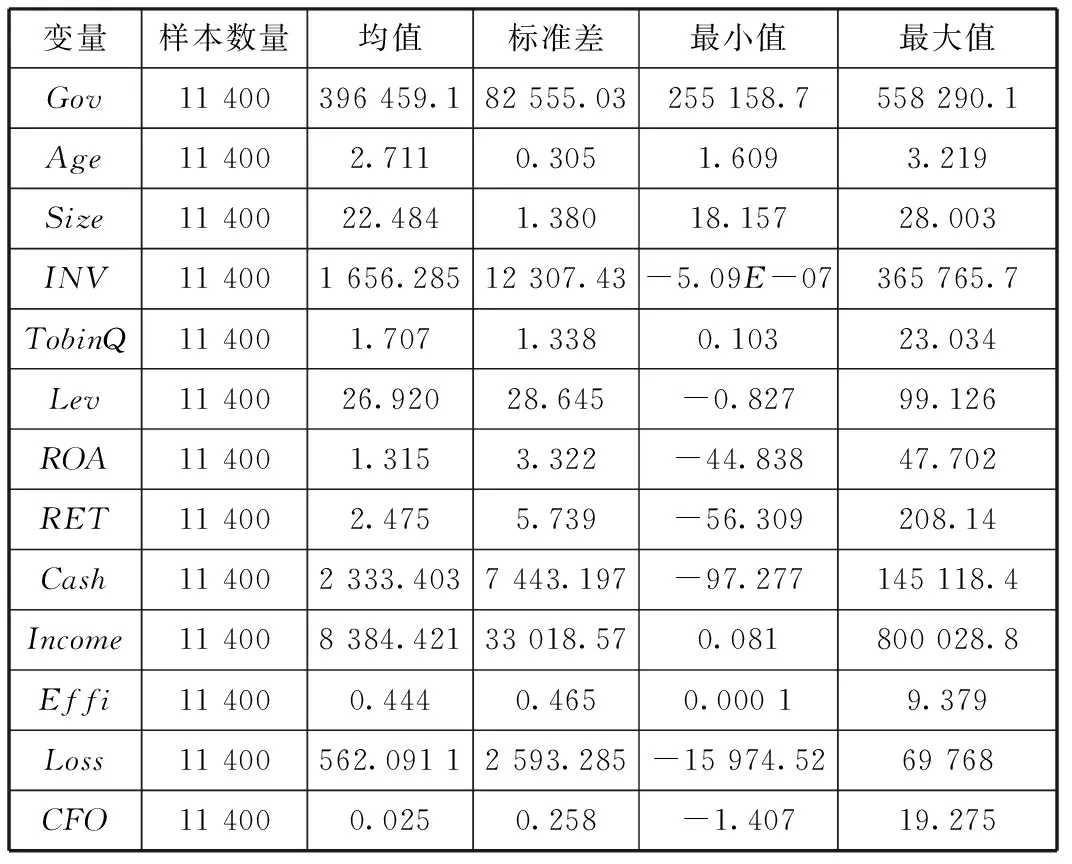

2.表5显示了各主要变量之间的相关关系及其显著性。

(1)公司业绩(ROA)与政府经济干预(Gov)相关系数不显著(r=0.009,p>0.1),说明两者相关性不高。公司业绩(ROA)与控股性质(Nation)的相关系数为-0.088,在1%的水平上显著,说明控股性质会对公司业绩产生显著的负向影响。公司业绩(ROA)与过度投资(Overinvest)的相关系数为-0.037,在1%的水平上显著,说明过度投资会对公司业绩造成损害。公司业绩(ROA)与资产负债率(Lev)、资产周转率(Effi)、净资产收益率(ROE)、现金持有量(Cash)、自由现金流量比率(CFO)、营业收入(Income)和利润(Loss)都是显著正相关,说明公司的偿债能力、盈利能力、现金流量和经营利润都对公司业绩有正向的影响。

(2)政府经济干预(Gov)与过度投资(Overinvest)的相关系数为0.103,在1%的水平上显著,说明政府经济干预程度越强,公司的过度投资越严重。此外,政府经济干预(Gov)与公司规模(Size)、净资产收益率(ROE)、现金持有量(Cash)、自由现金流量比率(CFO)、营业收入(Income)和利润(Loss)都是显著正相关,说明政府经济干预对公司的规模、盈利能力、现金流量、和经营能力有着正向的影响。

(3)各主要变量之间的相关系数都较小(均小于0.8),不存在多重共线性。

(二)多元回归分析

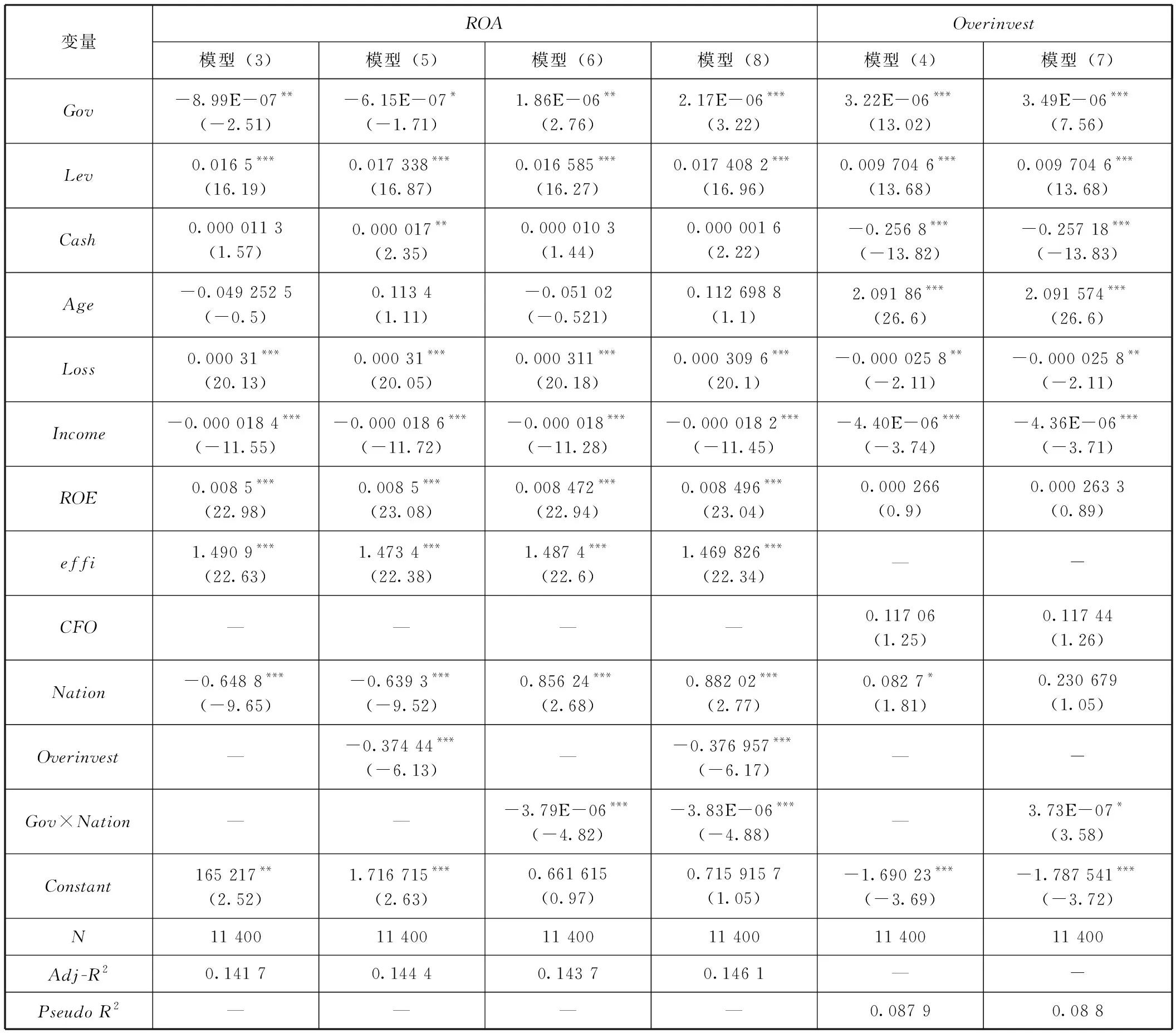

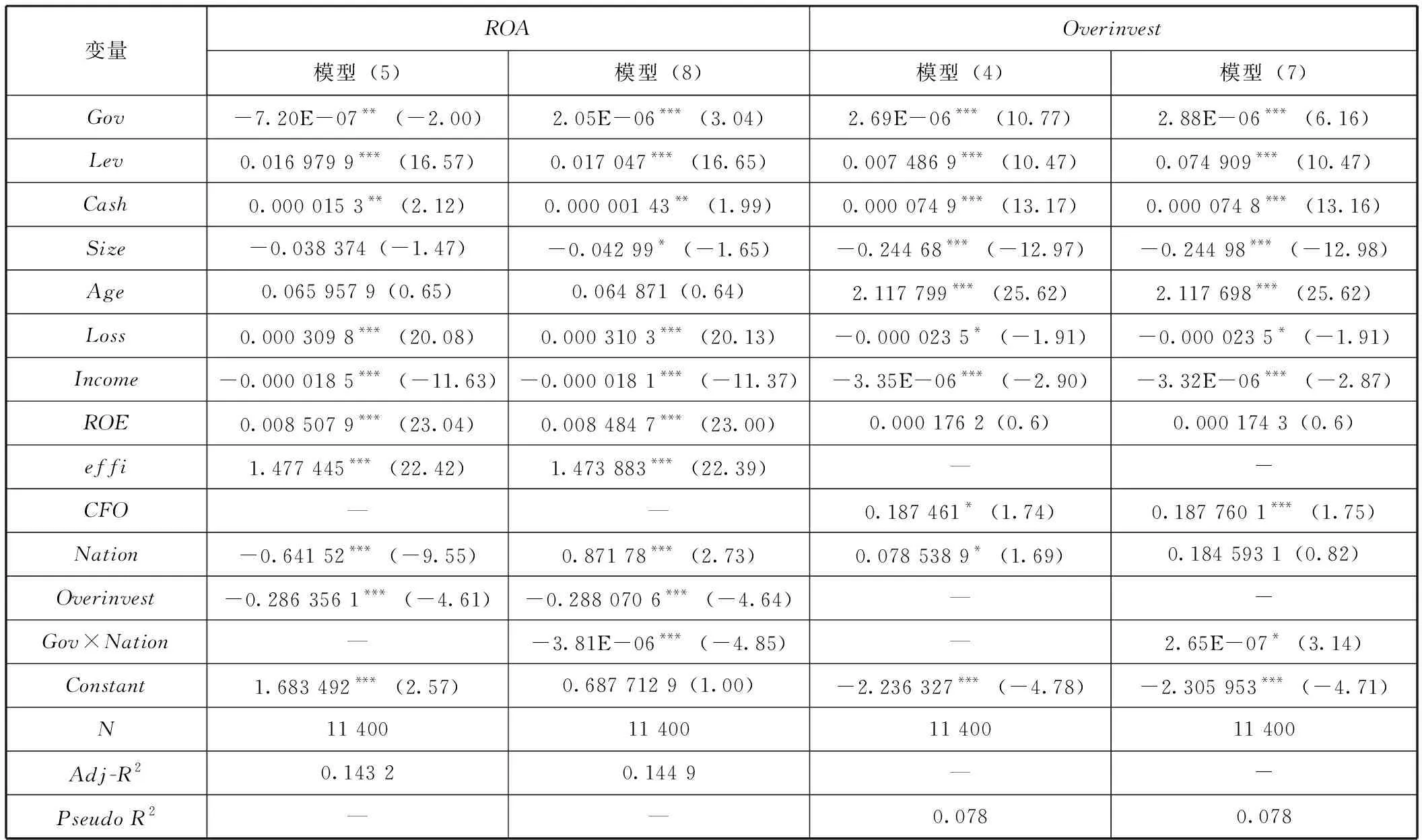

本文得到的模型回归结果如表6所示。

表6 模型回归结果

模型(3)的回归结果显示,政府经济干预(Gov)的系数为-0.000 000 899,在5%的水平上显著,说明政府经济干预对公司业绩(ROA)有显著的负向影响,政府经济干预的程度越大,对上市公司的业绩损害越大,假设1得到支持。

从模型(4)的回归结果可以看出,政府经济干预(Gov)的系数为0.000 003 22,在1%的水平上显著,说明政府经济干预与公司的过度投资(Overinvest)显著正相关,即政府经济干预程度越大,公司的过度投资情况越严重,假设2得到支持。

而模型(5)的结果表明,此时过度投资(Overinvest)作为中介变量,其系数为-0.374 44,在1%的水平上显著,说明过度投资对上市公司业绩有显著的负向作用,公司过度投资情况越严重,对其业绩的损害越大。同时,自变量Gov的系数为-0.000 000 615,在10%的水平上显著,所以该中介效应属于部分中介,假设3得到支持。

从模型(6)的回归结果可以看出,此时乘积项Gov×Nation的系数为-0.000 003 79,在1%的水平上显著,政府经济干预(Gov)的系数为0.000 001 86,在1%的水平上显著,说明与非国有控股上市公司相比,在国有控股上市公司,政府经济干预与其公司业绩之间的正向关系被显著地削弱,假设4a得到了支持。为了更好地呈现控股性质对政府经济干预和企业绩效之间关系的调节效应,本文基于模型(6)绘制了调节效应图,如图2所示。

图2 控股性质对主效应的调节作用

值得注意的是,在考虑了控股性质的调节作用之后,政府经济干预(Gov)的系数由原来的-0.000 000 899变为0.000 001 86,这说明在国有控股的上市公司,政府经济干预对公司业绩起初具有促进的作用,随着政府经济干预的程度加强,这种促进作用被极大地削弱甚至于变成阻碍作用。而且由于样本中国有控股上市公司所占比重远大于非国有控股上市公司,所以在不考虑上市公司的控股性质时,政府经济干预对公司业绩表现为负向影响。从图2可以看出,非国有控股上市公司的业绩始终高于国有上市公司。在政府经济干预程度低的时候,二者的业绩相差不大,然而,随着政府经济干预程度提升,国有控股上市公司的业绩开始降低,而非国有控股上市公司的业绩开始增加,出现了显著的差距。

本文认为如下两个方面的差异可以对此做出解释。一是政府经济干预影响力的差异。对于国有控股的上市公司而言,政府的控制依然处于主导地位,这是因为政府的动机和行为以及目标在一定程度上会内化到其控股的上市公司中,政企不分使得政府经济干预对国有控股上市公司的影响力和渗透力更大,虽然促进公司的发展是政府经济干预的动机之一,然而,随着干预程度的增加,这一促进作用就演变成了阻碍作用。而非国有控股的上市公司完全处于市场竞争环境中,政府行为对它的影响和渗透有限,所以政府经济干预的作用也是有限的。二是公司自身性质的差异。国有控股上市公司受到政策荫庇,缺乏来自市场的刺激和引导,运营模式较为固化,及时应对变革的能力尚有欠缺,竞争意识和创新意识都不突出,这与非国有控股上市公司形成了对比。随着政府经济干预的增加,对公司业绩产生了负面效应,而且国有控股公司的应对力和自我调控力差,以至于受到的损害更大。而非国有控股公司自我调控能力强,可及时有效地应对并解决政府经济干预造成的负面效应,甚至在一定程度上能够规避其造成的损害。

模型(7)中乘积项(Gov×Nation)的系数为0.000 000 373,在10%的水平上显著,意味着在国有控股的上市公司,政府经济干预造成的过度投资更严重。同时,模型(8)中过度投资(Overinvest)的系数为-0.376 957,在1%的水平上显著,说明该有调节的中介模型中前半路径的调节是存在的,意味着过度投资对政府经济干预与公司业绩之间的部分中介作用受到了控股性质的调节,即相比于非国有控股公司,政府经济干预对国有控股公司的过度投资影响更大,从而对其公司业绩的影响也更大,假设4b得到支持。这一结果也表明在假设4a中,政府经济干预对国有控股上市公司业绩带来的负面影响有部分是由于过度投资的加重而形成的。

五、稳健性检验

用来度量过度投资的Richardson模型(2006)[39]的假定条件是上市公司的整体资本投资行为是正常的,不存在系统性的投资过度与投资不足现象,否则会产生系统性计量偏差,因此依据辛清泉等(2007)[30]的做法,本文又将Richardson模型得到的残差依照大小分为三组,并将残差最大的一组作为过度投资组,据此进行相关模型的回归检验,得到相关模型的回归结果如表7所示。

表7 相关模型稳健性检验结果

这一结果显示,使用更为稳健的方法计量过度投资(Overinvest)以后,与之相关的模型中的主要变量的系数并未发生能影响研究结果的实质性变动,也就是说这一回归结果与上述研究结果之间并不存在实质性差异,因此前文中得到的结论是比较稳健的。

六、研究结论与政策建议

本文着眼于政府经济干预与微观经济个体之间的相互联系,通过建立一个有调节的中介模型研究了政府经济干预、公司过度投资和公司业绩之间的关系。研究发现,当不考虑上市公司的控股性质时,政府经济干预与公司业绩显著负相关;而考虑了控股性质时,政府经济干预对国有控股上市公司和非国有控股上市公司的业绩起初具有促进作用,然而由于政府经济干预的影响力和公司自身性质分别存在差异,随着政府经济干预的增加,国有控股上市公司的业绩遭受的损害大于非国有控股的上市公司。另一方面,政府经济干预对上市公司的过度投资有显著的正向影响,且政府经济干预与公司业绩之间的关系受到了公司过度投资的部分中介作用。同时,政府经济干预与过度投资之间的关系受到了公司控股性质的调节作用,意味着相比于非国有控股的上市公司,政府经济干预加剧了国有控股上市公司的过度投资,这正是政府经济干预对国有控股上市公司业绩产生损害的部分路径。

基于研究结论,本文提出如下政策建议:(1)政府的经济干预对不同控股性质的公司而言存在差异,对于国有控股的上市公司,来自政府的经济干预需要保持适度,这样才有利于提高其投资效率和业绩。(2)比起非国有控股的上市公司,国有控股上市公司更应该致力于减少对政策的依赖性、提升创新意识和风险应对能力,更好地参与市场竞争。(3)在以GDP增长为核心的政绩考核体制下,政府为了实现政绩通过干预导致国企过度投资,影响企业的绩效,所以进一步深化改革,转变政府职能,减少政府干预,发挥市场在资源配置中的基础性作用,使企业真正成为市场经济的主体显得尤为必要。

[1]Shleifer A,Vishny R.The Grabbing Hand: Government Pathologies and Their Cures [M].Harvard University Press,2002.

[2]Frye T,Shleifer A.The Invisible Hand and the Grabbing Hand[J].American Economic Review,1997,87(2):354-358.

[3]曾庆生,陈信元.国家控股、超额雇员与劳动力成本[J].经济研究,2006(5):74-86.

[4]吴联生.国有股权、税收优惠与公司税负[J].经济研究,2009(10):109-120.

[5]俞红海,徐龙炳,陈百助.终极控股股东控制权与自由现金流过度投资[J].经济研究,2010(8):103-114.

[6]冯桂平.政府干预对企业经营行为影响的研究述评[J].技术经济与管理研究,2013(3):65-69.

[7]Yu M.State Ownership and Firm Performance: Empirical Evidence from Chinese List Edcompanies [J].China Journal of Accounting Research,2013,6(2): 75-87.

[8]Sun Q,Tong H S.China Share Issue Privatization:The Extent of Its Success [J].Journal of Financial Economics,2003,70:183-222.

[9]周春梅.国有上市公司投资行为异化:投资过度抑或投资不足——基于政府干预角度的实证研究[J].宏观经济研究,2011(11):57-62.

[10]杨华军,胡奕明.制度环境与自由现金流的过度投资[J].管理世界,2007(9):99-172.

[11]Fernandez-Feijoo B,Romero S,Ruiz S.Commitment to Corporate Social Responsibility Measured Through Global Reporting Initiative Reporting: Factors Affecting the Behavior Of companies [J].Journal of Cleaner Production,2014,81: 244-254.

[12]Arouri H,Hossain M,Badrul Muttakin M.Effects of Board and Ownership Structure on Corporate Performance: Evidence from GCC Countries [J].Journal of Accounting in Emerging Economies,2014,4(1): 117-130.

[13]Faccio M,Mcconnell J,Masulis R.Political Connections and Corporate Bailouts [J].Journal of Finance,2006,61(6):2597-2635.

[14]Rafiei M,Far S A H.Effect of State Ownership on Firm Performance and Dividend Payout Policy [J].International Journal of Academic Research in Business and Social Sciences,2014,4(7): 213.

[15]Lin C,Wong S M.Government Intervention and Firm Investment: Evidence from International Micro-data[J].Journal of International Money and Finance,2013,(32)637-653.

[16]靳庆鲁,孔祥,侯青川.货币政策,民营企业投资效率与公司期权价值[J].经济研究, 2012(5):96-106.

[17]陈信元,黄俊.政府干预,多元化经营与公司业绩[J].管理世界,2007(1):92-97.

[18]刘媛.政府干预,非生产性支出与企业绩效的研究[D].南京:南京财经大学,2012.

[19]黄士凡,张欣哲.政府干预对我国上市公司经营绩效的影响研究[J].生产力研究,2012,8:154-156.

[20]Jensen M.C.Agency Costs of Free Cash Flow,Corporate Finance and Takeovers [J].American Economic Review,1986,76(2):323-329.

[21]Stulz R.Managerial Discretion and Optimal Financing Policies [J].Journal of Financial Economics,1990,26(1):3-27.

[22]刘文革,周文召,仲深,李峰.金融发展中的政府干预、资本化进程与经济增长质量[J].经济学家,2014,(3):64-73.

[23]Chen S,Sun Z,Tang S,et al.Government Intervention and Investment Efficiency: Evidence from China[J].Journal of Corporate Finance,2011,17(2): 259-271.

[24]唐雪松,周晓苏,马如静.政府干预、GDP增长与地方国企过度投资[J].金融研究.2010(8):33-48.

[25]张洪辉,王宗军.政府干预、政府目标与国有上市公司的过度投资[J].南开管理评论.2010(3):101-108.

[26]刘媛媛,马建利.政府干预视域的国有资本投资效率问题研究[J].宏观经济研究,2014(6):35-43.

[27]赵静,郝颖.政府干预,产权特征与企业投资效率[J].科研管理,2014,5(11):84-92.

[28]Bai J,Lian L.Why Do State-owned Enterprises Over-invest? Government Intervention or Managerial Entrenchment [J].China Journal of Accounting Studies,2013,1(3/4): 236-259.

[29]Bruton G D,Filatotchev I,Chahine S,et al.Governance,Ownership Structure,and Performance of IPO Firms: The Impact of Different Types of Private Equity Investors and Institutional Environments [J].Strategic Management Journal,2010,31(5): 491-509.

[30]辛清泉,郑国坚,杨德明.企业集团、政府控制与投资效率[J].金融研究,2007(10):123-142.

[31]汪平,孙士霞.自由现金流量、股权结构与我国上市公司过度投资问题研究[J].当代财经,2009(4):123-129.

[32]欧绍华,吴日中.中国国企高管薪酬制度改革的路径分析——基于制度变迁理论的视角[J].宏观经济研究,2012(7):93-100.

[33]Heidarpoor F,Davodi M.The Relationship between Ownership Structure and Overinvestment[J].Journal of Applied Business and Finance Researches,2014,3(1): 11-18.

[34]章卫东,张江凯,成志策,等.政府干预下的资产注入,金字塔股权结构与公司绩效——来自我国地方国有控股上市公司资产注入的经验证据[J].会计研究,2015 (3): 42-49.

[35]申慧慧,于鹏,吴联生.国有股权、环境不确定性与投资效率[J].经济研究,2012(7):113-126.

[36]张建华,王君彩.国企分红,国企绩效与过度投资: 实证检验——基于国有资本金预算新政前后的对比分析[J].中央财经大学学报,2011 (8): 66-69.

[37]Hao Y,Lu J.The Impact of Government Intervention on Corporate Investment Allocation and Efficiency: Evidence from China [J].Available at SSRN 2512351,2014.

[38]许均华,李启亚.宏观政策对我国股市影响的实证研究[J].经济研究,2001,9:12-21.

[39]Richardson S.Over-investment of Free Cash Flow[J].Review of Accounting Studies,2006,11(2-3):159-189.