中国与哈萨克斯坦工业制成品贸易结构研究

——基于“丝绸之路经济带”背景

2016-07-02段秀芳王宪坤

段秀芳,王宪坤

(新疆财经大学 国际经贸学院,新疆 乌鲁木齐 830012)

中国与哈萨克斯坦工业制成品贸易结构研究

——基于“丝绸之路经济带”背景

段秀芳,王宪坤

(新疆财经大学 国际经贸学院,新疆 乌鲁木齐 830012)

内容提要:哈萨克斯坦是中亚五国中与中国贸易额最大的国家,又是“丝绸之路经济带”战略中向西开放的最重要国家。本文根据国际贸易分类标准对工业制成品的分类,利用贸易竞争力指数、贸易条件指数分别对两国工业制成品贸易结构进行研究,结果发现:中国对哈国工业制成品的出口主要集中在劳动密集型产品;而进口主要以工业制成品原料为主,贸易结构存在严重的不均衡性。但通过选取2005年—2014年数据,运用OLS模型实证分析表明,我国对哈国工业制成品的出口结构正在优化。今后,应以“一带”战略为契机,推动两国基础设施建设上下游工业制造业之间的贸易合作,不断提高我国工业制成品的技术水平,促进我国工业制造业各子部门的出口,使两国贸易结构平衡发展。

关键词:中国;哈国;工业制成品;贸易结构

一、问题的提出

2013年9月中国国家主席习近平在哈萨克斯坦那扎尔巴耶夫大学演讲时提出共建“丝绸之路经济带”(以下简称“一带”),两年多以来得到越来越多沿线国家的支持和响应。在“一带”沿线国家中,中亚五国是中国继续向西开放的重要窗口和纽带。我国与中亚五国地缘优势明显,且我国西部地区文化习俗与中亚国家相近。在中亚五国中,哈萨克斯坦经济发展水平最高、市场潜力最大,与我国的贸易量最大、贸易互补性最强,是研究我国与中亚五国之间贸易的典型代表。2015年12月,哈萨克斯坦(以下简称“哈国”)正式成为WTO组织的第162个成员国。在WTO规则框架下,哈国必然会遵循WTO“一揽子协议”和其入世承诺。哈国的关税水平将会下降,各种贸易便利化的措施将会实施。在未来几年,中国与哈国之间的贸易环境将会大大改善,这对于提高两国之间的互利共赢和带动“丝绸之路经济带”的具体实施具有重大的实践意义。

由于哈国地广人稀、资源丰裕;而中国自改革开放以来,大力引进外资和实施出口导向战略,使我国的制造业得到了很大的提升。根据国际贸易H-O理论,中国对哈国主要出口劳动和资本密集型产品,哈国对中国主要出口资源性产品。因此,中国对哈国出口主要以工业制成品为主,而进口主要以资源性初级产品为主。

哈国总统那扎尔巴耶夫在2012年提出的《哈萨克斯坦——2050》战略中,提出把哈萨克斯坦变成一个完全工业化的国家,提升其现代化水平,使其从一个原料供应国变为工业国。2015年那扎尔巴耶夫总统在国情咨文中提出“光明大道”政策,着力在未来几年提高哈国基础设施建设,这为我国制造业的出口提供了良好的契机。同时,哈国可以借助我国对其工业制成品出口的“溢出效应”带动其国内工业制造业的发展。因此,研究中国对哈国工业制成品出口的商品结构对提升两国在工业制造业方面的合作水平和推动“丝绸之路经济带”战略的顺利实施都具有重要意义。

对中国工业制成品出口贸易结构的研究,国内学者主要集中在与一些发达国家或经济联盟的国别分析,利用时间序列数据区分劳动密集型产品和资本技术密集型产品在工业制成品出口结构方面的变动情况。饶文富、王道俊(2004)运用产品出口相似度指数以及显性比较优势指数对中国与东盟四国工业制成品出口结构进行实证分析,得出中国与泰国产品出口结构最为相似,但与马来西亚和新加坡在出口结构上有很高的趋同性。中国显性比较优势产品过于集中在劳动密集型产品上。陈仲常、刘林鹏(2006)通过对中国1980年—2004年劳动密集型产品出口和资本技术密集型产品出口与国内生产总值关系的实证研究,证实了我国劳动密集型产品出口和资本技术密集型产品出口对经济增长的贡献。魏浩、王露西、李翀(2011)将工业制成品按技术含量分类,对1999年—2009年我国制成品的出口比较优势及其稳定性、出口贸易结构进行了研究,表明我国高科技含量制成品逐渐取代低科技含量制成品。王力(2011)抽取了安徽省工业制成品具有代表性的产品进行结构分析,认为安徽省工业制成品内部结构依旧低级化,制成品集中度总体较为稳定,内部结构变化体现了轻微的技术升级,存在一定程度的结构优化,但商品优化程度低、类别少。黄梅波、郑燕霞(2014)对中国、日本、美国和欧盟出口非洲的制成品贸易现状进行比较和分析的基础上,考察了2001年—2011年中国制成品出口非洲的总体趋势和贸易结构,认为要进一步优化中国出口非洲制成品的贸易结构,实现高等技术含量制成品在非洲市场上由比较劣势向比较优势转化。对中国与哈国之间工业制成品出口贸易结构的研究成果很少,且涉及中哈工业制成品贸易的研究大都围绕中哈之间贸易的商品结构和互补性进行。闫亚娟、王海燕(2008)利用中哈两国2002年—2007年进出口的21类产品贸易额用产业内贸易指数IIT得出:中哈两国之间贸易互为竞争的有化学工业及相关工业产品、植物产品、纺织原料及纺织制品、贱金属及其制品;其余皆为互补产品。胡国良(2014)利用MS、TC、CA、IIT指数测算了中哈两国国际贸易竞争力及双边贸易竞争力、中哈产业内贸易的情况,得出:中国对哈国具有竞争力的产品种类具有绝对优势,而哈方贸易的竞争力仅依赖于少数种类产品的大量出口。中哈产业内贸易品种甚少,且比重甚低,除“资源性制成品”外,属于产业内贸易的工业制成品均为中低技术产品。

综合国内现有研究成果,不但中国与中亚之间工业制成品出口贸易结构的研究极少,而且很少有文献对工业制成品的出口贸易结构进行产品和行业的细分,更缺乏从实证角度分析劳动密集型产品和资本技术密集型产品对出口利益的影响程度。为此,本文在上述研究成果的基础上,分析了中国对哈国工业制成品出口贸易的现状及问题,并提出了优化中国对哈国工业制成品出口商品结构的对策建议。

二、中国对哈国工业制成品出口贸易的现状

(一)中国对哈国工业制成品出口贸易的规模

自我国入世以来,中哈两国贸易得到了显著发展。联合国贸易统计数据库显示,中国对哈国货物贸易总额在2014年达到17156.64百万美元,再创历史新高。其中,对哈国工业制成品的出口总额从2005年的3639百万美元上升至2014年的11966百万美元,同比增长0.42%;其对哈国工业制成品的出口总额占中国工业制成品出口总额的比例也越来越大,从2005年的5.1‰上升至2014年的5.5‰。尽管中国对哈国工业制成品的出口总额占中国对哈国货物出口总额的比例由2013年的95.0%下降到2014年的94.1%,但占比依然很大,是我国对哈国出口贸易的主要组成部分。

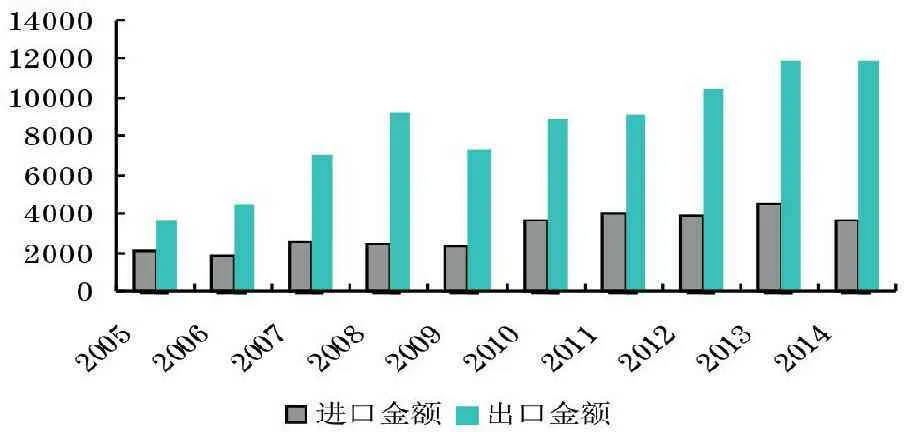

从图1可以看出,自2005年以来,中国工业制成品的出口规模和进口规模都得到了较快的增长,但出口的增长速度快于进口,说明中国对哈国工业制成品的贸易存在较大的顺差,且贸易顺差从2009年到2014年逐年增大。

图1:2005年—2014年中国对哈国工业制成品进出口金额

数据来源:根据Un Comtrade 数据库整理。

(二)中国对哈国工业制成品出口贸易的商品结构

1.中国对哈国工业制成品出口商品结构总体情况。按照联合国国际贸易标准SITC Rev.4(国际贸易分类标准第四次修订)的分类,中国对哈国出口的工业制成品分为四大类:SITC5(化学及有关产品)、SITC6(主要按原料分类的制成品)、SITC7(机械及运输设备)和SITC8(杂项制品)。其中,SITC5和SITC7代表资本技术密集型产品;SITC6和SITC8代表劳动密集型产品。2014年中国对哈国这四大类产品的出口占我国对哈国工业制成品出口总额的比例分别为5.6%、20.8%、28.8%和45.0%。*数据来源:联合国贸易数据库。可以看出,劳动密集型产品出口占比达到65.8%,而资本技术密集型产品出口占比为34.4%,劳动密集型产品的出口占比几乎是资本技术密集型产品的2倍。这表明我国对哈国工业制成品出口的结构层次还比较低,与我国对哈国在资本技术密集型产品上所具有的比较优势地位不相称,同时也说明我国对哈国出口贸易结构仍有很大的提升空间。

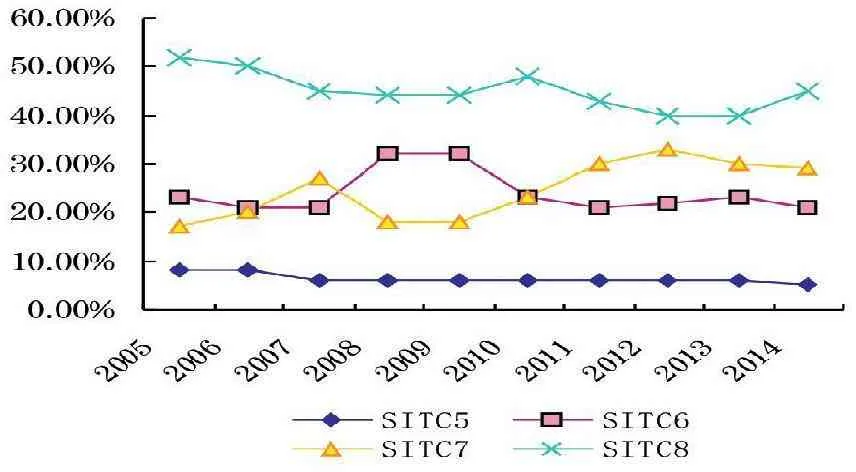

2.我国对哈国工业制成品出口商品结构的变动趋势。本文选取2005年—2014年十年的数据可以观测到我国对哈国工业制成品出口结构随时间的变化趋势。由图2可以看出,虽然这四大类产品的出口在2008年(由于2008年的全球金融危机)均出现较大的波动,但整体上出口比重基本维持不变(个别年份除外)。其中,SITC5(化学及有关产品)的出口比重较低,十年来一直低于10%,且呈下降趋势;SITC6(主要按原料分类的制成品)的出口比重除了在2008年和2009年出现了比较大的增幅以外,其他年份均保持在20%左右;SITC7(机械及运输设备)的占比十年来呈现出波浪式上升趋势,只有2008年和2009年出现大幅下降,2010年—2012年连续三年稳步提升,到2012年达到峰值,首次高出30%,但2013年和2014年连续两年出现小幅下降,但占比依然接近30%;SITC8(杂项制品)的出口占比一直最大,但除2010年和2014年两个年份占比有所提高外,其他年份都有所下降,占比由2005年的50%以上一直缓慢下降到2014年的45%,总体呈逐步下滑趋势。

总体而言,我国对哈萨克斯坦劳动密集型产品的出口比重优于资本技术密集型产品,而且近年来中国对哈国工业制成品的出口占比依次为STIC8(杂项制品)、SITC7(机械及运输设备)、SITC6(主要按原料分类的制成品)和SITC5(化学及有关产品)类产品。

图2:中国对哈萨克斯坦工业制成品出口结构变化趋势

数据来源:联合国贸易数据库。

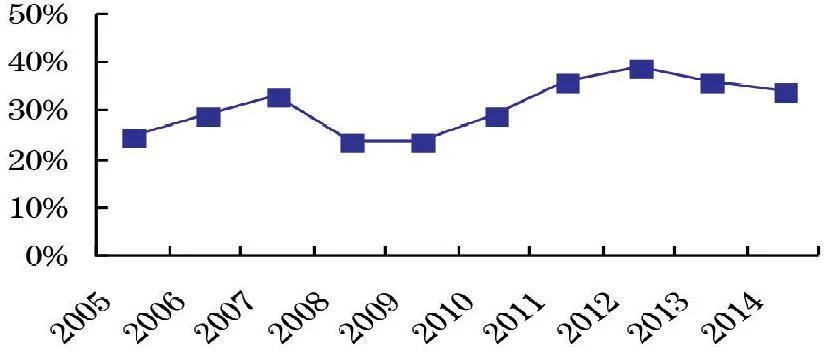

3.中国对哈国资本技术密集型产品出口的变动趋势。在这四大类工业制成品中,SITC5和SITC7代表资本技术密集型产品。图3显示,资本技术密集型产品的出口比重除了在2008年受全球经济危机的影响而出现下降外,总体上呈波浪式上升趋势,虽然在2012年达到最高40%,但在2010年—2012年稳定快速提升后,在2013年和2014年连续两年下滑。这也从另一个方面说明劳动密集型产品的出口仍占我国对哈国工业制成品出口的主要部分。

图3:中国对哈国出口资本技术密集型产品

的比重随时间的变化趋势

数据来源:根据联合国商品贸易数据库整理。

4.我国对哈国工业制成品出口中各类产品比重的变化情况。本文将工业制成品中的四大类产品进行细分,计算出每种细分产品在工业制成品出口中所占的比重,由此可以看出我国对哈国工业制成品出口中各类产品所处的地位。

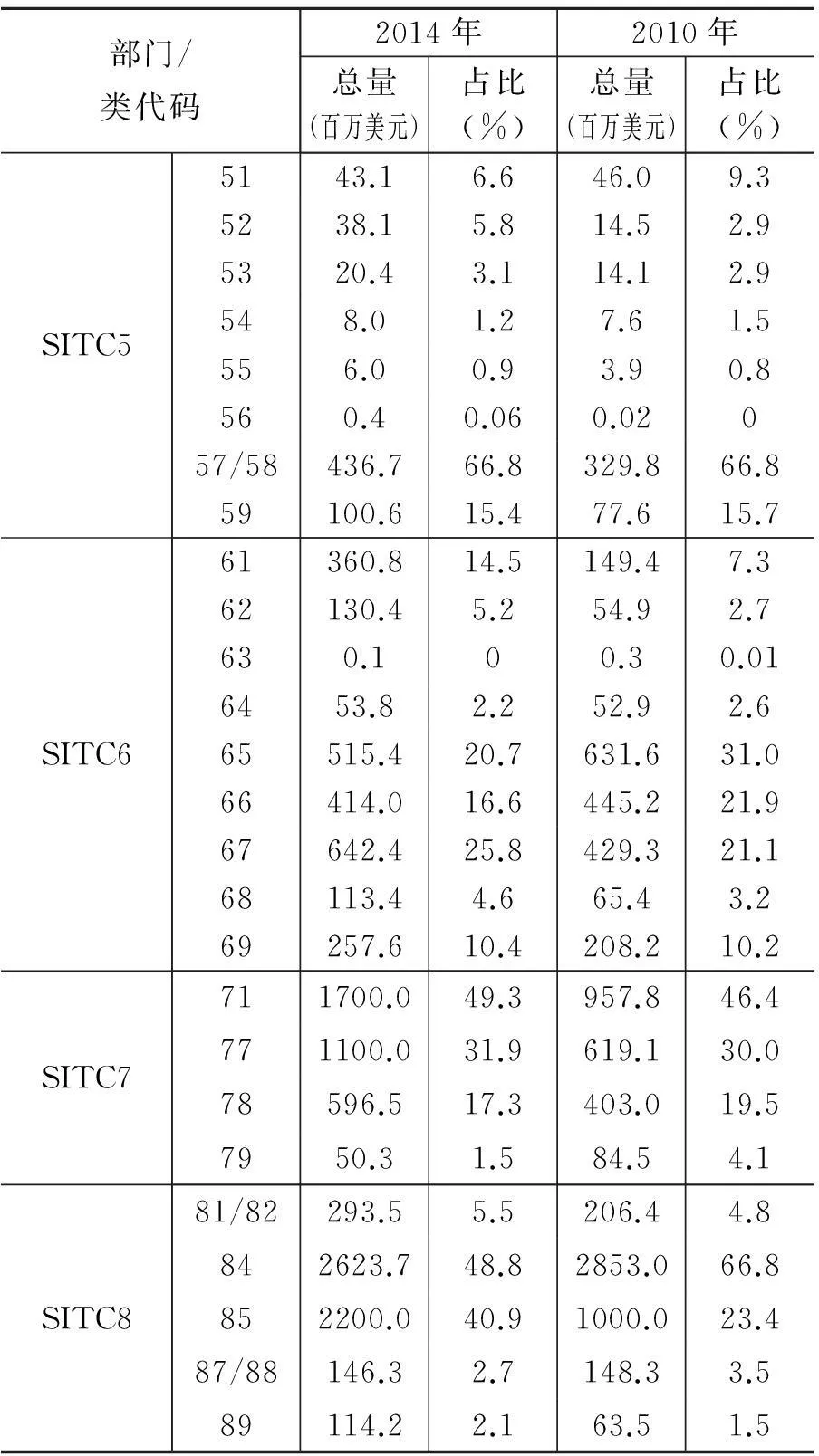

由于“一带”战略于2013年提出并实施,故本文取2010年和2014年的数据进行对比研究(见表1)。

在STIC5(化学及有关产品)类产品中,SITC57/SITC58(塑料及其制品)和SITC59(未另列明的化学原料及其产品)的出口数量和所占的比重都比较大,2014年出口占比分别为66.8%和15.4%;而其他化学及有关产品出口比重都较小。对比2010年和2014年的出口数据发现,虽然SITC5出口总量在增加,但这几类产品的出口占比基本维持不变。

STIC6(主要按原料分类的制成品)类产品包含的出口产品种类比较多,具有代表性的有SITC61(皮革)、SITC65(纺织纱、织物、未列明的成品及有关产品)、SITC66(非金属矿产品)、SITC67(钢铁)和SITC69(未列明的金属制品)。其中,SITC65和SITC67出口占比较大,2014年分别为20.7%和25.8%,同时也表明哈国对我国的钢铁、水泥等国内过剩产能的需求比较大。与2010年相比,SITC65(纺织纱、织物、未列明的金属制品)的出口占比有所下降,这与我国劳动力成本的不断上升是分不开的。相比而言,SITC61(皮革及其制品)的出口占比在2014年有所提升,增长幅度高达98.6%。

SITC7(机械及运输设备)是资本技术密集型产品,它的出口在一定程度上代表了一个国家制造业发展的水平。在我国对哈国机械及运输设备的出口中SITC71(动力机械及设备)、SITC77(未列明的电力机械、装置和器械及其电器零件)产品的出口额比较大,其次为SITC78(陆用车辆)产品的出口,相比于2010年,2014年SITC71和SITC77出口占比基本维持不变或略有增长,SITC78的出口占比略有下降。

在STIC8(杂项制品)类产品中,出口总量比较大的是SITC84(服装)和SITC85(鞋类),2014年占比分别为48.8%和40.9%。与2010年相比,服装增速出现下降,鞋类增速有所上升。

表12010年和2014年中国对哈国工业制成品出口商品结构对比

部门/类代码2014年2010年总量(百万美元)占比(%)总量(百万美元)占比(%)SITC55143.16.646.09.35238.15.814.52.95320.43.114.12.9548.01.27.61.5556.00.93.90.8560.40.060.02057/58436.766.8329.866.859100.615.477.615.7SITC661360.814.5149.47.362130.45.254.92.7630.100.30.016453.82.252.92.665515.420.7631.631.066414.016.6445.221.967642.425.8429.321.168113.44.665.43.269257.610.4208.210.2SITC7711700.049.3957.846.4771100.031.9619.130.078596.517.3403.019.57950.31.584.54.1SITC881/82293.55.5206.44.8842623.748.82853.066.8852200.040.91000.023.487/88146.32.7148.33.589114.22.163.51.5

数据来源:根据联合国商品贸易数据库整理得出。

注:SITC项下的具体子分类可按本文相应数字查找SITC Rev.4的分类,在此不再赘述。

(三)中国对哈国工业制成品贸易竞争力分析

为了从国内生产行业的角度揭示我国对哈国工业制成品内部细分行业的贸易竞争力情况,为优化贸易结构提供支撑和理论依据,本文采用盛斌(2002)对SITC与我国国内生产行业的划分,对中哈工业制成品贸易分为18个细分行业(这18类行业均为表1项下四大类各细分产品的归类)。然后针对各个细分行业采用贸易竞争力指数分析中国与哈国之间贸易的竞争力,最后结合表1的出口数据得出结论。贸易竞争力指数TC是指一个国家某产品的进出口差额占其进出口总额的比重。用公式表示如下:

(1)

其中,Xi表示一国产品的出口额,Mi表示一国该产品的进口额,且-1≤TC≤1。若TC为正,则该国该产品表现为竞争优势,为净出口;若TC为负,则该国该产品表现为竞争劣势,为净进口;若TC等于0,则该国该产品进出口相互抵消,竞争力与对方国持平。

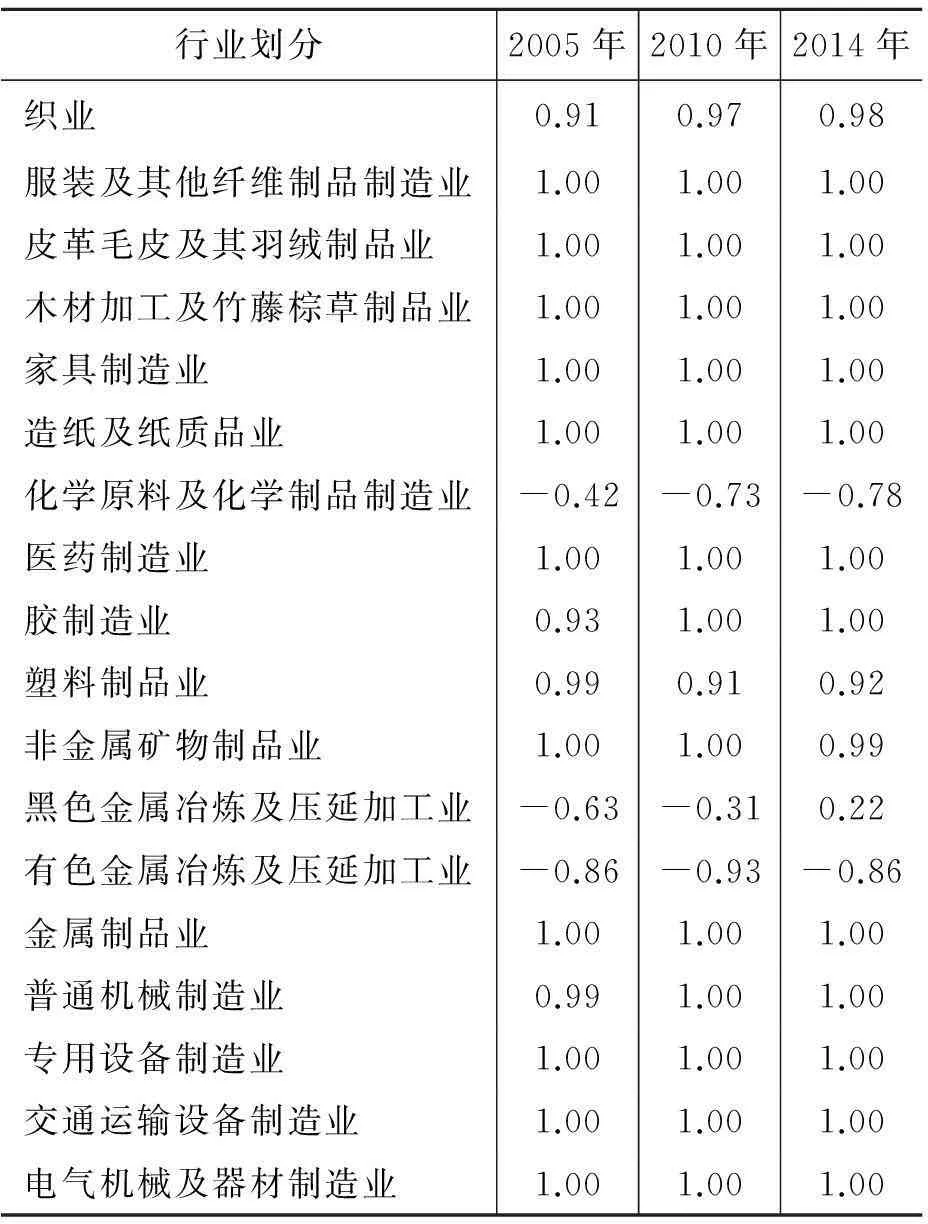

表2 18个贸易行业的TC指数

注:为了节省篇幅,本文仅列出了部分年度数据。

表2显示,除化学原料及化学制品制造业、黑色金属冶炼及压延加工业和有色金属冶炼及压延加工业之外,中国在其他剩余15个工业行业均对哈国具有极强的竞争优势,且竞争优势基本维持不变。其中,化学原料及化学制品制造业的竞争劣势逐渐加强,而黑色金属冶炼及压延加工业的竞争劣势逐渐转变为竞争优势,有色金属冶炼及压延加工业一直保持较高的竞争劣势。

三、中哈工业制成品产业内贸易结构存在的问题

(一)中国对哈国工业制成品贸易存在较大的顺差

从图1可以看出,中国对哈国工业制成品进口贸易规模较小且增幅不大,而出口贸易规模几乎是进口的3倍。贸易顺差能增大我国的对外贸易依存度,增加人民币升值的压力,不但对国内宏观经济的稳定造成一定的影响,而且会增加两国之间的贸易摩擦,不利于我国对哈国整体贸易的稳定性发展。

(二)中国与哈国工业制成品贸易的商品结构不平衡

从上面的分析可以看到,中国对哈国的SITC5和SITC8出口占比为两个极端:属于资本密集型的SITC5占比太小(2014年占5.6%),而属于劳动密集型的SITC8占比太大(2014年占45%),这说明我国对哈国工业制成品的出口结构层次比较低。虽然资本技术密集型产品的出口占比有所提升(见图3),但我国对其出口过度依赖劳动密集型产品,由于我国“人口红利”时代的结束,与其他发达国家相比,中国的竞争优势在逐渐削弱,而且在四大类商品出口中,单个产品对出口额的贡献率比较大,每大类产品出口结构也较单一(见表1)。我国对哈国工业制成品的进口过度集中于资源密集型产品,虽然两国贸易互补性良好,但还是体现在产业之间的贸易,产业内贸易很少。这不利于哈国发展本国工业制造业,当哈国出口过度依赖资源密集型产品的出口时,可能会出现“荷兰病”现象。

(三)中国对哈国工业制成品的出口主要集中在产品附加值低、环境污染大的行业

根据联合国贸易数据库和上文对工业制成品行业的细分,我国对哈国工业制成品的出口主要集中的行业为纺织业、服装及其他纤维制品制造业、塑料制品业、皮革毛皮及其羽绒制品业和黑色金属冶炼及压延加工业。表1显示,2014年这几类行业占当年中国对哈国工业制成品出口总额的比重分别为4.3%、21.9%、3.7%、21.4%和5.4%。皮革毛皮及其羽绒制品的出口对象为皮革和鞋类,黑色金属冶炼及压延加工业的出口对象为钢铁。这五大类出口集中度比较高的行业均为产品附加值低的行业,而且在原料和成品的加工过程中会对环境造成比较大的污染。

(四)中国对哈国具有贸易竞争优势的部分行业出口占比并不大

我国对哈国工业制成品出口的18个细分行业中,除极个别资源密集型行业(化学原料及化学制品制造业、有色金属冶炼及压延加工业)的TC指数接近于-1之外,其他行业的TC指数均接近于1或等于1,说明具有极强的竞争优势。然而,具有竞争优势的行业出口规模并不是特别大,这些行业有木材加工及竹藤棕草制品业、家具制造业、造纸及纸制品业、医药制造业、橡胶制品业和金属制品业,2014年出口占比分别为0.09%、2.45%、0.45%、0.07%、1.09%和2.15%,出口占比较小。

四、中国对哈国工业制成品出口贸易条件的实证分析

(一) 变量选择

贸易条件是影响一国出口盈利能力和国际贸易利益的重要指标,影响贸易条件的因素有很多,其中,贸易结构对其影响体现在:当发展中国家出口商品结构高度化时,贸易条件恶化。*曾铮,胡小环.我国出口商品结构高度化与贸易条件恶化[J].财经科学,2005(4):162-168.

鉴于指标的可获得性,本文以劳动密集型产品的出口量(L)、哈国对中国的FDI、中国工业制成品的技术进步(TP)为解释变量,以“一带”战略(Policy)为虚拟政策变量。我国工业制成品的技术进步用一般贸易方式下中国高新技术产品的出口额占我国工业制成品出口总额的比例来代表。贸易条件用贸易条件指数来衡量,贸易条件指数采用帕氏公式,以2005年为基期,用中国对哈国工业制成品的进出口数据计算得出。公式如下:

(2)

(3)

NBIT=pxn/pmn

(4)

式(2)中pin和Qin分别表示报告期出口额和所占份额,pio和Qio分别代表基期出口额和所占份额;式(3)中pjn和Qjn分别表示报告期进口额和所占份额,pjo和Qjo分别表示基期进口额和所占份额;式(4)中NBIT为贸易条件指数。本文选取2005年—2014年的数据,数据来源于联合国商品贸易数据库和《中国统计年鉴》以及中国海关信息网,使用Eviews7.0完成。

(二)计量模型及实证结果分析

NBITt=α+β0Lt+β1FDIt+β2TPt+β3Policyt+μt(5)

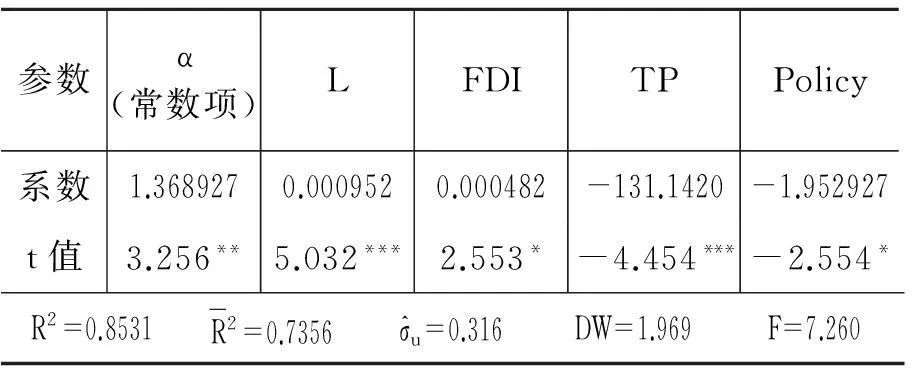

式(5)中NBITt为各时期贸易条件指数,Lt、FDIt、TPt和Policyt分别为各时期劳动密集型产品的出口额、哈国对中国的直接投资、中国的技术进步和“一带”政策虚拟变量;α为常数项,β0、β1、β2、β3分别为上述解释变量的系数,μ为随机误差项。回归结果如表3所示:

表3 回归结果

注:*、**、***分别表示在10%、5%和1%的t统计量显著水平。

实证结果显示,各解释变量均通过显著性检验,且总体拟合优度较好,表明中国对哈国劳动密集型产品的出口有助于贸易条件的改善;但技术进步的t值显著为负,说明我国高新技术水平的提升并不利于贸易条件的改善。一方面,根据出口贸易结构对贸易条件影响的悖论,说明我国对哈国工业制成品出口的贸易结构正在优化。另一方面,中国的劳动密集型产品相对于哈国来说拥有技术上的优势,而哈国对中国的出口主要为原料和一些初级产品。中国的劳动密集型产品在哈国全面占优,因此会改善其贸易条件。从需求的角度来说,哈国国内暂时还没有对高新技术产品有太高的需求,因此,中国的技术提升并没有改变中国对哈国的贸易条件。哈国对中国的直接投资对贸易条件的改善有正向影响,而且可能集中于国内的生产部门,进而提高了中国的出口水平。而“一带”政策的实施对贸易条件的改善没有显著影响,这可能与政策效果的时滞有关。

五、优化我国对哈国工业制成品出口贸易结构的对策建议

(一)以“一带”战略为契机,推动两国基础设施建设上下游工业制造业之间的贸易合作

中哈两国作为高度互信的战略伙伴关系,在产能合作方面已达成一系列的战略协议,尤其在“一带”战略提出以来已经取得众多合作成果,因此,要充分利用已有的政治法律基础、合作基础和战略平台推动两国制造业的良性互动。哈国“光明大道”的一个核心在于基础设施的建设,而我国提出的“一带”战略的实施必须以完善基础设施建设为先决条件。因此,应紧密衔接两国的战略合作,我国可以加大对哈国基础设施原材料(钢铁、水泥等)的出口,并且带动围绕基础设施的相关制造业产业的出口,如陆用车辆、装备制造业和电子产品等。

(二)提高我国工业制成品的技术水平,形成具有国际竞争力的企业和品牌

我国对哈国工业制成品的出口主要为劳动密集型产品,且附加值低,实际获得的贸易利益较少,但所付出的环境成本却很大。虽然我国对哈国工业制成品的竞争优势明显,但是与其他发达国家相比,我国工业制成品的技术含量水平整体偏低,在国际上并无显著的竞争优势,因此,我们要积极推动外贸生产企业、出口企业围绕自身优势组建企业集团参与国际市场博弈,并加大对高新技术企业的扶持力度,发挥规模经济效应,加大创新投入,不断提高出口产品的技术含量和附加值,控制资源性、高污染、高耗能产品的出口,实现我国对哈国工业制成品的出口向效益型转变。

(三)促进我国对哈国工业制造业各子部门的出口,使两国工业制造业之间的贸易结构平衡发展

中国对哈国工业制成品细分行业虽然竞争优势显著,但是出口主要是劳动密集型产品,且劳动密集型产品的出口中只是一个或某类产品出口占绝对优势,在哈国加入WTO之后,一旦我国相关行业的比较优势不再显著,中国对哈国工业制成品的出口将会受到严重影响,贸易条件也会恶化。这就要求我国必须优化对哈国工业制成品的出口结构,提高资本技术密集型产品和各个项目下每类产品的出口比重。

(四)加快中国企业对哈国的FDI,促进我国工业产业向哈国转移

我国对哈国的FDI、入股和直接建厂可以充分利用哈国当地的资源,如人工、工业原料等,以节约我国制造业的资源成本、人工成本和管理成本。这不但提高了哈国劳动力市场的就业率,而且产生的技术外溢效应还可以直接促进哈国工业制造业的发展,实现两国深层次的技术合作与交流,促进我国工业产业向哈国的对接和转移,从而实现两国产业内贸易和垂直型专业化分工。据中国驻哈大使馆经济商贸参赞处的统计数据,1993年—2011年对哈国投资的前十位国家中,中国为第八位,累计投资总额为57.51亿美元,仅占对哈国FDI总额的3.92%。因此,我国对哈国投资还有很大的增长空间,应当积极加深和推动两国自由贸易区的建设,加强两国投资便利化的顶层设计,从而促进中哈两国在投资领域内的合作。

(五)加强政府的政策导向和跨境电子商务平台的作用,充分发挥贸易竞争优势

一是政府层面应当积极引导我国外贸企业对具有竞争优势工业制成品行业的出口,及时释放市场信号。二是企业层面要利用跨境电子商务平台开展供求信息提供、报关、报检和跨境结算等业务。一些发展相对成熟的外贸企业可以组建专业化的外贸服务型企业,及时提供准确的外贸信息和专业化服务,以减少我国中小企业的外贸成本。

参考文献:

[1]饶文富,王道俊.中国与东盟国家工业制成品出口结构的实证分析[J].上海经济研究,2004(1):53-59.

[2] 陈仲常,刘林鹏.我国工业制成品出口结构变迁对经济增长的实证分析[J].国际贸易问题,2006(10):11-16.

[3]魏浩,王露西,李翀.中国制成品出口比较优势及贸易结构研究[J].经济学,2011(4):1281-1310.

[4]王力.安徽省工业制成品出口结构实证分析[J].贵州商业高等专科学校学报,2011(3):16-21.

[5]黄梅波,郑燕霞.中国制成品出口非洲的贸易结构及比较优势[J].国际经济合作,2014(5):4-9.

[6]闫亚娟,王海燕.中哈双边贸易结构的实证分析[J].经济理论研究,2009(2):105-108.

[7]徐沛豪.中国哈萨克斯坦双边货物贸易结构研究[J].新西部(理论版),2015(5):54-55.

[8]曾邵宁,席理想.新丝路带背景下中国与中亚贸易的互补性与增长源泉分析——以中哈贸易为例[J].经济研究参考,2015(64):89-95.

[9]张先锋,刘飞.我国工业制成品贸易条件的影响因素分析[J].国际贸易问题,2008(5):3-9.

[10]范爱军,白玉竹.丝绸之路经济带建设对中国与中亚五国贸易互补性的影响[J].东方论坛,2015(5):1-8.

[11]何莉.中国工业制成品贸易条件影响因素分析[J].统计观察,2015(2):107-110.

[12]李杏.提升中国工业制成品国际竞争力对策分析[J].安徽大学学报,2004(6):85-90.

(责任编辑:汪爱琴)

A Study of Trade Structure of Industrial Products in Both China and Kazakhstan——Based on “Silk Road Economic Belt”

Duan Xiufang, Wang Xiankun

(Xinjiang University of Finance and Economics,Urumqi 830012,China)

Abstract:Kazakhstan is the biggest country trading with China in the five counties in central Asia, it is also the most important country opening to the west in the“Silk Roads Economic Belt”strategy. According to the Standard International Trade Classification of industrial products, this paper studied the trade structure of industrial products in these two countries respectively by using trade competitiveness index and index of term of trade and finally found that the export of industrial products from China to Kazakhstan mainly focused on labor intensive products and the import from Kazakhstan primarily is the raw material of industrial products; the trade structure is seriously imbalanced.However,by selecting data from the year 2005 to 2014, and using OLS model to analyze empirically, it indicates that the industrial products’ export structure is optimizing. Therefore, in future, it is of necessity to seize the opportunity of implementing“One Belt”Strategy to promote the cooperation in infrastructure construction, upstream and downstream industries and manufacturing industry between two countries, improve the technological level of industrial products in China, promote the export of sub-sectors of industrial manufacturing to keep a balance development of the two countries’ trade structure.

Key Words:China; Kazakhstan; Industrial Products; Trade Structure

收稿日期:2016-03-10

基金项目:国家社会科学基金项目“丝绸之路经济带下的中国与中亚国家投资便利化问题研究”(15BGJ027);新疆维吾尔自治区高校人文社会科学重点研究基地——中国新疆与中亚区域经济合作研究中心重点项目“新疆建设丝绸之路经济带国际商贸物流中心研究”(050114B01);新疆财经大学博士启动基金项目“新疆沿边开放20年经验总结与未来发展研究”

作者简介:段秀芳(1963-),女,教授,博士生导师,研究方向:中国新疆与中亚俄罗斯区域经济合作、贸易与投资;王宪坤(1988-),男,硕士研究生,研究方向:国际贸易理论与政策。

中图分类号:F752.65

文献标识码:A

文章编号:1007-8576(2016)03-0064-008

DOI:10.16716/j.cnki.65-1030/f.2016.03.008

·中亚经济研究·