企业社会责任行为与权益资本成本

2016-06-21封之远王旭程封德台胡滨

封之远++王旭程++封德台++胡滨

【摘 要】 以上市公司披露社会责任报告的动机为出发点,以权益资本成本为落脚点,探讨社会责任行为对企业权益资本成本的影响及作用机制。实证结果表明,企业的社会责任支出与企业权益资本成本呈现显著的正向关系。为了进一步验证企业社会责任对权益资本成本的影响,文章以企业社会责任评分的四个分项指标分别对权益资本成本做实证分析,研究结果再次验证了在中国目前社会环境下,公司披露社会责任报告无助于降低企业的权益资本成本,反而增加了企业成本负担。

【关键词】 企业社会责任; 权益资本成本; 实证分析

中图分类号:F234.3 文献标识码:A 文章编号:1004-5937(2016)12-0046-07

一、引言

策略大师Michael Porter曾说:企业社会责任是企业运营不可或缺的一环。在过去十年里,企业社会责任的重要性与日俱增,俨然已经成为一种趋势,更多人认为企业存在的目的不再仅仅是获利,企业应该对社会、对所有的利害关系人负起责任。在欧美等国家,上至政府官员,下到平民百姓都非常看重企业在社会责任上的投入程度。他们往往会把“拒绝购买”作为一种手段,用他们的购买行为作为自己的“选票”来对市场上的企业进行“公共选择”。而这个选择的结果就是市场上的企业为了继续获得份额从而被迫认真听取消费者的声音。

在中国,由于企业社会责任起步较晚,企业自身对社会责任的认识和实践比较薄弱,投资者对企业发布的企业社会责任信息也持怀疑态度。我国自2006年国家电网公司发布第一份社会责任报告以来,虽然越来越多的上市公司开始发布独立的社会责任报告,而且呈逐年上升趋势,但比例仍远低于西方国家。彭韶兵和高洁[1]分析了455份我国上市公司2008年度企业社会责任报告,发现中国上市企业中自愿发布企业社会责任报告的比例仅为18.5%,这一比例远低于西方国家,并指出在企业社会责任发展阶段中,中国仍处于草创阶段。Xu and Yang[2]针对中国12个省市的630位CEO和企业主进行问卷调查,结果发现超过一半的企业主不知道什么是企业社会责任。此外,相比于西方企业,中国广大市民普遍认为,社会责任是政府部门的职责,而不是私营企业的责任。因此,大多数中国的CEO喜欢追求个人名利和财富,而不是利益相关者的利益。总的来说,这些研究表明中国企业社会责任的看法与欧美等国家还是有一定的差异。在此背景下研究中国上市公司披露社会责任报告的动机和正负效应将更具现实意义。

二、文献综述与假说

关于信息披露与权益资本成本的关系,国内外的研究多集中在企业社会责任信息披露对权益资本成本的影响方面。Heinkel et al. [3]指出,如果持有污染企业股票的绿色投资者人数非常少,企业没有太多的机会来分散风险,则企业的资本成本将增加。Sharfman and Fernando[4]研究结果表明,如果美国公司可以改善环境风险管理,那么他们的权益资本成本会下降。El Ghoul et al. [5]发现,美国企业社会责任绩效好的公司其资本成本较低,特别是企业努力提高员工的福利和环境保护可以有效地降低权益资本成本。此外,如果一个公司属于所谓的“罪”的行业,如吸烟或核能,那么它的权益资本成本也随之增加。万寿义和刘非菲[6]以上市公司为研究对象,对企业社会责任发生后对企业盈余质量、财务绩效、资本成本的影响进行研究,结果表明企业社会责任的缺失会增加其资本成本。

Feng et al.[7]根据制度理论,对25个国家的10 803个样本进行研究,实证结果表明,在美国和欧洲企业社会责任信息披露行为会降低权益资本成本,而在亚洲企业社会责任信息披露行为无益于企业,反而会增加企业的权益资本成本。Richardson and Welker [8]以加拿大87家公司为研究样本,检验了企业权益资本成本与社会责任信息披露的关系。结果表明企业权益资本成本与社会责任信息披露呈现显著正相关关系。朱文莉和张华[9]从信息不对称的视角出发,分析了企业社会责任信息披露有助于降低交易成本和风险溢价,从而降低资本成本,但是在信息披露中需要掌握一个“度”,否则会提高资本成本。

综上所述,从理论上讲,企业社会责任对资本成本造成一定的影响。然而,企业社会责任行为究竟是降低还是增加资本成本,实证研究的结论并没有取得共识。Muirhead et al.[10]针对企业高级管理人员进行问卷调查来了解企业社会责任行为对公司未来发展的影响调查的结果表明超过50%的美国和欧洲的企业管理者认为企业社会责任行为对提高公司的业绩非常有效或有些有效;相反,超过60%的亚洲企业管理者认为企业社会责任行为对提高公司绩效不是很有效或完全无效。Matten and Moon[11]指出,不同国家的人民在不同制度、法律、文化背景下,对于企业社会责任(CSR)的认知会有所差异,因此制度理论可以解释此差异。他们认为股权融资的积极作用更有可能在西方国家存在,因为西方国家CSR的概念和制度更为成熟,并已被利益相关者广泛接受。相反,在亚洲和其他一些地区,CSR的发展远远落后并且CSR的价值可能也没有达成共识。投资者对CSR的不同看法可能会影响他们在投资企业社会责任公司的动机。

另外,Williams[12]提出投资者偏好理论,认为那些对慈善、道德有偏好的投资者会较偏好将企业社会责任公司纳入到他们的投资组合,因此愿意降低对企业社会责任公司的预期收益,而此行为有利于社会责任公司降低其权益资本成本。而相较于西方,中国近年来一直过度注重经济发展,政府和企业总是把经济发展和企业利润放在第一位,却忽视了企业社会责任问题,从三聚氰胺、地沟油和环境破坏等例子可见一斑。政府和企业对社会责任问题的忽视,使得中国投资者对企业社会责任意识非常淡薄,因此在投资公司时也过度看重企业的经济发展前景,却忽略了把道德和环境保护纳入到投资组合里。因此无论中国企业有没有社会责任都无助于降低他们的预期收益,而对权益资本成本也不一定有负向的影响。另外,反对企业社会责任的人认为,一旦管理者参加企业社会责任的活动,显著的相关支出可能实际上损害企业经营业绩和增加成本。因此提出假说:在中国,企业社会责任行为会增加其权益资本成本,即中国CSR与权益资本成本的关系为正相关。

三、研究架构与设计

(一)样本数据的选取

第一,汤森路透(Thomson Reuters)ASSET4数据库给我们提供了用来计算从2002年至2010年中国企业的权益资本成本数据;第二,从Thomson Reuters Brokers Earnings Services(I/B/E/S)数据库中取得有关分析师预测的数据资料;第三,可由Worldscope和Datastream两个数据库取得公司的主要财务数据。从Thomson Reuters ASSET4 数据库得到的中国企业2002—2010年Claus和Thomas的权益资本成本模型样本数为113,合并其余三种权益资本成本后得到资本成本的样本数为92个,其中与Datastream数据库合并后缺漏值3个,控制变量缺漏值9个,则本文最终得到的样本数据为80个。本文实证分析中的叙述性统计、相关系数矩阵、建立多元线性回归模型都采用STATA软件,为了避免极端值的影响,本文对所有控制变量的数据进行99%极端值(Winsorize)处理。

(二)变量的定义(见表1)

(三)多元线性回归方程

本文通过预期的假设,根据所有的因变量、自变量和控制变量,建立权益资本成本回归模型如下:

Ravg=β0+β1CSR+β2Beta+β3Loss+β4Foreign+

β5Logsements+β6Inventory+β7Salegrw+β8Mtb+β9Lev

+β10Size+Year+Ind+ε (1)

Ravg=β0+β1CSR_GOV+β2Beta+β3Loss+β4Foreign

+β5Logsements+β6Inventory+β7Salegrw+β8Mtb+β9Lev

+β10Size+Year+Ind+ε (2)

Ravg=β0+β1CSR_ECO+β2Beta+β3Loss+β4Foreign

+β5Logsements+β6Inventory+β7Salegrw+β8Mtb+β9Lev

+β10Size+Year+Ind+ε (3)

Ravg=β0+β1CSR_ENV+β2Beta+β3Loss+β4Foreign

+β5Logsments+β6Inventory+β7Salegrw+β8Mtb+β9Lev

+β10Size+Year+Ind+ε(4)

Ravg=β0+β1CSR_SOC+β2Beta+β3Loss+β4Forengn

+β5Logsements+β6Inventory+β7Salegrw+β8Mtb+β9Lev

+β10Size+Year+Ind+ε (5)

其中,β0为截距项,β1—β10为变量对应的斜率,ε为随机误差值。公式中的具体变量解释可在表1中查询。

(四)主要的研究变量

1.因变量

权益资本成本是指上市公司通过发行普通股票获得资金而付出的代价,它等于股利收益率加资本利得收益率,也就是股东的必要收益率。在以往研究中部分文献使用权益资本成本模型过于简单,本文将综合四种不同权益资本成本模型:Claus and Thomas[13]的CT模型、Ohlson and Juettner-Nauroth[14]的OJ模型、Easton(2004)的ES模型和Gordon Finite Horizon Model[15]的GF模型取平均值得到权益资本成本模型,这样才可以正确地测量出企业社会责任行为与权益资本成本的真正关系。参考El Ghoul et al.[5]的方法,以中国上市公司的样本来探讨公司企业社会行为是否会影响公司的权益资本成本。Ravg等于四个模型所得权益资本成本的算术平均值。

2.解释变量与控制变量

学术界关于企业社会责任的内涵提出了许多不同的解释。结合Sheldon、H.Bowen and Raymond Bauer的观点,认为企业的社会责任应该包括四个分项指标,即企业要履行的经济责任、法律责任、伦理责任和慈善责任,它在本质上就是相关利益者关于企业合作的剩余如何进行分配的契约。

主要解释变量是Thomson Reuters ASSET4 数据库所得的全球企业社会责任评比分数(CSR),CSR绩效由以下四个部分构成:公司治理(CSR_GOV)、经济(CSR_ECO)、环境(CSR_ENV)和社会(CSR_SOC)。

考虑到重要缺失变量会带来缺失变量偏误,参考以前研究,本文设置一些控制变量。(1)公司规模。Bowen

et al. [16]表明大型公司吸引了更多的关注,可以减少信息不对称的问题,降低股权资本成本。本文使用公司总资产的自然对数来控制公司规模。(2)杠杆程度。Fama

and French[17]表明更大的杠杆作用的企业有较高的股票回报率。在这项研究中,本文使用的总债务和总股本的比例来评估杠杆率和资本成本之间的关系。(3)账面市值比。Botosan and Plumlee[18]指出股权资本成本与账面市值显著相关。本文以一个公司的账面价值和市场价值的比率作为控制变量。(4)销售增长率与存货比率。Ashbaugh-Skaife et al.[19]指出快速增长的企业要提高销售增长率更困难,销售增长率与权益资本成本正相关。存货也提高了内部控制风险,反映在不断上升的成本。(5)业务部门的数量与外汇交易。Ashbaugh-Skaife

et al.研究表明公司的业务部门的数量和外汇交易是影响公司内部结构和权益资本成本的重要因素。(6)亏损。Ogneva et al. [20] 发现,不佳的财务表现与权益成本显著相关。(7)Beta值。根据资本资产定价模型(CAPM),权益资本成本与一个公司的Beta值呈正相关。此外,Sharpe[21] and Lintner [22]发现一个公司的Beta值与预期的股票回报呈正相关。详细定义可在表1中查询。

四、实证结果

(一)叙述性统计

1.因变量

从表2可以看出,Ravg表示四个模型平均的权益资本成本Ravg=(Rct+Res+Roj+Rgf)/4,其最小值为4.02%,最大值为16.99%,最大最小值差值为12.97%,标准差为2.69%,说明样本数据还是比较稳定的。

2.解释变量和控制变量

从表3可以看出,企业社会责任的得分最小值为0.03,平均值和中位数分别为0.3和0.18,最大值为0.89,企业社会责任得分范围从最低的0.03到最高的0.89,其中最大最小的差值为0.86,标准差的值为0.26,表明数据的样本数还是比较密集。表格中较高的企业社会责任意味着该公司有较好的企业社会责任表现。

(二)相关系数矩阵

1.因变量

由表4可以看出Rct、Res、Roj、Rgf与Ravg的相关性都比较明显,相关系数分别为0.6,0.71,0.93和0.78,其中Roj的数值最大,为0.93,表明Roj与Ravg的相关性最强,Rct的数值为0.60,是四个数值中最小的一个,说明其与Ravg的相关性相对而言是最小的。

2.解释变量和控制变量

表5数据反映了解释变量与控制变量之间的Pearson相关系数。大多数的控制变量和企业社会责任的算术平均数发现了和以前的研究中同样的关系,其中包含了企业社会责任的算术平均数与Beta、公司规模、账面价值与市价比、杠杆程度、库存率、业务分类、国际业务、损失等。同时,从表5中发现,在CSR这列中Size、Beta、Foreign三个解释变量数值较大,相互之间可能存在某种关系,是否会影响CSR的分析呢,有待下面继续检验认证。

(三)多元回归分析

表6显示了权益资本成本与企业社会责任的回归模型结果,在企业社会责任的模型中,权益资本成本与企业社会责任呈显著且正向相关。企业社会责任模型(3)中,在加入所有控制变量的情况下,企业社会责任这一变量系数为0.04,并且在5%的水平上显著,即权益资本成本与企业社会责任呈显著且正向相关。这说明企业社会责任支出越多,企业的权益资本成本则越大,这符合预期的假设:在中国,企业参与企业社会责任行为会增加其权益资本成本,即中国CSR与权益资本成本正相关。

在企业社会责任与权益资本成本的模型中,第(1)列模型(1)中加入杠杆程度、账面市值比、业务部门的数量和销售增长率四个控制变量后给出了权益资本成本对企业社会责任的回归结果。由此不难得出权益资本成本与企业社会责任显著正相关。接下来在第(1)列的基础上逐渐增加其他控制变量,首先增加的变量是存货比率和亏损。从表6第(2)列中得出权益资本成本与企业社会责任呈显著正相关。最后再加Beta值、公司规模和外汇交易这三个控制变量。从表6第(3)列可以发现权益资本成本与企业社会责任呈显著正相关。从企业社会责任的第(1)列到第(3)列模型(1)—模型(3)中发现,即使控制变量不同,依然显示同样的结果,这表示权益资本成本与企业社会责任呈显著且正向相关的结果稳健,不受控制变量多寡的影响。这个结果说明在中国,由于文化、体制、法律和历史等方面的差异,大多数企业社会责任行为对权益资本成本的影响与欧美等国家是不同的,企业的社会责任支出被中国投资人视为企业的费用,认为开展企业社会责任会增加企业的资本成本,对公司不利。

另外,从表6中可以得到控制变量对公司权益资本成本的影响。其中,公司杠杆程度与权益资本成本呈正向相关,说明公司杠杆程度越高,公司的权益资本成本越高。账面市值比、存货比率、外汇交易和Beta值与权益资本成本呈显著正相关关系,说明账面市值比和存货比率越高,企业权益资本成本越高;外汇交易和Beta值越大,企业的权益资本成本也越大。另外,公司业务部门数量、销售增长率、亏损和公司规模与权益资本成本呈显著的负相关关系,说明公司业务部门越多、销售的增长率越高以及公司的规模越大则公司的权益资本成本越低。这些控制变量与企业资本成本关系和以往的研究结论基本一致。

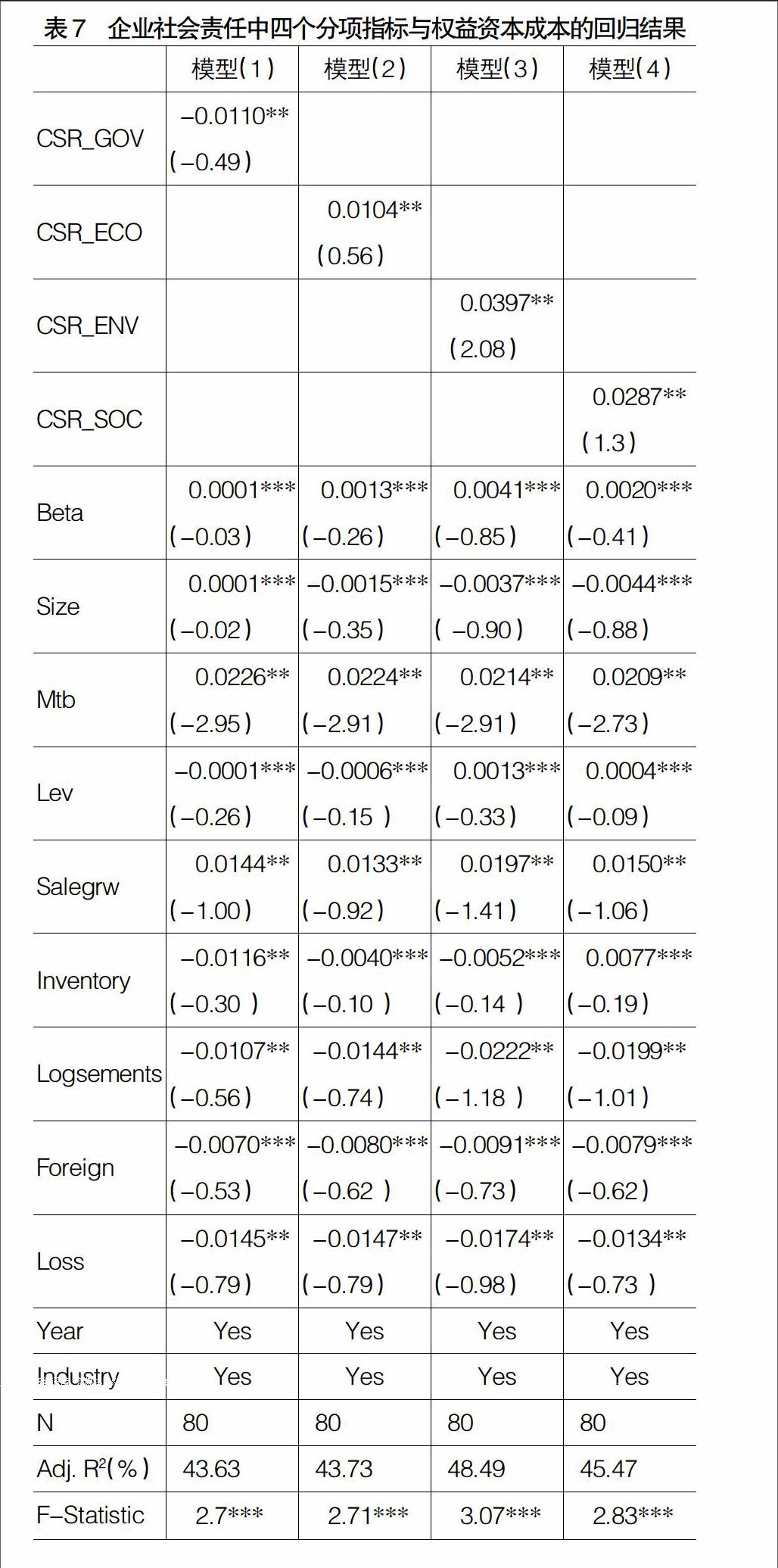

为了进一步验证企业社会责任对权益资本成本的影响,以企业社会责任评分的四个分项指标:公司治理(CSR_GOV)、经济(CSR_ECO)、环境(CSR_ENV)和社会(CSR_SOC)对权益资本成本进行回归,结果如表7所示。

企业社会责任四个分项指标的模型中,在加入所有的控制变量的情况下,除了公司治理(CSR_GOV)的回归系数为-0.0110外,其他的三个分项指标:经济(CSR_ECO)、环境(CSR_ENV)和社会(CSR_SOC)的回归系数分别为0.0104、0.0397和0.0287,并且在5%的水平上显著,即权益资本成本与企业社会责任的三个分项指标:经济(CSR_ECO)、环境(CSR_ENV)和社会(CSR_SOC)呈显著且正向相关。这个结果说明在中国,经济(CSR_ECO)、环境(CSR_ENV)和社会(CSR_SOC)投入越多,企业的权益资本成本就越高。这说明企业的一些环境保护与治理支出以及参与社会慈善等公益活动会增加企业的资金成本,被企业视为费用和负担。

另外,从表7中可以得到控制变量在不同解释变量的模型中对权益资本成本的影响。其中,账面市值比、销售增长率、Beta值与权益资本成本呈正向相关;存货比率、公司业务部门数量、外汇交易、亏损与权益资本成本呈负相关关系。而公司规模、杠杆程度在四个模型中有正相关和负相关的结果。当以一个分项指标为解释变量的时候,这些控制变量对权益资金成本的影响和前面的有所不同。

五、结论与建议

本文探讨了企业社会责任的行为是否会影响中国企业的权益资本成本。通过对中国上市公司2002—2010年的企业社会责任行为的样本数据进行实证分析,得到以下结论:(1)企业社会责任绩效与企业权益资本成本呈现显著的正向关系,说明在中国企业参加社会责任的活动无助于降低企业的权益资本成本,反而增加了企业成本负担。(2)公司杠杆程度与权益资本成本呈正向相关,说明公司杠杆程度越高,公司的权益资本成本越高。账面市值比、存货比率、外汇交易和Beta值与权益资本成本呈显著正相关关系,说明账面市值比和存货比率越高,企业权益资本成本越高;外汇交易和Beta值越大,企业的权益资本成本也越大。(3)公司业务部门数量、销售增长率、亏损和公司规模与权益资本成本呈显著的负相关关系。说明公司业务部门越多、销售的增长率越高以及公司的规模越大则公司的权益资本成本越低。为了进一步验证企业社会责任对权益资本成本的影响,本文以企业社会责任评分的四个分项指标对企业权益资本成本做实证分析。实证结果表明,除公司治理与权益资本成本存在负相关性,表明公司治理还是有利于降低企业的资本成本,其他三个指标与权益资本成本都呈现显著的正向关系。这个结果说明在中国,由于文化、体制、法律和历史等方面的差异,大多数企业社会责任行为对权益资本成本的影响与欧美等国家是不一样的,企业的社会责任支出被中国投资人视为企业的费用,认为开展企业社会责任会增加企业的资本成本,对公司不利。基于本研究的结果,建议投资者在选择投资上市公司时,应将上市公司的企业社会责任行为纳入其投资决策的范围之中;另外上市公司在开展企业社会责任活动时也应考虑其带来的资本成本。●

【参考文献】

[1] 彭韶兵,高洁.我国上市公司2008年度社会责任报告分析[J].财会月刊,2009(12):27-28.

[2] XU S K,YANG R D. Indigenous characteristics of Chinese corporate social responsibility conceptual paradigm[J]. Journal of Business Ethics,2010,93(2):321-333.

[3] HEINKEL R,KRAUS A,ZECHNER J. The effect of green investment on corporate behavior[J]. Journal of Financial and Quantitative Analysis,2001,36(4):431-449.

[4] SHARFMAN M P,FEMANDO C S. Environmental Risk Management and the Cost of Capital [J]. Strategic Management Journal,2008,29(6):569-592.

[5] GHOUL S E,GUEDHAMI O,MISHRA D R. Does corporate social responsibility affect the cost of capital?[J].Journal of Banking & Finance,2011,35(9): 2388-2406.

[6] 万寿义,刘非菲.企业社会责任缺失的动因及经济后果研究[J].会计之友,2015(11):15-25.

[7] FENG Z Y,WANG M L,HUANG H W. Equity Financing and Social Responsibility: Further International Evidence[J]. The International Journal of Accounting,2015,50(3):247-280.

[8] RICHARDSON A J,WELKER M. Social disclosure,financial disclosure and the cost of equity capital[J]. Accounting Organizations and Society,2001,26(7):597-616.

[9] 朱文莉,张华.资本成本与企业社会责任信息披露[J].会计之友,2011(2):33-34.

[10] MUIRHEAD S A,BENNETT C J,BERENBEIM R E,et al. Corporate citizenship in the new century: Accountability,transparency,and global stakeholder engagement[R].The Conference Board,2002.

[11] MATTEN D,MOON J. “Implicit” and “Explicit” CSR: a conceptual framework for a comparative understanding of corporate social responsibility[J]. Academy of Management Review,2008,33(2):404-424.

[12] WILLIAMS G. Some determinants of the socially responsible investment decision A cross-country study[J].Journal of Behavioral Finance,2007,8(1):43-57.

[13] CLAUS J,THOMAS J. Equity premia as low as three percent? Evidence fromanalysts earnings forecasts for domestic and international stock markets[J]. Journal of Finance,2001,56(5):1629-1666.

[14] OHLSON J A,JUETTNER-NAUROTH B E. Expected EPS and EPS growth as determinants of value[J]. Review of Accounting Studies,2005,10(2/3):349-365.

[15] GORDON J R, GORDON M J. The finite horizon expected return model[J]. Financial Analysts Journal,1997,53(3):52-61.

[16] BOWEN R,CHEN X,CHENG Q. Analyst coverage and the cost of raising equity capital: Evidence from underpricing of seasoned equity offerings [J].Contemporary Accounting Research,2008,25(3):657-699.

[17] FAMA E F,FRENCH K R. The cross section of expected stock returns [J].Journal of Finance,1992,47(2):427-466.

[18] BOTOSAN C,PLUMLEE M. Assessing alternative proxies for the expected risk premium [J]. The Accounting Review,2005,80(1): 21-53.

[19] ASHBAUGH-SKAIFE H,COLLINS D W,KINNEY W R. The discovery and reporting of internal control deficiencies prior to sox-mandated audits[J]. Journal of Accounting Economics,2007,44(1/2):166-192.

[20] OGNEVA M,SUBRAMANYAM K R, RAGHUNANDAN K. Internal control weakness and cost of equity: evidence from SOX section 404 disclosures [J].The Accounting Review,2007,82(5):1255-1297.

[21] SHARPE W. Capital asset prices: A theory of market equilibrium under conditions of risk[J].Journal of Finance,1964,19(3): 425-442.

[22] LINTNER J. The valuation of risk assets and the selection of risky investments in stock portfolios and capital budgets[J]. Review of Economics and Statistics,1965,47(1):13-37.