大数据能改进网贷的信用评估吗?

——基于层次分析的模糊综合评价

2016-06-06王保乾

王保乾 王 婷

(河海大学,江苏 南京 211100)

大数据能改进网贷的信用评估吗?

——基于层次分析的模糊综合评价

王保乾 王 婷

(河海大学,江苏 南京 211100)

本文基于大数据信息设计评价指标体系,在专家的讨论意见与案例研究的基础上,采用层次分析法和模糊数学评价模型确定贷款企业信用等级。实证研究表明,利用大数据指标能够显著提高网络贷款企业信用评级的效率与可靠性。

大数据;信用评级;网络贷款;AHP;模糊综合评价法

一、研究综述

信用评级就是信用评估机构根据科学的指标体系,对各类经济组织和金融工具的资信状况进行客观公正的评估,并确定它的资信等级的一种评价活动。商业银行传统的信用评级主要采用5C或5P要素分析法。5C指借款人品德、经营能力、资本、资产抵押和经济环境;5P指个人因素、资金用途因素、还款财源因素、债权保障因素和企业前景因素。这些评价模型主要以历史财务数据为基础,信用评级滞后、片面。

随着21世纪互联网金融的发展,社交网络、电子商务、第三方支付、搜索引擎的广泛使用积累了海量数据。这些数据种类繁多、结构复杂、数据量庞大、发展迅速、价值密度低,对这些海量数据进行存储、过滤、筛选,通过数据挖掘技术,大数据能带来巨大的经济效益。

大数据对信用评级产生了很大的影响,利用大数据进行信用评级不仅可以丰富评价指标体系,还可以降低评级成本,提高评级效率。实践上,2011年,IBM公司利用大数据开发出超级计算机“沃森”(Watson),帮助银行进行信用评级分析,收集和处理客户资料,得出客户信用风险等级。在国内,阿里巴巴和腾讯也通过各自的电商和社交网络积累了大量的数据。理论研究上,泽克豪泽(Zeckhauser,2004)通过实证的方法对eBay的定量数据进行分析,对网上信用评价系统的有效性给予肯定的证明。孙中东(2013)提出应用大数据技术,银行的信用评级体系可以进一步完善、创新。丁振辉(2014)认为对大数据进行有效利用,将对商业银行的业务模式和经营管理产生巨大的正能量,特别是在小微企业信用评级领域能发挥巨大的作用。本文的创新之处在于利用大数据的特点设计评价指标,结合评价模型,对贷款企业进行信用评级研究。

二、利用大数据进行信用评级的优势分析

大数据的出现为信用评级提供了更精确的风险评估依据。电商平台、互联网公司、银行纷纷利用自身积累的数据提供融资贷款及信用评级服务。

(一)丰富评级指标体系

大数据提供了更丰富的客户信息,传统的信息以纸质和电子文档为基础,大数据形式不仅包括文档文件,还包括视频、后台数据库、网页等,能够更加全面地反映客户状况。

(二)提高评级结果的深度和广度

通过数据筛选和数据挖掘技术,提炼出有效信息,增加评级结果的客观性。同时,互联网融资平台与监管机构合作,能够建立广泛的信用评级体系。

(三)克服传统信用评级的时滞性

大数据的特点就是具有时效性,通过互联网对企业进行实时监测,能及时发现企业数据的变化情况,评级机构可以及时获取到最新的数据,降低信息不对称风险。

(四)提高评级效率,降低评级成本

传统的信用评级需要进行人工贷款资格审查等一系列手续,效率低下,成本高昂。互联网大数据出现后,搜集获取企业信息简单方便,成本相对较低,而且数据真实性高。

(五)降低了中小企业贷款难的问题

传统的信用评级主要针对大型企业,中小企业数据不完整,针对小企业的评级不完善。利用大数据,评级机构可以获取中小企业相对零散的信息,经过加工,挖掘出有价值的评级资料,为中小企业贷款提供更有力的保障。

三、网络贷款信用评级的指标选择

(一)运用大数据筛选评价指标的方法和原则

大数据包含的信息种类多、类型复杂,甚至包括一些不良信息和无价值信息,要想分析海量数据的价值,数据过滤与筛选必不可少。数据筛选的目的就是为最终数据挖掘做准备,从中分析出有价值的信息。数据筛选一般经过数据抽取、数据清理、数据加载三个部分。数据抽取的主要任务就是把不同数据源中的数据按照数据仓库中的数据格式转入到数据仓库中,主要任务是统一数据格式。数据清理是数据的预处理阶段,主要任务是格式标准化,异常数据清除,错误纠正以及重复数据清除,从而为数据挖掘做准备。数据加载就是将已处理完的数据加载到数据库中,以便查询使用。

在目前通用的企业信用评估指标体系的基础上,引入大数据思维模式,结合网络企业自身特点,进一步完善网络贷款企业信用评级体系。

1.定性分析与定量分析相结合,适当提高定性分析比重。定量分析以具体数据为主,较为客观,定性分析主观性稍强,但是针对性更强,二者相辅相成。

2.动态评级指标与静态评级指标相结合。本文选取了财务状况等动态指标,还引入静态信用评级指标,如企业工商注册信息、产品证书等反映企业已经积累的信用等级。

3.根据网络企业自身的特点设计评价指标。网络企业大都是中小微企业,融资难一直是中小微企业存在的问题。本文选取的客户状况、信用水平能为评级机构提供贷款参考标准,解决以往中小企业评级数据不充分的问题。

4.大数据的多样性和可获取性。大数据包含丰富的信息,不仅包含传统信用评级所需的“硬信息”,也包含丰富的“软信息”。本文选择了传统评级如财务状况、企业素质等“硬信息”,还选择了客户状况、信用水平等“软信息”,从而更全面地反映企业信用等级。这些数据都可以从文件、互联网、电商网站的后台数据库中获取。

(二)评级指标的选择

在充分考虑大数据信息的基础上,筛选出财务状况、企业素质、客户状况、技术创新、信用水平作为一级评级指标。

1.财务指标:通过企业财务报表的分析,了解借款企业的财务状况、盈利能力和现金流量情况,从而衡量企业的信用状况。

(1)盈利能力:是指企业获取利润的能力,表现为一定时期内企业收益数额的多少及其水平的高低。本文选取反映盈利能力的指标包括主营业务利润率、总资产利润率、资本金利润率和成本费用利润率。

(2)经营能力:指企业的经营运行能力,即企业运用各项资产以赚取利润的能力。包括存货周转率、应收账款周转率、总资产周转率和固定资产周转率。

(3)偿债能力:指企业用其资产偿还长期债务与短期债务的能力。企业偿债能力是反映企业财务状况和经营能力的重要标志。包括资产负债率、流动比率、现金比率和速动比率。

(4)成长速度:成长速度包括营业周转率、营业利润周转率、总资产周转率和资本保值增长率。

2.企业素质:企业素质指的是企业各要素的质量及其相互结合的本质特征,它是决定企业生产经营活动所必须具备基本要素的有机结合所产生的整体功能,包括管理者素质和员工素质,它代表了企业的软实力。网络企业因其不稳定性,对企业素质特别是管理者素质提出了更高的要求。管理者素质包括管理者风险偏好、领导素质与能力、管理层团队建设,员工素质包括年龄结构、文化技术状况。

3.客户状况:分为客户基础和客户满意度。客户状况从侧面反映企业的受众水平和信用水平。衡量客户基础的子指标包括点击率、页面访问量、浏览人数。客户满意度是客户期望值和客户体验的匹配程度。近年来,客户满意度受到越来越多的重视,反映客户满意度的指标有好评率、投诉率、商品满意度、企业等级。

4.技术创新:揭示企业未来成长能力,包括研发素质和研发水平。研发素质有研发人员比重、研发人员水平。研发水平包括研发投入、研发成果。

5.信用水平:直接反映企业的信用状况,包括企业基本情况和诚信状况。企业基本情况包括企业产品证书、企业文化、工商注册。诚信状况可以反映企业的信誉,具体指标包括银行历史信用、逃税赖账行为、或有负债。

四、评价指标权重的确定

层次分析法(AHP)不但充分利用了专家的意见,还通过利用数据工具和专业的分析软件,将定量分析和定性分析相结合,非常适用于难以完全定量分析的问题。企业信用评级必须考虑企业财务等定量数据,同时企业的基本素质等定性指标也不可忽视,因此本文采用层次分析法确定评价指标权重。

层次分析法将复杂问题分解为目标、准则、方案等若干层次的系统,在每一个层次,按照一定准则对该层元素进行逐队比较,并按标度定量化,形成判断矩阵。通过计算判断矩阵的最大特征值以及相对应的正交化特征向量,得出该元素对该准则的权重。具体步骤如下:

(一)建立指标层次结构

将决策的目标、中间层要素和决策对象按相互关系分为最高层、中间层和最底层。

(二)构造判断矩阵

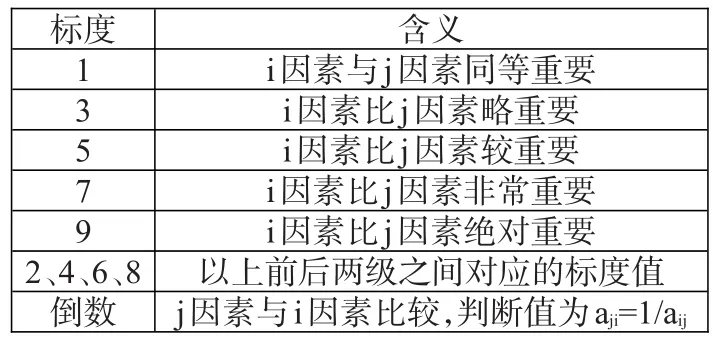

本文采用萨提(T.L.Saaty)教授提出的1—9标度法,见表1。

表1:判断矩阵标度

(三)计算层次因素权重

判断矩阵的最大特征值所对应的特征向量即为本层次指标相对于上一次层次指标所对应的权重。

(四)矩阵一致性检验

由于判断矩阵是人为赋予的,带有一定的主观性,需要一致性检验评价判断矩阵的可靠性。其方法如下:

公式(1)中,λmax为判断矩阵的最大特征值,n为判断矩阵的阶数。

公式(2)中,RI是平均随机一致性指标。当一致性比率CR≤0.1时,认为判断矩阵的一致性可以接受,当CR>0.1时,认为判断矩阵应做适当修正。

根据层次分析法Yaahp软件,结合判断矩阵,得出各层次指标权重,结果如表2。

表2:指标权重表

表3:信用等级参考标准

判断矩阵的一致性比例为:0.0241,所有判断矩阵的CR<0.1,一致性检验通过。

五、企业信用评级模型

在一级指标中,设置了5个评价因素,即财务状况、企业素质、客户状况、技术创新和信用状况。二级指标中有12个评价因素。此外,还有48个三级指标。

按照国际惯例,采用三等九级(从AAA到C),建立评价集V={AAA,AA,A,BBB,BB,B,CCC,CC,C}。根据表2各层次指标权重,建立各个层次指标的权重向量。

通过确定各个指标的隶属度,确定隶属度向量,建立判断矩阵。由于评价指标分为定量指标和定性指标两种,定性指标采用专家评判法确定隶属度。根据评语集V={AAA,AA,A,BBB,BB,B,CCC,CC,C},统计专家将评价因素Cij被划分为各个等级的频率,得出隶属度向量。定量指标可以通过隶属函数进行计算。当评价指标值与信用高低正相关时,隶属函数为:

当评级指标值与信用高低负相关,隶属函数为:

公式(3)、(4)中,x表示指标值,xi表示比x值低一等级的标准值,xi+1表示比x高一等级的标准值。例如,主营业务利润率的值为24.22,AA的参考值xi+1为25,A的参考值xi为20.8,得出其隶属度为:(24.22-20.8)/(25-20.8)=0.81。财务指标参照《企业绩效评标准值2014》。

综合评价值P=WR=(P1,P2,…,P9)

本文将评分标准分为9个等级,引进分数集F= (F1,F2,…,F9)T=(9,8,…,1)T,其中,Fj表示第j级评价等级分数。因此综合评价等级值为Z=PF。信用等级参考标准见表3。

六、实证分析

本文选取在深圳交易所中小板上市的浙江某网络股份有限公司作为分析对象,该公司是主要从事互联网信息、电子商务的高新企业。根据其2014年企业年度报表,提取并计算得到分析数据。

根据隶属关系,确定评价矩阵R。对于非财务指标,根据10位专家的实践和经验,采用专家打分法。财务指标则由上文隶属函数求得。定性指标隶属度见表4。

一级模糊综合评价:

盈利能力指标对应矩阵

盈利能力指标对应权重:

则盈利能力指标综合评价向量:

表4:定性指标专家打分表

表5:各指标隶属度

一级指标综合评价向量见表6。

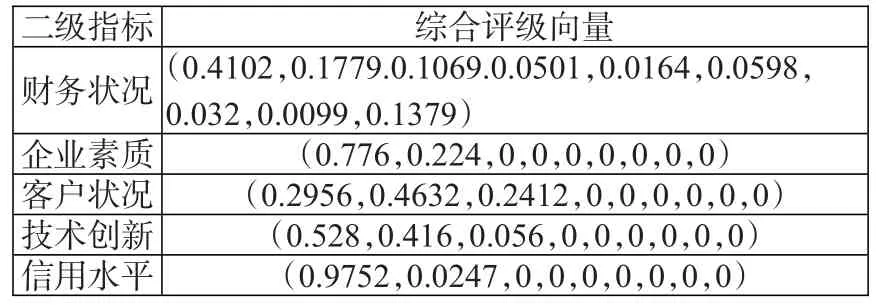

二级模糊综合评价:

财务状况指标对应矩阵

财务状况指标对应权重:

则盈利能力指标综合评价向量:

二级指标综合评价向量见表7。

三级模糊综合评价:

企业信用评价矩阵

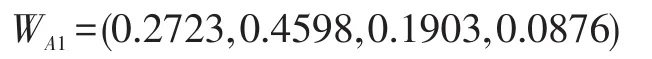

企业信用对应权重向量

企业信用综合评价向量为

综合评价分数:Z=P*F=(0.4378,0.2589,0.1274,0.0288,0.0095,0.0345,0.0185,0.0057,0.079)·(9,8,7,6,5,4,3,2,1)T=7.4071。参照企业信用参考标准,可知该企业的信用等级为A级。根据案例分析结果,得出该企业为三级信用企业,资产质量和资信较好,效益较好,但不稳定,企业经营和发展易受不确定因素影响。根据上述结论,笔者建议贷款给该企业,同时要求该企业关注自身的成长能力。

七、结论

本文分析了大数据在网络贷款信用评级中的运用,结合大数据特点设计评级指标,运用层次分析法确定权重,采用三级模糊综合评价对企业进行信用评级,并分析了网络贷款的风险。本文评级指标设计突出了网络企业自身特点,评价结果更加全面和清晰,并具有较强的可操作性。为了减少网络贷款不可预见的风险,需要采取一些针对性的措施,如维护信息安全,避免信息泄露;出台法律明确网络贷款的地位;加强监管等。目前我国大数据在网络贷款信用评级领域还未得到全面应用,一方面是大数据本身研究不够充分,大数据的快速增长与数据存储技术的矛盾仍没有得到有效解决;数据筛选需要根据不同的需求及实际情况选择筛选算法,筛选困难、耗费时间长。另一方面就是大数据带来的信用风险也没有解决,特别是数据安全和隐私保护等问题。因此,利用大数据进行信用评级还需要更深入的探讨。

[1]石新武.资信评估的理论和方法[M].北京:经济管理出版社,2002,11.

[2]肖肖,骆建文.基于大数据的互联网融资平台信用评级[J].现代管理科,2015,(1).

[3]刘新海.大数据挖掘助力未来金融服务业[J].金融市场研究,2014,(2).

[4]王奔.中小企业互联网贷款信用评价模型研究[D].对外经济贸易大学,2014,(5).

[5]孙中东.大数据技术应用与银行信用评级体系创新之探[J].金融电子化,2013,(11).

[6]丁振辉.大数据背景下小微企业信用评级研究[J].征信,2014,(9).

[7]王可昕.我国网络贷款理财分析及风险研究[J].科研交流,2014,(2).

[8]温红钰.网络贷款信用风险研究[D].中共中央党校,2014,(6).

[9]余浩.基于大数据的数据存储及数据筛选问题研究[D].黑龙江大学,2015,(5).

[10]王海飞.基于Hadoop云的数据库营销海量数据处理与挖掘的研究[D].浙江理工大学,2013,(3).

[11]李浦生.网络微小企业贷款信用评价体系研究[D].浙江大学,2011,(2).

[12]郭冬冬.基于模糊综合评价方法的中小企业信用评级研究[D].暨南大学,2009,(6).

Can the Big Data Improve the Credit Evaluation of Network Credit?——A Fuzzy Comprehensive Evaluation Based on Hierarchical Analysis

Wang Baoqian Wang Ting

(HohaiI University,Jiangsu Nanjing 211100)

Using the designed index system of big data information,and based on the experts discussion,opinions and case study,the paper uses a layered analysis method and fuzzy math evaluation model to determine the credit rating of the loan enterprises.The Empirical research shows that using big data indicators can significantly improve the efficiency and reliability of credit rating of enterprises using network loans.

big data,credit evaluation,network credit,AHP,fuzzy comprehensive evaluation method

表6:一级指标综合评价向量

表7:二级指标综合评价向量

F830.56

A

1674-2265(2016)02-0037-06

(责任编辑 王 馨;校对 RR,GX)

2016-1-15

王保乾,男,河海大学教授,经济学博士,研究方向为金融投资、区域经济学;王婷,女,河海大学商学院,研究方向为金融投资。