产品市场势力、公司治理与公司绩效

2016-05-26杨风

杨 风

产品市场势力、公司治理与公司绩效

杨风

[摘要]作为市场参与主体的顾客在公司治理中的作用与表达机制,一直未能得到应有的重视和深入的研究。将有议价能力的顾客引入公司治理体系中,探讨产品市场势力、公司治理机制与公司绩效的关系是值得深入研究的领域。以深圳证券市场2009-2014年创业板上市公司为研究样本,检验产品市场势力、公司治理和公司绩效之间的关系,实证检验结果表明:合理的公司治理机制安排能够提高公司的绩效,而产品市场势力对公司治理机制产生了互补作用,体现在股权结构、董事会监督及股权激励方面。这意味着,要提高公司绩效、实现股东利益最大化,有必要进一步完善上市公司的治理机制。同时,发挥产品市场势力的治理作用,通过与内部公司治理机制的配合,更有效地提高公司绩效。

[关键词]产品市场势力; 顾客集中; 公司治理; 公司绩效

一引言

为实现股东的财富增长,公司必须不断追求绩效目标。然而,现代公司中普遍存在所有权和控制权两权分离的情况,结果是公司的资源配置权被较少持有或不持有公司股份的管理者所控制。这导致在公司的经营决策过程中,管理者有可能基于自身利益的考虑,选择一些不利于提升公司价值的行为,比如帝国构建、在职消费或从事一些有损于公司价值的投资并购活动。一些观点认为,一个设计良好的公司治理机制能够有效地监督和制约管理者的行为,使管理者的利益和股东的利益保持一致,从而提升公司的绩效。因此,公司治理与公司绩效的关系受到各方关注,而这也是学术界一直关注的焦点。学者们对此领域的不懈探索,得到了大量的研究成果(Aebi et al.,2012[1]; Masulis et al.,2012[2]; Christensen et al.,2012[3]; 杨典,2013[4];邱艾超,2014[5];王斌等,2015[6])。

然而,纵览该领域的研究文献,可以看出,公司治理与公司绩效关系的研究结论莫衷一是,甚至相互排斥。鉴于此,本文将在此领域做进一步的探索。另外,随着公司治理研究的深入,公司外部的治理机制受到关注,比如法律、媒体和产品市场竞争等,不过学者们忽视了一些市场参与主体的治理作用。一般而言,市场参与主体对公司的影响有限。但如果某些市场主体拥有一些地位或特殊优势,则会对公司治理产生影响。在所有市场参与主体中,最重要的无疑是顾客。顾客是公司的下游,购买公司的产品,与公司直接发生利益往来,是公司赖以生存的基础。当顾客具有较强议价能力时候,将成为公司外部重要的市场势力,这实质上就是产品市场势力。并且,该势力将制约管理者的行为,也是公司外部治理机制的重要组成部分。十八届三中全会提出 “发挥市场对资源配置起决定性作用”,关注产品市场势力的治理作用无疑是非常有意义的。

根据已有研究成果,公司外部因素的治理机制各异。例如,法律更多体现的是对各种公司治理机制提供法律制度环境;媒体发挥的是监督职能,能够对公司的各种行为包括管理者行为起到监督作用(杨德明和赵璨,2012)[7];产品市场竞争对公司治理的替代或互补作用,在相关的研究文献中得到检验(牛建波和李维安,2007[8];伊志宏等,2010[9])。那么,产品市场势力对公司治理在促进公司绩效方面具有怎样的影响?本文将对此问题进行初步探讨。

本文余下内容的安排如下:第二部分为相应的理论分析并提出研究假设;第三部分是研究设计;第四部分报告了实证分析的结果;第五部分总结全文并提出政策建议。

二理论分析和研究假设

(一)公司治理和公司绩效

现代公司治理的研究始于1932年。Berle和Means两位学者在该年提出了公司中普通存在的代理问题,此后学者们围绕此问题进行了大量的研究。梳理文献可看出,所有研究本质上都在探索最优的公司治理机制,以达到降低代理成本、提高公司绩效的目的。综合学者们的研究成果,可将公司治理的机制分为两种类型:内部治理机制和外部治理机制。

综合来看,内部治理机制一般分为三大部分:股权结构、董事会治理和管理者激励。一般而言,股权结构对公司的影响是基础且最重要的。但是,理论上股权结构与公司绩效存在复杂的关系。股权结构分散,导致股东之间“搭便车”的行为,将无法对管理者的行为进行有效监督,容易产生内部人控制的问题——管理者利用权力挥霍公司资源或者为自己谋私利,这显然不利于公司价值的增长。而股权结构集中,大股东仅从自身的利益出发,利用公司为自己谋私利,将会产生大股东与中小股东之间的利益冲突,这同样也会损害公司的价值。综合来看,寻找最优的股权结构应是理论研究的一个重要方向。理论上的分歧也得到了实证检验的证实。实证检验的结果上,股权集中与会计利润率之间没有显著关系(Demsetz和Lehn, 1985)[10]、正向关系(Claessens et al., 1997)[11]、负向关系(Nickell et al., 1997)[12]、非线性关系(徐向艺和王俊韡,2011)[13]均有文献支持。实证检验结果的严重分歧,突显了股权结构与公司绩效之间复杂的联系。

而在董事会治理方面,董事会的规模、监事会的规模、董事会的独立性以及董事会的持股数量等都是影响董事会治理效率的关键要素,最终都会对公司的价值产生影响。首先,就董事会规模而言,董事会规模越大,董事的背景来源丰富,可以形成互补的知识和经验,会对公司产生积极的影响(Coles et al., 2008)[14]。但是,董事会规模的扩大可能会增加内部的协调成本,以及一些董事免费搭便车,削弱董事会发挥监督约束职能,对公司产生负面的影响(Mak和Kusnadi, 2005)[15]。因此,董事会规模对公司绩效的影响取决于其协调和搭便车成本与信息收益的对比情况。同样的分析适用于监事会规模。其次,董事会独立性一直被各界提倡,但未能获得实证支持(Ferris et al., 2003)[16],甚至认为,董事会中保持一定比例的内部董事是有价值的,原因是内部董事更具有信息优势,其逻辑推论是董事会独立性越高,公司绩效越差(Bhagat和Black, 1999)[17]。董事会持股本质上是董事会的激励手段,但也有可能引发内部人的堑壕效应(Jensen和Ruback, 1983[18]; Stulz, 1988[19])。除了以上所述,董事会两职合一状态和董事会的活跃程度也是董事会治理的重要影响因素。

在管理者的激励方面,管理者的薪酬水平以及管理者持股是两个主要激励手段。管理者薪酬水平体现了公司对管理者的价值评估,是对管理者直接的物质激励。管理者持股是激励相容理论的实践运用,使得管理者和股东之间形成一定的利益同盟。二者是影响管理者行为最重要的因素,最终会对公司的绩效产生关键影响。理论上,二者水平越高,越有利于提高公司绩效(Murphy, 1985[20]; 冯根福和赵珏航,2012[21])。但也有研究表明,经理人员的报酬变化和公司价值变化之间并无显著的相关关系(Jensen和Murphy, 1990)[22]。尤其在管理者持股与公司价值方面,结论分歧严重。除了正相关外,还有曲线相关(游春,2010)[23]和不相关(Demsetz和Lehn, 1985[10]; Himmelberg et al., 1999[24]),甚至负相关(Demsetz, 1983[25]; Fama和Jensen, 1983[26])。究其原因,薪酬水平的激励效果与管理者的效用函数有关,且从某种程度上反映了管理者权力的大小。薪酬越高,表明管理者权力越大。当超过一定程度时,激励作用下降,并引发内部人控制问题,管理者利用公司的资源从事自私行为,这显然不利于提高公司价值。

综上所述,不同的公司治理机制对公司绩效的影响可能存在一定程度的差异。因此,本文提出如下假设:

假设1:公司治理机制对公司绩效有着显著的影响。

(二)产品市场势力与公司治理

除了公司内部的机制设计外,随着现代公司治理研究的深入,学者们逐渐发现存在一些公司外部的治理机制,如法律、媒体、产品市场竞争等(鲁桐和党印,2014)[27]。事实上,在现代商业环境中,各种市场势力的介入,使得公司的市场环境日趋复杂,公司与各类市场主体的博弈日趋激烈。在公司治理的研究中,除了考虑法律和媒体等公司经营环境的影响外,更不能忽视各类市场势力的影响,从某种程度上,他们对公司治理行为的选择及公司治理的效果更能产生直接影响。实践中,从公司的整个产业链来看,产品市场主体顾客对公司的影响是不容忽视的。

理论上,当顾客拥有较强议价能力时,公司将面临强的产品市场势力影响。此时,公司经营受到威胁,经营风险增加,公司将会受到顾客的掠夺。原因是,管理者在与具有较强议价能力的顾客谈判时,处于弱势地位,无法取得定价权。公司的营业收入将面临压力,业绩会受到影响。而且,顾客可以采用并购等手段,运用后向一体化的经营策略,对公司生存产生威胁。即使公司不被并购,下游公司的后向一体化也会加剧行业竞争,进而影响行业整体业绩。因此,在产品市场势力较强时,并购威胁以及绩效压力会降低管理者偷懒的可能,导致管理者更加勤勉地工作,以避免公司经营陷于不利境地。某种程度上,产品市场势力的介入达到了激励管理者的效果。存在较强产品市场势力的另一个后果是,强势的顾客会提高对公司的信息需求,增强公司信息披露水平,这会从某种程度上缓解公司代理冲突的信息不对称问题。另外,从维护与顾客的关系来看,公司也必须主动追求绩效。实践中,优质的顾客是稀缺资源。而优质的顾客一般不会与治理能力不好或陷入困境的公司合作,更何况存在顾客势力的情况下。因此,为保持与优质顾客的关系,公司也需要不断完善公司治理机制,以保证公司的财务健康和经营绩效。最后,在现代商业氛围下,社会倡导公司应关心利益相关者的利益,积极履行社会责任。顾客无疑是公司最主要的利益相关者之一。在此氛围中,公司管理者需要考虑顾客的利益诉求,调整公司治理策略以提高经营绩效。

以上分析表明,产品市场势力能够缓解公司治理中的代理问题。实际上,产品市场势力的作用并非总是如此。产品市场势力造成的压力也可能激化管理层的激励问题。原因是,一般情况下,一些外在机制起作用的基础取决于管理层的效用函数,如果管理层对收入水平的边际效用严格为正,一旦产品市场势力造成利润降低则会降低管理者勤奋工作的激励,此时产品市场势力就不能替代公司治理,反而可能激化管理层的代理矛盾。综合来看,产品市场势力既能激励管理者,使管理者积极工作。但同时,当产品市场势力进一步提升,超过一定程度时,则会起到相反作用。因此,产品市场势力与公司治理之间可能存在某种“状态依存”的特征。另外,不同的治理机制具有不同的治理功能,而且各自的侧重点也不相同。它们和产品市场势力这一外部环境之间的关系可能存在显著的差异。在对公司绩效的影响上,部分公司治理机制可能和产品市场势力之间存在互补关系,而其它公司治理机制与产品市场势力之间可能存在替代关系。总体来看,一个成功的治理系统应该是产品市场势力与内部治理体系的有机结合。

基于上述分析,本文提出如下假设:

假设2:在对公司绩效的影响上,外部产品市场势力和内部公司治理机制之间存在一定的互补或替代关系。

三研究设计

(一)数据来源与样本选择

本文的初始样本来源于在深圳创业板上市的所有公司,研究区间为2009-2014年。选择创业板上市公司的原因是,在我国的制度背景下,主板上市公司中存在大量国有股权背景的上市公司,这些公司资产规模大且处在垄断行业,在市场中居于支配地位。因此,很难捕捉一些市场参与主体对其治理绩效的作用。而创业板上市公司属于新创企业,大多数资产规模比较小,对市场的影响力有限,内部治理机制与绩效之间的关系更易受到产品市场势力的影响。

本文使用的顾客数据是根据上市公司年度报告手工搜集而得,其余数据来源于CSMAR数据库和WIND资讯金融终端。参考相关研究的惯例,在获得初始样本后,对样本进行了筛选,剔除了退市公司及公司治理和相关财务数据缺失的样本。数据的分析处理通过SAS9.3和STATA13.0软件完成。

(二)变量定义

(1)公司的绩效。用总资产收益率(ROA)指标来表示。在稳健性分析中,采用的指标是净资产收益率(ROE)。其中,总资产收益率为净利润除以公司年末总资产,而净资产收益率用净利润除以公司年末净资产。

(2)公司治理。本文选择从公司治理的3个角度来进行研究,分别是:股权结构、监督机制和激励机制。其中,股权结构(Share)用前五大股东持股比例之和表示。监督机制分别用董事会规模(Boardn)、监事会规模(Spvboardn)、独立董事比例(Rindirector)、两职合一状态(Dual)、董事会活跃状态(Meeting)以及董事会持股比例(Boadshare)表示:董事会规模(Boardn)以董事会总人数衡量;监事会规模(Spvboardn)用年末监事会总人数衡量;独立董事比例(Rindirector)=独立董事人数/董事会总人数;两职合一状态(Dual)为0-1变量,董事长和总经理为同一人时为1,否则为0;董事会活跃状态(Meeting)以董事会会议次数衡量;董事会持股比例(Boadshare)为董事会持股数量占总股本的比例。激励机制用高管持股比例(Gaoshare)和高管薪酬(Salary)表示:高管持股比例(Gaoshare)指高管持股数占总股本的比例;高管薪酬(Salary)指前三名高管薪酬的自然对数。

(3)产品市场势力。产品市场势力(Custhreat)主要是产品市场参与主体顾客的势力。一般来说,顾客集中度越高,顾客拥有的议价能力越强,所代表的产品市场势力越高。因此,本文采用前五大顾客集中度来衡量产品市场势力,具体计算方法是用前五大供应商采购比例之和来表示,然后根据中位数分成两组,1表示高产品市场势力,0表示低产品市场势力。

(4)控制变量。根据已有研究结论和本文的研究目的,本文控制的变量包括:公司规模(Comsize),用年末总资产的自然对数表示;负债水平(Debt),用年末负债总额除以总资产表示;公司的成长能力(Tq),用托宾Q表示;公司类型(Comtype):因创业板上市公司类型较少,本文简单将公司分为制造业和非制造业,分别用1和0表示。此外,本文还控制了年度(Year)效应的影响。详细的变量定义见表1。

表1 变量定义

(三)研究方法与模型设计

为检验产品市场势力和公司治理在提高公司绩效方面的内在关系,本文的实证检验包括两个步骤:第一,检验各种内部公司治理机制对公司绩效的作用;第二,检验产品市场势力与公司治理机制在提高公司绩效方面有怎样的关系。

为了实现第一步的研究目的,本文构建了如下的回归模型:

Performance=α+βGovernance+γControls+ε

(1)

其中:Performance表示公司绩效变量,Governance表示公司治理变量,Controls表示需要控制的变量。β表示公司治理的回归系数,如果某些公司治理变量的回归系数在统计上显著,则表示这些公司治理的变量对公司绩效有明显影响。α为常数项,γ为控制变量的系数,ε为残差项。

为了实现第二步研究目的,本文基于模型(1)对不同强度产品市场势力下公司治理与公司绩效的关系进行检验。具体方法是,将前五大顾客占销售收入的比例之和根据中位数分别分为高和低两组,分别代表高产品市场势力和低产品市场势力,然后利用模型(1)检验在不同大小的产品市场势力作用下,公司治理对公司绩效的影响,最后在比较组间结果的基础上得出研究结论。

四实证分析

(一)描述性统计

本文首先对样本公司在研究区间内的公司绩效、公司治理、产品市场势力以及各控制变量的情况进行描述性统计,详细结果见表2。

由表2可知,最终得到的样本公司个数为1554个。公司的总资产收益率和净资产收益率的均值分别为0.0602和0.0769,盈利能力尚可。但公司收益率的极差较大,总资产收益率和净资产收益率的最大值分别达到0.4690和0.5529,而最小值均为负值。股权结构方面,前五大股东的持股比例均值达到58.96%,反映了创业板上市公司股权过度集中的股权结构状况。在董事会方面,样本平均董事会规模约为9人;平均监事会规模约为4个;董事会中独立董事平均占比为37.51%;董事会平均每年的会议次数约为9次,说明董事会整体上比较活跃;样本中有46.14%公司采用了董事长和总经理合一的职位设置模式;董事会中平均持股比例为34.28%。在高管激励方面,高管持股比例均值为36.60%,持股比例较高。高管薪酬自然对数的均值为13.8986。在产品市场势力指标上,前五大顾客销售收入占营业收入之和的均值为34.20%,表明公司平均面临的产品市场势力较大,不过该指标极差较大。在控制变量方面,公司年末总资产对数的均值为20.8167,说明公司规模较小。资产负债比率均值为21.97%,负债比例不高。托宾Q的均值为2.9479,表明公司的成长性良好。最后,公司类型指标显示,样本中65.06%的公司属于制造业。

表2 主要变量的描述性统计

(二)相关性分析

表3是pearson相关系数表。由表3可知,在总资产收益率(ROA)方面,总资产收益率与股权结构、高管持股比例和高管薪酬在1%显著性水平正相关,与董事会规模、董事会持股比例在5%显著性水平正相关,与董事会活跃程度在1%显著性水平高度负相关。此外,总资产收益率与其它的公司治理指标相关性均不显著。而在净资产收益率方面,除了显著性略有差异外,大致与总资产收益率相同。在控制变量方面,总资产收益率在1%显著性水平与公司规模、负债比例负相关,而与公司的成长性呈正相关。这些结论与相关研究相同。而净资产收益率在负债比例方面与总资产收益率符号相反,其余相同。当然,相关性分析只是初步的结果,欲得到更加准确的结论需作进一步的详细分析。

表3 主要变量的相关系数表

注:数值为pearson相关系数;*、**、***分别表示在10%、5%、1%水平显著。

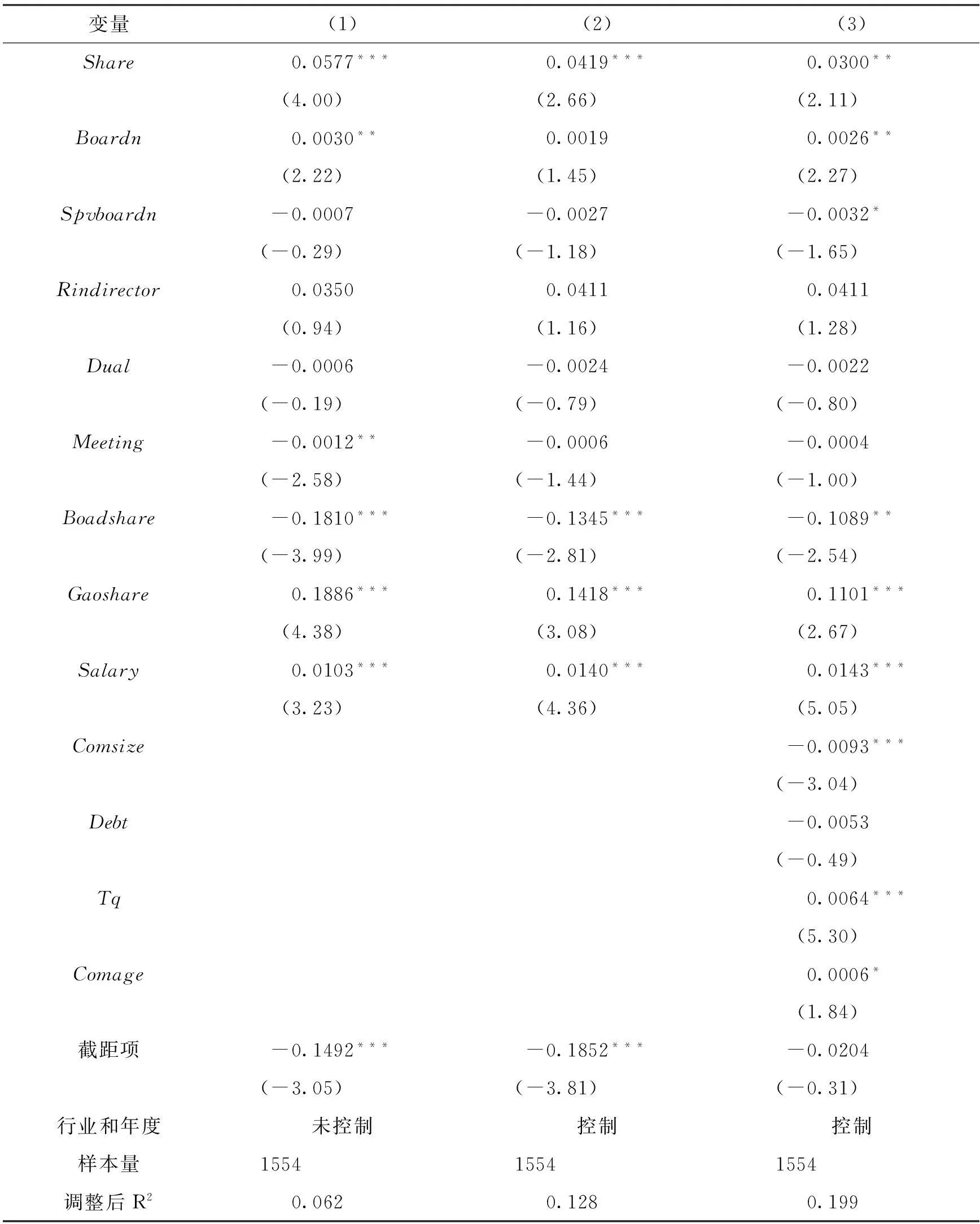

(三)公司治理和公司绩效(总资产收益率)的回归结果

本文基于前述的研究样本采用OLS混合回归方法对模型(1)进行回归,探讨各种公司治理机制对公司绩效的影响。标准误经过公司层面cluster调整,并且控制了公司类型和年度的固定效应。为消除极端值的影响,对于本文所使用到的主要连续变量,按照1%和99%水平进行了Winsorize处理,需要说明的是,以下所有回归均采用了此方法。详细的回归结果如表4所示。

表4 公司治理对公司绩效(总资产收益率)的影响

注:括号中数值为t值;*、**、***分别表示在10%、5%、1%水平显著。

从表4可以看出,在公司治理的变量中,与公司绩效显著正相关的公司治理变量有股权结构、董事会规模、管理层持股比例以及高管薪酬,即股权集中度越高、董事会规模越大、高管持股比例越高、高管薪酬越高,公司绩效越高。而监事会规模和董事会持股比例与公司绩效负相关。前五大股东持股比例越高,公司绩效越高,主要原因是创业板上市公司主要是创业型公司,公司创始人或创业团队持股比例高,更有动力经营公司或监督管理层,使公司绩效增加。董事会规模越大,董事会人员背景来源广泛,专业人才优势明显,越能发挥董事会的监督职能,促进公司绩效提升。高管持股比例增加,使得高管的利益与股东的利益一致,减少了代理冲突,且获得的薪酬与公司绩效相关,因此能够提高公司绩效。高管薪酬越高,管理者的价值得到体现,激励效果更加明显,提高了公司绩效。监事会规模的增大并未提高公司绩效,表明监事会规模的扩大造成了协调的困难,影响了对执行董事职能的监督效果,最终不利于公司绩效。另外,董事会持股比例与绩效负相关,意味着董事会并不总能够发挥作用,持股激励诱发了“内部人控制”问题,产生自利行为而破坏了公司价值。其它公司治理指标如董事会独立性指标、董事会活跃程度以及两职合一状态与公司绩效之间,没有发现显著的相关关系,表明独立董事监督咨询功能在提高公司治理的效果方面并不明确,活跃的董事会和增加的总经理权力对公司绩效的影响尚需进一步探讨。综合来看,股权结构、董事会结构及激励机制均对提高绩效产生了显著的影响。在控制变量方面,公司规模与公司绩效显著负相关,表明公司的规模效应已经不能提高公司的绩效;托宾Q值与公司绩效显著正相关,表明公司的成长性越好,公司绩效越高;负债比率与公司绩效相关性不显著,负债的治理效果尚需进一步明确;公司年龄与公司绩效呈正相关关系,体现了创业板上市公司的发展特征,新创企业正处在成长期,经营经验的积累增强了盈利能力。

(四)产品市场势力、公司治理和公司绩效(总资产收益率)的回归结果

根据产品市场势力的大小,本文进一步将前五大顾客占销售收入的比例之和按中位数分为高产品市场势力和低产品市场势力两组,然后使用模型(1)分别对公司治理和总资产收益率进行回归,结果见表5。为便于比较,表5同时列出了全样本回归的结果。

表5 公司治理对公司绩效(总资产收益率)的影响:区分产品市场势力

(续上表)

变量全样本高低Comsize-0.0093***-0.0108***-0.0081*(-3.04)(-2.66)(-1.82)Debt-0.00530.0148-0.0242(-0.49)(1.19)(-1.54)Tq0.0064***0.0047***0.0078***(5.30)(2.61)(5.31)Comage0.0006*0.00070.0006(1.84)(1.30)(1.52)截距项-0.02040.0330-0.0460(-0.31)(0.40)(-0.47)行业和年度控制控制控制样本量1554778776调整后R20.1990.1870.232

注:括号中数值为t值;*、**、***分别表示在10%、5%、1%水平显著。

如表5所示,产品市场势力较高时,股权结构、董事会规模、高管持股比例和高管薪酬与公司绩效之间呈现显著的正相关关系,与全样本回归的结果保持一致;监事会规模和董事会持股比例与公司绩效之间呈现显著的负相关关系,也与全样本回归的结果一致。而产品市场势力较低时,只有高管薪酬与公司绩效呈现显著的正相关关系,且与全样本回归结果相同。综合表5的结果,产品市场势力与公司治理机制之间形成了一定的互补关系。表现在:产品市场势力强化了大股东的作用,使得大股东的经营能力和监督作用更加明显;产品市场势力也强化了董事会的部分监督职能,使得董事会规模扩大的监督作用更加明显;产品市场势力与激励机制形成了部分互补,使得股权激励机制作用更加明显。这些互补关系可以提高公司绩效。但同时,存在产品市场势力时,监事会规模和董事会持股对公司绩效的负面作用也很明显。而高管薪酬在高低产品市场势力中都与公司绩效明显正相关,表明高管薪酬发挥了激励作用,并非存在“状态依存”的特征。由此可见,产品市场势力并非完全对公司治理的效果起到正面作用,实践中应综合考虑其影响。

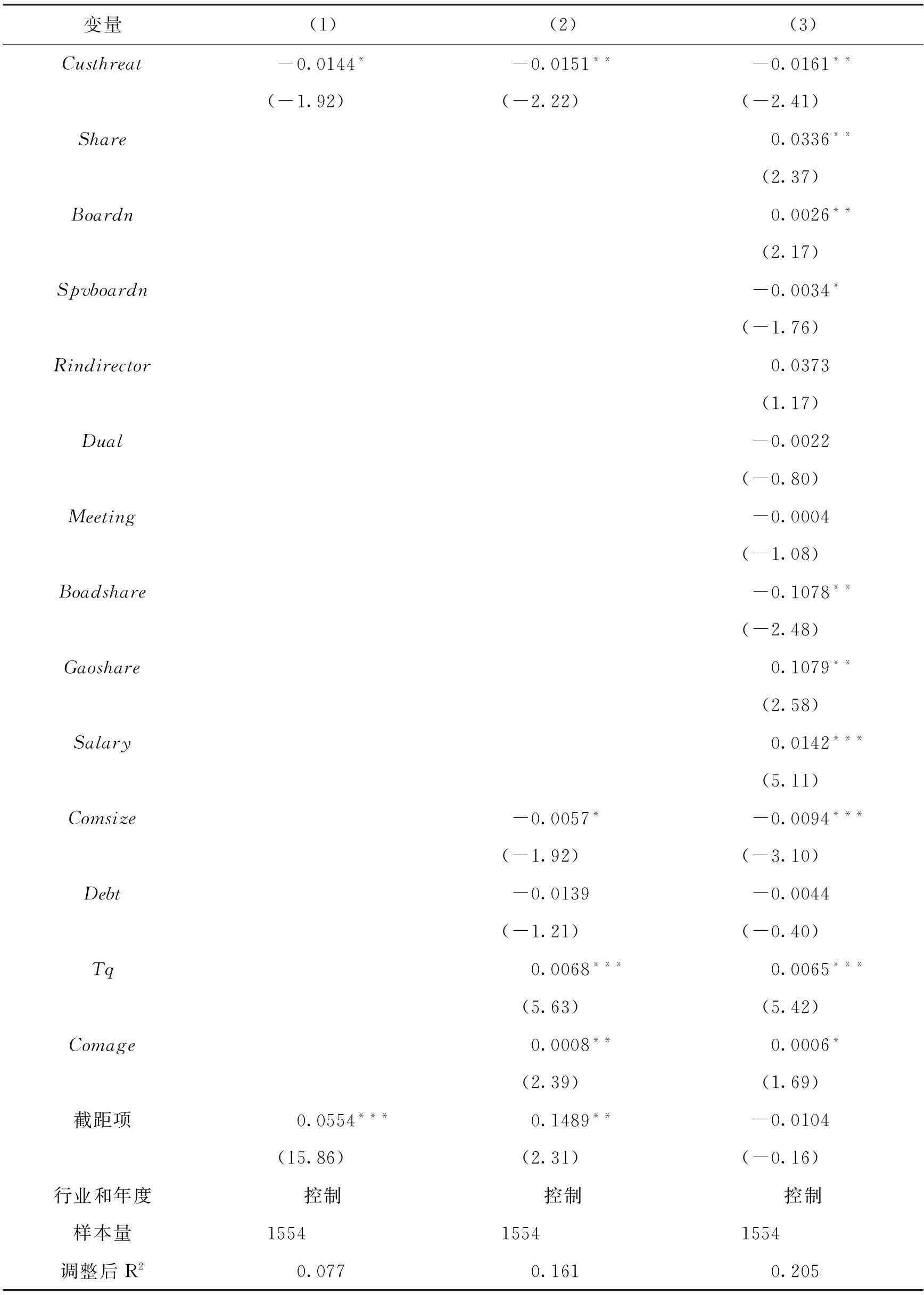

(五)稳健性检验

为了进一步检验研究结论的稳健性,本部分将公司绩效的指标换成净资产收益率,重新按照上面的步骤进行分析,具体结果见表6和表7。表6显示的是公司治理对净资产收益率的影响。表7是区分产品市场势力大小后,各公司治理机制与净资产收益率回归的结果。为便于比较,表7同样列出了全样本回归的结果。

对比表6和表4的结果,可看出,在公司治理的变量中,与总资产收益率显著相关的治理机制同样适应于净资产收益率,表明内部治理机制与公司绩效之间稳定的关系。在控制变量方面,负债比率与净资产收益率显著正相关,表明负债水平越高,公司的绩效越高,负债的治理作用在提高净资产收益率中得到了体现。对比表7与表5的结果,二者基本一致。这进一步明确了产品市场势力对内部治理机制与公司绩效之间关系的影响。

表6 公司治理对公司绩效(净资产收益率)的影响

注:括号中数值为t值;*、**、***分别表示在10%、5%、1%水平显著。

表7 公司治理对公司绩效(净资产收益率)的影响:区分产品市场势力

注:括号中数值为t值;*、**、***分别表示在10%、5%、1%水平显著。

另外,如上文所述,产品市场势力可能基于绩效压力而产生激励效果,因此本文的另一个稳健性分析是考虑产品市场势力对公司绩效的直接影响。结果显示,产品市场势力(Custhreat)与总资产收益率之间负相关,与前文理论分析一致。具体结果见表8。

表8 产品市场势力对公司绩效(总资产收益率)的影响

注:括号中数值为t值;*、**、***分别表示在10%、5%、1%水平显著。

最后,本文还进行了其它的稳健性检验*限于篇幅,这两项稳健性分析的结果没有列示,如有兴趣可向作者索取。。考虑到创业板上市公司大多属于家族企业或团队共同创业,存在血缘关系或其它关系的共同控制。为更准确衡量公司的股权结构,在前文分析中选用前五大股东持股比例之和表示股权结构。在稳健性分析部分,考虑大股东的影响,选用第一大股东持股比例表示股权结构,重新分析发现,与前面研究结果相同。另外,考虑到董事会规模对公司绩效影响的复杂性,在方程中增加了董事会规模的平方项后重新回归分析。结果显示,除了显著性与前文结果略有差异外,前述结论完全不受影响。

五总结和政策建议

最大程度的提高绩效是公司发展的首要问题,也是公司孜孜不倦追求的目标。通过合理的公司治理机制设计以保证公司绩效目标的实现,是社会各界关注的焦点问题之一,也是理论研究最有价值的主题。本文在对相关理论进行梳理的基础上,采用2009-2014年深圳证券交易所创业板上市公司数据,首次考虑顾客的影响,探讨了产品市场势力、公司治理和公司绩效之间的关系。

本文的研究显示,公司治理机制的合理安排能够对公司绩效的提高产生促进作用,表现在股权集中能够提高公司绩效,董事会规模增大发挥监督职能效果更明显,管理者的薪酬水平也具有激励作用。产品市场势力与不同公司治理机制之间具有不同的关系,具体体现在:产品市场势力能够互补股权结构的作用,提高董事会的监督职能,增强高管股权激励的效果,但也会强化一些公司治理机制的负面作用,这些机制包括监事会规模和董事会的持股。

这一结论深化了市场参与主体与公司治理对公司绩效作用的理解,启示我们不能忽视产品市场主体顾客集中对公司治理的作用。要提高公司的绩效,实现股东利益最大化,有必要完善上市公司的治理机制,并综合考虑存在产品市场势力的情况下为上市公司选择最合理的公司治理机制。例如,产品市场势力与股权结构、董事会规模和高管持股之间的互补关系意味着,存在顾客集中时提高股权集中度、适当扩大董事会的规模和增加高管的股权激励更能够提高公司绩效。另外,存在产品市场势力时,减少董事会的持股,适当降低监事会规模,这些措施都是提高公司绩效的有效手段。

最后需要指出的是,限于产品市场势力度量方法的局限性,本文的研究结论推广须持谨慎的态度。如前述,我国的经济特征是以国有经济为主体,国有企业在市场中大多居于主导地位。一些市场参与主体很难对它们内部治理机制和绩效之间的关系产生实质影响。对于国有企业外部市场参与主体势力对其内部治理机制与绩效之间关系的影响,是本文研究思路的延续。另外,本文度量产品市场势力采用的是顾客的垄断势力。在公司弱小时,该指标是一个相对比较直接的代理变量,但在公司比较强大时,则需要考虑更合适的变量来代理产品市场势力。

[参考文献]

[1] Aebi, V., Sabato, G., Schmid, M.. Risk Management, Corporate Governance, and Bank Performance in the Financial Crisis[J].JournalofBanking&Finance, 2012, 36(12): 3213-3226.

[2] Masulis, R. W., Wang, C., Xie, F. Globalizing the Boardroom——The Effects of Foreign Directors on Corporate Governance and Firm Performance[J].JournalofAccountingandEconomics, 2012, 53(3): 527-554.

[3] Christensen, J., Kent, P., Routledge, J., et al.. Do Corporate Governance Recommendations Improve the Performance and Accountability of Small Listed Companies?[J].Accounting&Finance, 2015, 55(1): 133-164.

[4] 杨典. 公司治理与企业绩效——基于中国经验的社会学分析[J]. 中国社会科学, 2013, (1): 72-94.

[5] 邱艾超. 国有上市公司治理转型, 治理要素提炼与公司绩效[J]. 产经评论, 2014, 5(4): 128-140.

[6] 王斌, 宋春霞, 孟慧祥. 大股东非执行董事与董事会治理效率——基于国有上市公司的经验证据[J]. 北京工商大学学报: 社会科学版, 2015, 30(1): 38-48.

[7] 杨德明, 赵璨. 媒体监督、媒体治理与高管薪酬[J]. 经济研究, 2012, (6): 116-126.

[8] 牛建波, 李维安. 产品市场竞争和公司治理的交互关系研究——基于中国制造业上市公司1998~2003年数据的实证分析[J]. 南大商学评论, 2007, (1): 83-103.

[9] 伊志宏, 姜付秀, 秦义虎. 产品市场竞争、公司治理与信息披露质量[J]. 管理世界, 2010, (1): 133-141.

[10] Demsetz, H., Lehn, K.. The Structure of Corporate Ownership: Causes and Consequences[J].JournalofPoliticalEconomy, 1985, 93(6): 1155-77.

[11] Claessens, S., Djankov, S., Lang, L. H. P.. The Separation of Ownership and Control in East Asian Corporations[J].JournaloffinancialEconomics, 2000, 58(1): 81-112.

[12] Nickell, S., Nicolitsas, D., Dryden, N.. What Makes Firms Perform Well?[J].EuropeanEconomicReview, 1997, 41(3): 783-796.

[13] 徐向艺, 王俊韡. 控制权转移, 股权结构与目标公司绩效——来自深、 沪上市公司 2001-2009 的经验数据[J]. 中国工业经济, 2011, (8): 89-98.

[14] Coles, J. L., Daniel, N. D., Naveen, L.. Boards: Does One Size Fit All?[J].JournalofFinancialEconomics, 2008, 87(2): 329-356.

[15] Mak, Y. T., Kusnadi, Y.. Size Really Matters: Further Evidence on the Negative Relationship Between Board Size and Firm Value[J].Pacific-BasinFinanceJournal, 2005, 13(3): 301-318.

[16] Ferris, S. P., Jagannathan, M., Pritchard, A. C.. Too Busy to Mind the Business? Monitoring by Directors with Multiple Board Appointments[J].JournalofFinance, 2003, 58(3): 1087-1111.

[17] Bhagat, S., Black, B.. The Uncertain Relationship Between Board Composition and Firm Performance[J].TheBusinessLawyer, 1999, 54(3): 921-963.

[18] Jensen, M. C., Ruback, R. S.. The Market For Corporate Control: The Scientific Evidence[J].JournalofFinancialEconomics, 1983, 11(1): 5-50.

[19] Stulz, R. M.. Managerial Control of Voting Rights: Financing Policies and the Market for Corporate Control[J].JournalofFinancialEconomics, 1988, 20: 25-54.

[20] Murphy, K. J.. Corporate Performance and Managerial Remuneration: An Empirical Analysis[J].JournalofAccountingAndEconomics, 1985, 7(1): 11-42.

[21] 冯根福, 赵珏航. 管理者薪酬, 在职消费与公司绩效——基于合作博弈的分析视角[J]. 中国工业经济, 2012, (6): 147-158.

[22] Jensen, M. C., Murphy, K. J.. Performance Pay and Top-management Incentives[J].JournalofPoliticalEconomy, 1990, 98(2): 225-264.

[23] 游春. 股权激励、 董事会、 TMT团队与经营绩效——基于中国上市公司的实证分析[J]. 管理评论, 2010, (9): 3-13.

[24] Himmelberg, C. P., Hubbard, R. G., Palia, D.. Understanding the Determinants of Managerial Ownership and the Link Between Ownership and Performance[J].JournalofFinancialEconomics, 1999, 53(3): 353-384.

[25] Demsetz, H.. The Structure of Ownership and the Theory of the Firm[J].JournalofLawandEconomics, 1983, 26(2): 375-390.

[26] Fama, E. F., Jensen, M. C.. Separation of Ownership and Control[J].JournalofLawandEconomics, 1983, 26(2): 301-25.

[27] 鲁桐, 党印. 金融危机后公司治理研究的最新进展[J]. 产经评论, 2014, 5(1): 136-149.

[DOI]10.14007/j.cnki.cjpl.2016.02.008

[引用方式]杨风. 产品市场势力、 公司治理与公司绩效[J]. 产经评论, 2016, 7(2): 83-98.

[责任编辑:戴天仕]

Product Market Power, Corporate Governance and Corporate Performance

YANG Feng

Abstract:The relationship of corporate governance and performance is a very important field of research. Based on the data about GEM listed companies from 2009 to 2014, we explored the relationship between product market power, corporate governance, and corporate performance in this article. The result of our study shows that the reasonable arrangements for the structure of corporate governance can promote the corporate performance, and the product market power plays the role of mutual complement in terms of the governance mechanism of certain companies, which is reflected in the ownership structure, the supervision of the board of directors and equity incentive. This conclusion implies that, in order to improve the performance and maximize shareholder value, it is necessary to continue the perfection of the governance of listed companies. At the same time, use the product market power and cooperate with internal corporate governance mechanism can also effectively boost the performance.

Key words:product market power; customer concentration; corporate governance; corporate performance

[中图分类号]F270.3

[文献标识码]A

[文章编号]1674-8298(2016)02-0083-16

[作者简介]杨风,厦门大学管理学院博士,研究方向为产业结构和公司治理。

[基金项目]国家自然科学基金资助项目“多边代理视角下创业企业的激励机制及管理权转移研究”(批准号:71572167,主持人:吴晓晖);国家自然科学基金资助项目“多边代理关系下新创企业的治理机制与竞争行为研究”(批准号:71172056,主持人:吴晓晖)。

[收稿日期]2015-12-01