并购绩效与政企关联*

——基于我国上市公司的实证研究

2016-05-09赵息,田园

赵 息, 田 园

(天津大学 管理与经济学部, 天津 300072)

并购绩效与政企关联*

——基于我国上市公司的实证研究

赵息, 田园

(天津大学 管理与经济学部, 天津 300072)

摘要:并购重组作为企业扩张与改革的方式受到越来越多的重视。以我国2011—2013年发生并购行为的上市公司为样本,通过对比研究法和因子分析法相结合的方式,从盈利、每股指标、偿债、运营四个方面对公司并购前后的绩效进行评价,并从政企关联角度出发,研究政企关联对并购绩效的影响。结果表明,政企关联与企业并购绩效负相关,且政企关联强度越大,并购绩效越差。指出政企关联在一定程度上会导致资源的错误配置,降低并购后资源整合的效率,旨在为政府“掠夺之手”理论提供支持。

关键词:政企关联; 政企关联强度; 企业并购; 并购绩效; 上市公司; 因子分析法

随着经济全球化的不断发展和中国经济体制改革的不断推进,越来越多的中国企业作出了并购重组的战略选择。统计表明,近年来78%的中国企业倾向于选择并购重组的方式来实现规模的扩张[1]。并购作为快速获取外部资源、提高市场份额和扩大企业规模的重要战略手段,其成功与否与企业的未来息息相关。成功的并购可以优化资源配置,改善公司治理,实现公司扩张,提高公司价值;失败的并购则有可能将公司拖入衰退,甚至宣告破产。以往关于并购的研究主要聚焦于影响并购绩效的因素以及并购对公司绩效的影响,本文从上市公司政企关联的角度出发,直接研究政企关联对并购行为以及并购绩效的影响。

任何具有解释力的并购理论都离不开对企业所处的具体制度环境的考察[2]。无论在西方发达的市场经济体制下,还是在正处于转型期的发展中国家的经济体制下,政企关联都是避不开的话题。很难想象,一个与政治绝缘的企业能够得到充分的资源和快速的发展。特别是在中国,传统的文化背景与现阶段具体的政治制度相结合,更为政企关联的研究提供了一个绝佳的机会。政企关联是否会影响到企业的并购绩效,不同的政企关联水平又对并购绩效有怎样的影响,这些问题都值得探讨。

一、文献综述与理论假设

1. 政企关联

现有文献表明,政企关联能为企业带来一定的好处。Khwaja和Mian(2005)[3]对巴基斯坦的公司数据进行研究,发现具有政企关联的企业可以从国有商业银行获得高于其他企业两倍的贷款,且企业的政企关联强度越高,银行贷款偏好越明显。余明桂、潘红波等(2008)[4]基于我国民营上市公司财务数据得出结论,与无政企关联的企业相比,有政企关联的企业能够获得更多的银行贷款和更长的贷款期限。这种政企关联的贷款效应随着各地区制度环境的不同而差异显著,他们认为,政企关联可以成为一种具有替代功能的非正式机制,缓解金融发展较落后、法治水平较低和产权保护不强的制度对民营企业发展的阻碍作用,帮助民营企业获得信贷支持,促进企业发展。卢昌崇和马超(2012)[5]认为政企关联可以使企业从政府方面获得有价值的内幕信息,节约搜寻成本和谈判成本,削弱管理者的过度自信,从而提高投资效率。胡旭阳和史晋川(2008)[6]通过对全国工商联公布的2004年中国民营企业500强进行研究,得出的结论是民营企业的政治关联与多元化之间存在显著正相关关系,拥有政治资源越多的民营企业越容易进入政府管制的行业。此外,Faccio(2003)[7]、Johnson和Mitton(2003)[8]、Cull和Xu等(2005)[9]都认为,政企关联能给公司带来融资便利性、税收优惠等政策性好处,从而进一步增加企业的价值。

然而也有文献表明,尽管政企关联使企业获得诸多好处,但其经济后果仍是负面的。张敏等(2010)[10]发现,政企关联有助于为企业获得信贷支持,但同时也容易引起企业的过度投资行为,从而对企业价值产生负面影响,降低信贷资源配置的效率。张志平等(2013)[11]根据信号传递理论与成本收益权衡理论,以内部控制鉴证报告自愿披露为例,研究发现政府控制会抑制公司自愿披露内部控制鉴证报告的信息披露行为,而政企关联的存在会进一步加剧政府控制的抑制作用。Chaney等(2006)[12]研究表明,相较于无政企关联企业,政企关联企业不需要披露会计信息化解市场压力并赢得外部信任,其会计信息披露质量显著偏低。

2. 政企关联与企业并购的关系

现有研究表明,是否存在政企关联从很大程度上来说对企业并购的成功与否具有决定性作用。以我国为例,在中国制度转型与结构调整的大背景下,尽管当今我国各项市场,如产品市场、战略要素市场等市场机制已经建立并逐步完善,但政府仍在企业战略决策、组织行为和日常经营等各个方面扮演着重要的角色,如对市场经济、产业结构和资源配置进行宏观调控以及掌握着重要项目的审批权和限制行业的准入权等。一方面,企业进行并购需要得到政府的事先批准;另一方面,在并购实施的过程中,企业若能够得到政府在资金及政策上的优惠,则会降低整合成本,提高成功的几率。国内外学者的一些研究也能为此提供证明。Faccio(2006)[13]通过对35个国家的450家政企关联企业进行分析,得出当面临经济压力时,政企关联企业更容易通过他们的政治联系影响资本的分配,从而得到更多的财政支持并且实施更多并购的结论。李善民等(2006)[14]发现,政企关联对多元化并购具有显著的促进作用。

然而,政府在具有多项权力的同时,也承担着许多政策性负担(如社会的稳定、就业以及经济的发展等),需要从宏观的角度把握资源的配置,干预企业的经济活动。另外,我国目前政府官员选拔和晋升的标准不再是纯政治指标,而是结合了经济绩效指标,尤其是当地GDP的增长率[15]。出于自身的政策性负担或政治晋升目标,各级政府尤其是地方政府及官员可能会干预辖区内的并购决策,而这种干预往往会对企业造成负面的影响。梁莱歆、冯延超(2010)[16]认为,存在政企关联的民营企业受到政府为实现扩大就业、促进社会稳定的目标而进行的政治干预,比非关联企业雇佣了更多的劳动力,并支付了更高的薪酬。姜英兵(2014)[17]研究了两种不同性质的政治联系,即政府主导的政治联系与企业主导的政治联系对企业在并购中所承担的并购溢价的影响,得出结论:政府主导的政治联系强度与同地并购的盈利国企在并购中承担的并购溢价正相关,而当并购转换为异地时两者则变为负相关;企业主导的政治联系强度与承担的并购溢价正相关。张雯、张胜等(2013)[18]认为,政治关联对并购绩效有显著的负面影响,并购目标为国有控股企业的政企关联企业遭受的损失最大。

3. 理论假设

综上所述,无论是企业还是政府都有充分的理由和动机主动建立政企关联来实现各自的目的,如政府和官员为了自身政策性负担或政治晋升目标,企业为了寻求自身发展等。然而这种政企关联关系的建立对企业价值将会造成怎样的影响,目前学术界尚未形成一致的结论。政企关联可以为企业带来诸多好处,如融资便利、税收优惠、交易信息等,但同时也为企业的生存与发展留下了隐患,如降低信贷资源配置效率、影响会计信息质量、使管理层过度自信等。而这些因素又会综合作用于企业并购行为,从而影响并购绩效。由此本文作出以下假设:

H1政企关联企业进行并购后,企业绩效短期内会变差。

H2政企关联与企业并购绩效之间存在负相关关系,与非政企关联企业相比,政企关联企业并购绩效更差。

政企关联与并购绩效关系的具体框架如图1所示。企业的政企关联强度越高,如一些大型国有企业或者是在区域内甚至全国范围内拥有极强影响的民营企业,一般来说其所分担的社会责任和政治期望也会越大。企业进行并购决策不仅仅是从自身的发展角度考虑,更有可能是为了地区资源的整合或者受到政府政策的影响。此外,这些企业往往规模较大,并购后资源整合难度大,整合所需时间较长,因此本文提出假设:

H3政企关联强度越高,短期内并购绩效越差。

图1 政企关联与并购绩效关系概念模型

本文在现有文献的基础上,有以下两点创新之处:第一,现有文献普遍通过单指标(如净利润)来衡量企业并购绩效,而本文通过因子分析法,从盈利、每股指标、偿债、运营四个方面进行综合分析,避免了单指标的片面性。第二,现有文献样本数据较旧,区间较短,本文以2011—2013年发生的并购事件为样本,更新了样本数据。并且这3年对于中国并购市场意义重大,据China Venture中投集团数据显示,自2011年以来,国内并购市场持续升温,2013年中国并购市场宣布交易案例数量达到4 507起,披露拟交易规模2 994.29亿美元,被称为“中国并购元年”。

二、研究设计

1. 研究样本

本文选取了在上海、深圳证券交易所上市的2011—2013年间发生并购行为的全部上市公司作为研究的原始样本,并进行了以下几方面的处理:(1) 剔除了并购当年上市的企业,因为本文需要并购企业上一年度的相关数据。(2) 剔除了金融业以及垄断行业(如采掘业、电力煤气行业等)的上市公司。(3) 剔除了数据不足的上市公司。(4) 剔除了发生关联并购的全部上市公司,因为关联并购可能带有强烈的盈余管理动机。最后共得到272个观测值,其中2011年48个、2012年97个、2013年127个。

2. 变量及数据来源

(1) 被解释变量:并购绩效。学术界经过长期探索,从各个角度提出了公司并购绩效评价的研究方法,本文选择经营业绩对比研究法与因子分析法相结合的方式对公司并购绩效进行评价,具体来说,分为以下几个步骤:首先,以上市公司公开的财务会计报表和财务数据指标为依据,选取资产报酬率、总资产净利润率等9个可以反映上市公司财务绩效的指标,分别从盈利能力、发展能力、每股指标及偿债能力四个方面对公司绩效进行评价。为了能明确反映样本公司在并购事件发生前后的绩效变化,选取了样本公司并购当年、并购前一年和并购后一年共计三年的数据。其次,利用因子分析法对每个指标赋予权重,把赋予权重后的指标值相加,得到每个上市公司并购前后各个年度公司绩效的综合得分。最后,考虑到并购当年的绩效受到多重因素的共同影响,主要使用并购发生前一年和后一年的公司绩效得分,通过对两者求差得到并购前后上市公司绩效的变化情况。

(2) 解释变量:政企关联。一般来说,企业主要通过两种方式建立政企关联:一是聘用曾经的政府官员;二是企业管理人员自身谋求官方身份,例如成为人大代表、政协委员等。因此,本文以样本公司并购当年董事长、高级管理人员、实际控制人以及董事会其他成员是否为现任或曾经担任人大代表、政协委员或政府官员来判断是否存在政企关联,并采用虚拟变量赋值法,存在为1,不存在为0。此外,为了验证不同的政企关联强度对并购绩效的影响,本文按照企业领导人曾任或现任的最高行政级别进一步对存在政企关联的样本公司的政企关联强度进行赋值,具体如下:全国人大代表、全国政协委员或曾任省部级及以上官员赋值为5,省级及直辖市人大代表、政协委员或曾任地厅级官员赋值为4,市级人大代表、政协委员或曾任县处级官员赋值为3,县级人大代表、政协委员或曾任科局级官员赋值为2,县级以下人大代表、政协委员或曾在政府重要部门工作过赋值为1。

(3) 控制变量:公司治理变量、上市年限变量、国有控股变量、市值账面比变量、企业成长性变量、公司规模、公司风险变量以及现金变量。

(4) 本文数据均来源于国泰安数据库,包括国泰安中国上市公司治理结构研究数据库以及中国上市公司股东研究数据库等。

3. 模型设置

为了验证本文的假设,建立的并购模型为

Perf1=α0+α1Political1+α2Outdir+α3Listage+α4Ownership+α5BM+α6Growth+α7Size+α8Risk+α9Cash+α10Year+ε

(1)

Perf2=α0+α1Political2+α2Outdir+α3Listage+α4Ownership+α5BM+α6Growth+α7Size+α8Risk+α9Cash+α10Year+ε

(2)

模型变量说明如表1所示。

表1 模型中设计的变量说明

三、并购绩效测量分析

本文选取了272家上市公司并购当年、并购前一年以及并购后一年的9个财务指标,即资产报酬率(X1)、总资产净利润率(X2)、基本每股收益(X3)、每股净资产(X4)、每股未分配利润(X5)、总资产增长率(X6)、营业收入增长率(X7)、流动比率(X8)和速动比率(X9)。

具体步骤如下:

(1) 相关性分析。因子分析法是从众多的原有变量中构造出少数几个具有代表意义的因子变量,因此需要对原有变量作相关分析,检验方法主要有KMO检验和巴特利特球形检验[22]。本文检验结果KMO值为0.580,Bartlett球度检验给出的相伴概率为0.000,拒绝原假设,说明数据适合于因子分析。

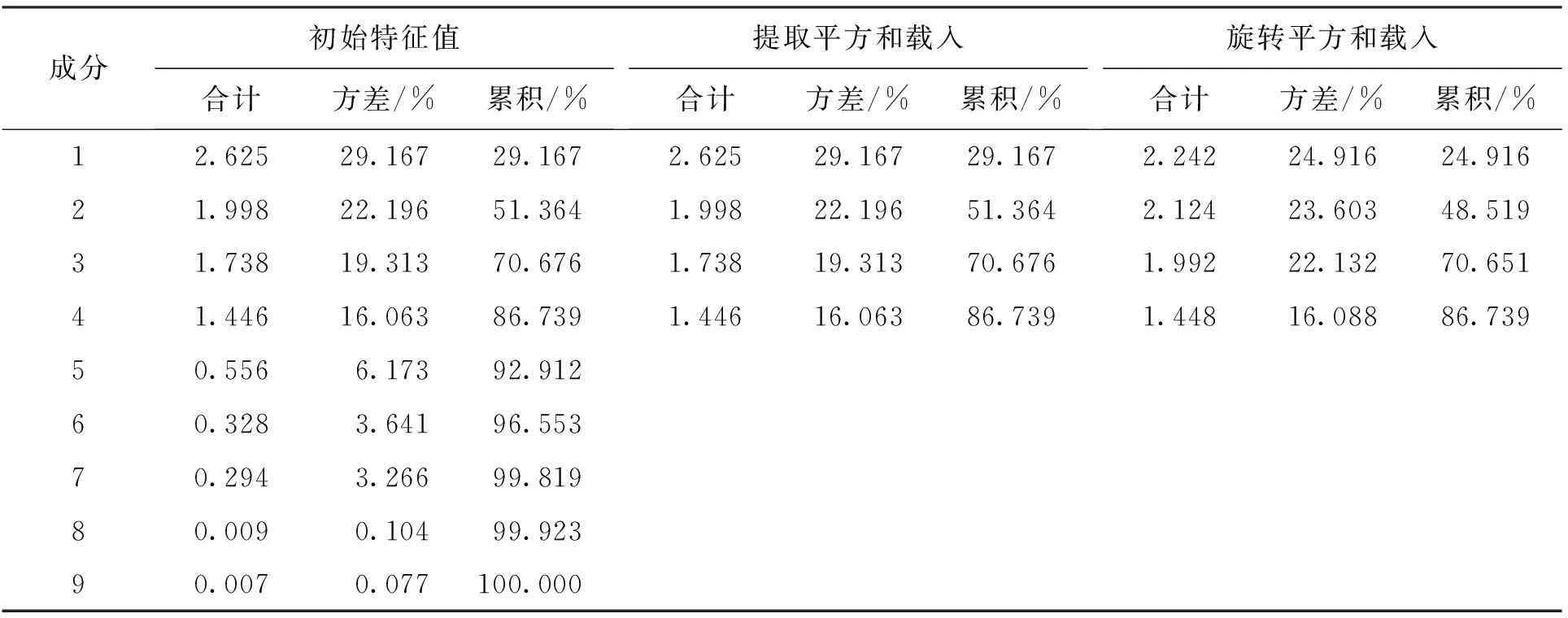

(2) 提取公共因子。表2列出了所给的因子对每个阶段的方差贡献率和特征根,可用来确定提取因子。从表2中可以看出,前4个综合因子的累积方差贡献率已经超过了86%,这表明前4个综合因子可以作为原始财务指标来进行信息获取。

表2 因子分析法分析结果

(3) 因子变量的解释。对因子变量的解释,可以进一步说明影响原有变量系统构成的主要因素和系统特征。表3列出了旋转成分矩阵。由表3可以看出,资产报酬率、总资产净利润率在第一个因子上有较高的载荷,可以把第一个因子命名为盈利能力指标(F1);基本每股收益、每股净资产和每股未分配利润在第二个因子上有较高的载荷,可以把第二个因子命名为每股指标(F2);流动比率和速动比率在第三个因子上有较高的载荷,第三个因子称为偿债能力指标(F3);总资产增长率、营业收入增长率在第四个因子上有较高的载荷,因此第四个因子命名为发展能力指标(F4)。

表3 旋转成分矩阵

(4) 计算因子得分和综合得分。如表4所示,各观测值的因子得分可以根据表中的原始变量的标准化值和因子得分系数计算得到。因此,各主成分的表达式为:

F1=0.457X1+0.453X2+0.182X3-0.104X4-0.076X5+0.000X6-0.014X7-0.001X8+0.001X9

(3)

F2=-0.082X1-0.064X2+0.290X3+0.446X4+0.444X5-0.007X6-0.001X7-0.008X8-0.012X9

(4)

F3=-0.003X1+0.004X2-0.006X3+0.003X4-0.021X5+0.002X6+0.003X7+0.501X8+0.501X9

(5)

F4=-0.011X1-0.011X2+0.030X3-0.018X4-0.007X5+0.587X6+0.587X7+0.001X8+0.003X9

(6)

综合得分表达式为

(7)

四、研究结果

1.并购绩效

将财务数据代入综合因子得分公式(7),得到272家样本公司并购当年、并购前一年和并购后一年共三年的并购绩效得分。为了分析并购前后上市公司绩效的变化情况,对并购发生前一年和后一年的公司绩效得分求差,结果如表5所示。可见,无论是政企关联组还是非政企关联组,绩效得分差平均数均为负数,政企关联组平均得分为-0.864 71,非政企关联组平均得分为-0.373 54。这说明公司进行并购后,短期内公司绩效普遍较并购前变差,假设H1得到支持。

表5 并购绩效得分差平均数

2. 政企关联与并购绩效的关系

表6反映了政企关联与样本公司并购绩效差的回归结果。在模型1中,共有样本272个,最后结果是政企关联的回归系数显著为负,说明政企关联对企业并购绩效有显著的负面影响,与非政企关联公司相比,政企关联公司并购绩效更差,假设H2得到支持。在模型2中,以存在政企关联的96家上市公司为样本,最后结果是政企关联强度的回归系数仍显著为负,说明政企关联强度越高企业并购绩效越差,假设H3得到支持。

表6 政企关联与企业并购绩效差回归结果

注:***、*分别表示1%、10%的显著性水平,括号内数字为t值。

五、总结

政企关联现象在全球范围内普遍存在,这种政企关联会对产业产生影响,包括企业的并购行为[23]。特别是在中国,市场的不完备性、法律的不健全性以及文化传统等方面的原因使得政企关联的影响更为强烈。

本文以2011—2013年发生并购行为的上市公司为样本,研究了政企关联以及政企关联强度对企业并购绩效的影响。研究发现,无论是政企关联上市公司还是非政企关联上市公司并购后公司绩效均变差,且政企关联上市公司并购绩效更差,说明政企关联对企业并购绩效有明显的负面影响。这种影响不会因为政企关联强度增加而有所改善,政企关联强度越高,企业并购绩效反而越差。

本文的研究结果表明,一方面,尽管政企关联企业可以通过其政治资源获得更好的并购机会和财政支持,却并没有实现企业发展升值的目标,资源整合效率低下;另一方面,政企关联为政府干预提供了便利,而这种非市场的调节方式也在一定程度上导致了资源的错误配置。

研究结果为政府“掠夺之手”理论提供了支持,也为企业和政府都敲响了警钟。目前,在国内政策大力推动以及市场并购整合意愿显著增强的背景下,并购仍然将是一段时间内的热门话题。然而,并购决策必须更加谨慎,不能一味地追求片面化的规模扩大,而牺牲了企业的经济价值和社会的长远发展。

参考文献:

[1]黄旭兰.高管薪酬与并购行为关系研究 [D].成都:西南财经大学,2012.

[2]Andrade K,Mitchell G M,Stafford E.New evidence and perspectives on mergers [J].Journal of Economic Perspectives,2001,15(2):103-120.

[3]Khwaja A,Mian A.Do lenders favor politically connected firms?Rent provision in an emerging financial market [J].Quarterly Journal of Economics,2005,120(2):1371-1411.

[4]余明桂,潘红波.政治关系、制度环境与民营企业银行贷款 [J].管理世界,2008(8):9-21.

[5]卢昌崇,马超.高管过度自信、政治联结与并购绩效 [J].辽宁师范大学学报(社会科学版),2012(12):549-556.

[6]胡旭阳,史晋川.民营企业的政治资源与民营企业的多元化投资:以中国民营500强为例 [J].中国工业经济,2008(4):5-14.

[7]Faccio M.Politically-connected firms:can they squeeze the state? [J].Social Science Electronic Publishing,2003,96(3):369-386.

[8]Johnson S,Mitton T.Cronyism and capital controls:evidence from Malaysia [J].Journal of Financial Economics,2003,67(2):351-382.

[9]Cull R,Xu L.Institutions,ownership and finance:the determinants of profit reinvestment among Chinese firms [J].Journal of Financial Economics,2005,77(1):117-146.

[10]张敏,张胜,申慧慧,等.政治关联与信贷资源配置效率 [J].管理世界,2010(11):143-153.

[11]张志平,方红星.政府控制、政治关联与企业信息披露:以内部控制鉴证报告披露为例 [J].经济管理,2013(2):105-114.

[12]Chaney P K,Faccio M,Parsley D.The quality of accounting information in politically connected firms [J].SRN Electronic Journal,2006,51(1):58-76.

[13]Faccio M,Ronald W M,John J M.Political connections and corporate bailouts [J].The Journal of Finance,2006(6):2597-2635.

[14]李善民,赵晶晶,刘英.行业机会、政治关联与多元化并购 [J].中大管理研究,2009(4):1-17.

[15]Li H,Zhou L A.Political turnover and economic performance:the incentive role of personnel control in China [J].Journal of Public Economics,2005,89(5):1743-1762.

[16]梁莱歆,冯延超.民营企业政治关联、雇员规模与薪酬成本 [J].中国工业经济,2010(10):127-137.

[17]姜英兵.双重政治联系与并购溢价:基于2003—2012年A股上市公司并购事件的实证研究 [J].宏观经济研究,2014(2):63-71.

[18]张雯,张胜,李百兴.政治关联、企业并购特征与并购绩效 [J].南开管理评论,2013(16):64-74.

[19]Malmendier U,Tate G.Who makes acquisitions?CEO overconfidence and the market’s reaction [J].Social Science Electronic Publishing,2003,89(1):20-43.

[20]Brown R,Sarma N.CEO overconfidence,CEO dominance and corporate acquisitions [J].Journal of Economics & Business,2007,59(4):358-379.

[21]Fama E F,French K R.Size and book-to-market factors in earnings and returns [J].Journal of Finance,1995,50(1):131-155.

[22]李媛,汪伟,苗琛,等.基于因子分析法的装备制造七行业竞争力对比分析 [J].沈阳工业大学学报(社会科学版),2014,7(4):337-341.

[23]徐东旻,郝清民.韩企在华投资行为特征研究 [J].沈阳工业大学学报(社会科学版),2014,7(6):501-505.

Performance of mergers and acquisitions and government-enterprise relationship: an empirical study on listed companies in China

ZHAO Xi, TIAN Yuan

(College of Management and Economics, Tianjin University, Tianjin 300072, China)

Abstract:As the way of enterprise expansion and reform, mergers and acquisitions has been paid more and more attention. Taking a sample of listing companies with mergers and acquisitions in China from 2011 to 2013, through the method combined with comparative study and factor analysis, the performance of sampled companies before and after merger and acquisition is evaluated from the aspects of profitability, solvency, debt service, operation, from the perspective of relationship between government and enterprises; the effect of merger and acquisition performance from the relationship between government and enterprise is studied. The result shows that the relationship between government and enterprises was negatively correlated with the merger and acquisition performance, and the greater the intensity of relationship between government and enterprise is, the worse the merger and acquisition performance is. It is proposed that the relationship between government and enterprises will lead to the wrong allocation of resources to a certain extent, reduce the efficiency of resource integration after merger and acquisition. That can provide support to the “predatory hand” theory of government.

Key words:government-enterprise relationship; government-enterprise relationship intensity; merger and acquisition; merger and acquisition performance; listed company; factor analysis

中图分类号:F 275

文献标志码:A

文章编号:1674-0823(2016)02-0137-07

doi:10.7688/j.issn.1674-0823.2016.02.07

作者简介:赵息(1955-),女,天津人,教授,主要从事企业并购中的财务问题、公司财务管理、企业成本控制及预算管理、经济增加值等方面的研究。

收稿日期:2015-09-01

(责任编辑:张璐)

*本文已于2015-12-24 15∶02在中国知网优先数字出版。 网络出版地址: http:∥www.cnki.net/kcms/detail/21.1558.C.20151224.1502.018.html