人民币汇率波动及其效应研究

2016-04-27倪东明

倪东明

(天津职业技术师范大学经济与管理学院,天津300222)

人民币汇率波动及其效应研究

倪东明

(天津职业技术师范大学经济与管理学院,天津300222)

摘要:对人民币汇率波动的现状进行研究,探讨发生汇率波动的一般性和现实性因素,阐述人民币汇率波动的潜在问题。同时,基于汇率波动对中国金融业所产生的影响,根据中美关于人民币汇率的动态博弈,提出人民币汇率的相关调控策略。基于人民币汇率的波动及对经济带来的影响,提出人民币汇率改革应继续本着渐进性、主动性和可控性向前推进。

关键词:人民币汇率;汇率波动;调控策略

受1971年“尼克松冲击”的影响,国际货币体系发生历史性转折,并于1976年由布雷顿森林体系下的固定汇率制进入牙买加体系下的浮动汇率制。伴随20世纪80年代后经济全球化和区域一体化程度的日益加深,金融自由化氛围亦逐渐趋浓,表现出世界经济相互依赖、彼此包容与交融互补的协同性增长。然而,频繁出现的国际贸易摩擦、相继爆发的金融危机以及金融业对外开放的不断深入等,使这种和谐的国际经济局面变得“乌云密布”。反究此景,汇率问题不仅不能被忽视,反而应作为重要影响因子加以探究。

20世纪80年代以来,中国大多数年份保持贸易收支顺差(仅80年代中期的3年和1992年为逆差),且顺差年份中多数为经常项目和资本项目的“双顺差”。尤其是近些年来的中国贸易收支持续顺差,不仅给中国带来诸多方面的挑战,同时也引起美国(主要逆差国)对于人民币汇率的“大讨论”。当前汇率问题所导引的贸易博弈,已对中国金融业对外开放提出新的要求,并进一步将经济发展方式调整作为战略主攻方向。本文针对诸多人民币汇率的理论和实践进行研究,挖掘人民币汇率波动的理论和现实原因,指出人民币汇率波动对金融业的影响,由中美关于人民币汇率的博弈,提出调控人民币汇率波动的相关策略。

1 人民币汇率波动的原因分析

此前,人民币汇率外罩美国各界的压力和内拢本国顺差的动力,升值车轮一直前行。但2012年后又将人民币汇率拉向升贬波动时期,并宣告汇率波动的表面原因和内在原因同时存在,使人们能够看到人民币汇率波动原因的真实“面孔”。

1.1影响汇率变化的一般因素

汇率作为2种货币之间的一种比价,能够反映一定时期内货币所代表的价值量或购买力,并形成二者此增彼减的上下变动。根据市场、政府、法人和自然人等内外环境的分析可知,影响汇率变动的因素主要包括市场预期、政府干预、物价的相对变动、国际收支差额和意识形态等,并可通过下列函数式来剖解汇率变化的一般关系:

式中:本币汇率(E)是因变量,市场预期(M)、政府干预(G)、物价的相对变动(P)、国际收支差额(B)和意识形态(C)是自变量,从而构成M、G、P、B、C与E的函数式。当市场预期(M)变化时,即人们预期本币未来的贬值或升值,就会在市场上抛售或购进本币,从而带来本币汇率(E)的实际贬值或升值,M与E呈正比例关系。对于政府干预(G)的变化,主要以外汇供求关系来反映,即外汇供不应求、外汇汇率上涨、本币汇率下跌时,本国政府动用外汇储备来购回本币;而当外汇供过于求、外汇汇率下跌、本币汇率上涨时,本国政府会投放基础货币来收购外汇,以此可知G与E呈反比例关系。物价的相对变动(P)也会影响汇率的变化,即如果本国物价水平高于他国,则表明本国发生通货膨胀,本币汇率下跌而外汇汇率上涨;当本国物价水平低于他国时,本国发生了通货紧缩,本币汇率上涨而外币汇率下跌,P与E呈反比例关系。

国际收支差额(B)影响汇率的情况可以通过顺差或逆差来解释,即若本国发生贸易收支顺差,则外汇供过于求,外汇汇率下跌、本币汇率上涨,迫使本国政府增投本币来维持汇率平衡,结果导致通货膨胀;若本国发生贸易收支逆差,则外汇供不应求,外币汇率上涨、本币汇率下跌,本国政府势必通过动用外汇储备收回本币的操作来平衡汇率,通货紧缩不可避免,由此可知B与E呈正比例关系。针对意识形态(C)如何影响汇率变化的情况,可通过主观偏好、政治动机、妒忌和歧视等相关差异来分析,主要指他国并非旨在促进自身经济的实质增长,而是出于阻止快速增长国家并实现自利(如政治选举)的一种手段,由此可知C 与E呈正比例关系。

1.2人民币汇率波动的现实因素

1.2.1“外忧内患”迫使人民币汇率波动

从资本稀缺到资本过剩、从产业资本到虚拟资本、从投资盛行到投机频起,这些已成为21世纪后中国金融业的典型特征。基于外放内管的经济政策,中国保有数年连续顺差,尤其对美国顺差比例之大令中美摩擦升级。来自美国等西方国家的威胁、金融自由化的机遇和中国国内金融体系的劣势,已使中国实施防御型的扭转战略。

内外环境的改变和促升,在使人民币升值的同时促进其国际化,可谓是被动情形下的愿景。然而,针对美国逼迫下的人民币汇率升值,中国人民银行一方面努力保有汇率的基本稳定,另一方面又想回到促进经济高速增长的状态,却因国内吸收剩余资本的产业空间狭小而丧失资本真实价值。

1.2.2“内优外唤”敦促人民币汇率波动

1993年后,中国贸易收支连年顺差,同时也开启了人民币汇率改革和升值的时期。1994年“以市场供求为基础的、单一的、有管理的浮动汇率制度”,确定人民币汇率为1美元兑8.7元人民币;2005年“以市场供求为基础的、参考一揽子货币进行调节、有管理的浮动汇率制度”,确定人民币汇率为1美元兑8.11元人民币,在此期间人民币升值6.8%;2010年“进一步推进人民币汇率形成机制改革,增强人民币汇率弹性”,截至2011年9月末人民币汇率为1美元兑6.354 9元人民币,相比上次汇改升值达21.6%。

在美国高失业率、低经济增长率与财政赤字时期,借贸易逆差转化为人民币汇率升值的压力。尽管美国国会、政府、商界和专家学者知道人民币汇率并非是其贸易逆差的主要问题,但党派利益、选举特需和安抚民众的涌动,已将这种矛头直指人民币汇率加速升值,并通过2011年10月11日国会参议院表决及之后众议院的表决,以最后签署为纲来实施约束[1]。再从中国方面看,中国人民银行近年来数次提高法定存款准备金率和人民币存贷款基准利率,人民币汇率升值亦在向前推进。

不过,对于人民币汇率目前的升值行径,美国方面认为只有成倍升值才能满足不同阶层的“需要”,这一行为显然是美方众望所归。人民币汇率升值缘起的交点看似在美国,但实质是中国经济进入21世纪高速发展并积累财富所产生,特别是2012年后人民币汇率的双向波动是顺应中国国内财富总量的攀增和国际市场对人民币的广泛需求所致。

1.3对人民币汇率波动成因的评价

人民币汇率的屡创新高,一方面是来自美方的压力,另一方面则来自国内。以中美贸易差额显现的人民币汇率问题,已成为中美各方关注的焦点,然而外部势力的压迫最终只是凸显问题的表面,中国实施经济结构转型升级、外汇储备运用的质量和宏观调控亦会带来人民币汇率的升值[2]。当然,从加速人民币国际化的角度看,被动和主动这2方面升值原因均会对此起到作用,但后者更能体现经济增长层面,并能实现人民币汇率升值与产业升级换代的一脉相承。人民币近3年来的双向波动是新常态下经济结构调整和产业升级的必然要求,亦是国际贸易与投资的结果所致。辩证看待人民币汇率的波动问题(尤其是升值),把握汇率波动引发的后续效应和因果关系,有助于推进有效汇率体制的建立和完善。人民币汇率的升值,与其说是美国等西方国家干预的结果,不如说是中国自身制度创新而导引的从属行为;21世纪后人民币汇率的双向波动,又对这一说法进行了验证。当然,这存在着上述汇率变动的客观原因,但人民币汇率主要反映经济体制改革下的汇改,即使升值也可以通过改革来扩散和消化[3]。

2 人民币汇率波动对中国金融业的影响

2.1人民币汇率波动下的经济增长

2012年4月28日前,人民币汇率的节节攀升与中国房地产的空前繁荣相关联。2006年12月11日全面开放的中国金融业,对于可能出现繁荣和收益的任何领域都会加紧信贷投放,尤其以之后的房地产为主。因美国对人民币汇率的施压和中国改革发展的自身需要,中国人民银行由发行库流出基础货币,途经商业银行业务库增加通货,来满足维持汇率平衡的需求[4]。国内金融市场中外资银行竞争所形成的所谓货币需求“空白”区,也使“离需金融中心”(即本应投入生产领域的资本,却因商业买卖声势而背离资本需求区)得以形成。按照经济周期的运作规律,一旦繁荣过度势必滑向衰退,等待银行的是不良资产的发生和累积。

人民币汇率升值可导致通货膨胀。由于通货膨胀有利于债务人而非债权人,借款者加速、大量地从银行获得资金,虚假繁荣的经济诱使后者进行现金投放,一场借贷“锦标赛”产生。当实施通货紧缩来治理通货膨胀时,又因通货紧缩有利于债权人而非债务人,此时借款者偿债能力必然受阻,发生银行危机在所难免,以致形成经济发展的恶性循环圈。正如许多经济学家所指出的:“货币升值是引起一个国家所有经济问题的共同原因”。

2.2汇率波动促升风险外溢

美国对人民币汇率施加的压力,促升中国金融业融入国际金融竞争的大市场,由此汇率风险“光临”开放的金融业。一般来讲,汇率风险是指有关主体在不同币别货币的相互兑换或折算中,因汇率在一定时间内发生意外变动而蒙受经济损失的可能性。人民币汇率的升值使中国出口减少,处于国际金融市场的银行也会在外币借贷和外币投资中少收入人民币。这种由于交易风险(汇率风险的一种)引发的实际经济损失,必定蔓延到中国国内并进一步加速汇率的波动,导致汇率风险的恶性传递[5]。对外开放的金融业,遭受到很难把握成本收益的核算,因此亦受到折算风险(汇率风险的另一子类)的侵袭,从而导致银行、跨国企业的利益均衡机制被打破。

人民币汇率的升值繁衍,尽管存在外部正效应(如人民币国际化、降低以外币结算的进口成本等),但外部负效应更值得关注。由于人民币汇率升值,特别是升值预期的强烈作用,首先会导引“热钱”不断涌入以期获得短期收益,同时对中国人民银行的宏观调控亦是极大的挑战;其次是这种升值带来的汇率风险会影响金融业在国际金融市场中的竞争地位,从而阻碍金融业的对外开放进程;此外,中国境内的法人银行,会利用人民币升值来兑换外币并将其汇回本国,这样必定影响中国外汇储备的数量和结构,加速国际收支失衡;最后对于拥有大量美国国债的中国来说,人民币汇率的升值必会带来国债实际收益的下降(名义收益率不变),并受美国量化宽松货币政策的左右。

2.3人民币汇率波动引发“隧道视野”

人民币汇率的连续升值,仍不能达到美方特殊利益者的特殊需要,因为度过眼前危机已成为美国某些利益集团的共识。如果美国化解诸如低储蓄、低利率、高消费与投资需求旺盛的矛盾、劳动力成本相对较高等问题,那么自身汇率风险便可昭然若揭[6]。事实上,美国目前的现状,如持续数日的华尔街示威游行、经济萎靡不振等,均在昭示美国正在突破短期的政治、经济和社会危机,无暇顾及长期性、战略性和均衡性的政策制定与实施。也许在其看来,人民币汇率迅速较高的升值能够医治百病,但这是典型的“隧道视野”行为。

美国依赖美元的世界货币地位,对人民币汇率施加形形色色的干预,表明其开放演进和制度变迁是以自我为中心。非理性追求自身利益的强大动力,必是经济衰退的导火索,并会造成长远的“租值耗散”[7]。同时,这种行为对金融业的国际化运作势必产生负效应,造成国际游资频繁地进出,在影响他国经济增长的前提下阻碍美国出口。人民币汇率波动转而双向,主要为迎合市场所需和经济战略发展。

3 人民币汇率的中美博弈与调控策略

不论法定原因还是市场原因,人民币汇率的波动都牵动着中美的中枢神经,进而影响两国经济、政治与社会环境。基于美国国会的强硬态度和中国屡屡作出的让步,汇率战曾一度持续存在,但双赢、双输还是此赢彼输的博弈结果目前难以定论。结合人民币汇率的双向变动,探究人民币汇率波动可能对新常态经济的影响,做好各种应对策略是时下中国的重中之重。

3.1中美人民币汇率的动态博弈

中美围绕人民币汇率曾经的舌战,似乎已陷入囚徒困境,即双方均处于强硬和不合作的态势之中。对于欲选择最优策略的各方来说,都想以最低的成本实现自身利益的最大化。这里不妨通过博弈模型来解读中美关于人民币汇率的“讨论”,如表1所示。

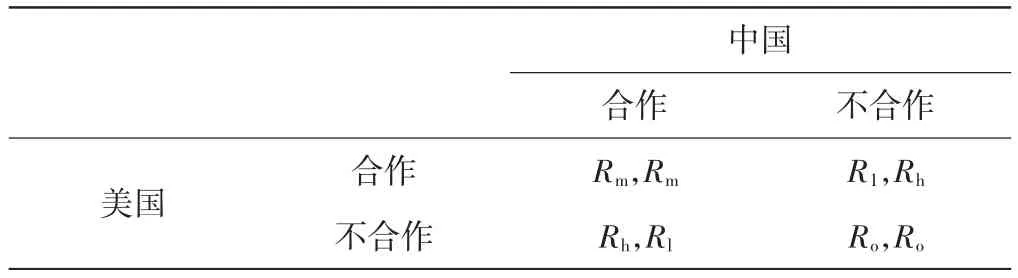

表1 中美人民币汇率博弈对策表

在表1中,作为博弈双方的中国和美国,合作和不合作是2种可供选择的策略,分别由矩阵中的相关元素组成不同的数组来表示双方的收益大小。其中,(Rm,Rm)表示双方作出让步后的均衡收益(视为一种极端),(Ro,Ro)表示双方均不合作的收益情况(视为另一种极端),(Rl,Rh)和(Rh,Rl)则分别表示美方合作而中方不合作以及美方不合作而中方合作情形下的效用。显然,不同策略下的效用顺序应为Ro<Rl<Rm<Rh。

通过分析可知,如果中国采取合作策略,美国合作收益为Rm、不合作收益为Rh,均高于中国选择不合作策略时的收益。其中,美国不合作收益又高于合作收益(Rh>Rm),这也是目前美国穷尽办法提出人民币汇率升值(不合作)并希望得到中国方面积极配合(合作)的目的所在,这种情况只考虑美国的收益,而未从双赢的角度出发来考虑中国的收益大小,明显属于一种非均衡解。

当然,如果中美合作,尽管所获收益Rm小于Rh,但又大于双方不合作Ro的情形。合作虽不是各方的最优解,但可以避免两败俱伤格局的出现,不过经济霸权主义和美国国内的现状不会迫使其降低姿态。因此,对于善于创新的美国来说,若能通过加快经济结构调整、推动产业升级换代、实现资本少数个人聚集到多数领域分散以及放松对绿色技术产品的关卡等途径,提升竞争的有效性和适度性,则能够更好地解决美国贸易逆差。

3.2人民币汇率波动的调控策略

综合历年人民币汇率的变动情况不难看出,人民币汇率多数时期处于上升态势,各方也针对人民币升值进行相应的辩论。因此,调控人民币汇率波动的策略实际上等同于人民币升值的策略。

首先,加快经济发展方式的转变。针对人民币汇率走高的国内外环境,中国应在稳固传统产业经济竞争优势的基础上,提升产业结构调整和技术创新的速度和质量,实现从投资拉动和外需驱动的高投入阶段向自主创新驱动的内生性增长阶段转变。银行业应该充分发挥其“缓冲器”的独特作用,通过“淘低保高”来平衡经济发展区域,拉动货币需求与货币供给实现实质的、更高的均衡。当然,银行贷款、税费减免和降低壁垒等政策措施是必不可少的,输出人民币汇率升值的真正经济价值不言自明。

其次,以投资多元化规避汇率风险。目前中国持有巨额美国国债,这对中国具有巨大的汇率风险和国家风险,因为美国不定期的定量宽松货币政策是人民币汇率升值的主要源泉。为避免政治、经济、社会和技术等方面动机所引发的汇率波动损失,中国不一定要成为美国的债权人,还可以通过购买资源类产权、房地产基金等来成为所有权人。这样,既可将外汇投资于美国资产,又可分散风险,前瞻性地优化美元资产组合,促进金融业对外开放的竞争与合作。

最后,“撒网效用”有利于汇率稳定。中国外汇储备的日益增多(目前已超过2万亿美元),是中国经济多年来对外开放的结果(包括金融业对外开放的成分),这表明中国已不存在外汇储备的捉襟见肘。然而,巨额的外汇储备,不仅要考虑如上提到的对外有效、均衡的投资,还要实现对内外汇储备的“融化”,即在实现小规模“藏汇于民”的同时,更要充分利用金融业的全面开放来把持“银企”的国际经济交流,推进外汇储备的社会数量效应和结构效应,从根本上改变人民币汇率波动带来的负面影响。

4 结束语

尽管本文对人民币汇率波动提出了相关调控策略,旨在降低或化解其对中国经济的影响,但人民币汇率波动不可避免,如何规避人民币汇率的异常波动,应该成为理论界、实业界和金融监管部门关注的重点。况且中国对外开放深度进行,国际金融市场动荡不安,人民币汇率波动引发的双边或多边摩擦仍会间断发生,本文的观点将作为后续动态研究人民币汇率及其影响的基础,同时会催生稳定人民币汇率的新成果,使后经济新常态的中国经济达到新的平衡点。

参考文献:是科学研究的起点和基础,也是论文的重要组成部分。论文作者在著录参考文献时应注意以下几点:

[1]王凯,庞震,潘颖.人民币实际汇率与贸易收支:中美、中日比较分析[J].贵州财经学院学报,2011(3):31-36.

[2]张明.“外升内贬”背景下的人民币汇率形成机制改革[J].经济理论与经济管理,2011(1):69-76.

[3]车松虎,李建军.从日元汇率的历史走势得到的经验、教训和启示[J].国际金融,2010(1):61-65.

[4]沙文兵,刘红忠.人民币国际化、汇率变动与汇率预期[J].国际金融研究,2014(8):10-18.

[5]马光明.论近期日元升值的成因与影响及走势预测[J].亚太经济,2011(4):54-59.

[6]白晓燕,唐晶星.汇改后人民币汇率形成机制的动态演进[J].国际金融研究,2013(7):40-50.

[7]卢现祥.西方新制度经济学[M].2版.北京:中国发展出版社,2003.

文后参考文献著录格式

(1)只著录公开发表的文献,即在国内外公开发行的专著、期刊、报纸、专利、标准、电子文献等。内部资料等未公开发表的文章不能作为参考引文。

(2)按参考文献在文中出现的先后顺序编序号。不仅要在论文的结尾处标注参考文献,还必须在正文中将参考文献的序号用右上角标标注在引用处。

(3)外国作者采用姓前名后的形式标注,姓的组成字母全部大写,名缩写(大写),且不加缩写点。

(4)作者不超过3人的,姓名全部标出;3人以上的,只标出前3位作者的姓名,后写“等”或“et al”。

文后主要参考文献的著录格式:

[1]期刊论文

[序号]作者.题名[J].刊名,年,卷(期):起始页码-终止页码.

[2]专著或译著(书)

[序号]作者.书名[M].译者.版次.出版地:出版社,出版年:起止页码.

[3]专著中的析出文献

[序号]析出文献作者.析出文献题名[M]//专著作者.专著题名.版次.出版地:出版者,出版年:引用页码.

[4]论文集

[序号]作者.题名[C]//论文集编者.论文集名.出版地:出版者,出版年:起始页码-终止页码.

[5]学位论文

[序号]作者.题名[D].保存地:保存单位,年份.

[6]专利

[序号]所有者.专利名:专利国别,专利号[P].发布日期.

[7]技术标准

[序号]责任者.标准代号及名称[S].出版地:出版者,出版年.

[8]技术报告

[序号]作者.题名[R].报告代码及编号,出版地:出版者,年份.

[9]报纸

[序号]作者.题名[N].报纸名,年-月-日(版次).

[10]网上文献

[序号]作者.题名[EB/OL].[检索日期].网址.

Marketization of RMB exchange rate and its effect studies

NI Dong-ming

(School of Economy and Management,Tianjin University of Technology and Education,Tianjin 30022,China)

Abstract:The status of the RMB exchange rate fluctuation is studied,the general and realistic factors are elaborated and the potential problems of the RMB exchange rate fluctuations are analyzed in this paper.At the same time,based on the effects of exchange rate fluctuation on China's financial industry,according to the Sino-US exchange rate dynamic gambling regulatory strategy of the RMB exchange rate is proposed.According to the fluctuation of RMB exchange rate and its impact on the economy,the reform of RMB exchange rate should continue to promote the progressive,active and controllable.

Key words:RMB exchange rate;fluctuate of exchange rate;adjust ways

作者简介:倪东明(1969—),男,讲师,经济学博士,研究方向为国际金融.

基金项目:教育部人文社科一般项目(15YJC790131).

收稿日期:2015-10-01

中图分类号:F832.6

文献标识码:A

文章编号:2095-0926(2016)01-0063-05