“营改增”减税效果研究

2016-04-21蔡伟贤

蔡伟贤,杨 芳

(厦门大学经济学院财政系,福建厦门)

“营改增”减税效果研究

蔡伟贤,杨 芳

(厦门大学经济学院财政系,福建厦门)

减轻企业税负是“营改增”的一个重要政策目标。本文利用L省交通运输业和现代服务业346户企业2012年和2014年的全国税收调查数据,研究了“营改增”对行业流转税税负的影响。研究发现“营改增”政策降低了L省交通运输业和现代服务业的行业流转税税负,实现了减轻企业税负的政策目标,并且现代服务业的减税效果明显强于交通运输业。本文将企业所得税因素纳入流转税税负范畴,更全面、更准确的分析了“营改增”对企业实际流转税税负的影响。研究结果表明企业所得税具有税负稳定器作用,能够减缓企业流转税税负的变动幅度。企业所得税因素对现代服务业流转税税负变动的影响比较明显。

营改增;行业税负;交融运输业;现代服务业

一、引言

自2012年1月1日起,“营改增在上海拉开序幕。随着改革进程的不断推进,“营改增”从局部试点扩围到全国,试点行业也从最初的交通运输业和部分现代服务业逐步扩围到全部营业税涉税行业。2016年5月1日,营业税结束其历史使命,退出税收舞台。据统计:2014年全国“营改增”合计减税1918亿元,其中试点纳税人减税898亿元,原增值税纳税人减税1020亿元,可见“营改增”的总体减税效应非常明显①。本文利用全国税收调查数据,对试点行业“营改增”前后的流转税税负进行测算,并分析了各因素对试点行业流转税税负变动的影响情况。

二、文献回顾与研究假设

(一)文献回顾

近几年来,“营改增”的政策效应研究一直是经济学研究的热点。国内学者从宏观和微观两个层面就“营改增”对企业税负影响问题进行了大量的研究。在宏观层面上,主要是“营改增”减税功能定位的理论分析以及利用投入产出表和CGE模型分析改革对不同行业税负的影响。微观层面上,主要通过企业调研、“营改增”前后税负平衡点的估算,或运用上市公司数据研究“营改增”对具体行业税负的影响。

平新乔、张海洋等(2010)通过增值税的计税原理将营业税实际税负进行了转换,并与增值税纳税人的税负进行比较,发现服务业纳税人的营业税税负明显高于增值税纳税人的税负,极大扭曲了企业的经营行为,阻碍了服务业的发展[1]。高培勇(2013)论述了“营改增”的减税功能定位是结构性减税,即减轻纳税人的流转税税收负担,通过不同税种的增减变化实现结构性调整目标,使得整个税收体系的收入结构得到优化[2]。高培勇(2015)阐述了“营改增”的结构性减税功能使其成为调整税收收入结构,降低间接税比重,提高直接税比重,建立现代税收制度的主要途径[3]。田志伟、胡怡建(2013)通过构建CGE模型对我国“营改增”前后不同行业的税负进行分析,认为运用税率设计方式只能使试点行业在短期内实现税负平衡,从长期看一些行业仍会出现名义税负上升的现象[4]。潘文轩(2013)关注了部分“营改增”试点企业税负不减反增的现象,发现增值税税率较高、企业中间投入比率偏低、固定资产更新周期长是形成该现象的主要原因[5]。张丹、杨秋煦(2013)基于上市公司数据测算表明,“营改增”在短期内会使交通运输企业的增值税税负上升,但从长期来看税负会下降[6]。陈立、东伟、胡显莉(2014)运用投入产出表测算法分析了“营改增”对重庆市第三产业流转税税负的影响,发现交通运输业和有形动产租赁业税率提高的增税效应显著使得税负上升,其他试点行业进项税额抵扣的减税效应显著使得税负下降[7]。王玉兰、李亚坤(2014)[8]和王新红、云佳(2014)[9]也分别基于对交通运输业上市公司数据的分析得出了该类企业“营改增”后流转税税负上升的结论。王佩、董聪等(2014)采用DID模型,分析了“营改增”对交通运输业上市公司流转税税负的影响,发现“营改增”有效降低了交通运输业上市公司的流转税税负[10]。童锦治、苏国灿、魏志华(2015)采取面板随机效应模型,运用上市公司数据进行分析研究,发现企业的议价能力与其“营改增”后名义流转税税负正向相关。企业的议价能力对“营改增”的政策效果具有重要影响[11]。这些研究对“营改增”的政策效应进行了非常有益的探讨,为我国进一步制定和完善“营改增”政策,确保“营改增”政策目标的实现提供了一定的帮助。但关于“营改增”减轻企业税收负担的研究多是通过测算判断企业改革后税负是上升还是下降。目前运用企业“营改增”后的微观数据研究“营改增”后企业或行业流转税税负具体变动方向、变动幅度的文献比较少。

(二)研究假设

“营改增”后交通运输业一般纳税人的增值税税率为11%,远远高于原营业税税率3%。该行业设备更新的周期性特点,会使得部分企业改革初期进项税额抵扣不足。税率提高和进项税额抵扣不足两个因素共同作用将会对一般纳税人产生增税效应。现代服务业一般纳税人的增值税税率普遍为6%,一般纳税人“营改增”后税率上升,但与交通运输业相比,上升幅度较小。增值税是对增值额征税,并且增值税属于价外税,与改革前相比,计税依据减小。另外增值税实行进项抵扣的计算方法,企业购进燃料、劳务,以及进行设备更新等发生的进项税额可以在当期的销项税额中抵扣,税基减小和进项税额抵扣两个因素共同作用会对一般纳税人产生减税效应。小规模纳税人的征收率为3%,与改革前的营业税税率相比持平或下降。“营改增”后小规模纳税人的流转税税负受计税依据减小和税率降低的双重影响。根据以上分析本文提出以下研究假设:

假设1:“营改增”后交通运输业和现代服务业行业流转税税负下降。

假设2:“营改增”后一般纳税人流转税税负大幅变动。

假设3:“营改增”后小规模纳税人流转税税负下降。

三、研究设计

(一)样本选取及数据来源

本文数据全部来源于L省全国企业税收调查数据库。该调查由财政部、国家税务总局部署实施,每年进行一次。调查范围覆盖所有行业,调查方法为抽样调查,调查数据具有行业代表性和区域代表性。该调查数据每年由企业负责填写,各级税务机关层层审核、上报,汇总至国家税务总局。数据涵盖了企业基本情况、纳税信息、财务数据三方面内容,共有400余项指标。该数据最大的特点就是信息全面,数据详实,尤其是纳税信息方面采集了企业所有税费种的纳税数据及涉税信息,这是其他数据库所不具备的。由于该税收调查数据不对外公开,所以目前使用该数据进行研究的文献比较少。

为了使分析结果更详实、更准确,本文对初始样本进行了如下处理:

(1)L省于2013年8月1日起开始实行“营改增”。由于2013年为营业税和增值税混合缴纳年度,各项财务指标为年度汇总数,无法与两税进行匹配,所以只选取纳入“营改增”试点行业范围的交通运输业和部分现代服务业企业的2012年和2014年全国税收调查数据。其中交通运输业包含陆路运输、水路运输、航空运输和管道运输,现代服务业包含研发和技术服务、信息技术服务、文化创意服务、物流辅助服务、有形动产租赁服务、鉴证咨询服务、广播影视服务和商务辅助服务。

(2)剔除兼营增值税应税项目和营业税应税劳务的企业样本,即选取“营改增”前只缴纳营业税,而“营改增”后只缴纳增值税的企业样本。

(3)剔除主要指标数据缺失的企业样本。

(4)剔除只有一年税收调查数据的企业样本。本文初始获取企业样本572个,经过以上筛选最终获取企业样本351个。具体情况见表1。

(二)测算模型构建

本文以选取企业2012年税收及财务数据为依据,计算出企业“营改增”前营业税税负,并测算如果企业2012年实行“营改增”政策的增值税税负,进而比较分析“营改增”减轻企业税负政策目标的实现情况。

进行“营改增”前后流转税税负测算,有几个需要解决的难点问题:一是企业“营改增”后的增值税缴纳方式,即企业属于一般纳税人还是小规模纳税人?二是如果“营改增”后企业被认定为一般纳税人,那么可抵扣进项税额如何确定?三是企业的经营范围一般比较广泛,混业经营比较普遍。譬如交通运输业企业的营业收入同时包括运输收入和装卸搬运收入等,那么进行增值税税负测算时如何将总收入按照不同的应税服务项目进行区分?国内关于“营改增”对企业税负影响的研究文献多采用上市公司数据,主要分析了一般纳税人的税负变化。在进行增值税税负测算时,多假设企业单一经营,适用单一税率。通过设定不同的经营成本占经营收入比例的方式估算可抵扣进项税额。如王玉兰、李亚坤(2014)则采用了以上的方式以沪市上市公司为例分析了“营改增”对交通运输业的税负及盈利水平的影响。

针对上述问题本文采用了以下解决方案,以最大限度的减小测算误差。

一是参照2014年企业的实际情况确定增值税缴纳方式;二是参照2014年企业的增值税进项税额抵扣率(实际抵扣进项税额/销项税额)确定增值税可抵扣进项税额;三是假设企业“营改增”前后收入结构是稳定的,以企业2014年适用不同增值税税率的收入比重对2012年营业收入进行划分,计算应缴纳的增值税销项税额。

本文进行流转税税负测算时不仅考虑了企业实际应缴纳的营业税和增值税税额,还考虑了附加税费和企业所得税。附加税费以营业税和增值税为计税依据,包括城市维护建设税(以下简称城维税)、教育费附加和地方教育附加。营业税、城维税、教育费附加和地方教育附加是可以在企业所得税税前扣除的,所以营业税和增值税税额的大小也对企业所得税应纳税额产生直接或间接的影响。营业税及附加税费对企业所得税具有抵减效应。在企业“营改增”前后取得的总收入(含税)不变的前提下,由于增值税是价外税,这会使得企业的利润减小,减小额度为应纳增值税税额及附加税费,从而对企业所得税产生抵减效应。一般情况下营业税和增值税的变动与企业所得税的变动负向相关,在计算流转税实际税负时应该考虑该抵减效应对流转税实际税负的负向影响。

本文从三个层面对行业流转税税负进行测算,即单一流转税税负、一般流转税税负和综合流转税税负。单一流转税税负仅指企业应缴纳的营业税税额和增值税税额;一般流转税税负是指企业应缴纳的营业税税额、增值税税额和附加税费;综合流转税税负是指企业应缴纳的营业税税额、增值税税额、附加税费,以及因一般流转税税额而引起的企业所得税税负变动额。

1.单一流转税税负

营业税税收负担额=应纳营业税税额

增值税税收负担额=应纳增值税税额②

增值税税收负担率=应纳营业税税额/增值额③

增值税税收负担率=应纳增值税税额/增值额④

2.一般流转税税负

营业税税收负担额=应纳营业税税额+应纳附加税费⑤

增值税税收负担额=应纳增值税税额+应纳附加税费⑥

营业税税收负担率=(应纳营业税税额+应纳附加税费)/增值额

增值税税收负担率=(应纳增值税税额+应纳附加税费)/增值额

3.综合流转税税负

营业税税收负担额=应纳营业税税额+应纳附加税费+企业所得税变动额⑦

增值税税收负担额=应纳增值税税额+应纳附加税费+企业所得税变动额⑧

营业税税收负担率=(应纳营业税税额+应纳附加税费+企业所得税变动额)/增值额

增值税税收负担率=(应纳增值税税额+应纳附加税费+企业所得税变动额)/增值额

税收负担额变动=增值税税收负担额―营业税税收负担额

税收负担率变动=增值税税收负担率―营业税税收负担率

在本文进行税负测算分析时将营业税税收负担额简称营业税额,增值税税收负担额简称增值税额,营业税税收负担率简称营业税率,增值税税收负担率简称增值税率,税收负担额变动简称税额变动,税收负担率变动简称税率变动。

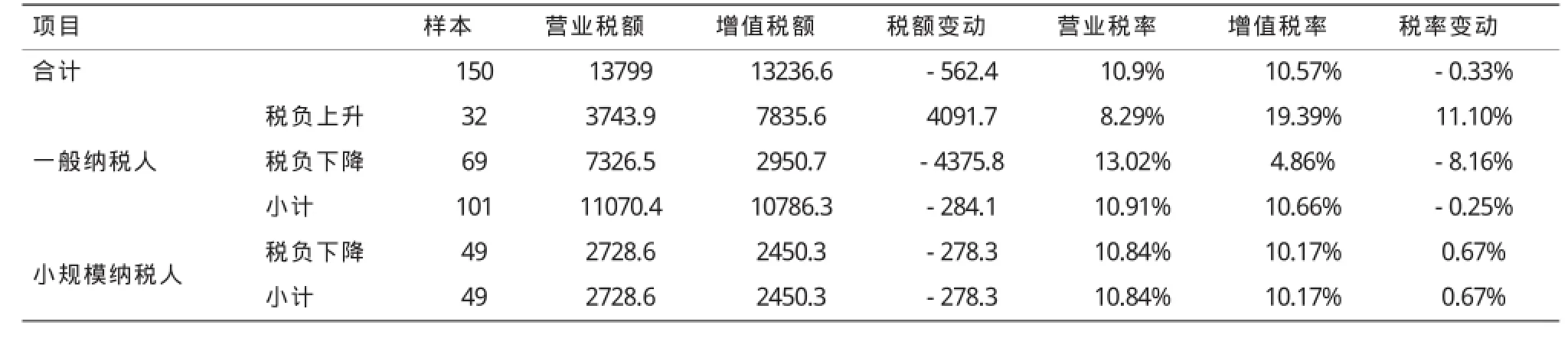

表2 单一流转税税负变化情况表户、万元

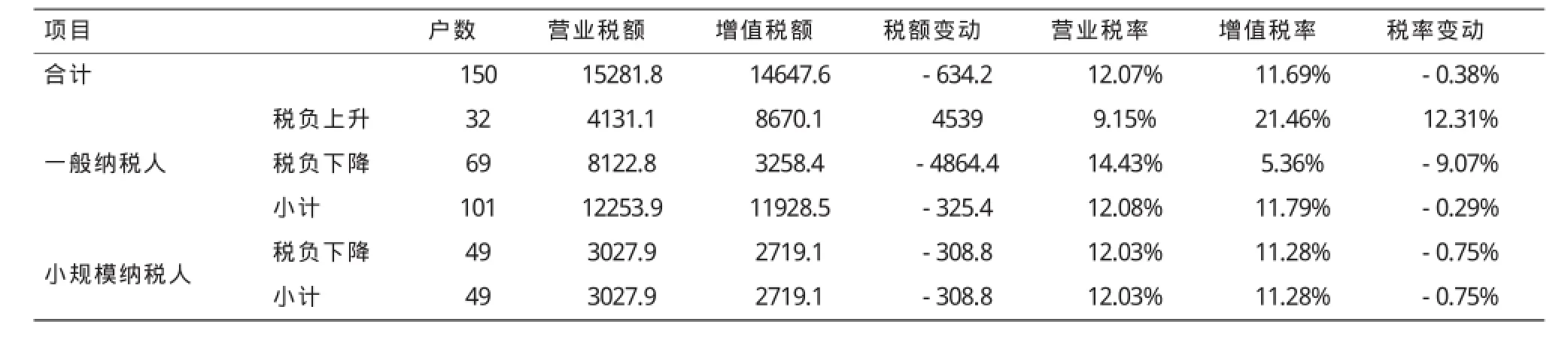

表3 一般流转税税负变化情况表户、万元

四、测算结果及分析

(一)交通运输业

1.税负测算

“营改增”前后交通运输业流转税税负变化情况见表2、表3、表4。

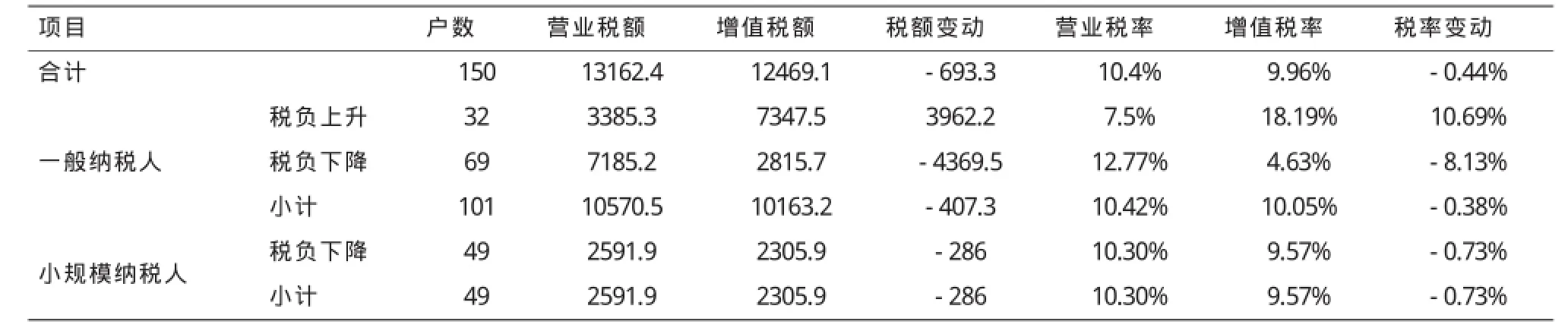

表4 综合流转税税负变化情况表户、万元

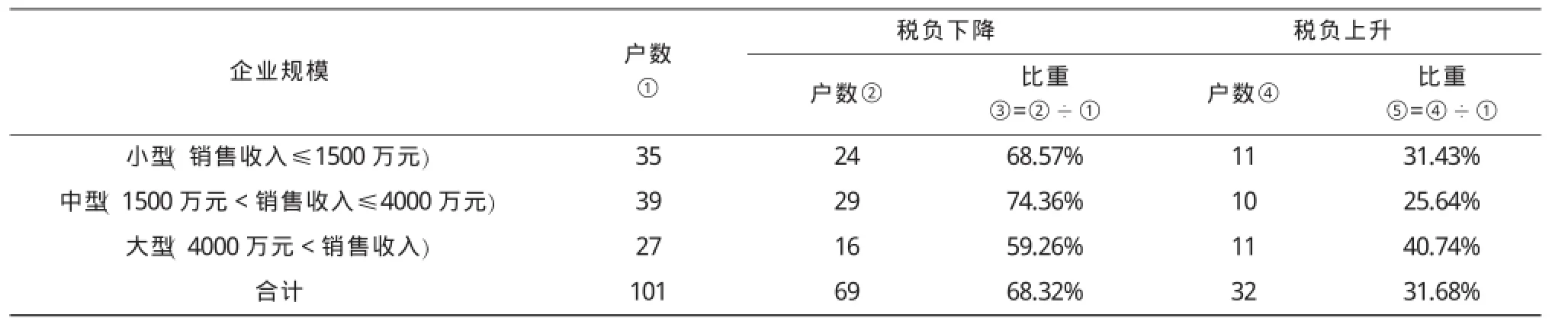

表5 企业规模分布情况表(一)

2.减税效应受惠面分析测算结果显示,“营改增”后150户企业中32户企业税负上升,占比21.33%;118户企业税负下降,占比78.67%,其中一般纳税人69户,小规模纳税人49户。从户数情况看,绝大部分交通运输企业享受到了“营改增”带来的减税效应,这与“营改增”之减轻企业税负的政策目标是一致的。

那么“营改增”减税效应是否具有普遍性?是否与企业规模相关呢?本文以销售收入作为企业规模的衡量指标,将样本企业划分为小型、中型和大型三类。由于小规模纳税人企业税负都是下降的,所以本文仅对税负有升有降的一般纳税人进行了税负变动的企业规模分布分析,具体划分标准和结果见表5。分析结果表明一般纳税人“营改增”后税负变动方向与企业的规模无必然联系。

3.税负变动影响因素分析

由表2、表3、表4可以看出,无论从哪个层面进行测算,结果都是一致的,即“营改增”减轻了L省交通运输业流转税税负。一般流转税税负与单一流转税税负相比,只是将附加税费纳入了流转税税负范畴,而附加税费是以单一流转税为计税依据的,所以采用两种方法所测算的税负变动方向是一致的,一般流转税税负的变动幅度比单一流转税税负的变动幅度要大一些。综合流转税税负是在一般流转税税负的基础上,考虑了一般流转税引起的企业所得税变动。一般情况下,企业所得税的变动方向与一般流转税的变动方向是相反的。企业所得税因素一般不会改变流转税税负的变动方向,但是会改变其变动幅度,具有税负变动稳定器的作用。如果企业盈利且企业所得税查账征收,当“营改增”引起企业一般流转税税负上升时,企业所得税的反向变动会减小流转税税负的上升幅度。反之亦然。本文主要是对“营改增”前后一般流转税税负和综合流转税税负进行分析。

影响企业“营改增”前后流转税税负变动的因素主要有四个:一是进项税额抵扣率;二是“营改增”引起的企业所得税变动;三是小规模纳税人“营改增”前后计税依据的差异;四是增值税缴纳方式。

第一,进项税额抵扣率与流转税税负变动

本文所说的进项税额抵扣率是指企业实际抵扣进项税额与同期销项税额的比值。“营改增”后交通运输业一般纳税人的增值税税率为11%,远远高于原营业税税率3%。交通运输业企业可抵扣的进项税额由购置运输工具等固定资产的进项税额和购置燃料、润滑油、物料、修理费及应税劳务服务发生的进项税额构成。本文通过比较企业的实际进项税额抵扣率(f)与企业“营改增”前后流转税税负相等情况下的进项税额抵扣率(f'⑨),分析该因素对企业流转税税负的影响情况。

由表6可以看出,“营改增”后69户企业进项税额抵扣率大于税负平衡点进项税额抵扣率,其一般流转税税负全部下降,总体税负下降4864.4万元。32户企业进项税额抵扣率小于税负平衡点进项税额抵扣率,其一般流转税税负全部上升,总体税负上升4539万元。从一般纳税人总体来看,大部分企业享受到了“营改增”带来的减税效应。由于税负下降效应被税负上升效应抵消,进项税额抵扣率因素使增值税一般纳税人总体税负下降325.4万元,下降幅度2.66%,减税效应不明显。表6的分析结果也表明进项税额抵扣率是影响一般纳税人“营改增”前后流转税税负变动的决定性因素。该因素对交通运输业一般纳税人“营改增”前后税负变动的影响非常显著,呈现税负大幅度上升或大幅度下降的两极分布状态。44户企业税负下降幅度超过50%,税负下降4157.4万元,占税负下降总额度的85.47%;20户企业税负上升幅度超过50%,税负上升4421.1万元,占税负上升总额度的97.4%。

表6 进项税额抵扣率对一般流转税税负影响统计表单位:户、万元

本文又进一步对进项税额抵扣项目的构成及对企业税负的影响程度进行了分析。交通运输企业可抵扣进项税额主要由外购原料、燃料、动力支出,外购修理修配支出,设备更新支出,以及外购运输、物流辅助服务等支出构成。本文将支出项目按照其性质不同划分为三大类:第一类是经营性日常支出,主要包括外购原料燃料、动力、办公用品等支出。该类支出属于企业从事生产经营的日常性外购支出,对进项税额的影响较为稳定;第二类是设备更新支出,交通运输企业的设备更新主要是交通工具的更新,具有周期性的特点,对进项税额的影响不稳定;第三类是外购应税劳务服务支出,主要包括外购运输、物流辅助服务等支出。

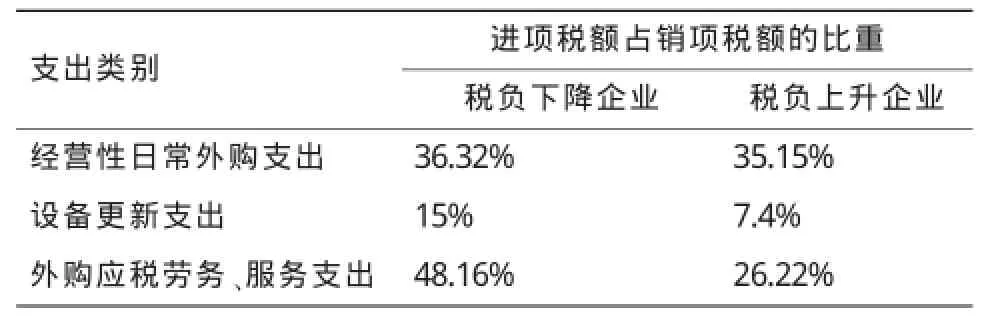

表7的估算结果表明,“营改增”后税负上升与税负下降企业的经营性日常支出所产生的进项税额占销项税额的比重分别是35.15%和36.32%,这验证了经营性日常支出的稳定性特点,无论企业“营改增”后税负是上升还是下降,该类支出对税负变化的影响程度是基本相同的。而税负下降企业的设备更新支出和外购应税劳务服务支出所产生的进项税额占销项税额的比重明显高于税负上升企业。该两类支出的大小是一般纳税人“营改增”后流转税税负产生差异的主要因素。而“营改增”后一般纳税人税负呈现大幅度上升或下降的两极分布状态的结果也说明了设备更新支出和外购应税劳务服务支出对企业税负变化的影响程度是显著的。另外由表7也可以看出,如果企业以减轻税收负担为目标,那么“营改增”会有效的促进交通运输企业的设备更新,同时也会促进社会分工的细化。

表7 不同支出可抵扣进项税额占销项税额的比重⑩

第二,企业所得税与流转税税负变动

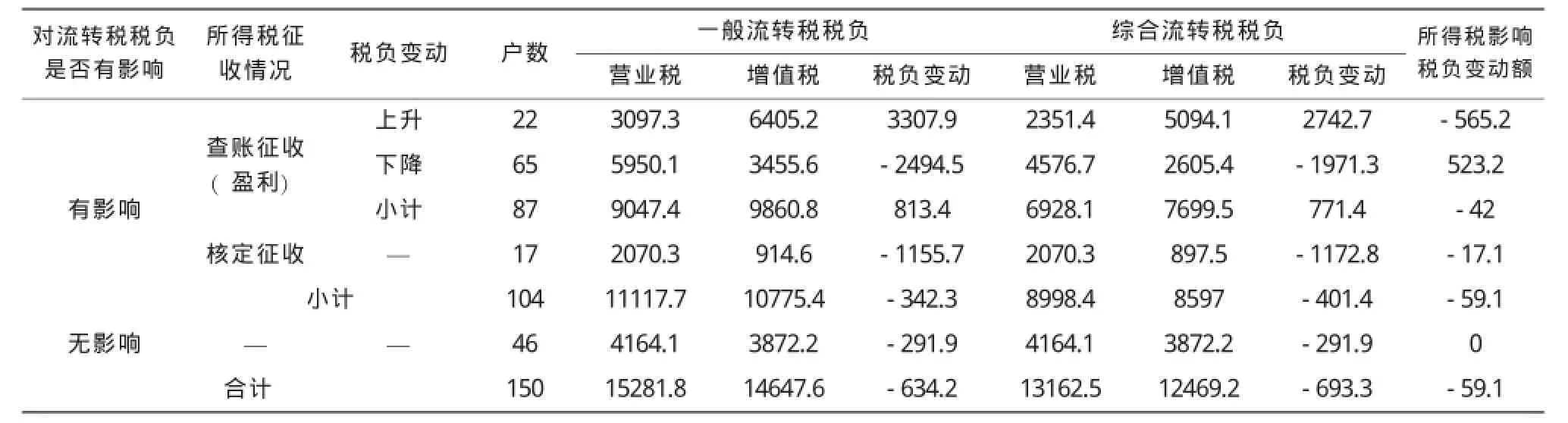

企业所得税因素只会对盈利企业的流转税税负产生影响,所以下面所说的企业均是指盈利企业。如果企业的所得税征收方式不同,那么企业所得税对其流转税税负的影响结果也是不同的。企业所得税征收方式主要有两种,即查账征收和核定征收。本文样本中的核定征收企业全部是以收入为依据,核定应税所得率的方式缴纳企业所得税,企业所得税税负的高低只与收入的大小相关。

查账征收企业,企业所得税因素对“营改增”前后的流转税税负都会产生减税作用。流转税税负越高,企业所得税的减税作用越明显,反之亦然。“营改增”后,当一般流转税税负上升时,企业所得税减税效应增强,使得税负上升幅度减小;当一般流转税税负下降时,企业所得税减税效应减弱,使得税负下降幅度减小。核定征收企业,企业所得税因素对“营改增”前的流转税税负无影响,但是对“营改增”后的流转税税负会产生减税作用。因为增值税属于价外税,“营改增”后企业的收入减小,企业所得税下降。所以对于核定征收企业,无论企业“营改增”前后流转税税负上升还是下降,所得税因素对流转税税负的影响是单一的减税效应。

由表3和表4可以看出,在考虑企业所得税因素的情况下,企业的综合流转税税负无论是绝对值还是相对值均下降。“营改增”之后行业一般流转税税负额下降634.2万元,其中一般纳税人下降325.4万元,小规模纳税人下降308.8万元。行业流转税税负率下降0.38%,其中一般纳税人下降0.29%,小规模纳税人下降0.75%;“营改增”后行业综合流转税税负额下降693.3万元,其中一般纳税人下降407.3万元,小规模纳税人下降286万元。行业流转税税负率下降0.44%,其中一般纳税人下降0.38%,小规模纳税人下降0.73%。但我们也发现,“营改增”的减税效应受企业所得税的影响进一步扩大,流转税税负下降额由634.2万元变为693.3万元,增加59.1万元。这个结果与我们之前所说的企业所得税具有缓解流转税税负变动的作用是否矛盾呢?下面我们对流转税税负变动中,企业所得税因素的影响情况展开进一步的分析。

由表8可以看出,在行业总体流转税税负下降的情况下,企业所得税因素增大了税负下降幅度的原因有三个:一是企业所得税因素只对部分企业的流转税税负产生影响,未产生影响的企业“营改增”后总体流转税税负下降,企业所得税因素对其没有产生减小税负变动幅度的作用;二是核定征收企业“营改增”后总体流转税税负下降,但企业所得税因素对该部分企业流转税税负的影响是减税效应,使得流转税税负下降幅度进一步增大;三是查账征收的盈利企业“营改增”后一般流转税总体税负上升,即税负上升企业的一般流转税税负增加额大于税负下降企业的一般流转税税负减少额,企业所得税的减税效应大于增税效应。

第三,计税依据差异与流转税税负变动

“营改增”前营业税以收入全额为计税依据,税率为3%;“营改增”后小规模纳税人增值税计税依据为不含税收入,即收入全额减去增值税税额,征收率为3%。“营改增”后增值税计税依据减小,小规模纳税人流转税税负下降。表3的分析结果显示,49户小规模纳税人受计税依据差异因素影响,“营改增”后流转税税负下降308.8万元,这与本文的研究假设3相符。第四,增值税纳税方式差异与流转税税负变动由表3可知,“营改增”后一般纳税人的一般流转税税负有升有降,税负上升往往是受企业自身经营规划影响,在改革初期进项税额抵扣不足所致。但是随着时间的推进,设备更新周期的到来,企业的流转税税负也会大幅度下降。所以对改革初期税负上升的一般纳税人而言,“营改增”的减税效应并不是不存在,而是延迟显现。从税负下降企业可以看出,69户企业“营改增”后流转税税负下降4864.4万元,下降幅度59.89%,税率下降9.07%,减税效应非常明显。而小规模纳税人“营改增”后流转税税负虽然普遍下降,但49户企业税负下降额度仅为308.8万元,下降幅度10.2%,税率下降0.75%。与一般纳税人相比,“营改增”的减税效应比较弱。小规模纳税人增值税的简易征收方法也决定了其流转税税负比较稳定,不会随着改革的推进而发生明显的变动,所以“营改增”使一般纳税人受益更多。

表8 企业所得税因素对流转税税负变动影响情况表户、万元

(二)现代服务业

1.税负测算

“营改增”前后现代服务业流转税税负变化情况见表9、表10、表11。

表9 “营改增”前后单一流转税税负变化情况表户、万元

表10 “营改增”前后一般流转税税负变化情况表户、万元

表11 “营改增”前后一般流转税税负变化情况表户、万元

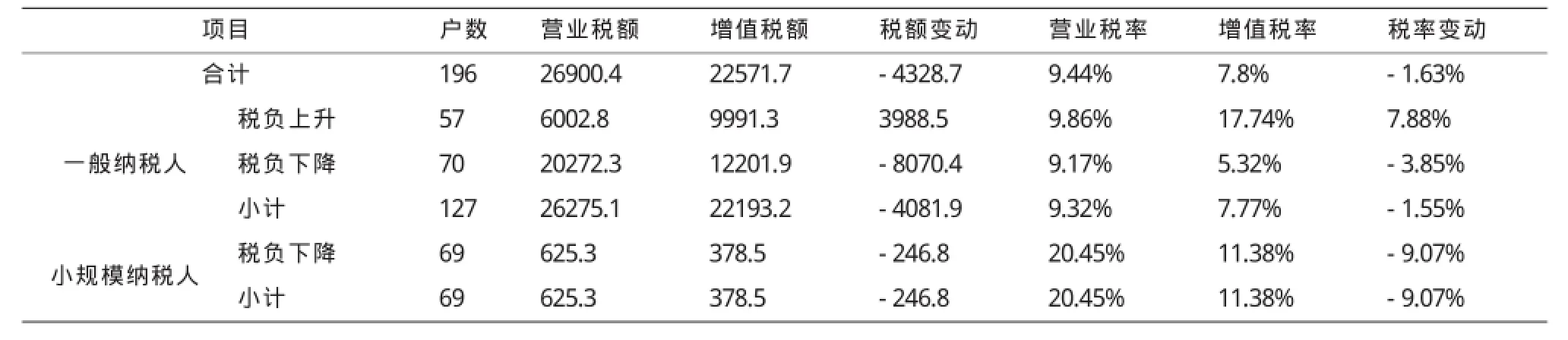

由表9、表10、表11可以看出,“营改增”减轻了L省部分现代服务业流转税税负,这与本文的研究假设4相符。

2.减税效应受惠面分析

经测算,“营改增”后196户企业中55户企业税负上升,占比28.06%;141户企业税负下降,占比71.94%,其中一般纳税人72户,小规模纳税人69户。绝大部分现代服务业企业享受到了“营改增”带来的减税效应,并且企业“营改增”后税负变动与企业规模基本无关。

3.税负变动影响因素分析

第一,进项税额抵扣率与流转税税负变动

表12 进项税额抵扣率对一般流转税税负影响结果统计表户、万元

表12结果显示,“营改增”后70户企业进项税额抵扣率大于税负平衡点进项税额抵扣率,其一般流转税税负全部下降,税负下降9038.2万元。57户企业进项税额抵扣率小于税负平衡点进项税额抵扣率,其一般流转税税负全部上升,税负上升4460.3万元。总体来看,税负下降面宽,税负上升面窄,进项税额抵扣率因素使增值税一般纳税人总体税负下降4577.9万元,下降幅度16.11%,“营改增”的减税效应比较明显。87户企业税负变动幅度低于50%,与交通运输业企业相比,税负变动比较平缓。

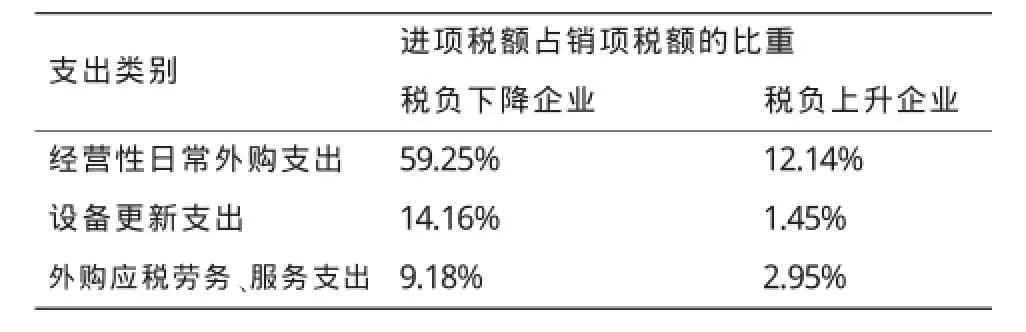

表13 一般纳税人不同支出可抵扣进项税额占销项税额的比重估算表

我们将现代服务业企业形成进项税额的支出项目按其性质不同分为三类:经常性日常外购支出、设备更新支出和外购应税劳务、服务支出。但是现代服务业支出项目中劳务支出比重较大,产生可抵扣进项税额的支出项目规模相对较小。另外现代服务业征税范围比较广泛,可抵扣进项税额的个体差异较大。从表13可以看出,“营改增”后税负上升企业经营性日常支出所产生的进项税额占销项税额的比重为59.25%,明显高于税负下降企业的12.14%,所以经常性日常支出的大小是决定现代服务业一般纳税人“营改增”后流转税税负变动方向的最主要因素,其次是企业的设备更新支出。

第二,企业所得税与流转税税负变动。

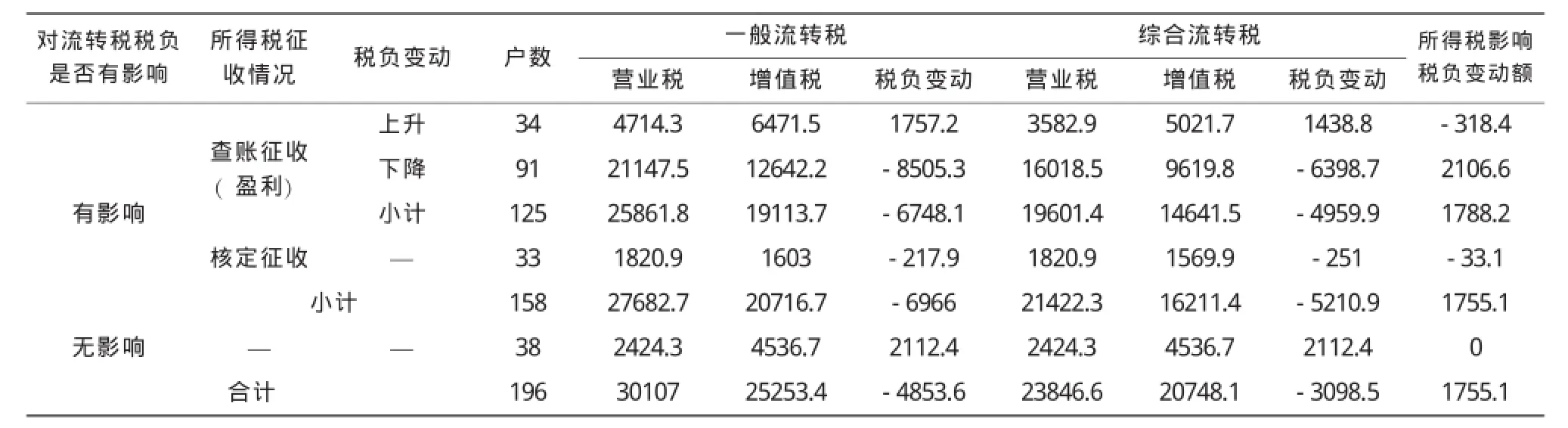

表14 企业所得税因素对流转税税负变动影响情况表户、万元

企业所得税因素对现代服务业企业“营改增”前后综合流转税税负变动的影响原理与交通运输业企业是相同的。由表10和表11可以看出,在考虑企业所得税因素的情况下,现代服务业企业的综合流转税税负无论是绝对值还是相对值均下降。“营改增”后行业一般流转税税负额下降4853.6万元,其中一般纳税人下降4577.9万元,小规模纳税人下降275.7万元。行业流转税税负率下降1.83%,其中一般纳税人下降1.74%,小规模纳税人下降10.13%;“营改增”后行业综合流转税税负额下降3098.5万元,其中一般纳税人下降2860.4万元,小规模纳税人下降238.1万元。行业流转税税负率下降1.19%,其中一般纳税人下降1.11%,小规模纳税人下降8.73%。受企业所得税因素影响“营改增”的减税效应减弱,税负下降额由4853.6万元变为3098.5万元,减少1755.1万元。企业所得税的税负变动稳定器的作用比较明显。

由表14可以看出,查账征收盈利企业“营改增”后一般流转税总体税负显著下降,即税负下降企业的一般流转税税负减少额大于税负上升企业的一般流转税税负增加额,企业所得税的增税效应大于减税效应,总体增税效应明显。核定征收企业“营改增”后一般流转税税负下降,企业所得税因素对该部分企业流转税税负的影响是减税效应,使得一般流转税税负下降幅度进一步增大,但是由于该部分企业税收规模较小,企业所得税的减税效应与查账征收企业的增税效应相比较弱。

第三,计税依据差异和低征收率与流转税税负变动

与交通运输业相同,“营改增”后由于增值税属于价外税使得增值税计税依据小于营业税,“营改增”产生减税效应;另外“营改增”后现代服务业小规模纳税人征收率为3%,改革前营业税税率为3%或5%,征收率降低也产生减税效应。由表10可以看出,69户企业“营改增”后一般流转税税负下降275.7万元。

第四,增值税纳税方式与流转税税负。

由表10可知,“营改增”后70户企业流转税税负下降9038.2万元,下降幅度39.81%,税率下降4.32%,减税效应比较明显。小规模纳税人“营改增”后流转税税负普遍下降,69户企业税负下降为275.7万元,下降幅度39.47%,税率下降10.13%。“营改增”对一般纳税人和小规模纳税人的减税效应基本一致,这主要是由于现代服务业增值税税率较低,且可抵扣项目较少所致。但是随着“营改增”的推进,企业可抵扣项目范围将不断扩大,“营改增”对现代服务业一般纳税人与小规模纳税人减税效应的差异也将逐渐显现出来。

五、研究结论

本文基于L省全国税收调查的企业微观数据,采用数据统计分析法对“营改增”减税目标的实现情况进行测算分析,得出以下结论:

第一,“营改增”降低了L省交通运输业和现代服务业的行业流转税税负,实现了减轻企业税负的政策目标。一般纳税人税负变动的个体差异较大,小规模纳税人税负普遍下降。“营改增”减税效果因行业不同而有所差异,现代服务业的行业减税效果显著高于交通运输业。这和增值税税率的设定有关,交通运输业一般纳税人的增值税税率为11%,产生了较强的增税效应,部分进项税额抵扣不足的企业税负大幅度上升,使得“营改增”对交通运输业的减税效果减弱。

第二,本文将企业所得税因素纳入流转税税负范畴,更全面、更准确的分析了“营改增”对企业实际流转税税负的影响。企业所得税具有税负稳定器作用,能够减缓企业的流转税税负变动幅度。从当期来看企业所得税只对盈利企业的流转税税负产生影响,影响结果因企业所得税的征收方式不同而有所差异。对查账征收企业产生减小税负变动幅度的作用,对核定征收企业只产生减税效应。分析结果显示企业所得税因素对现代服务业“营改增”后流转税税负变动的影响比较明显。

第三,改革初期,“营改增”对交通运输业一般纳税人的减税效应明显强于小规模纳税人,而对现代服务业一般纳税人和小规模纳税人的减税效应基本相同。但是随着改革的推进,“营改增”对一般纳税人的减税效应将日益凸显。所以“营改增”使一般纳税人受益更多。

[1]平新乔,张海洋,梁爽,郝朝艳,毛亮.增值税与营业税的税负[J].经济社会体制比较,2010(03):6-12.

[2]高培勇.“营改增”的功能定位与前行脉络[J].税务研究,2013(07):3-10.

[3]高培勇.论完善税收制度的新阶段[J].经济研究,2015 (02):4-15.

[4]田志伟,胡怡建.“营改增”对各行业税负影响的动态分析——基于CGE模型的分析[J].财经论丛,2013(04): 29-34.

[5]潘文轩.“营改增”试点中部分企业税负“不减反增”现象释疑[J].广东商学院学报,2013(01):43-49.

[6]张丹,杨秋煦.营改增对交通运输企业税负的影响——基于上海市改革试点政策的分析[J].财会月刊,2013 (03):15-18.

[7]陈立,东伟,胡显莉.“营改增”对重庆市第三产业税负的影响分析——基于投入产出表的测算[J].重庆理工大学学报(社会科学),2014(08):40-45.

[8]王玉兰,李雅坤.“营改增”对交通运输业税负及盈利水平影响研究——以沪市上市公司为例[J].财政研究, 2014(05):41-45.

[9]王新红,云佳.营改增对交通运输业上市公司流转类税负及业绩的影响研究[J].税务与经济,201406:76-82.

[10]王珮,董聪,徐潇鹤,文福生.“营改增”对交通运输业上市公司税负及业绩的影响[J].税务研究,2014(05):8-12.

[11]童锦治,苏国灿,魏志华.“营改增”、企业议价能力与企业实际流转税税负——基于中国上市公司的实证研究[J].财贸经济,2015(11):14-26.

(责任编辑:罗蕾)

On the Effects of Tax Reduction in Business Tax Reform for Added-Value Tax

CAIWei-xian,YANG Fang

((SchoolofEconomics,Xiamen University,Xiamen,Fujian 361005)

Tax reduction of industries is the major goal of business tax reform for added-value tax(AVT).Based on the nationwide tax research data about 346 enterprises inmodern service industry and transportation industry of L province from 2012 to 2014,this study analyzes the effects of business tax reform for AVT on the tax burden of industry turnover tax.The results show that the reform for AVT reduces the tax bearing of industry turnover tax of transportation industry and mordent service industry in L province,and reaches the goal of relieving tax burden for enterprises.Besides,tax reduction in modern service industry tends to be more obvious than that in transportation industry.

business tax reform for AVT;industry tax burden;transportation industry;modern service industry

F812.42

A

1008-2107(2016)06-0076-10

2016-11-05

感谢国家自然科学基金(项目编号:71103151,71673229)和厦门大学中央高校基本科研业务费专项资金(FundamentalResearch Funds for the CentralUniversities,项目编号:20720151002)的资助。

蔡伟贤(1981—),男,湖南沅江人,厦门大学经济学院财政系副教授、博士生导师;杨芳(1979—),女,辽宁海城人辽宁省鞍山市地方税务局,厦门大学经济学院财政系硕士研究生,