美国货币政策对我国长期债券利率期限结构的传导效应

2016-04-11湖南大学金融与统计学院黎菁华中南大学信息科学与工程学院黎群辉

湖南大学金融与统计学院 黎菁华中南大学信息科学与工程学院 黎群辉

美国货币政策对我国长期债券利率期限结构的传导效应

湖南大学金融与统计学院 黎菁华

中南大学信息科学与工程学院 黎群辉

摘 要:本文首先对利率期限结构的理论和形状做了一个简要的概述,并对宏观经济政策对利率期限结构的影响做了一个简单的分析。选取美国量化宽松货币政策期间的四个指标,采用NS模型对于我国利率期限结构进行准确的衡量,并运用向量自回归(VAR)方法实证分析美国货币政策对我国利率期限结构的宏观传导效应,结论表明,量化宽松期间,美国货币政策主要影响了我国长期固定收益国债的短期因子和中期因子,对短期因子有显著的向上的冲击,对中期因子有显著的向下的冲击。其中美元M2对利率曲线的影响程度最大,影响时间最长。

关键词:量化宽松 利率期限结构 NS模型 VAR模型

1 利率期限结构的相关概念

1.1 利率期限结构的三大理论

利率期限结构是某个时点不同期限的利率所组成的一条曲线。因为在某个时点,零息票债券的到期收益率等于该时期的利率,所以利率期限结构也可以表示为某个时点零息票债券的收益率曲线。由于不同期限的利率之间存在差异,所以利率期限结构可能有好几种形状:向上倾斜、向下倾斜、下凹、上凸等。为了解释这些不同形状的利率期限结构,人们提出了几种不同的理论假设,并从不同的角度进行了分析,这些假设包括:市场预期假设、市场分割假设和流动性偏好假设。

(1)市场预期假设认为在市场均衡条件下,远期利率代表了对市场未来时期的即期利率的预期。向上倾斜的收益率曲线意味着市场预期未来的短期利率会上升;向下倾斜的收益率曲线是市场预期未来的短期利率将会下降;上凸型的收益率曲线则是市场预期较近的一段时期短期利率会上升,而在较远的将来,市场预期的短期利率将会下降;下凹型的则相反。

(2)市场分割假设认为由于法律制度、文化心理、投资偏好的不同,投资者往往会比较固定地投资于某一期限的债券,这就形成了以期限为划分标志的细分市场。即期利率水平完全由各个期限的市场上的供求力量决定,单个市场上的利率变化不会对其他市场上的供求关系产生影响。即使投资于其他期限的市场收益率可能会更高,但市场上的交易者不会转而投资于其他市场。向下倾斜的收益率曲线表示短期债券市场的均衡利率水平高于长期债券市场的均衡利率水平;向上倾斜的收益率曲线表示短期债券市场的均衡利率水平低于长期债券市场的均衡利率水平;上凸型收益率曲线表示中期债券收益率最高,下凹型的则相反。

(3)流动性偏好理论认为投资者是厌恶风险的,由于债券的期限越长,利率风险就越大。因此,在其他条件相同的情况下,投资者偏好期限更短的债券。向下倾斜的收益率曲线表示市场预期未来的短期利率将会下降,下降幅度比无偏预期理论更大;向上倾斜的收益率曲线表示市场预期未来的短期利率既可能上升,也可能不变。

1.2 宏观经济因素对利率期限结构的影响

宏观经济因素通过货币政策、经济周期和其他因素对利率期限结构产生影响。

(1)货币政策通过直接影响短期汇率和改变市场对未来短期利率的预期来影响长期利率,从而引起利率期限结构形状的改变。货币政策三大工具包括:公开市场业务、存款准备金率以及再贴现率。通常,中央银行公开市场操作对利率期限结构具有比较大的影响,它主要通过影响基础货币和货币供应量,进而影响隔夜拆解利率以至于影响实际利率。

(2)经济的周期性波动会引起长短期利差发生周期性变化,利率期限结构的形态随之改变。在经济系统处于产出增加、就业增长的扩张初期,由于投资者预期未来短期利率上升,长短期利差加大,向上倾斜的收益率曲线逐渐变得陡峭,这种状况会一直持续到经济体进入扩张阶段的中后期。在扩张阶段中后期,随着长短期利差缩小,收益率曲线的斜率变小,但始终为正,收益率期限变得平坦;在经济系统处于生产下降、事业增加的收缩初期,投资者预期未来短期利率水平下降,收益率曲线呈现向下倾斜的形态。一旦完全进入到经济收缩时期,各种利率都开始下跌,且短期利率比长期利率下跌的幅度大,并最终于经济低谷期下降到长期利率水平之下,之后收益率曲线又开始呈现向上倾斜的形态。

(3)其他宏观因素对利率期限结构的影响包括:经济增长速度、通货膨胀、就业水平、消费、投资和技术进步等。

1.3 利率期限结构的静态估计

利率期限结构的静态估计是使用不同类型的数学函数近似地描述整条利率期限结构曲线。这类函数包括:多项式函数Chambers,Carleton,and Waldman(1984);分段函数Ronn(1987),Cole-man&Fisher(1987);分段线性函数Fama&Bliss(1987);指数函数Vasicek&Fong(1982),Nelson& Siegel(1987),Svenson(1994);以及三次样条函数Mc Culloch(1975),Lizenberg-er&Rolfo(1984),Fisher,Nychka&Zervos(1995)等。

2 Nelson-siegel模型对利率期限结构的拟合

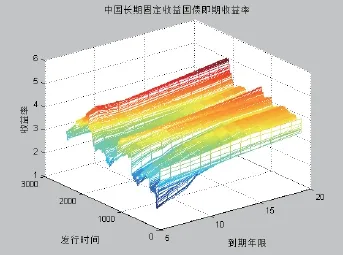

本文选取的是2008年10月01日至2015年6月12日中国固定收益国债即期收益率日度数据。由于一些年度的数据空缺,因此只选择了到期期限为5年、6年、7年、8年、10年、15年、20年、30年的数据。用Matlab软件画出即期利率曲线的三维图如图1所示。

从图2中可以看出,5年期固定收益国债的即期利率随时间的波动最为明显,在量化宽松一开始,5年期即期利率瞬间降到2以内,之后分别在QE1的中期、QE2和QE4刚退出时达到短期的峰值。30年期固定收益国债的即期利率随时间的波动最小,在2013年6月之前大致稳定在4到4.5的水平,QE4的后期才有快速上升的过程,在QE4刚退出时达到峰值。5年期和30年期的长短期利差在QE1和QE3的中期到QE4的中期较大。

图1 中国长期固定收益国债即期收益率

图2 美国货币政策的不同阶段中国国债收益率的变化

对利率期限结构的拟合可以分为动态拟合模型和静态拟合模型,本文选取静态拟合模型中Nelson-siegel模型对2008年10月至2015年6月中国长期固定收益债券的即期利率进行拟合,以揭示数据所暗示的利率变动潜在因素的统计形式。NS模型可以有效地对现实中的债券进行“息票效应”的技术剥离,并且采用非线性最小二乘的方式对各个期限的即期利率进行计算,进而得出一个用参数来表示的瞬时远期利率函数。Nelson and Siegel(1987)在利率预期理论的基础上,认为远期利率是即期利率这个差分方程等式的解,因而构建了利率期限结构中的远期利率经验模型,公式如下:

因此我们可以根据即期利率与远期利率之间的关系进行积分进而得到以下公式:

NS模型是基于历史经验数据直接估计得到的参数结果,进而可以使利益期限结构的拟合有效地规避市场均衡和无套利分析而造成的低效,NS模型对利率期限结构的拟合可以得到四个因子(b0,b1,b2,t),b0,b1,b2分别代表长期因子、短期因子和中期因子,是决定利率期限结构形状的水平、倾斜程度和曲度因素。

由于之后选取的对利率期限结构影响的指标中,有些只能收集到月度数据,因此在运用NS模型拟合利率期限结构的4个参数也只能用月度数据,于是,本文取每月日度数据的平均值作为月度即期利率的数值。运用Matlab得到从2008年10月至2015年6月共81个月的4个参数的数据。如图3所示。

图3 NS模型参数走势图

b0代表长期趋势,与长期通胀预期有关,b0增加会使利率曲线上移,增加所有期限的利率水平。b1代表短期趋势,代表长短期收益利差,用b1的负数代表利率曲线的斜率,b1增加会增加长短期收益利差。b2代表中期趋势,代表利率曲线的弯曲程度,与瞬时远期利率有关,b2<0曲度为负,短期利率高于长期利率。t代表函数的衰减程度,表示为b2达到最大值时所需要的时间。

4个参数中,b2与t的变动最为明显。b2在QE1为正曲度,从QE2开始稳定在0以下呈现负曲度,2011年9月与2015年2月最为明显,2015年2月出现5年期利率高于6年期、7年期利率的现象。

t值在QE1时期几乎停留在10,表明瞬时远期利率达到最大值的时间为无穷大,预示未来长期利率还会不断增加。从进入QE2开始,除个别月份外,t值相比QE1时期有所下降,表示未来长期会在某个时间达到最大值,而不会不断增加,通货膨胀得到控制。QE3相比QE2和QE4时期的t较大,负的b1也较大,在图3中表面为长短期利差增大,通货膨胀在近期得到控制,但人们对远期通胀压力增大。可能与在QE3时期卖出短期债券买入长期债券的扭转操作有关。

负的b1在QE1和QE3时期比其他时期大。在美国量化宽松一开始,美国短期利率迅速降到接近零利率水平,美国国内流动性增加,导致世界范围利率下降,我国利率也有所下降,10年期以内的利率下降最为明显,负b1增大。随后根据美国货币供给增加,利率下降,促进产出增加,导致我国出口增加利率上升,负b1减小,但是长短期利差还是很大,通胀压力大。进入QE4后,负b1逐渐减小到接近0的水平,长短期利差开始减小,利率曲线趋于平缓,短期流动性增加,通胀压力减小,短期市场更加活跃,经济回暖。

根据蒙代尔-弗莱明理论,美国量化宽松使货币供给增加,利率和汇率减小,造成我国相对利率和汇率增加,在图中表现为b0在QE1出阶段的4.00缓慢上升到QE4退出时期的6.00水平。随着国际收支的盈余,我国总体利率下降了一点点,但相比于2008年11月还是上升了许多。

将每个月得到的利率期限结构曲线用Matlab画成三维图如图4。

图4 NS模型下月度平均的利率期限结构曲线

3 美国宏观经济指标对中国利率期限结构的影响

自美国量化宽松政策实施以来,为刺激经济,美联储通过购买中长期国债和控制联邦利率水平两种手段向市场中投入大量的流动性,而这种流动性随着国际贸易、经济一体化而向国外溢出,同时随着人们对人民币升值的预期,就会进一步影响我国债券市场中的收益水平,进而对我国的利率期限结构造成很大的影响。

美国政府从2004年下半年开始提高联邦基金利率,为的是解决通货膨胀的问题,到了2006年联邦基金利率已从1%上调到5.25%,但随着人们对房价走低的预期,房地产投资开始减少,原先与房地产有关的项目缺少真实的资本供给,造成市场缺乏流动性,房价开始迅速下降,次级贷款的违约率大幅升高,最终导致了2007年的次贷危机。危机爆发后,美国政府开始通过降低联邦基金利率向市场注入流动性,到2008年12月,联邦基金利率几乎接近于0的水平。

美联储在降低联邦利率的同时利用在公开市场操作对银行准备金进行调整;对于存款结构设置的基础信贷、次级信贷与季节性信贷三种贴现窗口计划,美联储先后进行了12次贴现率的调整,降幅最大达到0.75%,贴现期限也延长至最长30天;除此之外,美联储为帮助联邦基金利率建立上下限,降低银行机会成本,开始对存款准备金收取相应的利息。

正因为美国量化宽松期间联邦基金利率ffr、美元M2和存款准备金率ub都发生了较大的变动,而且这三个指标是引起美国宏观经济其他指标变化的基础,因此本文选取了三个指标作为自变量,将NS模型得到的4个参数作为因变量,运用VAR模型,评估这三个指标对中国长期固定收益债券利率期限结构的影响。

通过平稳性检验发现联邦基金利率ffr、美元M2、存款准备金率ub和长期因子b0不平稳,而它们的一阶差分序列平稳,短期因子b1、中期因子b2和衰减速度t为平稳性序列,因此选用ffr、M2、ub和b0的一阶差分序列和b1、b2,作为模型接下来的数据。

通过协整检验发现三个自变量分别对三个因变量额关系都是协整的,通过AR根图检验发现所有单位根都落在相应因变量的单位圆之内,说明模型具有较强的稳定性。至此才可以进行VAR模型的脉冲相应分析。

如图5、图6所示,联邦基金利率对我国长期国债的长期趋势由负效应迅速转为正效应,3个月后又转为负效应,之后才慢慢由正效应衰减为0,脉冲响应9个月时间。M2对我国长期国债的长期趋势的影响先是正效应后转为负效应,后又由正效应衰减为0。存款准备金率对我国长期国债的长期趋势的影响先在正值波动,5个月之后小幅转为负值,继而衰减为0。美国的这三个指标对长期趋势的影响在1%以内波动,其中联邦基金利率产生的影响最为明显,三个指标的脉冲响应时间大致为8个月左右,影响时间均不长。

联邦基金利率、M2对我国长期国债的短期趋势的影响为正,其中联邦基金利率的脉冲响应从一开始的0水平上升到第3个月的0.8%的水平,在第5个月时几乎衰减为0;M2的脉冲响应最为显著,从一开始的1.8%逐渐影响增大,也是在第3个月时达到峰值,之后影响逐渐减小,直到第17个月时对短期趋势的影响才减小到0附近。存款准备金利率对我国长期国债的短期趋势的影响为负,但影响程度不大,影响程度保持在-0.6%,2个月后在第4个月几乎衰减为0。这三个指标中,联邦基金利率和存款准备金的脉冲响应时间均为17个月,M2的脉冲响应时间较长,达到了24个月,且脉冲响应的程度也是最大的,达到2.8%,其他两个指标对短期趋势的影响程度也接近1%。短期趋势是决定利率曲线的三个趋势中受影响程度最大的。

联邦基金利率对我国长期国债的中期趋势的影响不大,脉冲响应在-0.2%~0.2%之间,且影响时间也不长,前2个月的脉冲响应为正,第3到第4个月的脉冲响应为负,在第5个月时几乎衰减到0的水平。M2、存款准备金率对我国长期国债的中期趋势均为负,其中M2的影响程度最大,由一开始的-0.6%增加到第3个月的-1%的水平,随后缓慢衰减,在第20个月的时候衰减到0附近;存款准备金对长期国债的中期趋势的脉冲响应程度不大,在第2个月达到最小值-0.2%,但衰减速度比较慢,在第14个月的时候在逐渐衰减到0附近。三个指标对中期趋势的脉冲响应时间均比较长,联邦基金利率和存款准备金的脉冲响应时间分别为20个月和22个月,而M2对长期国债的中期趋势的影响时间最长,达到30个月。中期趋势是决定利率曲线三个趋势中受影响时间最长的。

图5 美国货币政策指标对B0、B1参数的脉冲响应

利率期限结构形状的衰减速度受联邦基金利率和存款准备金的影响为正,受M2的影响为负。联邦基金利率和存款准备金对衰减速度的脉冲响应程度一开始分别为0.4%和0.2%,并在第2个月和第1个月迅速减小到0附近,之后所产生的影响很小,脉冲响应时间为16个月左右;M2所产生的影响比较大,从一开始的-0.5%扩大到-1%,随后缓慢衰减,脉冲响应时间为24个月。利率期限结构形状的衰减速度受三个指标中的M2影响最大,时间最长。

总体来说,三个指标中,M2对利率期限结构的影响程度最大,影响时间最长,联邦基金利率与存款准备金率对利率期限结构的影响次之。在量化宽松期间,美元M2与存款准备金不断增加,联邦基金利率降低并保持在0%~0.25%的低利率水平,三个指标对b1的总效应为正,减小了利率期限结构曲线的斜率,使利率期限结构更为平坦,长短期利差减小;b2的总效应为负,减小了利率期限结构的曲度,使瞬时远期利率减小;对t的总效应为负,减小了利率期限结构的衰减速度,使未来长期利率的增速减小,未来通货膨胀压力减小;对b0的影响较小。

图6 美国货币政策指标对B2、T参数的脉冲响应

参考文献

[1]Michael D.Bauer,Christopher J.Neely.International channels of the Fed’s unconventional monetary policy[J].Journal of International Money and Finance,,2014.

[2]易晓溦,陈守东,刘洋.美国非常规货币政策冲击下中国利率期限结构动态响应研究[J].国际金融研究,2015(01).

[3]丁志国,徐德财,陈浪南.利率期限结构的动态机制:由实证检验到理论猜想[J].管理世界,2014(05).

[4]白培枝.基于Nelson-Siegel模型的利率期限结构研究[J].经济问题,2012(08).

[5]邢天怡.美国量化宽松政策对我国利率期限结构的宏观传导效应研究[D].吉林大学,2014.

中图分类号:F832

文献标识码:A

文章编号:2096-0298(2016)02(a)-111-06