小微企业贷款不良率的影响因素研究——基于X银行贷款质量的面板数据分析

2016-04-08丁振辉韩佩颖

丁振辉,韩佩颖

(1.中国人民大学博士后科研流动站,北京100872;2.中国工商银行博士后科研工作站,北京100140;3.云南财经大学,昆明650221)

小微企业贷款不良率的影响因素研究——基于X银行贷款质量的面板数据分析

丁振辉1,2,韩佩颖3

(1.中国人民大学博士后科研流动站,北京100872;2.中国工商银行博士后科研工作站,北京100140;3.云南财经大学,昆明650221)

摘要:经营水平和外部环境是影响商业银行小微企业贷款不良率的重要因素。根据X银行小微企业信贷数据和我国省级地区的季度数据,利用面板数据模型分析了外部环境中影响小微企业贷款不良率的主要因素。结果显示地区存贷比与小微企业贷款不良率成正比,意味着过度融资是导致小微企业贷款不良率的重要因素。基于此,并结合当前经济发展的特征,应扭转通过行政命令式的小微金融发展道路,完善民间融资发展路径,防止无序发展,建立统一的债权债务登记系统,保障企业和银行的合法债权。

关键词:小微企业;贷款不良率;影响因素;存贷比;过度融资

一、引言

近年来,随着我国经济结构调整进一步加大,小微企业在国民经济中的作用越来越凸显,特别是对促进经济增长、居民就业和大众创新有重要作用。但是,贷款难和贷款贵也一直是困扰小微企业发展的重要问题,党和政府为此出台了一系列办法试图提高小微企业的信贷可得性,但是从实际状况来看,成效并不显著。大量声音集中在批评商业银行对小微企业存在歧视性,认为商业银行存在“嫌贫爱富、嫌小爱大”的做法。但是,小微企业贷款不良率高企也是商业银行面临的突出问题,部分商业银行的小微金融业务不仅没有获利,反而成为侵蚀商业银行利润的一大包袱。在大部分商业银行普遍上市的情况下,在利润考核的压力下,重新思考小微金融业务的重要性也是商业银行的理性做法。目前,客观地说,商业银行依然是我国资金市场的主体,要解决小微企业融资难和融资贵的问题,商业银行是不可或缺的主导力量,但是单纯依靠行政手段,例如“三个不低于”等监管要求,只能从短期内解决商业银行对小微企业的惜贷问题,并非治本之举,反而会迫使商业银行将宝贵的信贷资源投向假小微企业,进一步恶化真小微企业的融资环境。因此,要从根本上解决小微企业贷款难和贷款贵的问题,必须深入研究影响商业银行小微企业贷款不良率的主要因素,只有解决了这些问题,才能使商业银行加大对小微企业的信贷投放,实现商业银行对小微企业的造血机制。本文基于X银行小微企业贷款质量数据,分析了影响小微企业贷款不良率的主要因素,并提出了一些对策建议。

二、文献综述

近来,国内研究小微企业的文献大量涌现,小微企业已经成为学界研究的热点之一。但是,大量文献主要集中在两个方面:一是小微金融发展的现状,特别是结合互联网金融、大数据技术等新兴业态,预测小微金融的发展前景;二是分析小微企业贷款难和贷款贵的成因,主要是探讨商业银行小微金融成本、信息不对称等问题。这些文献的共同点是定性分析为主,由于缺乏数据支持,很少能够看到小微金融方面的定量分析,从银行角度出发,以实证模型为技术路线定量研究商业银行小微企业贷款不良率形成原因的更少。

陈勇俊(2011)分析了大数定律下小微企业授信模式,区分了家居行业集群项下商户租金授信模式、百货商超类集群供应链商户授信模式、产业链品牌核心企业下游一级代理商应付(预付)账款授信模式等,认为可以用小微企业的总体预期贷款损失率来代替每一笔小微企业贷款的预期损失率,但是没有指出总体预期贷款损失率和每一笔贷款预期损失率之间的强相关关系。[1]王素娟、王俊鹏(2013)基于FAHP模型,分析了商业银行小微企业信贷风险因素影响度,是目前看到的较为接近的分析商业银行小微不良率的一篇文章,但是由于是基于FAHP模型,仅仅使用了企业数据,并没有结合商业银行的贷款质量进行回归分析。[2]钱慧、梅强、文学舟(2013)借用主成分分析方法探索对小微企业信贷风险评估的适用性,他们选取了企业主年龄等企业层面的数据,借用主成分分析方法对是否应该放贷进行了预测,并结合银行最终的放贷结果进行评价。[3]这两篇文章思路基本一致,都是考虑了小微企业的信贷风险问题,其他部分文章,如李国青(2010)[4]等都是使用这种办法对小微企业的信贷风险进行评价,可以看作是小微企业信贷风险评价的主流方法之一。但是,这些文章一是缺少实际检验,特别是没有在小微企业评级结果与商业银行不良贷款之间建立关联,多是经验之谈;二是这些文章多集中在微观层面,缺少中观或者宏观层面的分析,同时样本数量很少,很难得到经得住推敲的结论。如果放宽研究的范围,将其他类型的企业纳入,可以发现部分学者已经开始探索宏观经济环境对商业银行不良率的影响。例如,张雪兰、陈百助(2012)发现宏观经济要素及银行特征与不良贷款的关联因产品门类不同而存在不对称性,相对而言,公司贷款对来自宏观经济层面的负面冲击更为敏感。[5]黄立新、郑建明(2012)的研究发现当期银根宽松程度与下一期银行整体不良贷款率负相关,各省份银行不良贷款率的变化在总体上具有同步性。[6]

其他的一些文章多集中于定性研究。例如丁振辉(2015)认为小微企业面临严峻的外部环境,经营风险大,商业银行小微贷款不良率偏高是正常现象,应提高对小微贷款的不良容忍度。[7]董杰(2013)针对小微企业的融资困难,从企业内部原因、外部金融环境、融资渠道以及政府作为等方面进行分析,针对性地提出解决问题的对策,例如完善政府资金扶持政策,建立与小微企业地位和特点相适应的信货融资体系等。[8]赵亚明、卫红江(2012)认为要想缓解小微企业的融资困境,在短期内采取差别化的金融政策是有效的对策。但从经济转型的长期趋势看,稳步推进利率市场化改革,合理规范民间资金借贷,构建一个专业化和多层次的小微企业融资体系,是解决小微企业融资困境的根本途径。[9]张涛、刘曈(2013)认为要推动小微金融发展,需要鼓励金融创新,实行多层次、差别化的信贷政策;创新发展小微企业债券融资模式;大力发展中小金融机构和民间融资制度化安排等。[10]这些文献都有一定的借鉴意义,但是谈论的内容过于泛泛,提出的意见多集中于顶层设计,缺乏执行细节;并且,意见的提出多基于经验累积,缺少支撑依据。

得益于X银行丰富的贷款数据,本文得以从实证的角度,在整理得到相关变量的地区数据的基础上,利用面板数据模型计算了影响商业银行不良率的主要因素,在此基础上,提出了具有针对性的解决办法。本文第三部分对数据进行整理,并建立了变量之间的检验模型,对模型实证结果进行了分析。第四部分给出了简要结论和建议。

三、数据整理与实证检验

一般认为,商业银行小微企业贷款不良率受企业自身经营与外部宏观环境的双重影响,同时,商业银行甄别风险的能力也是影响其不良率的主要因素;但是对商业银行而言,前两项是决定小微企业贷款是否劣变①劣变是指银行资产变成不良贷款。的外部因素,不为商业银行所控制;而商业银行甄别能力只是决定单个商业银行小微企业贷款不良率的内部因素。基于这种思路,对小微企业贷款不良率有两种分析套路。

第一种是借鉴风险建模的思路对小微企业进行评级,并将评级作为是否对小微企业发放贷款的主要依据,这也是目前研究中普遍采用的方法。但是,这种研究方法存在一个突出的问题,即没有在评级结论与小微企业真实不良率之间建立确定的关系,因此这种评级方法多是理论上的。最近,部分文献采用了probit或者logit模型对微观层面影响小微企业贷款不良率的因素进行了分析,但是由于数据量少,数据质量不高,结论仍有值得商榷之处。理论上,使用第一种方法需要承认大数法则在小微企业中的普遍适用性,即承认导致小微企业信贷劣变的原因是均一性的,也即承认小微企业的经营状况是均一性的,事实上,不同行业小微企业财务状况并不完全趋同,轻资产行业和重资产行业在资产负债率上就存在明显差别,因此对实证结果事实上有很大的影响,部分研究对此呈回避态度。

第二种分析思路是不从微观层面的小微企业出发,而从中观或者宏观层面出发,将小微企业放在普遍适用的经济环境下,分析外部经济环境,诸如地区经济增长、信贷环境、政府财政收入等因素对该地区小微企业贷款不良率是否有影响;若有,可以在不涉及小微企业自身经营能力的情况下,就影响小微企业贷款不良率的外部因素进行调整,降低商业银行小微企业贷款不良率,提高商业银行信贷投放意愿。

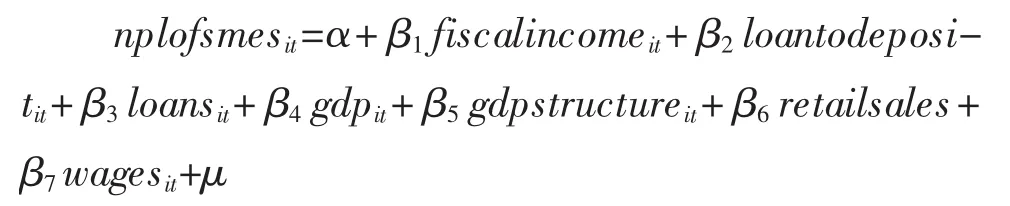

为此,我们设立如下检验方程:

其中,y是被解释变量,这里代表各地区小微企业贷款不良率;x表示对小微企业贷款不良率可能产生影响的各类变量。我们使用季度数据进行实证检验,假设经济环境对不良率的作用要有一段时间才能反映出来,因此滞后一个季度进行验证,被解释时间区间是2010年第4季度至2015年第2季度,解释变量时间区间为2010年第3季度至2015年第1季度。由于季度数据频率相对较高,因此初步选取了地区财政收入、贷款、存贷比、国内生产总值、国内生产总值结构、人均工资收入、消费品零售总额等指标,试图观察这些指标对小微企业贷款不良率的影响。这里假设,地区财政收入越高,说明地区经济发展水平越高,对小微企业的支持力度越大,小微企业贷款不良率越低;地区贷款规模越大,一方面说明经济发展水平越高,有利于小微企业发展,另一方面也可能造成过度融资的情况,过度融资一般是造成小微企业出现不良贷款的主要原因;地区存贷比越高,反映该地区可能存在过度融资的现象,对小微企业贷款可能造成负面影响;地区国内生产总值和地区财政收入一样是经济发展水平的指标,经济发展水平越高,小微企业发展环境越好,小微企业贷款不良率越低;国内生产总值结构越高级,说明当地产业结构升级成效明显,有利于小微企业的发展。其中,不良率数据来自X商业银行小微企业贷款数据,其他数据均来自于wind数据库,各变量的统计性描述见表1。

表1变量统计及说明

模型调整为:

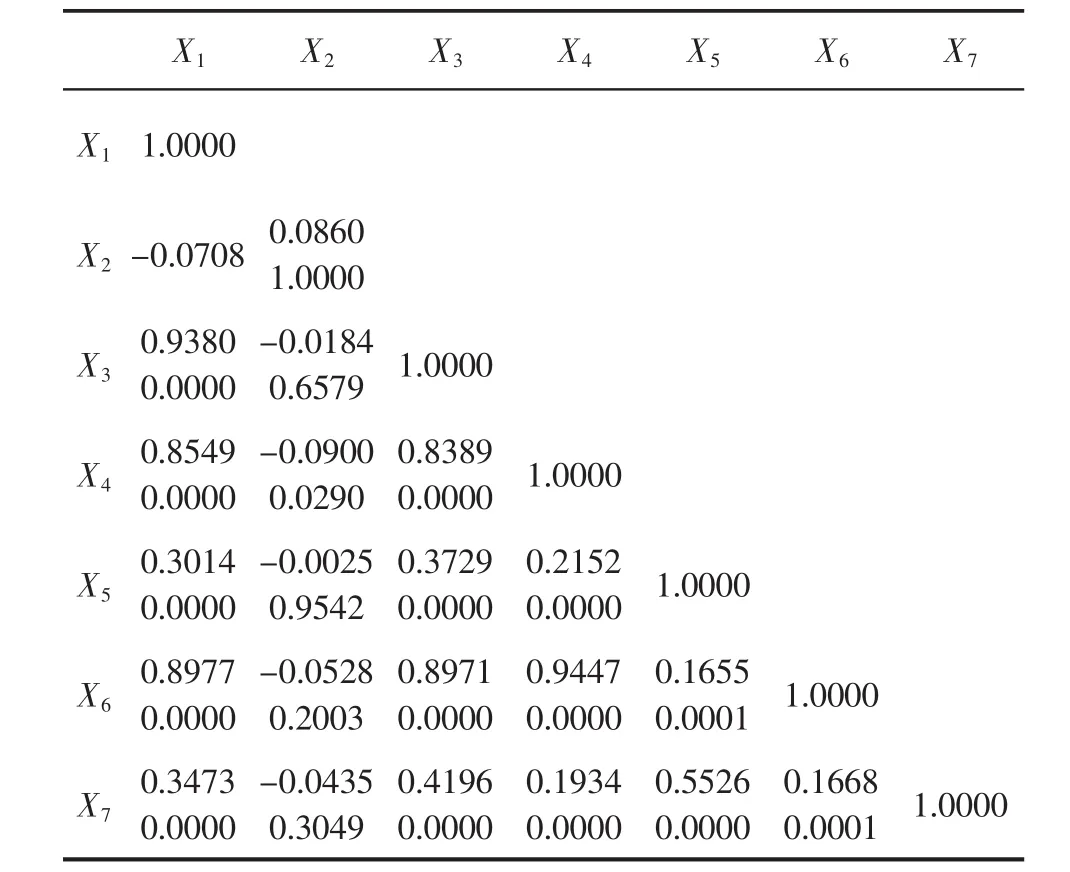

进行实证检验之前,首先需要对各变量之间的相关性进行检验,变量之间相关性检验结果见表2。可以发现,除了存贷比之外,其他指标之间高度正相关,因此本文选择存贷比和国内生产总值作为最终的解释变量,检验方程变为:

表2变量间的相关关系

利用面板数据模型进行检验,具体使用固定效应还是随机效应,这里利用Hausman检验进行判断,采用分别加入变量的方法,检验结果如表3所示。

根据表3,方程1显示国内生产总值和小微企业贷款不良率正相关,系数和方程都能够通过显著性检验,GDP每增长1%,小微企业贷款不良率增长7.98×10-6个百分点,与我们之前进行的假设相反。方程2显示,地区存贷比和小微企业贷款不良率正相关,系数和方程都能通过显著性检验,地区存贷比每增长1%,小微企业贷款不良率增长0.26个百分点,方程的拟合优度为0.1522,即存贷比可以解释地区层面上小微企业贷款不良率15%左右的原因。方程3显示,地区GDP和存贷比与小微企业贷款不良率正相关,系数和方程都能通过显著性检验,但是拟合优度下降,由15%下降至3.55%,说明虽然GDP与不良率具有统计学上的相关性,但是并不是解释小微企业贷款不良率的主要因素,仅仅是统计学上的耦合。因为,一般情况下,地区经济活力越高,对小微企业贷款的需求量越大,例如各商业银行小微企业贷款较大的分行一般集中在江苏、浙江、福建、广东等地,而小微企业贷款发放量越大,越有可能出现不良,因此,地区经济总量越大的地区其小微企业贷款不良率也有可能越高。

表3实证检验结果

根据表3,方程2和方程3显示,存贷比是在地区层面上影响小微企业贷款不良率的主要因素,能够通过显著性检验。存贷比等于商业银行贷款总额除以商业银行存款总额,存贷比越高说明商业银行存款转化为贷款的比例越高,面临的流动性风险压力越大;存贷比越低说明商业银行存款转化为贷款的比例越低,商业银行流动性风险压力越小,但是银行的盈利能力也会受到挤压。我们也可以将存贷比运用到地区流动性风险的衡量上来,地区存贷比越高,说明该地区存款转化率越高,一方面说明该地区金融发展水平较高,另一方面也暗示该地区可能存在过度融资的现象。为更好地判断存贷比是否可以作为衡量过度融资的指标,我们考虑生成控制变量X2/X7,将地区存贷比除以工资水平,存贷比与工资水平背离越明显,说明该地区存在过度融资的可能性越高。如方程4显示,存贷比和控制变量与小微企业贷款不良率正相关,存贷比和控制变量的系数均能通过显著性检验,方程能够通过显著性检验,同时方程4的拟合优度较方程2上升,由15%上升至19%,证明将存贷比作为地区过度融资水平的代理变量是可行的。过度融资越明显,该地区小微企业贷款不良率越高,即地区过度融资与小微企业贷款不良率正相关。

四、结论与建议

(一)结论

根据前文的论述和笔者实践经验,发现小微企业贷款难和贷款贵的问题是多方面,并不仅仅根源于商业银行的信贷选择,小微企业信用差、恶意逃废银行债务也是造成商业银行惜贷怯贷拒贷的主要原因。商业银行小微企业不良贷款产生的主要原因有以下几个方面:

1.小微企业主能力有限造成小微企业经营不善,无力偿还银行贷款。

2.市场环境发生变化,而小微企业未能抓住市场变化趋势,造成小微企业经营不善,无力偿还银行贷款,其中大部分情况是小微企业盲目扩大再生产造成的。

3.小微企业挪用银行贷款,参与民间借贷,当金融环境恶化时,资金链断裂,造成小微企业无力偿还银行贷款。

4.小微企业恶意骗取银行贷款,例如前段时间全国集中爆发的钢贸事件,银行发放贷款后短期内即形成不良贷款一般属于此类情况。

(二)建议

除第一种外,第二种、第三种和第四种情况均与小微企业过度融资密切相关,商业银行在制定小微企业信贷市场规划时应严格把握地区过度融资情况,对于出现过度融资苗头的地区要更为严格地核查企业贷款需求的真实性。因此,笔者认为要切实解决小微企业融资难、融资贵的问题,政府和商业银行应该一起努力,通过审慎的宏观金融管理和提高商业银行风险识别能力,解决存在真实融资需求的小微企业的融资问题。建议如下:

1.扭转通过行政命令式的小微金融发展道路。政府单纯通过行政命令,如“三个不低于”指标强制要求商业银行发放小微贷款并不能从根本上解决上述问题,反而违反了市场经济规律,造成价格信号扭曲。因此,政府应该着力于通过完善信用体系、优化金融环境,降低商业银行进入小微企业信贷领域的成本,提高商业银行小微金融的收益率,以价格信号为导向,辅之以一定的行政、税收鼓励措施,推动商业银行服务小微企业。

2.完善民间融资发展路径,防止无序发展。地方政府需要特别注意避免民间借贷过热发展,因为其结果是在短期高收益的诱惑下,部分小微企业极有可能产生过度融资行为,给商业银行信贷质量造成隐患,从而在一定地区内形成“劣币驱逐良币”的现象,使正常经营、合规借贷的小微企业面临商业银行更高的借贷门槛。目前,随着实体经济利润率下降,相当比例的小微企业从银行获得信贷资金后并不用于约定用途,资金流入房地产和民间借贷领域。部分经济发达地区民间借贷盛行,并且随着互联网金融的发展,部分民间借贷更加具有隐蔽性、系统性、广泛性等特点,加剧了商业银行和小微企业间的信息不对称,导致商业银行更难把握小微企业的债务、债权和担保情况,不能合理判断小微企业的过度融资水平。

3.建立统一的债权债务登记系统,保障企业和银行合法债权。在当前的环境下,由于过度融资对商业银行小微企业信贷安全造成极大影响,政府应至少在地区层面建立统一的债权债务登记系统,在尊重小微企业资金拆借权利的前提下,将拆借行为透明化,从而对过度融资的小微企业形成一定的压力,减少银企间的信息不对称。地方政府要防止本地经济发展过度虚拟化,企业和居民过度追逐资本收益,沉溺钱生钱游戏。一是打击非法集资,明确追偿机制,保护银行合法权益;二是防止小贷公司、担保公司过度发展,应根据地区经济发展水平设立准入门槛;三是工商部门应做好企业间关联关系的梳理,特别是明确小贷公司与小微企业间的关联关系,防范小微企业以资产为抵押通过小贷公司进行集资活动;四是可以在政府主导下,结合央行征信系统,成立银行间、银行与其他金融机构之间的信息共享平台,及时监测企业借贷行为。

参考文献:

[1]陈勇俊.大数定律与小微企业授信模式研究[J].上海金融,2011 (12):114-116.

[2]王素娟,王俊鹏.基于FAHP的商业银行小微企业信贷风险因素影响度分析[J].科技和产业,2013(4):76-79.

[3]钱慧,梅强,文学舟.小微企业信贷风险评估实证研究[J].科技管理研究,2013(14):220-223.

[4]李国青.中小企业信用评级指标体系构建研究[J].研究与探索,2010(5):41-42.

[5]张雪兰,陈百助.宏观经济要素、银行特征与不良贷款——基于公司与零售贷款组合的比较研究[J].财贸经济,2012(8):46-55.

[6]黄立新,郑建明.银根松紧与银行贷款质量[J].中国软科学,2012(1):47-56.

[7]丁振辉.商业银行小微金融发展的现状、问题及对策[J].西南金融,2015(7):29-33.

[8]董杰.小微企业融资难成因及化解途径[J].人民论坛,2013(12):80-82.

[9]赵亚明,卫红江.突破小微企业融资困境的对策探讨[J].经济纵横,2012(11):56-59.

[10]张涛,刘曈.我国小微企业融资困境成因深度探析与对策思考[J].开发研究,2013(5):117-119.

(责任编辑:卢艳茹;校对:李丹)

The Influence F actors of Small and Microenterprise Non-performing L oans R atio

——Based on the Panel Data Analysis of X Bank Loan Quality

Ding Zhenhui1,2,Han Peiying3

(1.The Chinese People's University of Postdoctoral Scientific Research;2.The Industrial and Commercial Bank of China Postdoctoral Scientific Research Workstation;3.Yunnan University of Finance and Economics)

Abstract:Business level and external environment are important factors affecting the rate of nonperforming loans of commercial banks.According to the small micro enterprise credit data of X bank and the quarterly data of provincial areas in China,it analysis the external environment of small and micro enterprises non-performing loan rate of the main factors using the panel data model to.The results show that the region loan ratio is proportional to the small micro enterprise loans,which means excessive financing in small and micro enterprises non-performing loan rate is an important factor.Based on this,the study combined with the characteristics of the current economic development put forward four suggestions.

Key words:small and micro enterprise;non-performing loans ratio;influence factors;loan-todeposit ratio;excessive financing

作者简介:丁振辉,男,江苏泰兴人,经济学博士,中国人民大学博士后流动站,中国工商银行博士后科研工作站;韩佩颖,女,江苏泰兴人,云南财经大学。

收稿日期:2015-11-27

中图分类号:F830.5

文献标识码:A

文章编号:1006-3544(2016)01-0018-06