公司治理、管理者动机与衍生金融工具使用

2016-04-08程玲莎

摘 要:基于中国上市公司2007~2013年财务数据,研究公司治理对管理者使用衍生金融工具的影响,并结合中国制度背景,深入分析和检验企业产权、政策监管对公司治理效应的影响。实证结果表明,公司治理对管理者使用衍生金融工具的动机存在重要影响,公司治理水平越高,管理者越倾向于利用衍生金融工具避免财务困境风险;相反,管理者越倾向于利用衍生金融工具规避薪酬风险。研究还发现,公司治理的作用机制会受到所有权性质的影响,国有控制属性会弱化公司治理效应,对衍生金融工具交易的政策监管差异是重要原因。

关键词: 公司治理;管理者动机;衍生金融工具;风险管理

中图分类号:F275.1 文献标识码: A文章编号:1003-7217(2016)02-0060-07

一、引 言

作为发展中的新兴市场,市场风险会随着我国金融市场的发展而逐渐加大。一方面,中国企业越来越多地介入跨国贸易和制造行列,企业的业绩波动与大宗商品价格变化之间的关联度越来越高;另一方面,随着人民币国际化进程以及国内金融市场开放程度的加快,金融风险跨境传染性也逐步增强,来自于汇率和利率等方面的金融风险对国内企业的冲击越来越大。国际要素市场的不确定性更加凸显了风险管理的重要性,也推动了风险管理工具的发展与创新,其中以期货、期权、远期、互换等为代表的衍生金融工具最为引人注目。对于非金融企业而言,衍生金融工具已经成为抵御市场风险不可或缺的风险管理方式 [1] 。

衍生金融工具的快速发展和广泛使用也给学术界提出了一个重要的问题:从公司财务理论的角度看,企业为什么要使用衍生金融工具对冲风险?财务风险管理理论认为,企业使用衍生金融工具进行风险管理的目的是为了减少现金流波动和增加预期现金流,税收、交易成本和财务困境成本的存在使得企业可以运用衍生金融工具进行风险管理来实现股东利益最大化[2];管理者风险偏好理论认为,由于风险项目所获得收益和损失在管理者和股东之间的非对称分布,管理者往往是风险规避者,衍生金融工具决策被运用于规避管理者的薪酬风险,而且管理者从保护自身利益出发所进行的风险管理行为不一定会使得股东受益 [3,4] 。近来的研究认为,公司治理结构会对衍生金融工具使用的目的和方式产生重要的影响 [5-7] 。更为重要的是,公司治理的作用机制可能会体现在管理者使用衍生金融工具的动机上 [8,9] 。但是这些结论是否能推广到处于经济转型期的中国,尚有待于经验证据的支持。此外,国有企业和非国有企业在公司治理状况和财务决策行为上存在着显著差异,但是该领域的文献尚未关注这两类企业在衍生金融工具决策上的影响因素及其作用机制有何不同。我们认为,基于特殊制度背景下的研究对已有研究会是一个很好地补充和发展。

基于上述理由,本文实证检验了不同的治理环境下,管理者使用衍生金融工具的动机是否存在差异,并结合中国制度背景,深入分析和检验企业产权、政权监管对公司治理效应的影响,以期对中国上市公司的风险管理实务提供理论解释和政策依据。

二、文献回顾与研究假设

(一)文献回顾

现代金融理论认为,公司的价值取决于预期现金流和资本成本,增加公司预期现金流和降低资金成本都可以增加公司价值。基于此推理,财务风险管理理论提出企业使用衍生金融工具进行风险管理的目的是为了减少现金流波动,从而降低与财务约束相关的成本并增加企业价值,换言之,管理者是以“股东价值最大化”为目标从事风险管理活动 [10] 。国外研究发现,降低财务困境的期望成本,避免投资不足、减少税收支出,是企业使用衍生金融工具进行风险管理的主要原因 [11-14]。国内相关研究也发现在我国上市公司的衍生金融工具决策中不同程度地存在这些动机 ,其中多数文献支持财务困境成本动机和投资动机 [15,16]。

由于代理问题的存在,现实中企业风险管理选择可能并非是“股东价值最大化”而是“管理者利益最大化” [17] 。由于股东和管理者在委托代理关系上存在利益冲突和信息不对称,管理者的风险偏好实际上会影响企业的风险管理决策 [18] 。究其原因,管理者的风险偏好会受到管理者的财富效用和风险厌恶效用的共同影响,薪酬激励组合中的股票以及股票期权使得管理者财富与企业业绩之间存在依存性,既然股价随时间变动,这种激励方案的回报就是不确定的,管理者就会面临风险 [3] 。由于投资者可以通过多元化投资分散风险,故投资者通常被视为风险中性者,相比之下,由于管理者财富多元化的程度较低以及人力资本的专用性,管理者往往是风险厌恶者,而且公司避险的成本通常低于管理者自身进行避险的成本,因此管理者存在规避公司风险以最大化个人利益的动机 [3,14] 。这些观点获得了不少经验研究的支持,例如Tufano以北美采金行业为样本做实证研究,发现持有大量公司股票的管理者倾向于使用远期和期货合约规避黄金价格风险 [5];Knopf等以美国非金融企业为分析样本,发现随着管理者持有的股票和期权组合对企业价值的敏感性增加,公司会更多地使用衍生金融工具 [19] 。但也有学者持不同意见,例如Berkeman和Bradbury发现,在新西兰上市公司中管理者的风险偏好与衍生金融工具使用之间的相关性并不显著[20]。Haushalter研究美国石油天然气企业也得出了相同的实证结论 [11] 。由此可见,管理者风险偏好动机并不足以解释当前经验研究中存在的一些“互为矛盾”的结论。

代理理论认为管理者使用自由裁量权可以改变公司的行为和实现自我目标,并且将公司行为的不同归因于公司治理机制强度的差异 [21] 。近年来有不少文献对治理结构特征如何影响风险管理决策进行了研究。Tufano认为,公司治理将导致不同程度的管理者与股东的代理问题,这使得企业对风险管理会持不同的态度 [5] ;Kleffner等发现,在2001年使用衍生金融工具的加拿大上市公司中,有61%的公司受到管理者的影响,51%的公司出于董事会的推动,37%的公司是因为遵守多伦多证券交易所(TSE)的规定 [6] ;贾炜莹等则发现股权集中度越高、股权制衡度越差的企业会更少地使用衍生金融工具 [7] 。这些研究表明,公司治理特征会在一定程度上影响企业是否使用衍生金融工具。更进一步地,Brunzell等发现,股权分散的公司更倾向于使用衍生金融工具来增加收入而不是从事风险管理 [8] ;Lel发现,如果汇率风险、财务困境成本和投资机会较高时,公司治理水平较高的企业会更多的使用衍生金融工具,反之,如果管理者持有的非多元化资产较多,即使汇率风险较低,公司治理水平较低的公司也会更多地使用衍生金融工具 [9] 。以上研究表明公司治理特征会对衍生金融工具的使用目的和使用方式产生显著的影响,更为重要的是,公司治理的作用机制可能会体现在管理者使用衍生金融工具的动机上。但是,以上文献所关注的样本企业多处于公司治理状况较好的国家(尤其是美国),因此这些结论是否能推广到处于经济转型期的中国,尚有待经验证据的支持。

(二)假设提出

基于文献回顾,我们认为,股东与管理者在风险管理方面的冲突是源于风险偏好的不同,管理者与股东之间的代理问题导致两者在风险效用上的不一致。代理问题的存在使得风险管理目标会偏离财务风险理论的预期,管理者的风险偏好实际上是影响企业风险管理行为的关键因素,对管理者行为的更多监督可以减少管理者与股东之间的代理问题 。因此,我们预期,内部公司治理水平越高的企业能够更大程度地将衍生金融工具作为财务策略的组成部分来克服资本市场的摩擦和规避风险,即管理者使用衍生金融工具的动机与财务风险管理理论的预期会越一致。本文提出以下假设:

假设1a:在内部公司治理质量高的公司中,财务困境成本与衍生金融工具使用的正相关性得到增强。

假设1b:在内部公司治理质量高的公司中,投资机会与衍生金融工具使用的正相关性得到增强。

假设1c:在内部公司治理质量高的公司中,税收支出与衍生金融工具使用的正相关性得到增强。

委托代理理论认为管理者的目标与股东是不一致的,股东往往通过激励机制和约束机制来激励或监督管理者为实现股东价值最大化的目标而努力工作,薪酬制度是其中重要的治理机制。然而,以业绩为基础的激励性薪酬在提供激励的同时也会增加管理者薪酬财富的非多元化程度,加之人力资本的专用性,这就意味着管理者可能暴露在更大的风险之下 [19,22] 。如果管理者承担了过多的风险,他们会追求低风险的政策(如放弃净现值为正的风险项目),这些政策往往会降低企业业绩[23,24] 。因此,股东为了克服管理者与股东的代理冲突,要么是允许风险厌恶的管理者降低与薪酬风险相关的企业风险,要么是监督其行为。对于监督成本昂贵的公司,会越倾向于利用公开衍生金融工具市场来降低薪酬组合中的风险,以增加管理者承受风险的能力。因此我们预期,内部公司治理水平较低的企业更可能利用衍生金融工具来配合管理者的风险偏好,即管理者使用衍生金融工具的动机与管理者风险偏好理论的预期会越一致。综上分析,提出以下假设:

假设2:在内部公司治理质量低的公司中,管理者风险厌恶水平与衍生金融工具使用的正相关性得到增强。

中国特殊的社会制度、政治体制及经济发展路径决定了国有企业和民营企业在产权结构、政策监管等许多方面都存在根本性差异,导致这两类企业在风险管理行为上可能存在着较大差异。由于衍生金融市场风险较高,国家和地方国资委对国企衍生金融工具的使用制定了更加严格的审批和汇报制度①,并要求其自身建立有效的内部控制流程。这使得国有企业管理者在衍生金融工具使用上可能会更加规范和审慎,更不太可能出现衍生金融工具的不当使用。相比而言,民企由于规模较小,经营管理规范性相对较差 ,而且缺乏对衍生金融工具交易的外部制度监管,风险管理行为的规范性可能会更大程度取决于内部公司治理机制的激励和约束 [25]。故而,相对于国有企业来说,非国有企业内部的治理机制对管理者使用衍生金融工具动机的影响可能会更加明显。根据上述分析,提出以下假设:

假设3:内部公司治理机制对衍生金融工具选择决策的影响在不同性质的企业中有所不同,国有控制属性会弱化公司治理效应。

三、研究设计

(一)样本和数据

选择2007~2013年度的A股上市公司为研究样本。初选样本被进行了如下处理:(1)剔除ST、PT及金融保险类公司;(2)剔除数据有缺失的样本。最后得到总共4543个样本,其中国有企业样本为2536个;使用衍生金融工具的样本为601个,其中国有企业样本为313个。另外,我们对连续变量在1%和99%水平上进行winsorize处理。衍生金融工具数据是根据上市公司年报信息手工收集得出,其他数据来自CSMAR数据库和RESSET数据库。

(二)变量定义与模型设定

1.衍生金融工具使用的测度。

本文分别使用“衍生金融工具使用与否”以及“衍生金融工具使用程度”作为替代变量,以分别检验衍生金融工具“是否使用”和“使用多少”的实证结论。

(1)衍生金融工具使用与否变量(Der1)。上市公司是否使用衍生金融工具的虚拟变量,如果上市公司使用衍生金融工具则取值为1,否则为0。

(2)衍生金融工具使用程度变量(Der2)。借鉴Knopf等的做法,使用衍生金融工具公允价值与总资产的比值来衡量 [19] 。依据《企业会计准则》对衍生金融工具的披露、确认和计量标准,我们从“流动资产”、“其他流动资产”、“其他非流动资产”、“流动负债”、“其他流动负债”、“其他非流动负债”以及“交易性金融资产”和“交易性金融负债”等报表项目获取衍生金融工具的期末公允价值。因为该比值较小,所以乘以1000,但这不影响实证结论。

2.内部公司治理水平的测度。

借鉴方红星和金玉娜的研究方法 ,我们从管理者监督和激励两方面选取11个反映公司治理机制的变量进行主成分分析,并以第一大主成分作为公司治理机制Gov的度量指标 [26]。首先,选取第一大股东持股比例、第二到第十大股东股权集中度、机构投资者持股比例、总经理与董事长是否兼任、董事会规模和监事会规模、董事会会议次数和监事会议次数、独立董事比例衡量监督机制特征;选取高管持股比例(Mas)、高管薪酬比例反映激励机制特征。其次,对所有变量采用主成分分析拟合成公司治理指数Gov。Gov越大表明公司治理质量越高。

3.管理者动机的测度。

使用衍生金融工具可能存在两类管理者动机:财务动机和管理者风险偏好动机。

(1)财务动机。借鉴已有研究,我们使用资产负债率(期末总负债/期末总资产) [18] 、账面市值比(公司账面价值/公司市场价值) [14]和实际税率((所得税费用-递延所得税费用)/税前会计利润) [27]来分别衡量财务困境成本(Lev)、投资机会(BM)和税收支出(Tax)三类财务动机。

(2)管理者风险偏好动机(Manager)。管理者风险偏好理论认为,借鉴已有研究 ,使用管理者所持有的股权价值来衡量风险偏好动机(管理者所持股份数与年末收盘价之积取自然对数),变量取值越大表明风险厌恶程度越高,管理者风险偏好动机越大 [9,13]。

控制变量包括:(1)公司规模(Size,期末资产的自然对数)以控制规模效应;(2)行业(Industry)和年度(Year)哑变量以分别控制行业和年度固定效应。

4.研究模型。

构建如下模型以检验假设1和假设2。被解释变量Der分别用Der1和Der2来衡量。财务动机和管理者风险偏好动机的替代变量均为滞后一期的变量,主要是考虑到如果选用当期值,可能会存在内生性问题。在模型中,我们更加关注交互项系数,通过观察交互项系数的方向及其显著性以检验内部公司治理对管理者动机与衍生金融工具使用两者关系的影响。根据假设1a-1c,α6和α8应该显著为正,α7应该显著为负;根据假设2,α9应该显著为负。

为了验证假设3,我们在模型(1)中加入所有权性质变量以及所有权性质、公司治理和管理者动机的四个交互项变量②。根据假设3,Gov×Lev×SOE和Gov×Tax×SOE系数应该显著为负,Gov×BM×SOE和Gov×Manager×SOE系数应显著为正。

四、实证结果与分析

(一)描述性统计③

公司治理变量和管理者动机变量在正式使用前均进行了行业中位数调整,从而消除了行业因素对这些变量的影响④。从整体样本来看,Der1和Der2的均值表明平均有13%的企业使用了衍生金融工具,而且衍生金融工具的头寸并不高,平均仅占总资产的0.002%,这意味着虽然企业愈加重视风险管理,但是对使用衍生金融工具仍旧持非常谨慎的态度。Gov的均值和中位数分别为0.140和0,标准差为1.229,表明不同上市公司的综合治理状况差异较大。从产权分组样本来看,T检验和Wilcoxon检验结果表明,较之国有企业,非国有企业更大程度地从事衍生金融工具交易(Der1的T值和Z值均显著,Der2的Z值显著),而且两类企业在公司治理水平以及管理者使用衍生金融工具的动机上也都可能存在显著的区别(除Tax变量外)。(二)实证检验

1.假设1和假设2的检验。

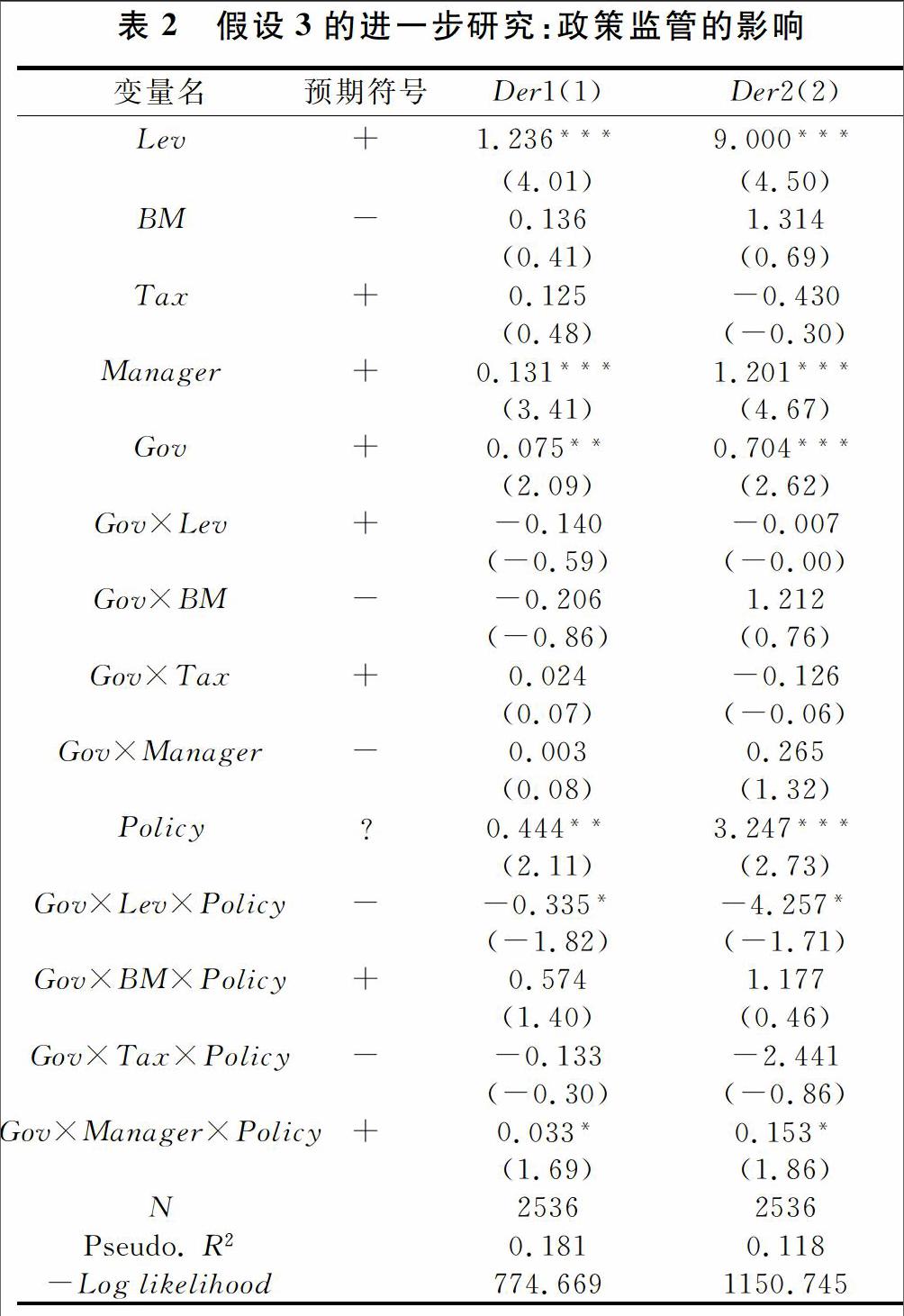

表1提供了2007~2013年面板数据的回归结果,其中列1和列2是被解释变量Der1的Probit回归结果,列4和列5是Der2的Tobit回归结果。为了更好地观察公司治理机制的影响,在列1和列4的解释变量中并未引入Gov变量及其四个交互项。基于节省篇幅的考虑,本文没有报告常数项,以及行业和地区虚拟变量的系数。

Gov的系数估计值均显著为正,表明内部公司治理水平越高的企业越倾向于使用衍生金融工具,这与Lel的研究结论基本一致 [9] 。

关于内部公司治理是否影响财务风险管理理论对衍生金融工具使用的解释力,回归发现,Lev和Gov×Lev的系数均在1%水平下显著为正,这表明面临财务困境风险的企业拥有强烈的意愿利用衍生金融工具降低财务困境成本和增加举债能力,并且公司治理水平的提升能显著增加高财务困境成本公司对于风险管理的重视程度,支持了假设1a的推论;Gov×BM以及Gov×Tax的系数均不显著,这意味着在不同治理水平的企业中,投资支出、税收支出与衍生金融工具使用之间的相关性没有明显的差异。表1表明,随着公司治理水平的提升,使用衍生金融工具的目的更多地是为了降低财务困境成本,公司治理水平并未对投资机会、税收支出与衍生金融工具使用之间的相关性产生显著地影响。

关于公司治理是否影响管理者风险偏好理论对衍生金融工具使用的解释力,表1显示,Manager的系数估计值均在1%水平上显著为正,Gov×Manager的系数估计值均在1%的水平上显著为负,这表明随着管理者持股价值的增加,管理者财富与企业业绩的相关性会增强,这使得管理者越倾向利用风险管理来降低公司利润的波动性,以期规避薪酬风险的同时最大化自身利益,尤其是在公司治理水平越低的企业,管理者风险偏好与衍生金融工具决策的相关性越强,假设2得到了经验证据的支持。

2.假设3的检验。

为了检验假设3,表1加入了所有权性质变量以及所有权性质、公司治理和管理者动机的四个交互项变量,列3和列6分别报告Probit和Tobit的分组检验结果。Gov×Lev×SOE系数均为负,且在列3的回归中显著,这表明国有控股的公司治理机制对财务困境成本动机的正向激励效果被降低。Gov×Manager×SOE系数均显著为正,这说明在治理机制对管理者风险偏好动机的调节作用上民营企业好于国有企业,进一步支持了假设3的推论。

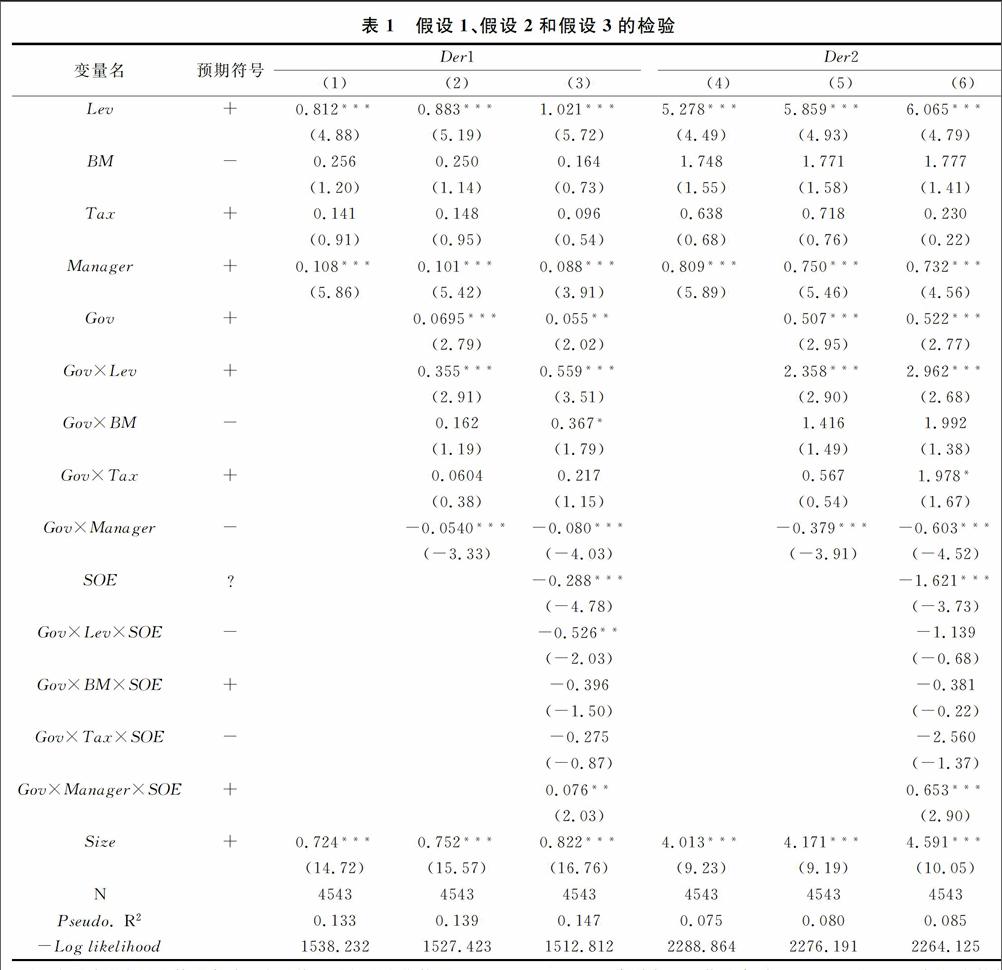

3.进一步研究:政策监管的影响。我们认为,由于国有企业的衍生金融工具交易受到了更为严格的外部监管,在较大程度上减少了管理者“投机”或“渎职”行为,从而使得内部公司治理对管理者动机的调节作用在不同所有权性质企业的衍生金融工具决策中表现出不同的特点。为了验证以上的观点,对国企样本的面板数据作进一步的回归分析,首先,以2010年为界点⑤设置政策监管的哑变量(Policy);其次,在模型(1)中加入政策监管变量以及政策监管、管理者动机与公司治理的交互项变量⑥,以观察外部监督机制是否会影响内部治理机制的激励效果。表2显示,Gov×Lev×Policy在10%水平下显著为负,Gov×Manager×Policy系数在10%水平下显著为正,这表明政策监管的缺失使得管理者风险管理行为会更依赖于内部公司治理机制的有效性。这些实证结果支持了我们的观点。

五、结论

衍生金融工具研究是近年来特别是全球金融危机背景下财务学研究的热点问题。结合中国的制度背景,研究公司治理、管理者动机与衍生金融工具使用三者之间的关系,利用中国上市公司2007~2013年的数据发现:(1)在不同的治理环境下,管理者使用衍生金融工具的动机存在明显的差异。在公司治理水平越高的企业,衍生金融工具的使用更符合财务风险管理理论的预期,财务困境成本动机与衍生金融工具使用之间的相关性显著增强;相反,在公司治理水平越低的企业,衍生金融工具的使用更符合管理者风险偏好理论的预期,更可能会受到管理者风险偏好的影响;(2)公司治理的作用机制会受到所有权性质的影响,非国有企业中公司治理对管理者使用衍生金融工具动机的影响更大。对衍生金融工具交易的外部监管机制能够作为内部治理的补充机制,会导致内部公司治理对管理者风险管理动机的调节作用在不同所有制企业中表现出不同的特点。

本文的研究为理解中国上市公司的风险管理行为提供了新的经验证据,同时也拓展了有关上市公司风险管理决策影响因素及作用机制的研究。研究表明完善的公司治理环境和积极的政策监管是正确利用金融衍生工具进行风险管理的重要条件。

参考文献:

[1]ISDA.2009 ISDA Derivatives Usage Survey[EB/OL]. http://www.isda.org/press/press042309derpdf, 2009.

[2]Allayannis G.,Lel U.,Miller D.The use of foreign currency derivatives,corporate governance, and the firm value around the world[J].Journal of International Economics, 2012,87(1):65-79.

[3]Guay W.The impact of derivatives on firm risk:an empirical examination of new derivatives users[J].Journal of Accounting and Economics,1999,26(1):319-351.

[4]Lookman A.Essays in corporate risk management[D].Carnegie Mellon University,2005:1-45.

[5]Tufano P.Who manages risk? an empirical examination of the risk management practices in the gold mining industry[J].Journal of Finance,1996,51(4):1097-1137.

[6]Kleffner A.E.,Lee R.B.,McGannon B.The effect of corporate governance on the use of enterprise risk management:evidence from canada[J].Risk Management and Insurance Review, 2003,6(1):53-73.

[7]贾炜莹,魏国辰,刘德英.我国上市公司衍生工具运用动机的实证研究[J].经济管理,2010,32(3):110-116.

[8]Brunzell T.,Hansson M.,Liljeblom E.The use of derivatives in nordic firms[J].The European Journal of Finance,2011,17(5):355-376.

[9]Lel U.Currency risk management,corporate governance:a crosscountry analysis[J].Journal of Corporate Finance,2012,18(2):221-237.

[10]Stulz R.M.Rethinking risk management[J].Journal of Applied Corporate Finance,1996,9(3):8-24.

[11]Haushalter G.D.Financing policy,basic risk, and corporate hedging:evidence from oil and gas producers[J].Journal of Finance,2000,55(1):107-152.

[12]Froot K.A.,Scharfstein D.S.,Stein J.C.Risk management:coordinating corporate investment and financing policies[J].Journal of Finance,2005,48(5):1629-1658.

[13]Dionne G.,Triki T.Risk management and corporate governance:the importance of independence and financial knowledge for the board and the audit committee[R]. Working Papar,2005.

[14]Bartram S.M.,Brown G.W.,Fehle F.R.International evidence on financial derivatives usage[J].Financial Management,2009,38(1):185-206.

[15]郑莉莉,郑建明.我国上市公司使用外汇衍生金融工具的影响因素研究[J].财贸经济,2012, (6):65-72.

[16]张瑞君,程玲莎.管理者薪酬激励、套期保值与企业价值基于制造业上市公司的经验数据[J].当代财经, 2013,(12):117-128.

[17]Tufano P.Agency costs of corporate risk management[J].Financial Management,1998,27(1):67-77.

[18]Adam T.,Fernando C.Can companies use hedging programs to profit from the market? evidence from gold producers[J].Journal of Applied Corporate Finance,2008,20(4):91-102.

[19]Knopf J.,Nam J.,Thornton J.The volatility and price sensitivities of managerial stock option portfolios and corporate hedging[J].Journal of Finance,2002,57(2):801-813.

[20]Berkeman H.,Bradbury M.E.Empirical evidence on the corporate use of derivatives[J]. Financial Management,1996,25(2):5-13.

[21]Bertrand M.,Schoar A.Managing with style:the effect of managers on firm policies[J]. The Quarterly Journal of Economics,2003,118(4):1169-1208.

[22]Almazan A.,Suarez J.Entrenchment and severance pay in optimal governance structures[J].Journal of Finance,2003,58(2):519-547.

[23]Coles J.L.,Daniel N.D.,Naveen L.Managerial incentives and risktaking[J].Journal of Financial Economics,2006,79(2):431-468.

[24]Gormley T.A.,Matsa D.A.,Milbourn T.CEO compensation and corporate risktaking:evidence from a natural experiment[J].Journal of Accounting and Economics,2013,56(2):79-101.

[25]杨清香,俞麟,胡向丽.不同产权性质下股权结构对投资行为的影响——来自中国上市公司的经验证据[J].中国软科学,2010,(7):142-150.

[26]方红星,金玉娜.公司治理、内部控制与非效率投资:理论分析与经验证据[J].会计研究,2013,(7):63-69.

[27]Hanlon M.,Heitzman S.A review of tax research[J].Journal of Accounting and Economics,2010,50(2):127-178.

(责任编辑:漆玲琼)