中国通货膨胀成因与结构动态的经验分析

2016-04-07张敏

张 敏

(湖南商学院经济与贸易学院,湖南长沙410205)

中国通货膨胀成因与结构动态的经验分析

张敏

(湖南商学院经济与贸易学院,湖南长沙410205)

摘要:选取CPI作为通货膨胀的衡量指标,以人民币存款利率、资产价格波动、人民币有效汇率、流动性和产出缺口作为解释变量,运用VAR模型、格兰杰因果检验、脉冲响应和方差分解等方法,对1994~2014年中国通货膨胀的结构动态及其成因展开了实证分析。结果表明,中国通货膨胀呈现出阶段性的结构动态特征。同时,通货膨胀具有明显的惯性作用;产品缺口对物价水平的影响是长期的,在短期内使物价水平剧烈震荡;货币供应量对于物价的影响是波浪式的;人民币有效汇率对CPI有负向冲击作用且具有减弱趋势,在一定程度上可以缓解输入型通货膨胀;资产价格和存款利率的上升会导致物价水平的上升,但对通货膨胀的长期作用并不明显。从方差分解的结果来看,CPI受自身新息冲击的影响较大,产出缺口对CPI的贡献最高达到17%,流动性过剩对CPI的贡献最高达到7.41%,人民币汇率和资产价格对通货膨胀的影响较弱,但两者的累积贡献超过5%,可以认为上述几个因素是影响中国通货膨胀形成最主要的因素。

关键词:通货膨胀;结构动态;VAR模型;脉冲响应函数

一、引言与文献综述

保持物价稳定一直是各国中央银行最主要的目标之一,通货膨胀问题也是各国货币政策所关注的核心问题。2008年美国金融危机之后相当长的一段时间,我国为了应对金融危机所采取了积极的财政政策和适度从紧的货币政策造成了投资过热和流动性过剩,进而导致了比较严重的通货膨胀。当前,我国经济正处于“新常态”,为了应对结构性经济下行压力,中央银行连续5次进行了基准利率或存款准备金率的下调,而且市场对货币政策的进一步下调预期依然强烈。从20世纪80年代以来我国已经发生的五次严重通货膨胀的历史经验以及发达市场经济国家的经验来看,每次经济刺激之后必然会带来比较显著的通过膨胀并对宏观经济带来不可估量的负面影响。因此,在执行积极的财政政策和货币政策的同时,前瞻性地系统分析通货膨胀的成因及其动态行为特征以减少通过膨胀对宏观经济带来的冲击,就具有重要的现实意义。

通货膨胀的成因及其动态行为特征一直受到国内外学术界的广泛关注并进行了大量的研究。从其成因来看,Claus(1997)、Baglianoand Morana(2003)使用普通趋势模型估计出了美国的核心通胀并认为名义货币增长,产出波动和石油价变化是其主要因素。Benatiand Kapetanios(2003)对多个国家的23组通货膨胀序列进行研究时发现所有的通货膨胀率都呈现结构转变,并且结构转变点与宏观经济事件相对应。Boschen and Weise (2003)利用Probit模型对19个经合组织成员国20世纪60至90年代期间发生的通货膨胀成因进行分析发现,政府片面追求经济高增长率以及充分就业、政府换届选举是出现通胀的重要原因。Gerlach and Peng(2005)重点考察了产出缺口的影响,他们对宏观经济中的菲利普斯曲线加入预期因素,通过实证分析了1982~2003年产出缺口对通胀的作用。Scheibe and Vines(2005)在适应性预期和理性预期假设基础上进行研究发现,具有理性预期的新凯恩斯菲利普斯曲线对中国通货膨胀的动态性具有更好的解释力。Becker, Enders and Hurn(2006)认为对于实行通货膨胀目标制的国家来说,供给冲击和需求冲击相关的假设不成立。Tkacz and Wilkins(2008)认为资产价格(股票、房地产)等对通货膨胀有重要的影响作用,并且资产价格可作为通货膨胀率波动的重要指标。从通货膨胀的动态行为特征来看,自从Fuhrer (1995)对该问题进行开创性研究以来,Levin,Natalucci and Piger(2004)、O’Reillyand Whelan(2005)、Cecchetti and Debelle(2006)、关于通货膨胀自身的波动性问题,Friedman(1977)认为,通货膨胀水平高将增大通货膨胀波动性。Thornton( 2007,2008)利用GARCH模型和Granger因果关系检验研究了通货膨胀水平与通货膨胀波动性之间的关系。

在国内,赵进文和闵捷(2005)通过对1993~2004年的数据进行分析,认为我国的货币政策的效果具有明显的非对称性,并进一步探究了货币政策偏好和通货膨胀之间的关系。黄新飞和舒元(2007)通过选取季度数据,建立VAR模型,运用协整分析和ECM方法进行实证,认为货币供给、外汇储备和投资水平是引起通货膨胀的主要因素。张成思(2008)基于通货膨胀的动态路径在90年代中期发生的变化,用非标准分布条件下的渐进伴随概率分布函数计算干扰参数检验统计量对应的P值,发现不同的路径动态对实体经济产生的影响差异显著,他认为在防范货币政策时应重点关注其结构动态路径的变化。王少平和谭本艳(2009)的研究表明,中国核心通胀的动态调整行为可以通过ARMA过程进行描述。杨继生(2009)基于新凯恩斯混合Phillips曲线考察了我国通货膨胀预期的性质以及流动性过剩对通货膨胀的影响,认为我国通货膨胀的动态性质具有短期新凯恩斯混合Phillips曲线的典型特征,同时存在着向后看的适应性预期和向前看的理性预期。赵昕东等(2010)通过运用SVAR模型的方法估计了包括技术、货币和需求在内的冲击,并对中国通货膨胀成因进行分解,重点分析了农产品价格这一重要因素的冲击,认为需求的冲击是重要原因,而其他方面包括预期、汇率和国际油价的因素对通货膨胀的形成也有比较显著的影响。谭小芬和徐琨(2011)通过选取CPI和PPI作为通货膨胀衡量的主要指标,选取产出缺口、国际大宗商品价格、超额工资水平、资产价格、汇率水平和货币供应量等六个因素,对2000~2011年的宏观数据运用VAR模型进行实证,并将这一区间再细分为三个小区间分别进行实证,然后将结果进行对比,结果发现实体经济需求、货币供应量和输入型因素是这十年通货膨胀的三大推动力量。何启志和范从来(2011)构建了一个包含通胀惯性、学习型预期和波动性特征的通胀动态模型从均值和波动项两个方面反映了我国通胀水平的动态变化趋势和特征并认为具有较显著的通胀惯性。赵昕东和耿鹏(2011)通过SVAR模型对我国通货膨胀成因进行分解发现,需求冲击导致的价格变动小于货币冲击。张成思(2012)对我国通货膨胀动态机制模型的研究结果表明,自1995年以来,通胀预期与通胀惯性对通胀率具有同等程度的影响,而且全球化因素显著超越了国内产出缺口对通货膨胀的影响。

虽然不同的学者对通货膨胀产生的原因有不同的见解,但依据传统的宏观经济理论可以概括为货币现象的通胀、需求拉动型、成本推动型、和结构型的通货膨胀。不同之处在于样本数据的选取、指标的选择和实证方法模型的选择存在差异。本文综合考虑了各种影响因素,选取了具有代表意义的人民币存款利率、资产价格波动、外生冲击、流动性和产出缺口作为解释变量,以1994~2014年较长时期为数据样本,对长期以来影响通货膨胀的因素进行实证。

二、经验分析

(一)指标选取与数据来源

(1)指标选取。不同的经济指标或多或少地都对通货膨胀产生影响,既包括微观经济中的生产成本、市场结构,也包括宏观经济中的价格、货币供应等因素。本文综合各种因素的重要性,重点选取了人民币存款利率、流动性偏好、产出缺口、资产价格和人民币有效汇率为指标,分别用符号R、K、GGAP、Oil、NEER表示,其中R用一年期基准利率表示,K用马歇尔K值(K=M2/名义GDP)表示,Oil用欧洲布伦特原油现货离岸价格表示。

(2)数据来源与说明。本文的样本数据为1994 年1季度至2014年2季度共82个季度数据,1994年是我国进行市场化改革的高峰期,中国的市场化程度逐渐加深,这段期间包括我国经济发展进程中的各个阶段,并且期间出现了较大的经济波动情况,因此,选择这一区间更有利于我们研究我国通货膨胀产生的长期影响因素。其中一年期基准存款利率数据来源于中国人民银行统计数据库;M2来源于中国社会科学院金融研究所数据库;GDP来源于国家统计局网上公布数据;欧洲布伦特原油现货离岸价格(美元/每桶)来源于统计年鉴;人民币名义有效汇率NEER数据来自国际清算银行(BIS)统计数据库。为消除当年价格影响,增强数据的可比性,本文采用季度定基数据,以1994年第一季度为基期(1994Q1=100)。部分数据由于数据缺失,不利于整体模型的构建,故本文采用大部分论证时数据缺失采取的方法,利用插值法对年度GDP进行了季度分解,从而得到相应季度数据。

(二)格兰杰因果关系检验

本文运用时间序列计量经济学分析工具向量自回归VAR模型来探究我国通货膨胀结构,并进一步进行方差分解和脉冲响应函数分析,动态分析各因素对我国通货膨胀的影响及其贡献。首先,进行序列平稳性检验,因为构造VAR模型的时间序列要求是平稳的,这样才可能获得平稳的时间序列模型并且生成收敛的脉冲响应函数。然后,对平稳时间序列做格兰杰因果关系检验,因为VAR模型自身并不涉及各变量之间的经济关系,格兰杰因果关系的存在是建模的基础。最后,当我们所建立的VAR模型通过了稳定性检验以及自相关性、条件异方差等检验后,我们才能运用该模型进行方差分析和脉冲响应分析探究通货膨胀的结构动态成因。

(1)序列平稳性检验。为消除时间序列中可能存在的异方差,对除产出缺口外各变量,进行自然对数(Ln)变换。然后再对各变量进行平稳性检验,检验结果如下表1所示。

表1 各指标时间序列的检验结果

ADF检验的结果表明,除产出缺口是零阶单整外,其余变量进行一阶差分变换以后,在1%的显著性水平下,均拒绝单位根的假设,都为一阶单整的序列。各差分变量数据DLnCPI、DLnNEER、DLnK、DLnOil、DLnR与水平数据GGAP是平稳性数据。所以,根据检验的结果我们可进行下一步的格兰杰因果检验。

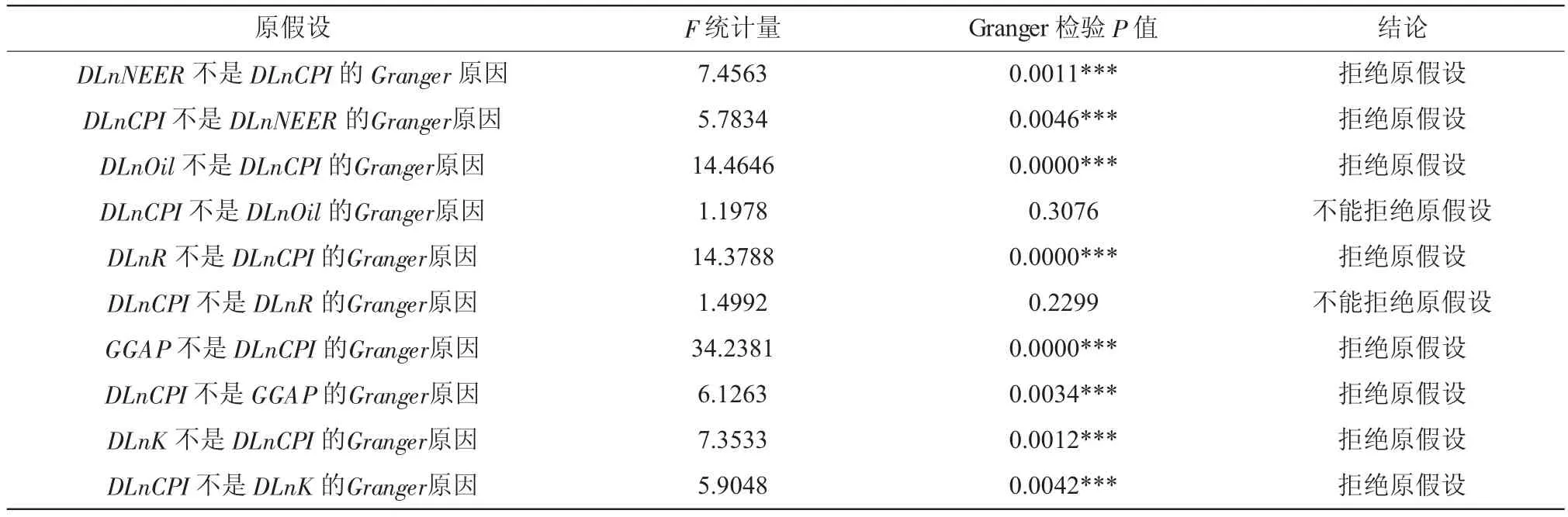

(2)格兰杰(Granger)因果检验。VAR模型自身并不涉及各变量之间的经济关系,因此在建立模型之前有必要对各变量之间的因果关系进行检验,格兰杰因果检验的主要思想就是在某变量自回归方程中加入另一变量的滞后项,使得加入后模型的残差变小、整体的解释力得到明显提升。用DLnCPI与其余五个变量做格兰杰因果分析,选取二阶滞后期,Gramger因果检验的结果如表2所示。

2) 2216E液体培养基组分:蛋白胨,5 g;磷酸高铁,0.1 g;酵母膏,1 g;去离子水,1 000 mL;pH值7.4~7.8,在121 °C下高压灭菌20 min。

由以上的检验结果我们可以发现,DLnOil、DLnR与DLnCPI之间存在着单向的Granger因果关系,DLnNEER、DLnK、GGAP与DLnCPI之间存在双向的Granger因果关系,文中所讨论的各个因素均是通货膨胀的影响因素。存款利率的上升会导致物价的上涨,资产价格(国际大宗商品价格)的上升也会导致国内物价的上涨。人民币汇率与物价分别反应一国货币的对内和对外价值,其两者的关系错综复杂,互相影响互相关联。流动性偏好(主要与M2有关)、实体经济需求和通货膨胀之间存在着互为因果的关系,主要是因为随着物价水平的上涨,企业和居民对货币的需求也会上升,反过来又会导致货币供给的增加,这可以解释为螺旋上升的通货膨胀。

表2 因果检验结果

(三)多元VAR模型分析

根据单位根检验的结果,上述6个变量除GGAP以外,都是一阶单整的,直接建立VAR模型,模型不稳定并导致脉冲响应函数不收敛。所以本文采用GGAP的水平值和其余各变量的一阶差分建立VAR模型。通过Granger因果检验,我们发现所有选取的变量都是影响CPI的主要因素,同时根据AIC和SC准则并结合似然比检验,结合似然比方法,利用对数似然比LogL构造似然比统计量进行判断,最终,我们判定滞后阶数为2阶,即建立VAR(2)模型。建立的VAR(2)模型如下:

其中,Yt是上述内生变量DLnCPI、DLnOil、DLnR、DLnNEER、DLnK、GGAP的向量,Yt-1和Yt-2是上述内生变量的滞后一期和滞后二期的向量。

估计VAR(2)模型,模型稳定性检验表明根的模均在单位圆内,模型稳定并可以保证其脉冲响应收敛,同时对误差项的自相关性、条件异方差等检验结果表明,不存在模型设定偏误。此外,还可以看到,VAR模型对各变量的拟合程度较好。其中通货膨胀方程的估计结果:

由上述通货膨胀方程的估计结果可以看出:DLnCPI、与其自身的滞后变量的系数的绝对值较大,且符号由负变成正,这说明通货膨胀自身的变动的影响仍然是最大的,对于物价的影响是波浪式的,从长期来看这种影响会正负抵消一部分,使通货膨胀逐渐平稳。DLnCPI、和产出缺口(GGAP)的滞后2期的变量的系数均为正,这说明,国内预期和需求对物价的影响是正向的;而且他们的系数比较大,说明对通胀的预期比较明显。流动性过剩(LnK)和人民币有效汇率(LnNEER)的系数都是由负到正,说明流动性过剩和人民币有效汇率对通胀的影响是随着时间短震荡变化的,而且无论符号是否正负,不同滞后期的系数都是比较相近的,所以,可以判断他们是震荡变化,总体而言,他们都是处于稳定的状态,即他们对通胀的影响起伏波动,但总体温和。原油价格(LnOil)滞后一期的系数远大于滞后2期的系数,说明原油价格短期影响剧烈而迅速。一年期存款利率(LnR)的系数数值非常小,说明总体影响效果有限。

(四)方差分析与脉冲响应

脉冲响应函数可以帮助我们识别一种变量的一个标准差大小的新息冲击对模型中其他变量的影响程度,可以提供各个解释变量对于通货膨胀影响的动态特征。本文先通过进行方差分解,找出各个变量对通货膨胀影响的贡献程度,然后重点分析贡献程度较大的变量对通货膨胀的脉冲响应图。

根据分析结果来看:①CPI自身的新息冲击会随着时间而不断地减小,即第一期的影响达到100%,随后不断减弱,之后逐渐稳定,其对自身的解释达到69%左右;这表明,居民消费价格指数呈现很强的自相关性,CPI对其自身影响的较大,卢卡斯理性预期也正好说明了这一点,即通货膨胀存在着明显的惯性。②产出缺口对CPI影响的最大的贡献率达到17%,但仍是通货膨胀的主要影响因素之一。③流动性过剩对CPI的影响程度是随着时间逐渐增强,并在第20期贡献率达到7.5%左右,表明在我国由超额货币供给引起的通货膨胀比较严重。④人民币汇率和资产价格对通货膨胀的影响较弱,但两者的累积贡献超过5%,说明其对通货膨胀存在一定的影响力。⑤一年期存款利率对CPI的影响程度在整个观测期内都不显著,说明在较长的样本数据期间,其对通货膨胀的影响程度有限。⑥从方差变化的累积贡献率来看,GGAP、LnK、LnNEER和LnOil对通货膨胀的累计贡献率达30%,因此,我们可以认为,在长期内(CPI自身除外),这几个因素代表的经济指标即产出缺口,流动性过剩、人民币有效汇率以及资产价格是引起CPI变化的主要因素。

表3 方差分解的结果

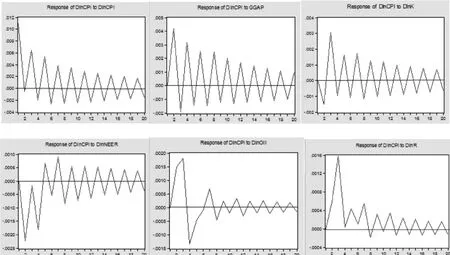

(2)脉冲响应分析。脉冲响应函数的结果如表4和图1所示。

以上各解释变量对通货膨胀的脉冲响应函数显示出同方差分解得出的各解释变量对通货膨胀的贡献的大小程度一致的结论。LnCPI、GGAP与LnK的脉冲响应函数的数量级为10-2,而LnMEER、LnOil和LnR的脉冲响应函数的数量级为,这意味着这些因素均是影响通货膨胀的原因,但CPI自身、GGAP与 LnK对通货膨胀的影响程度要远大于其他几个因素。同时,通过对脉冲响应函数的分析,我们不难发现:

(1)CPI受到自己的新息冲击的影响较大,当收到一个冲击后,CPI的变化量会受到正影响和负影响的交替作用,然后冲击作用逐渐下降,而从长期来看这种影响作用会正负抵消一部分,进而通货膨胀会逐渐平稳。这预示着通货膨胀自身存在惯性反应,各期通货膨胀之间存在着明显的影响作用。

(2)产出缺口对通货膨胀的影响可以从需求角度进行理解,需求越大,产出缺口越大,通货膨胀的压力也越大。总体是先震荡较剧烈,经过多期震荡之后变得较为平稳,说明短期内产出缺口的变动使国民经济物价水平剧烈变动,产品缺口对物价水平的影响是长期的,但随着时间的推移,影响效果趋于稳定。

(3)流动性过剩(M2)反映了货币供给对通货膨胀的影响,两者呈正相关。类似于CPI自身对通货膨胀的影响,流动性对于物价的影响是波浪式的。

(4)人民币有效汇率对CPI有负向冲击作用且具有减弱趋势。负向冲击可以解释为人民币升值有利于降低以人民币计价的进口货物的成本,在一定程度上会缓解输入型通货膨胀。

(5)从成本推动角度看,大宗商品的价格上涨通货膨胀有重要的推动作用,对CPI的正向冲击作用在第3期达到峰值,然后迅速下降,短期内趋于平稳。这说明大宗商品价格波动对物价水平的影响是短期的。

表4 脉冲响应的结果

图1 各解释变量对通货膨胀的脉冲响应函数

(6)利率对CPI在刚开始时有正向的冲击,但是经过3期以后冲击就不明显,且几乎接近于零。这说明,与其他的影响因素相比,长期来看,利率对通货膨胀的影响作用并不明显。

在现实经济中,我国中西部地区更多受到国内产出缺口的影响,东部地区则更多受到国外产出缺口的冲击,而流动性过剩被广泛地认为是导致通货膨胀波动的主要因素,上述实证分析结果也发现流动性过剩冲击和产出缺口冲击对通货膨胀的产生也有着重要的推动作用。信贷内生扩张能力和投资外生收益冲击,对我国通货膨胀有着反向的影响,在脉冲分析中人民币有效汇率冲击对通货膨胀产生显著的负向影响证明了这一点。现实生活中的大部分经济、金融危机的产生与资产价格的波动有密切的关系,脉冲分析中原油价格对通货膨胀具有正向影响很好的反应了这一点。我国中央银行对于产出与其目标值不同方向偏离具有非对称偏好,即相对于产出收缩,其更偏好于产出扩张。扩张性货币政策提高了我国通货膨胀。而上述脉冲分析中利率冲击对通货膨胀具有正向冲击,因此为降低通货膨胀,需要改变中央银行偏好。

三、结论与政策建议

(一)主要结论

本文选取CPI作为通货膨胀的衡量指标,以人民币存款利率、资产价格波动、人民币有效汇率、流动性和产出缺口作为解释变量,运用VAR模型、格兰杰因果检验、脉冲响应和方差分解等方法,对1994- 2014年中国通货膨胀的结构动态及其成因展开了实证分析。结果表明,中国通货膨胀呈现出阶段性的结构动态特征。动态成因分析表明,通货膨胀具有明显的惯性作用;产品缺口对物价水平的影响是长期的,在短期内使物价水平剧烈震荡;货币供应量对于物价的影响是波浪式的;人民币有效汇率对CPI有负向冲击作用且具有减弱趋势,在一定程度上可以缓解输入型通货膨胀;资产价格和存款利率的上升会导致物价水平的上升,但对通货膨胀的长期作用并不明显。从方差分解的结果来看,CPI受自身新息冲击的影响较大,产出缺口对CPI的贡献最高达到17%,流动性过剩对CPI的贡献最高达到7.41%,人民币汇率和资产价格对通货膨胀的影响较弱,但两者的累积贡献超过5%,可以认为上述几个因素是影响中国通货膨胀形成最主要的因素。

(二)政策建议

通过以上对影响通货膨胀的因素的实证分析,以及各因素对通货膨胀影响能力的大小,我们可以发现影响通货膨胀的因素可以分为由发行货币引起的,由成本提高推动的,由需求旺盛拉动的,以及由国外的大宗商品价格上涨引起的。因此,短期内,我们可以通过合理控制货币的发行,合理引导消费需求来平抑物价。保持通货膨胀在合理的区间内。从长期来看,我们可以从以下几方面入手采取措施防范通胀:

(1)合理制定货币政策,加强流动性管理。从实证分析的结果来看,流动性过剩对通货膨胀的产生具有重要的推动作用,因此,中央政府要合理的制定货币政策,合理的控制货币的发行数量和发行速度,使得货币的发行量和实际经济运行中需要的货币量保持一致。随着我国经济体制改革的深入,金融市场的逐步完善,我国的资本市场对外开放程度也在逐步提高,若大量的货币资本留置于市场,市场机制将会为这些过剩的资本创造大量的投资机会,这会间接的推高资产价格的波动,不但不能控制通货膨胀,反而更加剧了物价的波动,不利于经济的稳定。

(2)合理制定财政政策,抑制过度性需求。产出缺口衡量了一国经济最有效的潜在产出和实际产出之间的差异,从实证结果看,产出缺口对通货膨胀的产生贡献了17%左右。长期以来,我国政府的投资对需求的拉动一直占主导地位,因此,中央政府需进一步转变经济发展方式,合理的布局投资、消费和出口三者之间的关系,适当地减少政府的投资需求,适当的减少政府的购买性和行政事务支出,制定相关的政策,综合运用经济和政治手段,将产能过剩行业的过度性需求转移到高新技术和生态环保产业的发展上来。另外,随着全球经济的复苏,自来外部经济的需求也将会有较强的增长势头,因此在制定财政政策时也要考虑到外部需求的影响,防止内需和外需共同发力而导致物价的大幅起落。

(3)科学引导通胀预期,保持物价基本稳定。通胀预期比通胀本身更可怕,通胀预期不仅可以从消费需求也可以从投资需求两方面推升物价,造成通货膨胀的螺旋式上升。考虑到通货膨胀预期本身具有自我实现且不断加强的趋势,且各种货币资本容易受到特定环境和特定行业的控制和操作,因此,政府在对市场进行合理调控的情况下,也要考虑市场的预期,合理的估计到公众对市场以及物价的反应,防止恶性通货膨胀的持续发展。

(4)密切关注大宗商品的价格波动对我国物价的冲击。金融危机波及全球的一个重要原因就是世界各大经济体之间的联系日益密切,加之我国经济对外依存度比较高,实证结果也反映了我国的通货膨胀与国际大宗商品的价格上涨的冲击是密不可分的,因此,在全球经济步入复苏轨道,美国资产负债表规模的扩张和财政状况恶化导致美元贬值的情况下,国际大宗商品的价格呈现波动上涨,更需要对外部因素导致的输入型通胀给予高度重视,否则可能会影响我国制定政策的有效性。

(5)保持人民币稳步升值,促进人民币汇率机制改革。人民币的稳步升值,在短期内对抑制通货膨胀以及预防输入型国际通货膨胀的影响有一定的作用,但从较长时期来看,这种作用并不明显。人民币的国际地位不断提高,在国际结算中被使用的越来越频繁,因此需要在适当时机,对人民币汇率的形成机制进行改革,实行弹性管理制度,坚持以市场供求为基础,参考一篮子货币进行调节。继续按照已公布的外汇市场汇率浮动区间,对人民币汇率浮动进行动态管理和调节,对一些资本项目适当放开,为人民币走向国际化打下基础。

参考文献:

[1] Bagliano F C, Morana C. Measuring US core inflation: A common trends approach [J]. Journal of Macroeconomics, 2003, 25(2): 197- 212.

[2] Becker R, Enders W, Hurn S. Modeling Inflation and Money Demand Using a Fourier- Series Approximation [J]. Contributions to Economic Analysis, 2006, 276 (6): 221- 246.

[3] Benati, L., Kapetanios, G.. Structural breaks in inflation dynamics. In Computing in Economics and Finance, 2003,169(3): 563- 587.

[4] Boschen, J. F., Weise, C. L.. What starts inflation: evidence from the OECD countries. Journal of Money, Credit, and Banking, 2003,35(3): 323- 349.

[5] Cecchetti SG., Debelle G. Has the inflation process changed? [J]. Economic Policy, 2006, 21(46): 312- 352.

[6] Friedman M. Nobel lecture: inflation and unemployment [J]. The Journal of Political Economy, 1977,85(3): 451- 472.

[7] Fuhrer J, Moore G. Inflation persistence [J]. The Quarterly Journal of Economics, 1995,110(1): 127- 159.

[8] Gerlach S, Peng W. Bank lending and property prices in Hong Kong [J]. Journal of Banking & Finance, 2005, 29(2): 461- 481.

[9] Levin A T, Natalucci F M, Piger J M. The macroeconomic effects of inflation targeting [J]. Review- Federal Reserve Bank of Saint Louis, 2004, 86(4): 51- 8.

[10] O’Reilly G, Whelan K. Has Euro- area inflation persistence changed over time?[J]. Review of Economics and Statistics, 2005, 87(4): 709- 720.

[11] Scheibe J, Vines D. A Phillips curve for China [R]. CAMA Working Paper Series,2005.

[12] Thornton J.Money,Outputand Inflationin AfricanEconomies [J]. South African Journal of Economics, 2008, 76 (3): 356- 366.

[13] Thornton J. The relationship between inflation and inflation uncertainty in emerging market economies [J]. Southern Economic Journal, 2007,73(4): 858- 870.

[14] Tkacz, G., Wilkins, C.. Linear and threshold forecasts of output and inflation using stock and housing prices. Journal of Forecasting, 2008,27(2):131- 151.

[15]何启志,范从来.中国通货膨胀的动态特征研究[J].经济研究,2011(7):91- 101.

[16]黄新飞,舒元.基于VAR模型的FDI与中国通货膨胀的经验分析[J].世界经济, 2007(10): 58- 66.

[17]黄新飞,舒元.基于VAR模型的FDI与中国通货膨胀的经验分析[J].世界经济,2007(10):58- 66.

[18]谭小芬,徐琨.近十年中国通货膨胀成因的实证分析[J].投资研究,2011(7):67- 77.

[19]王少平,谭本艳.中国的核心通货膨胀率及其动态调整行为[J].世界经济,2009(11):13- 22.

[20]杨继生.通胀预期、流动性过剩与中国通货膨胀的动态性质[J].经济研究,2009(1):106- 117.

[21]张成思.通货膨胀动态路径的结构性转变及其启示[J].金融研究,2008(3):1- 12.

[22]张成思.全球化与中国通货膨胀动态机制研究[J].经济研究,2012(6):33- 45.

[23]赵进文,闵捷.央行货币政策操作效果非对称性实证研究[J].经济研究, 2005(2): 26- 34.

[24]张延群.向量自回归模型的理论方法及应用实例[M].中国社会科学出版社,2013(4):10- 35.

[25]赵昕东,耿鹏.中国通货膨胀成因分解研究[J].数量经济技术研究,2010(10):78- 89.

(责任编辑:周小红)

An Empirical Analysis on the Causes and Dynamic Structure of Inflation in China

ZHANG Min

(School of Trade and Economics, Hunan Universityof Commerce, Changsha, Hunan 410205)

Abstract:This paper selects CPI as the measure of inflation, and takes the RMB deposit interest rates, asset prices volatility, the RMB effective exchange rate, liquidity, and the output gap as explanatory variables, using the methods of VAR model, Granger causality test, impulse response analysis and variance decomposition to analyze the structural dynamics and causes of inflation in China from 1994 to 2014 empirically. The results of the research show that: China's inflation is indeed showing periodic structure dynamic characteristics. RMB effective exchange rate, asset prices and rising interest rates of deposits will lead to rising price level, while the rise in CPI in turn leads to an increase money supply to expand the output gap. CPI is affected by the impact of innovation on its own. Commodities have a long-term impact on the price level. Output gap affects CPI significantly and the impact of interest rates and the RMB effective exchange rate on prices is not significant in the long term. From the results of variance decomposition, inflation has significant inertia tendency. The maximum contribution of output gap on CPI is up to 17% and the maximum contribution of the excess liquidity on CPI is up to 7.41%., while the influence of exchange rate of RMB and assets value on inflation is the weakest. But if the contribution of the two factors excesses 5%, it can be regarded as the most important cause of the formation of inflation in China.

Key words:inflation; dynamic causes; VAR Model; impulse response function

作者简介:张敏(1977—),女,湖南花垣人,经济学硕士,湖南商学院经济与贸易学院讲师。

项目基金:湖南省哲学社会基金项目“资产价格波动对居民财产性收入分配影响的实证研究”(项目号:09YBA086);湖南省高等学校科学研究项目“防止资产价格过快上涨和抑制资产泡沫问题研究”(项目号:09C587)。

收稿日期:2015-12-28

中图分类号:F822.5

文献标识码:A

文章编号:1008- 2107(2016)01- 0089- 08