金融市场结构与企业成长的相关性分析:中韩比较

2016-03-30全炳瑞

全炳瑞

内容摘要:中国和韩国的经济和金融的发展轨迹非常相似。但目前为止还没有比较韩国和中国的金融产业并分析金融发展对企业成长影响的实证研究。本研究分析中韩两国的金融市场发展和金融市场结构与企业成长的相关性,并从两国的差异中寻找启示。从金融市场结构角度来看,中韩两国都呈现出负(-)号。原因是相对股票市场发展程度较高的韩国企业更倾向于以运用股票市场扩大作为成长机会。实证分析的结果表明,为了使企业成长,中国股票市场发展的必要性需大幅提升。

关键词:金融市场结构 企业成长 中国股票市场

中图分类号:F270 文献标识码:A

中韩两国的金融发展比较

在金融制度中,金融发展和金融结构可视为影响企业成长的核心要素。最近我们亲眼目睹了金融危机的频繁出现和金融发展的慢性滞后等现象,使我们切身体会到促进金融的先进化和发展有多么重要。股票市场及银行等金融领域发展,能使资源分配的效率得到提高,可为高成长性的企业带来资金,由此企业的金融约束得到缓解,从而发挥促进企业成长的作用。

很多研究发现,金融行业的发展对国内经济效率及经济增长产生了正面的影响。但针对金融部门对实体经济产生影响的微观路径的研究却比较罕见。探究金融部门在微观经济层面上的具体影响是具有很大意义的。

中国和韩国的经济和金融的发展轨迹非常相似。但是目前还没有比较韩国和中国的金融产业并分析金融发展对企业成长的影响研究。本文研究分析中韩两国的金融市场结构与企业成长的相关性,并在两国的差异中寻找启示。

韩国和中国的经济发展阶段不同,金融产业的发展阶段和特性也不同。韩国的资本市场设立于1956年,并在1998年完全开放。中国于1990年设立了资本市场,目前资本市场的开放仍在进行中。韩国已在20世纪90年代完成了利率自由化、外汇自由化和资本自由化,中国则仍处于利率自由化、外汇自由化和资本自由化的过程中(见表1)。目前在韩国的金融产业中,银行市场和股票市场取得了均衡发展,而中国的间接金融市场的比重远大于直接金融市场。所以研究中韩两国的金融产业发展差异对企业成长造成的影响是具有意义的。

研究设计和模型构建

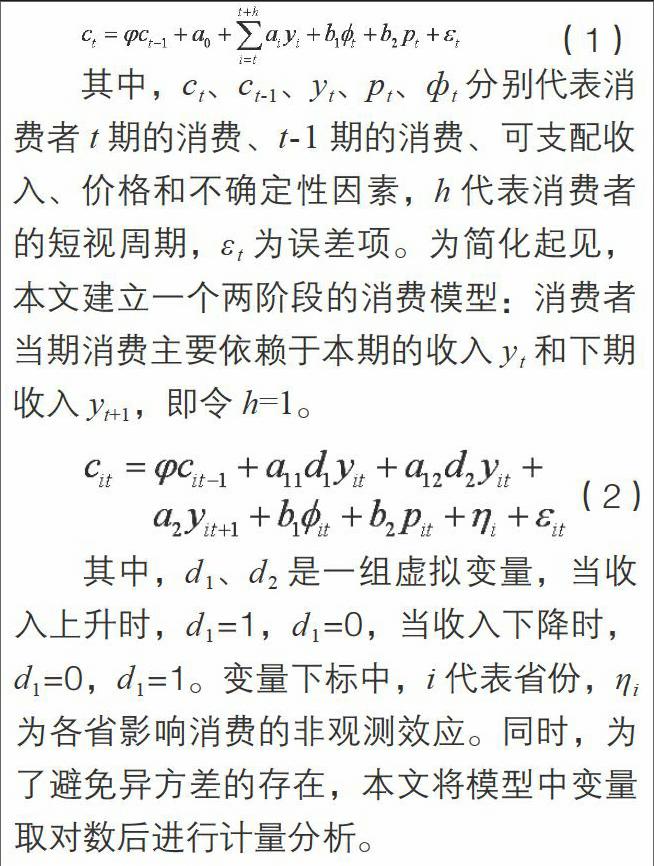

Love(2003)以1988-1998年10年间40个国家的7000个企业为对象,以具有金融约束的投资相关研究为基础,对企业成长和金融发展的关系进行了研究。Levin(2002)的研究表明,决定企业成长的要素不在于金融系统而在于金融发展的程度,而Demirguc Kunt(2002)的研究则显示,金融系统的差异对企业融资会产生不同的影响。为了分析金融发展与金融结构的差异对企业成长产生怎样的影响,则在分析模型中以金融发展和金融结构指数作为解释变量,其扩展模型如下:

FGRit=α+β1 FGRit-1+β2SIZ(it-1) +β3AGE(it-1)+β4TQR it+β5CFit+β6 FDIt+β7FSIt+I(ind_dum)+eit (1)

因变量FGRit(Firm Growth)为i企业t年的企业成长率(总资产增长率), 解释变量CFit(Cash Flow)为i企业t年的现金流比率, FDI为金融产业发展指数,FSI为金融产业结构指数。控制变量SIZ(it-1)为i企业t-1年度的企业规模(员工数)的log值,AGEit为i企业到t年成立后年龄的log值,TQR it为i企业t年的投资机会Tobins Q Ratio。FDI为金融发展度(Financial Development Index),FSI为金融结构指数(Financial Structure Index)。

金融发展指数(FDI)= 股票市场发展指数(SDI)+ 银行发展指数(BDI);股票市场发展指数(SDI)=股票市场的资本化率+股票市场成交额比重;银行发展指数(BDI)=金融机构流动性比率+民间信用比率;金融结构发展指数(FSI)=民间信用/股票市场交易额。

本研究使用了1992-2008年间中国和韩国共17年的上市企业年度财务数据。分析中使用的企业是以2008年为基准的制造业留存企业。分析包括的企业共为1607个,其中中国企业635个,韩国企业972个。分析使用的数据是5375个中国企业和9654个韩国企业,共计15029个不均衡数据(unbalanced panel data)。

实证分析

作为控制变量的企业规模(SIZ)和年龄(AGE),Jovanovic(1982)、Evans(1987)等以美国企业为对象的研究中,与企业成长呈现出负(-)相关关系,预期将出现负(-)号。但金融危机以前中国的情况是企业规模(SIZ)及企业年龄(AGE)呈现正(+)号。韩国的情况是2个变量完全与预期值一致呈现出负(-)号。由于中国的企业仍处于成长阶段,所以很多企业还在享受着规模经济效果。

代表控制企业成长机会的托宾q(TQR)变量,从先行研究角度看,应与企业成长预期呈现正(+)相关关系,但是中韩两国的实证分析结果却是完全相反。韩国的情况是与预期值一样呈现正(+)号,而中国呈现负(-)号。以资本市场的完全开放程度的角度分析,原因是相对股票市场发展程度较高的韩国企业更倾向于运用股票市场扩张作为成长机会,而中国的资本市场发展程度较低,导致企业对股票市场的运用程度较低。

从金融结构角度来看,中韩两国都呈现出负(-)号。实证分析的结果表明,金融结构对企业的金融约束带来了缓解。但是对这个系数的大小赋予意义是非常困难的。因此判断何种金融结构对企业成长具有优势是很难说明的。即,不能说明以银行产业为中心的金融结构更具有优势,还是以股票市场为中心的金融结构更为有利。这是因为随着各国所处的金融环境、企业环境、企业信用度及资本市场开放度的不同而变得不同(见表2)。

结论与政策启示

实证分析的结果表明,中国的情况是相对银行产业,股票市场发展能给企业的金融约束带来更有效的缓解。在中国2000年以后企业的负债比率急剧上升,但是企业的财务费用率却持续下降。通常而言,负债比率的上升使企业的金融费用上升,但是在中国则呈现出不同的结果。这是因为中国的中长期贷款利率在20世纪90年代初期曾达到14%,进入2000年后,利率下跌到5%。从理论角度来讲,利率等于物价加GDP增长率。引入此理论,则中国的名义利率必须保持在两位数,但是实际却处于在5%的低利率水平。

中国的负债比率上升的同时财务费用出现下降,相比之下韩国的负债比率下降的同时财务费用也在下降。在所有分析中都显示股票市场的发展能使金融约束得到缓解。韩国的负债比率下降的同时财务费用率呈现出自然下降的态势。韩国以股票市场发展和1998年对外开放证券市场,使企业在股票市场中的融资逐步上升,并降低了通过海外金融市场融资的负债比率。另外,在金融系统中,韩国政府从1991年开始实行金融市场化,促使市场利率下降,所以出现上述现象。

具有资金有效分配职能的银行需要与股票市场同步发展。相比银行产业发展,股票市场能够更有效地为企业分配资金。中国的情况是因股票市场的不平衡发展,导致了企业的融资和成长受到约束。2005年以后中国股票市场快速发展并得到改善,但是相比银行产业的发展,仍不及于绝对水平。股票市场发展对中国企业的资金约束缓解起到非常大的作用。所以通过股票市场融资和实现有效企业经营是中国企业负债率下降和企业成长率上升的重要途径。

参考文献:

1.郭丽虹,马文杰.融资约束与企业投资——现金流量敏感度的再检验:来自中国上市公司的证据.世界经济,2009(2)

2.连玉君,程建.投资-现金流敏感性:融资约束还是代理成本.财经研究,2007,2,Vo l. 33, No.2

3.王艳林,祁怀锦,邹燕.金融发展、融资约束与现金——现金流敏感性.上海金融,2012(3)

4.Becker,B.and J.Sivadasan.The Effect of Financial Development on the Investment-Cash Flow Relationship,Cross-Country - 114 - Evidence from Europe,European Central Bank,Working Paper,October 2006,No.689

5.Demirguc-Kunt,A.and V.Maksimovic.Funding Growth in Bank-Based and Market-Based Financial Systems: Evidence from Firm-Level Data [J].Journal of Financial Economics 2002,V65

6.Khurana,I.K.,X. Martin,and R. Pereira.Financial Development and Cash Flow Sensitivity of Cash,Journal of Financial and Quantitative Analysis,December 2006,Vol.41 Issue 4

7.Levin,Ross.Bank-Based or Market-Based Financial Systems: Which is Better? [J].Journal of Financial Intermediation,2002,V11

8.Love,I.Financial Development and Financing Constraints,The Review of Financial Studies, 2003,Vol.16