我国新型农村合作金融组织发展研究

2016-03-24刘磊李长征

刘磊+李长征

[摘 要]全面改革形势下,新型农村合作金融组织的发展是目前我国农村金融发展的新趋势,是对我国农村金融系统的发展与创新,极大丰富了我国农村的金融机构形式,成为解决我国“三农”问题的关键所在,有利于促进我国农村小微企业和农村经济的发展,增加我国农民的收入。然而,伴随着新型农村金融组织的发展,出现了一些阻碍其发展的障碍和瓶颈。因此,文章在研究新型农村合作金融组织时,以新型农村金融合作组织的现状作为起点,深入、全面地剖析其发展过程中的问题,从而进一步提出如何在新形势下发展新型农村合作金融组织。

[关键词]新型农村合作金融;组织;发展

[DOI]10.13939/j.cnki.zgsc.2016.12.202

1 我国新型农村合作金融组织现状

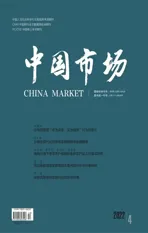

(1)新型农村金融组织发展状况。2006年,银监局开展了对新型农村金融合作组织的试点工作,自此之后,试点地区的农村金融供给缺乏的状态一定程度上得到改善,存在较多的金融服务空白领域也慢慢得到填补,大大促进了农村金融的发展。根据银监局2013年年报统计,到2012年年底,我国的新型农村合作金融机构的数量达到了652家,其中村镇银行514家,贷款公司67家和农村资金互助社71家。如表1所示。

表1 新型农村合作金融组织发展状况

年份[]2007[]2008[]2009[]2010[]2011[]2012

新型农村金融组织[]30[]95[]115[]341[]560[]652

村镇银行[]18[]79[]91[]277[]455[]514

贷款公司[]4[]6[]8[]27[]51[]67

农村资金互助组[]8[]10[]16[]37[]54[]71 资料来源:中国金融年鉴。

新型农村合作金融组织作为农民和农村小微企业新的融资渠道,一定程度上缓解了农村的融资难问题,对加快农村经济建设和农业现代化做出突出贡献。从表1中我们可以明显地看出,村镇银行一直保持较快速度的增长,其发展规模和数量远远大于贷款公司和农村资金互助组。

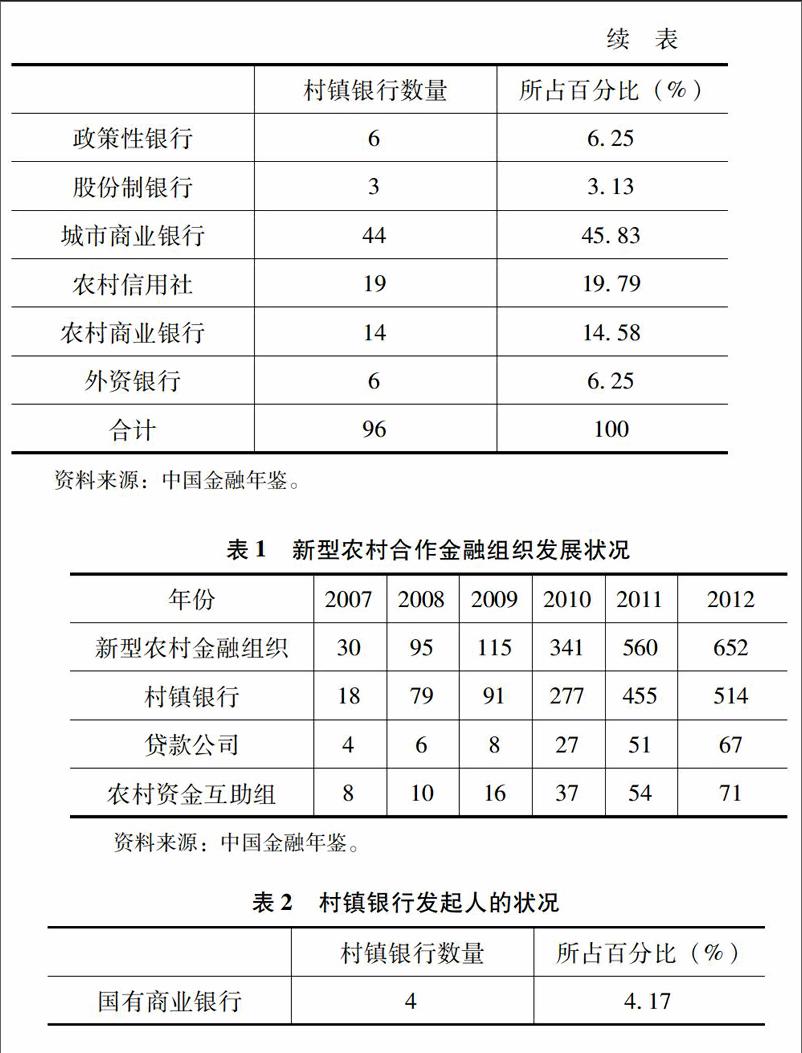

(2)各类银行对新型农村金融组织的发展重视程度不同。近年来,在政府和相关机构的努力下,我国新型农村金融组织数量的增长较快。然而,随着新型农村合作金融组织的发展,主要的商业银行和股份制银行对其发展并没有表现出较高的兴趣。为此,银监会于2009年在对各大商行开会时指出:大中型商业银行必须发挥在促进新型农村合作金融组织培育发展过程中的重要作用。

表2 村镇银行发起人的状况

[]村镇银行数量[]所占百分比(%)

国有商业银行[]4[]4.17续 表

[]村镇银行数量[]所占百分比(%)

政策性银行[]6[]6.25

股份制银行[]3[]3.13

城市商业银行[]44[]45.83

农村信用社[]19[]19.79

农村商业银行[]14[]14.58

外资银行[]6[]6.25

合计[]96[]100 资料来源:中国金融年鉴。

从表2中可以看出,在村镇银行的发起人中,主要是城商行、农商行以及农村信用社,而国有商业银行和股份制银行合计起来不过10%的比例,由此而看,大中型商业银行对村镇银行的建设缺乏有效的积极性。

2 我国新型农村合作金融组织发展存在的问题

(1)市场准入门槛普遍偏低。在农村设立新型农村合作金融组织时,不同的机构组织的门槛和要求是不同的。但与其他金融组织相比,新型农村合作金融组织的门槛相对比较低。例如,设立村镇银行时,在乡镇设立的注册资本只要不低于100万元人民币即可,即使在县市设立,注册资本300万元人民币即可。与村镇银行比来,贷款公司和农村资金互助组的注册资本会更低。这些较低的门槛使得越来越多的新型农村合作金融组织进驻农村。但是,较低的门槛也使得一些筹资能力较弱和服务水平一般的金融机构入驻农村,根本无法发挥应有的作用,不利于农村金融的发展。

(2)金融组织的资金来源渠道少。新型农村组织的资金来源少,主要体现在以下两个方面:一是其存款来源相对较少。就目前我国“三农”发展的数据来看,农村金融市场存款和贷款的金额明显增加,但两者之前的差距却逐步加大。同时,由于农村金融组织抽走资金之后,没有把资金运用到支农上面来,而是发展和支持别的产业,导致其无法发挥资金支农的作用。二是农民的收入普遍偏低。自改革开放以来,农村经济迅猛发展,农民的收入不断提高。然而,1995年以前,农民的人均收入主要分布在2500元以下,收入动力不足,即使到了2005年,农民人均收入低于3500元的人数仍旧占据农村总人口的46%,而收入超过5000元的只占据了30%左右,出现了农村地区的收入差距扩大的局面,2008年时低于5000元的比重仍达到了60.7%。

(3)控制信贷风险的能力弱。在我国经济发展过程中,农业被看作是基础性产业,但是农业的发展受到很大的制约。首先,农业一直是一个弱质产业,其发展受到不定性自然条件的制约,而农业的经济基础和基础设施较弱,对抵御自然条件的能力有限,这就使得农业经营的产出规模不可能保持均衡,不同年份的产出和收入水平状况也就有所差异。其次,农民面临市场风险。农民的收入主要依靠农产品和牲畜的买卖,这就需要农民参与市场的交易,而其收益就直接受到市场供给需求和价格的影响,因此当市场发生较大波动时会对农民的收入产生较大的影响。

3 我国新型农村合作金融组织发展的对策建议

(1)设置金融组织市场准入原则。2006年年底,银监会实施相关政策,允许有条件的银行业金融组织入驻乡镇和农村,从而降低了金融组织开阔农村市场的标准。但是,这种进入并非一拥而入,而是在源头上进行了管控,对金融组织的质量和资质进行了严格的审核。银监会应优先选择注册资本较高的组织,这样可以有效地加强新型农村金融组织自身的风险自控能力,来抵抗不确定性因素和风险对其的影响,同时必须加大对组织的审批力度,来确保能够进入农村金融市场的组织真正意义上为农民和农村经济发展做出贡献。

(2)开拓新型农村金融组织的资金来源渠道。解决资金不足不仅仅是新型农村合作金融组织的问题,更是政府的问题。首先,解决资金不足最重要的就是发展本地区农村经济,加快农村经济的转型和创新,促进农民增收,只有农民收入提高,才能从根本上解决资金不足的问题。其次,入驻农村的新型农村合作金融组织加大与其他金融加强合作,从其他金融组织融入资金来投入到农村市场,保证流动资金的额充足性。三是要积极吸收和引进农村的民间资本的参与,给予其较为优惠的政策,让其为新型农村合作金融组织的资金稳定和农村经济的发展贡献力量。

(3)通过加强风险控制能力来维护农村金融市场和金融组织的稳定。新型农村合作金融组织的信贷风险不仅关乎自身利益的发展,更加关乎农民的利益和我国金融市场的稳定,因此,必须加强对新型农村合作金融组织的风险控制。首先,建立起长久的监督制衡机制。监督机制的建立有利于对新型农村合作金融组织实时监督,减少风险发生的可能性。其次,建立和完善风险准备金计提制度。对新型农村合作金融组织的资产进行风险分类,进而分层计提风险准备金,这样能够全面降低新型农村合作金融组织的风险发生率。

(4)创新和丰富农村金融产品的多样性。新型农村合作金融组织想要在农村发展壮大和获取较高的收益,必须根据农村经济特有的情况和农民的需求,创造和开发适合农村市场的、具有市场竞争力和占有率的产品来满足不同群体的需求。对于经济较为发达的、农民收入较高的农村地区,可以开发出收益率较为高的理财产品,比如说股票、基金、债券和保险等,这样不仅使得农民手中的资金获得投资,获得了较高的收益,同时金融组织也从而获得较为广泛的资金来源渠道;相对于经济发展较为落后的农村地区,银行和贷款公司可以开发出小额贷款来满足需求,而保险公司可以根据当地特点创新出新的保险险种来保障农业的发展。

参考文献:

[1]董鹏,黄志红.我国新型农村合作金融发展存在的问题与对策探讨[J].山东农业工程学报,2015(3):6-8.

[2]刘江蒙,杨宁生.普惠金融体系下的村镇银行覆盖面研究[J].广东农业科学,2014(22):200-204.

[3]曹协和.我国新型农村合作金融的发展现状、存在的问题及政策建议[J].海南金融,2014(12):23-27.