房地产去库存与金融风险分析

2016-03-24马莉王爽罗丽君

马莉++王爽++罗丽君

[摘 要]文章依据明斯基金融不稳定假说,阐述房地产市场高库存对金融市场的潜在影响,从规避金融风险的视角解释房地产去库存为何引起国家层面的高度重视,并提出相关意见。

[关键词]房地产;库存;明斯基理论;金融

[DOI]10.13939/j.cnki.zgsc.2016.12.137

刚刚闭幕的中央经济工作会议明确提出房地产去库存是2016年经济社会发展的五大任务之一,为什么房地产去库存问题引起国家层面的高度重视,被提升至前所未有的高度?一方面,截至2015年11月末,商品房待售面积69637万平方米,同比增加16.5%,与2011年相比增加100%,已创历史新高。我国房地产市场的巨大库存量俨然是一个威胁中国经济的“高原堰塞湖”,已成为当前中国经济最大的痛点和隐患,甚至有些二三线城市的房地产库存需要7年以上时间才能消化。

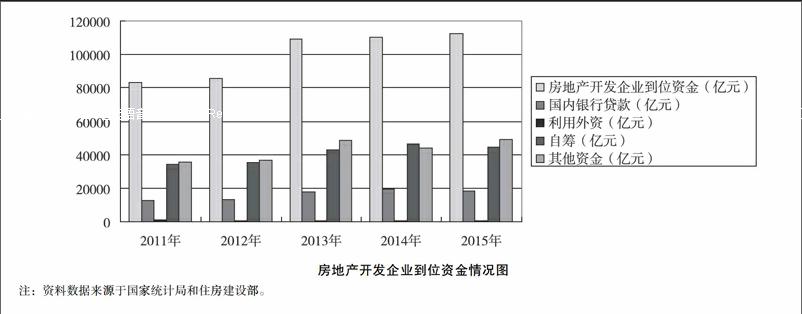

房地产业高库存导致商业银行不愿意向房地产业开展贷款业务,我国房地产开发企业到位资金结构分化十分严重,如下图所示,国内贷款同比下降3.24%,其他渠道筹集资金增加10.1%,这些资金大多通过银行理财产品、保险公司理财、网络p2p平台等高利率杠杆或者银行表外融资取得,如果开发资金中通过银行表外融资及所谓影子银行方式取得的融资相加,融资规模达数万亿之巨,我国房地产业如果继续保持这种“高库存模式”发展下去,中国房地产业的“南海泡沫事件”发生将会是大概率事件,那么投机融资极有可能转化为非理性的庞氏融资,这就是著名的明斯基“金融不稳定假说”,见下图。

房地产开发企业到位资金情况图注:资料数据来源于国家统计局和住房建设部。

1974年美国经济学家海曼·明斯基提出了“金融不稳定假说”,该理论指出,经济中的融资行为分为三个阶段:理性融资、投机融资与庞式融资,如果经济体中投机融资和庞氏融资占比过大,金融体系是不稳定且脆弱的,危机可能一触即发。中国的房地产业融资渠道单一,严重依赖土地抵押,是典型的 “土地金融”。在理性融资的阶段,开发商计算现金流收入,覆盖利息成本后,还有利润,这个时期经济上升。进入投机融资阶段,经济周期到泡沫形成初期,开发商中的投机者开始出现,借贷的资金成本勉强被现金流覆盖,甚至不能覆盖,但未来的升值空间可以完全覆盖成本。第三阶段到了泡沫阶段,虚火上升,投机者中的傻瓜开始出现,借贷成本完全不能被现金流覆盖,而升值空间也日益缩小,房地产商出现大量库存,房地产商就会发现自己已经开始应付不了债务成本,甚至利息了,必须向第三方再借新债甚至高利贷来偿还旧债[1]。逼到这个地步,就由投机融资转换成了庞氏融资就有危机爆发的可能,中国式庞氏融资又说明和意味着什么呢?如果房地产业投机融资和庞氏融资所占的比重继续扩大,大家都在臆想房价直升不降,希望三四线城市的房价直逼北上广深等一线城市时,物价水平飞涨、大量企业破产倒闭等吞噬经济果实的现象会越来越多,“明斯基时刻”就离我们越来越近了。

纵观我国房地产市场发展历史,曾经几次出现房地产理性融资、投机融资交替阶段。

第一次交替发生于20世纪90年代初期。以邓小平南巡讲话为标志,中国南方房地产市场开始蓬勃发展,由于民间资本充裕且活跃,广州、北海、大亚湾等城市房地产炒作严重。但随着海南房地产泡沫破裂和1993年国家出台房地产调控政策,庞氏融资持续时间很短。

第二次交替始于1998年。福利分房制度退出历史舞台,商品房成为住房需求的主角,房地产全面启动市场化改革,房地产业的春天来了。从2002—2008年,随着央行降息、土地招拍挂制度、外汇管理土地信贷等国家调控与反调控政策陆续出台,房地产理性、投机融资势头此消彼长。2008年之后,是投机者的盛宴时刻。“四万亿”经济刺激计划与大规模流动性投放,大量借贷产生,资金成本低廉,房地产和大宗商品在短时间内倍涨,“蒜你狠”、“姜你军”现象频出。2008年之后由于大量企业进入房地产行业并借助非银渠道融资导致房地产行业利润下滑,房屋存销比逐年攀升、房地产泡沫迅速扩大。

目前的全国房地产销存比,除去几个一线城市比较合理外,大部分城市房地产存销比均高出合理范围,房地产开发企业由于无法完成“产、销、存”的资金链条良性循环,因此对房地产再投资产生抑制作用,在拉动我国经济发展的“三驾马车”中,房地产投资在固定资产投资中的比重越来越低,这也会进一步降低我国当前时期经济运行的平稳性,这让中国经济潜伏的风险非常大,将长期持续影响宏观经济运行。

因此房地产去库存实际上既是稳定经济增长又是化解金融风险的一剂良方。化解房地产库存压力已是刻不容缓,如何打一场漂亮的房地产去库存“歼灭战”,这将是一个系统工程,是政府、房地产商与消费者相互配合又相互博弈,斗智斗勇的过程,在这一过程中,当然政府责任重大,是战略的方向口,是政策的制定者,是市场秩序的维护者,是房地产商与消费者的协调者,从政府的层面思考,首先要限“供”,加强国家的宏观调控和引导,适度控制土地入市供应规模;其次再去“限”,如“限购、降税、限价”等。而从防范金融风险的视角思考,最重要的就是降“杠杆”。一方面国家有关部门出台各项政策降低房地产企业和购房者投资杠杆成本,比如央行降低存款准备金率减轻商业银行借贷压力、住建部门降低公积金贷款比例,民政部门加快完善农民工市民化户籍制度等;另一方面鼓励房地产企业扩大直接融资比例,通过股票市场上市融资、发行企业债券,缓解房地产企业财务杠杆过大,规避资金断裂风险;最后创新融资手段,例如鼓励创新股东模式,允许具有股票性质的购房者与开发商“合伙建房”,即允许购房者直接通过“入股”方式和开发商“合伙”建房;发展房地产投资基金以及房地产信托投资等[2]。

参考文献:

[1]马靖昊.为什么房地产去库存问题引起高度重视[N].财经综合报道,2015-11-30.

[2]黄菽娜.浅谈我国房地产金融风险及其防范研究[J].新经济,2015(12).

[基金项目]2015年辽宁省大学生创新创业训练计划项目“大连市房地产市场消费者心理特征及营销策略分析”。