美国地方政府的支出责任和地方税收:经验与启示*

2016-02-08李建军

李建军

美国地方政府的支出责任和地方税收:经验与启示*

李建军

地方政府支出责任和地方税体系的科学合理是地方治理现代化的重要保障。本文着眼于美国地方政府的支出责任和地方税收,对美国联邦、州和地方政府间财政支出的配置、州和地方政府的事权及支出责任、政府间财政收入和税收划分、州和地方政府的主要税种等进行了比较全面系统的梳理。美国的政府间财政关系、地方政府支出责任及地方税建设实践对我国构建现代财政制度具有参考价值和借鉴意义。

地方税 政府支出责任 财政收入

作者李建军,经济学博士,西南财经大学财政税务学院副院长、副教授(成都 611130)。

一、美国政府间支出配置和地方事权及支出责任

(一)政府结构及支出概述

1.政府结构

美国是典型的联邦制国家,分权和制衡是政府组织的基本原则,也是指导政府间财政关系的主要理念。美国联邦制政府分为联邦、州和地方政府三级。美国共有50个州政府,一个特区(华盛顿哥伦比亚特区),按照联邦政府的界定,2012年美国有89055个地方政府,地方政府形式多样,其中包括县郡、乡镇、自治市、特别区等。美国宪法对州政府的权利有规定,各州政府又有各自的宪法,美国联邦政府是由州授权形成的,联邦政府和地方政府的权利是各州政府让渡的结果。联邦政府和州政府之间是一种平等关系,而各州的州政府和地方政府之间是上下级关系,地方政府行为和职权由州宪法规定,州政府对于地方政府一般都有较大的权利。

美国地方政府(不含州)主要有两种类型:一类是通用型地方政府,包括县郡、市、镇或村,这类政府通常提供多种公共服务,如治安、交通、市政建设、垃圾处理等;另一类是提供特定公共服务、满足不同利益群体共同需求的特别服务区,例如向公众提供学校、消防、公园、供水等单一服务的政府。特别服务区政府是基于功能和特定公共服务的提供而设置,其管辖区域通常与其他形式的地方政府行政管辖区域交叉重叠。特别服务区的辖区与受益范围具有一致性,符合辖区设置的财政等价原则,可以使公共服务的受益和成本相匹配,使外部效应内部化,减少“搭便车”问题,并发挥特定公共服务提供的规模效应,但这同时使地方政府太多、太杂,也会增加公共服务提供成本。县郡政府和市级(或镇、学区政府、特别服务区)等各种类型的地方政府之间是平级关系。

2.政府支出规模

从历史来看,随着经济和社会发展,美国政府的事权和支出范围也随之不断扩展。1930年,美国政府支出占GDP的比重为12.93%,由于社会福利政策、公共设施建设等应对经济危机的“新政”使政府支出范围和规模迅速扩大,上世纪30年代末,政府支出占GDP的比重达到20%以上。第二次世界大战中,美国参战后军费开支急剧增加,政府支出规模在1945年达到GDP的51.79%,成为历史最高。战后由于社会福利的发展,政府活动范围的扩张,政府支出占GDP的比重整体呈上升趋势,2008年全球金融危机爆发后,美国反危机政策的实施,使政府支出占GDP的比重在2009年达到41.27%,成为战后新高。其后,随着经济的复苏,政府支出占GDP的比重又有一定幅度的下降,2014年政府支出占GDP的34%(如图1)。

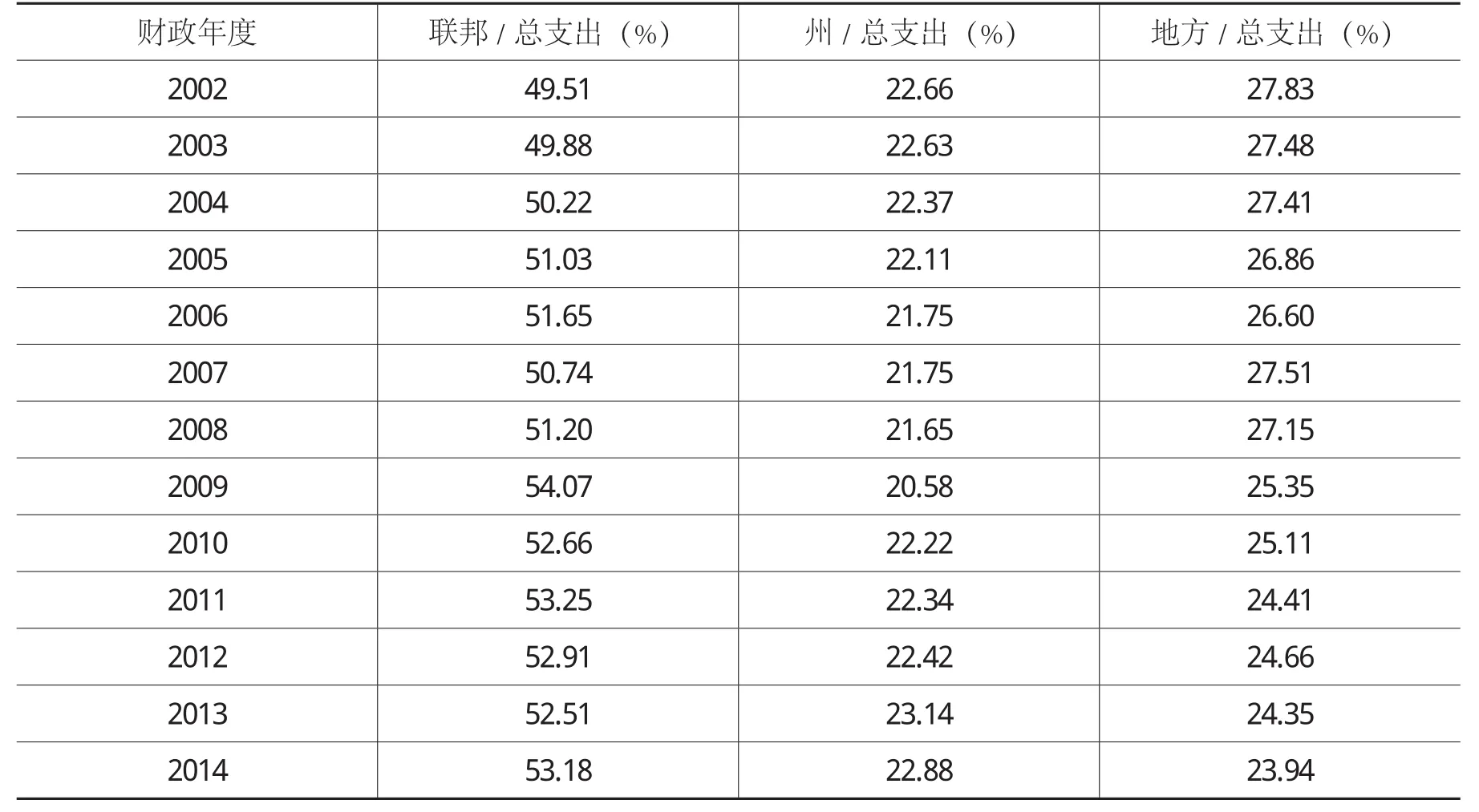

3.联邦、州和地方政府的支出

美国联邦、州和地方三级政府有各自的事权和支出责任。在三级政府中,联邦政府的事权和支出责任最大,同时对州和地方政府给予转移支付,以支持各地方公共服务的供给及政府职能的实现。从财政支出看,2014财年联邦政府直接支出为3.51万亿美元,占政府总支出的53.18%,州政府直接支出1.51万亿美元,占政府总支出的22.88%,地方政府直接支出1.58万亿美元,占政府总支出的23.94%,州和地方政府直接支出约占政府总支出的46.82%。而在2002财年,联邦政府直接支出占政府总支出的比重为49.51%,州和地方政府支出占政府总支出的比重为50.49%。比较而言,州和地方政府的事权和支出责任有所扩大,联邦政府的事权和支出责任却在缩减(如表1)。

表1 美国各级政府财政支出比重

州和地方政府相对于联邦政府更为直接面对居民,理论上由州及以下地方政府提供公共服务更符合居民的偏好,在公共服务供给上更为有效。事实上,美国作为典型的分权型政府,联邦政府的公共支出与州及以下地方政府支出规模大致相当,联邦政府仍承担着相对比较大的事权和支出责任。联邦政府在国防、养老、医疗、社会福利、公共管理事务、公共安全、交通运输、农林牧渔、生态保护、社区发展、基础研究、经济事务等方面发生大量的支出。

4.州和地方政府的事权与支出责任

政府的支出结构和支出项目是政府事权与支出责任的直接体现。美国联邦、州和地方政府在事权与支出责任上具有共通性,经常共同负责提供大量公共服务。

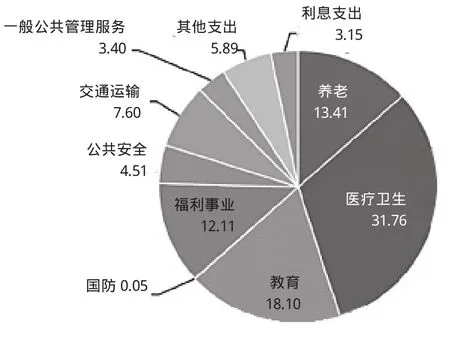

图2:美国州政府财政支出结构(2012财年) (单位:%)

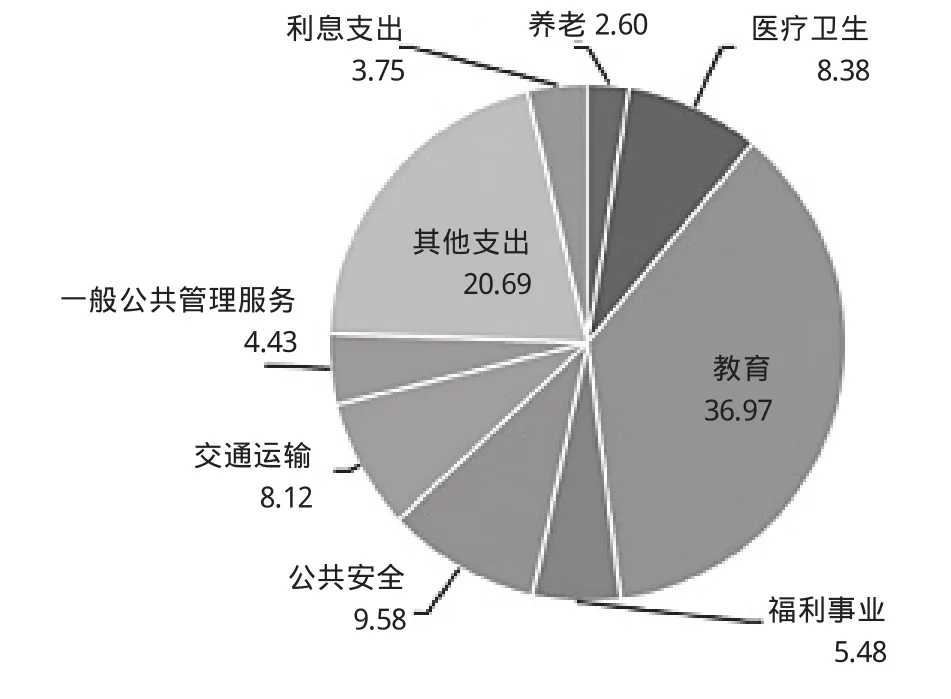

图3:美国地方政府财政支出结构(2012财年) (单位:%)

州政府的事权和支出责任主要有医疗卫生、高等教育、养老、公共福利事业、高速公路、公共安全、州公共行政事务等。(1)医疗卫生。医疗卫生支出是州政府的第一大支出,2012财年该项支出占州政府总支出的31.76%,主要用于医疗服务(包括公共卫生服务和医院运营、建设及其他资本性支出)和对私人部门提供的公共医疗服务项目的支付。(2)教育。2012财年教育支出占州政府总支出的18.1%,是州政府的第二大支出项目。州政府的教育支出主要花费在高等教育;此外,也有州奖助学金、对特定教育培训的项目支出(如残障教育、成年教育、职业教育等)、在初等和中等教育上的少量支出。(3)养老。2012财年养老支出占州政府总支出的13.41%,是州政府的第三大支出项目。州养老支出主要用于公共部门就业人员退休金支付,以及对符合州强制意外伤害保险计划的职工进行的支付。(4)福利事业。2012财年福利支出占州政府总支出的12.11%,是州政府的第四大开支项目,该支出主要用于对失业人员的失业补偿、对居民家庭和儿童的收入性支持、住房和社区发展。(5)交通运输。州政府的交通运输支出主要花在高速公路的运营和建设、公交事业。2012财年该项支出占州政府支出的7.60%。(6)公共安全。州政府安全支出主要用于监狱、警察服务和其他一些公共秩序及安全事项,2012财年该支出占州政府支出的4.51%。(7)一般公共管理服务。州的一般公共管理服务支出是州立法机关、行政机关和法院的支出,2012财年该支出占州支出的3.40%。(8)其他。州政府在自然资源事务、能源和燃料等方面也承担有部分事权与支出责任(如图2)。

美国地方政府主要承担受益范围和需求具有地方性的公共服务,如基础教育、消防、治安、道路和公交、医疗、家庭和儿童服务、废物管理、娱乐和体育、供水等。(1)教育。教育支出是地方政府的第一大支出,2012财年教育支出占地方政府总支出的36.97%,主要用于初等和中等教育、高等教育(如社区大学)、图书馆等,其中初等和中等教育支出占地方教育支出的90%以上。(2)公共安全。地方政府安全事务主要包括警察、消防、犯罪矫治等,2012财年该支出占地方政府总支出的9.58%。(3)医疗卫生。地方政府医疗卫生支出主要用于辖区公共卫生服务和医院运营、建设及其他资本性支出,以及少量对私人部门提供的公共医疗服务项目的支付,2012财年此项支出占地方政府总支出的8.38%。(4)交通运输。地方政府交通事务主要有辖区内高速公路、公交、机场等的建设和运营,2012财年该项支出占地方政府总支出的8.12%。(5)福利事业。2012财年地方政府社会福利性支出占地方政府总支出的5.48%,主要包括对居民家庭和儿童的收入性支持、住房和社区发展支出。(6)地方一般公共管理服务,主要为地方行政和立法机关、法院的公共事务支出,2012财年该项支出占地方政府总支出的4.43%。(7)养老。地方养老支出主要用于公共部门就业人员的退休补助,2012财年该项支出占地方政府总支出的2.60%。(8)其他地方事务。地方政府在垃圾清理、排污及污水处理、自来水供给、娱乐和体育、能源供应、自然资源及其他地方事务中承担着大量事权和支出责任(如图3)。

二、美国政府间财政收入和税收划分

(一)联邦、州和地方财政收入概述

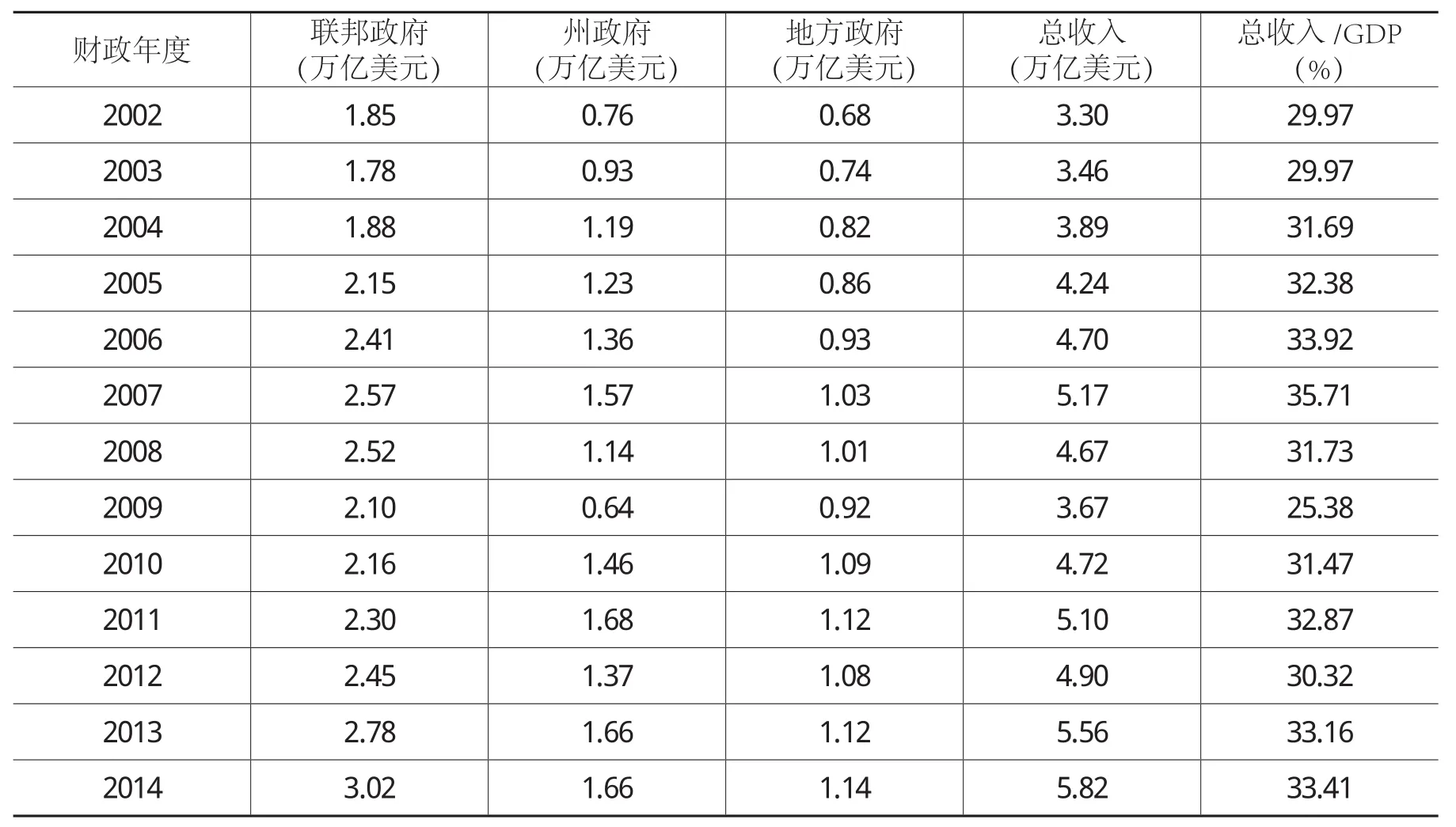

公共服务的提供和财政支出的实现需要有政府财力保证。与庞大的财政支出相对应,美国政府财政收入规模巨大,2002财年美国财政总收入3.3万亿美元,财政收入占GDP的29.97%,2014财年达到5.82万亿美元,占GDP的33.41%。从财政收入占GDP的比例来看,美国财政收入规模低于大多数发达国家,但是从财政收入绝对规模来看,美国政府是世界上财力最雄厚的政府(如表2)。

在联邦、州和地方三级政府中,联邦直接财政收入约占总收入的一半,州和地方政府收入合计占总收入的近一半。2014财年联邦、州和地方政府直接财政收入分别占总收入的51.89%、28.52%和19.59%,这样的财政收入分配格局和联邦、州和地方的支出责任是相一致的。2014财年联邦政府和州政府的财政支出分别占总支出的48.60%和25.12%,联邦和州财政收入比重略高于其财政支出占比的财政收入份额,可以使联邦和州在履行本级政府事权和支出责任的同时,对下级政府进行转移支付以实现公共服务均等化和其他特定政策目标。2012财年,联邦对州和地方的转移支付占联邦财政支出的15.97%,联邦转移支付约占州和地方政府财政总支出的18%,对医疗卫生、福利事业、交通运输和教育是转移支付的主要方向,占联邦转移支付的绝大部分。

表2 美国联邦、州和地方政府直接财政收入

(二)联邦、州和地方的财政收入构成

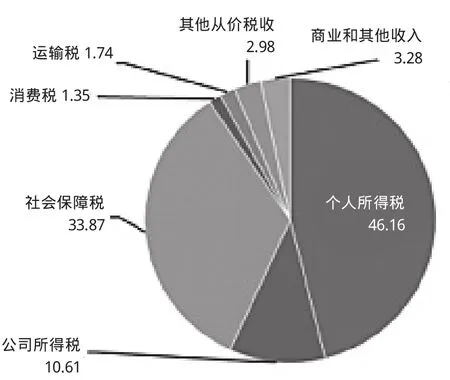

美国联邦政府的直接收入主要包括税收、商业及其他收入。此外,债务收入也是联邦政府收入的重要来源。个人所得税、社会保障税(养老、医疗、残障等)、公司所得税和从价税(消费税、运输税等)是联邦政府的重要税收来源。2014财年,个人所得税占联邦直接收入的46.16%、社会保障税占联邦直接收入的33.87%、公司所得税占10.61%,消费税、运输税及其他从价税约占联邦直接收入的6%(如图4)。

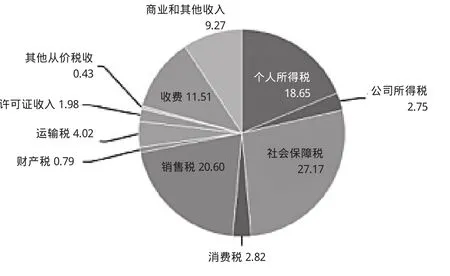

州政府的直接收入主要包括税收、收费、商业及其他收入。此外,还有债务和转移支付收入。州政府的税收主要有:社会保障税(退休、失业等)、销售税、个人所得税、公司所得税、运输税等。2014财年,社会保障税占州直接收入的27.17%、销售税占州直接收入的20.6%、个人所得税占州直接收入的18.65%、公司所得税占2.75%、运输税占4.02%、消费税占2.82%(如图5)。

图4:美国联邦政府直接收入结构(2014财年) (单位:%)

图5:美国州政府直接收入结构(2014财年) (单位:%)

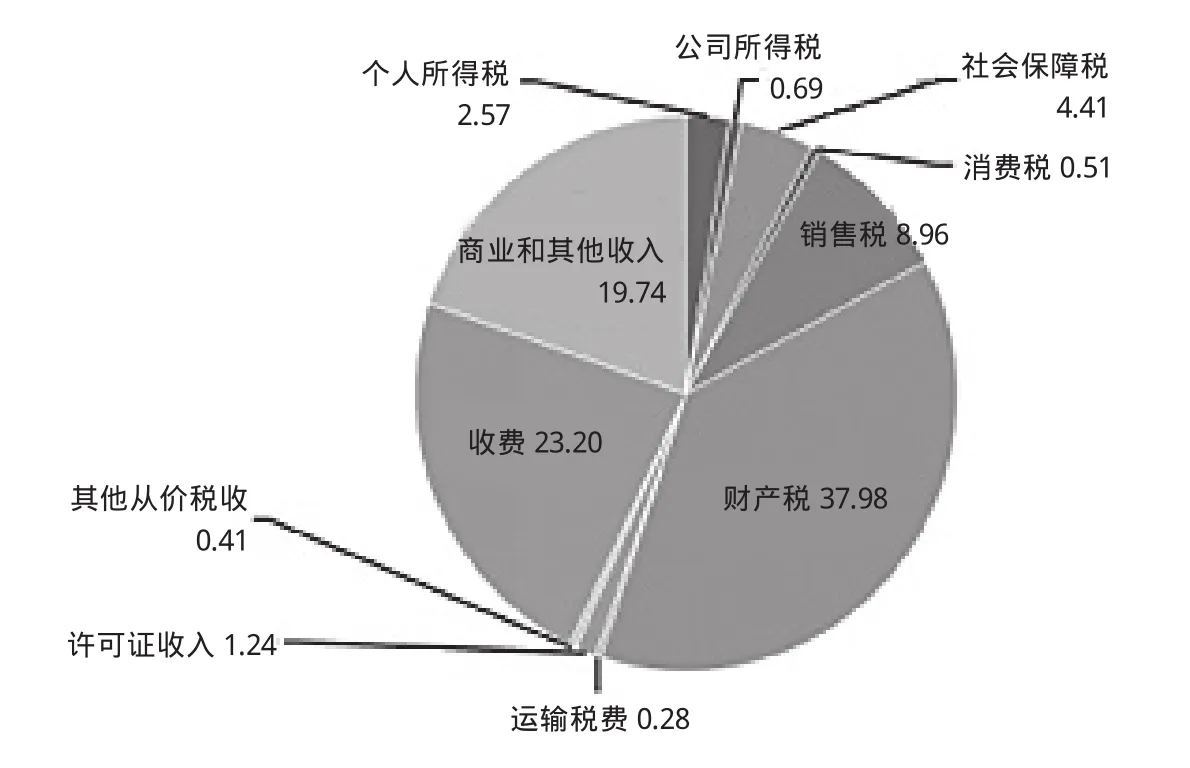

地方政府的直接收入类型和州政府类似,主要包括税收、收费、商业及其他收入。除直接收入外,还有债务和转移支付收入。地方政府的税收主要有:财产税、销售税、社会保障税(退休、失业等)等。2014财年,财产税占地方直接收入的37.98%、销售税占地方直接收入的8.96%、社会保障税占地方直接收入的4.41%、个人所得税占地方直接收入的2.57%(如图6)。

(三)联邦、州和地方政府税权划分

美国宪法对各级政府的税收没有过多的限制,但联邦宪法“对于从任何一州输入的货物不得征收直接税或间接税”“任何贸易条例或税收条例不得给予一州港口以优于另一州港口的特惠,开往或来自一州的船舶不得强令其在另一州入港、出港或交纳关税”“无论何州,不经国会同意,不得对进出口货物征收进口税或间接税”“无论何州,未经国会同意,不得征收船舶吨位税”等规定,对州和地方的征税权产生约束,这些规定主要目的在于防止州与州之间的税收影响全国市场的统一。州宪法对州的课税权有一定限制,但这些规定不能与联邦宪法相冲突,州以下地方政府的税收权限由州法律赋予,在联邦和州宪法规定的范围内,地方可以制定本地的税收法规,并行使税收管理权。

图6:美国地方政府直接收入结构(2014财年) (单位:%)

美国的税收分配制度主要采取税基在联邦、州和地方三级政府之间共享,各级政府都有多种税收资源,每级政府的重点税种各有不同,体现了基于税种本身的特点、税种的激励结构和税收征管效率进行税收分配和分权理念。联邦政府税收以个人所得税、公司所得税和社会保障税为主,辅之以消费税等。州政府税收以销售税、社会保障税和个人所得税为主。地方政府以财产税为主,辅之以销售税等。

三、美国州与地方政府的主要税种

(一)销售税

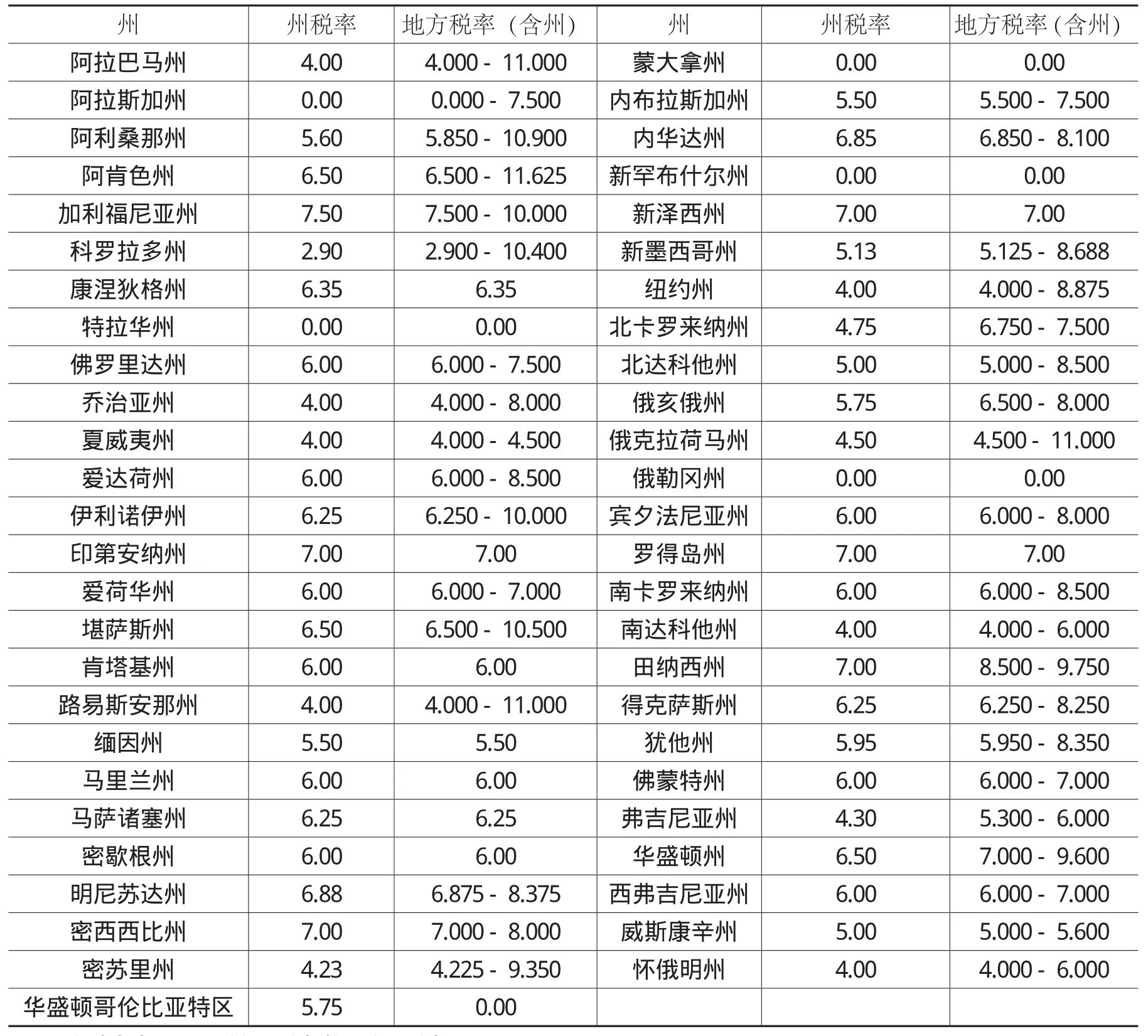

销售税是美国州政府的主体税种,也是县市等地方政府的重要税收来源。2014财年美国销售税收入共计4441亿美元,其中,州政府销售税收入3417亿美元,占销售税总收入的76.94%,地方政府销售税收入1024亿美元,占销售税总收入的23.6%;州销售税收入占州总直接收入的20.6%,地方销售税占地方总直接收入的8.96%。州和地方政府对销售(或租赁)商品或服务征收销售税。美国的45个州、哥伦比亚特区、波多黎各和关岛都征收一般性销售税,州政府也对特定商品及服务的销售或租赁征收选择性销售税。

阿拉斯加州、特拉华州、蒙大拿州、新罕布什尔州和俄勒冈州5个州政府不征收销售税,加利福尼亚州的销售税税率为7.5%,在各州销售税中税率最高(如表3)。除州政府征收的销售税外,州内的各县及市地方政府销售税的征收情况也大相径庭。例如,加利福尼亚州索诺马县(Sonoma County)销售税税率为0.75%,该县的圣罗莎市(Santa Rosa)政府征收0.5%的销售税;加州的阿拉米达县(Alameda County)销售税税率为2%,该县的奥克兰市(Oakland)政府不征收销售税;而加州的克恩县(Kern County)、文图拉县(Ventura County)都不征收销售税,克恩县的贝克尔斯菲市(Bakersfield)政府不征销售税,文拉图县的奥克斯那德市(Oxnard)征收0.5%的销售税。在阿肯色州有些地方,州、县和市的销售税率最高达到11.625%,其中州销售税6.5%,该州斯科特县(Scott County)销售税税率为2.625%,斯科特县的曼斯菲尔德市(Mansfield)政府征收2.5%的销售税。

表3 2015年美国州与地方政府销售税税率 (单位%)

销售税由销售方在零售时征收,对于批发环节和中间产品的销售不征税,应纳税额为商品或服务买价(净售价)与税率的乘积。各州对零售的界定和应税商品和服务范围的规定不同,没有州是对所有商品征税的,几乎所有的地区都规定了大量的免税商品和服务。对于食品(饭店销售除外)、处方药、农业物资等各州一般都免税。大多数州都对部分服务征收销售税,但是对服务征税是例外而不是规律。

包括地方政府征收的销售税在内,销售税一般由州政府征收管理,州政府可以向零售商征收,也可以是向零售买家征收、由零售商在销售时具体收集税款,一般情况下零售商在销售时必须同时向州内购买者收取销售税税款。若购买属于本州应纳销售税的商品和服务时没有纳税,比如在其他州购买未纳税,在本州使用时应缴纳使用税(use tax),在一些州缴纳使用税时允许扣除在其他州购买该商品时缴的销售税。

(二)财产税

财产税是美国地方政府的主要收入来源,财产税为地方消防、法律执行、公共教育、道路建设和其他公共服务提供了资金。财产税由地方政府征管,但由于县、市、镇、学区、公共服务区等辖区的交叉,因此许多州政府对地方政府财产税的征收行为进行了规范,如一些州规定了财产价值确定方式使各地方以相同评估值为基础对同一特定房产或财产征税。

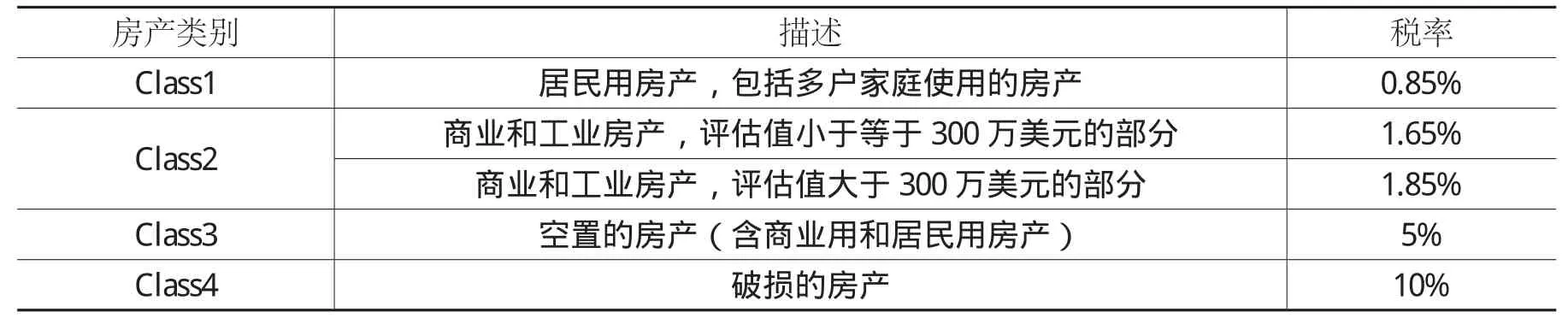

财产税主要对房地产和个人财产征收,包括土地、建筑物及其固定装置等不动产、商业用的其他财产。财产税应纳税额为财产公允市场价值与评估比率之积再乘以税率。不同地区的评估比率和税率不同,同一辖区内评估比率和税率也因财产类型或使用状况而不同,评估比率和税率一般由地方立法机构决定。各地方在州法律约束下自行确定本辖区财产税税率,一些地区对财产分类,如居民房产、商业房产、工业房产、空置房产、破旧房产等,并基于不同的公共政策目的设定不同的税率,税率可根据地方预算支出需要经法定程序每年调整。如华盛顿哥伦比亚特区对不同类别房产以不同税率征税,居民用房产按评估值征收0.85%的房产税,对空置的房产按评估值征收5%税率,鼓励房产的充分利用和资源优化配置(如表4)。

表4 2015年华盛顿哥伦比亚特区的财产税税率

财产或房产价值的确定是房产税征收的重要方面,直接影响应纳税收的数量,有多种技术方法用于价值评估。除房产最近时期售价外,价值确定具有一定的主观因素,许多州要求征税地方政府每3至4年对房产或财产价值进行再评估,房产价值通常由评估日(valuation date)房产实际使用情况而非潜在使用情况决定。房产价值由征税机关的估税员(tax assessor)确定,对于非最近销售的房产,估税员可以使用多种方法来确定房产价值,可比售价法、成本法、收入法是三个常用方法。大多数房产的估价可以采取可比售价法,采用相似房产最近销售价格,并考虑房产(或财产)性质、地点、大小、用途、附属设施、外部环境和限制因素等的差异对价值进行调整。在可比售价法难以运用时采用成本法,成本法是以财产或房产的原始成本或重置成本为依据进行估价,原始成本要考虑通货膨胀和建造成本结构变化来进行调整,重置成本以预计建造成本来确定。收入法是以房产或财产未来预计产生的收入流现值来确定,该方法使用中选择合理的贴现率至关重要。虽然在一些地区财产税的征管由一个共同的管理机构负责,在一般情况下财产税通常是由具有税收管辖权的地方行政部门(如市政厅)进行征管,具体形式和组织往往会因地区而不同。

(三)消费税

美国消费税是对特定商品和行为征收的间接税,联邦、州和地方都有征收消费税,美国宪法要求联邦消费税全国统一,而州和地方消费税却并不统一。2014财年,美国联邦、州和地方分别征收消费税408亿美元、468亿美元和58亿美元,总计约934亿美元,联邦、州和地方政府的消费税收入分别占消费税总额的43.68%、50.11%和6.21%,消费税主要归州和联邦所有;联邦、州和地方消费税收入占本级政府总直接收入比例分别为1.35%、2.82%和0.51%,消费税在本级政府收入中所占比重很小,是三级政府收入的补充。

美国消费税通常对汽油、柴油、啤酒、白酒、红酒、香烟、烟草、运输票、轮胎、卡车、移动电话等征收。汽油、汽车(以费的形式)、运输票、移动电话等消费税主要是为政府高速公路和基础设施提供资金;包括酒、香烟在内的其他税目,除了为政府提供收入外,主要是通过征税来抑制特定消费行为,该类消费税也被称之为罪恶税(sin tax),所有的州都对酒和香烟征收所谓的罪恶税(消费税),也有许多州对购买高油耗车、枪支、娱乐门票、苏打水、不健康食品(俗称“肥胖税”)和日晒美容沙龙等征收消费税。消费税通常包含在商品和服务的价格之中,没有将税额与价格分别列出,基于征收简便,消费税一般采取从量计征。消费税由生产商或零售商向美国联邦国税局(Internal Revenue Service,IRS)、州或地方税务部门缴纳,而不是由消费者直接支付,但税收负担往往通过转嫁由产品和服务的最终消费者承担。例如,2015年联邦政府对汽油和柴油分别按照每加仑18.4美分和24.4美分征收消费税,各州政府对汽油和柴油征收的消费税各不相同。就州政府汽油消费来看,阿拉斯加州最低,每加仑征12.25美分,宾夕法尼亚州最高,每加仑51.46美分,全美州政府征收的汽油消费税平均为每加仑30.48美分。

(四)社会保障税(联邦和州)

1935年8月14日,美国总统富兰克林·罗斯福签署了社会保障法案(Social Security Act),美国的社会保障制度开始建立。美国联邦社会保障项目主要有对老年、遗属和残障保险(Old-Age, Survivors and Disability Insurance,OASDI),以及医疗保险、铁路职工退休保险。

1.社会保险税和医疗保险税

联邦社会保障资金一部分来源于联邦社会保险捐助法(FICA)税或自雇捐助法 (SECA)税,也通过对工薪收入征收的工薪税(payroll tax)筹集。以工薪税收形式筹集的联邦社会保障税主要是为老年、遗属和残障保险筹资的社会保险税(OASDI tax)和为医疗保险筹资的医疗保险税(medicare tax),这两种税收都是以支付或领取的工薪为对象向雇主和雇员征收,雇主和雇员各支付一半,自雇业者则要交双份。2015年,雇主和雇员缴纳社会保险税(OASDI tax)的税率都是6.2%、医疗保险税都是1.45%,对雇主和雇员征收的社会保险税和医疗保险税的综合税率分别为12.4%和2.9%。社会保险税的应税收入(taxable income)有一个上限, 2015年是118500美元, 超过上限的收入不征收社会保险税,医疗保险税没有上限(如表5)。联邦社会保障税或联邦工薪税由美国联邦国税局(IRS)负责征收,筹集的资金纳入预算,进入联邦老年和遗属信托基金(Federal Old-Age and Survivors Insurance Trust Fund)、联邦残障保险信托基金(Federal Disability Insurance Trust Fund)、联邦医院保险基金(Federal Hospital Insurance Trust Fund)或联邦补充医疗保险信托基金(Federal Supplementary Medical Insurance Trust Fund),整体构成社会保障信托基金,以信托基金的方式管理。社会保障支出由社会保障署(Social Security Administration,SSA)提出预算并经国会批准后,从信托基金中给付。

2.退休保险税(公共部门雇员退休保险)

美国联邦、州和地方预算中的退休保险金是公共部门工作人员的保险金收入。2014财年美国联邦、州和地方公共部门的退休保险金收入分别为35亿美元、3648亿美元和502亿美元,合计4185亿美元。其中,2014财年的州公共部门退休保险金收入中有101亿美元是州雇员缴纳的、287亿美元是地方雇员缴纳、373亿美元为其他政府雇员缴纳,除此之外的2887亿美元是州退休保险金的投资收益所得。

表5 美国联邦社会保障税(工薪税)税率

1986年6月,美国通过了新的适用于美国公共部门雇员的《联邦雇员退休制度》(Federal Employees Retirement System,简称FERS),替代《公务员退休制度》(Civil Service Retirement System ,简称CSRS)(1920),以使联邦退休保障与私人部门大体一致。该制度由强制参与的社会养老保险(social security)、固定收益的联邦雇员退休年金(FERS annuity,Basic Benefit Plan)和固定缴费的节俭储蓄计划(Thrift Savings Plan,简称TSP)三部分组成,三个养老计划都有各自的筹资方式。

所有的五十个州都有对其雇员的至少一个退休保险制度。例如,加利福尼亚州公共部门养老保障制度是以加州公共雇员退休金(California Public Employees' Retirement System ,简称CalPERS)为核心,覆盖加州州政府雇员、学校雇员、地方公共部门工作人员三大人群。加州公共雇员退休基金(CalPERS)的运作管理由州宪法、法律和法规规范,它是全美最大的公共养老基金,2015年7月总资产3023.5亿美元,其投资行为和业绩引人瞩目,被视为“公认的全球投资行业的领导者”。加州公共雇员退休金的资金来源主要有雇员缴费、雇主缴费和投资收益,雇员缴费按雇员工薪的一定比例依法缴纳,缴费比例因个人类别和福利类型而不同;对于雇主缴费,学校和其他公共机构平均是按照工资的12.7%为其雇员缴费,同时雇主的缴费也是变化的,当投资回报高时,雇主缴费率下降,反之则上升。再如,伊利诺伊州公共雇员退休制度包括五个体系:州雇员退休制度(SERS)、教师退休制度(TRS)、州立大学退休制度(SURS)、法官退休制度(JRS)和议会退休制度(GARS),雇员缴费、雇主缴费和投资收益是各公共雇员退休金的主要资金来源,五项退休基金的参加者应分别以年工薪收入的8%、9.4%、4%、11.5%和11%缴费。

3.失业保险税

美国建立的失业保险基金是联邦和州政府共同参与的一个社会保险项目,作为一个联邦和州的联合项目,不同州的失业保险补助和失业保险税差异很大。雇主向联邦和州同时缴纳失业保险税(unemployment insurance tax)为失业保险基金提供资金,根据雇主裁员历史(经验评估)不同,雇主的税率不同。

目前,联邦失业保险税率为6%,税基为每个受保雇员年应税工资中最初的7000美元,然而如果州失业保险税符合联邦法的基本要求,对于该州已缴纳了州失业保险税的雇主,可以准予抵扣联邦税率的90%,这样联邦政府的净税率为0.6%。联邦失业保险税用以支持失业保险项目的管理费,在高失业率时期支付一半的延长期失业保险,必要时借贷州政府用以支付州失业保险,州应为借贷支付利息。

各州对雇主征收失业保险税形成州失业保险基金,主要用于支付失业保险金及紧急状态下延长期的另一半失业保险金。各州法律可自主决定本州失业保险税的税率,各州的税率和税基大都不同,基本上所有州的应税工资基数(taxable wages base)或税基都在联邦政府税基7000美元以上,例如2015年阿里桑那州、弗罗里达州的应税工资基数最低为7000美元,最高的是夏威夷州40900美元;在公历年度内这些州的雇主应对每个雇员在限额内计算并支付州失业保险税。另外,大多数州还在州法律中设置了本州应税工资基数的自动调整机制。还有一些州还建立了弹性税基,基于以前年份的工资按一定方法对计税工资进行自动调整,如伊利诺伊州、密苏里州、内华达州、新墨西哥州等23个州。州失业保险税税率(最高税率和最低税率)的高低依赖于州失业保险基金的平衡状况和州法律规定的其他因素,在大多数州,失业保险基金平衡度低时税率就高,反之,失业保险基金平衡度越高其税率越低。

美国联邦国税局和州政府税务局分别负责征收联邦失业保险税和州失业保险税。根据《联邦保险税法》(Federal Unemployment Tax Act)的规定,各州征收的失业保险税要统一上缴联邦财政部设立的各州的失业保险税专户,当各州需要支付失业保险金时,由劳工部通知财政部统一拨付使用。

(五)个人所得税

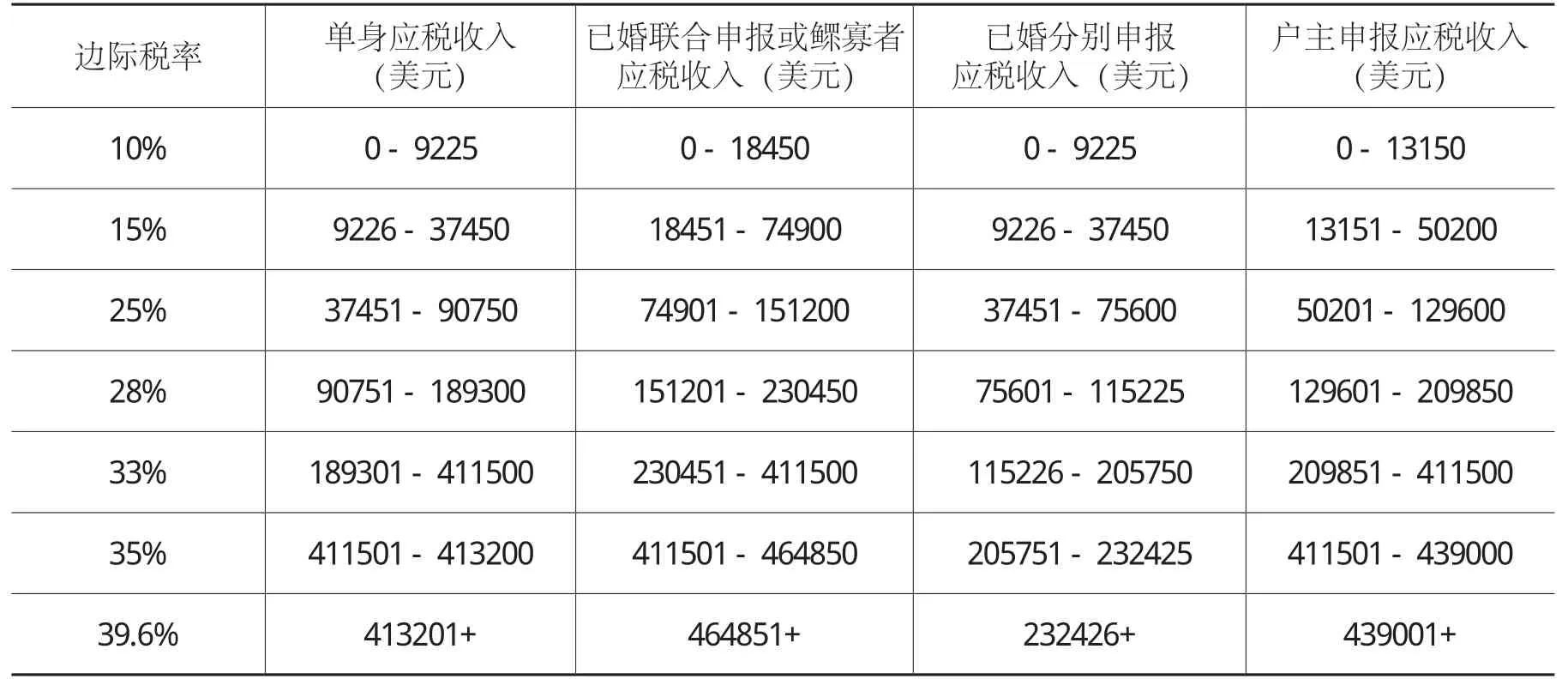

美国联邦、州和一些地方政府分别都对个人收入征收个人所得税。目前,美国联邦个人所得税采用7级超额累进税(如表6),实行综合课征模式,根据纳税人及其申报方式不同适用不同的扣除方式和标准进行费用扣除,核算应税所得税,最后根据对应的税率计算应纳税额,计算比较复杂。

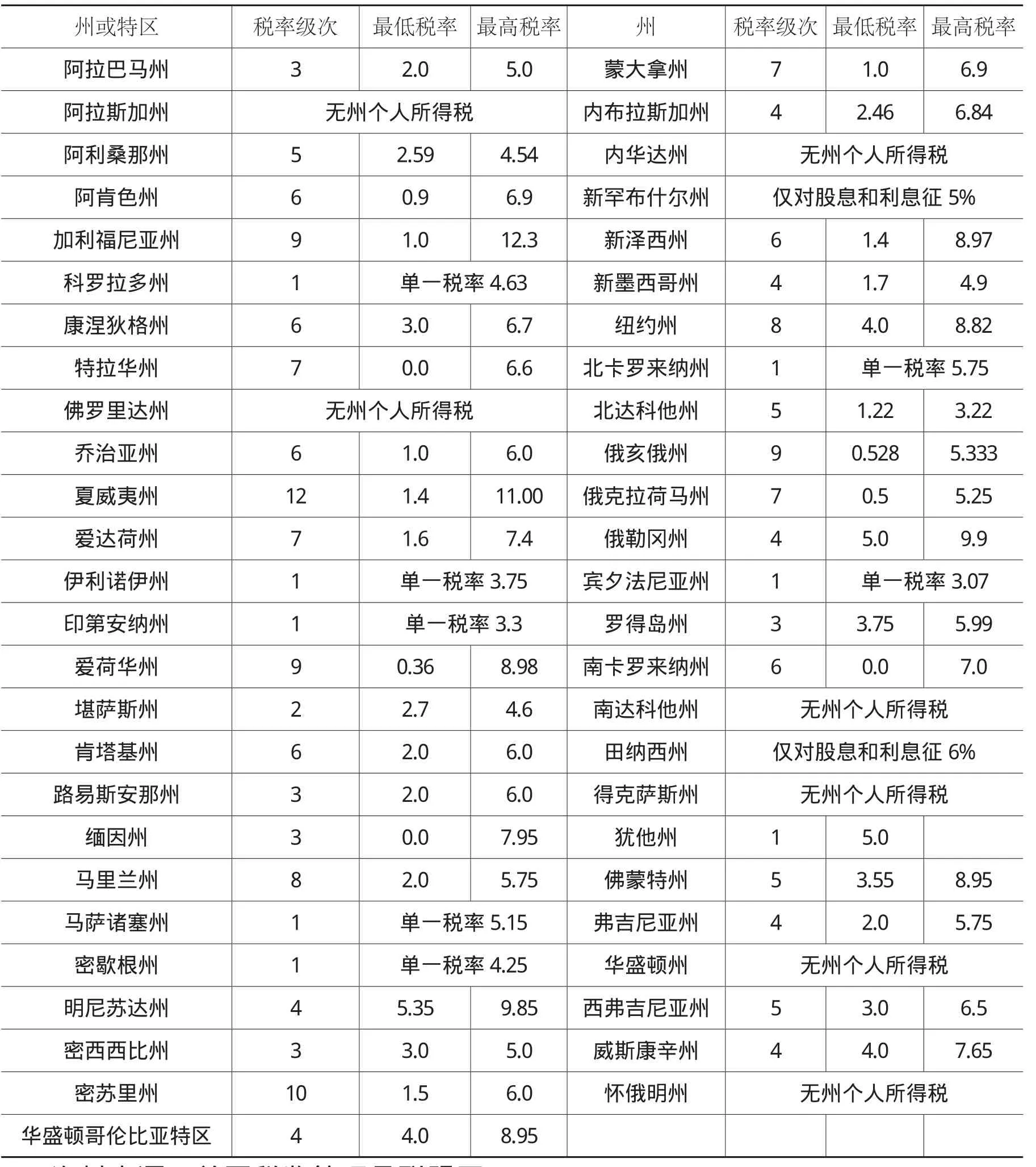

美国大多数州都有个人所得税,在联邦制下,州政府有较大的税收自主权,不同州个人所得税差异较大,其中,阿拉斯加、佛罗里达、内华达、南达科他、得克萨斯、华盛顿与怀俄明州等7个州不征收个人所得税,新罕布什尔州和田纳西州两州只对个人的股息和利息收入征税,税率分别为5%和6%;另外,科罗拉多州(4.63%)、伊利诺伊州(3.75%)、印第安纳州(3.3%)、马萨诸塞州(5.15%)、密歇根州(4.25%)、北卡罗来纳州(5.75%)、宾夕法尼亚州(3.07%)等7个州的个人所得税实行单一税率;其余的34个州和华盛顿哥伦比亚特区采用综合课税方式,实行不同的累进税率,如夏威夷州实行从1.4%-11%的12级累进税率、堪萨斯州则采用2.7%和4.6%的2级累进税率,实施累进税制及综合课征模式的州个人所得税其费用扣除方式、计征方法与联邦个人所得税类似(如表7)。

表6 2015年美国联邦个人所得税税率表

大多数美国的城市和县地方政府都没有征收地方个人所得税,2011年只有17个州中的4943个地方行政单位征收了地方个人所得税,其中印第安纳州和马里兰州的所有县、俄亥俄州的593个自治市和181个学区、宾夕法尼亚州的2469个自治市和469个学区、爱荷华州和密歇根州的不少城市与学区征收了地方个人所得税。美国地方个人所得税以多种形式在地方出现,如工资税(wage tax)、所得税(income tax)、工薪税(payroll tax)、地方服务税(local services tax)、职业税(occupational privilege tax)等。一般情况下,地方个人所得税由个人负担、雇主代扣代缴,有些地方个人所得税按个人工资或薪金的一定比例征收,有些地方以个人缴纳的联邦或州个人所得税的一定比例征收,还有的地方按一定时期对个人征收定额地方个人所得税,大多数地方所得税税率为工薪收入的1%-3%,对于非居民采用较居民相对较低的税率。

表7 2015年美国各州个人所得税税率表 (单位:%)

(六)公司所得税

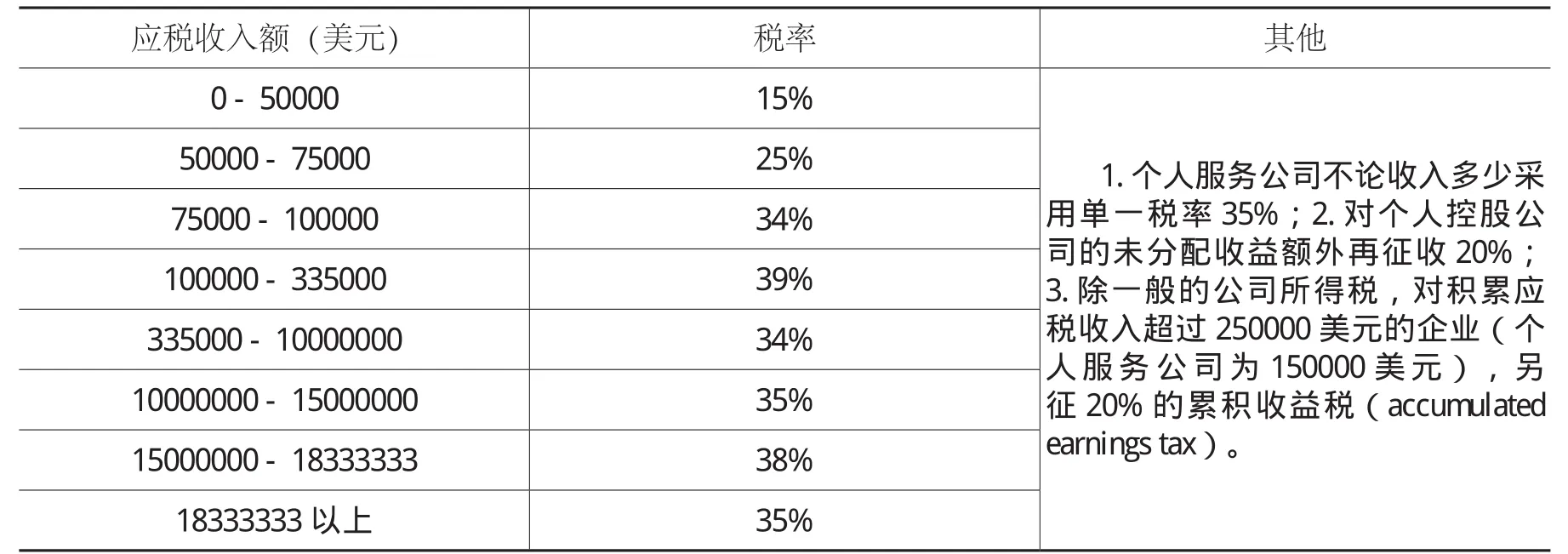

美国联邦、大多数州和一些地方政府都征收公司所得税,联邦公司所得税实行15%-35%的8级超额累进税(如表8),其税率水平在世界范围看属于相对比较高的。由于在计算联邦公司所得税时,州和地方公司所得税属于可扣除费用项目,因此各州的企业所得税有效税率(effective tax rate)并不是将联邦、州和地方的公司所得税税率简单相加。但综合考虑联邦、州和地方的公司所得税税负,美国的公司所得税仍是世界最高的之一。

美国有44个州和华盛顿哥伦比亚特区征收州公司所得税,内华达州、南达科他州、华盛顿州、怀俄明州4个州不征收州所得税,得克萨斯州对公司征收营业特许税(franchise tax),也称利润税(margin tax),俄勒冈州对一般公司征收商业活动税(commercial activity tax,简称CAT)、对银行征收营业特许税(franchise tax)。州征收的公司所得税在州直接收入中占的比例比较低,2014财年州公司所得税为456亿美元,占州直接财政收入的2.75%。在征收州公司所得税的州中,阿拉斯加州、阿肯色州、夏威夷州、爱荷华州、肯塔基州、路易斯安那州、缅因州、密西西比州、内布拉斯加州、新墨西哥州、北达科他州、俄勒冈州、福蒙特州等13个州采用2级到10级不等的累进税率制,其中,阿拉斯加州税率级次多达10级,最高边际税率为9.4%;爱荷华州的边际税率高达12%,内布拉斯加州和俄勒冈州的税率级次为2级。阿拉巴马州、蒙大拿州等31个州和华盛顿哥伦比亚特区的公司所得税采用的是单一税率制(如表9)。在征收公司所得税的州金融企业和金融机构的税制大多是一致的,有一些州对金融机构采用了相对非金融企业高的税率,如加利福尼亚州、印第安纳州、夏威夷州、马萨诸塞州、北卡罗来纳州、北达科他州、马萨诸塞州、密苏里州等,而爱荷华州、堪萨斯州、缅因州、南达科他州等州金融机构的税率又低于一般的公司所得税税率。

2014年和2015年一些州实施了降低州公司所得税的税制改革,根据改革方案伊利诺伊州将税率由原来的9.5%降到了目前的7.75%,亚利桑那州计划到2018年将把州所得税税率降到4.9%,新墨西哥州已把最高税率从7.3%降至6.9%,到2018年将会进一步将最高税率降至5.9%。

表8 2015年美国联邦公司所得税税率表

表9 2015年美国州公司所得税税率表

四、总结与启示

美国是世界上最大的发达国家,纵观其政府间事权和支出安排、政府间财政收入结构,州和地方政府事权和支出责任、州和地方政府的税收等,其制度实践有很多做法和经验值得我们关注。美国的政府间财政关系、地方政府支出责任和地方税建设实践对我国的政府间财政事权及支出责任划分和地方税体系构建具有一定的启示作用。

(一)中央政府在政府间财政收支配置中处于重要地位

美国联邦政府在三级政府间收支划分中占有较高的比重。2014年联邦直接财政支出占总支出的53.18%,州和地方政府占46.82%。一方面,联邦财政收入比重略高于其财政支出占比,财政收入相对财政支出的适当集中,使联邦政府通过转移支付来促进公共服务的相对均等化供给和特定公共政策的实施;另一方面,联邦政府在国防、养老、医疗、社会福利等方面承担着重要的事权和支出责任,联邦政府财政收支占有相对比较高的比例,也是与这一事权和支出责任划分相一致的。从美国财政史看,联邦政府的收支占比总体是逐步上升的,而公共服务提供的规模经济特性、公共品的外部效应、公共服务提供相关技术和条件的改进(如交通条件、信息技术等)等使得联邦政府具备提供越来越多公共服务,承担更多事权和支出责任的客观必要和现实可能。换言之,联邦政府财政收支比重的上升,是与政府扩展的事权和公共服务及其特征属性、技术和条件的进步相一致的。联邦政府财政收支占有相对比较高的比例,促进了公共服务的有效供给,同时还在很大程度上保障了州和地方具有很强自主和独立性的联邦制下的全国稳定统一。

就我国而言,2014年,全国一般公共预算收入中,中央与地方一般公共预算收入比大约为46:54,中央与地方财政支出比大约为15:85。从支出来看,中央财政支出比重过低,一些本属于中央应该承担的事权和公共服务支出责任反而由地方政府负责,这不仅降低了公共服务提供的效率(如生产规模效应不能发挥、外溢性公共服务供给不足),也加剧了地区间基本公共服务非均等、阻碍了资源在地区间的自由流动和全国统一市场的建立,中央政府应有的经济社会调节和监管作用没有充分发挥。相对支出而言,中央财政收入相对较高,但相对美国来看并不高,从事权和支出责任调整、全国性公共服务回归中央、中央政府政府责任归位,以及加强中央的宏观调控和协调发展能力来看,在现有的中央与地方财力分配格局基础上,中央财政收入、税收收入占比还可以适度上升。

(二)根据受益范围等原则划分中央及地方政府间的支出责任

公共服务按受益范围分为全国性公共服务、跨区域公共服务和地方性公共服务,根据公共服务的受益范围、公共服务生产效率原则和基本公共服务均等化的公平供给要求,在政府间进行公共服务事权划分是政府间事权划分的重要思路。遵循这样的思路,联邦政府承担着相对比较大的事权和支出责任,在国防、养老、医疗、社会福利、公共管理事务、公共安全、交通运输、农林牧渔、生态保护、社区发展、基础研究、经济事务等方面发生大量的支出。州政府的主要事权和支出责任主要有医疗卫生、高等教育、养老、公共福利事业、高速公路、公共安全、州公共行政事务等。地方政府主要承担受益范围和需求具有地方性的公共服务,如基础教育、消防、治安、道路和公交、医疗、家庭和儿童服务、废物管理、娱乐和体育、供水等。

在我国,政府间事权和支出责任划分不够合理,比如社会保险作为重要的全国性公共服务,主要由省以下政府承担,甚至地方政府还承担部分的国防支出,高等教育具有很强的全国性公共服务特征,但中央政府承担责任明显不够;省以下政府事权关系不明确,事权和支出总体层层下移,中央和省级政府事权和支出责任不够,事权和支出责任的错配和不规范,造成公共服务供给不足和过度并存、财政支出效率低、地区间公共服务差异大,政府的公共责任没能有效履行,降低了社会福利水平和社会满意度。因此,应基于公共服务的特征属性、信息和技术约束、激励相容、基本公共服务均等化等原则,并借鉴包括美国在内的国外经验,规范和明确政府间事权和支出责任,将国防、基本社会保险、全国性公共设施等全国性公共服务确定为中央事权和支出责任,中央政府承担更多的高等教育支出责任;特殊教育、职业教育和普通中等教育、省域公共基础设施、医疗卫生等事权和支出责任更多由省级政府承担;市县政府更多承担初等教育、幼儿教育、市政建设、警察、社会救助、消防等地方性公共服务。

(三)建立包括地方税、共享税的地方税收收入体系

美国联邦政府税收以个人所得税、公司所得税和社会保障税为主,辅之以少量从价税(消费税、运输税等)等;州政府税收以销售税、个人所得税、社会保障税为主,辅之少量的公司所得税、消费税、运输税等;地方政府以财产税为主,辅之以销售税、社会保障税和个人所得税等。与联邦、州和地方三级架构的联邦制相适应,美国建立了分级立法、划分税种、税源共享的税收分权模式。

我国是地区发展不均衡的单一制国家,同时政府层级多、税种相对有限、地区间税源税基分布很不均衡,与此相适应,立法集中、税种划分和税收共享是相对可行的税收分权模式。立法权主要集中于中央,地方具有一定范围内的税收调整自主权;划分税种,中央和地方有各自专属税种(中央税、地方税),同时收入分成的共享税仍应为不同层级政府税收收入的主要来源。在合理确定地方税收在地方政府收入中的地位的情况下,基于税种属性、税收划分的激励效应、税收能力、税收征管及改革变动的税制等,以法治的方式科学合理地进行税收分权和设置地方税、共享税及其分成方式。考虑将增值税划为中央税并适当降低税率,改消费税为消费环节征收并扩大征收范围,划为地方税,构建包括“消费税+房地产税”两大地方主体税种、“企业所得税+个人所得税”两大共享税收入,以及其他多个小税种的地方税收体系。

(四)重视转移支付和地方债等地方财源建设

在美国州和地方政府的收入中,税收收入是主体,除税收外,收费、商业及其他收入、债务和转移支付收入等都是重要收入来源。地方政府收入中税收收入占比高,是地方政府财力稳定、收入规范的体现,但是地方税收入不是地方政府收入的全部,转移支付、债务收入、收费等其他收入都是地方政府的重要收入来源。在现行财政体制下,我国地方政府收入也是多样化的,主要包括税收、转移支付、非税收入、基金收入和债务收入等。在一个以经济社会政治的统一、社会公平稳定为价值追求,地区经济社会发展不平衡的国家,地方事权和支出责任不可能完全依靠地方税收收入支撑。应保障中央在税收分配中占据优势,以发挥中央对经济社会的调节和管理作用,同时,建立科学规范的转移支付制度、地方政府债务制度,形成包括税收、转移支付、地方债等稳定可持续的地方政府收入结构。就转移支付而言,提高一般性转移支付比例、降低专项转移支付比例是当前转移支付制度研究和改革的主流思想,但需要注意的是决定转移支付的规模以及一般性转移支付与专项转移支付结构,应该是基于中央与地方事权和支出责任的总体划分、各项具体事权及支出责任的划分、财力和税收的分配等,转移支付的规模、结构和方式都应与此相适审慎设计。

1.楼继伟:《中国政府间财政关系再思考》, 中国财政经济出版社2013年版。

2.理查德·博德:《税收与分权》,《公共经济与政策研究》2015年第2期。

3.乔纳森·格鲁伯:《财政学》,机械工业出版社2015年版。

4.美国政府支出网:http://www.usgovernmentspending.com/

5.美国政府收入网:http://www.usgovernmentrevenue.com/

6.美国小企业税收与管理网:http://www.smbiz.com/

7.美国税收管理员联盟网:http://www.taxadmin.org/

8.美国税收政策中心网站:http://www.taxpolicycenter.org

9.美国税收基金会网站:http://taxfoundation.org/

10.美国销售税网站:http://www.sale-tax.com/

(责任编辑:王秉昕)

The Experience and Enlightenment on the Expenditure Responsibility of Local Government and Local Tax in the United States

Li Jianjun

The rationality of the expenditure responsibility of local government and local tax is an important guarantee of local governance modernization. This article not only focuses on the expenditure responsibility of local government and local tax, but also reviews a comprehensive systematic of the allocation of f scal expenditure at all levels of government in the U.S., the responsibility and expenditure among states, local governments and intergovernmental f scal revenue and tax division, and the main taxes of state and local government. The intergovernmental f scal relations, the expenditure responsibility of local government and local tax of the U.S. provide important references and enlightenment for ours.

local tax;expenditure responsibility;f scal revenue

*本文是国家社科基金一般项目“基于地方政府基本支出责任与税收能力的地方税收体系构建研究”(15BJY133)阶段性研究成果。