国际大宗商品价格下跌会否带来输入性通缩——一个非竞争投入产出价格影响模型分析框架

2016-01-27王继源龙少波胡国良

王继源,龙少波,胡国良,陈 光

(1.中国人民大学 经济学院,北京 100872;2.重庆大学 公共管理学院,重庆 400044)

国际大宗商品价格下跌会否带来输入性通缩

——一个非竞争投入产出价格影响模型分析框架

王继源1,龙少波2,胡国良1,陈光1

(1.中国人民大学 经济学院,北京 100872;2.重庆大学 公共管理学院,重庆 400044)

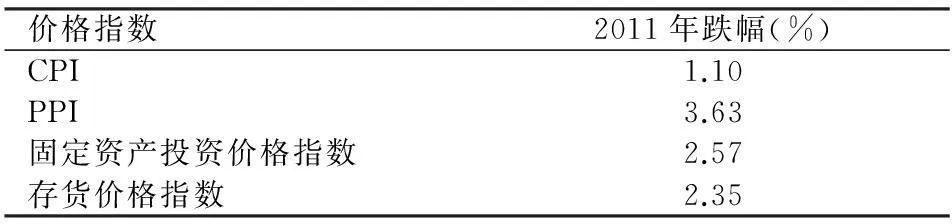

摘要:基于33部门中国投入产出表,建立非竞争投入产出价格影响模型,定量测算大宗商品下跌对中国物价水平的最大潜在影响,发现进口采掘业部门价格一次性下降50%的情况下,将拉低国内CPI、 PPI1.10和3.63个百分点,并且对重工业的价格影响要大于轻工业和服务业。从历史结果看,大宗商品价格对中国物价的传导效应呈现上升态势,CPI从1998年的0.17提高到2011年的1.10。政府可以通过降息降准、提高资源税、淘汰过剩产能的方式缓冲输入通缩的冲击,保持物价总水平运行在合理区间。

关键词:大宗商品; CPI;投入产出价格影响模型;输入性通缩

一、引言

大宗商品主要包括农副原料、金属矿石和能源产品三大类别,是国际贸易重要交易品种,构成了2012年全球进口货物的24.3%和中国进口货物的34.3%①数据来源于世界银行WDI数据库。。大宗商品价格长期以来都是影响世界经济走势、工业化国家通胀水平的重要经济变量。进入新世纪以来,美元长期弱势,大宗商品价格波动不断加大,先后出现多轮暴涨暴跌。最近一轮下跌周期始于2014下半年,已持续近一年,包括石油、煤炭、铁矿石在内的IMF初级产品价格指数跌去40%。中国作为“世界工厂”,大宗商品高度依赖进口,本轮价格暴跌究竟会对国内产生怎样影响?引发了学者的分歧。一些学者认为,大宗商品价格下跌在生产层面能够降低国内工业企业生产成本,缓解产能过剩造成的利润下滑,在消费层面有助于降低终端产品价格,提振国内需求,对中国是极大利好[1]。然而,另一部分学者认为,当前中国物价处于下行通道,PPI连跌3年、CPI数月徘徊于低位,本已接近通缩边缘,国际大宗商品的持续下跌会加剧国内物价风险,做实市场通缩预期,加大宏观经济下行压力[2]。

一般认为,大宗商品对物价水平的影响渠道至少有三种:第一,汽柴油等能源产品价格本身就是CPI、PPI的组成部门,价格下跌会直接影响价格指数;第二,大宗商品是基础原料,价格变化会经由投入产出的消耗关系,从产业链条上游逐步传导至中下游,改变经济体系的价格水平;第三,大宗商品价格波动会影响通缩预期,通过价格螺旋对真实通缩水平产生影响。

关于大宗商品价格变化对物价水平的影响,目前主要有三种方法进行估计,计量回归法、CGE模拟法,投入产出法。其中,计量方法主要构建石油、铁矿石、农产品价格和产出缺口等变量对CPI的解释方程。Gao L等运用VAR模型估计了油价冲击对美国CPI的传导效应,发现油价对能源类消费品的价格传导较为显著,而对非能源类消费品的价格影响非常微弱[3]。Basnet和Upeahqyaya运用结构VAR模型实证分析了油价冲击对东亚五国实际产出、通胀率和实际汇率的影响,脉冲响应函数显示油价冲击效应集中在短期,并在5到6个季度后消逝[4]。国内学者翟玉强利用格兰杰因果检验发现进口粮食、原油、钢材价格对国内CPI影响显著[5]。张天顶利用Markov机制转换考察国际大宗商品价格冲击对中国国内通货膨胀的传递效应,发现全球工业生产投入品价格指数上涨10%,会在短期推高国内物价0.94个百分点[6]。

CGE方法将原材料价格下降作为外生变量冲击引入一般均衡方程组体系进行求解,根据马骏的模拟结果,如果年均油价下降10%,中国年均CPI涨幅会下降0.2~0.3个百分点[7]。吴静等基于1997年投入产出表,建立了可计算一般均衡模型,模拟石油价格分别上涨20%和68%两种情况下对GDP、消费和物价的影响情况,发现CPI将分别上涨0.26%和0.9%[8]。王腊芳和何益得利用动态可计算一般均衡模型量化分析了国际铁矿砂价格冲击对宏观经济的影响,推高CPI指数0.244个百分点[9]。

投入产出法是研究价格测算的一种很好方法,最擅长解决相互依存和波及效应的问题。投入产出价格影响模型,是利用投入产出的消耗关系,研究一种产品价格变动对其他所有产品价格变动的影响。模型建立在三个前提假设上:第一,初始投入保持不变,中间投入的价格变动引起各部门价格变动;第二,部门的价格是成本价格,不考虑价格变动的派生需求影响;第三,不考虑价格传导的时滞,即价格的影响效应是通过产业链条瞬间传递出去的。任泽平等运用投入产出价格模型模拟了能源价格上涨对中国CPI、PPI的影响,发现油价上涨10%的情况下,CPI最大增幅在0.29%到0.40%之间[10-11]。张鹏和袁剑琴基于投入产出不完全价格传导模型测算得出,2014年原油、大豆、铜和铁矿石等4 种大宗商品价格下跌,会拉低PPI0.9个百分点、CPI0.4个百分点[12]。如果考虑现实中价格传导的时滞、需求增加的支撑、企业利润的对冲,实际价格影响往往会低于估计值,因此,投入产出的估计结果通常被称为最大潜在影响。

通过文献整理,我们发现计量回归法和CGE法更侧重于分析大宗商品价格下跌对物价总水平的影响,而投入产出法基于结构分析的优势,在测算价格总水平的同时,更能反映出各部门价格的变动幅度,是对总量分析的进一步完善和补充。但是,当前学者所使用的投入产出模型大多是竞争型的,没有区分本国产品和进口产品,得到的列昂惕夫逆矩阵相当于把进入生产的进口产品视为国内产品,夸大了对国内各部门的直接消耗和间接消耗,高估了对物价水平的影响程度[13-14]。本文为了避免此类缺陷,提高结果的准确性,建立了一个非竞争投入产出价格影响模型框架,把国内大宗商品和进口大宗商品分开,首先从公式上推导出进口大宗商品价格下跌对国内的影响,再利用世界投入产出数据库(WIOD)实际测算了进口采掘业部门一次性下跌50%的情况下,对国内物价总水平的最大潜在影响。

二、非竞争投入产出价格影响模型框架

(一)非竞争投入产出框架

在开放的静态竞争投入产出价值模型中,有行向平衡关系:

(1)

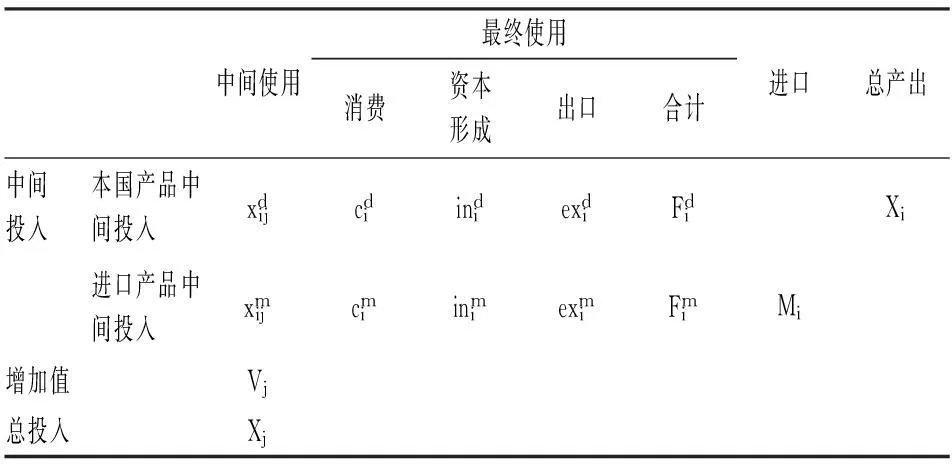

表1 非竞争型投入产出简化表

非竞争型投入产出表的第一象限和第三象限是生产过程中的中间投入和初始投入。从投入(纵向)的角度来看,非竞争型表不改变各部门的总投入,但在投入结构上区分了本国商品和进口商品,写出表1中的列向平衡式:

(2)

(二)价格影响模型

(3)

(4)

式(4)的矩阵形式为:

(5)

(6)

(5)、(6)两式相减得到:

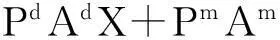

ΔPdAdX+ΔPmAmX=ΔPdX

(7)

(7)式变形得到:

(8)

可以看出,本国产品价格变动大小取决于进口品价格变动幅度ΔPm、进口产品的直接消耗系数Am、本国产品的列昂惕夫逆矩阵(I-Ad)-1三个因素。由于直接消耗系数和列昂惕夫逆矩阵反映的是当期生产技术水平,短期稳定,因此,一旦进口产品价格的变化就唯一确定了本国产品的价格。

得到本国各部门的价格变化后,可依据最终消费合计、工业部门总产值、固定资本形成总额在各行的权重得到相对份额,用各部门的价格变化乘以相对份额,加总得到消费价格指数、固定资本形成价值指数和工业部门总产值价格指数的变化幅度,与CPI、PPI、固定资产投资价格指数相对应。

三、对物价水平的影响

(一)对价格总水平的影响

利用世界投入产出数据库(WIOD)最新编制的2011年33部门中国非竞争投入产出表,见表2。

表2 国际大宗商品价格下跌50%对各类价格指数的影响

在假设进口采掘业价格下跌50%的情况下,测算国内物价水平的变化情况,下跌幅度反映出各类指数对大宗商品价格下跌的敏感程度。从跌幅看,大宗商品对工业部门的影响要大于固定资产投资、存货和消费部门,进口大宗商品价格下跌50%,将大幅拉低PPI3.63个百分点,而拉低固定资产投资指数和存货指数要相对缓和,为2.57和2.35个百分点,对CPI的影响最为温和,为1.10个百分点。大宗商品对CPI的影响要小于PPI可以从两方面解释:第一,国际通行的CPI是一篮子商品价格,商品中既包括了工业品,也包含了食品和服务。在中国,食品价格占据了CPI的最大权重,近1/3,而工业品仅为CPI权重的一部分。第二,商品的流通和销售环节具有稀释上游价格下跌的能力。零售价除了包含进货价格外,还受到租金、水电费、用工成本、税费和利润的影响,特别是近年来中国房价、工资的快速上涨降低了原材料价格占总成本的比重,使进货价格下跌的影响被稀释。

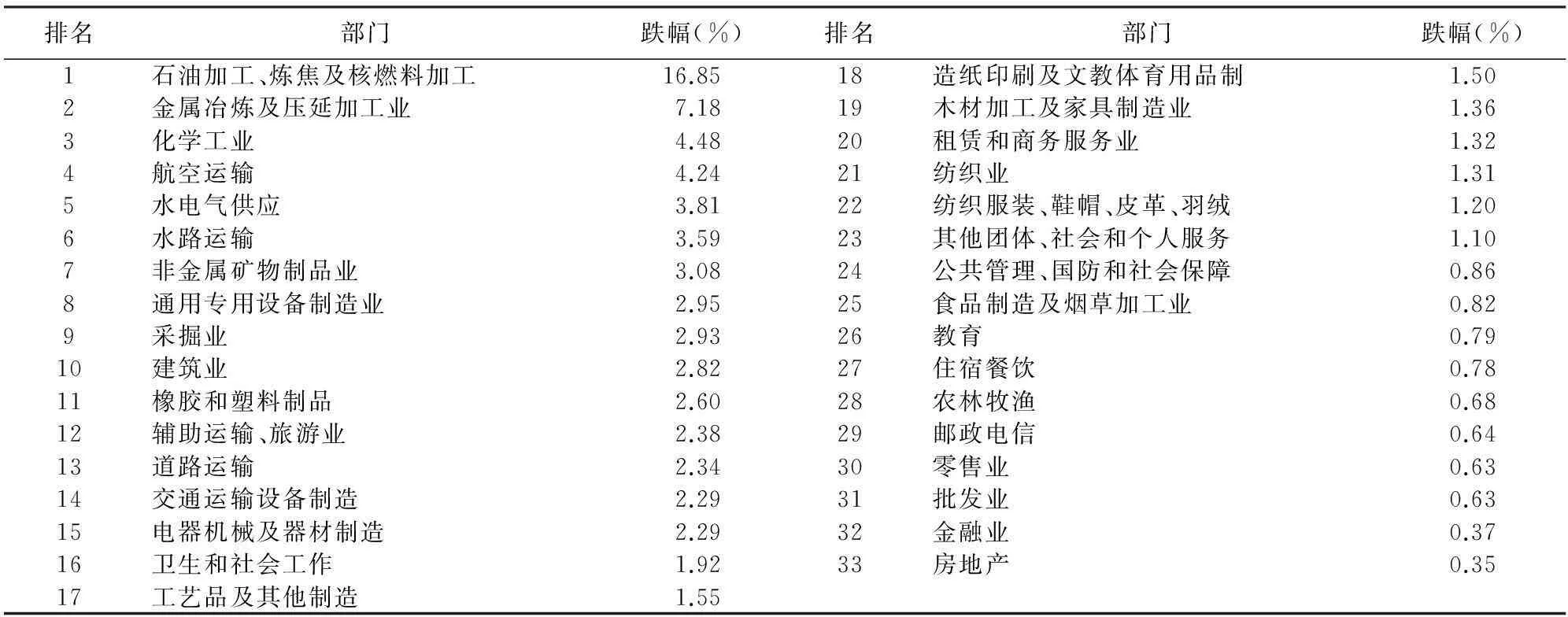

(二)对不同部门价格的影响

投入产出法的优势就是可以研究一种产品价格变动对其他所有产品价格变动的影响,表3是具体到各部门价格的变化情况。从表3可以看出,进口大宗商品价格下跌带动重工业产品的价格降幅最大,交通运输业次之,轻工业较小,服务业最小。

表3 国际大宗商品价格下跌50%对各部门价格的影响

重工业在生产过程中对大宗商品消耗高,原材料价格变动将大幅度影响生产成本。在重工业内部,对原材料的初加工部门的价格降幅最大,石油加工、金属冶炼、化学工业、水电气供应、非金属矿物制品将分别下降16.85%、7.18%、4.48%、3.81%和3.08%。精细加工部门价格降幅相比初加工部门要小,通用专用设备制造业、交通运输设备制造、电器机械及器材制造分别下降2.95%、2.29%和2.29%。轻工业对大宗商品直接消耗少,价格降幅更小,普遍集中在1%到2%之间。初加工、精细加工、轻工业的价格降幅逐级降低,除了与产业链条位置有关外,中国引进式技术进步方式也起到了重要作用。改革开放以来中国大规模引进国外成熟技术,并通过逐步模仿吸收提高了行业劳动生产率[15-16]。上游引进技术后首先提高自身生产环节的生产效率,并通过产业链的技术累加使下游受益,越靠近产业链下游,累计引进的技术总量越大,总的效率提升越显著,对原材料价格冲击的吸收作用也就越强。

除了重工业外,交通运输行业的价格下降也较为明显。交通行业受能源影响较大,进口油价下跌会通过国内炼化环节传导至终端成品油价格下调,减轻运输企业经营压力,带来航空、水路、辅助运输、道路运输服务价格明显的下降。在运输业内部,中国道路运输受大宗商品价格下跌的影响要低于航空和水路运输,道路运输行业的劳动消耗大、规模效益差、物流成本高,分摊了汽、柴油支出占经营成本的比重。与重工业和交通运输业对大宗商品的高消耗不同,生活服务业和生产服务业多属于劳动密集型和知识密集型产业,随着“人口红利”的消失以及老龄化进程的加速,劳动力工资和人力资本被不断推高,原材料成本的重要性相对下降,大宗商品价格大幅下跌不会对其价格水平造成显著影响。

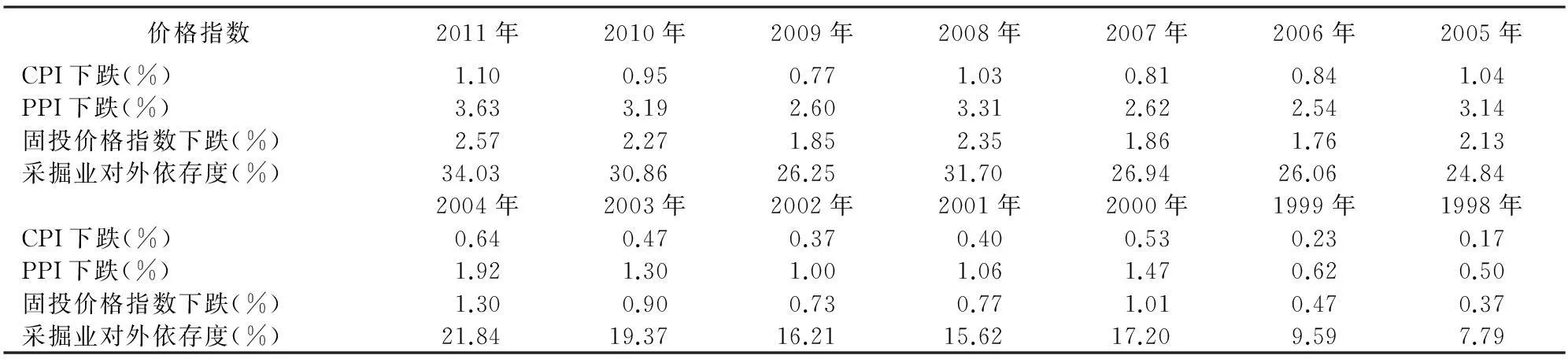

(三)历史比较

自1998年住房制度改革和2001年末加入世贸组织以来,中国经历了大规模房地产、基础设施建设和制造业扩张,对大宗商品的需求与日俱增,不断推高CPI、PPI的变动幅度。为了更清晰的反映出进口大宗商品价格下跌对中国物价水平的影响情况,我们根据往年的投入产出表分别测算了1998—2010年的价格总水平影响变化。

表4是假设进口大宗商品价格下跌50%对1998到2011各年物价总水平影响情况。数据显示,大宗商品价格变动对CPI、PPI的影响呈总体上升的长期趋势,CPI变动幅度从1998年的0.17%扩大到2011年的1.10%,PPI从1998年的0.50%扩大到2011年的3.63%。以2003年为节点,CPI和PPI经历了结构变化。在2003年以前PPI变动幅度始终保持在CPI的3倍以内,而2003年后 PPI的变动幅度突破了CPI的3倍并进一步拉大。我们认为,由于中国宏观经济在1998年到2003年间深受亚洲金融危机和国有企业改革的双重影响,内需不足,制造业产能结构性过剩,导致PPI受需求端影响较大,而供给端原材料价格变动的影响相对较小。2003年后,新一届政府逐步加大了经济刺激力度,伴随着入世带来的外需拉动效果也开始显现,总供给出现不足,典型标志是煤电油运持续紧张。为消除供给瓶颈,重工业进入快速扩张周期,钢铁、石化、建材等受大宗商品价格影响较大的重化工业占工业的总比重不断提高,导致PPI变动加大。相信随着经济结构调整的深入,产业结构向服务业转型,经济发展进入“新常态”,国际大宗商品价格变动对PPI的影响或逐渐下降。

表4 国际大宗商品价格下跌50%对中国物价影响的历史比较

值得注意的是,CPI、PPI跌幅在2000年、2005年和2008年出现了三次异常值。我们认为,未预期到的大宗商品价格冲击是造成异常值的重要原因之一。以WTI原油价格为代表,1998年到2013年15年间,年均上涨13%,而2000年、2005年、2008年的涨幅却高达57%、36%、39%,短期价格暴涨超出企业预期,迅速推高了工业企业生产成本,但需求端的价格变动存在滞后性,利润被原材料上涨吞噬。在长期,企业会改变生产技术降低生产成本,对冲原材料价格,反映到次年价格指数变动幅度的下降。此外,2000年异常值的另一个重要原因是中国大宗商品对外依存度出现了突然攀升,原油、铜矿的进口量分别从上年的3 621万吨、125万吨猛增到7 027万吨、181万吨,对外依存度的骤然提高放大了国内价格受进口价格的冲击程度。进一步,我们把采掘业进口价值占国产价值和进口价值之和的比重定义为采掘业对外依存度,发现CPI、PPI、固定资产投资价格指数的变化幅度与对外依存度之间具有高度相关性,1998年到2011年期间的相关度分别高达0.96、0.97、0.97,对外依存度确实是影响大宗商品对国内价格冲击程度的重要变量。

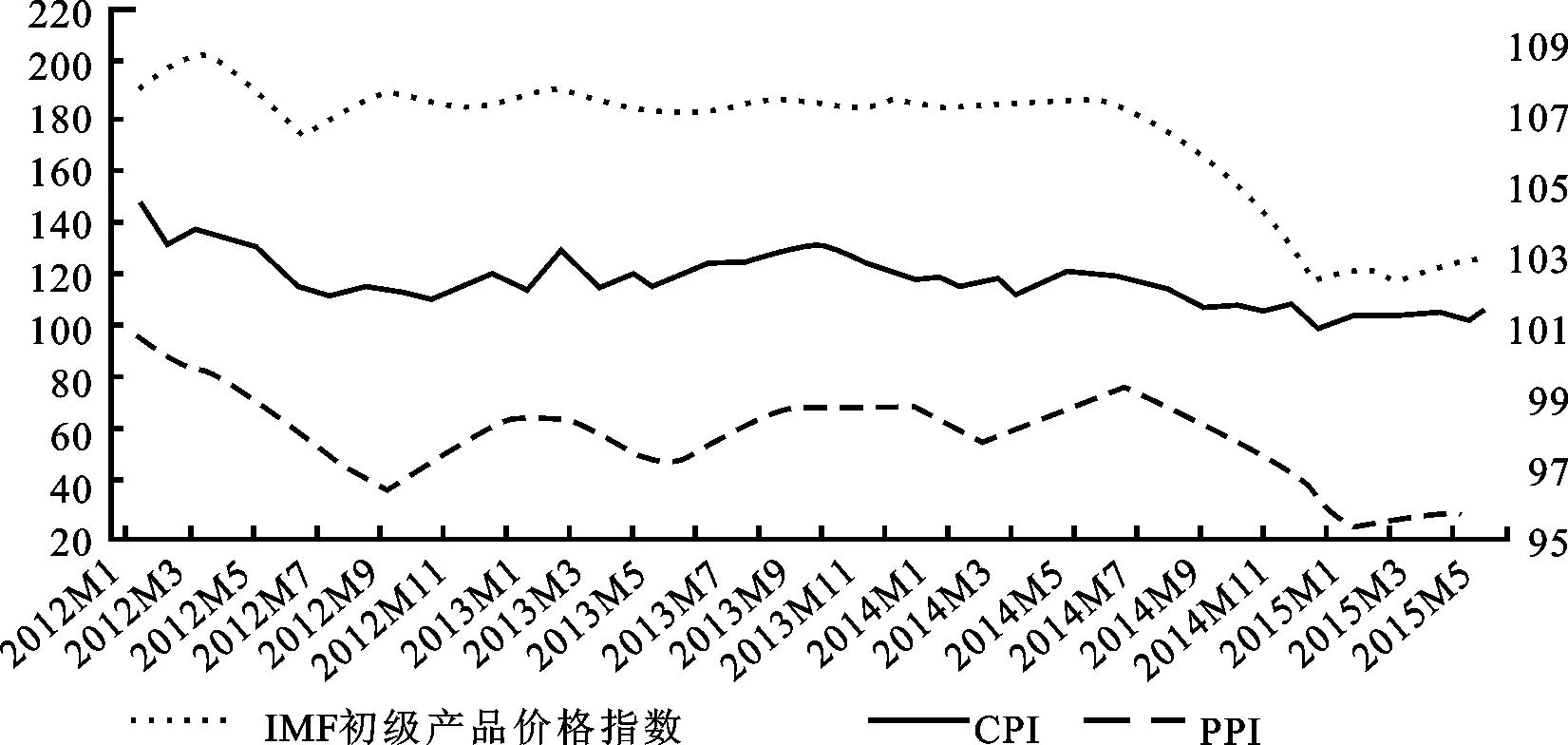

以上测算得到的1998年到2011年历史数据,已经基本反映出大宗商品对国内物价水平的影响程度和变化趋势。一般来说,投入产出表所反映出的经济结构在几年内不会发生根本性变化,得到的结果具有较强的稳定性,但为了增加文章的说服力,我们对2011年后国际大宗商品价格和国内CPI、PPI指数走势进行对比分析。

图1 国际大宗商品和国内CPI、PPI指数走势对照图

从图1可以看出,IMF初级产品价格指数和国内PPI、CPI指数走势具有很强的相关性,国际大宗商品价格是国内物价水平的领先指标。在2012年1月到2014年6月间,各类价格指数存在小幅波动,但绝对水平较为平稳。2014年6月后,IMF初级产品价格指数出现快速下跌,从当月的185骤降至2015年1月的114,下挫近40%,指数在触底后的几个月内并未出现明显反弹,而是持续保持低位,至2015年6月也仅为123。受国际大宗商品价格下跌影响,中国PPI指数从去年7月同比下降2.3%持续扩大到今年7月的同比下降4.8%,CPI指数也从去年同期上涨2.3%进一步收窄至1.4%。大宗商品价格下跌带来的输入性通缩不容忽视。

四、大宗商品下跌会带来输入性通缩吗

通货紧缩是一个经济体一般价格水平持续下降的现象。输入性通缩,是指在开放条件下,经济体是外部价格的接受者,国际大宗商品大幅度下跌会通过贸易途径影响进口品价格,当该国放弃货币贬值来进行价格对冲,就会发生国内物价总水平的负增长。物价水平负增长后,市场会形成通缩预期,企业、居民会减少各类投资和消费支出,影响社会总需求,总需求萎缩又会进一步降低价格水平,形成螺旋式通缩,对宏观经济产生灾难性影响。随着经济全球化的加深和对外开放程度的不断提高,外部价格传导对中国的影响日益加深。当前中国正处于“三期叠加”,经济下行压力持续加大,市场的通缩预期正在逐步形成,此时国际大宗商品价格下跌对国内CPI、PPI的传导会进一步强化通缩预期,给宏观调控带来不利影响。

布兰查德和加里认为,2000年后油价上涨对美国通胀的影响程度相比上世纪70年代有所下降,缘于原油依存度下降、工资弹性增加和货币政策有效应对。然而,对中国不利的是,中国大宗商品对外依存度不断攀升,劳动力工资的弹性在下降,而传统货币政策在应对大宗商品输入通胀时,通过收缩货币供应量抑制总需求确实能够收到良好效果,但在面对大宗商品输入通缩时,由于流动性陷阱的存在,政策效果往往力不从心。西方货币当局在传统货币政策失效时尝试创新政策工具,包括公开市场购买私人部门证券降低杠杆率、对储蓄征税形成名义负利率刺激消费、实行量化宽松(QE)引导市场长期利率下调刺激投资。中国可以发挥财政、产业政策优势,配合货币当局加大调控力度。央行应及时采取适度宽松的货币政策来补充外汇占款减少引致的基础货币投放下降,通过降息降准、定向宽松等政策工具拉低社会无风险利率水平,降低企业融资成本和债务负担。证监会要引导股市长期健康发展,通过注册制改革、新股上市,降低非金融企业杠杆率,避免经济陷入债务-通缩螺旋。财政部和国家发改委应抓住大宗商品价格下跌的有利时机,加快组织实施煤炭资源税费改革,制定原油、天然气、煤炭和其他品目资源税费改革方案,扩大资源税征收范围,加快环保税立法,缓冲资源类产品价格水平过快下降对价格体系的冲击。工信部和地方政府则要运用市场手段积极化解钢铁、煤炭、石化、水泥、平板玻璃等重工业的严重产能过剩,提升企业利润,阻断通缩的内循环。

参考文献:

[1]宋国青.经济基本面并无紧缩可能[J].上海国资,2015(4).

[2]殷剑峰.通货紧缩的成因与应对[J].中国金融,2015(6).

[3]Gao L, Kim H , Saba R. How Do oil Price Shocks Affect Consumer Prices?[J]. Energy Economics, 2014(45).

[4]Basnet H C, Upadhyaya K P. Impact of Oil Price Shocks on Output, Inflation and the Real Exchange Rate: Evidence from Selected ASEAN Countries. [J].Applied Economics, 2015(2).

[5]翟玉强.中国大宗进口商品价格变化对CPI的影响——以粮食、原油和钢材为例 [J].统计与信息论坛,2012(9).

[6]张天顶.国际大宗商品价格冲击、传递效应与中国的通货膨胀动态[J].南方经济,2014(9).

[7]马骏.油价降低10%中国GDP可提高0.12个百分点[EB/OL].http://news.hexun.com/2015-01-17/172478093.html.

[8]吴静,王铮,吴兵.石油价格上涨对中国经济的冲击——可计算一般均衡模型分析[J].中国农业大学学报:社会科学版,2005(2).

[9]王腊芳,何益得.基于动态CGE的铁矿砂价格冲击经济效应研究[J].经济数学,2009(9).

[10]任泽平.能源价格波动对中国物价的影响——基于投入产出价格模型[J].统计研究,2007(11).

[11]林伯强,王锋.能源价格上涨对中国一般价格水平的影响[J].经济研究,2009(12).

[12]张鹏,袁剑琴.国际大宗商品价格下跌对中国物价水平影响测算[J].中国物价,2015(4).

[13]沈利生. 重新审视传统的影响力系数公式——评价影响力系数的两个缺陷[J].数量经济与技术经济研究,2009(2).

[14]杨贵中. 运用Leontief逆矩阵进行完全关联分析暗含假设条件[J].统计与信息论坛,2011(6).

[15]陈璋.中国经济增长方式基本特征的方法论视角[J].中国人民大学学报,2007(3).

[16]林毅夫,张鹏飞.后发优势、技术引进和落后国家的经济增长[J].经济学(季刊),2005(4).

(责任编辑:杜一哲)

【统计应用研究】

Will Commodities' Falling Price Import Deflation?

A Non-competitive Input-output Price Model Framework

WANG Ji-yuan1,LONG Shao-bo2,HU Guo-liang1,CHEN Guang1

(1.School of Economics, Renmin University of China,Beijing 100872,China;

2.School of Public Affairs, Chongqing University,Chongqing 400044, China)

Abstract:Based on input-output table of China with 33 sectors, we establishes a non-competitive input-output price model to estimate the maximum potential impact of the fall in commodity price levels. We find when the price drop 50%, it will push down CPI, PPI, 1.10 and 3.63 percentage points respectively. The heavy industries are affected much more severe than light industries and service industries. Look back into the history, the international commodity price became more important to domestic CPI and PPI. In the short term the government can cut interest rates, increase resource tax and refined oil tax, eliminate excess capacity to buffer the impact on domestic price, avoiding market deflation expectations.

Key words:commodity; CPI;input-output price model;imported deflation

中图分类号:F224.0

文献标志码:A

文章编号:1007-3116(2015)12-0056-06

作者简介:王继源,男,安徽合肥人,博士生,研究方向:产业结构,投入产出分析。

基金项目:中央高校基本科研业务费专项资金资助《新常态下的中国就业脆弱性问题研究》(15XNH050) 山东省软科学计划项目《山东省社会保障水平、保障能力监测评价体系研究》(2012RKB40002)

收稿日期:2015-05-28 2015-06-28;修复日期:2015-10-09