基于转嫁视角的间接税税负与城乡居民消费问题研究

2016-01-22李小珍董好朋

李小珍, 董好朋

(1.中南财经政法大学财政税务学院,湖北 武汉 430060;

2.河南工业大学 经济贸易学院,河南 郑州 450001)

基于转嫁视角的间接税税负与城乡居民消费问题研究

李小珍1,2, 董好朋2

(1.中南财经政法大学财政税务学院,湖北 武汉 430060;

2.河南工业大学 经济贸易学院,河南 郑州 450001)

摘要:1994年重大税制改革以来,间接税在我国税收收入中占比一直居高不下。间接税具有累退性和税负能够转嫁等特征,使得城乡居民中高收入消费者承担的间接税税负相对较低,而中低收入消费者承担的税负相对较高,这一结果不利于城乡居民收入分配和消费差距的收敛,不利于国民经济结构的调整和健康发展。研究表明,通过税制结构优化调整降低间接税占比、合理调节城乡居民收入分配格局、健全社会保障体系等有力举措,促进国民经济结构和产业结构调整,提高城乡居民收入水平,形成强有力的有效需求,扭转经济增长趋缓态势,为国民经济持续发展提供长久动力。

关键词:税负转嫁;间接税税负;城乡居民消费

1994年分税制改革以来,以增值税、营业税、消费税三税为主的间接税税收收入占税收总额比重年均超过60%,间接税在聚集财政收入方面的作用不容小觑。但随着经济的发展和城乡居民收入水平差距的加大,间接税占比大暴露出很多问题。间接税税收负担会随着商品和劳务的流转转嫁给消费者,而大多数消费者属于中低收入者,因而具有累退性的间接税将加剧城乡居民收入的不公平。这种不公平将进一步降低居民的整体消费水平,造成有效消费不足,最终导致经济波动或恶性循环。

1间接税税负与城乡居民消费现状

1.1间接税税负现状

1. 1.1间接税税负具体税种分析

现阶段我国的税收收入中占比较大的是间接税,因而间接税税收负担对我国城乡居民消费具有很大的影响。

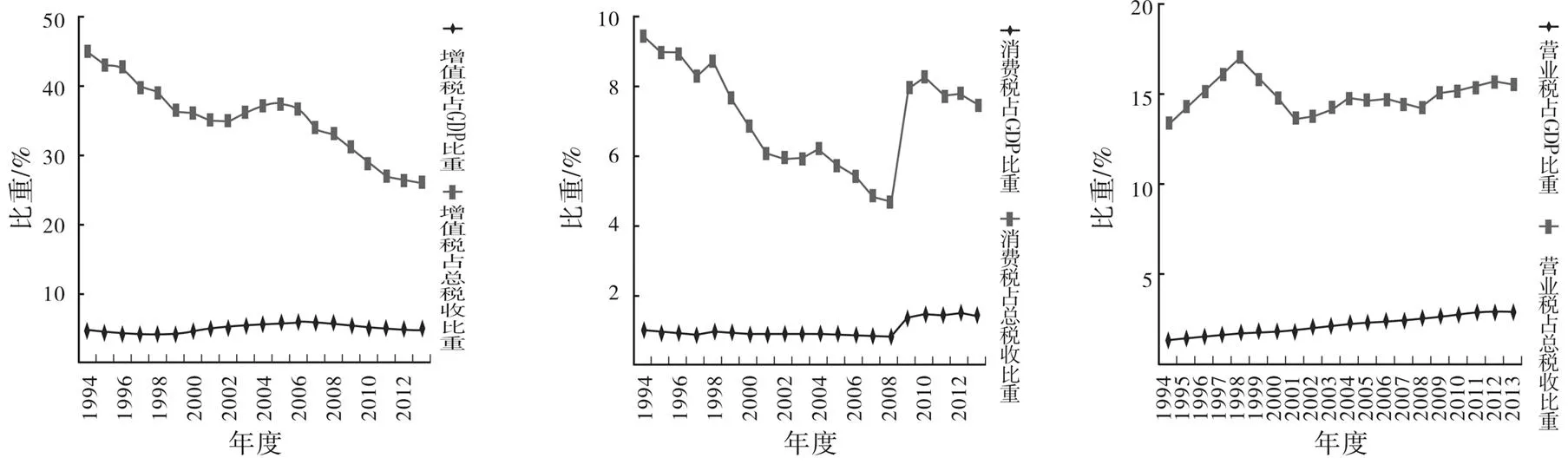

增值税。1994 年分税制改革以来,我国建立了以增值税等为主体的间接税税收体制,增值税收入是我国财政收入中占比最高的收入来源。从1994年到2013年,税收额从 5 126.88亿元增长到110 530.7亿元,另外全部增值税收入也从1994年的2 308.34亿元增长到了2013年的28 810.13 亿元。虽然增值税收入占比从1994年的45%下降到 2013年的26%,但增值税一直是我国税收收入的第一大税种,且增值税占GDP的比重(即增值税宏观税负水平)一直保持在5%左右,如图1所示。这说明虽然增值税占比降低了,但增值税的税负没有下降,居民承担的增值税税负水平没有太大的变化。

消费税。1994年,我国税制改革开始实施消费税。设置消费税的初衷旨在引导消费,使我国城乡居民消费结构趋于合理化,对居民收入进行再分配和组织财政收入。由图2可知,1994年以来我国消费税占比自1994年至2008年一直处于下降状态,直至2009年开始回升(这归结为2009 年我国消费税政策的调整,使得对成品油、烟、酒所征的消费税大大增加,另外当年汽车销量大大好于往年,也是消费税较快增长的原因,最终造成消费税收入占总税收额比重的陡增),但占比最高不超过10%,且消费税收入占GDP的比重一直稳定在1%左右,说明消费税税负还处于低水平。

营业税。营业税作为我国税收体系中间接税的一个重要税种,对推动我国国民经济起飞具有极其重要的影响。自1994年开征以来,其收入呈逐年增长态势。2013年全国营业税收入达17 233.02亿元,比上年增长9.4%,是1994年(670.2亿元)的25.7倍,占我国总税收的15.6%。如图3所示,营业税占总税收收入的比例一直在15%上下小幅度波动,而营业税税收负担占GDP的比例却表现为稳中有升。

图1增值税占GDP比重与增值税占总税收比重图2消费税占GDP比重与消费税占总税收比重图3营业税占GDP比重与营业税占总税收比重

1.1.2间接税税负的累退性分析

间接税是可转嫁的税收,城乡居民由于消费水平不同,因而承担的税收负担也不同。另外,城乡居民之间收入有高有低,居民所承担的税收负担占他们收入的比例也不同,所以就出现了间接税税收负担的累退性问题。

增值税税负的累退性。增值税通过商品和劳务的流转转嫁给消费者,一般来说,收入低的人群的消费额占总收入的比重会更高一些,而储蓄的比例会相对低一些,因此从商品中转嫁给他们的增值税占收入的比例会更高一些,即增值税的有效税率更高;对收入水平较高的人群来说,他们的消费额占总收入的比例相对会较低一些,从商品和劳务转嫁给他们的增值税占收入的比重就相对低一些,即有效税率低,这就是增值税税负具有的累退性。刘怡,聂海峰(2004)[1]对1356户家庭进行了抽样调查,根据总收入水平对这些家庭进行分组,分析这些家庭承担的间接税税负以及他们的间接税税负占收入的比例。研究发现:增值税和消费税的有效税率随着收入的增加而下降,具有明显的累退性。统计结果中,收入最低的群体增值税有效税率是15.1%,接近中国税法规定的税率17%;而收入最低的人群的增值税负担比收入最高的人群高7个百分点。在我们的分析中,增值税是根据消费计算出来的,大部分的生活必需品都被征收增值税。由于低收入人群的消费支出占收入的比重高于高收入人群,增值税是累退的。其他收入群体的增值税有效税率由低到高分别是12.8%、10.4%和8.9%,都低于法定税率17%。

消费税税负的累退性。消费税是我国第三大间接税收入来源,其税收负担的累退性分析对我国城乡居民消费也有着很大影响。研究表明,消费税同样具有显著的累退性,在刘怡和聂海峰(2004)[1]的研究中,把汽车和汽油的消费税排除在外,收入最低的群体有效税率是收入最高群体的一半,从低收入群体到高收入群体的有效税率依次是6.6%、6.6%、4.7%、3.3%和3.4%,有效税率呈现出明显的分化。如果把汽车消费税加在考虑范围内的话,消费税的累退程度会有所降低,结果可能会显示全部消费税的有效税率都被高估了。消费税累退性的结果说明,烟酒的消费税在中低收入人群中占有很大的比例。

营业税的累退性。在缴纳营业税的消费支出中,饮食、居住、家政、交通工具和文化娱乐消费支出占可支配收入比重逐渐增长;支出额占可支配收入比例逐渐降低的项目只有通信服务消费。尽管各项消费支出额随收入提高占可支配收入的比重呈现不同的变化趋势,但总体来看,营业税的税收负担是随收入的提高而增长的。

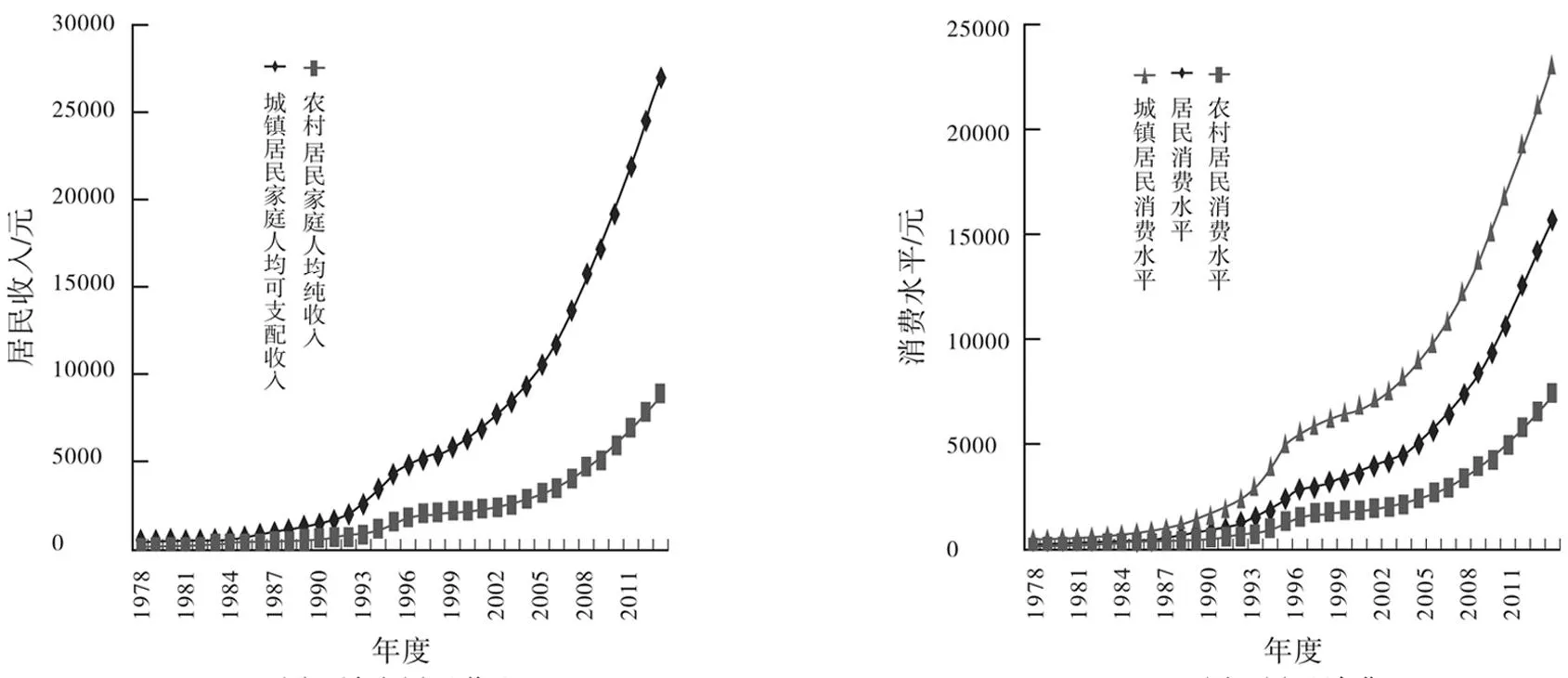

1.2城乡居民消费现状

收入是消费的前提,没有收入就没有消费,所以要分析居民的消费情况,就要先分析我国居民的收入情况。从十一届三中全会以来,我国实行改革开放的伟大变革,我国的经济迅猛发展,城乡居民的收入水平不断提高,生活水平也不断随之提高,如图4、图5所示。自1994年以来,我国城镇居民人均收入开始迅猛增长,且增速越来越快,2013年我国城镇居民人均收入是1994年的7.7倍。我国农村居民家庭人均收入2013年为1994年的7.3倍。同期,我国居民消费水平亦开始迅猛增长,而且增速越来越快。2013年我国居民消费增长到1978年的85倍。总体来看,我国农村和城镇居民消费水平与全国居民消费水平增长趋势是相同的,但城镇居民消费水平和增长速度都远高于农村居民消费水平和增长速度。城镇居民家庭人均收入和家庭人均消费均高于农村家庭人均收入和农村家庭人均消费。

图4城乡居民收入图5居民消费

由以上分析可知,我国城乡居民收入和消费均呈现明显的二元结构特征,但总体来看我国城乡居民收入和消费水平的变化趋势却是相同的。从1978年至1992年,城乡居民的人均收入呈现出缓慢的增长态势;自1993开始我国城乡居民的收入开始迅速增长,速度和幅度都大大增加。我国农村居民的人均消费从1978年到1992年也是增长缓慢,增长速度和增长幅度都很小;从1993年开始,我国农村家庭人均消费便开始迅速增长,增长速度和增长幅度都大大提高。

2间接税税收负担对居民消费的影响

2.1间接税对居民消费的作用机理

税收是影响城乡居民消费的一个非常重要的因素,税收可以分为间接税和直接税。直接税是指对包括利润、所得和劳动报酬在内的个人直接收入所征收的税收,间接税是通过对商品和劳务的流转而间接地向居民征收的税种。间接税是通过直接影响商品和劳务的价格从而影响居民的消费情况。要说明间接税对城乡居民消费的影响作用,需要从支出方面来考察,如果不考虑其他因素影响,对商品征收间接税会导致商品的价格上升,从而使得固定的货币收入所能交换的商品数量减少,也就是居民的消费水平下降了。这就是间接税影响城镇居民的消费性支出的作用机理。如果选择性地对不同的商品不课税、课轻税或者课重税,那么间接税就会对城乡居民消费产生明显作用。间接税对城乡居民消费的影响就体现在支出过程中,因为不同收入阶层的居民消费支出结构不同,从而承担间接税税收负担也就不同。

税收对城乡居民消费有直接和间接影响两种情况:直接影响是通过个人所得税来实现的,另外还通过财产税和遗产赠与税调整财富的积累和转让,从而改变城乡居民的消费;而间接影响主要是通过间接税来实现的,通过影响居民消费福利来实现。另外,对居民消费状况产生间接影响的还有企业所得税,企业是企业所得税和各种间接税的直接纳税人,企业纳税后利润就会降低,分配给股东的红利就少了,从而影响股东的消费。当然相比于个人所得税,改变企业税负对居民消费产生的影响程度比较低。企业所得税会使企业利润减少,从而降低个人总收入,个人所得税和社会保险税等税收使个人可支配收入减少。另外,财产税、遗产税和赠与税也使个人可支配收入减少了,这些税收都通过影响居民的个人可支配收入间接影响居民消费支出。而间接税则是通过对商品和劳务的价格的影响来影响居民的消费支出的。

我国间接税采用比例税率来计税。西方经济学理论认为,居民的边际消费倾向是随着收入的增加而降低。所以与高收入人群相比,低收入人群承担的间接税税负较高,间接税税负随着收入的提高呈现出累退性特征。因此在理论上,间接税对收入分配起着反向调节的作用,所得税的累进性会被间接税的累退性部分抵消。“在高收入国家的税制中,所得税的累进影响被累退的税收比如社会保障税和销售税或增值税所抵消,税收制度整体上对收入分配几乎没有什么影响。”[2]

2.2间接税对城乡居民消费的影响结果

间接税税负和累退性最终都会影响影响城乡居民的消费水平。间接税税收负担会通过商品的流通转嫁给消费者,从而对城乡居民的收入进行一次再分配,城乡居民的可支配收入通过税收的方式转移给了国家,成了国家的财政收入。相对于不征间接税的情况来说,征收间接税使得消费者在同等收入的情况下所能消费的商品量减少,也就是使得城乡居民的实际购买力降了,从而降低消费者的消费水平。而且,由于收入低的人群的消费量占他们收入的比重较高,他们所纳的间接税占他们收入的比重也比较高。相对于收入低的人群来说,收入高的人群虽然绝对消费量高,但他们的消费量占收入的比重较低,则他们所纳的间接税占收入的比重也较低,这样就形成了收入低的人群纳税比重较高,而收入高的人群纳税比重较低的现状,造成了税收调节再分配的不公平。

3实证分析

3.1数据来源

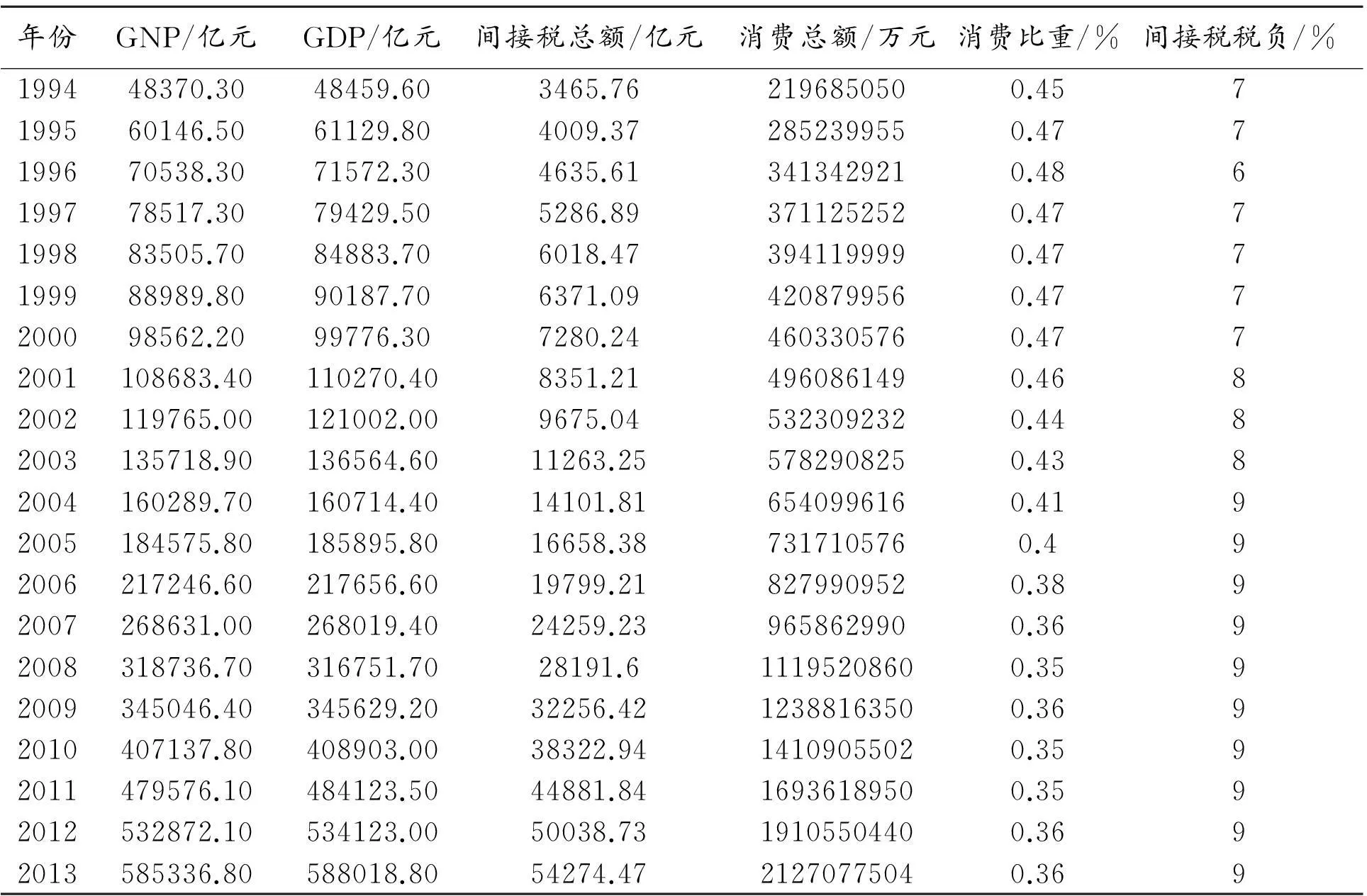

本文的数据有三个主要来源,分别是国家统计局、文献期刊和数据整理。本文数据大部分来源于国家统计局发布的数据,真实可靠,同时还有少量数据来源于所搜集到的文献期刊,这部分数据相对于来自国家统计局的数据不是最新,但所缺少的最新数据都从其他资料中补充完整;还有一部分数据是通过对所搜集到的数据进行加工所得。因为本文主要是为了研究间接税税收负担与城乡居民消费之间关系,而消费税、营业税和增值税等间接税从1994年税制改革后,其征收与1994年之前已大不相同,所以为了统一标准,所需数据主要搜集了1994年至2013年间接税税负和城乡居民消费水平的相关数据(如表1),以便能更好地对本文研究对象进行研究。其中,消费总额=居民消费水平*总人口;消费比重=消费总额/国民总收入;间接税税负=间接税收入总额/GDP比重。[3]

3.2模型构建

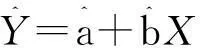

为定量分析间接税税负与城乡居民消费的关系,本文拟构建变量模型如下。

表1 居民消费占收入比重与间接税收入占GDP比重

注:数据来源于国家统计局官网年度数据

3.3结果检验

首先根据表1数据作散点图,发现间接税税负与消费比重之间呈现出明显的负相关,近似线性关系。然后把消费比重作为被解释变量,以间接税税负作为解释变量,利用eviews6.0软件中的最小二乘法对数据进行回归分析,得到回归方程如下:

(0.026)(0.313)

(30.772)(-14.807)

R2=0.9241

4政策建议

目前我国经济正处于转型期,随着经济结构的调整和财税体制等经济制度改革的深化,经济运行态势明显趋缓,城乡居民收入分配差距进一步拉大,且区域表现不均衡,不利于我国经济长久发展和整个社会的和谐稳定,为此特提出以下几点建议。

4.1降低间接税占比,优化税制结构

目前我国间接税税收收入在总税收收入中的比重仍然非常大,使得城乡居民承担的税收负担很大,从而使城乡居民的消费量占收入的比重较小,不利于我国经济由出口和投资拉动向由需求拉动转变,对我国经济未来的发展不利,而且对我国城乡居民消费水平和生活水平的提高有不利的影响。政府应通过改革所得税、流转税以及财产税等,调整税制结构,降低间接税占比,降低商品和劳务所承担的税负,提振城乡居民消费的欲望和需求,刺激城乡居民消费,增加消费量,从而提高城乡居民的消费水平和生活水平。

4.2调整间接税内部税种结构

随着“营改增”改革的深入,营业税即将退出中国税收舞台。由于增值税的累退性较强,增值税的累退性抵消了部分现行所得税的累进性,使得所得税调节收入的功能减弱,降低了收入分配的公平性;而消费税税收负担则表现为累进性,对调节收入会产生一定的积极作用。所以降低增值税税率,扩大消费税的征收范围或对消费税各征收项目实施不同累进程度的税率,从而降低增值税在间接税税收中的比重,提高消费税的比重,有利于调节居民收入,促进国民收入二次分配更加公平,提高居民的生活水平和消费水平,推动社会和谐发展。

4.3建立完善的社会保障体系

目前我国财政转移支出还比较低,财政保障性支出占财政支出的比例还很低,居民对自己生活的社会保障还不是很放心,需要自己储蓄来预防突发情况,我国的社会保障体系应该进一步健全和完善,以解决居民的后顾之忧。我国政府应该采取有效措施加快社会保障体系的建立健全,增强城乡居民的生活保障,使城乡居民可以更加放心地消费,而不用对社保和养老保险抱有较大的忧虑,从而增加居民的消费,提高城乡居民的消费率,提高城乡居民的生活水平,促进社会的公平与和谐。

4.4提高城乡居民收入

收入是消费的前提,居民只有收入高了,消费才会稳定地提高上去。政府应该在实体经济不景气情况下多出台鼓励城乡居民创业和就业的措施,同时建立并完善最低生活保障制度,完善最低工资制度和工资弹性增长制度,保障城乡居民的收入稳定增长;另外,政府还应该大力促进第三产业的发展,来提供更多的就业岗位,以促进就业,推动经济的增长,提高居民收入。同时要统筹区域经济发展,缩小区域发展差距,促进社会收入平等,从而促进居民总体消费率的提高。

参考文献:

[1]刘怡,聂海峰.间接税负担对收入分配的影响分析[J].经济研究,2004(5):22-27.

[2]萨缪尔森,诺德豪斯.微观经济学[M].北京:人民邮电出版社,2004.

[3]聂海峰,岳希明.间接税对城乡居民收入分配影响研究[J].经济学(季刊),2012(1):287-290.

PROBE INTO INDIRECT TAX BURDEN AND URBAN & RURAL

RESIDENTS CONSUMPTION BASED ON SHIFT PERSPECTIVE

LI Xiao-zhen1,2,DONG Hao-peng2

(1.SchoolofFinance&Taxation,ZhongnanUniversityofEconomics&Law,Wuhan430060,China;

2.SchoolofEconomics&Trade,HenanUniversityofTechnology,Zhengzhou450001,China)

Abstract:Since the reform of major taxes in 1994,indirect taxes in China′s tax revenue have been at a high level.Tax refunding and shifting are characteristics of indirect taxes which make the indirect tax burden for urban and rural high-income residents relatively low but the tax burden for low-income consumers relatively high.This result is not conducive to reducing the gap between income distribution and consumption for urban and rural residents and neither is it conducive to the adjustment and healthy development of the national economic structure.The research shows that,in order to promote the adjustment of national economic and industrial structure,raise the income level of urban and rural residents,form a strong and effective demand,reverse the trend that economic growth has been slowing down and provide a lasting impetus for the sustainable development of the national economy,some powerful measures can be taken such as reducing the proportion of indirect tax by optimizing the tax structure,adjusting the income distribution pattern of urban and rural residents reasonably,improving the social security system and so on.

Key Words:tax burden shift;indirect tax burden;consumption of urban and rural residents

中图分类号:F810.42

文献标识码:A

文章编号:1673-1751(2015)04-0076-06

作者简介:李小珍(1979-),女,河南许昌人,博士,副教授,主要研究方向:财税理论与实践。

基金项目:2014年河南省高等学校人文社会科学项目(2014-gh-348);2015年国家社科基金青年项目(15CJY071)

收稿日期:2015-10-18