农户收益权跨期配置的融资效应研究

2016-01-18代桂霞

赵 宇,代桂霞

(1.长春财经学院,吉林长春130122;2.吉林财经大学,吉林长春130117)

一、我国农村经济发展中的“金融脱农”现象

(一)我国农村经济发展中“金融脱农”现状

“金融脱农”现象是我国经济发展过程中的一个严重问题。当前,商业银行贷款仍是支撑农村经济发展的主要融资渠道,然而作为县域金融主力军的农行、农商行、农信社以及邮储行,信贷资金大量外流,对农村经济发展提供的金融支持难以满足农村改革及经济结构转型升级的需要;且在对“三农”所提供的贷款支持上,主要以短期贷款为主,期限在1年左右。据统计,2012年12月我国农村(县及县以下)企业各类组织贷款10 192亿元,占各项贷款的比重为16.2%,涉农中小企业所贷资金占其各项贷款的比重较低。[1]同时,银行等金融机构对农林牧渔业的贷款比例同样很低,如表1所示,2007~2012年我国农林牧渔业贷款占各项贷款的比重在4% ~5.5%之间。当前,中国经济开始步入“新常态”,银行等金融机构的“脱农”现象导致农村经济发展“失血”严重。

表1 2007~2012年我国农林牧渔业贷款统计 单位:亿元;%

(二)农村资金大量外流导致经济发展“失血”

目前,我国在经济发展过程中普遍存在“马太效应”,各省、市将大量的经济要素向发达地区及优势产业转移倾斜,在一定程度上导致了农村金融要素的外流。同时,在利率市场化的大趋势下,银行利差收入逐渐收窄,为了保证利润率的稳定增长,银行更加注重信贷资源的优化配置,将信贷资源重点投放在经济发展稳定的区域以及运营情况良好的行业。而农村地区的经济发展相对滞后,且农村金融风险和收益极不匹配,这进一步推动了金融资源从农村的流出。深入分析农村经济发展“失血”的机理,还需明晰以下两个问题:

1.为何银行涉农贷款更强调抵押?首先,虽然从2013年开始,农商行等金融机构的贷款利率上限已全面放开,但实际上,受地方政策等因素限制,上浮空间仍有限,这就导致了银行在农村地区缺乏足够的贷款定价权,不能有效地实现收益覆盖风险,易出现亏损。其次,由于农村借贷市场上的信息不对称现象严重,银行无法准确评估信贷风险,进行合理的贷款定价,用以弥补或可面临的风险,在这种情况下,银行只能通过贷款价格之外的手段——贷款抵押来保护自己的利益。从这一角度来看,贷款抵押成为了银行在农村金融市场上因应“利率限制”及信息不对称所采取的一种必要手段。

2.何为农村资金大量外流的根本原因?农村金融要素之所以大量外流,主要原因在于农业贷款相对较高的贷款风险。其一,农业是高风险行业,农业生产极易受天气、自然灾害等因素的影响,同时相关的政策以及农产品的市场行情也变化莫测,因此农业本身存在较大风险,涉农贷款也受此影响具有较大的违约风险。其二,受到中国传统习俗、文化的影响,农民融资行为易产生偏差,恶意、非恶意逃债现象严重,进一步加剧了涉农贷款的风险。

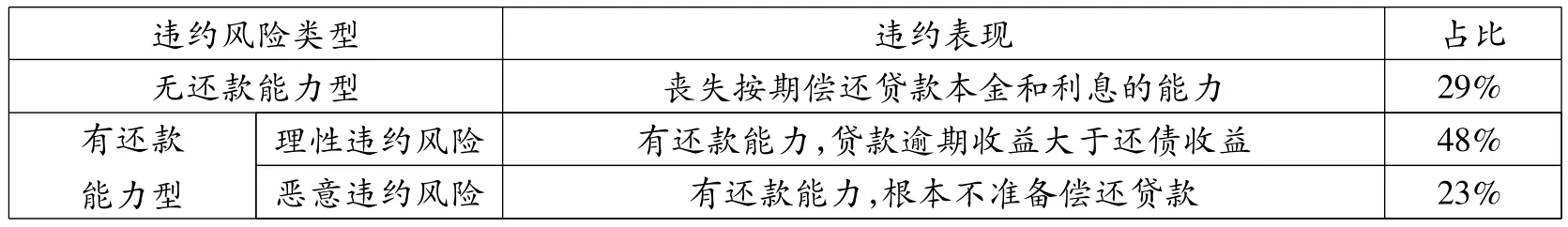

以吉林省农民贷款违约类型调研情况为例,如表2所示:无还款能力型违约风险占比约为29%,有还款能力型违约风险占比约为71%。[2]农村有还款能力型违约风险占比较大的原因主要有两个方面:一是在农村缺乏个人信用体系支撑的情况下,金融机构无法准确地了解借款人的信用情况,部分农民在曾经尝到过债务违约的甜头后,在再次贷款的过程中,不还款策略在是否还款的博弈中逐渐占优。二是由于农村地区人口居住集中,极易引发“羊群效应”,带来违约的连锁反应。无论是何种原因引起的信用违约,一旦有人拖欠贷款就会引起其他人的跟风,产生连锁反应。

表2 农民贷款违约风险类型及表现

资本最典型的特征就是逐利性,它会追逐利润而发生移动,这是市场经济的客观规律。涉农贷款本身风险就大,而在一些农村地区,有钱不还的思想还占据了主导地位,由此更增加了涉农贷款的违约风险。同时,在涉农贷款利率上限被限定的情况下,银行在农村金融市场面临着贷款风险高于贷款收益的问题。相对于涉农贷款,银行对发达地区的贷款则大不相同。首先,和农业贷款相比,发达地区贷款风险相对较小;其次,银行对发达地区的贷款没有像涉农贷款一样的利率上限限制,这会使银行自主议价能力增强,银行盈利增加。因此,面对城市贷款的高收益和相对较低的风险,银行很难说“不”,“金融脱农”的现象似乎也变得合情合理了。

当前,央行相继采取不对称降息和对称降息政策,缓解“三农”融资成本,并于2015年10月23日宣布放开一年期以上(不含一年期)定期存款的利率浮动上限,活期存款以及一年期以下定期存款的利率浮动上限不变。保留了一年期以下存款利率的管制。而在贷款市场上,贷款利率水平相对变动不大,这将导致银行的净息差进一步缩小。在农村金融市场贷款利率较低且上浮空间有限的情况下,对商业银行而言,特别是农商行及农信社,要想获得稳定的利润,要么降低农村贷款额度,将信贷资金转移到其他领域;要么提高贷款利率,实现收益覆盖风险。然而,政府不可能放弃对涉农贷款的干预,完全放开贷款利率,满足银行贷款利率覆盖风险的要求。这就促使银行在策略选择上将降低涉农贷款额度作为最优策略。尽管政府陆续针对农村金融市场推出定向降准等“精准滴灌”政策,但实际效果有限。丰富农村担保渠道,降低涉农贷款风险,实现涉农贷款利率市场化,将是解决农村经济“失血”的有效手段。

二、土地收益是决定农民融资效应的关键因素

当前,我国各地正积极进行土地流转探索;同时,银行等金融机构纷纷借土地流转东风丰富担保渠道,创新融资模式,盘活农村“沉睡”的土地资产,打通农村金融“血脉”。目前主要有三种创新模式:

1.土地经营权抵押贷款模式。土地经营权抵押贷款是以农民土地的使用经营权作为抵押物向银行申请贷款,即“农户(合作社)+土地经营权抵押(土地收益权质押)+银行”的融资创新模式。[3]目前,吉林九台、山东潍坊、浙江嘉兴等地区经过几年的试点,取得了较好的效果。从银行的角度来看,土地经营权抵押贷款通常为生产性贷款,具有明确的资金投向与未来还款的资金来源保证;同时,在未来生产性投资中,贷款农民还需自筹一部分资金。[2]从贷款对象来看,土地经营权抵押贷款通常的贷款对象为纯农民和合作社,他们以土地收入作为其主要生活保障来源,当以土地经营权作为抵押后,发生有偿还能力型违约的几率较小。

2.土地信托贷款模式。土地信托模式是农民(合作社)将土地承包经营权委托给土地信托公司,并签订信托合同,农业企业(合作社)再从信托公司连片租赁,从事农业生产经营。[4]当农户(合作社)需要资金时,由信托公司将土地承包经营权向银行做质押,发挥“权利隔离”功能,农户(合作社)信托财产下收益权办理质押登记,形成“合作社+农户+银行+信托”的融资模式。在这种模式下,土地信托公司将农民、合作社等农业生产主体的土地资源,通过信托手段进行集中连片、整理开发、重新配置统筹,把整理后的土地流转给经营主体,实现了土地流转过程中的利益与权利的分配。[5]目前,黑龙江五里明、安徽宿州、湖南益阳、福建沙县等地区相继开展了土地信托贷款模式,有效地解决了“三农”贷款缺乏有效担保的问题。

3.土地收益保证贷款模式。2012年,吉林省梨树等县域开始进行土地收益保证贷款模式的探索。该模式强调不改变土地的农业用途,也不改变原有的土地承包经营制度,在这两大前提下采取自愿的原则解决农民的贷款需求。首先,农户将自己的土地承包经营权转让给物权融资公司,物权融资公司为农户做贷款担保,向金融机构出具对农户贷款负连带责任的承诺函,金融机构在该承诺范围内放贷款给农民。在土地流转额度上,土地面积扣除宅基地、自留地后,剩余面积的20% ~30%作为生活保障,其余70% ~80%可用于土地收益保证贷款;贷款额度不大于土地未来一定期限(目前规定一般不超过5年)预期收益评估价值的70%;涉贷金融机构自行确定贷款利率(目前利率按基准利率上浮30%执行);贷款的期限最长不能超过5年(金融机构综合考虑贷款额度、贷款用途等因素后自行确定)。土地收益保证贷款模式在具体的融资过程中,不仅保证了土地的农业用途不变,还保证了原有的土地所有权和耕种权不发生转移。[6]

以上三种贷款模式的主要贷款用途为农业生产,土地预期收益成为农户的主要还款来源。从担保方式上分析,无论是通过土地经营权抵押的担保方式,还是通过信托公司或物权公司等机构建立隔离机制,当贷款违约出现时,相关机构对土地进行拍卖或转租等形式流转的效率决定了该模式的可持续性,一旦土地流转不出去,大量积压,便会导致整个贷款模式的瘫痪。土地的价值决定着土地的流转效率,土地的价值越高,土地的市场需求就越大,土地流转的效率就越高,处置不良贷款所产生的土地的效率就越高。根据《中华人民共和国土地管理办法》第四十七条规定:“征收耕地的土地补偿费,为该耕地被征收前三年平均产值的六至十倍。”我们认为,流转中的土地价值就是指该土地未来农业产出的折现值,即土地预期收益的折现值。因此,土地预期收益不仅决定着银行贷款还款来源的稳定性,也关系到银行及相关机构在出现贷款违约时,相关土地抵质押品的处置变现能力。土地收益是决定农民融资效应的关键因素。

三、农户收益权跨期配置与融资效应和农业产出间的关系

综上分析,我们以吉林省土地收益保证贷款模式作为样板,建立相关数学模型,对农户收益权跨期配置与融资效应和农业产出间的关系进行研究。根据经典生产函数特征,设立农业生产函数为Yt=F(Kt,Nt,Lt)。其中,Yt代表产出;Kt代表资本;Nt代表劳动力;Lt代表土地。Yt为 Kt、Nt、Lt的函数。我们假设:农民在农业生产过程中,劳动力Nt和土地Lt投入成本固定,资本投入Kt为变量,且为农民的主要生产投入,用于购买种子、化肥、农机具等生产资料,提升土地产出效率。即农业生产函数为:Yt=F(Kt)。当农户维持生产或扩大再生产时需要进行融资,当期资本投入量Kt与其融资规模Xt成正比,Xt越大,Kt值越高,即资本投入公式为:Kt=K(Xt),且K'(Xt)>0。而农户土地收益权保证贷款的融资量主要由土地收益情况决定,其收益权价值Vt直接决定贷款融资规模,即融资规模公式为:Xt=X(Vt),且X'>0。土地收益是土地收益权保证贷款期限内每期收益的折现:

其中,T为贷款期限;R+αi为土地收益权调整后的折现率;R为市场利率;αi为土地收益权风险因子,土地收益权风险因子由天气、自然灾害、政策和农产品市场行情等因素组成。土地收益权的风险因子越大,土地预期收益的不确定性就越大,导致土地收益权的价值就越低,进而影响农民融资规模。

由于农户在农业生产过程中,投入固定的土地和劳动,以土地收益权作为抵押的信用基础,获得金融支持,并且由于农业生产具有周期性,上一期的产出情况对当前的土地收益权价值的判定具有决定性的作用,因此,我们根据上期农业产出与当期农业产出之间的动态关系,建立如下复合函数:

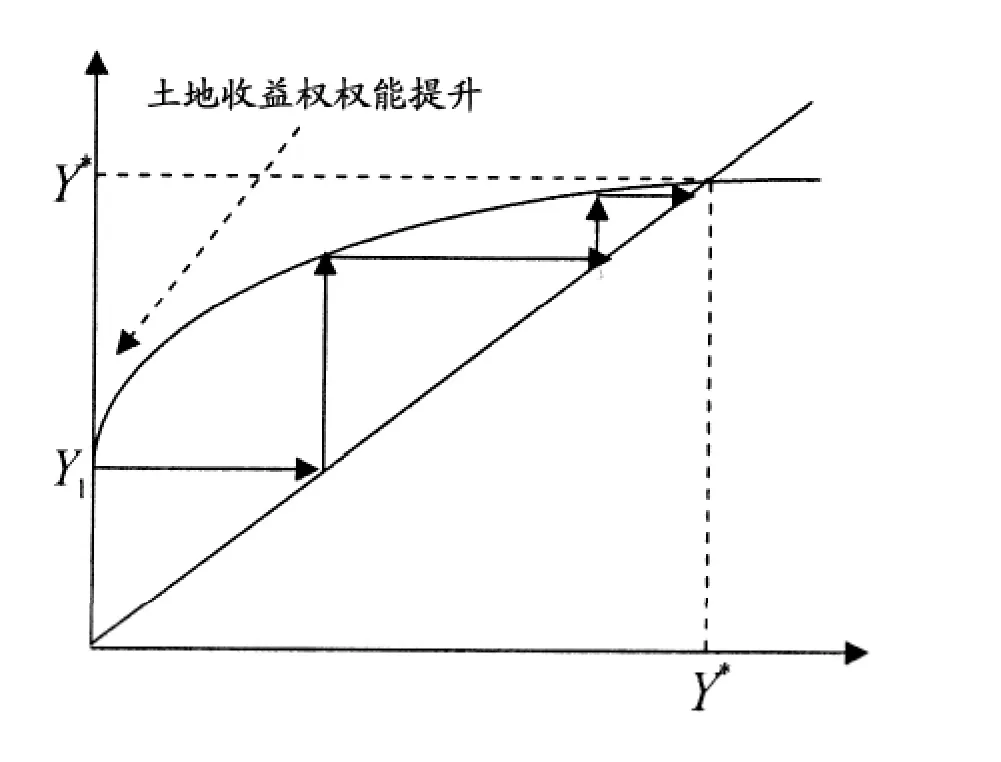

图1 土地跨期配置与融资、产出的关系

农户土地收益权跨期配置抵押为基础的融资形式,促进了农业经济的增长,并形成了一个动态的跨期经济增长路径:当期产出水平的提升,提高了土地收益权抵押价值,提升了农户融资能力,并进一步提升了土地下一期的产出水平。[7]

四、农户收益权跨期配置与贷款违约风险

考虑天气、自然灾害、政策和农产品市场行情因素对土地收益权的影响,物权公司在对农户的土地收益权进行评估时,必然调高土地收益权风险因子α,由(1)式得:的调高必定会侵蚀土地收益权价值。设,因此

进一步设农户土地收益权保证贷款期限为T,土地收益权的初期价格为P0,期末价格为Pt,且Pt的密度函数为f(x),分布函数为F(x),且F(x)可积。根据上述分析,我们得知借款农户在期初用未来将拥有的土地收益权进行质押,受风险因子影响,期末的农业产出水平会与期初的产出水平出现差异。为此,我们设农户期初的产量为Y,期末的实际产量为βQ(0β1),其中β=F(α),受天气、自然灾害、政策和农产品市场行情因素影响。当农户用土地收益权进行质押时,β=1。银行的贷款利率为R,资金成本为银行的存款利率r。

贷款到期时,农民的还款额为ωP0YeRT,银行的资金成本为ωP0YerT,实际产生的土地收益权的市场价值V=βPtY。设土地收益权的抵押率为ω,当农民实际耕种过程中产生的土地收益权的市场价值高于还款额时,即V>ωP0YeRT时,农户不会违约。相反,当实际耕种过程中产生的土地收益权的价值低于还款额时,即V<ωP0YeRT时,银行将会面临借款农户的违约风险,假设借款农户在这种情况下违约的概率为ξ。综上,当土地收益权期末价格时,农户不会违约,银行收益为ωP0YeRT-ωP0YerT,概率为1-F时,农户违约的概率为ξ,不违约的概率为1-ξ。如果农户违约,银行的损失为 ωP0YerT-βPtY,概率为如果农户不违约,银行的收益仍为ωP0YeRT-ωP0YerT,概率为F

土地收益权的不确定性因素侵蚀了土地收益权的价值。当实际产生的土地收益权的价值低于还款额时,农民会进行还款和不还款的博弈。由于农村金融缺乏个人信用体系的支撑条件,金融机构无法准确获知借款人的信用状况,农民不还款将成为贷款农民的占优策略。为此,银行会通过降低农户土地收益权的抵押率使贷款风险降低到自己可以接受的范围,进而降低了农户收益权跨期配置的融资能力,同时也降低了土地产出能力,导致农业产出水平在未来固定一段时期内,进入一种下降的动态路径。

五、结 论

从时间维度来看,信用制度或金融的本质是货币资源的跨期配置,这源于金融机构和贷款需求方的时间偏好不一致。一方面,贷款需求源于农户生产或生活需求,往往比较迫切和应时。因此对农户而言,可以付出更高的资金成本,基于时间偏好的贴现率较高。而作为金融机构而言,对其负债业务,也就是储户的存款而付出的利息是稳定的、资金成本稍低的现金流。因为储户存款所要求的回报率只需要稳定增值,其基于时间的偏好远不如贷款来得急迫和缺乏耐心,这可以保障金融机构获取利差。另一方面,金融机构考虑的是贷款归还的安全性。如果贷款的用途是生产性的并且具有较强的盈利能力,具有可预期的稳定的未来现金流,即使出现意外情况产生坏账,金融机构依然握有处置不良资产的主动权。

通过上述模型分析,我们发现土地收益权的不确定性因素侵蚀了土地收益权的价值。如何克服不确定因素对土地收益权价值的侵蚀,发挥收益权跨期配置的融资效应,这里面需要强调几个关键问题。

一个关键问题是这种具有稳定的可预期未来现金流从何而来?能不能扩大未来现金流的获取范围,除了传统的基于政府补贴、基于农户间相互担保的信用价值外,在现有土地政策框架下,农户所拥有的土地承包经营权、房屋产权(宅基地使用权)、集体林地的经营权、四荒地的开发经营权等权利所衍生的收益权通过当期和未来期的跨期安排就可以获得农户和金融机构财务上双赢的效果。

另一个需要深入探讨的关键问题是上述收益权所附着的原生权利是否得到中央政府长期确认的可信承诺。如果能够通过立法环节得到永久确认,则在实施环节农户和金融机构因权利确认可能存在的潜在瑕疵造成的机会主义行为将大为减少,上述制度安排的政策效果就会突显。反之,若政策出现反复,或者没有立法层面的权威维护,这种基于农户收益权跨期配置的融资效应就会大打折扣。

第三个关键问题是上述政策实施的最终效果取决于各方当事人利益博弈是否有稳定的均衡解。如果中央政府追求公平正义的普惠制金融的政策取向不变,地方政府对于切实增加农民收入,尤其是财产性收入的政策实施努力不变,商业性金融机构深耕农村金融的举措落实,普通农户金融意识的觉醒和金融文化的培育逐步加深,这项制度安排无疑将具有强大的生命力。

[1]中国人民银行农村金融服务研究小组.中国农村金融服务报告2012[R].北京:中国金融出版社,2013.

[2]赵炳盛,付亚辰.基于风险分析的三权抵押贷款定价研究[J].税务与经济,2012,(4).

[3]高锋,周雪梅,肖诗顺.农村土地承包经营权抵押担保制度探讨[J].西南金融,2009,(3).

[4]宋茂华.工商资本主导下农民土地承包经营权流转利益分配研究[J].荆楚学刊,2013,(1).

[5]赵建,黄少安.土地产权、土地金融与农村经济增长[J].江海学刊,2010,(6).

[6]杨晓平.对吉林省梨树县推进土地收益保证贷款试点情况的调研[J].吉林金融研究,2013,(4).

[7]张国兴,刘鹏.CERs收益权质押融资业务的质押率模型[J].管理评论,2012,(2).