贷款利率市场化与中小企业融资——基于中小企业信贷规模对利率敏感性的实证分析

2016-01-05王小霞陆东艳

王小霞, 陆东艳

(西安财经学院 经济学院, 陕西 西安 710100)

贷款利率市场化与中小企业融资

——基于中小企业信贷规模对利率敏感性的实证分析

王小霞, 陆东艳

(西安财经学院 经济学院, 陕西 西安710100)

摘要:贷款利率市场化对中小企业融资的影响,国内学者观点不一。文章通过对中小企业发展与经济增长拟合系数较高的十个地区的面板数据进行实证研究。研究结果表明:中小企业信贷规模对贷款利率变化不敏感,因此政策贷款利率市场化改革对中小企业融资的影响有限。提高竞争性是提高敏感系数的有效途径之一,必须改善中小企业信贷产品卖方市场的竞争结构,培育买方市场的中小企业主体。

关键词:利率市场化;贷款利率;中小企业融资

近年来,央行一直积极地利用利率杠杆来进行金融调控,循序渐进地推动着利率市场化改革。贷款利率的市场化,是利率市场化改革中重要的一部分,经过9年的发展(见表1),在2013年7月,贷款利率根据市场变化浮动。 贷款利率实现市场化,给金融机构、实体经济等带来了不同程度的影响,尤其是对中小企业融资。由于社会信用体系和相关法律制度不完善,使中小企业很难在直接融资市场上获得资金。而在作为中小企业主要融资渠道的间接融资市场上,金融机构对中小企业的信贷收益并不能覆盖其成本,导致金融机构对中小企业“惜贷”。那么金融机构贷款利率的市场化,是否给深陷融资困境的中小企业带来希望呢?

表1 贷款利率市场化改革进程及内容

资料来源:根据中国人民银行有关货币政策整理。

一、贷款利率市场化对中小企业融资影响的文献综述

国内学者普遍认为贷款利率市场化可缓解中小企业融资难问题。首先,从金融机构的“收益与风险对等”经营原则角度出发,在利率市场化改革之前,金融机构贷款的收益与风险不平衡,对中小企业贷款的利息收入不能弥补贷款风险所带来的损失;在贷款利率放开之后,金融机构中小企业贷款的收益和风险将趋于平衡,这将提高金融机构向中小企业放贷的积极性[1]。其次,从中小企业融资角度来讲,利率市场化对中小企业是利大于弊。利率市场化可以鼓励银行对风险较高的中小企业提高利率,“用利率覆盖风险”,中小企业以高利率获得信贷[2]。最后,从信贷产品价格竞争的角度来看,贷款利率的松绑,使银行存贷利差缩小,银行在利润空间下降的压力下会丰富中小企业信贷产品,积极开发中小企业信贷市场[3]。在实证研究方面,有学者用协方差分析模型来研究贷款利率上限取消后企业的融资行为方程是否发生了结构性变化,用此来分析利率市场化对中小企业的影响。实证研究的结果表明:贷款利率上限取消后,企业的负债水平显著提高,尤其是中小企业,增加得非常明显,这反映了利率市场化有利于缓解中小企业融资困境[4]。有学者用二元线性回归方程对利率市场化后的信贷规模与利差进行实证分析,结果表明二者之间存在显著关系[5]。

然而,也有部分学者认为贷款利率市场化对中小企业融资困境的影响是有限的。首先,从信息不对称的事实出发,认为贷款利率浮动的政策仅能取得有限的效果,因为在银行不了解企业信息的情况下,放贷的风险很大,且银行的经理人员要平衡贷款失败风险的惩罚与贷款成功多得的利息以后再做出贷款决定,这样,利率浮动的效果就会打折扣。同时,在信息不对称情况下,高利率也可能会带来逆向选择问题,从而增加银行贷款的风险系数。其次,从中小企业的融资成本角度出发,市场利率水平直接影响着企业间接融资的成本,影响企业的投资收益和利润水平。利率市场化的结果通常是利率水平短期内的提高,使中小企业资金成本有所增加。最后,从中小企业经营状况来看,企业的市场信誉还没有形成,企业业绩增长的长效机制没有完善,中小企业议价能力弱于大型企业,因此中小企业目前还不能充分利用利率市场化带来的好处[6]。在实证研究上,有描述性统计数据显示,2005年至2009年贷款利率浮动政策效果不明显,从商业银行执行政策角度,利率下浮的贷款客户主要集中在大型企业,利率上浮的贷款客户,小企业占比较大,贷款利率浮动空间整体上偏小,贷款利率水平总体下降。现行的利率浮动基本上是以信贷主体的经济规模和企业所有制来确定的,利率上浮占比下降实际反映了中小企业信贷下降的趋势[7]。

上述文献虽然就贷款利率市场化对中小企业融资的影响做了大量理论和实证分析,但本文的基本假设和实证设计仍然与它们有着重要区别。首先,本文的基本观点是贷款利率市场化对中小企业融资的影响程度取决于中小企业信贷规模对贷款利率的敏感性。敏感性分析的实质就是弹性分析,当中小企业信贷规模对贷款利率敏感时,贷款利率市场化政策才会达到效果,否则不然。其次,上述多数文献使用的是宏观数据,而本文用的是微观层面的数据。最后,本文设计了实证分析的模型。本文在分析模型上引用基于澳大利亚经验的贷款额度对政策利率变动的敏感性分析模型[8],但是采用部分地区中小企业信贷面板数据替代不同额度的信贷数据,是为弥补时间系列数据的缺陷。而贷款利率市场化改革的成效最终要反映到各个地区企业的融资上来,它们所受的影响是最直接的。

二、数据选择和模型设定

现有考察中小企业信贷规模对贷款利率变动的敏感性的实证分析比较少,相关的实证分析主要将关注点放在宏观信贷规模对利率变动的敏感性上,也有分析不同贷款额度对利率变动的敏感性,间接得到中小额度的贷款对利率变动比较敏感的结论,但目前还没有针对中小企业信贷额度对贷款利率敏感性的研究。现有理论研究显示,中小企业信贷规模变化主要受融资成本、中小企业信用评级、担保、现金流、宏观经济环境等因素影响。但为了使模型简单易懂,也考虑现有数据获取的局限性,我们主要把十个地区的中小企业信贷规模与地区GDP增长率、融资成本、制造业采购经理指数PMI纳入面板数据模型中,分析贷款利率市场化改革对中小企业融资的影响程度。具体实证分析如下。

(一)数据选择

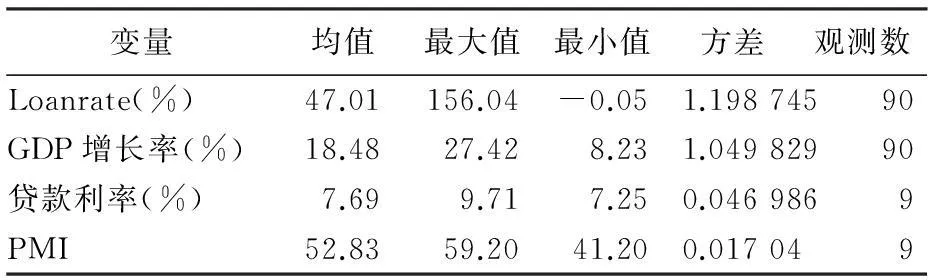

本文选取了2004—2012年,江苏、浙江、安徽、河南、山东、福建、广东、江西、湖南、湖北等10个地区的金融机构个体及私营企业信贷数据、地区GDP增长率数据、融资成本数据、制造业采购经理指数数据构成一个面板数据样本,样本数据描述性统计如表2。数据选取的期间正好是贷款利率浮动限制放开的期间;数据选取的地区,具有特殊意义,因为中小企业的贡献率与总的经济增长率有很大的相关性,简单相关系数为0.87。相关系数最拟合的地区是江苏到广东之间的区域,而这一区域恰恰是经济增长较高的区域,也是中小企业发展比较好的区域[9]。

表2 数据描述性统计

数据来源:GDP增长率、贷款利率来源于《中国统计年鉴》(2005—2013年);PMI数据来源于中国统计局月度数据。

(二)模型设定与变量定义

面板数据模型的类型,根据个体和时间效应的不同可以分为固定效应、随机效应和混合效应模型三种,在实证分析中根据样本数据的特征来选择正确的模型是很关键的,在这里我们以最小二乘估计(OLS)为基础,用三种不同模型进行估计结果比较。我们通过对固定效应和随机效应回归结果比较发现,固定效应和随机效应估计的影响系数的方向是一致的,但数据大小存在明显差异,因此选择使用固定效应模型是比较合理的。实际上,我们所选的10个不同区域数据并不是随机的样本,而是有特殊含义的,使用固定效应模型更适合。综上所述,我们选择使用固定效应模型,同时为了消除数据的异方差和自相关,我们对原始数据进行差分处理,模型结构如下:

ΔLoanrateit=β0+β1ΔGDPrateit+

β2ΔCashratet+β3ΔPMIt+μi+εit

上述模型的变量定义如下:

β0为模型的常数项,表示对其他不可测因素的效应;

Loanratei t表示t年i地区中小企业信贷余额增长率水平;

GDPrateit表示t年i地区GDP增长率水平,与中小企业信贷额度正相关;

Cashratet表示t年一年期贷款利率水平加上金融机构可对个体及私营企业贷款上浮水平,利率越高,表示融资成本越高,将抑制信贷需求,二者负相关;

PMIt表示t年制造业采购经理指数,反映当年中小企业面临的生产环境,PMI在指数界限之上表示实体经济转暖,生产扩张,刺激信贷需求,二者正相关;

μi表示不可观测的个体效应的影响;

εit表示为随机干扰项,理论假定服从期望值为0的正态分布,是非系统性因素。

三、实证分析

(一)回归结果分析

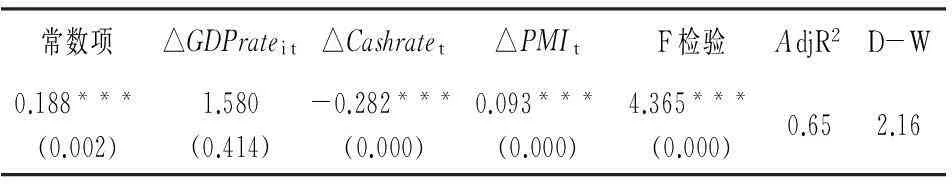

模型的回归结果如表3所示。

表3 模型回归结果

注:括号内为p统计值,***表示在1%的置信水平下显著。

总体上,回归结果显示敏感系数只有-0.28。敏感系数绝对值大于1才能说明信贷规模对利率变化具有敏感性。因此政策贷款利率市场化改革后,中小企业信贷规模的增长对贷款利率的变化是不敏感的。从理论上分析,中小企业信贷规模的增长对贷款利率的变化不敏感的原因,可以从以下几个方面去阐述。首先,从信贷供给者角度,金融机构的“收益与风险对等”经营原则,使金融机构认为,在短期内,中小企业信贷的风险仍然大于收益,从而控制对中小企业的信贷;其次,从信贷环境出发,中小企业在信用评级系统还没有完善起来的情况下,信息不对称产生的风险,使中小企业依然很难从金融机构获得信贷;最后,从信贷产品市场出发,贷款利率市场化后,金融机构还没有相应调整中小企业信贷产品的价格形成机制。综合上述分析,现有的金融机构体制和信贷产品定价机制使中小企业信贷增长对贷款利率变化不敏感,政策贷款利率市场化改革对中小企业融资的影响是有限的。

(二)模型检验

上述模型回归结果表示,模型可以65%反映经济现实,自变量估计的参数符号是正确的。D-W值表示差分方程不存在自相关,广义最小二乘估计剔除了因地区不同而产生的异方差。另外,对于面板数据模型,现代计量经济学理论认为虚拟回归的问题出现在利用非平稳变量进行回归分析的过程中,使估计结果失效,因此需要对面板数据进行单位根检验[8]。面板数据的单位根检验过程比较复杂,我们采用LLC检验和IPS检验。LLC检验为相同根情况下的单位根检验方法,在原假设为数据中的各截面序列均具有一个单位根的情况下进行数据检验;IPS检验则允许各截面存在不同单位根的情况下进行检验,如果在给定的显著性水平上拒绝原假设,则表明面板数据序列是平稳的,反之,则表明面板数据序列是非平稳的[8]。我们对面板数据进行单位根检验时发现GDP增长率变化、贷款利率变化、PMI变化都拒绝了单位根假设,因此,我们建立的差分模型是平稳的。

四、结论及政策建议

综合上述实证分析,得出的结论是:由于现有的金融机构体制、中小企业信用环境、中小企业信贷产品价格形成机制的限制,中小企业信贷规模变化对贷款利率变化不敏感,使政策贷款利率市场化改革对中小企业融资的影响有限。为了提高中小企业信贷规模变化对贷款利率变化的敏感性,需要政府、金融机构、中小企业一起努力,培育竞争性的中小企信贷产品市场,因为提高竞争性是提高敏感性的有效途径之一。

(一)改善中小企业信贷产品卖方市场的竞争结构

目前的中小企业信贷产品市场,是金融机构主导的卖方市场结构。所谓中小企业信贷产品卖方市场,是指中小企业信贷产品单一,供应短缺,中小企业在交易中处于市场被动地位的买方,即“乙方”地位,中小企业不可以随意选择金融机构及其相关产品与服务。而金融机构在业务交易当中处于“甲方”地位,不需要积极开拓中小企业信贷产品市场,不会面临激烈的同行业信贷产品竞争[10]。在不充分竞争的中小企业信贷产品市场中,金融机构可以根据自己的优势来控制产品价格及信贷额度,中小企业信贷规模变化对贷款利率反应不敏感,因此需要改善这一卖方市场的竞争结构。首先,继续深入放开对利率的管制,在贷款利率放开后,继续完成存款利率市场化目标,在价格竞争环境下改变金融机构信贷产品的卖方主体地位,使其向买方主体转变。其次,引入更多竞争性金融机构到中小企业信贷产品市场中,丰富产品,扩大供给。现有的金融机构竞争体系需要加入更多针对中小企业的中小金融机构,需要注入民营资本这一活跃因子,只有改善中小企业信贷产品卖方市场上的金融机构竞争结构,才能提高中小企业信贷产品市场的竞争系数。

(二)培育中小企业信贷产品的买方主体

要完成中小企业信贷产品市场从卖方市场向买方市场的转变,关键是培育中小企业信贷产品的买方主体。中小企业要想在金融机构信贷产品市场上占主动地位,需要政府和中小企业共同努力。首先,政府需要从政策上支持优质中小企业的培养,分层、分地区、分行业筛选优质中小企业到买方市场池中,设计竞争标准,达到一定标准后对金融机构放开中小企业买方市场池,使信贷供求双方在这一市场池中充分竞争。其次,中小企业需要努力积累信誉,建立企业发展的长效机制,消除信息不对称因素。

参考文献

[1]巴曙松.央行贷款利率上限取消的改革意义[J].南风窗,2004(22):59.

[2]李敏.基于利率市场化改革的中小企业融资[J].经济问题,2005(8):46-48.

[3]于越.利率市场化与中小企业融资问题分析[J].山东社会科学,2009(11):122-124.

[4]王东静,张祥建.利率市场化、企业融资与金融机构信贷行为研究[J].世界经济,2007(2):50-59.

[5]桑蕾.我国金融机构信贷对利率变动的敏感性分析[D].北京:对外经济贸易大学,2006.

[6]杨艳艳.浅析贷款利率市场化背景下的中小企业融资问题[J].中国集体经济,2013(18):30-32.

[7]陈琰,许 非. 利率市场化下中小企业融资与商业银行定价研究[J].金融与经济,2011(3):18-20.

[8]刘吕科,张定胜.贷款额度对政策利率变动的敏感性[J].投资研究,2012(7):90-97.

[9]林毅夫,李永军. 中小金融机构发展与中小企业融资[J].经济研究,2001(1):10-18.

[10]杨长汉.买方市场环境下商业银行的营销策略[J].财经界,2012(1):113.

(责任编辑:任红梅)

收稿日期:2014-12-25

作者简介:王小霞(1969-),女,陕西武功人,西安财经学院经济学院副教授,硕士生导师,研究方向为企业融资与区域金融;陆东艳(1986-),女,壮族,广西南宁人,西安财经学院经济学院硕士研究生,研究方向为企业融资与区域金融。

中图分类号:F830∶F276.3

文献标识码:A

文章编号:1672-2817(2015)02-0015-04

The Marketization of Loan Interest Rate and the Financing of Small and

Medium-Sized Enterprises :Empirical Analysis Based on the Sensitivity

of Small and Medium Enterprises Credit to the Interest Rate

WANGXiao-xia,LUDong-yan

(School of Economics, Xi’an University of Finance and Economics, Xi’an 710100, China)

Abstract:The views on the influence of loan interest rate marketization to the financing of small and medium-sized enterprises vary among different domestic scholars. Through empirically research the pool data of ten regions which the development of small and medium-sized enterprises and the economic growth have high fitting coefficient. The results show that the credit scale of small and medium-sized enterprises are not sensitive to the changes of loan interest rate. Therefore,the influence of loan interest rate marketization on the small and medium-sized enterprises financing is limited. Improving competitiveness is one of the effective ways to improve the sensitive coefficient. Therefore, improving the bank competition structure in seller market of credit,cultivating the subject of small and medium-sized enterprises in buyer’s market of credit are important way to inprove the sensitive coefficient.

Keywords:the marketization of interest rates; loan interest rate; the financing of small and medium enterprises