我国农村小额信贷保险险种问题研究

2015-12-31刘金霞

刘金霞,杨 妍

(1.河北广播电视大学,河北 石家庄 050071;2.河北经贸大学,河北 石家庄 050061)

我国农村小额信贷保险险种问题研究

刘金霞1,杨妍2

(1.河北广播电视大学,河北 石家庄050071;2.河北经贸大学,河北 石家庄050061)

摘要:农村小额信贷保险将个人信用与信贷额度、风险控制能力加以综合运用,有利于化解长期困扰农业和农村经济发展的“贷款难”问题,实现共赢格局。目前我国农村小额信贷保险主要有借款人意外伤害保险、借贷者农村小额信贷保险定期保险、小额信贷组合保险以及农村小额信贷保证保险等四类险种,数量少,保障范围狭窄,险种覆盖区域较少,同质化严重,借款人与信贷机构之间、借款人与保险公司之间以及银保之间权利义务不对等。为进一步推动我国农村小额信贷保险发展,必须加大扶持力度,扩大农村小额信贷保险产品供求;扩大农村小额信贷保险的责任范围,充分转移信贷风险;实行差异化费率,保证农村小额信贷保险的公平性;改革现有农村小额信贷保险投保方式和合同相关内容,维护借款农户权益;大力开发和推广农村小额信贷保险新险种,完善农村信贷风险保障体系。

关键词:农村小额信贷保险;险种;信贷风险;保证保险;信用保险

农村小额信贷保险是为解决农村小额信贷所面临的风险应运而生的。尽管其在解决“融资难”和创新农村信贷与保险合作方面发挥了一定的作用,但仍亟待完善和创新。本文拟从农村小额信贷保险的主要险种及其特征入手,进一步分析存在的问题,通过完善和创新,推动农村小额信贷保险发展。

一、我国农村小额信贷保险的主要险种

目前我国农村小额信贷保险险种主要包括借款人意外伤害保险、借贷者农村小额信贷保险定期保险、小额信贷组合保险以及农村小额信贷保证保险等。

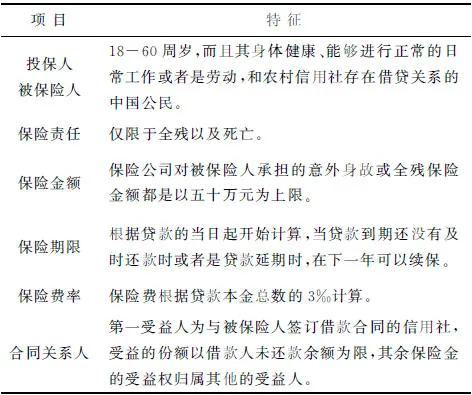

1.借款人意外伤害保险

借款人意外伤害保险是由借款人缴纳保费,当借款人意外伤残或意外身故而不能还款时,由保险人提供还款保障的保险。该险种一般由信贷机构代理销售。当借款人向信贷机构申请贷款时,信贷机构一般要求借款人投保该险种。在保险期间内,如借款人发生保险合同约定的保险事故而不能还贷时,则由保险公司、信贷机构(第一受益人)和第二受益人(或保险合同约定享有保险金请求权的人)协商理赔事宜。出险时,若保险金额等于未偿还的贷款额,则保险公司按照保险金额直接支付给信贷机构;若保险金额高于未偿还的贷款额,则保险公司将未偿还的贷款额支付给信贷机构后,将超过保险金额的部分支付给第二受益人。

从各保险公司提供的此类保险条款看,该险种具有以下主要特征:被保险人主要以年龄为限制条件,并引入夫妻联保;保险责任范围以身故为主;保险金额有上下限;保险期限1至3年;保险受益人层级明显。见表1。

表1 借款人意外伤害保险特征

资料来源:保险公司保险条款。

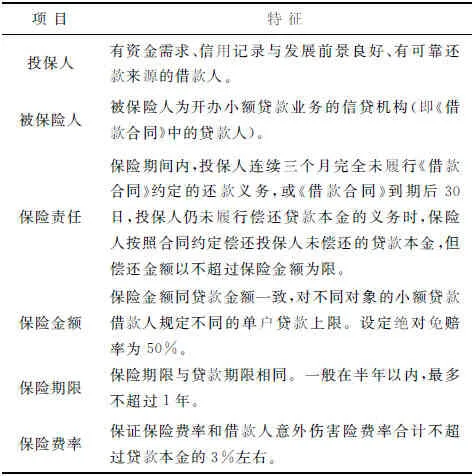

2.借贷者农村小额信贷保险定期保险

该保险是由保险公司承保农村信贷机构面临的借贷者因全残或死亡而不能还贷的风险。如广东省肇庆市农村信用社为化解农业信贷风险,与中国太平洋人寿保险股份有限公司肇庆中心支公司进行了相关业务的合作,共同新开发出了这一小额信贷保险险种(主要做法及特征见表2),并在该市辖区八家县级农村信用联社进行广泛推广,有七户农户成功获得索赔,并用所得到的索赔金额还清了农信社的借款金额,使农信联社减少了10万元风险损失,还得到了10万元的代理业务费。[1]

表2 借贷者农村小额信贷保险定期保险特征

资料来源:钱富强.我国农村小额信贷保险研究[D].长沙:中南林业科技大学,2013.

3.小额信贷组合保险

小额信贷组合保险是将农业自然灾害、借款人信用以及借款人人身意外伤害组合起来的综合保险。与借款人意外伤害保险相比,拓宽了保险责任范围,既包括借款人人身意外伤害,又包括农业自然灾害,在一定程度上降低了信贷机构的风险。同时,由于保险公司在单个农业保险上的亏损可由人身意外伤害保险的盈利来对冲,因此,保险公司可以以组合的方式降低非系统性风险。其操作方式是:保险公司对经营设施蔬菜、水果等农产品的农户提供小额信贷组合保险服务,信贷机构对投保小额信贷组合保险的农户优先发放贷款,政府财政对投保农户给予保费补贴,形成了政府、信贷机构和保险公司共担风险的信贷保险模式。

例如,国元农业保险公司在安徽省开办的草莓种植小额信贷组合保险,人保财险在陕西省开办的设施蔬菜“银保富”产品,都属于此类保险。草莓种植小额信贷组合保险包括大棚草莓自然灾害保险和借款农民意外伤害保险。[2]设施蔬菜“银保富”包括蔬菜大棚棚体损失保险和借款人(大棚经营者)意外伤害保险。保险事故发生后,保险公司先将保险金支付给信贷机构,偿还借款人所欠的贷款本金,剩余部分支付给被保险人(借款人)或受益人。[3]见表3。

表3 小额信贷组合保险特征

资料来源:保险公司保险条款。

4.农村小额贷款保证保险

农村小额贷款保证保险是保险公司为借款人提供的保证保险。当借款人因非故意而不能偿还贷款时,由保险公司给予赔偿。这样,就可以使小额信贷借款人在无抵押、无担保的情况下,也能够从信贷机构获得贷款。为了防范风险,保险公司与地方政府或有关担保机构共担风险,以小额贷款保证保险为纽带,实现了保险公司、政府和信贷机构共同解决农民“融资难”的新模式。例如,紫金财产保险股份有限公司在江苏推出的江苏省农村小额贷款保证保险就属于此类险种。人保和太保财险在宁波市推出的城乡小额贷款保证保险主要面向农村种粮大户(包括农村经济合作社)、初创期小企业和城乡创业者(含个体工商户)。[4]见表4。

表4 农村小额贷款保证保险特征

资料来源:保险公司保险条款。

二、我国农村小额信贷保险险种存在的问题

1.险种数量少,保障范围狭窄

农村小额的信贷风险主要是信用风险。包括借款人因经营不善或者发生自然灾害致使经营收益无法达到预期甚至亏损、借款人因遭受意外事故或者突发疾病等而无力归还贷款,以及借款人因诚信或者道德问题而故意不归还贷款等情况。此种风险可以通过信用保险和保证保险两类保险提供保障。但从保险公司目前提供的相应险种类型来看,数量较少,远不能满足现实需求。一是现有险种大多为保证保险性质的保险,由信贷机构投保的信用保险较少,信贷机构无法通过信用保险进行信贷风险的转移。二是现有的农村小额信贷保险不仅数量少,保障范围也较为狭窄。借款人意外伤害保险保障的是借款人的意外伤害风险,仅仅实现的是“小额信贷+意外伤害”的业务模式,对于借款人的疾病风险、经营风险和自然风险等并没有提供保障。借贷者农村小额信贷保险定期保险与借款人意外伤害保险类似,仅对借贷者因全残或死亡而不能还贷的风险提供保障,对其他信贷风险未提供保障。信贷组合保险也仅限于农业设施保险,并且依靠意外伤害保险的承保盈利来弥补单一农业保险的亏损,对于其他种植业和养殖业所面临的自然风险并没有提供保障。由于信用体系不建全,农村小额信贷保险面临高风险、低收益,供给不足问题,业务规模难以满足市场需求。因此,从总体来看,我国农村小额信贷保险只为贷款中的信用风险提供了部分保障,对于解决“融资难”的作用有限。

2.险种覆盖区域较少,同质化严重

农村小额信贷保险仍然处在试点和探索阶段,涉及农村小额信贷保险的信贷总量不大。借款人意外伤害保险2005年在泗洪县试点销售,2007年在宿迁市全面推广,2008年在广西、河南等九个省区的部分县以下农村试点,2009年试点区域扩展到山东、陕西、云南等10个省区。小额信用贷款保证保险2009 年下半年在广东佛山和浙江宁波地区开展,随后在江苏、上海、山东、天津、北京等地推广。由于保险公司对此类保险开办经验不足,至今还没有在全国全面推开。另外,由于推广的各险种的保险条款雷同,保险保障范围、保险期限无差异,忽略了经济发展水平、地区、保险标的的差异,缺乏灵活性,使农村小额信贷保险在低水平上重复建设,信贷风险的保障体系不完善,借款人个性化的需求无法满足。

3.借款人与保险公司之间权利义务不对等

农村小额信贷保险各险种的保险费率无差异,没有充分体现借款人的风险水平,其贷款保证的本质特征并不显著。保险金额与贷款金额相同,虽有保险金额的限定控制了保险公司的整体风险,但是忽略了借款人自有资金的作用,限制了借款人选择部分投保的权利。借款人通过支付保险费获得了被保证权,有助于其取得贷款。但是,当借款人无法按期归还贷款时,尽管保险人可以代替其偿还贷款余额,由于保险人也获得了相应的追偿权,被保险人的还贷压力并没有彻底减轻。[5]也就是说,贷款保证保险只是起到一个为借款人增信的作用,并没有从根本上提供保险保障。在农村小额信贷保险险种的开发设计和经营中,保险公司更多地考虑自身的利益,强调经营中的风险控制,追求企业的经营效益,忽视市场对价原则及互利双赢的原则,借款人的成本收益的配比不合理,保险赔付率与保险承担风险不对称。

4.信贷机构与保险公司之间权利义务不对等

农村小额信贷市场的道德风险行为主要是借款人未按照合同约定的途径使用贷款或使用贷款不负责任,隐瞒收益并逃避偿债义务。农村小额信贷保险承保的是借款人的还款信用,需要保险人严格审查投保人的资信状况。但实践中这一环节往往由信贷机构完成。由于信贷机构属于农村小额信贷保险合同的关系人,借款人购买该保险会提高贷款的安全性,可能导致放松对借款人信贷状况的审查,使原本不具备贷款资格的借款人获得贷款,从而提高了保险公司的理赔概率。另外,由于信贷机构对借款人的监督和管理的积极性和主动性有所下降,在与保险公司配合时可能出现推诿责任等情况,易诱发借款人的道德风险。加之保险合同中追偿权的威慑力和约束力弱于贷款合同,因此,理性的借款人会选择放弃还款,从而增加保险公司的风险。

5.信贷机构与借款人之间权利义务不对等

信贷机构向借款人提供小额信用贷款时,有的是指定保险公司和投保险种,强制借款人购买保险;有的表面上是自愿购买,但实际上仍将其作为获得贷款的条件。[6]为了保证贷款安全,信贷机构在与借款人签订借款合同时,还要求借款人将信贷机构列为第一受益人,使其享有保险金的优先受偿权。这种行为,第一,违背了《保险法》关于不得强制投保人订立保险合同的规定,损害了借款人自愿投保的权利。第二,损害了投保人自由选择保险公司和险种的权利。第三,信贷机构作为农村小额信贷保险的代理人,为保障其自身权益,在向贷款人推销保险时,不可避免地产生同样立于强势地位的信贷机构和保险公司联合损害弱势的借款人的情况。第四,受益人一般是人身保险合同中的专有概念,财产保险合同中只有投保人、保险人和被保险人,没有受益人。而且,受益权是一种期待权,受益人行使保险金请求权,必须是在被保险人死亡之后。如果被保险人生存,受益人不存在受益问题,保险金的请求权仍由被保险人享有。此外,在保险合同有效期,投保人或被保险人有权根据自己的意愿随时变更受益人,受益人具有不稳定性。因此,信贷机构这种作为受益人受偿保险金的做法,不仅有失公平,还会让借款人对其产生抵触情绪,甚至还会危及到信贷机构自身的信誉。而且,在同一险种中,一方既是受益人又是代理人的做法,也不符合保险的基本原理。第五,借款人因申请贷款而投保农村小额贷款保险时,信贷机构不仅获得利息收入,还收取农村小额贷款保险代理手续费,又降低了贷款风险。而借款人除了支付贷款利息,还支付保费,经济负担较重,与信贷机构之间的风险与收益不对等。[7]

三、我国农村小额信贷保险险种开发对策

1.加大扶持力度,扩大农村小额信贷保险产品供求

目前,我国农村小额信贷保险处于起步阶段,需要政府的介入并加以扶持。即通过建立基金、费用补贴、建立风险管控和超额补偿措施等,调动借款人和保险公司的积极性,有效扩大农村小额信贷保险产品的供给与需求。对于费用补贴而言,政府扶持的方式包括农户保费补贴或保险公司经营管理费用补贴。农户保费补贴可以防止保险公司为了获取经营管理费补贴而重业务数量轻自身内在风险的问题,提高借款人投保小额信贷保险的积极性,增加信贷保险需求。保险公司经营管理费用补贴可以降低保险公司成本,提高收益水平,促进其开发更多的更能满足需要的农村小额信贷保险产品,推动农村小额信贷保险业务向多样化方向发展。

2.扩大农村小额信贷保险的责任范围,充分转移信贷风险

农村小额信贷保险保障的主要是由于意外事故导致的身故和残疾,保险事故的近因是意外事故。然而,因疾病以及伤害带来的大额医疗费用对借款人的偿债能力影响更大,所以,应该将疾病、大额医疗费用等纳入保险责任范围。同时,洪水、山洪暴发、冰雹、特大降雨、决堤、雪灾等自然灾害对农作物及财产造成的损失对于借款人偿还农业小额贷款能力的影响最为直接,因而应将种植业、养殖业等农业项目的自然风险也纳入保险责任范围。不过,由于我国农村小额信贷保证保险在试点和探索阶段,保险责任范围必须与保险公司自身经营能力相匹配。责任范围太窄,不能充分转移信贷风险;责任范围过宽,也不利于信贷机构的信贷资金管理,保险公司承担的风险也不容易控制。

3.实行差异化费率,保证农村小额信贷保险的公平性

农村小额信贷保险产品费率不仅直接影响保险公司的经济效益,也体现社会公平,对农村小额信贷保险市场的长远发展具有十分重要的意义。因此,保险公司应该建立更加科学灵活的费率机制,依托信贷机构和保险机构强大的数据分析平台,掌握每一笔信贷业务的质量和风险程度,并据此确定不同的保险费率,使风险小的优质客户最大限度地得到优惠。在农村小额信贷保险发展初期,可以采用分层定价和实行优惠机制两种方式。所谓分层定价,即保险公司根据借款人的贷款额度进行分层定价。因为贷款数额的大小与风险的大小成正相关关系。贷款数额越大,保险公司承担的风险越大,费率也相应较高;反之,费率则可以降低。所谓优惠机制,即根据借款人的信用情况采取费率优惠措施。对没有逾期贷款的借款人,可以采取费率优惠措施,使费率这一价格杠杆真正发挥作用。

4.改革现有农村小额信贷保险投保方式和合同相关内容,维护借款农户权益

如前所述,现有农村小额信贷保险在投保方式、合同性质、受益人指定等方面都不尽合理,严重损害借款人利益,影响农村小额信贷保险可持续发展。为此,应变强制保险为征询借款人意愿的自愿保险,变信贷机构指定保险公司和投保险种为借款人自愿选择保险公司和投保险种,变信贷机构为第一受益人为借款人任意指定受益人,变格式合同为更趋人性化的非格式合同。以充分尊重借款人(投保人)投保的自主权,维护借款农户自身权益。

5.大力开发和推广农村小额信贷保险新险种,完善农村信贷风险保障体系

一方面,应进一步丰富农村保证保险险种,使借款人面临的各种不能还贷的风险都能通过保证保险由保险人提供相应保障,从而更容易获得信贷机构的贷款。另一方面,应大力开发和推广农村小额信用保险,变仅由借款农户单方购买保险为信贷机构和借款农户多方投保,形成更加完备的农村信贷风险保障体系。所谓农村小额信用保险,是信贷机构向保险人投保借款人的信用的保险。此时,信贷机构既是投保人,也是被保险人。信贷机构投保农村小额信用保险,不仅可以降低其自身面临的贷款损失,更能体现保险保障和损失补偿功能。首先,信贷机构作为保险当事人,受保险合同条款约束性较强,有义务也有意愿对借款人的资信状况进行更为严格的审查,还可以使借款人采取必要合理的风险防范措施,降低保险公司的经营风险。其次,信贷机构作为投保人投保农村小额信用保险,能够减轻借款人的融资负担,保障信贷机构与借款农户之间交易地位的平等,实现风险与收益的匹配。最后,信贷机构通过信用保险将未来可能发生的损失转嫁给保险公司,利用保险公司的信用和保险资金不断释放经济资本,扩展新的信贷业务,从源头上缓解“贷款难”问题。总之,通过开发农村小额信用保险,能够充分平衡信贷机构与保险公司、借款农户之间的权利义务关系,建立公平合理的风险分担机制,促进保险业务的多样化,拓展保险服务领域。

参考文献:

[1]钱富强.我国农村小额信贷保险研究[D].长沙:中南林业科技大学,2013.

[2]张雪峰.保险融资推动经济调整转型[N].中国保险报,2013-10-08.

[3]崔玉洁.杨凌示范区政策性农业保险发展问题研究——以“银保富”产品为例[D].杨凌:西北农林科技大学,2013.

[4]郭心义,赵乐,郝博雯.关于赴宁波考察小额贷款保证保险情况的报告[J].北京农业职业学院学报,2013(1):55-60.

[5]庄慧彬.解决农村融资难题:贷款保证保险与贷款信用保险间的优劣分析[J].保险研究,2010(3):78-81.

[6]邱峰.农村小额信贷保险协调性发展问题研究[J].农村金融研究,2013(4):63-67.

[7]邓启峰.我国小额信贷保险存在的问题及政策建议[J].北方经济,2012(12):98-99.

收稿日期:2015-01-28

作者简介:刘金霞(1964-),女,河北盐山人,管理学博士,教授,主要从事农村金融、保险与高等教育管理研究。

中图分类号:F842.6

文献标识码:A

文章编号:1008-469X(2015)02-0058-05

StudyontheProblemsofTypesofRuralMicro-creditInsuranceinChina

LIUJinxia1, YANG Yan2

(1.HebeiRadio&TVUniversity,Shijiazhuang,Hebei050071;

2.HebeiUniversityofEconomicsandBusiness,Shijiazhuang,Hebei050061,China)

Abstract:Rural micro-credit insurance integrate personal credit, credit line and credit risk control ability, which will help to resolve the long-standing problem of farmers’ difficulty of loan in agricultural and rural economic development and achieve win-win pattern. The insurance of rural micro-credit in China has mainly four categories including the borrower accident injury insurance, the insurance of rural micro-credit borrowers regular insurance, the micro-credit portfolio insurance and the rural micro-credit guarantee insurance. There are some problems such as much smaller quantity, the scope of protection stenosis, less insurance coverage area, serious homogenization, unequal rights and obligations among insurance company, farmer borrower and financial institution. To further promote the development of the insurance of rural micro-credit in china, it must strengthen the support, expand the rural micro-credit insurance product supply and demand; expand the rural micro-credit insurance coverage, full transfer credit risk; implement differentiation rate, ensure the fairness of rural micro-credit insurance; reform the existing rural micro-credit insurance purchase approach and the contract related content, safeguard farmers’ rights and interests; vigorously develop and promote rural micro-credit insurance new coverage, improve the credit risk guarantee system in rural areas.

Key words:rural micro-credit insurance; types of insurance; credit risk; guarantee insurance; credit insurance

【经济·法律研究】