因子分析法下传统能源类上市公司经营绩效评价

2015-12-30贵州财经大学贵阳550025

■ 成 玲(贵州财经大学 贵阳 550025)

在目前世界各国对于非可再生资源限制利用的政策背景下,传统能源在全球范围内的供需呈现出新的发展特点,进入2014年以来,以国际原油产品价格的大幅回落和国内煤炭资源价格的持续低迷为特征的新能源环境对我国能源类上市公司形成了严重的业务和业绩冲击,而我国原油严重依赖进口和贫气、多煤的自然资源特点又加剧了传统能源消费矛盾,分布最为广泛的煤炭类企业产能过剩,并且对生态环境形成恶劣影响,煤炭类上市公司具有整合产业链条、向煤基清洁能源转型的战略需求,通过衡量其经营绩效可以为其进行局部经营调整和渐进完成战略转型创造技术和决策基础条件,本文基于此,从财务角度对煤炭传统能源上市公司进行了基于因子分析法的聚类分析,得出传统能源行业展开并购重组和提升行业集中度、拓展新型业务的内在证据。

研究方法

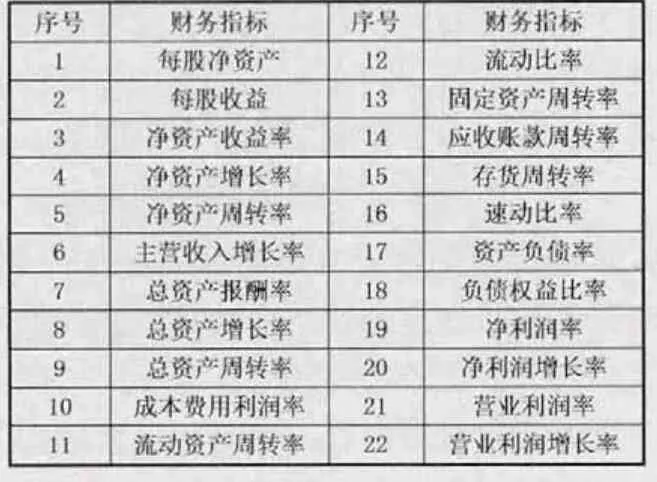

在目前对于上市公司经营绩效进行研究的主流方法体系中,基于EVA和平衡计分卡的财务指标评价法、以DEA和灰色关联分析为主的综合评价法、因子分析法构成主要研究分支,而具有结合前二者综合优势的因子分析法实现了对于评价主体主观性偏差的控制,能够从变量群中提取共性因子,因此选取作为本文的研究工具。此外,作为最具有可采集性和针对性的上市公司财务数据可以直观和相对真实的反映其过去特定时段的经营业绩,本文在对我国财政部颁发的《企业经济效益评价指标体系(试行)》进行借鉴的基础上,综合选取了22项财务指标作为评价因子,如表1所示,并基于国内32家主要的煤炭行业上市公司进行2010-2013年度财务数据取样,考虑到近年来煤炭市场的行情变化,2010、2011、2012、2013年数据分别赋予权重40%、30%、20%、10%。

实证分析

(一)数据处理

由于本文所选取的财务指标具有不同的量纲和因子性质,不能进行直接比较和计算,因此,从消除评价标准差异性的角度出发,需要对各项指标进行基于正向化和无量纲化的预先处理,以使其趋同,消除因子变异和指标数值大小的影响。

(二)KMO检验、Bartlett检验

对指标进行正向化和无量钢化处理后,还要对样本适用于因子分析法的有效性进行确认,检验各个指标之间的相关性强弱。因此,本文利用预测统计分析软件(PASW)对样本数据进行KMO检验和Bartlett检验,检验结果如表2所示。

在表2中,KMO检验值为0.460,一般认为,若KMO<0.5,则样本数据不适用于因子分析法,而0.460<0.5,因此,样本数据未能通过KMO检验;Bartlett检验统计量值947.223,自由度231,显著性为0(小于1%),检验通过。KMO检验结果表明因子分析法中所选取的指标存在部分相关性低下的现象,因此指标需要进行进一步精简。本文通过采用逐步筛选的方法,确定因子指标集合KMO检验值小于0.5,最终删减掉9项指标,得到筛选后的因子指标集合如表3所示。

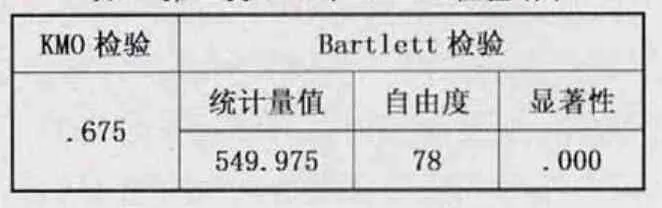

对筛选后的财务指标数据进行重复正向化和无量纲化处理,再次进行KMO检验和Bartlett检验,检验结果如表4所示。

从表4数据可知,筛选后的因子指标数据可以通过KMO检验,Bartlett检验统计量值为549.975,自由度为78,显著性概率为0(小于1%),通过检验。因此,筛选后的样本指标数据已经具备进行因子分析的基础条件。

(三)确定主因子

本文通过利用主成分分析法来确定模型中的主因子数量,通过观察已经确定的因子对原有变量总方差的解释情况(如表5所示),将因子进行旋转处理,旋转后的指标数据有4项显示特征值>1,因此将这4类因子作为本文研究的主因子。各因子对变量总方差的解释情况如表5所示,其中A表示初始因子解释,B表示提取因子后的方差解释,C表示因子旋转后的方差解释。从表5可以看出,提取4个主因子的累计方差贡献率为88.59%,即样本数据总体信息的88.59%可以由筛选的4类因子来进行反映,大部分信息得以保留,主因子具备了代替原始指标评价上市公司业绩的条件。

表1 初始因子分析法财务评价指标

表2 第一次KMO、Bartlett检验结果

表3 筛选后的因子分析法财务评价指标

表4 第二次KMO、Bartlett检验结果

表5 因子对变量总方差的解释情况

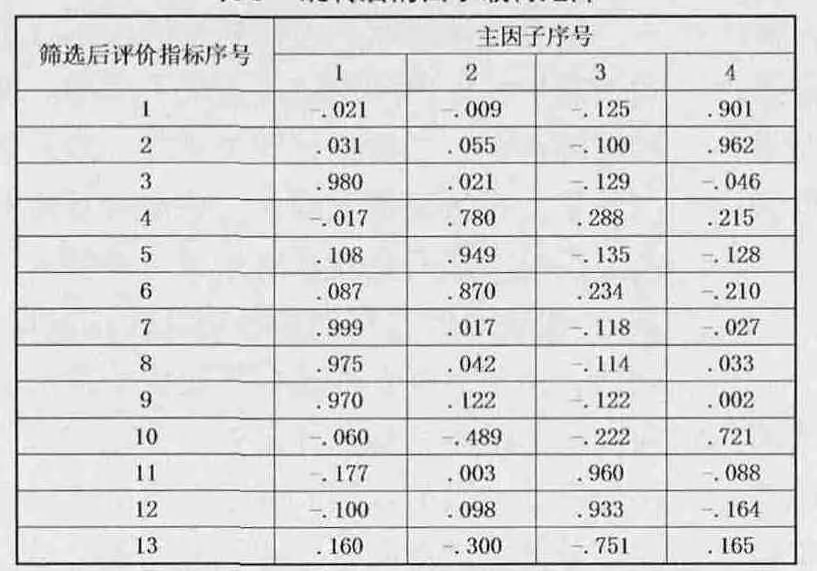

表6 旋转后的因子载荷矩阵

表7 因子分析法下的32家上市公司经营得分情况

图1 煤炭类上市公司经营评价聚类框架

(四)主因子聚类

在提取主因子之后,通过采取最大方差法(Max Variance)将因子旋转,以因子数据特征对其进行分类和赋予具体的经济含义,明确变量因子载荷,如表6所示。在表6中,筛选后的指标序号3、7、8、9显示出对于主因子1的较高载荷水平,分别对应主营收入增长率、总资产增长率、净资产增长率以及净利润增长率四个财务指标;筛选后的指标序号4、5、6显示出对于主因子2的较高载荷水平,分别对应流动资产周转率、总资产周转率、净资产周转率三个财务指标;筛选后的指标序号11、12、13显示出对于主因子3的较高载荷水平,分别对应流动比率、速动比率、资产负债率三个财务指标;筛选后的指标序号1、2、10显示出对于主因子4的较高载荷水平,分别对应每股收益、净资产收益率、净利润率。

根据财务指标对应主因子显示出的载荷水平差异,本文分别将各个主因子对应的财务指标归结为成长性(3、7、8、9)、运营性(4、5、6)、安全性(11、12、13)以及收益性(1、2、10)四类,以此来有针对性的衡量传统能源上市公司的发展能力、运营能力、资产利用效率、偿债能力以及综合盈利能力,并得到煤炭类上市公司经营评价聚类框架,如图1所示。

(五)实证结果

根据主因子聚类分析结果,得出32家煤炭上市公司在成长性、运营性、安全性以及收益性四个维度下的经营得分情况,如表7所示。

根据32家上市公司在不同维度的得分差异进行划分,经营安全性较好的公司包括大同煤业、靖远煤电、四川圣达、中煤能源等;兼具安全性和成长性的公司包括国投新集一家;上海能源、冀中能源等公司表现出运营稳健但安全性、成长性、收益性较差的特点;大有能源的成长性在考察的32家上市公司中最为突出;中国神华、兰花科创、国际实业等公司则展现出相对占优的盈利能力。从因子分析法下的评价得分整体情况来看,32家上市公司在2010-2013财年的经营绩效较为一般,大量公司收益能力低、成长性差,部分公司如爱使股份等运营能力较差,这与我国煤炭市场近年来的外部发展环境特点相吻合,大量企业处于盈亏平衡线以下,规模较小的企业停产、倒闭等成为常态,煤炭行业已经鲜有企业能够兼顾成长、稳健运营、财务安全以及强劲的现金流支撑。

结论

根据本文的分析可知,我国以煤炭为代表的传统能源行业在限制非可再生能源利用政策和国家环境安全压力、行业产能过剩的背景下已经呈现出愈发艰难的发展局面,行业内的企业盈利特性普遍较差,而行业资源特点、企业和企业家的固化思维等也限制了传统能源行业的迅速转型,在实践中则表现为企业停产和倒闭,传统能源行业的上下游产业具有强烈的兼并和重组意愿。从目前的发展情况来看,煤基清洁能源以及以煤层气、煤制气为代表的常规气体制天然气是主流的传统能源类企业转型方向,煤炭等传统能源类企业只有充分认识到企业发展与国际能源消费形势、绿色环保产业发展政策之间的互动关系并进行充分实践,其才能维持企业的可持续运行,并通过新业务来建立利润增长点,构建财务安全壁垒,在可以预见的能源类行业大变革和新突破中寻求立锥之地。

1.张静.创业板上市公司经营绩效评价研究——基于层次分析法和综合评价模型[J].吉林金融研究,2013(12)

2.武朝荣.能源行业上市公司会计信息披露存在的问题及改善措施[J].财经界(学术版),2014(21)

3.田亚峻.中国煤化工现状与发展思考——写在“十三五”之前[J].煤化工,2014(6)

4.田祥宇.煤炭上市公司环境会计信息披露研究——以山西省煤炭上市公司为例[J].会计之友,2014(3)

5.田洁.EVA业绩评价方法在煤炭上市公司中的应用——以山西煤炭上市公司为例[J].会计之友,2012(2)