工业企业不同阶段的增值税账务处理分析

2015-12-29钱艳娜

钱艳娜

工业企业不同阶段的增值税账务处理分析

钱艳娜

在工业企业的会计核算和账务处理中,有关增值税的问题是个难点,本文分别从供应阶段、生产阶段和销售阶段介绍有关增值税的账务处理。

工业企业;增值税;账务处理

工业企业的生产经营活动可分为供应阶段、生产阶段和销售阶段,不同阶段有关增值税的处理是不相同的,本文分别从三个阶段来研究增值税,并通过具体案例进行账务处理的分析。

一、“增值税”在供应阶段的账务处理

工业企业在供应阶段涉及到的增值税问题是有关进项税的处理,会计与税法的规定不同,有的进项税额允许抵扣有的进项税额不允许抵扣,关键在于正确判断进项税额允许抵扣与不允许抵扣的情况。

(一)允许抵扣的进项税额

如果进项税额属于允许抵扣的情形,增值税本身又是价外税,应按价税分别记账。允许抵扣进项税额的具体情形分以下几种:

1.从销售方取得的增值税专用发票上注明的增值税额允许抵扣进项税额(接受投资转入的货物、接受捐赠转入的货物、接受应税劳务时其扣税凭证符合规定的也允许抵扣进项税额)。

2.从海关取得的海关进口增值税专用缴款书上注明的增值税额允许抵扣进项税额。

3.一般纳税人购进农产品时允许按买价的13%抵扣进项税额。

购进农产品的扣税凭证非常特殊,分多种情况:①从粮食流通企业购进的农产品可以用取得的增值税专用发票作为扣税凭证;②从国外进口的可以用海关进口增值税专用缴款书作为扣税凭证;③从农场买入的农产品可以用取得的农产品销售发票作为扣税凭证;④收购农民个人的农产品可以用取得的农产品收购发票作为扣税凭证。

4.购进货物的运费允许抵扣进项税额。

运费、建设基金等允许抵扣进项税额,而运输途中的装卸费、保险费和其他杂费不能抵扣。也就是说,货运发票上应分别注明运费和杂费,运费可以按7%的税率进行抵扣,杂费不能抵扣,如果发票统一写成运杂费的将全额不予抵扣。

(二)不允许抵扣的进项税额

进项税额如果属于不允许抵扣的情形,就应该按照“价税合一”的原则记账,不通过“应交税费——应交增值税(进项税额)”科目核算。具体规定如下:

1.用于非增值税应税项目、免征增值税项目、集体福利或个人消费的购进货物或应税劳务的进项税额不允许抵扣。从2009年1月1日起固定资产的进项税额允许抵扣,但是不动产的进项税额不得抵扣,因为它不属于增值税的应税项目。例如,一个正常运营的矿山开采煤炭时(耗费的电)所交的电费允许抵扣进项税额;但是如果正在开发一个矿井,矿井开发还没有完成,在开发过程中(耗费的电)所交电费的进项税额是不能抵扣的,因为矿山属于不动产,用于不动产的购进货物或应税劳务的进项税额不能抵扣。

2.非正常损失的购进货物及相关应税劳务的进项税额不允许抵扣。从2009年1月1日起自然灾害的损失不再作为非正常损失,还要注意,合理损耗的进项税额允许抵扣,与没有损失的货物的核算是一样的,比如汽油保管的再好也会挥发,这种就属于合理损耗允许抵扣进项税额。

3.自用消费品不允许抵扣进项税额。例如,外购的摩托车、汽车、游艇的进项税额不允许抵扣,因为这类产品买进来不是用于生产经营的而是用于自身消费的,需缴纳消费税。

4.第1至3项规定的货物的运输费用和销售免税货物的运输费用不允许抵扣进项税额。

二、“增值税”在生产阶段的账务处理

工业企业在生产阶段有关增值税的问题主要是进项税额的转出,具体分两种情况:①用于非增值税应税项目、免税项目、集体福利和个人消费的购进货物或应税劳务的要做进项税额转出;②非正常损失的外购货物、在产品、产成品应做进项税额转出。举例说明:

【例1】某食品加工企业外购一批面粉,取得农产品收购发票注明价款30000元。

借:原材料 26100

应交税费——应交增值税(进项税额) 3900

(30000×13%)

贷:银行存款 30000

接下来我们可以假设两种情况:

第一种情况,如果该企业将账面价值10000元的面粉分发给本厂职工。这种情况属于将外购货物用于集体福利或个人消费,应作进项税额转出。

借:应付职工薪酬——非货币性福利 11494

贷:原材料 10000

应交税费——应交增值税(进项税额转出)1494

第二种情况,如果该企业将自己生产的价值12000元的糕点分发给本厂职工,成本9000元。

生产糕点时购进面粉的进项税额已经抵扣,这里无需再做进项税额转出,账务处理如下:

借:应付职工薪酬——非货币性福利 14040

贷:主营业务收入 12000

应交税费——应交增值税(销项税额) 2040

借:主营业务成本 9000

贷:库存商品 9000

三、“增值税”在销售阶段的账务处理

工业企业在销售阶段涉及到的增值税问题主要是销项税额的处理,分以下几种情况:

(一)销售货物或提供应税劳务的账务处理

这种情况的账务处理相对简单,主要涉及“应交税费——应交增值税(销项税额)”科目,需要注意的是企业销售货物或提供应税劳务还包括将自产、委托加工或购买的货物分配给股东或投资者。

(二)出口货物的账务处理

根据财税[2002]7号规定,生产企业自营或委托外贸企业代理出口自产货物,增值税一律实行免、抵、退税管理办法(另有规定的除外)。会计核算主要涉及“应交税费——应交增值税(进项税额转出)”、“应交税费——应交增值税(转出未交增值税)”、“应交税费——未交增值税”、“应交税费—应交增值税(转出多交增值税)”、“应交税费——应交增值税(出口退税)”等科目。

(三)视同销售行为的账务处理

“视同销售”通俗点讲是指因为取得销售收入和增加现金流量会计核算上不作销售处理,但是考虑到转出货物进项税额的抵扣,也担心以后很难找到合适的征税环节,税法上需要计算缴纳增值税并开具专用发票。税法中规定了8种视同销售的行为,按照现行会计准则的规定将自产货物分发给本厂职工会计核算中已经确认了销售收入,税法上就没必要再作为“视同销售”了。

(四)带包装销售货物的账务处理

1.包装物随同产品出售但单独计价的按规定应缴纳增值税,借记“应收账款”科目,贷记“其他业务收入”、“应交税费——应交增值税(销项税额)”等。

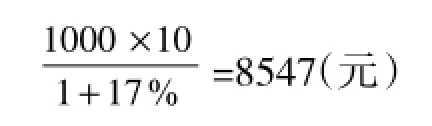

【例2】濮华企业2014年9月销售产品一批,不含税售价为50000元,随同产品出售但单独计价的包装物1000个,普通发票上注明单价为每个10元,款项尚未收到。

先计算随同产品出售的包装物的收入,

再计算应交纳的增值税,

50000×17%+8547×17%=9953(元)

账务处理如下:

借:应收账款 68500

贷:主营业务收入 50000

其他业务收入 8547

应交税费—应交增值税(销项税额) 9953

2.包装物押金和租金

收到包装物押金时不征收增值税,直接记入“其他应付款”,押金逾期转收入时应按规定计征增值税,借“其他应付款”科目,贷“应交税费——应交增值税(销项税额)”、“其他业务收入”等科目。

需要注意,酒类产品很特殊,啤酒和黄酒收到包装物押金时不征收增值税,其他酒类产品在收取押金时要计征增值税。

随同货物销售收取的包装物租金需要征税增值税,单独出租收取的包装物租金征收营业税。

[1]国家税务总局.财政部.营业税改增值税试点方案.2011. 11.

[2]张斌.营业税全面取消后的影响分析.财会研究.2011(2).

(作者单位:濮阳职业技术学院)