新形势下商业银行网点渠道转型升级研究

2015-12-23王军山

陈 立 刘 赢 王军山

新形势下商业银行网点渠道转型升级研究

陈 立 刘 赢 王军山

编者按:随着移动互联技术的兴起,导致商业银行的到店客户结构和金融行为发生了很大变化,为了应对互联网金融产品的冲击满足客户个性化和多元化的需求,商业银行的网点渠道转型升级势在必行。

一、商业银行网点渠道转型升级同业及跨业对比分析

Brett King在《Bank3.0》中指出:未来客户需要的不是实体营业网点,而是银行的功能。当客户可在网上取得更便捷和完善的服务时,光顾实体网点的必要性越来越低,届时,网点不再享有利基,将走向逐步删减与缩编的命运,而幸存者则将以迥异于传统网点的面貌服务客户。在银行3.0时代,商业银行在同业竞争的加剧以及“互联网+”金融浪潮的推动下,以围绕提升网点客户体验,增强网点核心竞争力为方向的网点渠道转型升级的思考已转化为实践,各种形式的“未来网点”已悄然落地,传统的物理网点正在被越来越多的同业或跨业创新模式所改变。

(一)商业银行网点渠道转型升级同业比较

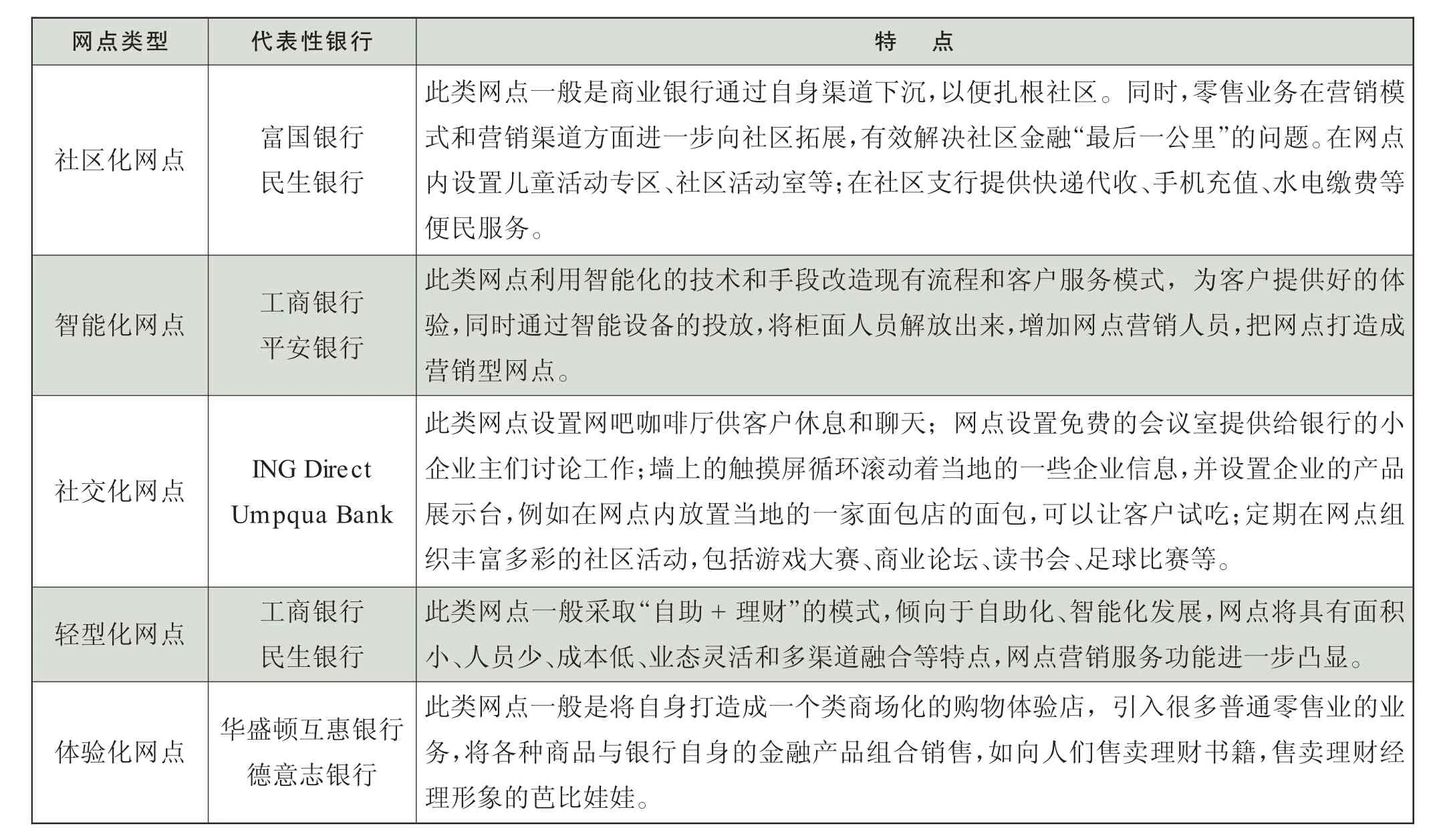

新技术的快速普及应用和互联网金融的发展,使得商业银行未来客户的结构层次与金融需求日益呈现多元化趋势,同质化的网点渠道竞争格局将被打破。国内外商业银行也结合自身网点实际情况,采取了具有前瞻性和系统性的渠道竞争策略,重新设计和调整网点渠道发展战略,以确保网点渠道转型升级的成功(见表1)。

通过对上述几种网点类型的对比分析可以看出,商业银行在未来网点渠道转型升级的道路上,都表现出精准定位目标客户,为他们提供个性化、差异化服务;在传统交易和业务处理上的功能逐渐减少,“去功能化”明显,而围绕目标客户需求构建的“泛金融”特色服务功能将逐渐增加;向零售商学习先进经验,逐渐回归其销售和服务终端的本质;网点智能化和社区化趋势明显,线上线下渠道的有效融合成为网点渠道转型升级成败的关键所在。

(二)商业银行网点渠道转型升级跨业比较

目前,国外许多银行已经在向优秀的零售商学习先进的门店管理经验,提升客户体验。如富国银行把自己的分支机构称为“store”,花旗银行和Umpqua Bank每年都对员工进行零售门店客户服务培训。网点作为金融产品和金融服务的零售终端,在转型升级的道路上,既要把优秀零售商门店的先进经验作为重要的参照物,又要对门店失败零售商的经验进行总结,最终将商业银行网点回归其销售和服务终端的本质(见表2)。

通过对上述几家跨业零售商门店的对比分析可以发现,在竞争比较充分的零售行业,以客户为中心的体验型服务是他们成功的关键。零售门店无一不高度重视客户体验,利用各种手段和方式吸引客户,整合自身的供应链来增强客户的黏性。在网点服务日益同质化的金融行业,是时候虚心向跨业零售商们学习如何以客户为中心提供高黏性的服务。

表1 商业银行网点渠道转型升级同业比较

二、我行网点渠道转型升级何去何从

自2004年伊始,我行网点核心竞争力提升工程便全面展开,不断推进网点由传统的“交易结算型”转变为“营销服务型”,以加强网点营销力量。但是,仍存在着诸多问题,比如网点数量多,柜员占比高;排队严重,客户体验差;网点同质化严重,客户黏性不足;智能网点处于起步阶段,渠道整合需进一步探索。

随着互联网金融的快速发展,客户需求和客户结构的快速改变以及新技术的不断应用,未来我行1.7万个网点渠道转型升级何去何从,已成为横亘在我们面前亟须解决的首要问题。

1.网点仍是我行主要渠道,其作用不可替代

现阶段,我行形成了线下物理网点、自助银行,线上网上银行、手机银行、电话银行,并辅之以E-ICBC的三大平台和三条产品线:直销银行融e行、电商平台融e购、金融社交平台融e联、快捷支付工具工银e支付、投资工具工银e投资、融资产品网贷通和逸贷,以及作为我行未来网点前哨战的智能网点等的线上线下金融渠道。尽管新兴渠道已经成为银行重要的销售渠道,但物理网点在银行业务经营中仍发挥着不可替代的作用,特别是在金融监管政策依旧严控风险的背景下,客户复杂业务的办理、高质量的金融咨询服务等深度互动交流的业务领域,线下物理网点服务不可或缺。

2.软硬齐转,加快网点“瘦身”

以提升客户整体体验,增强网点竞争力为核心的网点“瘦身”工程,是一场理念、策略、流程的变革。具体应从两方面开展,即以业务流程优化和网点撤并升级为特色的软硬转型。在业务流程方面,应树立“简单在前台,复杂在后台”的改革思路,将我行大量的简单、重复性交易业务从前台剥离,引流向非网点渠道和业务集中处理的中后台。从而把大量柜员从前台解放出来,以加强一线网点的营销服务能力,优化人力资源结构;在网点撤并升级方面,应看到未来网点不会消亡,但是“去网点化”已成趋势,加快推进网点总量的瘦身、网点的升级和区域布局的调整,将我行有限的经营资源投放到收入最具增长潜力的核心部分,不断提升网点的核心竞争力,增强网点盈利能力。

3.网点功能重新定位,渠道多元化尝试

表2 商业银行网点渠道转型升级跨业比较

目前,我行电子银行业务笔数占全行业务笔数的比率已达到80%以上,手机银行客户突破了1.6亿户,交易额同比增长110%,短信银行、微信银行的业务处理已经达到了60万笔。在替代效应的冲击下,网点到店客户数将持续减少,网点功能需重新定位,即完成我行第二阶段的网点渠道转型目标,从原来的交易处理型网点转型为营销服务型网点。同时,随着我行运营标准化工作的持续性开展,网点人员、柜口、岗位、服务等都进行了优化配置,网点轻型化趋势逐渐明显。同时,针对特定区域、特定年龄层次的客户,我行除将“智能化网点”、“轻型网点”作为主流模式外,还应借鉴国内外同业和跨业的先进经验,积极进行一些差异化和个性化网点渠道的尝试,如“社区化网点”、“咖啡网点”、“地铁网点”、“体验型网点”等,以不断探索适合我行网点渠道转型升级的最佳模式。

4.线上线下渠道加速融合,发力O2O

当前,智能化网点作为我行网点渠道转型升级的前哨战,能否继续保持我行的渠道优势,还尚需时日验证。不过,可以预见的是,智能网点的出现使得E-ICBC落地,打通了我行金融O2O的任督二脉。我行E-ICBC布局中的电商平台融e购可以借鉴顺丰嘿客的做法,在智能网点内开辟电商购物体验专区,让智能网点具备体验型网点的特性;智能网点解放出来的大量柜员转岗客户经理,可以利用即时通讯平台融e联大力发展我行的社交金融;直销银行平台融e行可以落地到智能网点,让到店客户体验到高科技下简单化的金融产品。智能网点为E-ICBC提供了一双脚,E-ICBC为智能银行插上一双翅膀,实现我行线上线下渠道的充分融合,不断提升“未来网点”的核心竞争力,确保我行网点渠道转型升级的成效。

作者单位:中国工商银行北京丰台支行,丰台支行课题组

栏目主持:王梦琪