2014 年12 月份工业经济景气指数与预警指数分析报告

2015-12-21工业和信息化部运行监测协调局监测预测处

工业和信息化部 运行监测协调局 监测预测处

2014 年12 月份,工业生产有所回升,工业企业效益进一步下滑。工业一致合成指数和先行合成指数继续回落,预警指数为2000 年以来首次降至“过冷”区间,总体上工业经济运行继续呈现下行态势,回升动力不足,预计2015 年一季度工业增速将有望运行在“新常态”下相对平稳的增长区间。

一、工业经济景气合成指数分析

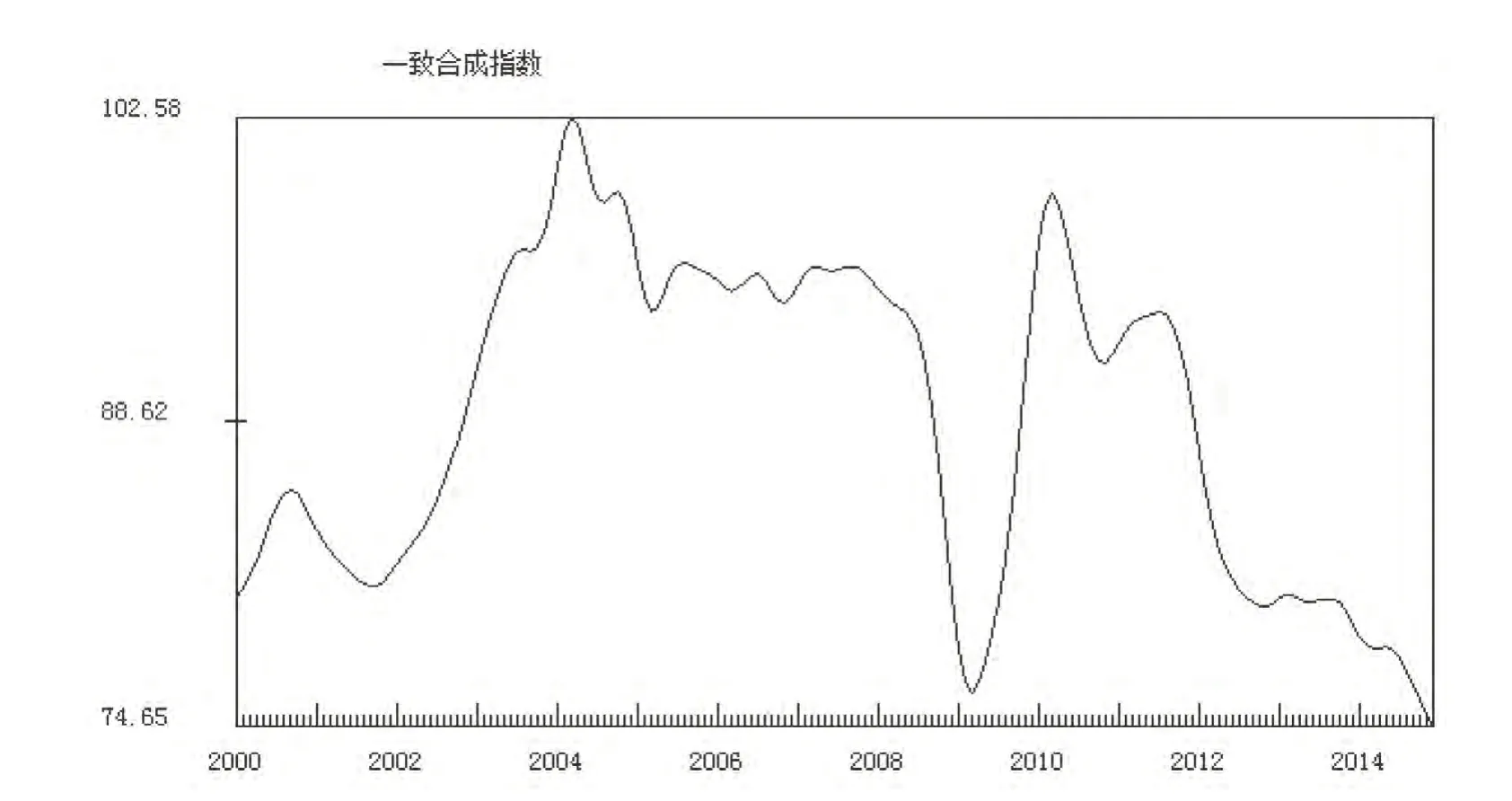

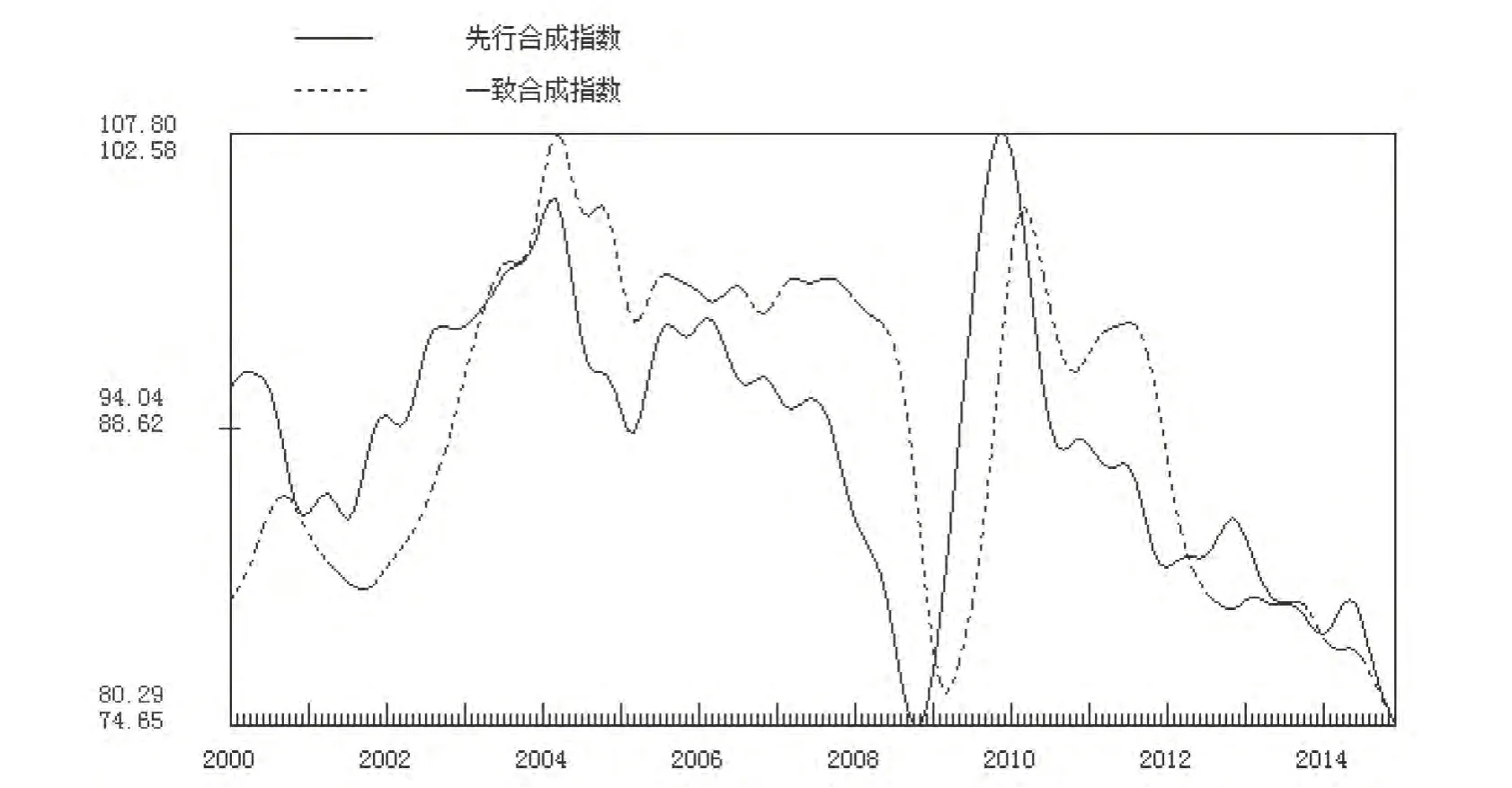

(一)工业一致合成指数

工业一致合成指数继续回落,工业运行仍在低位调整。经最新数据修订,12 月份,工业一致合成指数为74.65(2004 年=100),比11 月份下降0.57 点,继续小幅下调,近期工业经济运行整体仍处于低位调整态势(见表1 和图1)。

图1 工业一致合成指数曲线

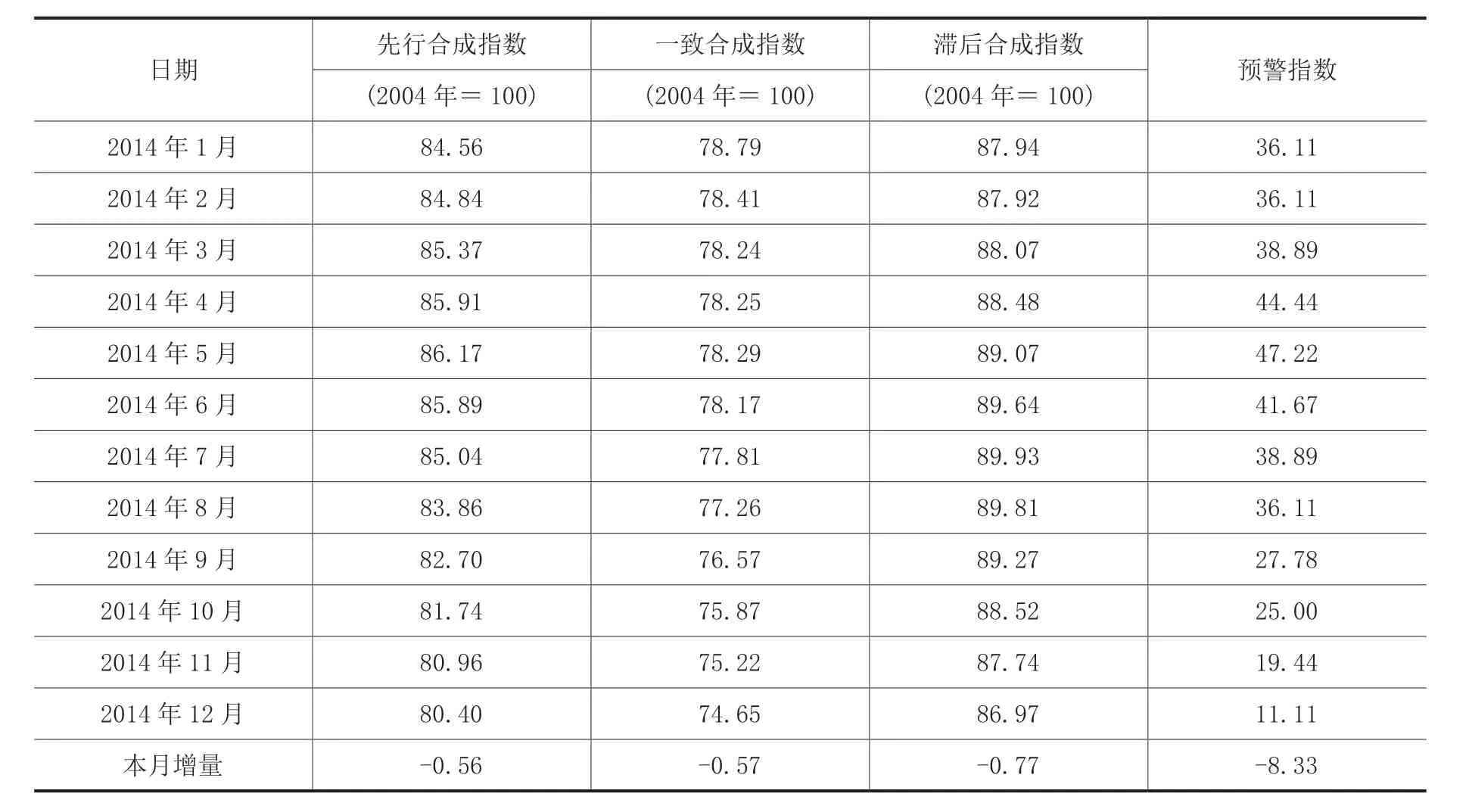

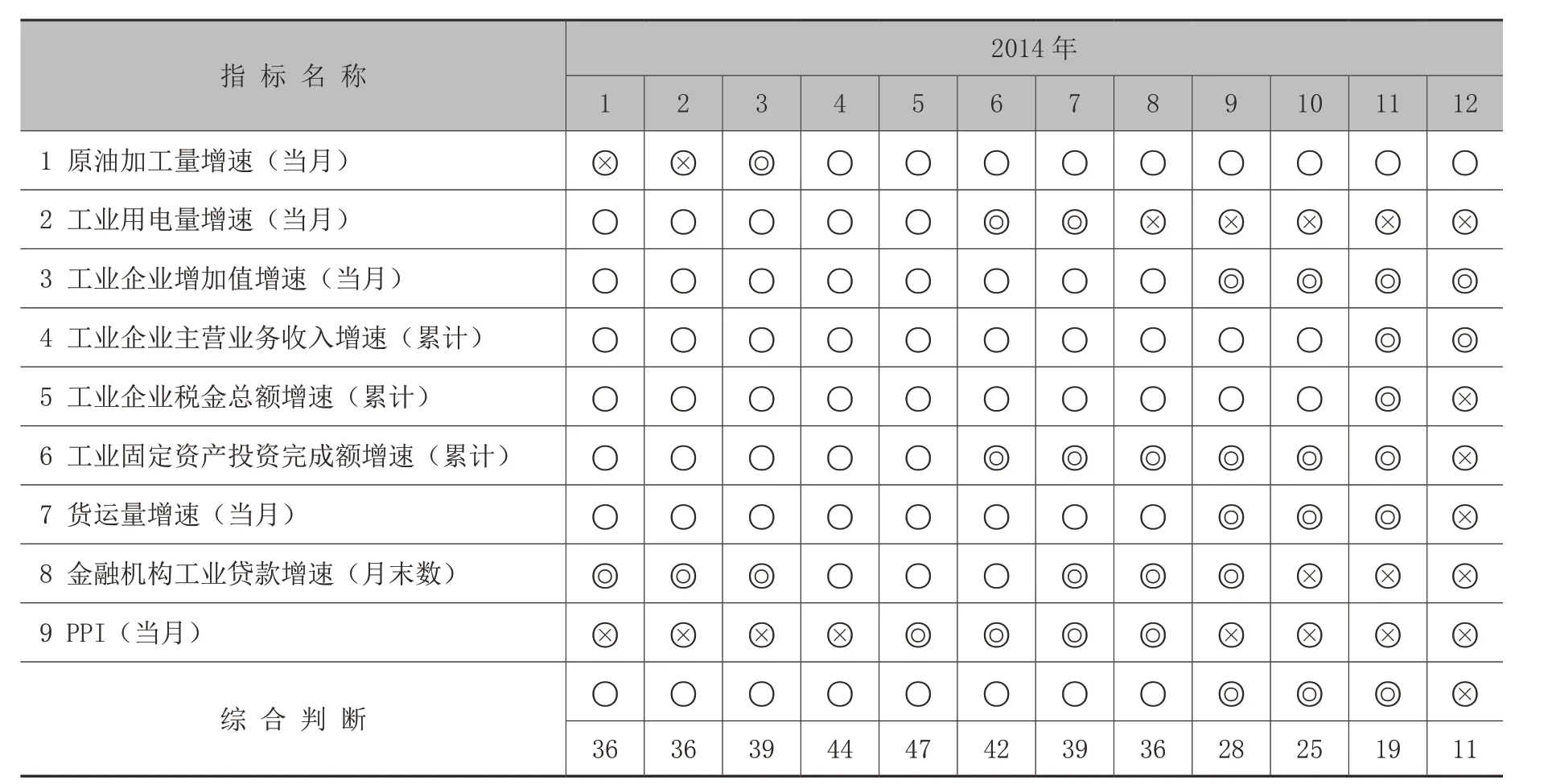

表1 2014 年1 月至2014 年12 月中国工业经济景气合成指数和预警指数

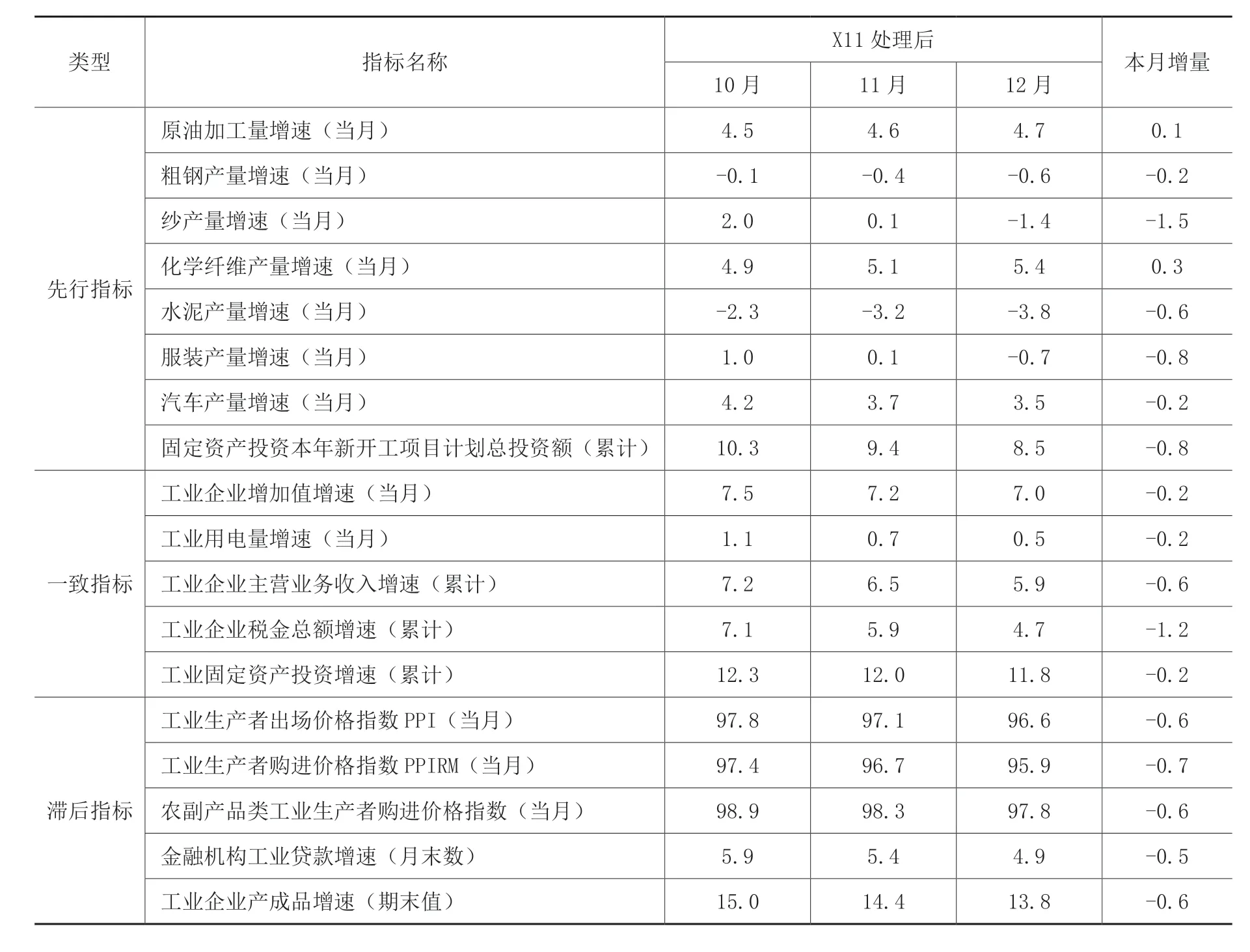

表2 2014 年12 月中国工业景气动向指标变化情况(%)

统计数据显示,与11 月份相比,12 月份构成工业一致合成指数的5 个指标中,有3 个增速回落,即:规模以上工业企业主营业务收入累计同比增长7.0%,增速同比回落0.2 个百分点;规模以上工业企业税金总额累计同比增长6.2%,增速回落1.1 个百分点;工业固定资产投资完成额累计同比增长12.9%,增速回落0.1 个百分点。有2 个指标增速回升,即:规模以上工业增加值同比增长7.9%,增速加快0.7 个百分点;工业用电量同比增长3.7%,增速加快1.0个百分点。

经X11 季节调整后,与11 月份相比,12 月份构成工业一致合成指数的5 个指标全部回落,综合判断12 月份工业一致合成指数呈小幅下降态势(见表2)。

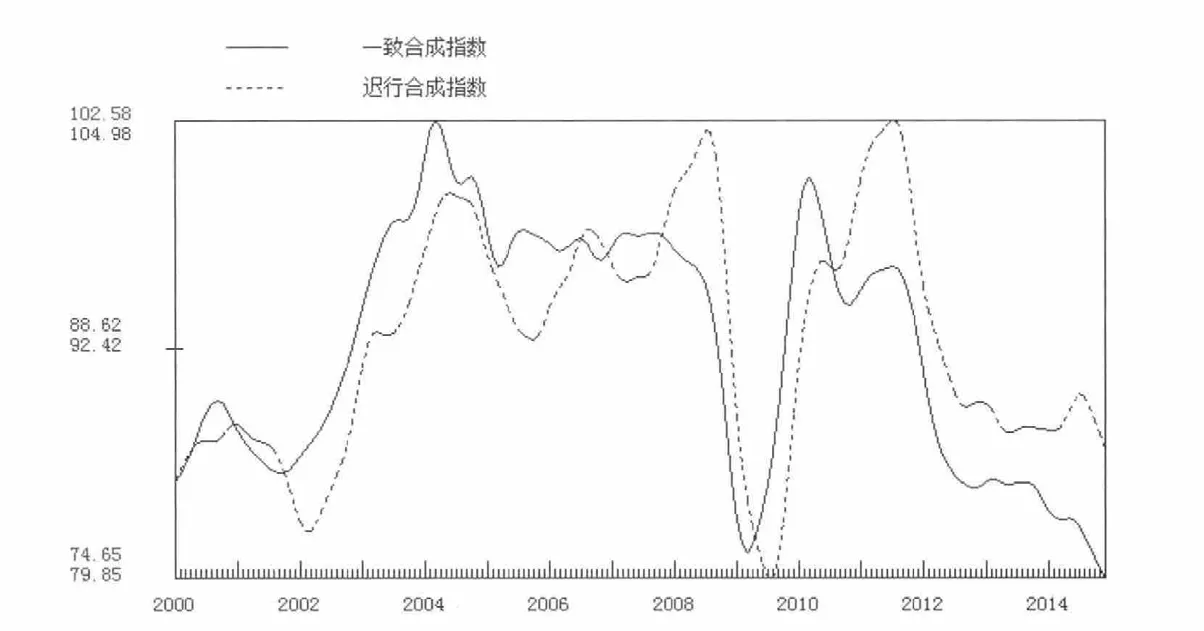

(二)工业先行合成指数

工业先行合成指数继续回落,工业运行回升动力依然不足。经最新数据修订,12 月份,工业先行合成指数为80.40(2004 年=100),比11 月份回落0.56 点,已连续7 个月小幅下滑(见表1 和图2)。

统计数据显示,与11 月份相比,12 月份构成工业先行合成指数的8 个指标中,有7 个指标增速回升或降幅收窄,即:原油加工量同比增长6.3%,增速加快0.8 个百分点;粗钢产量同比增长1.5%,增速加快1.7 个百分点;纱产量同比增长2.4%,增速加快2.0 个百分点;化学纤维产量同比增长7.8%,增速加快1.6 个百分点;水泥产量同比下降1.4%,降幅收窄2.6个百分点;汽车产量同比增长7.1%,增速加快5.8 个百分点;固定资产投资本年新开工项目计划总投资额累计同比增长13.6%,增速加快0.1 个百分点。仅1 个指标增速回落,即:服装产量同比下降0.3%,增速回落0.6 个百分点。

图2 工业一致合成指数与先行合成指数曲线

经X11 季节调整后,与11 月份相比,12 月份构成工业先行合成指数的8 个指标中仅2个小幅回升,其余6 个全部下降,由上述指标构成的工业先行合成指数在近7 个月持续回落(见表2),根据工业一致合成指数与工业先行合成指数之间的变化关系初步判断,未来工业运行回升动力依然不足。

(三)工业滞后合成指数

工业滞后合成指数持续回落。经最新数据修订,12 月份,工业滞后合成指数为86.97(2004年=100),比11 月份回落0.77 点,目前已连续5 个月回落,说明工业增长趋势仍在下降通道中,缺乏扭转下滑的内在动力(见表1 和图3)。

图3 工业一致合成指数与滞后合成指数曲线

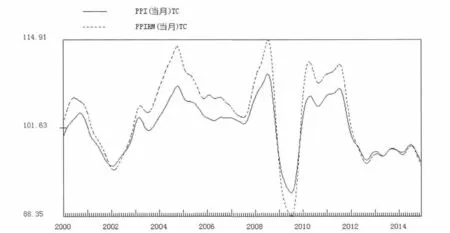

统计数据显示,与11 月份相比,12 月份构成工业滞后合成指数的5 个指标增速全部下降,即:工业生产者出厂价格指数(PPI)为96.7,比上月回落0.6 点;工业生产者购进价格指数(PPIRM)为96.0,回落0.8 点;农副产品类工业生产者购进价格指数为98.0,回落0.3 点;金融机构工业贷款同比增长4.7%,增速回落0.6 个百分点;12 月末规模以上工业企业产成品资金同比增长12.6%,增速回落1.0 个百分点。

经X11 季节调整后,与11 月份相比,12 月份构成滞后合成指数的5 个指标均小幅回落,促使12 月份工业滞后合成指数出现下降。(见表2)。

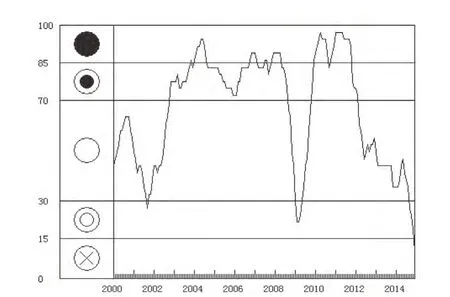

二、工业经济预警指数变动态势分析

(一)预警指数与预警灯号

预警指数跌至“过冷”区间上部,工业经济运行低位调整。12 月份的工业经济预警指数为11.11,较上月大幅下滑8.33 点。预警指数连续7 个月大幅下调,四季度回落幅度持续加大,目前已经处于“过冷”区间上部。从当前部分指标的表现看,工业预警指数已处低位,未来一段时间继续下滑的可能性不大,有可能在此基础上企稳小幅回调(如表1 和图4)。

12 月份,在构成工业经济预警指数的9 个指标中,从灯号情况来看,仅有1 个指标处于“正常”区间,2 个指标处于“趋冷”区间,6 个指标处于“过冷”区间;从变化情况来看,与上月相比,有规模以上工业企业税金总额增速、工业固定资产投资完成额增速和货运量增速3 个指标灯号发生变化,由“趋冷”向下转为“过冷”状态。各指标灯号具体情况如图5所示。

图4 工业经济预警指数曲线图

图5 工业经济预警灯号图

(二)预警分析

1、工业增加值增速

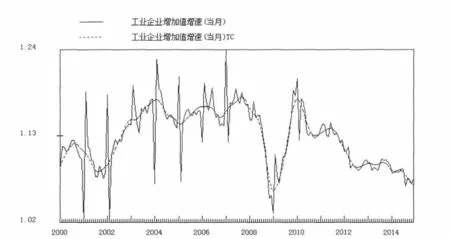

工业生产增长小幅回升,总体仍显下行趋势。2014 年规模以上工业增加值同比增长8.3%,比上年回落1.4 个百分点。其中,12 月份,规模以上工业增加值同比增长7.9%,较上月回升了0.7个百分点,结束了前两个月生产增速持续下滑的局面;12 月工业增加值环比增长0.75%,比去年同期提高0.24 个百分点,显示出12 月工业生产有小幅回升的态势。但经过X11 调整后,12月工业增加值增速为7.0%,增速较11 月份下降0.1 个百分点,仍呈下行态势,目前继续运行在“趋冷”区间(如图5、图6)。

图6 规模以上工业增加值增速及其季节调整后TC 部分(当月)

2、工业投资增速

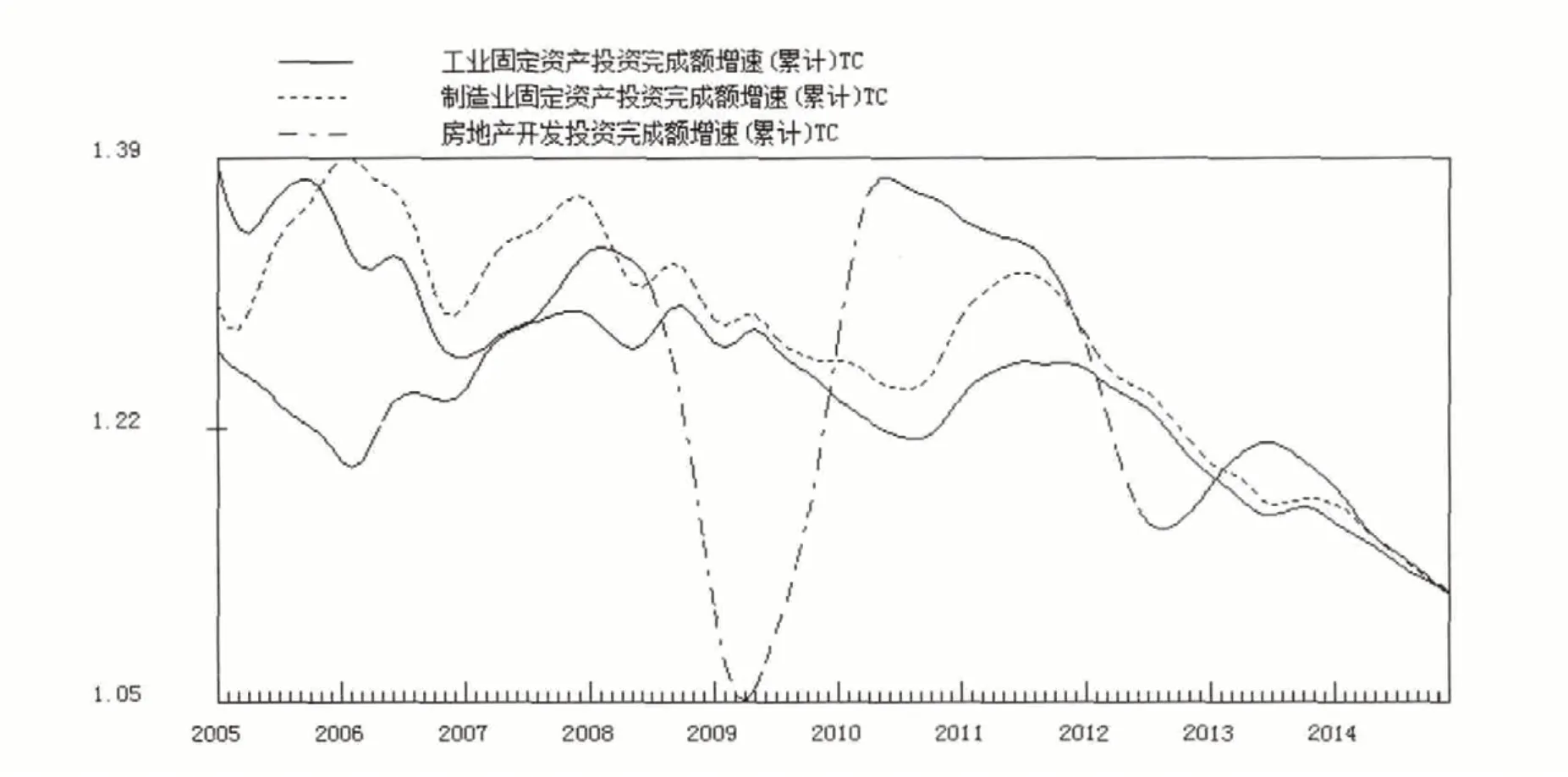

工业投资增速稳中有降,制造业投资增速趋于稳定。1 ~12 月,全国工业投资同比增长12.9%,增速比1 ~11 月回落0.1 个百分点,较上年同期回落4.9 个百分点。其中,采矿业投资增长0.7%,增速较1 ~11 月回落0.7 个百分点;制造业投资同比增长13.5%,连续三个月保持稳定,显示作为工业主体的制造业投资已回落至稳定区间。

图7 工业、制造业和房地产开发固定资产投资完成额增速经季节调整后TC 部分(累计)

经过X11 调整后,12 月份工业投资增速比11 月份回落0.2 个百分点,目前跌落至“过冷”区间,也是导致预警指数有所回落的主要因素(如图5、图7)。

3、工业用电量增速

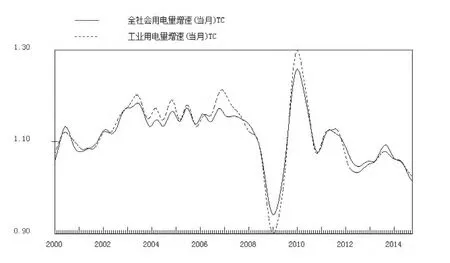

工业用电量增速小幅回升。2014 年工业用电量同比增长3.7%,较上年回落3.2 个百分点;其中,轻工业用电增长4.2%,较上年回落2.1 个百分点,重工业用电增长3.6%,回落3.4 个百分点。12 月份,全国工业用电同比增长3.7%,增速较11 月加快1 个百分点,其中轻工业用电增速加快1.1 个百分点,重工业用电加快1.4 个百分点。

图8 全社会用电量增速和工业用电量增速经季节调整后的TC 部分(当月)

经过X11 调整后,12 月份工业用电量增速比11 月份回落0.2 个百分点(如图8),目前已经运行在“过冷”区间(如图5)。

4、工业企业效益增速

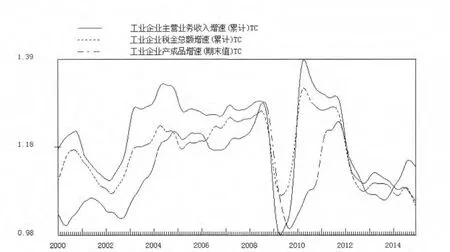

企业收入增长稳中有降,利润增长下滑明显。从企业主营业务收入看,1 ~12 月,规模以上工业企业实现主营业务收入同比增长7.0%,比上年回落4.2 个百分点,四季度以来企业营收增长仍在缓慢下滑。从企业效益看,1 ~12 月工业企业实现利润总额同比增长3.3%,比上年回落8.9 个百分点,其中12 月份同比下降8%,降幅比11 月份扩大3.8 个百分点,四季度企业利润月度增长比持续下降,且降幅不断扩大,显示企业效益近几个月来持续下滑,且下滑幅度加大;工业企业税金总额同比增长6.2%,增速比1 ~11 月小幅回落1.1 个百分点,较上年同期大幅回落4.8 个百分点。12 月末,规模以上工业企业产成品资金同比增长12.6%,增速比1 ~11 月回落1.0 个百分点。

经过X11 调整后,12 月规模以上工业企业月末产成品资金增速与上月相比小幅回落,但工业企业主营业务收入增速和税金总额增速继续放缓。在预警灯号图中,主营业务收入增速继续运行在“趋冷”区间,税金总额增速跌落至“趋冷”区间(如图5、图9)。

5、价格指数

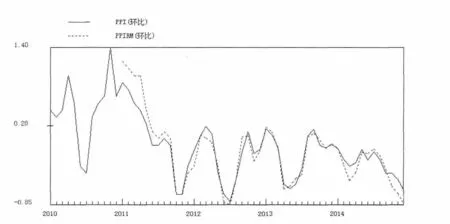

工业生产者出厂价格指数(PPI)和工业生产者购进价格指数(PPIRM)加速下滑。12 月份,PPI 与PPIRM 同比分别下降 3.3%和4%,降幅较11 月份扩大0.6 个和0.8 个百分点;当月PPI 和PPIRM 环比下降0.6%和0.6%,降幅比上月均扩大0.1 个,显示出工业品价格加速下滑的态势。

图9 规模以上工业企业主营业务收入、税金和产成品库存增速TC 部分(当月)

经过X11 调整后,12 月份,工业生产者出厂价格指数和购进价格指数分别较上月回落0.6点和0.7 点,目前工业生产者出厂价格指数运行在预警灯号图的“过冷”区间,已处于严重通缩状态。(如图5、图10、图11)。

三、工业运行分析及展望

从2014 年的工业经济运行情况来看,工业生产平稳运行的基础仍不稳固,回升动力依然不足。展望2015 年一季度工业走势,提出以下值得关注的问题和相关建议:

1、企业库存高企与结构性产能过剩并存,工业领域通缩风险持续加大

图10 工业生产者价格指数(PPI 和PPIRM)季节调整后的TC 部分

图11 工业生产者出厂价格指数(PPI)和工业生产者购进价格指数(PPIRM)环比走势

2014 年以来,工业企业产成品库存各月增量较上年同期有明显增长,约为上年库存的2 倍。库存增速也出现大幅提高,12 月末同比增速比上年同期高出5.8 个百分点。库存增量的大幅提高表明当前需求趋弱的情况下企业面临较大的去库存压力。一般而言,企业库存存在一个相对合理的比例,一旦超过这个比例企业将选择减少生产从而抑制库存的继续高企,因此当前库存的过快增长必将限制未来企业生产的空间,导致工业增速出现放缓。

相较企业层面的去库存压力,行业结构性产能过剩压力更为明显。之前在房地产业和重化工业快速发展的需求推动下,许多相关行业过度扩张,导致产能过剩风险不断积聚。在当前国内经济增速持续回落特别是房地产行业下滑的形势下,钢铁、水泥、平板玻璃等行业的供需矛盾进一步凸显,这些行业产能过剩对工业品价格形成的压力已经十分明显。数据显示,煤炭开采和洗选业、黑色金属矿采选业的PPI 降幅最为显著,2014 年平均降幅分别达到11.0%和8.8%。

两年多来,PPI 与PPIRM 始终处于负增长,虽然降幅几度出现收窄,但始终未能扭转负增长的局面。进入2014 年四季度,两个指数降幅再度扩大,预示库存高企、产能过剩将导致工业领域通缩风险在较长一段时期内持续存在。

2、劳动成本上涨和资源要素价格高企导致供给面约束持续加大,企业经营困难不断加剧

一方面企业要面临日益上涨的劳动力成本和资源要素成本,另一方面企业转型过程中在环保的投入将不断增加,这些额外的投资支出将导致企业经营成本进一步提高。2014 年以来,每百元主营业务收入中的成本与2013 年同期相比上涨了0.4 元。除了成本上升带来的困境,很多企业还面临着资金面的压力。2014 年社会融资规模比上年少8304 亿元,表明银行流动性压力增大、资本约束增强、信贷约束趋紧,这种情况导致企业资金链压力增大,应收账款额度持续增加。12 月末,规模以上工业企业应收账款同比增长10.0%,比同期主营业务收入增速高3.0 个百分点。此外,2014 年的亏损企业亏损额累计增速也重新回到两位数水平,12 月末高达22.5%,凸显当前工业企业生产经营面临较大困境。综合来看,在生产成本上升、全要素生产率偏低等约束下,制造业企业依靠低成本轻易赚取高回报的优势消失殆尽,生产经营难度将进一步加大。

当前,我国工业逐步迈入“新常态”,工业保持个位数增长已成为工业经济领域“新常态”的首要特征。未来一段时期,建议应更多利用市场化、法治化手段,更加注重工业发展的质量和效益,以智能制造作为推进两化深度融合的主攻方向,不断挖掘增长潜力、激发市场活力。