中外股市联动性VAR分析

2015-12-14刘清娟雷汉云张立召新疆财经大学金融学院新疆乌鲁木齐

□文/刘清娟 雷汉云 张立召(新疆财经大学金融学院 新疆·乌鲁木齐)

中外股市联动性VAR分析

□文/刘清娟 雷汉云 张立召

(新疆财经大学金融学院 新疆·乌鲁木齐)

本文通过建立向量自回归模型,考察中国股市与国外六个主要国家股市三个阶段的联动性,通过相关系数检验、平稳性检验、格兰杰因果关系检验、脉冲响应函数分析后,得出以下结论:中外股指收益率的相关性由负转正上升加快,但幅度不大;中外股指收益率的溢出效应由弱转强;中国股指收益率受国外股指收益率的影响越来越明显。

向量自回归模型;中外股指收益率;三个阶段

收录日期:2014年11月24日

一、模型的建立和数据的选取

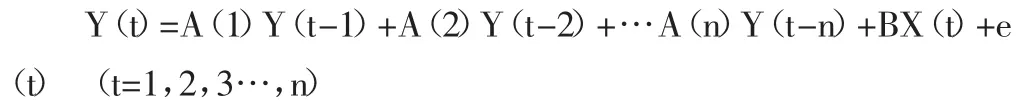

(一)模型的建立。向量自回归模型(简称VAR)可以用来预测相关联的经济时间序列,并分析随机扰动对变量系统的动态冲击,进一步解释经济冲击对经济变量所产生的影响,滞后阶数为p的VAR模型表达式为:

其中,Y(t)为m维内生变量列向量,X(t)为m维外生变量向量,A(1),……,A(n)和B是待估的系数矩阵,e(t)是m维误差向量。误差向量内的误差变量之间允许相关,但是这些误差变量不存在自相关,误差向量与Y(t),Y(t-1),……,Y(t-n)和X(t)也不相关。

(二)数据的选取。本文选取1996年至2013年上证指数、美国DJIA指数、英国FTSE指数、德国GDAXI指数、法国FCHI指数、日本N225指数和韩国KS11指数,将股指数据取对数做差分,求得各国股指收益率,DLNSHZ、DLNDJIA、DLNFCHI、DLNFTSE、DLNGDAXI、DLNN225和DLNKS11分别代表中国、美国、英国、德国、法国、日本和韩国的股指收益率,分为3个研究期间:1996~2001年中国加入世贸组织;2001~2008年金融危机爆发;2008~2013年。

二、检验过程

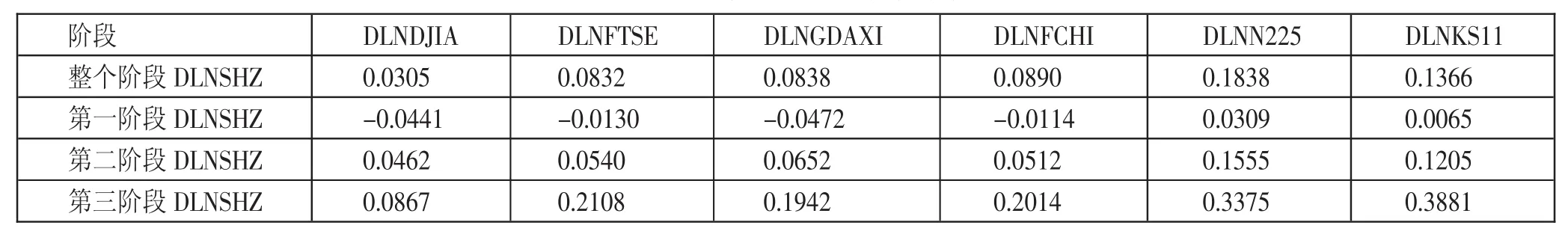

(一)相关系数检验。从表1看出,1996年至2013年,中国与日本股市收益率的相关性最强,其次为韩国,与美国股市收益率相关性最弱。分阶段看:第一阶段中国股指收益率与美国、英国、德国和法国股指收益率相关性为负;第二阶段相关性上升为正数。第三阶段相关性上升更为明显(美国除外)。(表1)

表1 中外股市不同阶段相关性系数表

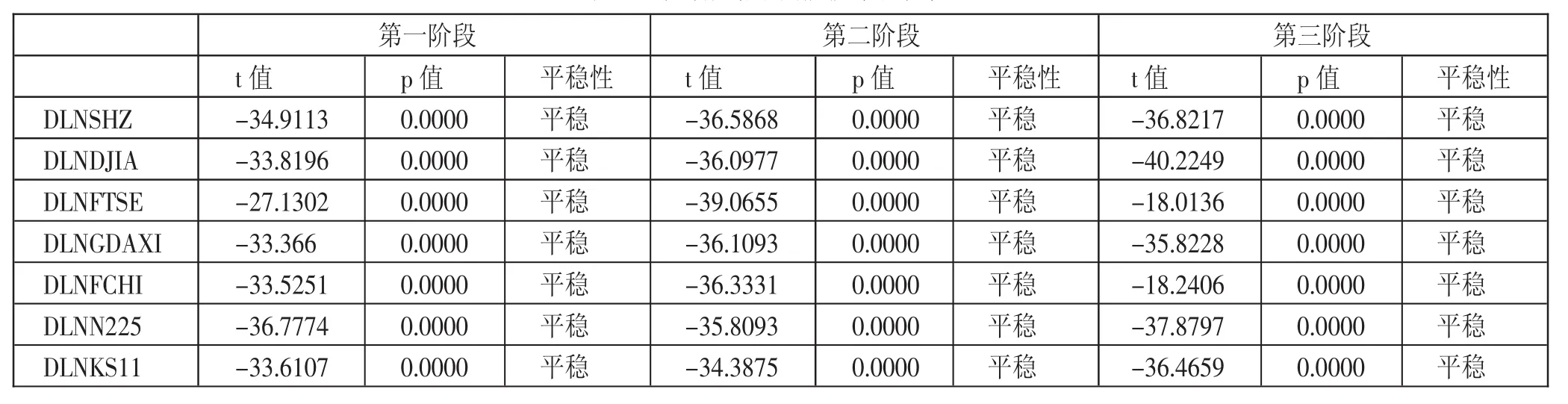

(二)单位根检验。本文采用ADF检验方法,对DLNSHZ、DLNDJIA、DLNFCHI、DLNFTSE、DLNGDAXI、DLNN225和DLNKS11三个阶段的平稳性分别进行检验,结果如表2,三个阶段的股指收益率都是平稳的。(表2)

表2 中外股市不同阶段平稳性检验

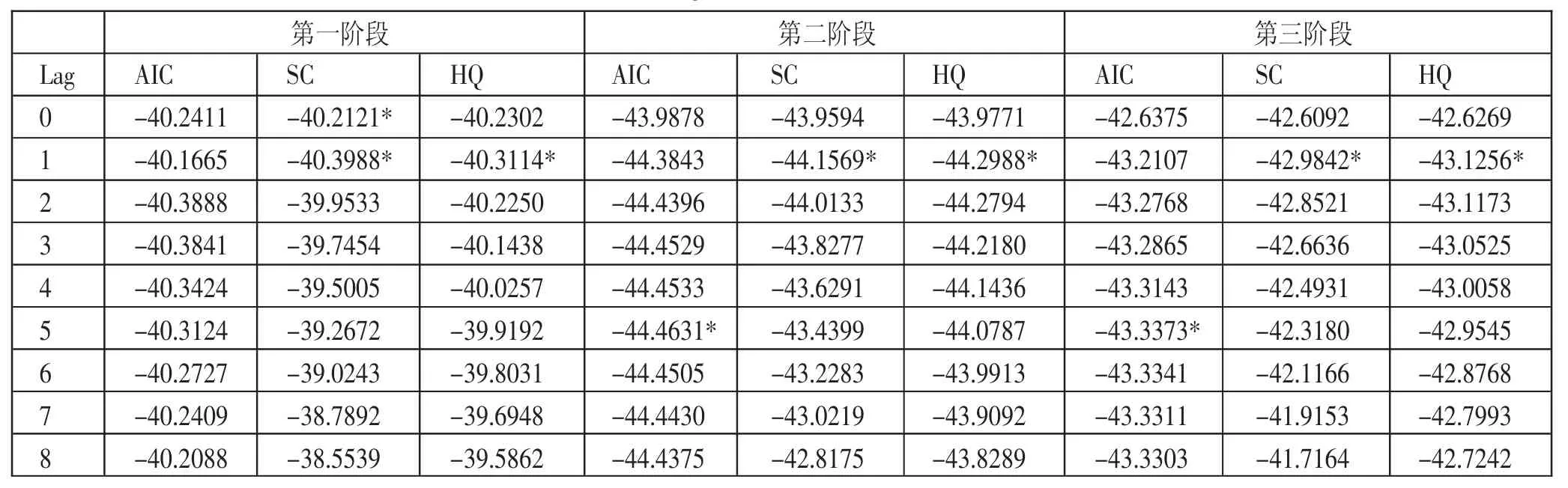

(三)VAR模型分析。(表3)根据表3的滞后长度标准综合判定,三个阶段的VAR模型滞后一阶是最优的,由此得到:

第一阶段 VAR模型的方程式:DLNSHZ=0.000911+ 0.00837DLNSHZ(-1)-0.018002DLNDJIA(-1)-0.006907DLNFTSE(-1)+0.109754DLNGDAXI(-1)+0.052769DLNFCHI(-1)+ 0.066941DLNN225(-1)+0.008816DLNKS11(-1)

[1.63482][0.29474][-0.34616][-0.09662][1.63854][0.71211][1.75953][0.40821]

第二阶段 VAR模型的方程式:DLNSHZ=0.000911-0.025645DLNSHZ(-1)+0.16286DLNDJIA(-1)+0.222922DLNFTSE(-1)-0.061303DLNGDAXI(-1)-0.136325DLNFCHI(-1)-0.071483DLNN225(-1)+0.054268DLNKS11(-1)

[1.95233][-0.90687][2.82754][2.58283][-0.96646][-1.45826][-1.66158][1.48047]

第三阶段 VAR模型的方程式:DLNSHZ=-0.000825-0.020865DLNSHZ(-1)+0.125113DLNDJIA(-1)+0.281826DLNFTSE(-1)+0.100597DLNGDAXI(-1)-0.150361DLNFCHI(-1)-0.097093DLNN225(-1)-0.060276DLNKS11(-1)

[-1.61310][-0.69950][2.61882][3.12602][1.22800][-1.62064][-2.60353][-1.34548]

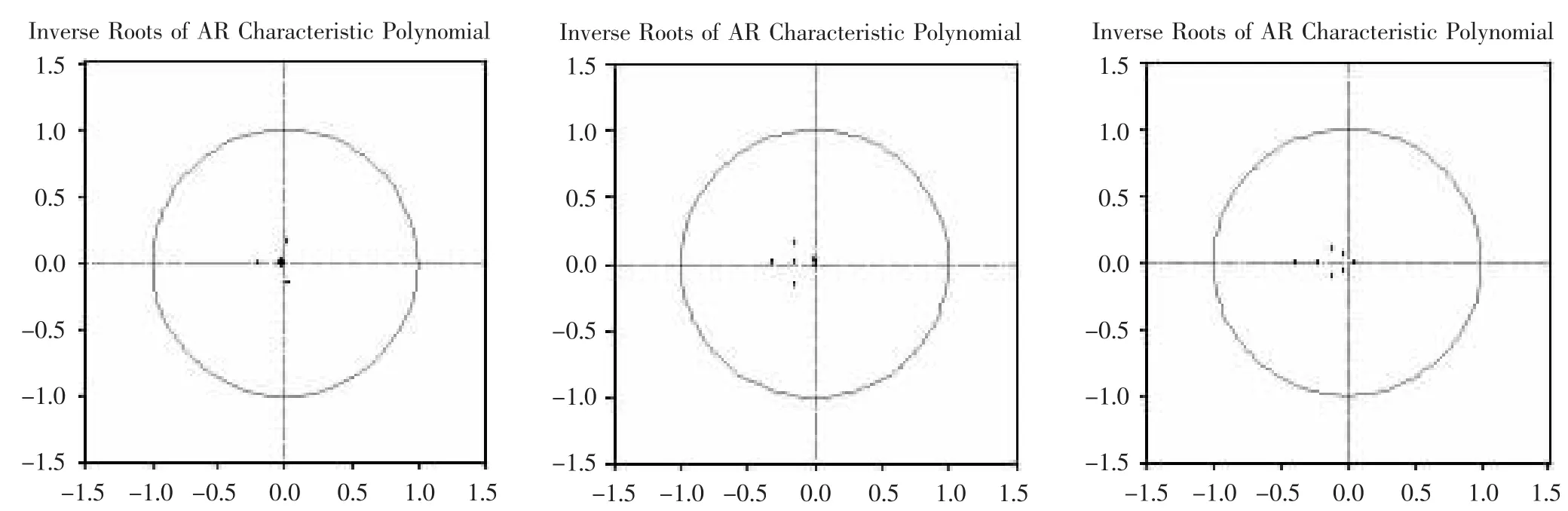

根据图1的AR ROOTSGRAPH,三个阶段的VAR模型特征方程的单位根均在单位圆内,VAR模型平稳。(图1)

图1 三个阶段VAR模型特征方程的单位根

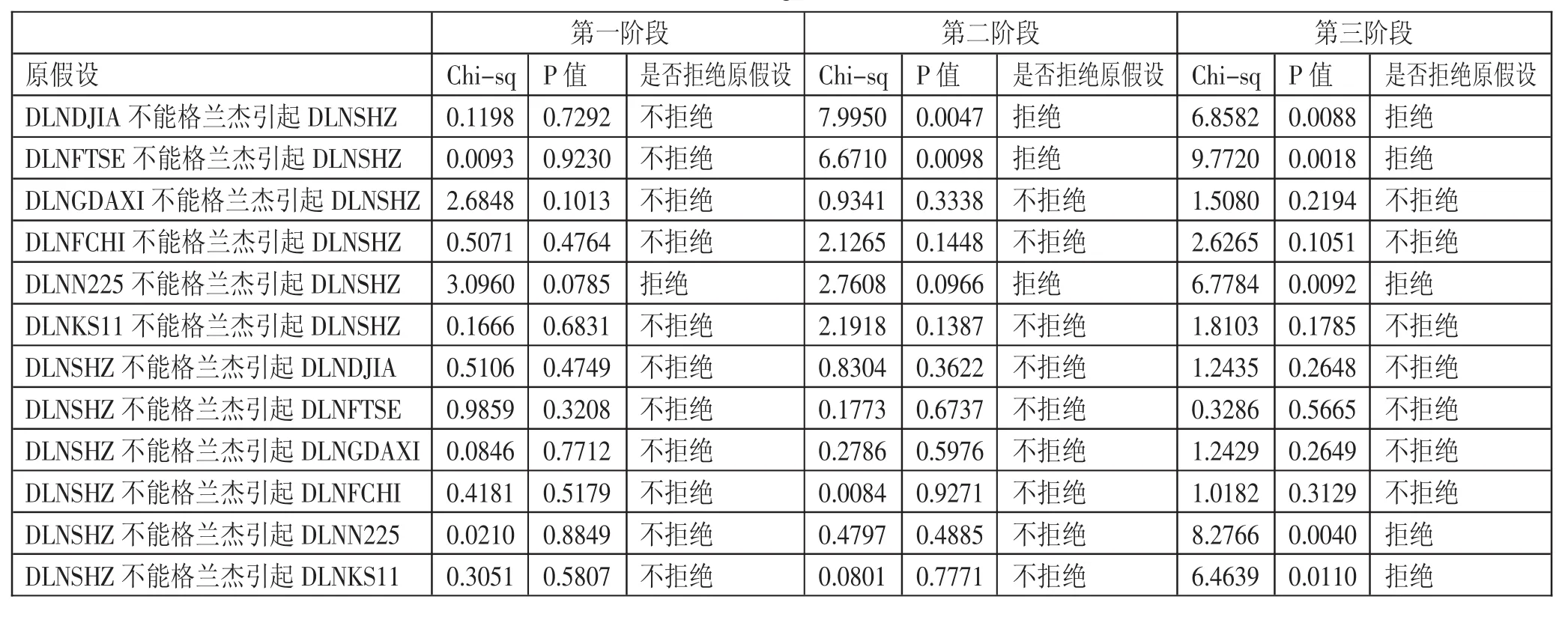

(四)Granger检验。本文原假设A变量不能格兰杰引起B变量,即认为不存在A对B的收益率存在溢出效应,当统计数据拒绝这一原假设后,我们就说A对B的收益率存在溢出效应。本文的向量自回归模型三个阶段中,最优的滞后阶数都是一阶,因此本文对变量之间进行滞后一阶的格兰杰检验。(表4)

表3 VAR Lag Order Selection Criteria

表4 Granger检验表

表4显示:第一阶段,在10%的显著性水平下,日本股指收益率是中国股指收益率的单向格兰杰原因。美、英、德、法、韩等国股市与中国股市之间不存在格兰杰因果关系。第二个阶段中,在1%的显著性水平下,美国和英国股指收益率是中国股指收益率的单向格兰杰原因;在10%显著性水平下,日本股指收益

率是中国股指收益率的单向格兰杰原因;美国、英国和日本股市对中国股市存在收益溢出效应。第三阶段中,在1%的显著性水平下,美国和英国的股指收益率是中国股指收益率的单向格兰杰原因;在1%的显著性水平下,中国股指收益率和日本股指收益率存在双向格兰杰英国关系;在5%的显著性水平下,中国股指收益率是韩国股指收益率的单向格兰杰原因。美国和英国对中国股市存在收益溢出效应,中国股市对韩国股市存在收益溢出效应,中国股市和日本股市存在双向的收益溢出效应。与第二阶段相比,第三阶段中国股市对国外股市产生了影响。

三、对中国的影响

(一)积极影响

1、提高资源配置效率。当股票市场交易活跃,企业经营效益良好,有扩大规模需求,企业就会在股票市场上增发股票,获得更多用于投资的资金,减少通过银行贷款获得资金所产生的融资成本。同时,股票市场的高度流动性,使投资者不仅可以获得上市公司的股票分红,还可以通过低买高卖获得股票差价,由此吸引更多的投资者进入股市进行股票买卖,为上市公司提供更多的资本支持。股票市场保持一定程度的波动,使资本在实体经济和虚拟经济之间的资金投入保持平衡,当股票市场繁荣时,通过吸引资金流向股票市场,改变因为资本过度投向实体经济而造成的宏观经济运行效率降低情况,使整体资源配置得到优化。

2、推动技术创新。高新技术产业在股票市场上得到投资者的青睐和追捧对其他产业进行技术创新和自主研发起到了很好的鼓舞作用,推动了中国产业结构的升级。

(二)消极影响

1、易造成收入分配不合理。股市的过度繁荣使股市的投机性泡沫越来越多,投机者对个股进行炒作,导致收入分配不合理,贫富差距过大。合规经营、遵守法律、严格管理并及时完整公开公司信息的上市公司股价低迷,而一些业绩较差、经营状况不好的企业通过题材炒作,使公司的股票价格翻好几倍。

2、易引发信用危机。股票市场过度繁荣时,新的项目投资及生产规模急剧扩大;股票市场大幅下跌时,许多上市公司资金链断裂甚至倒闭,使银行贷款变成呆坏账,进而引发信用危机。

3、易影响实体经济发展。股票市场过度繁荣分流了本应投资于实体的资本、减少消费,对实体经济产生影响。

主要参考文献:

[1]李晓广,张岩贵.我国股票市场与国际市场的联动性研究——对次贷危机时期样本的分析[J].国际金融研究,2008.11.

[2]胡秋灵,刘伟.中美股市联动性分析[J].金融理论与实践,2009.6.

[3]潘文荣,刘纪显.QFII及QDII制度引入后的中美股市联动性研究[J].江西财经大学学报,2010.1.

F83

A