互联网金融监管途径创新

2015-11-30张鹏

【摘要】P2P网络信贷作为互联网金融时代涌现出的金融创新是对传统金融体系的完善和补缺,但在其快速发展过程中因缺乏有效监管体系导致信贷风险频发。本文提出对现有的第三方监管工具P2P平台评级体系创新改进途径,以期解决互联网金融监管失灵问题。

【关键词】互联网金融 监管 P2P平台 评级体系

一、引言

2015年政府工作报告指出:要制定“互联网+”行动计划,促进互联网金融健康发展,引导互联网企业拓展国际市场,增强众筹对大众创新创业的服务能力,大力发展普惠金融,让所有市场主体都能分享金融服务的雨露甘霖。互联网金融的兴起缓解了中小企业融资难题,促进了中小企业创新创业的发展。但是,P2P行业发展参差不齐,缺乏有效跟进的监管机制,也由此衍生出“跑路”等负面事件,使得网贷平台遭受信用质疑,引起了监管部门的重视[1]。如何进行创新金融监管,防范和化解金融风险已成为促进互联网金融行业蓬勃发展的重要课题。根据国际经验,对P2P平台进行评级是解决金融欺诈和风险的有效途径[2,3]。因此,我们在借鉴国外优秀评级体系和对比分析国内评级体系基础上,通过构建由P2P平台评价指标和P2P平台评价流程组成的P2P平台评价体系,为现有网贷平台评价体系的完善提供理论和实践价值。

二、国外微金融企业的评级体系

目前,世界上权威的微金融企业评级机构有三家:华盛顿的MicroRate、巴黎的Planet Rating和新德里的M-CRIL[4]。大型金融机构,如银行,证券基金等的评级侧重信誉度分析,强调对信用风险和偿付能力的评价;而像P2P平台这样的微金融企业的评级则更关注企业的业绩表现,强调对资产结构、质量和经营风险以及效率的分析。此外,网贷平台的投资者不仅关系融资企业的违约率,还关注网贷平台机构的服务质量以及资金的吸引力和利用率。

MicroRate是世界上第一家专门为开展微型金融机构评级业务而成立的公司,主要分析微型金融机构内部组织和治理、管理信息系统、财务状况、经营状况和贷款质量等5个方面的内容。MicroRate以30家拉丁美洲的微型金融机构近五年的数据作为基准数据制定了行业标准,为微型金融机构提供同业比较标准。这一比较标准使许多微型金融机构通过MicroRate的评级提升了业绩水平,更为重要的是增加了其对外部投资者的吸引力[5]。

目前大多数的评价体系将微金融企业综合实力分为3个或4个等级,并对不同等级的微金融机构进行评级,且每个层级仅针对一个指标进行评价,例如企业规模。但这种评级方式不能全面把握微金融机构的可持续性发展水平。MicroRate改进了现有的评级体系,构建了由三个层次、三个指标(可持续性、企业规模、透明度)、两大规则(最坏原则、最新原则)组成的综合评价体系。

三、国内现有的P2P平台的评价体系及存在的问题

国内关于网贷平台的评价体系主要有两个:一是,由中国社科院金融研究所与中证金牛金融研究中心联合组成的中国网贷评价体系课题组所发布的中国网贷评价体系;二是,由第三方机构——网贷之家,发布的网贷平台发展指数评级。两个评价体系相互补充,为国内网贷企业的评级提供了基础。

中国网贷评价体系课题组虽然坚持了坚持客观、公正的第三方评价立场,但由于P2P网贷的全面数据较难获取,因而该评价体系目前采用自愿参评模式,即大部分数据均由参评平台主动报送。为了保证数据的真实性和准确性,除了要求平台法人的承诺之外,该体系还结合第三方机构日常监测数据、现场调研和审核来降低数据误差。该评价体系从基础实力、运营能力、风险控制、社会责任、信息披露五方面指标做出综合评价,基本反映了P2P网贷平台的综合实力和运营水平[6]。

网贷之家的网贷平台发展指数评级则是根据公开信息和数据,选取反映平台综合实力和发展潜力的9个维度:成交量、营收、人气、收益、杠杆、流动性、分散度、透明度和品牌,使用加权法进行量化计算得出。发展指数表征的是平台的综合影响力、综合实力以及发展潜力。

通过对比2014年两个评价体系网上发布的网贷平台评级信息,发现所前几名的网贷平台评级基本一致,但是后面的网贷平台评级结果差别较大,而后面的评级结果恰恰是互联网金融市场普遍关注的地方,也是最容易发生风险的领域。这种结果的差别部分地解释了国内互联网金融监管失灵的原因。但是通过对该领域内多个参与主体的进一步调查发现,造成这个情况的根本原因在于构建两种评级体系所使用的评价方法和所用数据不同:在评价方法方面,中国网贷评价体系秉承自愿参与评价原则,而平台发展指数对所有网贷平台进行分析,但是缺乏对网贷平台的实地考察和调研;在评级所用数据方面,中国网贷评价体系所用数据包括一手的实地考察、调研数据和客观的二手数据,而平台发展指数所用数据全部是基于客观和可获得的二手数据。上述评级体系的不完善给互联网金融领域的参与者释放了模糊的市场信号。

四、构建P2P平台评价体系

经过分析发现,我国现有的网贷平台评级体系尚不完善。中国网贷评价体系虽可以较为全面的刻画企业的综合能力。但是,其参评企业样本数量不完备,从而导致评级结果不准确[7]。网贷平台发展指数评级所用数据均为客观数据,缺乏对P2P平台的实地考察和调研,从而其评价数据较为粗糙,不能真实反映网贷企业的综合能力。因此,我们结合MicroRate评价体系、中国网贷评价体系和网贷平台发展指数,构建了P2P平台评价指标和P2P平台评价流程组成的新的P2P平台评价体系。

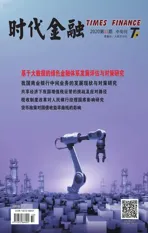

如表1所示,本指标综合了MicroRate评价体系的可持续性、企业规模和透明度等指标;中国网贷评价体系的风险控制和社会责任指标;以及网贷平台发展指数的品牌、人气和杠杆等指标。构建了包括企业的可持续性、企业规模、风险控制、企业合法性、企业声誉、信息技术和社会责任7个主要维度。

表1的各项指标均可以通过现有的指标体系或量表进行测量。因此,本文构建的P2P平台评价指标体系的评级规则可以使用加权得分制,也可以借鉴MicroRate的评级规则。

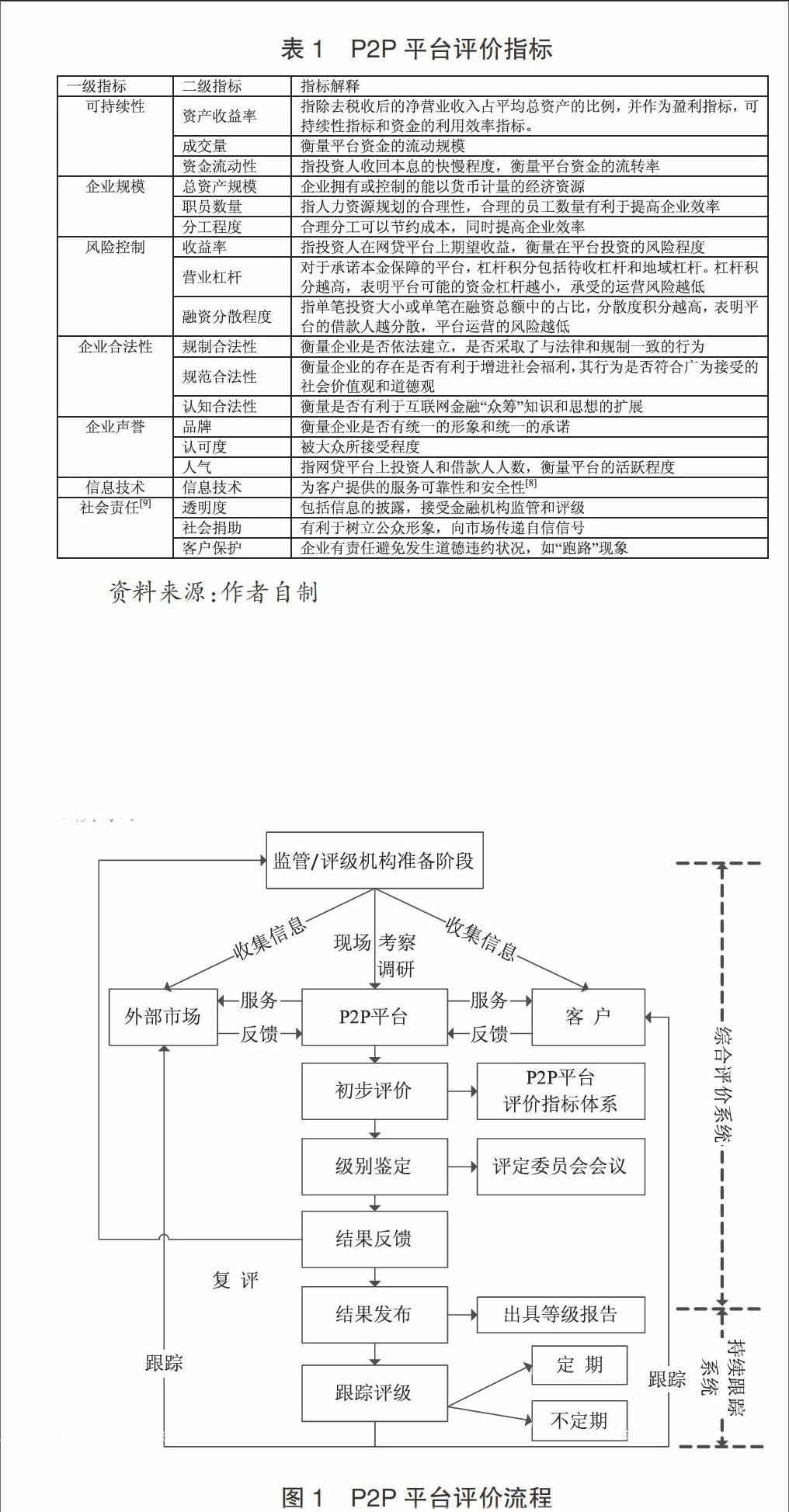

为了更好的对P2P平台进行评级,通过借鉴牛红红和王文寅(2008)[10]的评价体系,我们制定了相应的P2P平台评价流程,如图1所示:

P2P平台评价流程主要分为7个阶段和两大系统。7个阶段之间既有执行的逻辑步骤,亦有循环的自我修复机制,可以持续改进指标体系的评价,并激励P2P平台提高其综合能力。P2P平台评价流程的7个阶段分别为:

阶段1:确定监管/评级小组成员,制定初步评级工作方案。

阶段2:对评级P2P平台进行全面调查,根据P2P平台评价指标所需内容,充分了解评级对象的综合能力。根据评级对象所处行业地位、业务的不同,详细收集评级资料,包括市场和企业客户的客观数据,实地调查和其他形式的补充调查。

阶段3:评级小组在完成尽职调查后,进入初评阶段,主要包括:评级对象提供补充资料、建立工作底稿、通过网贷平台评价指标和统计分析工具进行数据比较分析,并撰写评级报告。

阶段4:包括:评审准备、等级评审和评级报告修改。评定等级是评定委员会听取评级小组情况报告,对评级报告及工作底稿进行讨论、质疑、审核,提出修改意见并根据网贷平台等级评定办法,决定评级对象信用等级。

阶段5:包括:评级结果反馈和复评。本阶段完成评级结果及报告内容与评级对象的沟通、确认工作。

阶段6:及时将评级资料整理、归档,确保评级档案的规范性、完整性,并出具正式报告。若因故评级小组不能亲自办理文件存档事宜,应报告上级可委派他人代为办理相关手续,事后评级小组需补办相关文件存档。随后,完成评级报告的签发、排版打印和对外公布等工作。

阶段7:评级机构应按照跟踪评级安排,在评级结果的有效期内进行定期和不定期的跟踪评级,以促使企业持续改进经营业绩。

P2P平台评价流程的两个系统分别是:综合评价系统,是第三方独立权威机构(金融监管机构和评级机构)对P2P平台的一次评级过程,体现了评级过程的逻辑步骤和评价内容;持续跟踪系统,是对P2P平台的持续跟踪评价,以获取其动态发展趋势,并激励企业持续改进平台经营业绩。

五、结语

互联网金融发展迅速,P2P作为中小企业快速融资的一种方式,获得理论界和实践界的高度关注。本文通过综合国外成熟的微金融评价标准和国内平台企业的特点,创新改进了现有的P2P评价体系,使其具有易理解、可操作、综合评价、可持续和自我完善等优点。该评价体系完善了现有国内P2P平台评级的不足,丰富了P2P平台评级的理论和实践操作体系,为相关金融监管部门和第三方评级机构提供了对P2P平台评级的参考标准和依据。

参考文献

[1]樊云慧.P2P网络借贷的运营与法律监管[J].经济问题,2014(7): 53-58.

[2]岳铭,张思敏,谢朝阳.我国 P2P 网络借贷平台的信用评级问题探讨[J].商业时代,2014(31):77-78.

[3]黄震,邓建鹏,熊明等.英美P2P监管体系比较与我国P2P监管思路研究[J].金融监管研究,2014(10):45-58.

[4]黄树青.我国微型金融体系发展缺失的一环—微金融评级体系及其建设[J].现代经济探讨,2012,7: 46-49.

[5]Damian V S, Maritza R. MicroRate White Paper Microfinance Institution Tier Definitions [EB/OL]. USA: Micro Rate (2013-04-19) [2015-05-20].http://www.microrate.com/research/ microrate-research.

[6]马骏.2014年中国网贷行业年报[EB/OL].中国:盈灿咨询,清华大学中国金融研究中心,网贷之家(2015-01) [2015-05-20]. Http://www.wangdaizhijia.com/.

[7]孙同阳,谢朝阳.基于决策树的P2P网贷信用风险评价[J].商业经济研究,2015(2): 81-82.

[8]谢宗晓,刘琦.信息安全管理体系实施案例及文件集[M].第一版.北京:中国标准出版社,2010: 57-59.

[9]Bachmann A,Becker A,Buerckner D,et al. nline Peer-to-Peer Lending–A Literature[J]. Journal of Internet Banking and Commerce,2011,16(2): 1-18.

[10]牛红红,王文寅.企业信用评估体系研究[J].经济问题,2008(1): 66-68.

作者简介:张鹏(1989-),男,汉族,山东省青岛人,南开大学经济学院硕士生,研究方向为创新经济。