参与成本、反向申购与股票型基金“净赎回悖论”

2015-11-22冯金余

冯金余

(山东财经大学金融学院,山东 济南 250002)

引 言

作为中国股市最大的机构投资者,截至2012年7月我国开放式基金数量已增至1044只、资产总额高达2.55万亿元1,但是资金流量与基金业绩之间的“净赎回悖论”现象2(姚颐等,2004[22];陆蓉等,2007[19])却依然是学界与业界的未解之谜。“净赎回悖论”现象到底是否存在?如果存在,为什么国外投资者热衷于追逐“明星基金”,而国内投资者却要逃离绩优基金?是因为国内绩优基金的业绩难以持续,还是因为投资者的非理性行为心理?抑或是因为市场摩擦与参与障碍所致?这些问题不仅是有效市场假说、投资者理性决策以及行为金融研究共同关注的理论难题,而且是国内证券市场亟待解决的现实难题。因为基金“净赎回悖论”问题如果得不到解决,它会扭曲基金业绩的激励机制,甚至会迫使基金大量抛售金融资产,引发股市震荡与系统性风险。

国内学者近年来对“净赎回悖论”相关问题作出了诸多有益的贡献,例如陆蓉等(2007)[19]、林树等(2009)[17]、肖峻等(2011)[21]、冯金余(2012)[16]以及彭惠等(2012)[20]等。但其研究方法与结论仍有值得商榷与探讨之处:其一,理论研究较为匮乏,相关理论解释已遭受经验证据的质疑。其二,实证研究方法差别较大,导致研究结论缺乏稳健性与可比性。主要表现在模型设定、业绩指标选取与样本选择等方面,其中最为典型的是,陆蓉等(2007)[19]采用季度净值增长率与股票型基金平衡面板样本发现存在“净赎回悖论”,而肖峻等(2011)[21]采取年度序数回报率与股票基金非平衡面板样本却发现“净赎回悖论”只是一种假象。其三,研究视角较为单一,不够深入。迄今为止大多数文献聚焦于“净赎回悖论”现象的验证,鲜有文献进一步深入地探讨“净赎回悖论”的原因及其内在机制。综上所述,全面、深入地研究基金“净赎回悖论”现象不仅具有重要的理论意义,而且有助于证券监管部门加深对投资者的理解、改进基金市场的监管方式、完善基金业绩激励机制与保护投资者利益。

得益于现有研究成果的启发,本文拟发展与运用国外最近的参与成本理论3对“净赎回悖论”现象进行理论分析,并以Sirri et al.(1998)[5]计量模型为基础,在一个统一的框架内对“净赎回悖论”现象与原因(申购或赎回异象)进行系统、全面地实证研究。本文主要贡献如下:

第一,发展与运用国外的参与成本理论,对国内“净赎回悖论”现象的存在条件、原因以及内在机制进行了较为全面、细致地理论分析,并提出可检验的研究假设。

第二,拓展Sirri et al.(1998)计量模型,选择2005~2012年期间股票型基金的非平衡面板样本数据4,在一个统一的框架内通过完整检验基金业绩与资金流量(净赎回、赎回、申购)的关系,对基金“净赎回悖论”的存在条件、原因以及微观机制进行了系统、稳健5地实证考察。并且基于手工搜集数据,采用两次差分法6对参与成本—“逆向申购”—“净赎回悖论”的微观机制进行了进一步地验证。

第三,得到了新的发现:“净赎回悖论”仅存在于牛市阶段“中等基金”中,不是缘于“赎回异象”而是缘于“申购异象”,其内在机制是高参与成本导致了投资者的逆向申购选择。7

文献综述

一、“净赎回悖论”的内涵与指标体系

国内现有文献通常将我国开放式基金业绩与净资金流入的异常负相关现象,称为“赎回异象”(陆蓉等,2007)[19]或“赎回悖论”(彭惠等,2012)[20]。由于净资金的异常流动既可能源于投资者异常赎回,也可能源于异常申购,将其称为“赎回异象”或“赎回悖论”易引起混淆。8为此,本文将其称为“净赎回悖论”,并参照彭惠等(2012)[20],将基金业绩与赎回(申购)的异常正(负)相关称为“赎回(申购)异象”。

根据“净赎回悖论”的定义,与其密切相关的指标是净资金流量与基金业绩。关于净资金流量,国外主要采取净资产增长率(Sirri et al.,1998[5];Huang et al.,2007)[7],或净份额增长率(O’Neal,2004[4];Ivkovic et al.,2009)[9]来度量。国内文献大多采用净资产增长率指标(陆蓉等,2007[19];肖峻等,2011)[21],其主要不足是无法分解为相应的申购与赎回指标对“净赎回悖论”的原因与理论解释作进一步考察。而净份额增长率指标在控制红利再投资(虚假申购)的影响下9(陆蓉等,2007)[19],可弥补上述不足。关于基金业绩,国外主流研究通常采用年度收益的序数回报率指标,并区分基金业绩区间(明星、中等或垃圾基金),而国内大多数文献采用季度净值增长率指标,鲜有区分业绩区间。与季度净值增长率相比,年度序数回报率指标预测性10好、更符合投资者的决策实际,因此为肖峻等(2011)[21]、冯金余(2012)[16]所采用。

二、“净赎回悖论”现象的理论溯源

“净赎回悖论”虽然是我国基金市场特有的“金融异象”,但其背后的理论机理却可溯及到国外基金FPR研究中的期望效用理论、行为金融理论与参与成本理论。

国外大量基金FPR文献发现基金业绩与净资金流量呈现出凸、正反馈特征(“明星基金效应”),这与基金业绩持续性的凹性特征11恰好相悖(Ippolito,1992[8];Sirri et al., 1998[5];Del Guercio et al.,2002[3]),因此无法以期望效用理论解释。众多学者于是将其解释为投资者的处置效应心理偏差,却遭到了O' Neal(2004)[4]与Ivkovic et al.(2009)[9]等经验证据的反驳,因此也无法以行为金融理论解释。随着研究的深入,一些学者注意到有关基金的信息搜寻、交易等参与成本,可能在投资者申购与赎回决策中起了关键作用。Sirri et al.(1998)[5]首次证实搜寻成本较低的基金(广告支出较多、媒体覆盖较广或处于大基金家族),其投资流对业绩更敏感。进一步,Huang et al.(2007)[7]发现,过高的参与成本使潜在新申购者只有在中等或明星基金才能跨越参与门槛、进行投资决策,致使基金PFR呈现凸、正反馈特征。

根据国外基金FPR的研究思路,要揭示国内基金“净赎回悖论”的内在机制有必要回答如下问题:首先,国内基金的业绩持续性如何?如果业绩无法稳定持续,那么“净赎回悖论”可能由投资者理性的“申购异象”或“赎回异象”所致。否则,由投资者非理性的行为偏差所致。其次,如果判断基金的业绩持续性(未来收益)或申购(赎回)基金需要花费较高的参与成本(包括信息搜寻、调研、交易成本等)时,投资者会如何选择基金?是基于贝叶斯法则的理性选择,还是基于启发式偏差的非理性选择?参与成本又将发挥怎样的作用?综上可知,以参与成本为枢纽,将期望效用理论与行为金融理论进行链接与融合,可能是未来研究基金“净赎回悖论”的重要理论方向。

三、“净赎回悖论”研究述评

国内相关研究进行了有益的尝试,例如,陆蓉等(2007)[19]采用季度净值增长率与股票型基金样本发现存在“净赎回悖论”,而肖峻等(2011)[21]采取年度序数回报率与股票方向基金样本却发现“净赎回悖论”只是一种假象。彭惠等(2012)[20]进一步探讨了“净赎回悖论”背后的申购、赎回原因。但是存在以下不足:第一,鲜有文献对“净赎回悖论”进行全面、深入地理论分析。大多数文献先验地将其解释为投资者赎回时的处置效应,这与彭惠等(2012)[20]经验证据相悖。第二,关于是否存在“净赎回悖论”,尚未取得稳健、一致的结论。其主要原因是相关研究采用了不同的业绩指标与基金样本,且较少考虑业绩区间、资金流量指标、股市周期等因素的影响。第三,关于“净赎回悖论”的原因与理论解释,鲜有文献从申购、赎回与业绩关系的角度作进一步验证。虽然彭惠等(2012)[20]对此进行了有益探讨,但其样本量仅有3只老基金,而且采取了完全异于以往文献的结构VAR方法,因此结论的可比性与稳健性值得进一步商榷。

针对上述文献的不足,本文将运用参与成本理论重新审视“净赎回悖论”背后的申购、赎回决策机制,并努力在一个统一的计量模型框架内系统、稳健地检验基金业绩-资金流量(净赎回、赎回、申购)关系,以判断“净赎回悖论”的存在条件、原因以及内在机制。

理论假设

本文将根据参与成本的思路来重新审视“净赎回悖论”背后的原因与理论机制,并提出相关的研究假设。由于投资者申购比赎回面临更多的参与成本,可推断:

推论1:“净赎回悖论”可能缘于“申购异象”。

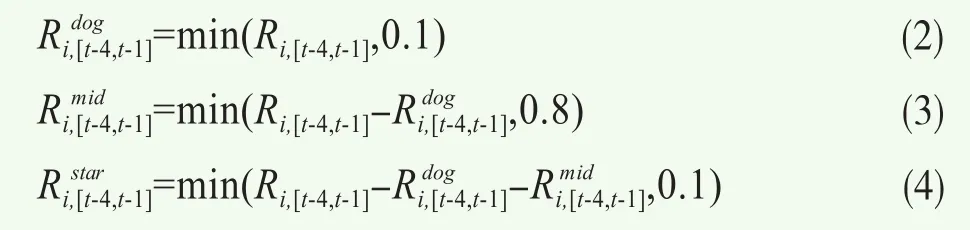

净申购等于申购减去赎回,因此可推断:“净赎回悖论”或者源于“赎回异象”,或者源于“申购异象”。根据Cashman et al.(2008)[6],实施赎回行为的只有当前投资者(场内基金持有者),而实施申购行为的既可能是当前投资者(场内基金持有者)也可能是潜在投资者(场外现金持有者)。由于潜在投资者(重要的申购者12)的参与成本远高于当前投资者(Huang et al.,2007[7];Jank et al.,2010[15]),因此总申购比总赎回对基金业绩更敏感,“净赎回-业绩”的变动方向主要取决于“申购-业绩”的变动。进一步,由于潜在投资者在申购时难以克服参与成本障碍、识别不同质量的基金,面对的基金市场是“柠檬市场”,容易作出逆向选择,并导致“净赎回悖论”。

推论2:投资者的理性水平,内生决定于其参与基金的成本。

根据Huang et al.(2007)[7],投资者参与基金的成本包括信息成本与交易成本13,基金业绩通过“参与效应”、“遴选效应”与“无交易效应”三种渠道14影响投资者申购、赎回决策。信息成本越高,基金业绩的“参与效应”15与“遴选效应”越强16(Huang et al.,2007)[7],投资者越可能错过真正的“优胜基金”(历史业绩中等而事后收益高的基金)。交易成本越高,基金业绩的“无交易效应”越强,基金投资者申购(赎回)对中低业绩越不敏感。

根据以上推论可知,“净赎回悖论”可能主要缘于“申购异象”,当参与成本较高时,投资者倾向于根据启发式的行为偏差进行申购决策,而参与成本较低时,投资者倾向于依据贝叶斯法则进行理性申购决策。结合参与成本理论与基金业绩持续性成果,可以进一步提炼以下六个相互排斥的理论假设(分高、低参与成本两类):

假设1:在高参与成本垃圾基金组,投资者申购对基金业绩不敏感,无“净赎回悖论”。

在高参与成本的垃圾基金组,因为业绩太差无法达到参与门槛,投资者申购对业绩不敏感,无“净赎回悖论”现象。

假设2:在高参与成本的中等基金组,投资者“逆向申购”,导致“净赎回悖论”。

当参与成本较高而基金业绩达到中等水平时,虽然投资者能跨越参与门槛,但是大多数投资者无法克服信息成本、预测基金未来收益,因此将进行“逆向申购选择”17,进而导致“净赎回悖论”现象。

假设3:在高参与成本的明星基金组,投资者热衷申购“明星基金”,无“净赎回悖论”。

当基金参与成本较高且业绩优秀时,虽然投资者因信息成本太高仍无法理性预测基金未来收益,但此时基金业绩的“参与效应”与“遴选效应”非常凸显,能吸引投资者的注意,投资者会产生“热手效应”心理(林树等,2010)[17]而热衷申购“明星基金”(Huang et al.,2007)[7],因此没有“净赎回悖论”现象。

假设4:在低参与成本垃圾基金组,无法确定是否存在“逆向申购”与“净赎回悖论”。

当参与成本较低而且基金业绩较差时,基金投资者可以跨越参与成本障碍,进行较为全面的信息搜集与加工,推断基金未来收益。根据国外基金业绩持续性成果,垃圾基金的业绩持续性最强(Carhart,1997)[13]会使投资者理性地选择规避,但垃圾基金通常也面临管理层的变动(Lynch et al.,2003)[12]因而也会促使投资者理性地“逆向申购”。由于不知何种作用为主,因此无法确定申购-业绩的变动方向,以及是否存在“净赎回悖论”。

假设5:在低参与成本中等基金组,投资者申购与基金业绩正相关,无“净赎回悖论”。

当参与成本较低而且基金业绩中等时,投资者能克服参与障碍作出理性选择。由于中等基金组的业绩持续性总体较好(Carhart,1997[13];刘翔,2008[18]),大多数投资者会理性地选择业绩较高的基金,因此申购与基金业绩正相关,无“净赎回悖论”现象。

假设6:在低参与成本的明星基金组,投资者理性地“逆向申购”,导致“净赎回悖论”。

当参与成本较低而且基金业绩优秀时,投资者能理性预测基金未来盈利前景,申购与业绩关系取决于基金的预期收益。根据基金业绩持续性研究成果,明星基金组的业绩持续性最差,经常出现“过山车”现象。预期到上述因素,投资者会理性地对“明星基金”进行“逆向申购”,从而导致“净赎回悖论”现象。

上述六个理论假设可以汇总为高参与成本与低参与成本两种组合,如表1所示。

本文将对国内基金业绩-资金流量关系进行完整的检验,并根据实证结果与表1理论假设的匹配情况,来判断“净赎回悖论”的条件、原因与内在机制。

研究方法

一、数据

本文原始数据主要来源于wind资讯与国泰安CSMAR数据库,涉及的明星基金公司数据来源于作者手工收集的各年《证券时报》。相关变量计算主要通过excel软件与matlab编程获得。数据区间为2002年1月~2012年6月,选择研究样本为纯粹的股票型基金。18考虑到业绩指标计算需要(历史数据36个月以上19)、面板模型回归要求20、数据缺失与合并等要求,最终选择的样本区间为2005年第1季度~2012年第2季度的非平衡面板数据21,时间序列方向共30季度,横截面最大为162只基金,共1803个样本。

二、模型设定

以Sirri et al.(1998)[5]模型为基础并结合国内“净赎回悖论”两大实证研究的主要特征,本文构建分阶段计量模型来检验基金资金流量(净赎回、赎回、申购)与业绩的非线性关系22,以探讨“净赎回悖论”的存在条件与原因。模型中基金业绩指标采用季度净值增长率(Ri,t-1)与年度排名的序数回报率考虑到国内股市波动,在模型中加入股市周期哑变量Bull23与变量交叉乘积项,以其系数刻画股市周期的影响,如为防止内生性,变量基本选取其滞后项。模型设定如下:

表1 关于参与成本影响基金“净赎回悖论”的理论假设

被解释变量nsgl(shl/sg1)i,t表示基金净资金流量(赎回/申购)增长率,解释变量分别表示滞后一季的净值增长率与滞后一年的序数回报率24,Bull交叉项系数表示牛市比熊市的增量部分。Controls表示控制变量集,μi表示各基金个体的固定效应,ei,t为误差项,表示各基金随时间变化的其他因素。

三、研究变量

1.被解释变量

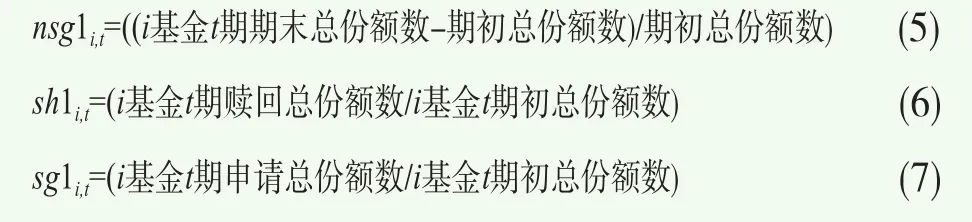

根据O'Neal(2004)[4]等,以基金的份额变化(净赎回率、赎回率、申购率)表示资金流量,分别定义为:

为了对“净赎回悖论”进行稳健性对比检验,参照Sirri et al.(1998)等,本文还采用资产变化率来度量净资金流量,设定为:

Fundsizei,t-1表示i基金资产t-1季度末的净资产规模,Ri,t表示i基金资产t季度的收益率。26

2.解释变量

解释变量为基金历史业绩,包括年度序数回报率27Ri,[t-4,t-1](ordinal measures)与季度原始收益率Ri,t-1(除非特别注明,后文业绩指标均指序数回报率)。在计算解释变量时要用到以下月度收益指标:

(1)考虑分红收益后的月度原始收益率Ri,r28

(2)Fama三因素市场模型调整后收益率(以下简称

其计算过程较为复杂:首先根据过去24个月的基金收益率率数据根据式(9)逐月进行OLS回归,估计αi、βiRMRF、βiSMB、βiHML,然后按式(10)计算每月的

式(9)中,rf,t为月度无风险利率,根据一年期定期存款利率折算而成。RMRFt、SMBt、HMLt分别为市场溢价,规模(size)29以及帐面市值比(book-to-market)因子30的月度回报率(均采用流通市值加权)。31

同理,首先基于过去24个月的基金收益率数据按照式(11)逐月进行OLS回归,估计αi,t, βiRMRF, βiSMB, βiHML,βiMOM,然后按式(12)计算每月的四因子模型与(9)式不同,(11)式中还包含MOMt,表示股票动量因子32月度回报率(也以流通市值加权计算)。33

3.控制变量

(1)基金家族年龄(Familyagei,t-1)与旗下老基金数量(Oldfundqt-1)

根据Starks et al.(2008)[11],与Benson et al.(2008)[10],本文以基金公司设立以来的总季度数对数表示家族年龄Ln(agei,t-1)。基金公司不定期公告其基金数量,本文以半年内最小的基金数量表示基金公司的老基金数量Oldfundqt-1。

(2)基金分红总额、分红频率——Dividendi,t-1,Num_Dividt-1

历史分红会影响投资者的选择(陆蓉等,2007)[19],因此本文在模型中引入Dividendi,t-1,Num_Dividt-1变量表示基金季度分红总额与分红频率。

(3)基金收益标准差——Stdi,t-4

基金投资者行为受资产风险影响,因而本文参照Sirri et al.(1998),以月收益率的年化标准差表示基金风险。

(4)基金资产规模(Fundsizet-1)

Chevalier et al.(1997)[1]发现资金净流量与基金规模负相关。本文以上一期基金规模(自然对数值),来控制基金规模差异的投资者影响。

考虑到每年基金市场的基金政策、资金供求、投资者情绪等有所差别,因此模型中引入年度虚拟变量以控制年度特征的影响。最终样本中包含8个年份,本文以7个虚拟变量表示(2005年设定为0),以避免多重共线性。

(6)牛市虚拟变量(Bull)

Cederburg et al.(2008)[14]发现投资者在牛市阶段比熊市阶段更倾向于追逐基金收益与基金经理投资能力。因而,本文以哑变量 表示牛市效应。 牛市时为1,熊市时为0。牛市阶段设定为2005~2007年(肖峻等2011),熊市阶段设定为2008~2012年。

与以往模型相比,本文模型不仅考虑了基金规模与风险、分红等因素的影响,而且考虑了基金业绩指标、年度特征、股市波动、内生性等因素影响,因此更贴近现实。

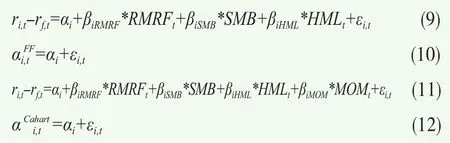

4.变量的描述性统计

各主要变量的描述性统计如表2所示。

表2 主要变量的描述性统计

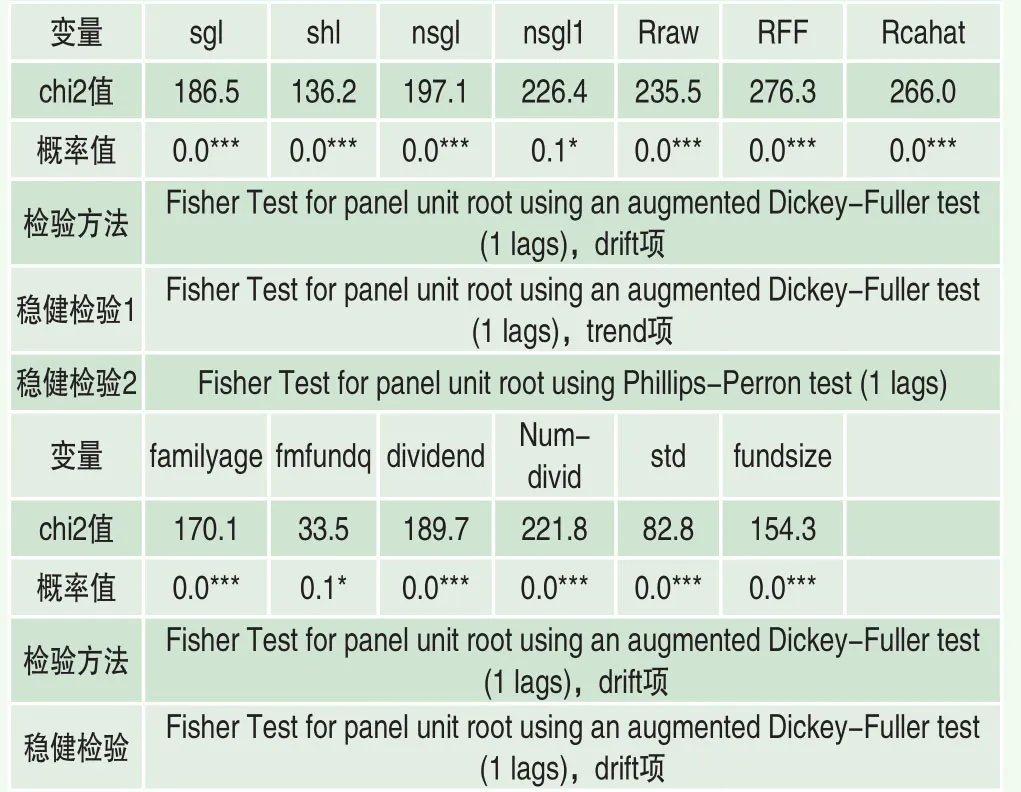

表3 各变量的单位根检验结果

实证分析

本文首先选择stata10的xtfisher命令对非平衡面板数据进行单位根检验,结果表明不存在单位根(检验结果在表3),无虚假回归。而后进行hausman检验,根据结果选择固定效应模型进行实证分析(检验结果在表4-7)。

一、“净赎回悖论”的存在条件、原因及内在机制

1.“净赎回悖论”仅存在于牛市阶段的中等业绩基金

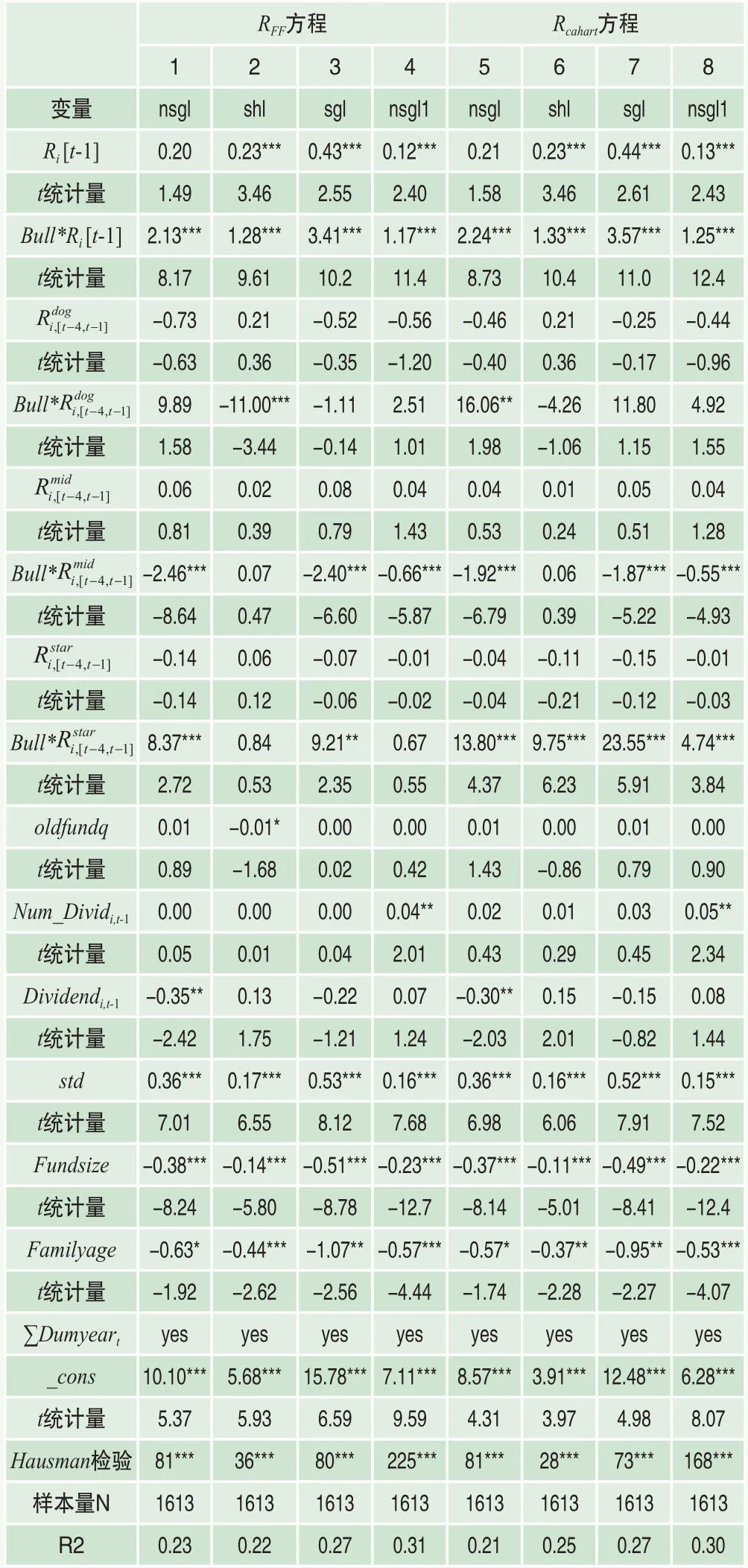

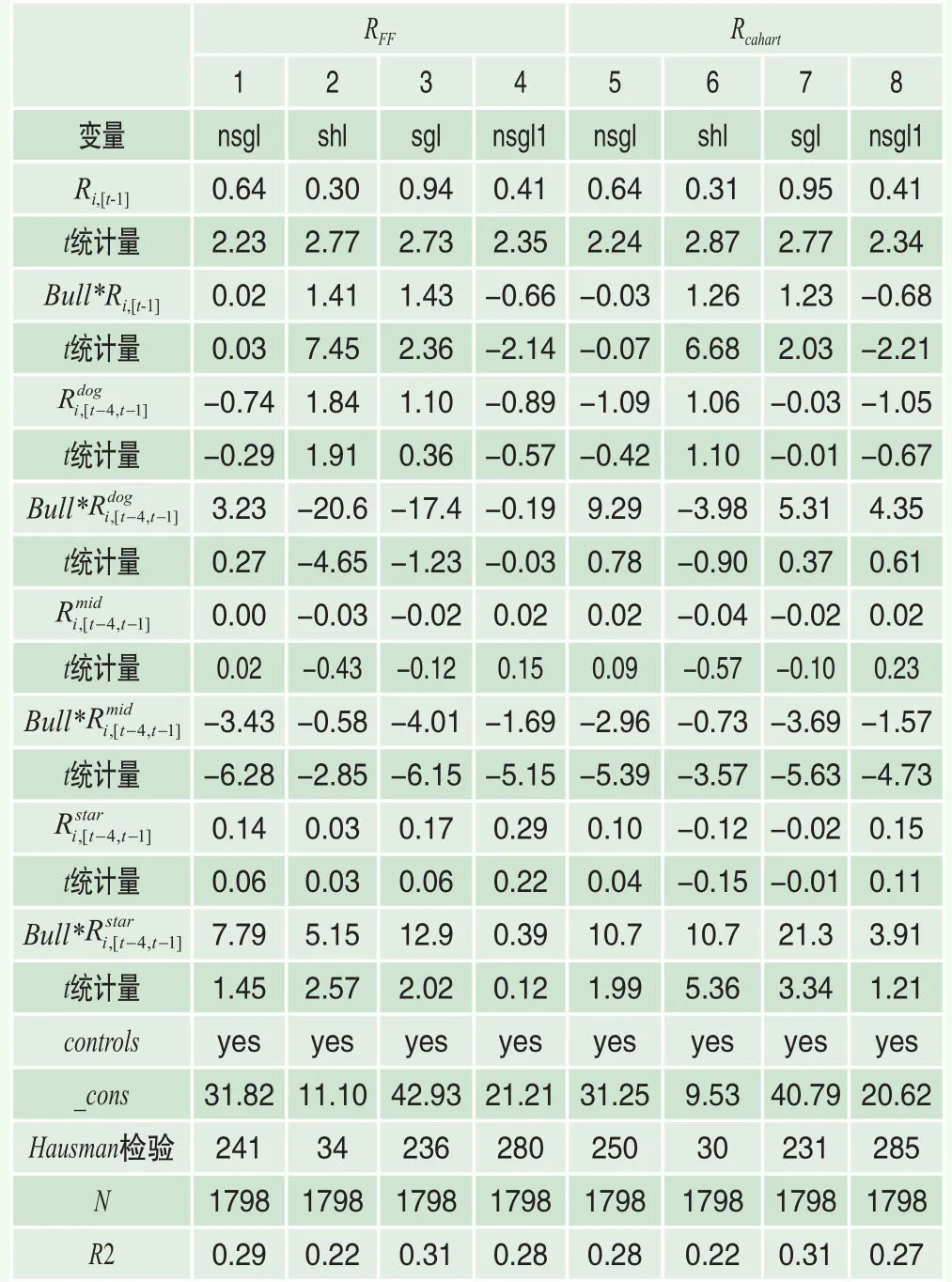

表4 “净赎回悖论”及其原因的实证结果

由表4净赎回模型(方程1、4与5、8)实证结果可见,“净赎回悖论”仅存在于牛市阶段中等基金组。在所有业绩变量中,只有牛市&中等基金变量显著为负。

基金净赎回与业绩的变动关系与股市周期、业绩区间有关。在熊市阶段基金净赎回与业绩的变动关系不显著。在牛市阶段,基金净申购对垃圾基金组业绩不敏感,但是与中等、明星基金业绩分别表现负相关、正相关关系,呈U型非线性特征。

2.“净赎回悖论”不是缘于“异常赎回”,而是缘于“逆向申购”

由对应申购方程(3、7)与赎回方程(2、6)中的牛市&中等业绩交叉变量系数可见,申购与中等基金业绩表现显著负相关,而赎回与中等基金业绩无显著相关关系,没有表现出处置效应。由此可推断,“净赎回悖论”并非缘于投资者“异常赎回”,而是缘于投资者“逆向申购”。这与彭惠等(2012)[20]结论一致。

进一步发现,申购(方程3、7)与业绩的关系也与股市周期、业绩区间有关,而且与净赎回—业绩的变动方向完全一致,也呈U型非线性特征。而赎回(方程2、6)仅在牛市阶段carhart5四因素明星组(Rcahart)与基金业绩表现出显著正相关,其他情形都不显著。

综上所述,基金净赎回、申购与业绩变动关系,完全与高参与成本组的理论假设H1、H2、H3相吻合。由此进一步可推断,基金“净赎回悖论”之所以缘于“异常申购”,是因为过高的参与基金成本导致了投资者申购时的“逆向选择”。

3.参与成本理论对“净赎回悖论”的进一步解释

为什么“净赎回悖论”仅出现在牛市的中等业绩区间?因为参与成本太高,在熊市阶段所有基金(垃圾、中等与明星)34与牛市阶段的垃圾基金基金业绩难以达到最低参与门槛,投资者申购对业绩都不敏感,没有出现“净赎回悖论”。在牛市阶段明星基金组因为“热手效应”投资者“追逐明星基金”,亦无“净赎回悖论”。

4.短期历史业绩对净赎回的影响

由实证结果可知,在牛市(Bull*Ri,[t-1]系数)与熊市(Ri,[t-1]系数)阶段净申购、赎回、申购与短期季度历史业绩都表现出显著的正相关关系,无“净赎回悖论”现象。基金投资者对短期历史业绩较为敏感,绩优基金既会受到投资者追捧与申购,也会遭遇其异常赎回—处置效应,但是申购比赎回更敏感,牛市比熊市更为敏感。

5.影响“净赎回悖论”的其他因素

表4实证结果表明,除了基金业绩以外,显著影响投资者资金流动的还有基金公司老基金数量与成立时间,基金历史分红、波动风险与资产规模以及年度固定效应。

综上所述,“净赎回悖论”发生在牛市阶段的中等基金组中,其原因不是“赎回异象”而是“申购异象”。其背后的微观机制是,过高的参与基金成本导致了投资者的逆向申购选择。

二、“净赎回悖论”微观机制的进一步证据

如果是高参与成本——导致投资者“逆向申购”——导致“净赎回悖论”,那么当参与基金的成本降低时,“逆向申购”与“净赎回悖论”都会缓解。文章接下来对此进一步验证。

1.参与成本的代理变量及其模型设定

本文参照Huang et al.(2007)[7]与Jank et al.(2010)[15]并结合国内实际,以附属于明星基金家族(或大基金家族)的基金,代表低参与成本35基金。国内有关开放式基金的信息披露浩如烟海,但真正有助于投资者决策的相关信息(例如基金公司投研实力或基金业绩持续能力)却非常鲜见。而《证券时报》每年专业、科学遴选出的明星基金公司36,业绩稳定可靠,相关信息容易获取,因此本文以附属于明星基金公司作为低参与成本的代理变量。

此外,本文还选择基金数量多的大基金家族作为低参与成本的代理变量37,因为她能通过以下两种途径降低投资者的参与成本:其一,基金数量越多,发行促销与信息披露越多(Huang et al.,2007)[7],越能方便投资者的比较与筛选。38其二,大基金家族内部的基金转换业务能大幅降低交易成本39,有助于克服投资者参与障碍。随着家族外部市场摩擦的加剧与基金产品数量的增多,投资者倾向于将资金集中于少数几个基金管理公司中(Starks et al.,2008)[11],主要通过家族内的基金转换对绩劣基金实施惩罚(Jank et al.,2010)[15]。

通过以上分析可以推断,与普通的基金家族相比,明星基金家族或者大基金家族能降低投资者参与其旗下基金的成本,进而缓解其“逆向申购”与“净赎回悖论”现象。

本文分别引入明星基金家族(大基金家族)虚拟变量Starfm(bigfm),以其与基金业绩交叉乘积的变量系数,来检验参与成本变化如何影响基金投资者的选择。对Starfm作如下设定:如果基金管理公司荣获《证券时报》的年度十大明星基金公司奖或其他奖项,则自本年度获奖公布日开始的四个季度内40定义为明星家族,其Starfm都等于1,否则为0。将bigfm定义为:如果基金家族旗下所有开放式基金数量在同期所有基金家族中处于中位数以上,则定义为大基金家族,bigfm等于1,否则bigfm等于0。

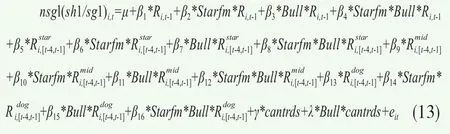

以Starfm为例(bigfm与其类似,只需将Starfm作相应替换即可),将其与业绩等变量的交叉乘积项纳入模型(1),可得到模型(13):

2.降低参与成本,可缓解“逆向申购”与“净赎回悖论”

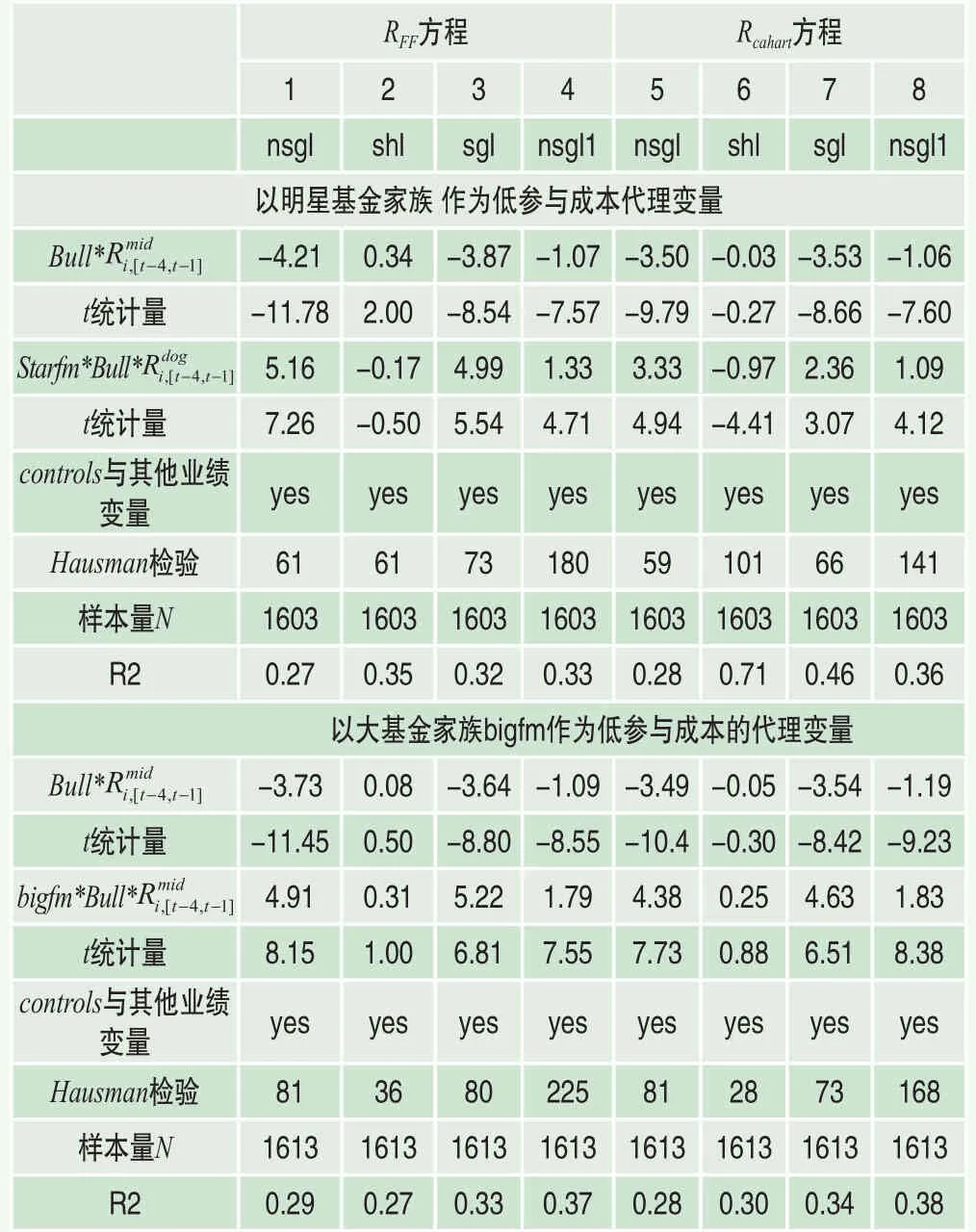

本文以《证券时报》明星基金公司原始数据,以及国泰安CSMAR相关数据为基础,计算低参与成本相关变量,并对模型(13)进行实证,结果41如表5所示。

表5净赎回、申购方程(1、3,5、8)变量Sfm*Bull*的系数都显著为正,表明与高参与成本基金相比,低参与成本的中等基金净赎回、申购与业绩的关系明显往正方向转化,其“逆向申购”与“净赎回悖论”显著缓解。

其原因是随着低参与成本的降低,基金业绩对投资者的参与效应迅速弱化(Huang et al.,2007)[7],而其“收益预测”或“学习效应”开始发挥作用。由于中等基金业绩持续性较好(刘翔,2008[18];Carhart,1997[13]),其“逆向申购”进而“净赎回悖论”相应缓解。

以上研究进一步表明,国内股票基金“净赎回悖论”背后的深层次原因是,过高的参与成本导致了投资者申购基金时的逆向选择。

表5 参与成本对“净赎回悖论”作用机制的实证检验

稳健性检验

为获得稳健、准确的结论,本文进一步对“净赎回悖论”作如下检验。

一、以全部市值加权计算业绩指标进行检验

上述实证过程中有关三因素、四因素超额收益序数回报率的计算,是以股票流通市值作为权重。作为稳健性对比检验,本文以股票全部市值为权重(肖峻等, 2011)[21]计算相关业绩指标,重新检验模型(1)。实证结果42与上述结论完全一致:股票型基金“净赎回悖论”仅存在与牛市阶段的中等业绩基金组,由投资者“逆向申购”所致。

二、将分红基金纳入样本重新检验

上述实证过程中,为消除红利再投资影响(陆蓉等,2007)[19],样本中去除了当期发放红利的所有分红基金。为进一步吸收分红基金的信息,本文将其纳入样本重新检验。

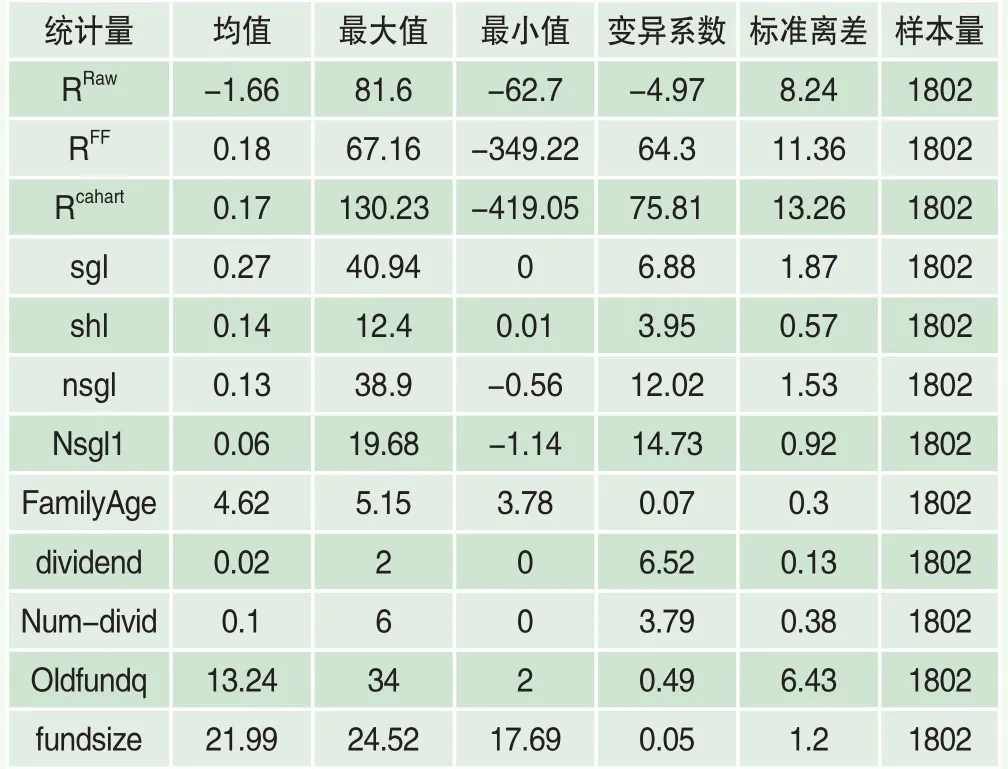

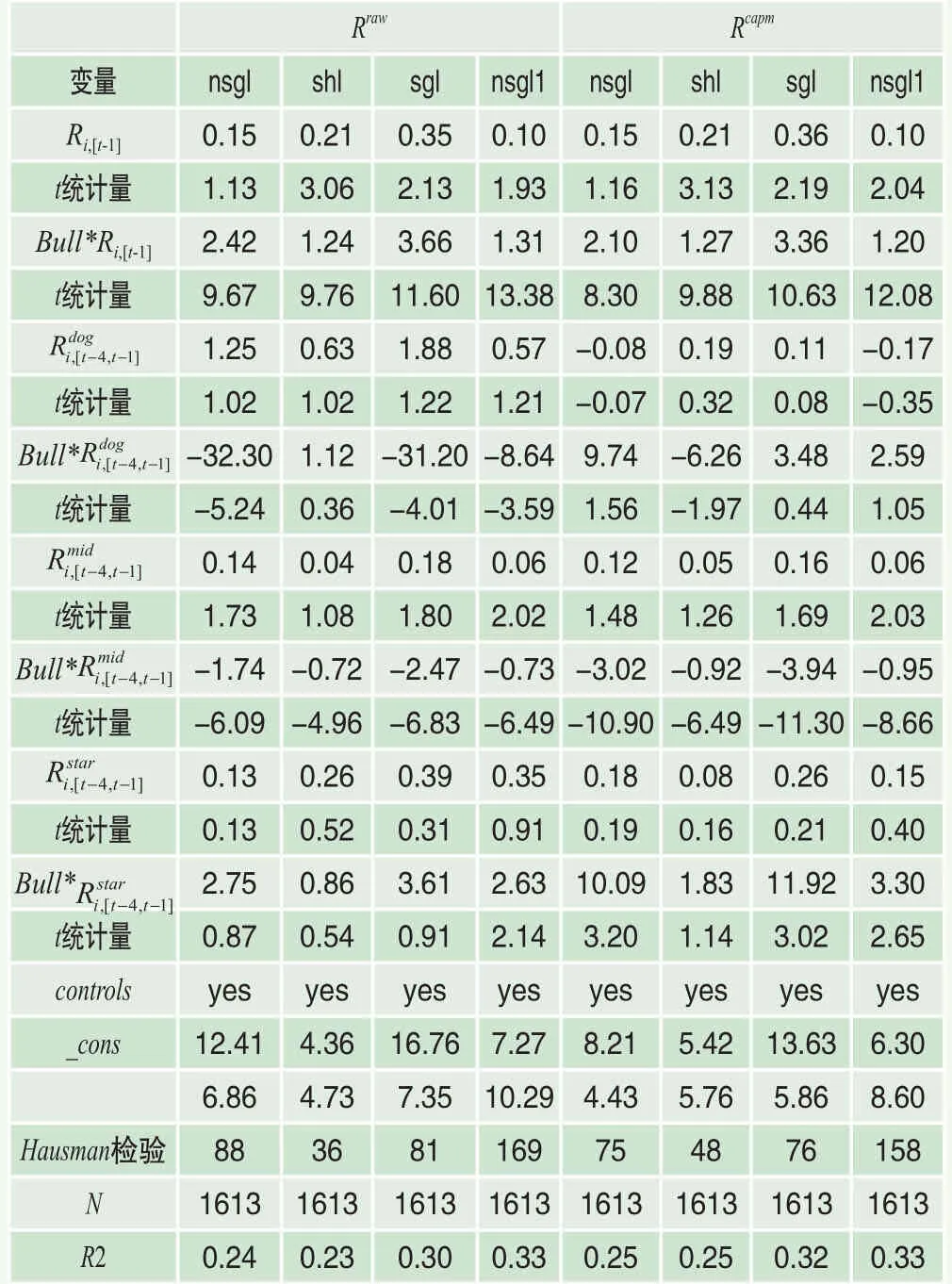

三、采用原始收益与CAPM模型α序数回报率进行稳健性检验

本文实证过程采用的是Fama-三因素与Carhart-四因素超额收益的序数回报率,作为对比检验,本文进一步采用原始收益与CAPM超额收益43的序数回报率进行实证。

表7实证结果依然表明,股票型基金在牛市阶段与中等业绩基金组存在“净赎回悖论”,由投资者“逆向申购”所致。此外,实证过程发现在进行基金业绩相关研究时要尽量选择三因素与四因素业绩指标44(刘翔, 2008)[18]。

结论与对策

本文发展与运用参与成理论对国内偏股基金“净赎回悖论”进行了理论探讨与实证检验。主要发现是,基金净赎回与业绩的“净赎回悖论”仅发生在牛市阶段的中等业绩基金组,其原因不是“赎回异象”而是“申购异象”。背后的深层次原因是,过高的参与成本导致投资者无法识别基金,故作出逆向申购选择。文章进一步证实,降低参与成本,可以缓解投资者的“逆向申购”与“净赎回悖论”。

表6 以包含分红基金的样本重新进行稳健性检验

文章还发现,基金投资者净申购、赎回、申购与短期季度历史业绩都表现出显著的正相关关系,但是申购比赎回对业绩更敏感,没有表现出“净赎回悖论”现象。

由此可进一步推断,在国内目前的固定管理费率制度下,如果提高短期季度业绩会导致基金公司净资金流量与基金管理费的增加,而如果提高基金中长期(24个月)业绩却会导致“净赎回悖论”现象与基金管理费的减少。因此,基金投资者这种“追短卖长”(追逐短期绩优基金而卖空长期绩优基金)的异化投资特点,是我国基金投资行为散户化(买涨卖跌、忽视价值投资)的重要根源。为有效发挥基金业绩-资金流量的隐性激励作用,促进基金公司理性投资,本文提出以下对策:

表7 以原始收益与序数回报率进行稳健性检验

表7 以原始收益与序数回报率进行稳健性检验

注:由于表格篇幅限制没有继续以*、**、***标注显著性水平,仅对系数显著的加黑。

Rraw Rcapm变量 nsgl shl sgl nsgl1 nsgl shl sgl nsgl1 Ri,[t-1] 0.15 0.21 0.35 0.10 0.15 0.21 0.36 0.10 t统计量 1.13 3.06 2.13 1.93 1.16 3.13 2.19 2.04 Bull*Ri,[t-1] 2.42 1.24 3.66 1.31 2.10 1.27 3.36 1.20 t统计量 9.67 9.76 11.60 13.38 8.30 9.88 10.63 12.08 1.25 0.63 1.88 0.57 -0.08 0.19 0.11 -0.17 t统计量 1.02 1.02 1.22 1.21 -0.07 0.32 0.08 -0.35 Bull*-32.30 1.12 -31.20 -8.64 9.74 -6.26 3.48 2.59 t统计量 -5.24 0.36 -4.01 -3.59 1.56 -1.97 0.44 1.05 0.14 0.04 0.18 0.06 0.12 0.05 0.16 0.06 t统计量 1.73 1.08 1.80 2.02 1.48 1.26 1.69 2.03 Bull*-1.74 -0.72 -2.47 -0.73 -3.02 -0.92 -3.94 -0.95 t统计量 -6.09 -4.96 -6.83 -6.49 -10.90 -6.49 -11.30 -8.66 0.13 0.26 0.39 0.35 0.18 0.08 0.26 0.15 t统计量 0.13 0.52 0.31 0.91 0.19 0.16 0.21 0.40 Bull*2.75 0.86 3.61 2.63 10.09 1.83 11.92 3.30 t统计量 0.87 0.54 0.91 2.14 3.20 1.14 3.02 2.65 controls yes yes yes yes yes yes yes yes_cons 12.41 4.36 16.76 7.27 8.21 5.42 13.63 6.30 6.86 4.73 7.35 10.29 4.43 5.76 5.86 8.60 Hausman检验 88 36 81 169 75 48 76 158 N 1613 1613 1613 1613 1613 1613 1613 1613 R2 0.24 0.23 0.30 0.33 0.25 0.25 0.32 0.33

(一)基金监管部门应将重点放在牛市阶段的小基金家族与非明星家族中等业绩基金。此类基金最容易遭遇投资者非理性的“逆向申购”与“净赎回悖论”。

(二)基金公司应努力采取各种措施克服市场摩擦,降低关于基金的搜寻、调研等参与成本,以弱化投资者启发式推理的行为偏差。具体措施如下:首先,加强广告与信息披露,增强旗下基金信息的易获得性。其次,推广与完善基金转换业务,简化转换条件与流程,降低基金转换费率。第三,适度发行新基金,完善与丰富基金产品带,扩大投资者选择范围。

(三)完善《证券时报》等金融媒介的明星基金评奖活动,努力发挥其信息披露与基金监管作用,使投资者能够简化搜寻与调研,低成本地参与基金投资。

(四)加强投资者培训与教育,提高其理性参与能力。证监会与基金管理公司要对基金投资者进行针对性的培训,提高其信息能力与理性参与能力,纠正其行为心理偏差。

本文依然存在诸多不足,今后值得进一步研究的方向是:采用交易帐户数据区分场外投资者进一步验证本文的理论解释;对参与成本的作用机制进行理论模型的构建与数值模拟分析;此外在将来数据可获得时,采取其他参与成本代理变量进一步验证微观机制。

注释

1.根据国泰安csmar基金数据库前统计,不包括ETF与LOF基金以及封转开基金.而且随着高净值个人与家庭以及社保养老基金等财富管理需求的持续增加,基金业未来创新与发展的空间前景依然非常广阔.未来五年整个财富管理业或有30万亿元增长(肖风2012年12月2日演讲中表示)。

2.指我国开放式表现出与国外市场相反的负反馈关系:面临净赎回压力的是绩优基金而不是绩劣基金。

3.它摒弃了市场无摩擦的理想假设,从投资者参与成本(包括有关基金的信息搜寻、调研、交易等)出发,研究基金业绩如何通过参与成本的渠道影响投资者决策与选择。

4.选择纯粹的股票型基金样本可以消除基金风格对实证结果的影响;与平衡面板数据相比,非平衡面板数据吸纳了更全面的基金样本信息,结论较为稳健。

5.控制更多影响因素、使用纯粹的股票型基金样本,运用国际主流文献的序数回报率指标与两种资金流量指标,涵盖牛、熊市区间等。

6.两次差分法是近年来国内外经济管理研究文献中非常流行的实证方法(如李科等(2011)刊发在《管理世界》的文献),通过两个虚拟变量的交叉相乘项来实证两种不连续因素对被解释变量的交叉影响。 本文实证中涉及到的,股市周期虚拟变量Bull与低参与成本基金的代理变量Starfm(或bigfm),其交叉乘积项构成一组两次差分项,可用以刻画参与成本在牛市期间对投资者决策的影响,详见后文模型(13)。

7.新投资者申购基金时面临的基金市场犹如阿克洛夫的“ 柠檬市场”,容易作出逆向选择。

8.例如,彭惠等(2012)在摘要中提到“投资者在赎回行为时表现出相当的理性,“赎回悖论”的根源在于投资者申购行为的异常”,很容易引起学者混淆与误解。

9.与国外不同,国内股票基金经常分红,在申购统计中包含了红利再投资部分,并非投资者的真实申购,须将其有效剥离。

10.剥离了大盘、规模等因素影响,业绩持续性较好。

11.明星基金业绩持续性最差而垃圾基金业绩持续性最强。

12.根据《2011年基金投资者问卷调查》,截至2010年底,开放式基金投资者账户总数为19533.39万户,较2009年底增加了892.73万户,增幅4.79%,账户总数的增加表明有新的投资者加入,或者是现有的基金持有者在新的注册登记机构开立了基金账户。但是2010年底有效账户总数为7494.94万户,较2009年底下降了597.53万户,降幅7.38%,而且自2008年以来有效账户数连续三年下降。 有效账户数的减少,表明实际基金持有人数量的减少。由此可以说明,潜在的基金新投资者是国内重要的申购者。

13.信息成本指投资者积极收集基金信息,或消极通过基金广告与经纪人获取相关知识需要支出的成本,包括计算决定基金晨星排名、选择投资风格与策略、预期收益与风险、从朋友与金融机构咨询等。投资者信息成本与基金广告或信息披露相互补充,基金广告与信息披露越多,投资者积极投入的信息成本越少.交易成本是投资者申购或赎回时需要缴纳的与基金净值成固定比例的费用。不同基金的参与成本不一样,不同投资者面对同一基金时由于经历、知识技能等原因,其参与成本不一样。

14.信息成本通过“参与效应”与“遴选优胜基金效应”影响投资者选择,而交易成本通过“ 无交易效应”影响投资者选择。“参与效应”指基金业绩只有超过一定门槛值,投资者才决定是否对基金进行进一步的信息搜集与调查研究(为估算预期收益是否合意)。“遴选优胜基金效应”指,所涉基金的信息搜集与加工等信息成本限制了投资者所能考察的基金数量。“交易成本”指投资者申购(或赎回)费率。

15.只有业绩非常优秀的基金才能克服投资者的参与障碍。

16.进入投资者调查范围的基金越少。

17.同等条件下选择业绩较低、净值较低的基金进行投资,以规避风险.这与信息经济学经典模型——阿克洛夫柠檬市场中的逆向选择(Akerlof 1970))相类似。

18.去掉了所有指数基金.如此选择样本的优点是消除了基金风格影响,而且与国内天天基金网、腾讯基金网等业绩排名一致,符合投资者实际决策。

19.在回归、计算三因素、四因素超额收益时需要至少滞后24个月的历史数据,以此计算的月度收益为基础再计算年平均收益时尚需过去一年12个月收益数据,故而实际要求数据至少有36个月历史数据。

20.面板数据模型要求至少一个观测。

21.我们选择的是纯粹的股票型基金样本以消除基金风格影响,区间最长、样本覆盖面广,在同类研究中样本量可能是最大的。

22.明星基金、中等业绩基金以及绩劣基金分别定义为业绩排名前 10% 、业绩排名前10~90%、业绩排名末10%。

23.股市行情虚拟变量Bull定义为:2007年第四季度之前等于1,之后等于0。

24.[t-4,t-1]表示滞后4个季度即滞后1年的时间区间(第t-4季度至t-1季度)。序数回报率在后文另有详细说明。

25.由以下(2)、(3)、(4)公式可知,序数回报率实则是一种特殊的虚拟变量,它根据业绩排名处于明星业绩、中等或垃圾基金组而予以相应转化,可以凸显基金业绩的非线性特征.Huang 等(2007)证明了序数回报率与普通业绩排名对基金流量的影响一致。

26.之所以将季度原始收益也纳入模型,是为了增强本文结论与国内相关研究的可对比性.国内大多数相关文献基本都采用净值增长率指标发现存在“净赎回悖论”,代表性文献陆蓉等(2007),但是肖峻、石劲(2011)在考虑滞后项中长期收益后,发现“净赎回悖论”是一种假象。其计算为Rit=(1+季度内第1月收益率)×(1+季度内第2月收益率)×(1+季度内第3月收益率)-1。

27.对其定义为:每期样本基金按其滞后年度基数回报率(过去12月月均回报率)排序,基数回报率排名最低的设为 0,最高的设为1,其余在(0,1)区间均匀分布。

28.注:此处t指月度,i仍表示基金,我们采用rit表示,与前述的t季度的上季度原始收益Rit-1与上年度序数回报Ri,[t-4,t-4]相区分。除了此处t指月度以外,其他变量指标的t大多数都指季度。

29.小公司构成的投资组合月收益率与大公司构成的投资组合月收益率之差。组合月收益率的计算采用流通市值加权计算。

30.高帐面市值比因子公司投资组合的考虑现金红利再投资月收益率,与低帐面市值比因子公司组合的考虑现金红利投资月收益率之差。 组合投资收益率的计算采用流通市值加权。高帐面市值比因子公司:指净资产/流通市值(PB的倒数)比值排名前30%的公司;低帐面市值比因子公司:指净资产/流通市值(PB的倒数) 比值排名后30%的公司。

31.考虑现金红利再投资的(综合A股市场)月市场回报率与无风险月收益率之差。国内肖峻等(2011)采取全部市值加权,我们认为采取流通市值加权更符合市场实际。

32.高帐面市值比因子公司投资组合的考虑现金红利再投资月收益率与低帐面市值比因子公司组合的考虑现金红利投资月收益率之差。 组合投资收益率的计算采用流通市值加权。高帐面市值比因子公司:指净资产/流通市值(PB的倒数)比值排名前30%的公司;低帐面市值比因子公司:指净资产/流通市值(PB的倒数) 比值排名低于30%的公司。

33.考虑现金红利再投资的(综合A股市场)月市场回报率与无风险月收益率之差.国内肖峻等(2011)采取全部市值加权,我们认为采取流通市值加权更符合市场实际。

34.例如2011年的主动管理型偏股基金(包括普通股基)全年平均回报率为-24.01%,冠军东方龙混合全年回报率也仅为-8.25%(根据《证券日报》基金周刊)。

35.参与成本包括信息成本与交易成本,国外文献通常以销售支出费用高的基金、或者附属于明星基金家族、附属于大基金家族(资产规模或者基金数量多)等三种代理变量表示低信息成本,以不同份额等级的费率衡量交易成本。但是基金家族特征(大基金家族或明星基金家族)、是否收费(load)同时也代表低的交易成本。考虑到销售支出费用与是否收费(load)数据根本无法获得,国内相关研究也才刚开始,为简化分析并与前文实证分析相对应,我们选择明星基金家族与大基金家族作为低参与成本的代理变量,不细分交易成本与信息成本。

36.筛选与公开披露10家左右明星基金公司,其数据来源于晨星资讯(深圳)有限公司,筛选过程科学、严谨,信息含量高。

37.在家族内转换基金将成为主要交易方式.随着基金数量的增多,为降低筛选难度,投资者将通过选择基金家族来简化搜寻,并进一步在家族中选择基金,这要比从几千只基金中海选要容易得多。

38.基金家族与基金风格是影响基金业绩非常重要的因素,如果不区分基金风格或基金管理公司特征,单纯比较基金业绩可能错误判断基金的投研能力。因此,相同基金风格而且数量较多的大基金家族中,基金业绩可比性较好。

39.每一只基金面临的潜在投资者包括家族内与家族外两种,基金转换是前一种投资者将所持有基金转换成同一基金管理公司旗下的其他基金。它与赎回后重新购买最大的不同是转换及时,并可节省手续费。例如长盛公司旗下的动态精选基金可以转换成长盛中信全债基金,转换的手续费只有0.3%,而申购新基金除了昂贵的搜寻与调查研究成本以外,仅仅申购与赎回费就超过2%。 作者通过百度搜索统计,截至2010年,长城、长信、大成、东方、东吴、富国、工银瑞信、光大保德信、广发、华富、国联安等基金公司均已推出家族内基金转换业务。

40.《证券时报》每年评选一次,如此设定可以与本文季度数据相一致。

41.限于篇幅,表5仅列高、低参与成本情形下的牛市&中等业绩变量

42.限于篇幅将结果略去。

43.其计算与Fama-三因素与Carhart-四因素类似,也是采取编程逐个回归计算,而后再求出不过,其回归模型为CAPM模型。

44.如果采用不同业绩指标在绩劣基金区间的实证结果会不一致。