将碳排放纳入消费税征税范围的可行性分析*

2015-10-17国家税务总局货物和劳务税司北京100038中央财经大学企业税务研究中心北京100081

刘 锋(国家税务总局货物和劳务税司 北京 100038)樊 勇(中央财经大学企业税务研究中心 北京 100081)

将碳排放纳入消费税征税范围的可行性分析*

刘锋(国家税务总局货物和劳务税司北京100038)樊勇(中央财经大学企业税务研究中心北京100081)

内容提要:结合我国经济社会发展形势和税制体系特点,本文从理论及实践经验、税制设计、税负影响及风险与防范四个方面分析了将碳排放纳入消费税征税范围的可行性,认为这符合我国消费税基本原理及世界税制改革的发展趋势。虽然可能给我国经济社会带来一些负面影响,但只要遵循稳定税负、便于征管的原则,并建立科学的税收返还机制,这些负面影响处于可控范围之内。

碳排放 碳税 消费税 征收范围

按税收理论分类,我国目前实行的消费税属于选择性消费税或特别消费税。出于政策设计意图,这类消费税应随经济社会的发展不断调整征税范围。当前,我国对消费税征税范围的改革已列入政府立法议程。依据消费税原理,结合当前我国环境保护和环境污染治理的迫切性,同时遵循简化税制、稳定税负、便于征管的税制改革原则,本文认为可考虑将碳排放纳入消费税征收范围。

一、碳排放消费税的理论依据与实践经验

在全球环境问题日益凸显的背景下,环境保护成为消费税最主要调控功能之一。消费税对环境保护的调节作用,主要是通过对一些污染环境的商品和行为征税,消除经济生活中个人和企业行为的外部效应。其主要理论依据有:1.庇古税理论。强调环境税的开征是通过经济资源在部门间的转移,减少边际社会收益和边际私人收益之间的差距,使经济福利增加。2.公共产品理论。指出由政府对污染环境行为课税,税收收入用于环境治理,是政府提供环境这一公共产品的良好方式。3.双重红利理论。强调环境税的收入功能,指出环境税带来的收入增加部分可用来降低其他税种税率,带来就业增加、投资增加,降低税收的额外负担等效果。4.污染者付费原则。出发点是商品或劳务的价格应充分体现生产成本和耗用的资源,强调污染所引起的外部成本,有必要使其内在化,即由污染者承担。

在众多环境污染源中,碳排放是最重要、最直接的一种。在2009年12月的哥本哈根会议上,与会各国就“发展低碳经济”达成共识。我国政府承诺到2020年单位GDP碳排放量将比2005年减少40%~45%,在国民经济“十二五”发展纲要中这一目标进一步明确为“十二五”期间碳排放强度整体下降17%。对碳排放征税被大多数经济学家认为是减少二氧化碳排放量最有效的经济手段,但国际实践并不完全一致,主要表现在征收对象、表现形式和税率水平等方面。从表现形式看,有的国家征收独立的碳税,如芬兰、挪威、瑞典、丹麦、荷兰等;有的国家将其融入相关税种,如环境税、能源税等。无论何种形式,对碳排放征税国家的经验表明,其在减少碳排放、降低能源消耗、促进节能减排技术的开发与应用等方面发挥了积极的作用。

二、碳排放消费税的制度设计

我国现行税制中不存在严格意义上的碳税,但对原油、天然气、煤等化石燃料以及各类汽车征收资源税、消费税、增值税等(见表1),间接起到了对碳排放征税的目的。这种税制设计的缺陷是明显的:一是这种分散的征收方式,不能集中体现税收负担,一定程度上弱化了税收对减少碳排放、降低能源消耗的调控作用。二是使税制更加复杂,税种之间缺乏清晰的功能边界和目标定位,而且存在重复征税的可能。因此,将碳排放纳入消费税就成为优化方案之一①另一种方案是设立独立的环境税或碳税,但依据政府“费改税”的环境税改革思路,我国目前仅对二氧化硫和废水收费,而单独设立碳税不符合简化税制的税制改革原则。:一是国内财税界大部分学者认为应逐步扩大生态性消费税的课征范围,加大消费税对环境的保护力度;二是近年来,国内外学者对碳排放相关税收的研究较为系统和丰富,为我国对碳排放征税提供了较好的理论决策依据和可行性政策设计方案。这一方案的主要思路是将碳排放直接列入消费税税目,并相应调整消费税其他征税范围。

表1 现行税制中对碳排放间接征税的相关规定

(一)对煤炭、天然气、成品油等化石燃料征收消费税

考虑到直接对碳排放征税难度过大、技术方面要求过高且不利于检测,现实操作中,一些国家如丹麦、芬兰等,都把化石燃料的使用量作为间接的征税对象,以此来推算化石燃料的潜在碳排放量,进而征税。我国现行消费税已将成品油列入征税范围,应进一步将煤炭、天然气纳入征税范围,以全面体现对碳排放课征消费税。

(二)纳税人与征收环节

不论是将化石燃料用于生产的企业,还是用于日常生活的居民,都应承担碳排放消费税纳税义务。和大多数消费税应税品的规定一样,碳排放消费税征收环节可以选择在生产和进口环节。因此,在我国生产、进口和直接使用含碳化石燃料的单位和个人为碳排放消费税的纳税人。

(三)计税依据

理论上,碳税的计税依据为使用的化石燃料潜在的CO2排放量,这需要碳捕捉技术的支持。在该技术尚不成熟的情况下,需要间接计算各类化石燃料的碳排放量。可以参考利用《IPCC 国家温室气体清单指南》所提供的基准方法②财政部科学研究所国家能源基金项目.中国开征碳税研究详细技术报告[R].2009.09.,含碳燃料消耗所产生的 CO2排放量计算公式为:

CO2排放量=燃料消耗数量×CO2排放系数

CO2排放系数=低位发热量×碳排放因子×碳氧化率×碳转换系数

其中,燃料消耗数量指实际消耗的含碳燃料数量;CO2排放系数指每单位含碳燃料的 CO2排放量。低位发热量为含碳燃料完全燃烧时散发的热量;碳排放因子为燃料单位热值的碳排放量;碳氧化率是燃料中碳被氧化的比率;碳转换系数指碳转化为二氧化碳的变化系数。根据表2给出的各种化石燃料的各类指标,我们可以得到每万吨化石燃料的碳排放量。在税收管理中,要求相关企业单独设立能源明细账,以使用的各类含碳能源的账面数量作为碳税开征的计税依据。

(四)税率

表2 单位碳排放量参考数据

从税收征管考虑,对碳排放征税以“量”为计征单位,实行从量计征。同其他应税品税率设计类似,碳排放消费税的税率可以考虑采用比例税率、差别税率和幅度税率。理论上差别税率和幅度税率更能体现税收的调节作用,但如果企业和居民不能建立完整的碳排放登记制度,这种税率设计的初衷就会无法实现。因此,采用比例税率是一个较现实可行的方法。

国内相关研究认为对碳排放征税初期应采用较低税率,以后再逐步提高。财政部财政科学研究所课题组认为,为避免对经济产生过大的负面影响,当前条件下10元/吨是比较合适的税率水平。国家发改委能源研究所姜克隽研究员同样出于对经济影响的考虑,建议可以采取比较低的税率,如10~20元/吨,之后逐渐提高至300~400元/吨。①姜克隽.碳税对经济的影响不大[J].中国投资,2009,(9).而从国际经验来看,各国经济发展水平和税制结构差异较大,实践中借鉴意义不大。如有资料显示,丹麦、日本和瑞典的碳税税率分别为15.3美元/吨二氧化碳、23.6美元/吨二氧化碳、150美元/吨二氧化碳。

因此,结合我国国情,一个更为稳妥可行的方案是:首先遵循稳定税负的改革原则,以现有碳化石燃料中所征资源税、消费税的综合税负,作为税率设计的重要参考标准。其次鉴于我国流转税税负占税收收入比重较高的税制结构现状,在开征初期应制定较低的税率,再逐步调整。

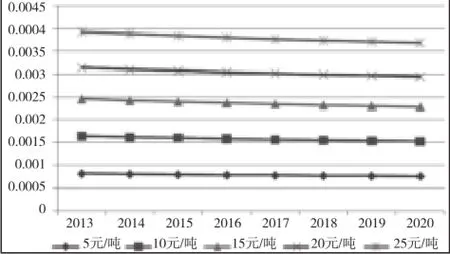

三、碳排放消费税税负的可能影响

税负是税制设计需要考虑的重要内容,也是反映税收经济调控作用的核心指标。以下根据我国情况考虑,拟定5元/吨、10元/吨、15元/吨、20元/吨、25元/吨五种情形,结合我国碳排放情况,模拟分析碳排放征税对宏观税负和微观税负的影响。

(一)开征碳排放消费税对宏观税负的影响

宏观税负是税收对GDP影响的重要指标。根据宏观税负公式:

结合既有的GDP增长和碳排放增长速度,利用EXCEL2007的规划求解分析工具,可以计算出2013-2020年不同税率条件下,对碳排放征税对宏观税负的影响(如下图所示)。

不同税率下对碳排放征税引发的宏观税负变化图

从上图可以看出,对碳排放征税引发的宏观税负增加与税率水平明显相关。税率较低时,如5元/吨,在开征初期会引发宏观税负增加约0.082%;10元/吨税率下,会产生0.164%的税负增加效应;而税率为25元/吨时,宏观税负将增加0.393%。整体影响不大,如果考虑到我国处于结构性减税的周期,可能的影响就更小,完全在可承受范围之内。

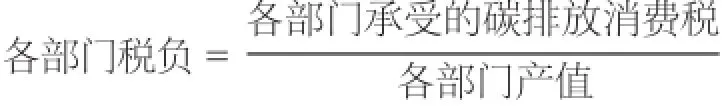

(二)开征碳排放消费税对微观税负的影响

以下根据2004-2010年①现有的碳排放最新数据至2012年,但部分行业缺失。另外,由于各行业碳排放呈逐年下降趋势,这里主要是反映各行业主要趋势及差异,说明对碳排放征税的影响呈下降趋势,因此非最新年份数据的选取对本文分析影响不大。各部门(行业)的能源消耗数据,计算得出每一部门的碳排放量,在假定单位税率20元/吨的基础上,模拟分析碳排放消费税对各经济部门税负的影响,比较分析各行业税负变化。各部门税负计算公式如下:

根据上述公式及相关数据,模拟得出了2004-2010年各部门增加的碳税负担(见表3 )。

表3 20元/吨碳排放消费税税率下各部门增加税负 单位:%

从行业税负来看,电力煤气及水生产供应业最高,这与该行业的低产值高排放有一定的关系;制造业居于第二位,尽管制造业拥有最高的行业产值,但由于其高碳排放,导致其承受较高的碳排放税负;交通运输仓储及邮电通信业以及采掘业也体现出较高的碳排放税冲击;而批发和零售贸易餐饮业、农林牧渔业以及其他行业,税负较小,受碳排放消费税开征影响不大。

从时间变化来看,如果从2004年开始征收碳排放消费税,2004-2010年间,各行业税负整体呈下降趋势。但电力煤气及水生产供应业由于其能源降耗的弹性较低,碳排放仍然保持高位,受该税影响相对较大。

四、开征碳排放消费税的风险及防范

将碳排放纳入消费税征税范围,可能带来以下三个方面的风险:

一是存在一定的收入分配负效应。征收碳排放消费税在收入分配过程中表现出一定的累退性,可能会进一步拉大我国收入分配差距。樊勇、张宏伟实证研究分析了这种累退性的最终影响,并认为累退性的产生基于两个原因:一是居民生活能源消费招致的直接税,二是居民消费非能源商品承受的其他商品转嫁的间接税。这种负效应易造成城乡之间、城镇居民各收入等级、农村居民各收入等级间收入差距的拉大。②樊勇,张宏伟.碳税对我国城镇居民收入分配的累退效应与碳补贴方案设计[J].经济理论与经济管理,2013,(7).

二是对宏观经济产生负效应。我国长久以来是一种依赖高能源消耗的资源密集型经济模式,经济增长对能源依赖程度较高,对碳排放征税,对宏观经济产出带来的负面影响是显而易见的。相关研究运用我国《2001-2011年统计年鉴》碳排放与GDP数据进行回归分析表明,我国经济增长与碳排放之间存在明显的正相关。③樊勇,张宏伟.碳税制度效应—基于在中国的应用分析[M].北京:中国税务出版社,2013:83-85.

三是对国际贸易的不利影响。开征碳排放消费税会使企业的生产成本提高,不利于其参与国际竞争,对我国国际贸易产生负面影响。相关数据显示,近10年来,我国外贸依存度一直保持较高水平,最高年份2006年达到65%,最低年份2013年也达到46%④四川省商务厅.关于入世以来中国对外贸易依存度的探讨[EB/OL].http://www.sccom.gov.cn/ xxfb/priManager.do?behavior=pri&id=85587&page=/page/swzc/pri.jsp.,国际贸易对我国经济社会的发展起着重要作用。以我国GDP出口贡献大户——纺织业为例,中国纺织服装业大多是依靠化学工业成长起来的,而化学工业绝大部分需要依赖碳化工技术,资料显示,我国纺织行业全过程能耗大致为4.84吨标煤/吨纤维。如果对纺织行业征收碳排放消费税,可以预见对我国纺织出口贸易的冲击会较大⑤法磊.碳关税--出口大国之隐痛[J].中国纤检,2010,(3).。

征收碳排放消费税会给社会经济运行带来一定的负作用,对此可以采取以下两方面措施降低这种影响:一是稳定碳排放消费税征税对象的税负水平,在增加消费税税负的同时,降低其他环节税收负担。二是建立税收返还机制。政府可以采用不同的返还形式,对纠正税收负经济效应发挥不同的作用。如对受其影响大的企业直接予以适当补贴,利于其降低生产成本,提高产品竞争力;对居民予以物价补贴,一方面可以弥补征收碳排放消费税带来的消费水平下降,另一方面可以减少企业对劳动力的社会保障补贴,降低劳动力成本;对企业的节能减排成果予以激励,激发企业研发创新、清洁生产的积极性,最终带动产出增加。

[1] 樊勇,张宏伟.碳税制度效应---基于在中国的应用分析[J].北京:中国税务出版社,2013.

[2] 苏明等. 碳税的效效果预测和影响评价[J].环境经济,2009,(9).

[3] John L.Micksell. Fiscal Administration (Eight Edition), WADSWORTH CENGAGE LEARNING, 2014.

责任编辑:贾兰霞

A Feasibility Analysis of Including Carbon Emission into the Scope of Consumption Tax

Feng Liu & Yong Fan

Considering the trend of social economy development and the characteristics of taxation system in China, this paper analyzes the practicability of consumption tax on carbon emissions from four aspects——its theoretical and practical experience, design of taxation system, infuence of tax burden and risks prevention. The paper considers that it is in consistence with the basic principles of China's consumption tax system as well as the development trends of worldwide taxation reform. It may bring some negative effects to China's economic and social development, but only if the principle of stability of the tax burden and convenient management is well complied with, and a scientifc mechanism of tax refund can be established, those negative effects will still be in control.

Carbon emission Carbon tax Consumption tax Scope of tax collection

F810.42

A

2095-6126(2015)10-0054-05

*本文受北京市自然科学基金《促进北京市低碳经济发展的环境规制政策选择研究》、中央财经大学财政协同创新中心资助课题《环境税改革研究》、中国博士后科学基金第54批面上项目资助。