项目投资评价指标巧运用

2015-10-15贾宝琴

贾宝琴

【摘 要】在企业投资项目决策中,如何运用净现值、净现值率、获利指数、内含报酬率进行评价,进一步确定可行性方案的优胜劣汰,必须要将该类评价指标巧妙掌握运用。

【关键词】项目投资;评价指标;巧运用

企业对各个可行性方案进行分析和评价时,其实质是选择最优方案的过程。这就要求采用专门的指标和评价方法。常用的评价指标有净现值、净现值率、获利指数、内含报酬率、年金净流量,由该类指标从而产生了净现值法、净现值率法、获利指数法、内含报酬率法、年金净流量法。

在该类指标计算、评价、运用中,最关键是要精准地计算项目的每期现金净流量。它是项目投资分析的主要对象,净现值、净现值率、获利指数、内含报酬率等财务指标的计算,均是以现金流量的计算来进行。现金流量较之于企业利润而言更具有客观性,它比利润盈亏状况还要重要。一个投资项目能否上马,不一定取决于利润,而是依靠企业项目能否给企业带来增量现金流量,从而使项目有效率、有效益。

现金流量的计算具体分为3个阶段来计算:

1.筹建期间(建设期间)NCF=固定资产、无形资产、开办费的花费,如果是旧的设备,此时现金净流量NCF=-[旧设备的变现值-(旧设备变现值-按照税法规定计算的账面价值)×税率]

2.营业期现金净流量NCF=营业收入-付现成本-交纳的企业所得税

=息前税后利润+非付现成本(固定资产折旧,无形资产摊销,开办费的推销)

=会计上的净利润+利息×(1-企业所得税率)+非付现成本

=营业收入×(1-企业所得税率)-付现成本×(1-企业所得税率)+非付现成本×企业所得税率。

3.终结期的现金净流量=营业期的现金净流量+残值回收(旧设备残值变现额-(旧设备残值变现额-按照税发规定计算的账面价值)×企业所为税率+垫支流动资金回收。

在计算出项目现金净流量的基础上,需要进一步计算下列指标:

1.获利指数PI=未来现金流入量的现值/原始投资额的现值,该公式实质是流入量的现值与流出量的现值进行比较,其实反映的是效率问题,即投入和产出的关系。

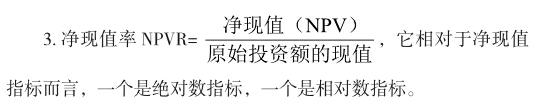

2.净现值NPV=未来现金流入量的现值-原始投资的现值,这是从增加流量的角度来评价项目是否可以带来的现金流量。

4.内含报酬率IRR,该指标是含原始投资额的现值与未来现金流入量的现值相等,反求折现率的问题,它实际上是该项目的内含报酬率,只不过转化为货币时间价值原理的折现率,容易理解罢了。

5.年金净流量法ANCF,它是在计算出投资项目的净现值(NPV)的基础上,然后利用年金原理求出投资回收额的方法,反求出年金净流量ANCF指标。

以上是企业投资项目评价指标体系,确定了指标以后,要对企业的各类项目投资进行取舍,按照投资项目的不同,又分为以下两种情况进行具体分析:

1.如果是互斥方案评价,它关注的是各投资方案年限是否相等,若比较的投资方案年限相同,运用净现值法、净现值率法、获利指数法、年金净流量法评价即可;如果比较的投资方案年限不同,那么此时只能运用年金净流量法,而不被运用其它方法进行评价。

2.如果比较的投资方案是独立方案的评价,它首要关注的是投入的资金是相同,若投入的资金相同,运用净现值法、净现值率法、获利指数法、内含报酬率法都可以,如果比较投资方案的投入资金不相同,此时只能运用内含报酬率法计算出各个方案的本身报酬率,从而按照从大到小的顺序对独立方案进行优劣排序。

某公司欲投资20000元改进生产工艺,预期扣税前的付现成本节约额为:第一年10000元、第二年12000元、第三年14000元,第三年终了有残值1200元,采用直线法折旧(税法规定残值为原值的10%)。公司最低报酬为12%,适用所得税率为50%,目前年净利润为10000元。

要求:

(1)预测公司未来三年每年的净利润(假设公司经营无其他变化);

(2)计算该投资方案的净现值;

(3)计算该投资方案的内含报酬率;

(4)作出公司是否进行投资的决策。

3.年折旧=20000×(1-10%)=6000

残值流人= 1200+(20000×10%- 1200)×50%=1600(元)

(1)第一年净利润= (10000 - 6000)×(1- 50%)+10000

=2000+10000=12000

第二年净利润= (12000 - 6000)×(1- 50%) +10000

= 3000 +10000 =13000

第三年净利润= (14000 - 6000)×(1- 50%) +10000

= 4000 +10000=14000

(2)第一年现金净流量= 2000+ 6000= 8000(元)

第二年现金净流量= 3000+ 6000= 9000(元)

第三年现金净流量= (4000+6000) +1600=11600(元)

NPV=8000×(P/S,12% ,1)+9000×(P/S, 12% ,2) +11600×(P/ S,12%,3) - 20000

8000×0.8929+ 9000×0.7972 +11600×0.7118 - 20000= 2574.88(元)

(3)当i=18%时,NPV=8000×0.8475+9000×0.7182+11600×0.6086 - 20000:

303.56>0

当i=20%时,NPV=8000×0.8333+9000×0.6944 +11600×0.5787 - 20000:

371.08<0

18% IRR=18.90% 因为NPV>0,IRR>12%; 所以,公司应投资。