我国货币政策的非对称性效应分析

——基于金融状况视角

2015-09-19肖强

肖 强

(兰州商学院甘肃经济发展数量分析研究中心 兰州 730020)

一、引言

货币政策操作效果的对称与非对称性研究,近年来在国内外金融界引起关注。Cover(1992)①Cover J.P.Asymmetric Effects of Positive and Negative Money-supply Shocks[J].The Quarterly Journal of Economics.1992,107(4):1261-1282.指出货币政策的非对称效应意味着不同的货币政策取向(扩张或紧缩)在不同的经济状态下 (低通胀或高通胀)对产出或价格具有不同程度的影响。线性泰勒规则不能解释货币政策的这种非对称性特征。周小川(2011)②周小川.金融政策对金融危机的响应——宏观审慎政策框架的形成背景、内在逻辑和主要内容 [J].金融研究,2011(01):1-14.指出,次贷危机、欧债危机等一系列事件再度凸显了金融动荡对实体经济的严重冲击,灵活审慎的货币政策作为 “宏观审慎政策框架”的重要组成部分,对其相关问题的研究显得尤为重要。Bernanke和Gertler(2001)③Bernanke B.S.,Gertler M.Should Central Banks Respond to Movements in Asset Prices?[J].The American Economic Review.2001,91(2):253-257.指出,虽然是否应该将资本市场的冲击作为研究货币政策传导机制的重要因素尚未达成一致,但是对未来物价和产出有重要影响的资产价格是值得货币当局关注的。因此,为了测度金融市场所蕴涵的未来经济趋势的信息,为了更好地挖掘资产价格所蕴涵的未来经济走势信息,把握资产价格在货币政策传导渠道中的顺畅程度,Goodhart和Hofmann(2001)④Goodhart C.,Hofmann B.Asset Prices,Financial Conditions,and the Transmission of Monetary Policy[C].2001.最早编制了反映一国金融市场运行状况的金融状况指数 (FCI)。近年来,我国金融业和房地产业迅速发展,因此,以我国金融变量构建的FCI,可以表征我国金融市场状况,并为央行制定货币政策提供重要参考依据。

第一,我国货币政策非对称性研究现状。赵进文等 (2005)⑤⑥赵进文,闵捷.央行货币政策操作效果非对称性实证研究 [J].经济研究,2005(02):26-34.得到我国货币政策操作在效果上表现出明显的非对称性特征。刘金全等 (2009)⑦刘金全,隋建利,李楠.基于非线性VAR模型对我国货币政策非对称作用效应的实证检验 [J].中国管理科学,2009(03):47-55.利用logistic向量自回归 (LSTVAR)模型得到我国实际产出序列和通货膨胀率过程对货币冲击的动态反应随着冲击方向、规模以及经济周期阶段的变化而改变,货币政策对实际产出和价格水平的作用具有非对称性。肖强和司颖华 (2014)⑧肖强,司颖华.货币政策对房地产价格影响的非对称性分析——基于LSTVAR模型 [J].数学的实践与认识,2014(10):108-115.基于LSTVAR模型得到了货币政策对房地产价格影响的非对称性。肖强 (2014)⑨肖强.资产价格调控的货币政策工具选择——基于MS-FAVAR模型 [J].中央财经大学学报,2014(07):23-30.基于马尔科夫的因子扩展的向量自回归模型得到,不同的货币政策工具对资本价格的影响不同,而且随着经济状态不同也存在差异。王国静和田国强 (2014)○10王国静,田国强.金融冲击和中国经济波动 [J].经济研究,2014,49(3):20-34.将金融冲击引入到动态随机一般均衡模型,来解释金融冲击对实体经济的影响。得到金融冲击是导致中国经济波动的最主要原因,它在解释产出和投资增长等波动方面体现出非常重要的作用。

第二,FCI的国内外研究现状。国外关于FCI已有大量的相关文献。比如,Hatzius等 (2010)⑪Hatzius J.,Hooper P.,Mishkin F.S.,et al.Financial Conditions Indexes:A fresh Look After the Financial Crisis[R].National Bureau of Economic Research,2010.、Galvao和 Owyang(2013)⑫Galvao A.B.,Owyang M.T.MeasuringMacro-Financial Conditions Using a Factor-Augmented Smooth-Transition Vector Autoregression[R].working paper,2013.基于动态因子模型构建了美国的FCI,并分析了FCI对宏观经济的影响非对称性。而国内对FCI的研究相关文献相对较少。郭琨和成思危 (2011)⑬郭琨,成思危.金融状况指数研究评述 [J].国际金融研究,2011(05):67-73.对国内外关于FCI的文献进行了比较分析,提出我国构建FCI的建议。刁节文和章虎(2012)⑭刁节文,章虎.基于金融形势指数对我国货币政策效果非线性的实证研究 [J].金融研究,2012(04):32-44.、卞志村等 (2012)⑮卞志村,孙慧智,曹媛媛.金融形势指数与货币政策反应函数在中国的实证检验 [J].金融研究,2012(08):44-55.分别基于总需求方程缩减式和状态空间模型构建了具有动态权重的我国FCI,并将FCI作为整体金融形势宽松程度指标纳入货币政策反应函数进行了研究。

综上所述,一方面,我国FCI的构建存在采用的计量方法相对比较单一、包含金融变量较少等不足;另一方面,较少文献利用FCI作为金融市场的代理变量来分析不同金融状况下货币政策的非对称性效应。以下结构安排为:第二部分是基于动态因子模型的我国FCI构建,第三部分是基于LSTVAR模型的货币政策非对称性效应分析,第四部分是结论及政策建议。

二、基于动态因子模型的我国FCI构建

(一)分析方法简介

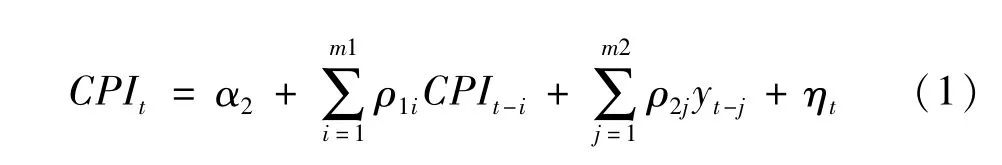

在FCI权重确定方面,方法之一是基于VAR模型的脉冲响应分析,首先基于金融变量和通货膨胀率构建VAR模型。然后,通过脉冲响应中金融变量对通货膨胀率冲击程度的大小确定其权重。方法之二是总需求方程缩减式,反映通货膨胀与产出缺口关系的菲利普斯曲线为:

其中,yt为t时刻的产出缺口,CPIt为通货膨胀率,由金融变量对应的系数确定其权重。近年来,通过动态因子模型确定各变量权重的方法,使FCI对实体经济和物价的预测能力有所提高。

动态因子模型。2011年诺贝尔经济学获得者Sargent和Sims(1977)①Sargent T.J.,Sims C.A.Business Cycle Modeling without Pretending to Have Toomuch a Priori Economic Theory[J].New Methods in Business Cycle Research.1977(1):145-168.最早提出了动态因子模型。本文首先利用Jscobs和Otter(2008)②Jacobs J.P.,Otter P.W.Determining the Number of Factors and Lag Order in Dynamic Factor Models:A Minimum Entropy Approach[J].Econometric Reviews.2008,27(4-6):385-397.的最小熵方法确定因子的个数。然后,采用了Chamberlain等(1984)③Chamberlain G.,Rothschild M.Arbitrage,Factor Structure,and Mean-variance Analysis on Large AssetMarkets[Z].National Bureau of Economic Research Cambridge,Mass.,USA,1984.提出的时域主成分法对因子进行估计。

(二)变量的选取和处理

借鉴已有文献中关于FCI构建的金融指标选取标准,基于能包含更多金融变量的同时增加样本量的原则,本文选取样本区间为2001年1月至2012年12月的金融变量如下:7天银行间同业拆借利率 (记作R1)、七天回购移动平均利率 (记作R2)、货币供给量 (同时选取M0、M1和M2)、实际有效汇率指数(记作REER1)、人民币对美元的汇率 (采用圣路易斯联邦储备银行公布的人民币对美元的汇率的月度数据,记作REER2)、国房景气指数 (记作H1)、实际房地产价格 (记作H2)、上证综合指数 (记作SZZZ)和深圳成指 (记作SZCZ)。以及其他相关变量:实际通货膨胀率 (2000年1月为基期的绝对CPI,记作CPI)、实际产出 (记作GDP)。数据来自国家统计局网站、国际清算银行官方网站 (http://www.bis.org)等。

对以上11个金融变量的处理如下:为了消除实际股价序列中的异方差对其取对数,对存在季节因素的变量利用X12进行季节调整。因为动态因子模型要求变量是平稳的,所以对所有变量进行ADF单位根检验,对非平稳变量进行相应的差分运算。考虑到各变量的量纲不同,对各个变量均进行标准化处理。金融变量的长期趋势值都使用HP滤波方法计算,鉴于我们采用的是月度数据将参数λ取为14 400。通过变量实际值减去变量趋势值定义该变量的缺口值。为了表述方便,处理后的变量仍用原记号。

(三)基于动态因子模型的FCI构建

由Jscobs和Otter(2008)的最小熵方法确定因子个数为4,通过主成分法给出潜在金融因子所包含的信息如表1所示,选取4个金融因子能解释总方差的66.42%。

表1 潜在金融因子所包含的信息

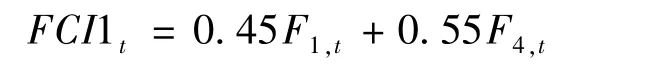

基于总需求方程缩减式的FCI生成。我们将以上4个潜在金融因子引入到菲利普斯方程 (1)中,考察对通货膨胀率变动的预测能力。根据FCI的计算公式和权重的选择,我们可得出:

基于VAR模型的FCI构建。为了基于VAR模型确定共同金融因子的权重,我们构建包含通胀率和4个金融因子的VAR模型,由AIC准则确定滞后阶数为5。得到4个金融因子对通胀率脉冲响应值。类似已有文献,根据每个金融因子对通胀率冲击绝对值的平均值,计算各个金融因子的权重,可得FCI的计算公式如下:

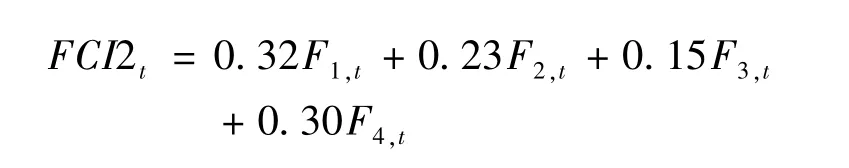

图1给出了基于以上两类模型得到的FCI。由图1可知,虽然FCI1和FCI2的构建中金融因子的各自权重不同,但是它们具有很高的相关性 (相关系数为0.84)。不失一般性,以下问题的研究我们选择基于VAR模型得到的FCI。

图1 基于不同模型得到的FCI

三、基于LSTVAR模型的货币政策非对称性效应分析

(一)模型的线性检验及非线性模型设定

货币政策非对称性效应分析中,类似肖强等(2014)①肖强,张晓峒,司颖华.货币政策有效性及产业非对称性分析 [J].商业研究,2014(04):25-30.对变量的选取和VAR模型的构建,货币政策工具为广义货币供应量M2的同比增长率 (记作M2),产出变量为工业增加值的同比增长率 (记作IP),价格变量为消费者价格指数的同比增长率 (记作CPI),为了和FCI对应,样本区间确定为2001年1月至2012年12月。VAR模型的构建中,变量的先后顺序依次为M2、IP和CPI。

针对包含变量M2、IP和CPI的VAR模型,利用滞后阶数确定的信息准则,确定了线性VAR(1)模型:

其中,yt=(M2t,IPt,CPIt);A,B为系数矩阵;ut是扰动向量。模型 (2)的备择假设LSTVAR模型为:

为了模型的线性检验,Granger等 (2011)②Granger C.W.,Terasvirta T.Modelling Non-linear Economic Relationships[M].OUPCatalogue.2011.建议应用一阶Taylor序列来近似LSTVAR。即利用LM检验对 (3)中每个方程进行检验:

首先,对式 (2)进行逐方程回归,得到每个回归方程的残差拟合值eit,i=M2,IP,CPI和残差平方和然后,对eit关于yit-1和styit-1进行回归获得残差平方和最后,对每个i计算LM统计量

其中T是样本观测值个数。在原假设下,LMi服从 χ2(3)。

在原假设下,LR渐近服从χ2(9)。

以FCIt及其滞后变量作为可能的转移变量,表2报告了模型的非线性检验结果。

表2 非线性检验的P值

表2表明,当选取FCIt-4作为转移变量时,在5%的显著性水平下,不仅由LM检验可知,各个方程都拒绝线性假设,而且通过LR检验可以拒绝VAR模型的线性假设,支持LSTVAR模型设定。

(二)LSTVAR模型的估计

基于R软件,运用非线性最小二乘方法对LSTVAR模型进行估计,得到调整平滑程度参数γ和门限参数c的估计值分别为7.50和0.00。

类似地,利用上述LM线性检验方法对式 (3)估计的各个残差序列进行线性检验,在任何方程中都无非线性特征。因此,可以看出以FCIt-4作为转移变量,平滑参数γ和门限参数c的值分别为7.50和0.00时,LSTVAR模型充分捕捉了原始数据的非线性特征。

(三)不同金融状况下货币政策的冲击分析

根据门限估计值c=0.00,本文将样本分为金融状况较好的子样本 (FCIt-4≥0)和金融状况恶化的子样本 (FCIt-4<0)。在两个状态下,通过计算M2对产出和价格的一个单位正标准差冲击的广义脉冲响应函数,来考察货币政策对产出和价格冲击的非对称效应。

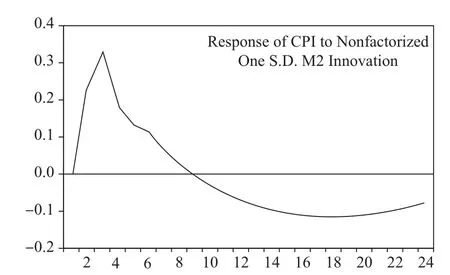

在不同的金融状况下,得到M2对价格的广义脉冲响应函数,如图2所示。

图2 (a)金融状况较好下M 2冲击的价格效应

图2 (b)金融状况恶化下M 2冲击的价格效应

由图2可知,M2对价格的一个标准差的冲击,在金融环境良好状态下,价格在短期内有上升的效应,第3个月达到最大为0.33,9个月后转换为负的效应,在第18个月时达到负的最大,为-0.12,随后逐步向0.00回落。而在金融状况恶化即金融环境差的状态下,价格在前4个月存在短暂且显著的波动效应,其中前3个月为负,在第2个月达到最小,为-0.14,然后突然转换为正效应,在第3个月幅度达到最大,为0.03。第4个月后均为负效应,其中最大幅度为第5个月的-0.02,从此逐步减小到0.00,第22个月后效应基本消失。

总体来看,不同的金融状况下,货币政策工具对价格的冲击效应具有非对称性。金融状况良好情形下,扩张的货币政策对价格的冲击具有短期显著的正效应。而金融状况恶化情形下,扩张的货币政策对价格的冲击具有短期负效应。经济含义解释为,当金融市场繁荣时,金融市场中包括房地产价格、股票价格等资产价格普遍上涨,可能存在一定的资产价格泡沫,表现出通过增加货币供给量的扩张货币政策导致价格的显著上升。但是,当金融市场衰退时,金融市场中包括房地产价格和股票价格在内的资产价格普遍下降,从而通过增加货币供给量的扩张货币政策不会引起价格的显著上涨。

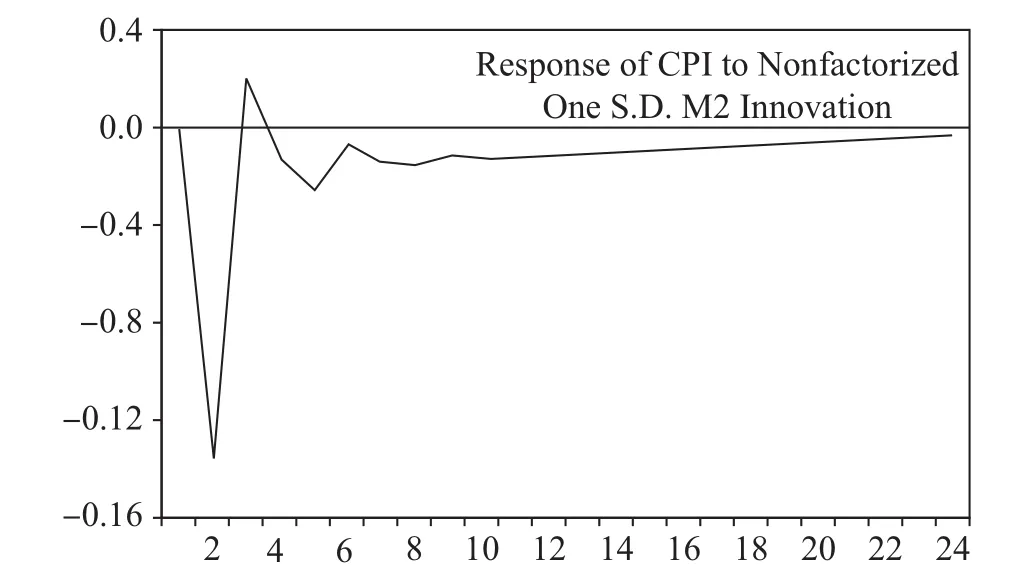

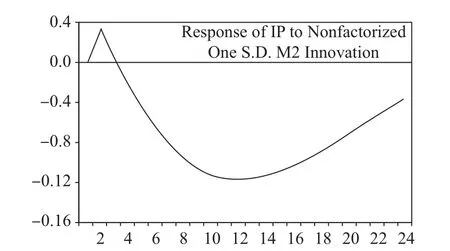

在不同金融状况下,得到M2对产出的广义脉冲响应函数。如图3所示。

由图3可知,M2对产出的一个标准差的冲击,在金融状况较好情形下,产出具有短期的正向效应,在第2个月达到最大为0.03,到第4个月减小到0.00。随后均为负的效应,在第10个月达到负的最大,为-0.10,然后缓慢地趋向于0.00。而在金融状况恶化情形下,产出均为负效应,在第3个月达到最大幅度,为-0.03,随后逐步衰减到0.00。

总体来看,不同的金融状况下,货币政策工具对产出的冲击效应具有非对称性。金融状况良好情形下,以货币供给量为工具的扩张货币政策对产出的冲击效应具有短期正效应和长期负效应。而金融状况恶化情形下,以货币供给量为工具的扩张货币政策对产出的冲击效应具有负效应。经济含义解释为:一方面,在金融市场繁荣时期,货币当局通过增加货币供给量的扩张货币政策来增加产出时,只能在短期内使产出增加,而长期是无效的甚至使产出下降。可能的原因是,因为金融市场和实体经济之间存在着较强的联系,正向金融冲击对产出增长等起到了非常重要的作用。因此,在金融市场繁荣时期,资产价格普遍上涨的同时产出等实体经济变量也在增长,从而表现为:通过增加货币供给量的扩张货币政策短期内使得产出增加,同时使价格大幅上涨。但是价格的大幅上涨会导致金融市场的不稳定,政府又会采取紧缩的货币政策等来控制通货膨胀,最终使得产出下降。另一方面,在金融市场衰退时期,比如2008年的全球金融危机导致我国产能大幅下降,即使货币当局实施增加货币供给量的扩张货币政策也阻挡不了产出的下滑。此时期货币政策是无效的。

图3 (a)金融状况较好下M 2冲击的产出效应

图3 (b)金融状况恶化下M 2冲击的产出效应

四、结论及政策建议

本文首先选取代表利率、汇率、股票价格和房地产价格等的金融变量,利用动态因子模型提取其共同金融因子,并利用这些因子基于VAR模型和总需求方程缩减式构建了量化我国金融状况整体松紧程度的FCI。接着,以滞后4期的FCI作为转移变量,检验了包含M2、产出和价格的VAR模型非线性特征,进而基于LSTVAR分析了货币政策冲击的非对称性效应。实证结果表明:

第一,不同的金融状况下,货币政策对价格的冲击效应具有非对称性。金融状况良好情形下,以货币供给量为工具的扩张货币政策对价格的冲击具有短期显著的正效应和长期不显著的负效应。而金融状况恶化情形下,扩张货币政策对价格的冲击具有短期负效应。

第二,不同的金融状况下,货币政策对产出的冲击效应也具有非对称性。金融状况良好情形下,以货币供给量为工具的扩张货币政策对产出的冲击效应具有短期正效应和长期负效应。而金融状况恶化情形下,扩张货币政策对产出的冲击具有负效应。

综上所述,通过控制货币供给量的货币政策的产出效应和价格效应较强地依赖于金融市场状况的优劣。本文对政府在进行宏观调控时给出如下政策建议:

第一,鉴于世界上很多国家都已经构建了适合本国国情的金融状况指数,并通过金融状况指数去预测宏观经济形势,同时作为货币政策的重要参考指标。因此,我国也需要尽快构建并公布真实反映我国国情的金融状况指数,为理性消费者提供一个可预期的宏观经济走势和货币政策实施方向。

第二,利用对金融状况指数的观测,政府应尽早地、准确地把握当前金融市场是处在繁荣还是衰退时期,以便及时应对类似2008年金融危机对我国实体经济带来的严重打击。应及时制定有效的货币政策和财政政策等来调控金融市场。

总之,金融市场在我国经济发展中起到越来越重要的作用,货币当局要密切关注金融市场及其重要资产价格的变动,尤其针对异常变动要及时准确地采取相应的政策反应,从而避免或降低金融市场的剧烈波动给宏观经济造成不利影响的可能性,进而维护金融秩序和稳定物价。