生命周期视角下股权集中度与现金股利政策的关系

——基于半参数模型的实证分析

2015-09-17丁佳俊王积田副教授博士

□丁佳俊 王积田 (副教授/博士)

(1东北农业大学经济管理学院 黑龙江哈尔滨150030 2长江大学管理学院 湖北荆州434023

3东北农业大学投资与理财研究所 黑龙江哈尔滨150030)

一、引言

现金股利政策是上市公司向股东分配利润的主要形式,是企业的重要财务政策,既关系到股东的利益也影响公司未来投融资决策。而在现金股利分配中不断涌现出分配不规范等问题,比如在连续盈利的公司现金股利分配并不连续、大股东与小股东现金股利分配不合理,这不仅损害了股东的利益,同时给公司带来不利。上市公司的股权结构变化集中体现为投资者的股权集中,存在“一股独大”的现象,这也严重影响了公司治理的效率,形成了特殊的股权集中度与现金股利政策的关系。长期以来,针对上市公司现金股利政策的研究多集中于研究股权结构、公司绩效等对现金股利政策的影响研究,忽略了现金股利政策随着上市公司所处成长阶段的变化而变化,而股权集中度对现金股利政策的影响也随上市公司生命周期阶段的变化而不断变化。本文通过半参数模型进行实证分析三者之间的关系。

二、研究设计

(一)半参数模型的简介。借鉴Stone(1977)提出的半参数回归模型,可以通过非线性的模型描述生命周期视角下股权集中度与现金股利政策的关系,能得到二者任意的函数估计形式,从而能更好地刻画变量间的非线性关系。半参数模型本身的适应性强,融合了参数和非参数回归的优点,比一般模型更有效。

(二)研究假设。考虑到研究样本为上市公司,将生命周期的导入阶段和增长阶段合并为成长阶段,将衰退期和淘汰期并为衰退阶段,这样上市公司生命周期阶段可分为成长期、成熟期和衰退期。

成长期的上市公司,业务经营范围扩大,为了抓住市场上的各种机会,要求公司大股东能够看准商机并提高决策效率,降低公司治理代理成本,股权高度集中在第一大股东手里,此时现金股利政策制定权也受大股东影响,呈现较高的发放水平。随着公司规模壮大,需要追加资金用于生产经营,保持畅通的现金流,公司倾向不发或者少发现金股利;或者公司引入其他投资者,控股股东的股权被稀释,股权集中度减弱,现金股利政策的制定也慢慢回归稳定水平,随着股权集中度的降低而降低。基于此,提出假设1。

假设1:处于成长期的上市公司,其股权集中度与现金股利政策呈正相关关系。

上市公司进入成熟期后,公司经营状况越来越好,公司规模持续扩大,公司持续发展带来股东诉求的分歧,大股东期望分发高额的现金股利,股权集中度高的上市公司便很可能制定不利于小股东的现金股利政策,大股东和小股东之间的代理问题凸显出来,大股东为了自身利益以期制定高现金股利政策,小股东则希望公司将资金用于投资以及提高自身价值上,股权集中度对现金股利政策的影响不能简单地归为线性关系,现金股利政策是随着股权集中度的减少而先减少,在股权集中度降低到适当值后随其减少而增加。基于此,提出假设2。

假设2:处于成熟期的上市公司,其股权集中度与现金股利分配意愿及现金股利分配率呈正U型关系。

当公司进入衰退期后,随着回笼资金的失败,产品市场状况下降,销售额渐渐减少,而导致收入减少,利润也减少,资金流入不足。这个时期股权集中度随着成熟期过渡过来,在成熟期趋于稳定分散的股权集中度,此时应该大量的回流,使股权集中于公司大股东手里。由于此时公司处于高风险期,会尽量减少现金流出,故而公司制定现金股利政策时便会采用低现金股利政策或者不发放现金股利,随着股权集中度的回笼,现金股利政策反而应该表现下降趋势。基于此,提出假设3。

假设3:处于衰退期的上市公司,其股权集中度对现金股利政策的影响呈负相关关系。

(三)数据来源与样本选择。本文数据主要来自于国泰安数据库、锐思数据库、中经数据,部分财务数据通过查阅上市公司年报补充,全文数据分为两个样本组,首先选取样本组1检验生命周期划分的合理性,本文拟借鉴Dickinson(2006)现金流组合的方法判断公司生命周期阶段。在此基础上剔除个别数据干扰,得到4 921家上市公司,其中2013年1 687家上市公司,其中成长期样本752家上市公司、成熟期样本630家上市公司及衰退期样本305家上市公司;得到2012年1 767家上市公司,其中成长期样本751家上市公司、成熟期样本587家上市公司及衰退期429家上市公司;得到2011年1 467家上市公司,其中成长期样本816家上市公司、成熟期样本557家上市公司及衰退期样本94家上市公司。最后对所搜集到的数据进行抽样,核对依据是网上公布的年报。

(四)变量选取及模型构建。参数模型是由两个部分组成的:一部分为线性参数部分;另一部分为非参数部分。比如:对于影响现金股利政策的变量,它们对现金股利政策产生的影响是线性的,可以放入模型的线性部分,而股权集中度的三个指标对现金股利政策的非线性关系,将其放入模型的非线性部分里。

现金股利政策的两个主要核心问题,是上市公司是否分配现金股利及分配多少现金股利,这也是本文研究的重点。将生命周期代理变量(P=RE/TA,即公司的留存收益与公司总资产比)引入解释变量和被解释变量的选择中。用现金股利分配意愿及现金股利分配率两水平与生命周期代理变量的乘积作为被解释变量。当年分配现金股利时,现金股利分配意愿基础指标为1,否则为0。现金股利分配率基础指标为现金股利分配额与当年净利润的比值。解释变量分为两个部分,其中第一部分用Ci来表示,由于控制变量和被解释变量之间存在线性关系,并且控制变量间相关性弱,模型一和模型二都含有所有的控制变量,其中包括公司规模、净资产收益率、最终控制人、流通股比例、成长机会、前一年的现金股利分配意愿、现金股利分配率;另一部分用g(OCD)表示,表示股东持股比例的赫芬达尔指数与生命周期代理变量的乘积,包括股权集中度 1(OCD1)、股权集中度 5(OCD5)、 股权集中度 10(OCD10)。具体模型构建如下:

表1 研究变量及其定义

模型一:WPCD=λ0+ΣλiCi+g(OCD)+ε

模型二:CDPR=λ0+ΣλiCi+g(OCD)+ε

其中,λ0,λi是未知参数,g(OCD)是未知函数;Ci表示所有控制变量(包括年度虚拟变量);OCD分别取股权集 中 度 变 量 OCD1、OCD5、OCD10;ε 为随机扰动项。

模型一的估计方法具体如下:首先,运用非参数方法,估计E(WPCD|OCD)和 E(Ci|OCD),得到 WPCD 及 Ci的 预 测 值 :WPCDy及 Ciy。 第 二 ,对WPCD*=ΣλiCi*+ε 做回归分析,将模型转换成WPCD*=WPCD-WPCDy和Ci*=Ci-Ciy,得到 λi的估计量 λig。 第三,以 E(WPCDy|OCD)作为因变量,估计(WPCDy|OCD),得出 g(OCD)估计量 g(OCD)g,这里用非参数方法来估计,WPCDy=WPCD-λiGCi。 第四,估计方差σ2,得到的统计量为 σ2t,λi的方差协方差矩阵为 S(λ^)=σ2t(OCD~’|OCD~)-1。 得到g(OCD)的估计。最后,调整窗宽的值,直到得到最佳值。模型二的估计方法参照模型一,都是运用最小二乘局部线性回归的方法,模型的估计应用Matlab编程计算,其中窗宽的计算是应用R软件。窗宽是影响到半参数回归的估计效果的重要值,控制了模型中非参数函数的估计结果和效果,同时,最小二乘的估计效果也受窗宽值的影响。研究变量及定义见表1。

三、实证分析

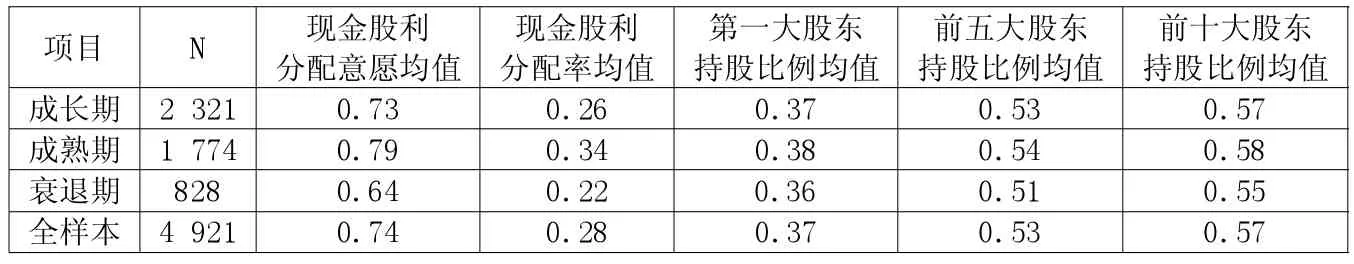

(一)数据的描述性统计分析。样本数据的描述性统计结果如下页表2所示,从结果中我们能够发现:(1)随着生命周期的变化,上市公司现金股利分配意愿及现金股利分配率都发生较大幅度的变化,成熟期两均值最大,分配意愿最强,分配率最大,而成长期次于成熟期,衰退期最低。(2)我国股权结构仍然表现为“一股独大”的情况,第一大股东持股比例在36%-38%的幅度波动,根据生命周期的不同,表现出股权集中度存在差别,前五大股东持股比例、前十大股东持股比例的变化也随着第一大股东持股比例均值的变化而变化。

(二)半参数实证结果及分析。如下页表3所示,分别包含成长期、成熟期以及衰退期的变量估计结果,当股权集中度变量变化时,控制变量的回归系数变化幅度不大,显著性的变化也不大,故未列入表中。在成长期模型一和模型二中的变量估计结果中,资产负债率(ALR)、最终控制人(UCT)、流通股比例(LTG)、成长机会(SYL)与现金股利分配意愿、现金股利分配率是负相关,其余为正相关。

表2 变量的描述性统计分析结果表

表3 不同生命周期的模型一和模型二的控制变量估计及显著性检验结果

在成熟期,公司规模(Ln(T))、净资产收益率(ROE)、资产负债率(ALR)与现金股利分配意愿是负相关关系,其余为正相关。在模型二中,资产负债率(ALR)、最终控制人(UCT)、成长机会(SYL)与现金股利分配率是负相关,其余正相关。

而衰退期资产负债率 (ALR)、最终控制人(UCT)、流通股比例(LTG)、前一年的股利分配意愿(E-WPCD)现金股利分配意愿、成长机会(SYL)是负相关关系,其余为正相关。在模型二中,资产负债率(ALR)、前一年的股利分配意愿(E-WPCD)与现金股利分配率是负相关,其余与现金股利分配率是正相关。

通过半参数模型得到不同生命周期阶段股权集中度与现金股利政策的关系,从图1、图2和图3可以发现:

(1)图1中成长期的股权集中度与现金股利分配意愿及现金股利分配率是显著的正相关,并且正相关关系是根据股权集中程度不同而表现不同。但是随着股权集中度在成长期的减少,其与现金股利分配意愿的正相关关系减弱,而与现金股利分配率的正相关关系变强,这说明股权集中度的变动对现金股利分配率的波动影响程度大。这支持了假设1的内容。

(2)图 2 中成熟期的股权集中度与现金股利分配意愿及现金股利分配率呈显著的正“U”型关系,这支持了假设2的内容,并且股权集中度三个变量对两者的影响程度也是不同的。从现金股利分配意愿的角度看,变化趋势是随着股权集中度的减少而先减少后增加,OCD1的拐点分别在0.25左右和0.4左右。从现金股利分配率的角度看,变化趋势比现金股利分配意愿的变化更平缓,OCD1的拐点在0.3左右和0.5左右。这就符合上市公司生命周期的发展情况,当公司处于成熟期时,公司各项运作正常,随着公司壮大,第一大股东持股比例随之减少,大股东的股权被稀释,一股独大的局面得到缓解,公司减少现金股利分配,公司经营绩效提高,最终使公司的现金股利政策达到合理的状态。

(3)图3中衰退期的股权集中度与现金股利分配意愿及现金股利分配率存在显著的负相关关系,这支持了假设3的内容。从现金股利分配意愿的角度看,OCD1的平稳区域是在0.5左右之后。从现金股利分配率的角度看,变化趋势与现金股利分配意愿的变化趋势接近,OCD1的平稳区域在0.3左右之后。这是由于上市公司处于衰退期,公司可通过集中股权来提高大股东持股比例,加强经营管理,改善经营状况,现金股利的分配率也随之减少,并达到稳定状态,在此平稳阶段,如果顺利渡过衰退期,公司将进入生命周期的下一个周期的循环阶段。

四、结论与启示

从回归结果来看,股权集中度、现金股利政策分配率与现金股利分配意愿在公司生命周期不同阶段具有显著差异,上市公司对现金股利政策影响的作用随公司所处生命周期阶段不同而存在差异。当公司处于成长期时,股权集中度与现金股利政策呈正相关关系,并随着股权集中度的减少,与现金股利分配意愿正相关关系减弱而与现金股利分配率的正相关关系增强。当公司处于成熟期时,其股权集中度与现金股利分配意愿及现金股利分配率呈正u型关系。当公司处于衰退期时,其股权集中度对现金股利政策的影响呈负相关关系。无论是成长期、成熟期还是衰退期,上市公司股权集中度对现金股利政策的影响是显著的。上市公司在制定现金股利政策时,应以正确划分公司所处生命周期阶段为前提,调整适合公司发展的股权集中度,辩证地制定现金股利政策,促使现金股利政策合理化,为上市公司的管理者及投资者提供参考及借鉴。