沪铜期货市场发现价格效率程度的实证研究

2015-08-18魏晓晨

摘 要:期货市场所拥有的发现价格和风险规避两个功能,是其他金融市场所不具有的,相比较期货的风险规避功能,发现价格功能就显示了旺盛的生命力。本文利用误差修正模型、协整检验、冲击响应分析、格兰杰因果检验和误差分解分析等方法,依据上海期货交易所的铜期货,研究上海铜期货价格和铜的现货价格之间的的动态关系,来说明铜期货市场的发现价格功能是否有效。研究结果表明:上海期货交易所的铜期货价格和铜的现货价格之间存在着较为长期的协整关系,铜期货市场表现出效率较高的发现价格功能。

关键词:期货价格;现货价格;发现价格

一、引言

作为较为重要的金融衍生工具之一,期货自出现以来已经有发展了将近200多年。我国虽然在20世纪80年代才开始了对期货交易的探索,但在短短30几年中,国内期货交易品种层出不穷,截止到2014年,我国期货品种已经增至40个,并且市场交易规模也越来越大。期货市场以现货市场为基础,在现货交易发展小有规模之后才逐步形成与建立起来,可以说,期货交易与现货交易互为对方的补充,相互联系在一起。但期货市场和现货市场的区别也是显而易见的,体现在期货市场独特的功能上。

期货市场有两大基本功能:风险规避和发现价格。风险规避功能主要是通过套期保值来实现。而相比风险规避功能,发现价格功能显得更有意义,期货市场通过公开竞价,能够真正反映供求变动趋势,因此可以表明现货价格未来的变动趋势。根据这一原理,期货和现货的价格应该是朝着同一方向变动的,并且从期货价格身上应该可以看到现货价格的影子。

铜期货是中国期货市场上产生较早、规模较大并且发展较为规范的品种之一,其价格发现功能是否有效,直接影响期货市场参与者的买入或卖出决策,因此研究铜的期货与现货价格的变动关系具有重要意义。本文利用误差修正模型、协整检验、冲击响应分析、格兰杰因果检验和误差分解分析等方法,依据上海期货交易所的铜期货,研究沪铜期货价格和铜现货价格之间的的动态关系,来说明期货市场是否表现出效率较高的价格发现功能。

二、文献综述

为了说明期货市场的发现价格功能表现出高效率,可以通过研究期货和现货价格的之间的相关性,许多学者已对期货与现货价格的关系进行了大量的研究。林治乾和宋玉华(2007)通过对国际石油期货和现货市场进行研究,认为国际石油期货与现货价格之间具有长期的协整关系,期货合约价格是单方向调节现货价格的。刘勇和刘凤军(2006)通过对农产品大豆分析,发现现货价格与期货价格对对方的影响均能表现出极为显著的特点,二者互为因果。

而把视野放到中国的铜期货市场,一些学者已经给予了自己的检验。华仁海(2005)利用上海期货交易所中的铜、铝和橡胶期货与现货价格,发现现货与期货价格的关系也是长期均衡的,期货和现货价格互相影响着彼此,互成因果,但期货市场在价格发现中表现地比现货市场更为重要。黄健柏、刘凯和郭尧琦(2014)利用卡尔曼滤波算法从动态的角度研究了我国沪铜期货市场价格发现的贡献,期货市场价格发现的贡献是根据时间的推移而变化的,从2004年到现在有一个先增加、后下滑、然后又增加的交替过程。

三、数据选取与描述性统计

1.数据选取

本文采取的是上海期货交易所从2013年1月至2015年1月的铜周度均价,期货价格是从上海证券交易所网站(http://www.shfe.com.cn)上得到的,上海有色金属网(http://news.smm.cn)则提供了铜的现货价格。

由于期货合约都有到期日,到期时必须以对冲方式或者实物交割方式结束合约,因此,期货合约具有不连续性,即任意一个交割月份的沪铜期货合约在到期后,就会消失,不再存在,这使得研究变得相当困难。为了能够继续研究,作者通过构造一种连续期货合约来弥补现有期货的不连续性。方法如下:以和实际时间相隔一个月的期货合约为基础,例如,在2013年1月,选取2013年2月到期的铜期货(cu1302)合约,当它进入交割月后,选取临近的下一个合约,即在2013年2月,选取2013年3月到期的铜期货(cu1303)合约,使合约连续起来。以后月份类比前一个月得到一个连续期货合约。并将现货价格记为S序列,将期货价格记为F1序列。

2.描述性统计

表1给出的是现货和期货价格的相关统计量。由表可知,S和F1的基本统计量相差并不是很明显,并且结合图1给出的S和F1的时序图,可以看出二者走势基本保持一致。

四、实证分析

1.单位根检验

在现实生活中,非平稳性是多数时间序列的特点,直接进行回归,伪回归将是一个十分棘手的问题,因此应先把数据转化成平稳的序列,然后再进行分析。检验时间序列的平稳性,迪基和富勒提出了ADF单位根检验,并且,应用差分或取对数形式消除单位根,从而得到平稳序列。

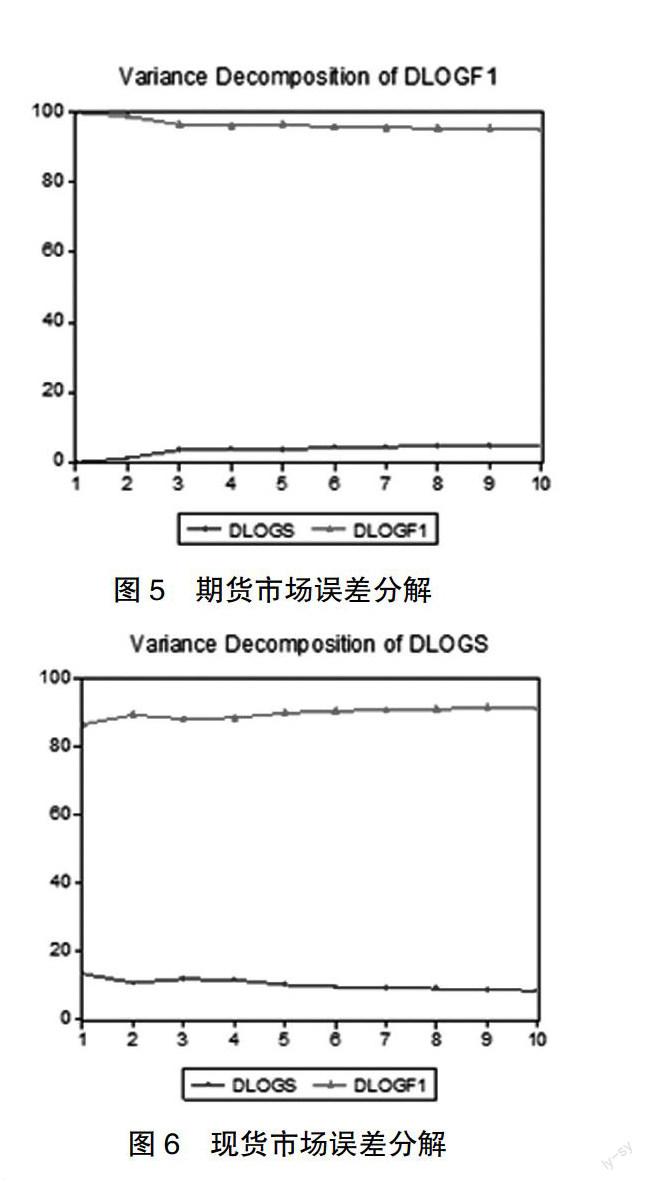

作者为了消除异方差,首先对数据作对数处理,然后进行ADF单位根检验,选择含有常数项而不含趋势项,得到表2。ADF检验原假设:时间序列非平稳,由表可得,S和F1序列均具有一个单位根,序列非平稳,而一阶差分后,时间序列平稳,故S和F1序列为一阶单整序列。

(1)确定模型的最大滞后阶数

首先建立VAR模型,来确定模型的最大滞后阶数,得到表3。其中4个检验选择了2阶(*表示),因此最大滞后阶数为2。

(3)协整检验

采用含常数项、不含趋势项的协整检验,由表4的结果得,拒绝不存在协整关系(10%的顯著性水平下),并且不能拒绝零假设:至多存在一个协整关系,说明S和F1之间存在协整关系。

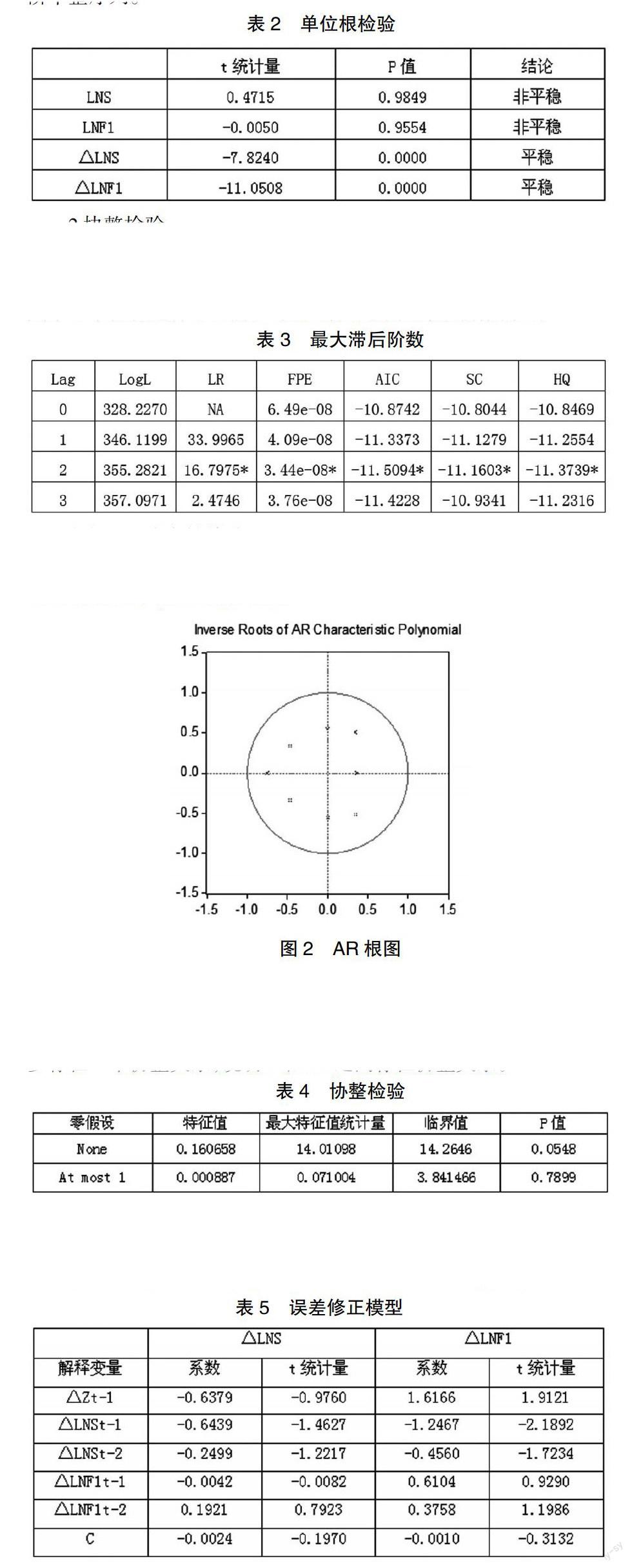

3.误差修正模型

表5给出误差修正模型,S的误差修正系数为负,F1为正,说明误差修正项变动,现货价格正方向调节,期货价格则相反,这与现、期货两市场的价格调整方向完全符合,当误差修正项>0时,现货价格上升,期货价格下降,从而向长期均衡变动。

4.格兰杰因果检验

变量间存在若是存在关系某种,不能说明这是因果关系,但是时间不会逆转的,如果事件A先发生,事件B后发生,那么A可能引起了B,但B不可能引起A,格兰杰因果检验就用了这一思想。结果由表6,F1可以说的S的格兰杰原因,而反向因果不存在。因此期货价格变化在前,现货价格发生改变略晚,即期货价格会引导现货价格。

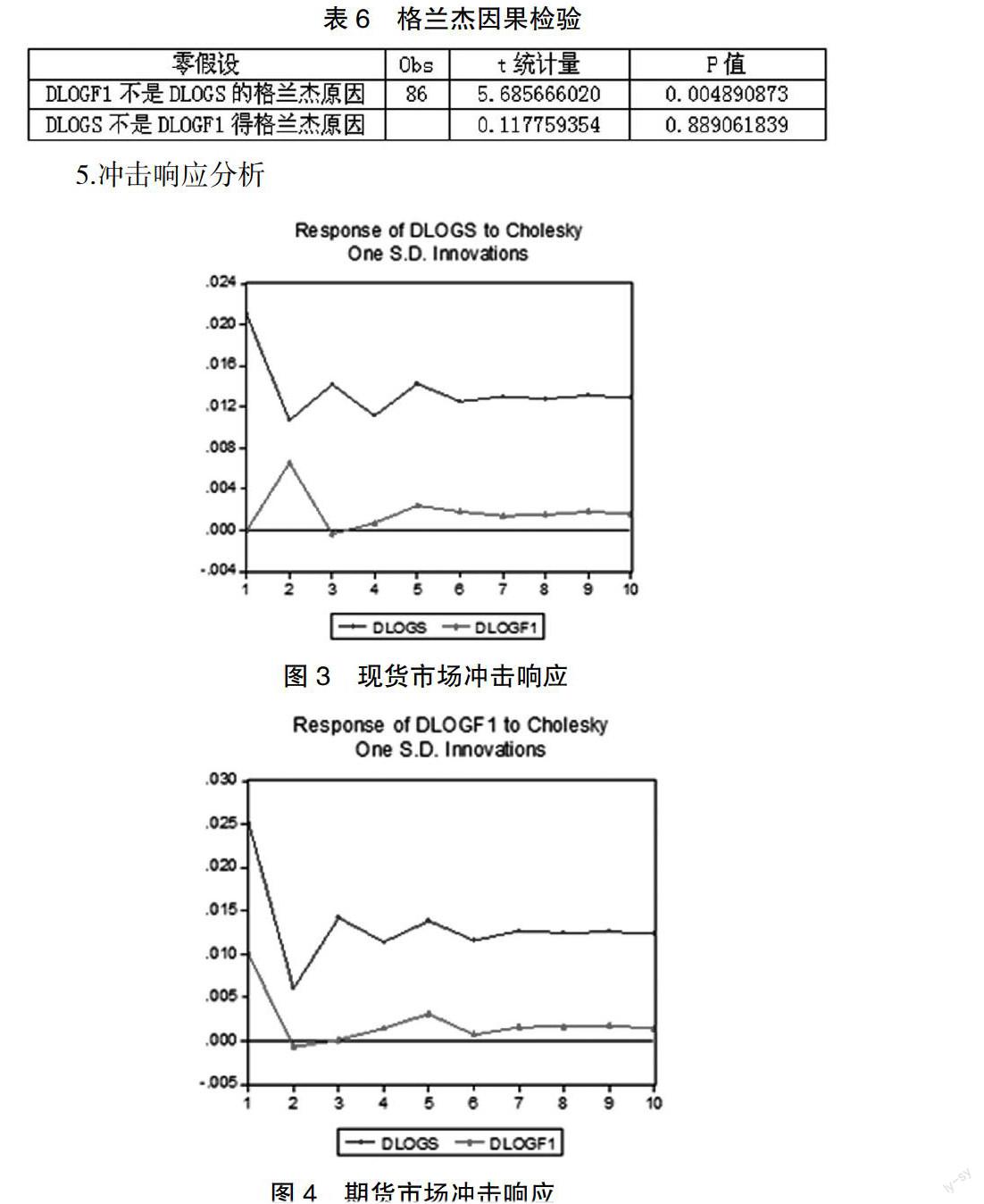

冲击响应,描绘两变量变动之间的联动关系,在随机误差项上施加一个标准差大小冲击,观察内生变量当期值和未来值的变化。由图3可知,对于来自S的冲击,F1在第2期达到最高,在第3期之后趋于稳定;S自身也会受到影响,并在5期后趋于稳定。而由图4可知,对于来自F1的冲击,对S的影响虽然也是在3个周期之后减弱,但是仍然会有波动;而F1自身会在第2期后逐渐平稳。可见期货对现货影响更大,并且期货和现货也会受到自身冲击不同程度的影响。

6.误差分解

误差分解,即将变量的误差进行分解,了解各个冲击的影响程度,因此,误差分解表示每个扰动因素变化,模型内各个变量的变化程度的高低。由图5可知,对于期货价格的变动,其自身解释大部分,而随着时间的推移,期货自身变动的影响会减少,最终稳定在95%,而现货对期货的解释会增加,最终稳定在5%,仍是很少的一部分。而由图6知,现货价格的波動绝大部分是由期货价格的变动来解释,虽有一个上升的趋势,但是不太明显,基本上稳定在90%,而现货价格对其自身的解释只占到10%。

五、结论

自2013年以来,上海期货交易所的铜期货价格与铜的现货价格序列为一阶单整序列,短期内可能非协整,但长期,二者存在均衡关系。现货的误差修正系数为负,期货为正,当二者偏离均衡价格时,误差修正项会使价格收敛于长期均衡价格。因果关系从期货价格到现货价格,反向因果不成立,说明期货价格先变化,在时间上,先于现货价格,前者对后者起到指导作用。期货对现货的影响大于现货对期货的影响,同时现货市场和期货市场的价格波动大部分均由期货价格波动来解释,并且对现货市场的解释功能逐渐增强,而对期货市场的解释功能逐渐减弱,由此可见,上海期货交易所中的铜期货市场,在发现价格功能上表现出生机与活力,期货市场是发现价格中的主导。

参考文献:

[1]宋玉华,林治乾.国际石油期货价格与现货价格动态关系的实证研究[J].中国石油大学学报(社会科学版),2007,23(5):1-5.

[2]刘凤军,刘勇.期货价格与现货价格波动关系的实证研究——以农产品大豆为例[J].财贸经济,2006,(8):77-81.

[3]华仁海.现货价格和期货价格之间的动态关系:基于上海期货交易所的经验研究[J].世界经济,2005,(8):32-39.

[4]黄健柏,刘凯,郭尧琦等.沪铜期货市场价格发现的动态贡献——基于状态空间模型的实证研究[J].技术经济与管理研究,2014,(2):67-72.

[5]史建平.金融市场学[M].北京:清华大学出版社,2007:185.

[6]尹希果.计量经济学:原理与操作[M].重庆:重庆大学出版社,2009:391.

[7]宋琳,房珊珊.国内外铜期货市场价格发现功能比较研究[J].海南金融,2012,(7):49-55.

[8]贾新宇.沪铜期货市场价格发现功能的实证研究[D].西南大学,2008.

作者简介:魏晓晨(1993- ),女,河南安阳人,经济学专业本科生,研究方向:投资经济学