我国农业保险证券化产品开发的可行性研究

2015-07-16刘乃郗韩一军

刘乃郗 韩一军

摘要:基于黑龙江H地区的一个玉米产量险险种业务,设计了以其保费收入作为资产池的证券化产品。通过分析该证券化产品设计对各方的效益与风险,发现其可以提高保险公司的收益率,增强保险公司的风险管控能力,克服农险业务的期限错配缺陷,为发行人增加可观的业务收益,为投资者提供良好的可投资产品,并能部分的将大灾准备金和财政补贴基金纳入市场化轨道中来,推动形成更有序有效的农业保险体系。

关键词:农业保险;资产证券化;大灾准备金;蒙特卡罗模拟

文章编号:1003-4625(2015)02-0071-05

中图分类号:F840.66

文献标志码:A

一、引言

近年来,虽然我国农业保险业务实现了稳步增长,但其天然的风险缺陷仍未得到有效解决。农业保险的局限性表现为农业风险单位大、承保区域集中、逆向选择和道德风险以及保费和承保总额的期限错配等问题上,其中以期限错配问题为农保业务的核心缺陷。

以黑龙江为例。2013年前8个月全省保费收入26亿元,除去经营费4.7亿元,25%的大灾准备金计提和再保险费用总计约为11.7亿元,而当年9月东北洪涝灾害致保险赔付总额超过25亿元,直接导致两家分公司当年亏损,两家公司在将过去三年间的经营利润全部折进去以后仍然亏损四五千万元,期限错配问题导致了保险公司直接停转。

尽管已经建立了中央与地方的大灾准备金储备制度,但平时如何收取、收取多少、如何管理、怎么使用、什么样算大灾等等,仍然没有具体标准。我国的农业保险财政补贴在落实中一贯是“先赔后补”,但在实践中,往往赔付额度存在不确定性,没有统一汁算标准。中央财政与地方财政对补贴品种、地域、金额等都存在争议,地方财政补贴制度各省各异,给农险公司跨省经营带来不便,限制了巴曙松(2013)提出的通过险种集合解决风险区域集中问题的可行性,甚至扩大了单一险种区域过度集中的风险。

然而,从金融理论上,风险分散缺陷与期限错配风险,正是资产证券化所善于解决的问题。农业保险业务也需要开展资产证券化实务探索。一般意义的保险证券化,是指保险公司把具有预期稳定现金流的资产聚集起来,形成一个资产池,并通过结构性重组,将其转为可以在资本市场上出售和流通的证券,通过与资本市场之间的期限互换,以提高风险管理能力,并同时丰富金融市场的投资产品和层次。

基于这个思路,针对当前农业保险业务的局限性,本文以基于X公司在黑龙江H地区开展的玉米产量险为例,讨论开发农业保险证券化产品的可行性,研究通过资产证券化的方法解决农业保险的风险分散缺陷如期限错配问题。

二、产品结构设计

农业保险证券化的产品开发结构设计,包含证券化的整体结构设计和相应发行的债券设计。下面以黑龙江省H地区的玉米产量险为例,说明农业保险证券化产品开发的产品结构设计。

(一)整体结构设计

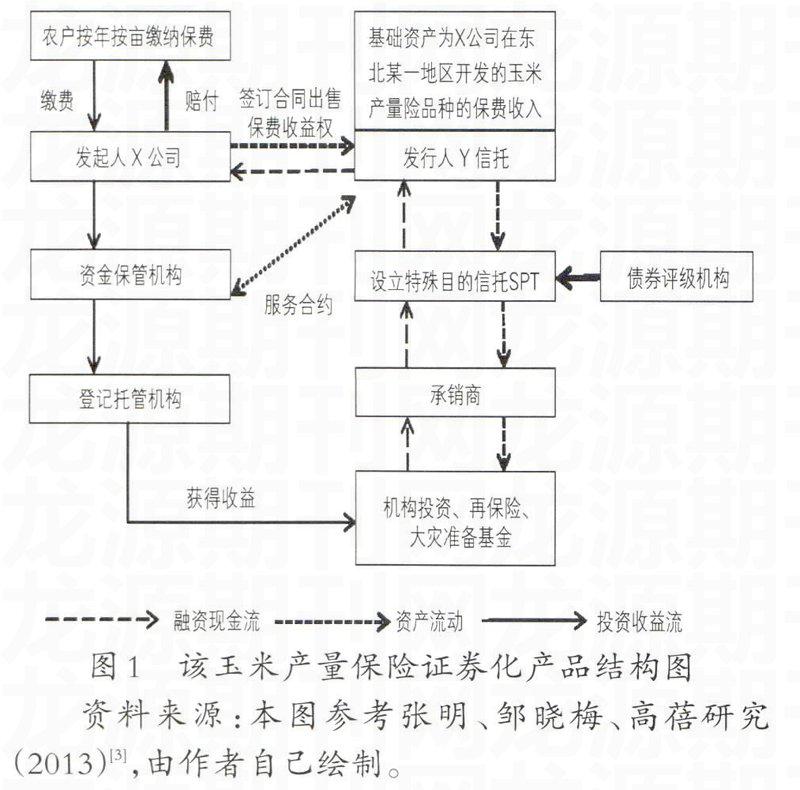

参考通常资产证券化实践的一般流程,我们采用由信托公司设立特殊目的信托(Special PurposeTrust,SPT)来做为实现真实出售和风险隔离的特殊目的实体。X公司是一个在该地区开展农业保险业务的保险公司,以X公司在该地区的玉米产量险保费作为现金流资产池,通过发行人Y信托设立特殊目的信托,设计产品结构如图1。

为了实现真实出售和风险隔离,此结构设计一共分为三步:

(1)发起人X公司,与发行人Y信托签订信托合同,将保费收益权出售给发行人Y信托为此证券化产品设立的特殊目的信托SPT,由SPT以保费现金流为资产池,发行债券,并通过债券评级机构评级,由承销商出售给投资者。

(2)在此过程中,发行债券所得融资,将一次性支付给发起人X公司,由X公司承担对农户损失的赔付责任,而发行人Y信托与设立的SPT对农户损失不承担赔付责任。

(3)同时,发起人X公司对保费收取承担执行责任,但对保费资产不具备任何管理权限,而是交由与SPT签订服务合约中所指定的资产保管机构保管。资产保管机构再按照与发SPT签订的服务合约按时向投资者支付投资收益。

从责任角度来说,发起人X公司一次性得到一定的融资资产,承担对农户的保险赔付责任和保费收取的执行责任;发行人Y信托和SPT只承担支付投资者收益的责任,不承担对农户的保险赔付责任和保费收取执行责任;而投资者除了一次性支付购买债券的融资资产外,不具有任何责任。

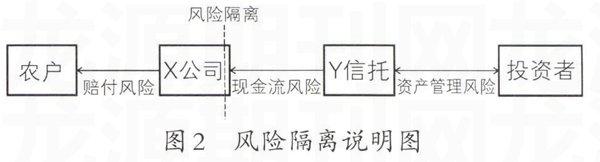

从风险角度来说,保险公司的风险仅为在此证券化产品设计期限内对农户损失的赔偿风险,即赔付风险;发行人Y信托和SPT承担保费资产的现金流风险,以及对保费资产池的管理风险;而投资者不对农户损失承担风险,仅仅承担投资收益风险,主要是保费现金流风险和保费资产管理风险。风险隔离如图2所示。

(二)债券设计

通常来说,证券化产品所发行债券应当具有分层结构,但由于已经实现了风险隔离,分级结构所带来的效益与风险只针对不同风险偏好的投资者具有差异,并不影响此证券化结构整体的效益与风险。因此可以将SPT所发行债券看作一个整体的投资组合或一种单一的债券,忽略对其分层结构的具体研究,以重点讨论农业保险证券化产品开发的可行性本身。

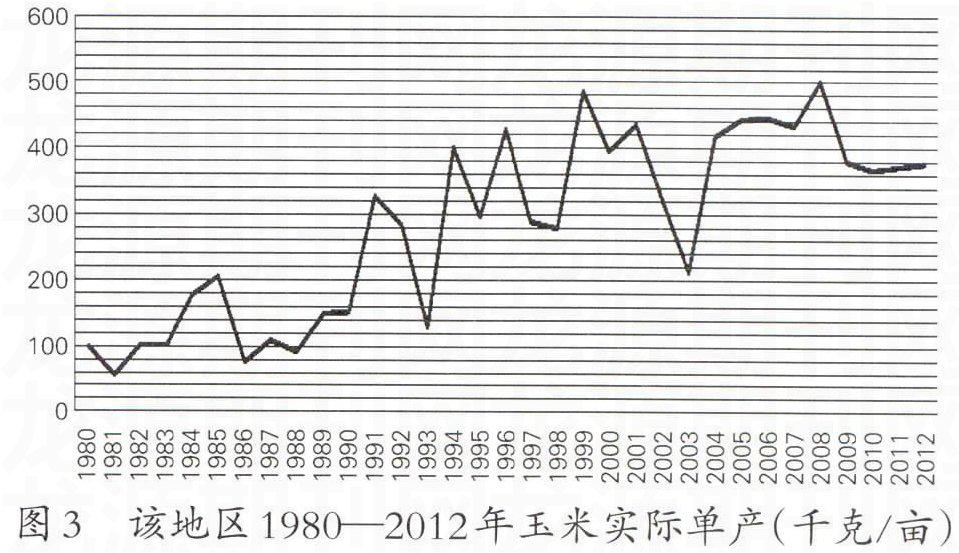

X公司所承保地区的1980-2012年的玉米单产波动如图3,平均值为283千克/亩。

考虑到平均生产力随着时间的进步,采用HW非季节指数平滑模型(Holter-Winter No Seasonal)对单产波动进行产量分离,获得与生产力增长无关的波动单产,如图4。分离方程为:

依据所得的波动产量,采用基于高斯核函数的核密度估计,得到其概率密度分布如图5。核密度估计函数为:

由波动单产概率密度分布可得波动单产累计概率分布。当累计概率值达到1/15时,代表该点为15年一遇样本点,其值为-157千克/亩。当累计概率值达到1/7时,代表该点为7年一遇样本点,其值为-117千克/亩。根据X公司在该地区的玉米产量险险种设计和保险合同有: