2009—2010年我国通胀形成机制的实证研究

2015-07-16艾进谢敬凤牟新焱

艾进 谢敬凤 牟新焱

摘要:对2009年至2010年我国通货膨胀成因进行概括性分析,分别从产出、货币、输入性因素和成本要素等方面进行研究,根据菲利普斯曲线理论和IS-LM-BP理论建立基于联立方程模型的动态宏观经济理论模型,并选取中国近十余年来数据进行实证检验,对通胀形成原因和经济变量的价格传导机制进行全面分析,给出治理通胀的相关政策建议。

关键词:通货膨胀;货币缺口;联立方程模型

文章编号:1003-4625(2015)02-0039-05

中图分类号:F832.0

文献标志码:A

一、通货膨胀影响因素概述

(一)结构性失衡导致物价与产出缺口背离

尽管对西方菲利普斯曲线理论是否符合中国实际情况在学术界仍存不同观点,但大多数实证分析表明,菲利普斯曲线中描述的产出缺口与我国物价水平变动呈现明显相关性。产出缺口度量了实际产量与经济中现有资源充分利用所能生产的产品之间的差额,可以用统计方法和结构计量方法来进行测量。曰前最常用的单变量方法是HP滤波方法。首先利用季节调整方法将GDP中的季节因素和不规则因素去掉得到GDP最终趋势,序列Y代表实际产

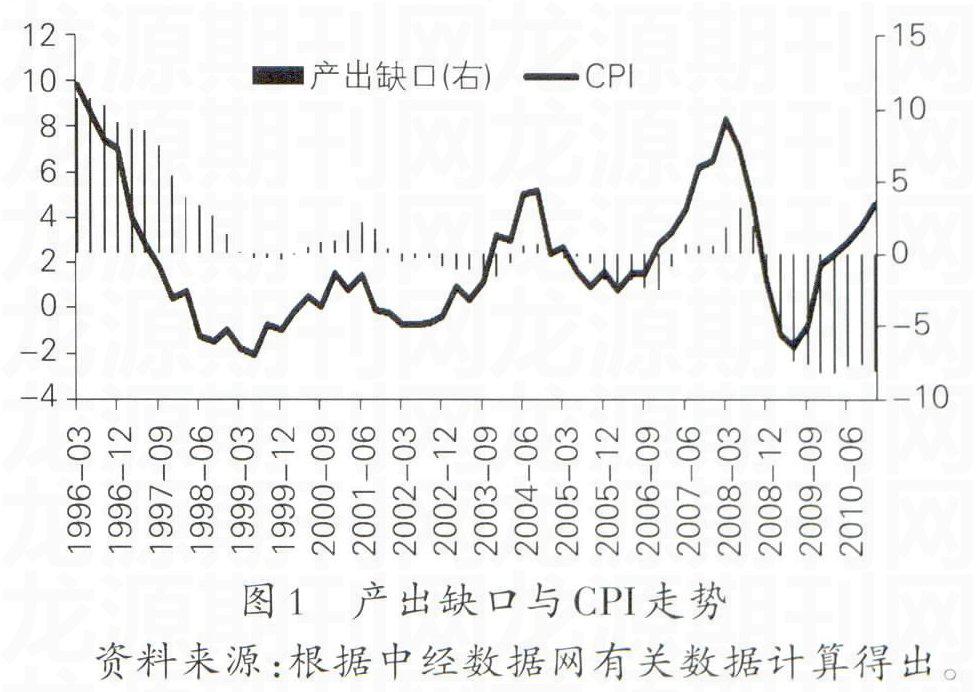

我国物价水平与GDP产出缺口在过去15年大部分时间呈现出明显的相关性(如图1),特别是1996-1999年,通货紧缩伴随了巨大的产出负缺口。2000-2008年间物价水平与产出缺口也呈高度趋势拟合。但从2009年年初开始至2010年的这一轮物价上涨过程却伴随着巨大的产出负缺口出现,这说明本轮通货膨胀并不能简单地用产出缺口来解释。

产出缺口表示有效需求不足,金融危机导致的进出口贸易萎缩是2008年下半年以来总需求下降的重要原因之一,到2010年第2、3季度,国内外需求复苏性增长使产出负缺口有所缩小,同期物价回升;到第4季度,贸易数据和物价持续上涨,产出负缺口并没有明显缩小。这表明产出潜力并没有完全被挖掘出来,表现为中小企业融资困难,而拥有政府担保的国有企业资金过剩,从而导致结构型失衡,产出缺口对物价的影响机制可能受货币传导受阻和投资结构性失衡的影响而有所弱化。

(二)外汇占款和信贷超发是本轮通胀的主因

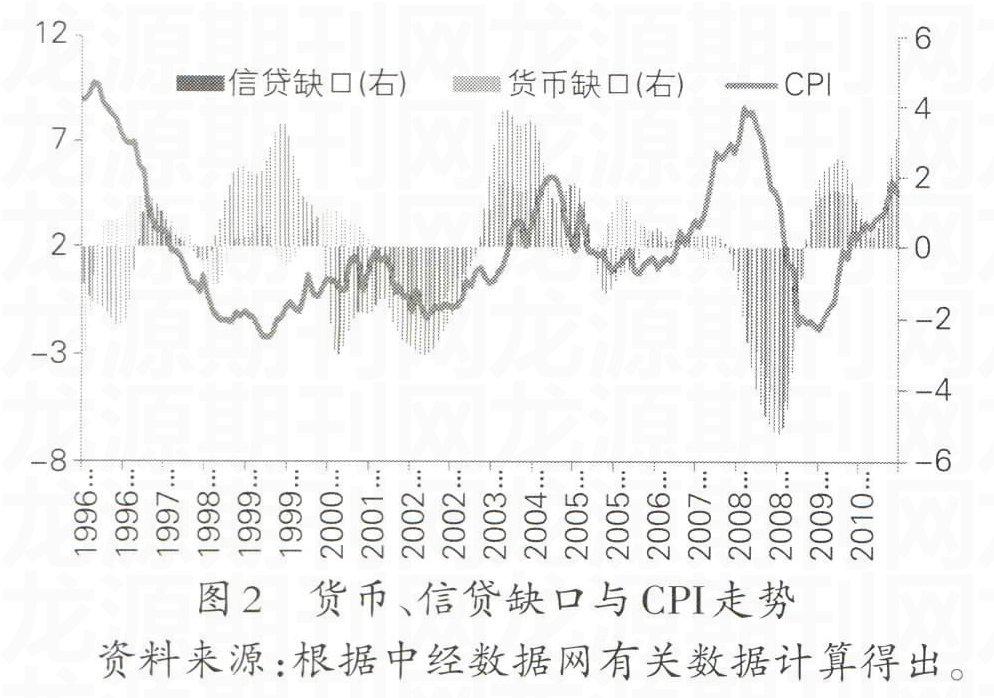

金融危机后,各国广泛使用扩张性货币财政政策刺激经济复苏,导致近年来全球流动性过剩问题越来越严重。弗里德曼认为通货膨胀是一种货币现象,当实际货币存量超过均衡水平时,如果中央银行不能及时控制货币发行和信用膨胀,使之在一定期限内回到预期的合理水平,物价就会普遍上涨。通过图2对比发现物价水平与货币缺口存在显著的相关性,并且在特定时期(2002-2005年,2009-2010年)表现出明显的滞后效应。

目前主要观点认为,我国流动性过剩主要来自积累外汇占款和前期贷款过多。2001-2008年,我国外汇储备增长12倍,基础货币仅增长2.4倍。金融危机后,通过政府融资平台等渠道,银行通过信贷扩张向经济输入大量流动性,2009-2010年我国信贷同比增长平均达到26%,而同期GDP增长率仅为9.5%左右。由此产生的流通性正缺口使通胀的货币条件在2009年末得以强化发酵,在产出缺口为负时,仍然促成了这一轮通胀。

外汇占款的增加相当于投放基础货币,图3显示近10年积累下的顺差使得外汇占款对Ml占比从26%上升至最高104.7%(2008年11月),足足上升了三倍,目前该比例已回落至85%。此轮回落伴随着M2占GDP占比上升,这意味着虽然流动性的输入性冲击相对弱化,但总的流动性冲击不降反升,说明除了来自国外的流动性冲击外,2009年我国信贷过度扩张也是本轮通胀的重要成因之一。

(三)劳动力成本贡献率仍居首位,土地成本贡献率有所上升

影响通胀的另一个重要因素是供给层面的成本上升冲击,在没有超额需求的条件下,成本提高会引起价格水平的普遍上涨。根据物价水平受劳动力、原材料、土地三大要素价格影响的模型计算,发现CPI对三大要素价格的平均反应弹性分别为0.16、0.08和0.02,由此计算出2009年8月至2010年9月劳动力、原材料、土地价格从成本角度对CPI的贡献比例分别为74%、17%和9%。由此可见,在成本因素中,劳动力成本仍然占据绝对主导地位。但同时发现,2009年末以来,劳动力成本对物价拉动的贡献比例相对缩小,原材料、土地成本的贡献比例则相对上升。

图4中线图表示由模型计算出的劳动力成本对物价拉动占总成本拉动因素的贡献百分比,阴影部分表示劳动力成本变动情况。从图中可看出,近10年来,成本因素中劳动力成本对物价拉动的贡献度多在65%-85%之间,2008年金融危机后CPI下降幅度较小,同时原材料价格大幅下降,工资刚性使劳动力成本贡献比例显得极为突出,随着2009年下半年原材料和土地价格降至低谷后企稳回升,劳动力成本的贡献比例逐步降至平均水平。在这一过程中,劳动力价格相对其他生产要素价格上升,这可能为2010年消费需求上扬埋下伏笔。

图5显示了其他要素成本的影响情况,可以看出,2010年初至2011年初,原材料、土地成本占总成本贡献比例快速上升,表明本轮物价上涨的成本推动因素主要源自非劳动力要素的价格上升。2010年第四季度,原材料成本占比已经达到局部顶峰,而土地成本占比持续上升,显示土地价格对最终物价的影响作用越来越大。

(四)国际原材料成本及物价上涨作用有限

输入性冲击的传导机制主要包括成本输入冲击、国际商品价格结构性冲击和外汇占款的流动性冲击,这里主要谈前两个机制。

第一,从成本角度看,根据国际大宗商品价格和我国原材料动力价格数据分析(图6所示),我国原材料价格指数对CRB指数的反应弹性系数为0.28。

结合前面的成本因素分析,原材料进口价格对国内最终商品价格拉动作用极为有限,如果进口原材料上涨15%,平均CPI涨幅仅为0.3%左右,由此计算出2010年国际原材料价格上涨对CPI同比数据的贡献率大约为0.4%。

第二,从价格结构看,国外物价上涨可以增加本国净出口需求和本国内需替代性需求,从而通过需求拉动刺激物价上涨,但此机制受到对外贸易结构和替代价格弹性的制约,本国出口商品价格弹性越小,本国进口商品替代性越强,此机制下本国物价受到的冲击越大,下面使用Granger因果关系检验分析中国和美国物价水平之间的关系。

进行Cranger因果分析的前提是序列平稳,根据ADF检验发现中美两国CPI均为I(1)序列,一阶差分后取滞后两期进行因果检验结果如表1。

在滞后两期下,发现中国CPI对美国CPI有单向因果关系,中国物价变动会导致美国物价相应变化,而外国物价上涨对我国物价的拉动效果较弱,这正是因为中国出口商品替代性较强价格弹性较大,而进口商品替代性弱价格弹性较小的缘故。

通过对产出缺口和货币缺口的研究,本研究认为引发本轮通胀的主因是外汇占款和信贷过度扩张导致的货币缺口,物价走势与产出缺口在短期显示背离趋势,这可能是由于投资的结构性失衡所致;对输入性因素的研究表明,不论从国际成本传导,还是从商品国际价格传导分析,本轮通胀的成本输入性影响很有限,不宜过分夸大其作用;在成本分析中本研究发现,劳动力成本仍然占成本拉动因素的绝对主导地位,土地成本对物价的拉动作用在持续扩大。

对单因素进行研究只能说明物价上涨的部分原因,分析结论局限性较大,学术界对膨胀成因与机制的争论也从未停止。本研究很难区分物价上升是成本推动还是需求拉动的,货币政策又在其中起到怎样的作用。在前文讨论的基础上,本文尝试以菲利普斯曲线和IS-LM-BP理论为基础,建立一个开放经济下的宏观经济模型对通胀现象展开全面分析。

二、基于SES模型的动态宏观经济模型

(一)建立理论模型

本研究首先建立一个基于联立方程模型(Si-multaneous Equation System Model)的动态宏观经济系统框架:

方程(1):率(30天加权平均利率减通胀率)取自然对数。

对相关变量平稳化处理后作因果检验发现,产滞后项可以作为解释变量加入相关方程。考虑到在多次模拟中发现方程残差有显著序列相关性,因此在方程中加入AR项。

方程(1)是扩展的加速型菲利普斯曲线,系数c(2)和c(3)描述物价水平对产出缺口和货币缺口敏感程度,c(4)衡量要素价格的供给冲击弹性,c(5)衡量汇率波动通过成本拉动和净出口需求拉动对物价水平的影响程度,c(6)衡量真实利率对物价的抑制作用。

方程(2)表示IS曲线和BP曲线,描述开放经济下的总产出情况,往期的货币供给和真实利率通过投资影响产出,货币贬值会有利于增加净出口从而促进产出增长,要素成本上升对供给产生冲击导致产出减少。

方程(3)是LM曲线,反映往期收入和真实利率对货币供应量的影响机制,收入对货币供给量呈正向关系,利率与货币量呈反向关系,系数c(13)和c(14)分别衡量货币缺口对两者的敏感程度。

结构型联立方程组系统可以写为:

根据联立方程系统识别阶条件和秩条件,方程(1)为恰好识别,方程(2)和方程(3)为过度识别,因此联立方程系统是可识别的,方程(1)拥有唯一参数估计量。

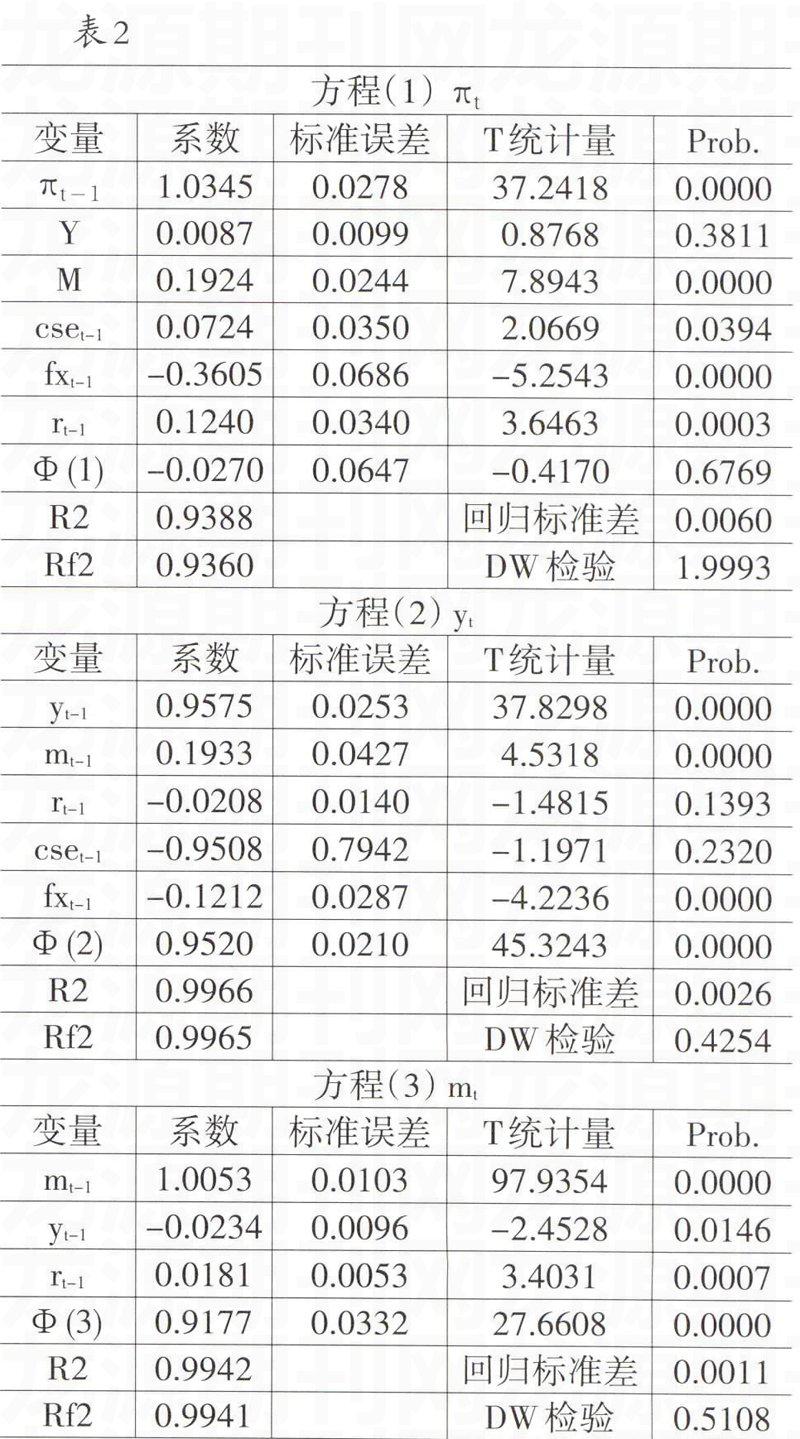

(二)估计联立方程模型

以1999年2月至2010年9月月度数据为样本,在估计方法选择上,考虑到广义矩估计方法允许随机误差项存在异方差和序列相关,且不要求扰动项的准确分布信息,估计量相对其他方法更加稳健,因此本文采用GMM广义矩估计方法进行模型估计,结果如表2所示。

由此可见,我国物价水平受到多个宏观经济变量的综合影响,可以据此分析我国通胀的复杂成因,并根据变量间不同的价格传导机制,提出治理通胀的合理政策建议。

三、结论与政策建议

(一)我国存在产出一物价菲利普斯曲线

往期的通胀率在很大程度上影响到当期通胀预期,事实上在相当多的研究中直接将往期物价水平作为本期物价预期水平的代理变量。在本模型中,有一定的记忆性和自我强化机制,体现为价格水平调整和预期调整都存在一定程度的黏性,从而导致我国价格水平变化在通货膨胀和通货紧缩阶段都具有持续性,这和刘金全等(2010)的研究结果一致,他同时还发现通胀波动水平是通胀预期的另一大影响要素。因此,政策制定者首先应该考虑维持通货膨胀率的稳定性,实现通胀预期的有效管理,避免物价的自我强化机制导致的社会福利损失。

2009年至2010年,相对产出缺口,我国货币缺口对通胀的影响力更大,货币缺口每增加1%,平均拉动CPI上涨0.17个百分点;cse衡量要素价格对总供给的冲击力度,要素价格上涨致使产品供给减少,从而抑制产出缺口,在需求不变的情况下,供给减少将导致物价上扬,因此模型(1)和模型(2)中cse系数方向相反,回归结果符合理论解释。方程(1)还证明了我国存在产出一物价菲利普斯曲线,但和传统的菲利普斯曲线不同,我国物价水平受到产出和货币的共同影响,后两者之间存在内生的相互影响机制,方程(2)和方程(3)则揭示了这一内生关系。

(二)产出缺口和货币缺口存在内生影响机制

方程(2)结果显示,货币缺口对产出缺口有正效应,这一效应表现为货币-信贷-投资-产出的逻辑关系。信贷是我国的主要融资渠道,实行信贷管制和货币管制政策,央行预先设定货币供应量目标和信贷总量目标对宏观经济进行调控,货币缺口扩大伴随信贷超均衡水平增长,从而导致产出缺口扩大。

方程(3)结果显示,产出缺口对货币缺口有负效应,根据曹协和(2010)等的研究,产出缺口缩小会导致用于交易的货币需求减少,由于“零利率约束”的存在,边际利率调减空间越来越小,由此引致的货币需求也将减少,如果物价出现下降,利率下降,投机性货币需求也将减少,货币缺口就形成了。

产出缺口和货币缺口的影响机制是相互收敛的,这在一定程度上论证了货币面纱论。因此,央行货币机构在实行逆周期政策操作时,需要从实际需求角度,准确计算产出缺口和货币缺口,审慎判断不同经济周期中货币实际需求的规模和持续时间。

(三)长期国际收支失衡是人民币对外升值对内贬值的重要原因

模型(1)还显示,人民币升值短期会带动物价上涨。此结果与王成龙等(2008)应用VEC模型对人民币名义有效汇率研究结论一致。在其他条件不变的情况下,理论上本币升值通过抑制出口需求和进口价格传导应该对物价形成抑制作用,但此理论也许只适用于内外平衡发展的经济体,近十年来我国国际收支每年都是双顺差,强大的人民币升值与其吸引外资涌入,一方面推涨国内资产价格,通过财富效应拉动物价上升;另一方面,通过外汇占款增大基础货币投放压力,致使近年来人民币对内贬值对外升值并存。在我国双顺差局面尚未有效扭转前,很难通过人民币升值达到抑制通胀的目的。

如果在方程(3)中加入汇率变量,发现回归后统计显著性并不强,且增加了残差自相关对模型拟合度的影响,说明人民币汇率对货币供应量的作用并不显著。这是由于央行及时采取总量对冲政策对货币供应量进行调控的缘故,但这仅是治标之法,央行仍然无法从根本上化解外汇占款带来的投放压力长期国际收支失衡带来的货币存量和通胀压力的累积,是近年来人民币汇率升值始终伴随着消费者价格指数上升的重要原因。

由此可见,在我国通胀期要从根本上扭转物价的输入性压力,仅靠币值调整是无法实现的,必须转变过度依靠外需的经济增长模式,采取有效政策启动消费内需,加快人民币国际化进程,扭转国际收支长期失衡之局面。同时维持合理趋缓的币值调整策略,防范汇率过度波动带来的国际投机资金冲击。

(四)产业结构陈旧与利率市场化程度低制约了利率调控物价的政策效力

方程(2)显示真实利率上涨减少投资需求,在商品市场均衡条件下使得产出减少,产出缺口缩小,对物价有抑制作用。方程(3)结果显示,利率上涨将增加投机性需求,使得货币持有量增加,货币缺口增大,拉动物价上涨,此结果亦符合IS-LM理论解释

总体来看,方程(1)显示真实利率r对π的反应弹性为正,说明平均而言,短期来看利率上涨的投机效应大过投资抑制效应。由于我国产业结构以国有企业为主,资金来源以银行间接融资为主,银行贷款利率市场化尚未完成,利率与风险水平不匹配,投资的利率弹性小,利率传导机制和通胀预期形成机制尚未完善,这些都减弱了利率调控对投资的抑圳效应,制约了利率调控物价的效用机制。

因此,我国应在通胀期加强措施支持和引导民营企业进行投资,继续放宽部分国有垄断行业市场准入门槛,加快建设直接融资资本市场,合理推进利率市场化改革,增强投资的利率弹性,促进利社会投资稳定增长和结构优化。