财务危机预警模型研究

2015-07-09福建省妇幼保健院黄晓霞

福建省妇幼保健院 黄晓霞

财务危机预警模型研究

福建省妇幼保健院黄晓霞

摘 要:本文把上市公司中的*ST板块界定为有财务危机的企业,选取15家*ST公司作为研究样本,同时选取15家非ST公司作为配对样本,组成一个样本量为30的估计样本组,选取这些公司2007年的20个财务指标作为研究变量,采用主成分分析法建立财务危机预警模型。再选取30家非ST公司作为检验样本组,然后用该样本组对模型的有效性进行检验,得出本文建立的模型可以提前预测财务危机的结论。

关键词:财务危机预警 主成分分析

1 财务危机预警理论概述

财务危机预警,是指借助企业提供的财务报表及其他相关会计资料,利用财会、统计、金融等学科理论,对企业的经营活动、财务活动等进行分析预测,以发现企业在经营管理活动中潜在的经营风险和财务风险,并在危机发生之前向企业经营者发出警告,督促企业管理当局采取有效措施,避免潜在的风险演变成损失,起到未雨绸缪的作用。

2 财务危机预警模型的构建

2.1 样本的选取

选取我国深沪两市2009年1月1日~2009年4月31日被退市风险警示的15家*ST公司,按照同行业的原则,选取15家非ST公司作为配对样本,组成一个样本量为30的估计样本组。同时选取30家非ST公司组成一个检验样本组,来进行检验。具体如表1所示。

表1 估计样本组与检验样本组列表

2.2 预警模型财务指标选取

本文坚持全面性原则、重要性原则、可操作性原则,经多方面考查,确定了以下20个财务指标作为研究变量。

每股财务数据(元):X1每股收益、X2每股净资产、X3每股现金含量。

偿债能力分析(%):X4流动比率、X5速动比率、X6现金流动负债比、X7股东权益比、X8负债权益比、X9资产负债率

资产运营能力分析(倍):X10存货周转率、X11应收账款周转率、X12总资产周转率。

盈利能力分析(%):X13经营净利率、X14资产净利率、X15权益净利率。

成长能力分析(%):X16净利润增长率、X17总资产增长率、X18股东权益增长率。

现金流量比率(倍):X19主营收入现金含量、X20净利润现金含量。

2.3 主成分计算

已选取的财务指标之间可能存在较强的相关关系,有必要对这些财务指标进行进一步的处理,避免指标信息重叠的影响,因此,我们选择对这些指标变量进行主成分分析。对上述数据进行KMO and Bartlett's检验。检验结果KMO值为0.665>0.5,初步判定可以做主成分分析,而且Bartlett’s球性检验的相伴概率为0.000,小于显著性水平,满足因子分析的前提条件,所以我们认为上述数据适合于做主成分分析。

主成分分析一般把特征值1作为选取主成分的标准,从软件计算出的特征值即表2可以看出,特征值大于1的主成分有6个,而且这6个主成分的累计方差贡献率达86.471%>80%,说明提取出的这6个主成分包含了全部原有信息的86.471%,所以本文确定主成分个数为6是合理的。

将6个主成分分别命名为F1、F2、F3、F4、F5、F6。以这6个主成分建立因子载荷矩阵,为便于对各因子载荷作合理解释,对其进行方差最大法旋转,得到以下结果:

F1主要由股东权益比和资产负债率来决定,因子载荷分别是0.928和-0.934,反映了企业的长期偿债能力。

F2主要由总资产增长率和股东权益增长率组成,因子载荷分别为0.805和0.804,主要反映了企业的成长能力。

F3中具有较高载荷的指标有经营净利率和权益净利率,因子载荷分别为0.882和0.915,主要代表了企业的盈利能力。

F4中流动比率和速动比率两项指标的因子载荷远大于其他指标,分别为0.912和0.965,反映企业的短期偿债能力。

F5主要由主营收入现金含量和净利润现金含量来决定,因子载荷分别为0.904和0.793,反映了企业的现金流量比率。

F6主要由存货周转率和总资产周转率来决定,因子载荷分别为0.743和0.702。反映了企业的资产运营能力。

这样,20个财务指标就浓缩成6个主成分了,它们分别反映了企业的长期偿债能力、成长能力、盈利能力、短期偿债能力、现金流量比率等。这个过程把共同反应企业某一方面能力的指标综合到一起,避免了分开分析时同一信息好几个指标重叠反应的现象。

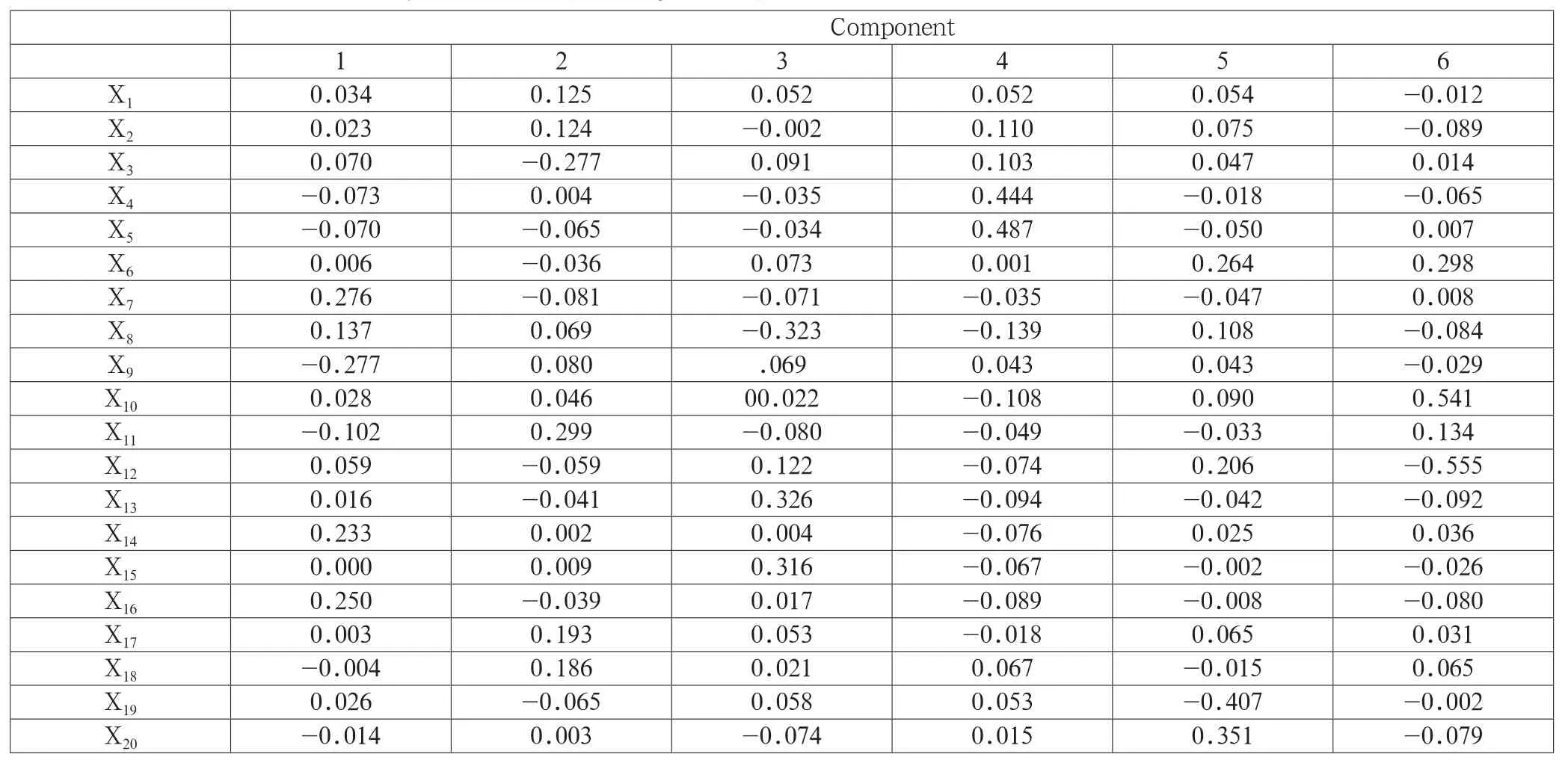

在确定了主成分的经济意义之后,需要知道各主成分与原始财务比率之间的线性表达式,这个系数矩阵就是由主成分得分矩阵来提供,如表3所示。

由表3可以得出各主成分的表达式:

F1= 0 . 0 3 4 X1+ 0 . 0 2 3 X2+ 0 . 0 7 X3- 0 . 0 7 3 X4-0.07X5+0.006X6+0.276X7+0.137X8-0.277X9+0.028X10-0.102X11+0.059X12+0.016X13+0.233X14+0.25X16+0.003X17-0.004X18+0.026X19-0.014X20

F2= 0.125 X1+ 0.12 4 X2- 0. 277 X3+ 0.0 0 4 X4-0.065X5-0.036X6-0.081X7+0.069X8+0.08X9+0.046X10+0.299X11-0.059X12-0.041X13+0.002X14+0.009X15-0.039X16+0.193X17+0.186X18-0.065X19+0.003X20

表2 特征值及贡献率 Total Variance Explained

表3 主成分得分矩阵 Component Score Coefficient Matrix

F3= 0.0 52 X1- 0.0 0 2 X2+ 0.0 91 X3- 0.035 X4-0.034X5+0.073X6-0.071X7-0.323X8+0.069X9+0.022X10-0.08X11+0.122X12+0.326X13+0.004X14+0.316X15+0.017X16+ 0.053X17+0.021X18+0.058X19-0.074X20

F4=0.052X1+0.11X2+0.103X3+0.444X4+0.487X5+0.00 1X6-0.035X7-0.139X8+0.043X9-0.108X10-0.049X11-0.074X12-0.094X13-0.076X14-0.067X15-0.089X16-0.018X17+0.067X18+0. 053X19+0.015X20

F5= 0.05 4 X1+ 0.0 75 X2+ 0.0 47 X3- 0.018 X4-0.05X5+0.264X6-0.047X7+0.108X8+0.043X9+0.09X10-0.033X11+0.206X12-0.042X13+0.025X14-0.002X15-0.008X16+0.065X17-.0.015X18-0. 407X19+0.351X20

F6= - 0.012 X1- 0.089X2+ 0.014 X3- 0.065 X4+ 0.007 X5+0.298X6+0.008X7-0.084X8-0.029X9+ 0.541X10+0.134X11-0.555X12-0.092X13+0.036X14-0.026X15-0.08X16+0.031X17+0.065X18-0.002X19-0.079X20

2.4 预警模型有效性的检验

为了验证这个预警模型的判别效果,用检验样本组进行检验,按前述步骤预测分值如下:

(1)根据30家检验样本的20个财务指标即X1到X20,计算六个主成分F1、F2、F3、F4、F5、F6的数值。

(2)代入上面分析得出的模型,计算预测分值Y,结果如下所示:

13.60、10.26、17.01、6.37、52.39、2.02、13.36、9.14、12.91、26.27、6.42、19.51、9.60、

11.57、6.29、20.87、26.61、76.88、12.64、-1.82、15.60、11.86、1.73、35.15、10.32、18.79、

31.62、15.10、19.16、-3.95

(3)将得到的预测分值与分割点Y=7.96做比较,并作出判断。

由于被选作检验的样本均为非ST公司,故当预测分值大于临界值7.96时可认为判别正确。上面判别结果中预测分值大于7.96的有23个,所以可以认为运用上述模型对检验样本组进行判别时有23个样本的预测与实际一致,即判定正确率为76.67%。

由上述检验可以看出,该模型确实可以提前预测出财务危机,将其运用于预测上市公司的运营状况是切实可行的。由于检验样本组涉及各行各业,有种植业、日用化学品制造业、金融地产业等等,所以该模型适用于各种行业上市公司的预测。

3 结论及后续展望

本文通过对我国深沪两市30家上市公司2007的财务数据进行统计分析,运用一定的研究方法,建立了财务危机预警模型,最后检验的结果显示预警模型具有一定的预测作用,它可以提前预测企业以后是否会发生财务危机。由于主成分分析只根据指标数据的变化而变化,可以有效地消除主观因素,客观地反应事实。同时,构建的预警模型是线性模型,通俗易懂,没有深奥的专业术语及不可量化的指标,不仅专业人士可借鉴,而且一般的投资者也可以直接利用。当投资者在进行投资决策,想知道盈利的上市公司是否会亏损,已经亏损的上市公司是否会连续亏损时可以使用该模型进行判断;上市公司评估本公司运营状况,预防财务危机时可以将该模型的预测结果作为参考,等等。运用时只需计算企业的一些财务指标,将其代入上面构建的模型,计算出Y值,再与临界值7.96相比较,即可预测出企业是否会发生财务危机,简单易行。

参考文献

[1] angmaxun.Study On Predicting Finaneial Distress of ComPany[D].shanghai:Shanghai University Of Finance And Economics.2007.

[2] 陈静.上市公司财务恶化预测的实证分析[J].会计研究,1999.

[3] 吴世农,卢贤义.我国上市公司财务困境的预测模型研究[J].经济研究,2001(6).

[4] 朱建平.应用多元统计分析[M].科学出版社,2007.

[5] 米子川.应用统计软件[M].中国商业出版社,2005.

[6] 韩卫国.上市公司财务危机预警实证研究[D].大连:东北财经大学,2007.

中图分类号:F275

文献标识码:A

文章编号:2096-0298(2015)06(c)-014-03