基于微观视角下日本银行业盈利能力研究

2015-07-09首都经济贸易大学袁玥

首都经济贸易大学 袁玥

基于微观视角下日本银行业盈利能力研究

首都经济贸易大学袁玥

摘 要:日本银行业从“二战”至今,经历了从萌芽、兴起、高涨、衰弱再到复苏的起伏过程,日本银行业对日本经济的发展起到了举足轻重的作用,银行业的盈利能力在一定程度上影响着一个国家的经济发展。本文利用2005~2014年日本商业银行面板数据对银行业盈利能力进行实证,资本充足率、不良贷款率对盈利能力影响显著,结合日本的实证分析对中国银行业提出相应的建议。

关键词:银行业 微观视角 盈利能力

1 引言

2008年全球金融危机对金融业产生了直接影响和间接影响,对各国银行业也产生了巨大的影响。美国银行业在2008年出现首次亏损,盈利能力、经营能力和风险预防能力都创下历史最低水平;随后美国经济逐渐改善,银行业的收入、利润、资产质量也随之变好。欧洲银行业从2008年以后经历了次贷危机、国际金融危机和欧洲主权债务危机,使得欧洲银行业一直处于下滑状态,之后几年的战略调整和经营转型让欧洲银行业出现积极变化的态势。中国受到次贷危机的冲击后,快速调整经济结构制定应对措施,在本次危机中影响较为有限,中国银行业实力在逐渐变强。日本银行业在20世纪90年代初期实力雄厚,对国内外银行进行大量的并购重组,资产增加、业务量变大、利润提升,在1990年全球十大银行排名中有六家日本银行;但由于日本自身经济泡沫以及国外的金融危机使得日本银行业一蹶不振,退出世界舞台,2015年的银行家全球十大银行排名只有一家日本银行。

日本银行业发展从“二战”时期至今,经历了从萌芽、兴起、高涨、衰弱再到复苏的过程。日本银行业、日本企业的强盛在20世纪80年代全球金融自由化浪潮推动下进入了鼎盛时期,日本银行业的国际竞争力也迅速达到了巅峰;与此同时,在80年代后期推动房地产和股票市场出现了异常繁荣。20世纪90年代初期“泡沫经济”崩溃和银行巨额不良债权的涌现,将日本经济拖入了长期萧条之中,日本银行业竞争力也由90年代中期从金融霸主急转直下。此后日本银行业进入漫长的复苏阶段,为挽救日本经济的停滞状态,日本银行业进行了制度改革与政策创新,2001年首次实行了量化宽松政策,日本经济得到一定好转,但是却以零利率、财政出现严重赤字为代价。面对2008年的金融危机,日本再次大力推行量化宽松政策,使日本利率维持在0.1%的超低利率水平之下,虽然有微小的改善,但经济疲软、CPI持续下降、通货紧缩等问题还有待解决。2012年安倍政府提出超量化宽松政策,以日元贬值增加出口量从而振兴日本国内经济。日本作为经济大国,其银行业的发展也随时牵动着日本的经济变动。我国作为新兴发展中国家,银行业的发展较之日本等发达国家相对落后,各项制度体系都还不完善。我国的银行业发展到现在面临着利率市场化、人民币国际化以及人民币加入SDR等严峻考验,与20世纪90年代日本银行业繁荣发展阶段十分类似,所以本文通过对日本银行业的发展研究,利用数据对日本的银行业进行实证分析,结合日本银行发展历程剖析日本银行业繁荣的经验与衰退的原因,从中得到有意义的经验与教训,为中国银行业提出相应的建议,使得中国银行业不再重演日本银行业衰弱的历史,能够在金融全球化的背景下健康有序地发展。

2 文献综述

学者主要从宏观视角和微观视角研究银行盈利能力。宏观视角包括利率、经济增长和通货膨胀;微观视角包括银行资本、资产质量和银行效率。

宏观视角重要文献包括以下三个方面:其一,利率因素。Ho和Saunders(1981)两阶段法分析银行绩效决定问题。第一步将银行利息收益率对表征银行特征的一组变量回归,第二步将常数项对反映宏观经济因素的变量回归发现利率的波动情况密切影响净利息收益率,这种相关性在样本分组(大银行和小银行)之后更为显著,结论为利率波动区间越大则盈利越大[1]。Maudos 和 Fernandez de Guevara(2004)在其文章中也有体现[2]。巴曙松(2013)也提出利率是影响银行息差的重要因素。其二,经济增长因素。Demirguc-Kunt和Huizinga(1999)实证分析结果经济增长速度越快,企业与银行的经营状况就越好,还款能力较强的企业违约可能性降低,使得银行盈利能力提高[3]。马勇和陈雨露(2010)认为对银行业产生显著影响的因素中有经济增长(宏观经济稳定性)。马勇(2010)表明长期的经济增长对银行业的发展具有重要作用,二者存在相互的正相关关系。其三,通货膨胀。Boyd et al.(2001)的结论表明银行的盈利状况由于通货膨胀影响会缩水,银行盈利中一部分需要抵消通胀产生的影响,也就是银行的盈利能力与通胀有正相关性。Hanson和Rocha(1986)、Bourke(1989)也有相似结论。

微观视角重要文献包括以下三个方面:其一,银行资本。Allen N.Berger(2006)文中,美国社区银行对中小型企业贷款为例进行实证分析,表明资本化程度较高的银行能够具有较高的盈利能力[4]。Demirguc-Kunt 和Huizinga(1999)研究80个工业国家和新兴市场国家的近7900家银行,马勇和陈雨露(2010)从银行业规模、银行效率和结构三个维度研究全球范围内的59个国家银行,也得出了相同的结论。其二,资产质量。银行业中反映资产质量的指标有存贷比(loan-to-deposit ratio-LTDR)、不良贷款率(not-performing loan-NPL)等,顾正阳(2008)和王娣(2009)文章中对银行资产质量的变量选取中都选择了不良贷款率作为分析的主要因素之一,认为资产质量与银行盈利能力呈现正相关关系。其三,银行效率。银行效率问题,国内运用最成熟普遍的方法为数据包络分析法(DEA)。张键华(2003)运用DEA分析法测量银行效率,结果显示我国的银行效率和集中度呈负相关性。郑录军、曹廷求(2005)运用DEA方法对我国商业银行进行了估计,并利用计量方法对影响银行效率的若干因素进行经验分析。

3 日本银行业盈利能力的实证研究

3.1 计量模型

时间选取为最近的十年即2005~2014年,随机选取时间段可以排除一些特定因素的影响,2005年我国开始进行股权分置改革,2005~2014年期间发生了全球金融危机、欧债危机的突发事件,说明样本的代表性较强,能够捕捉到不同金融环境下的银行业发展。数据来源为Bankscope-BVD和万德资讯(Wind),本文选取日本十大商业银行作为研究对象,根据数据统计前十大商业银行总资产占日本全国银行总资产的60%左右,因此用十大商业银行来代表日本的整个银行业。变量选取:根据文献综述以及结合银行业盈利能力指标的综合,本文将选取净利息收益率(NIM)、资产收益率(ROAA)、存贷比(LTDR)、不良贷款率(NPL)、资本充足率(CAR)五个作为解释变量,被解释变量为商业银行的收益能力(EP)。把日本经济中的宏观经济指标国内生产总值(GDP)、消费物价指数(CPI)和失业率(u)作为模型中的控制变量。

本文运用E-views8.0软件,利用面板数据模型的多元回归对日本银行业盈利能力进行实证分析,利用2005~2014年日本十大商业银行的净利息收益率、资产收益率、存贷比、不良贷款率、资本充足率五个作为解释变量~,被解释变量为商业银行收益能力(),控制变量为日本的GDP()、CPI()和失业率()。、为相应的系数。

3.2 实证结果

3.2.1 估计结果

在进行参数估计前先进行单位根检验(Unit Root Test),利用E-views8.0进行检验结果p值很小接近于零,拒绝原假设面板数据序列都不存在单位根,则开始进行模型的估计。面板模型第一步是混合回归模型,即无个体影响的不变系数模型。估计结果如下:

混合模型得出的拟合优度为40%,且有些变量系数不显著,混合模型估计的结果不是最优的,说明不能把十大银行的数据堆积在一起进行估计。第二步进行个体效应的估计。首先是个体固定效应回归模型,估计结果见表1,各个银行的常数项系数都不一样,t检验值通过率变高,拟合优度也上升到了74%。

表1 个体固定效应估计结果

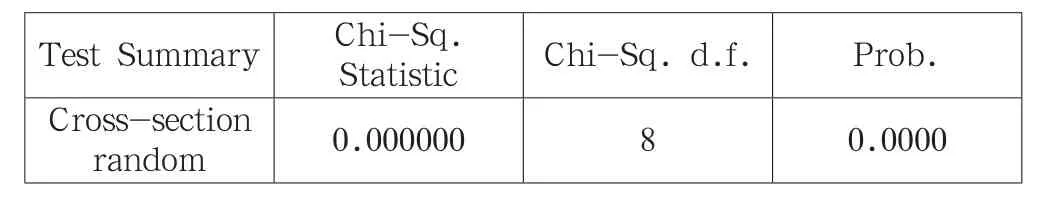

要判断建立模型是混合回归模型还是个体效应模型,利用F统计量进行检验。结果求得,拒绝原假设建立个体固定效应模型。个体效应又分为个体固定效应和个体随机效应,用豪斯曼检验(Hausman Test)进行区分,先利用数据做出个体随机效应的结果,在此基础上进行豪斯曼检验,检验结果为表2,概率为0拒绝原假设,原假设是随机效应,则结论是拒绝建立个体随机效应回归模型,而建立个体固定效应回归模型。

表2 豪斯曼检验

3.2.2 实证检验

异方差性即相对于不同的样本点,也就是相对于不同的解释变量观测值,随机干扰项具有不同的方差,检验异方差性也就是检验随机干扰项的方差与解释变量观测值之间的相关性。由于十家商业银行的十年样本数较少,本文的异方差检验采用Glejser检验,查表可得,,,检验结果都不存在异方差。

序列相关性,D.W.检验是杜宾和万森提出的检验序列自相关的方法,D.W.检验只能够检验一阶自相关,但一阶检验比较灵敏并可以反映出其序列的相关性,根据D.W.检验结果如下,D.W.值为1.674,很据查D.W.分布表其上下限为1.54~2.46,结论为无自相关。

表3 序列相关性检验(D.W.检验)

3.3 回归结果分析

在对日本银行业盈利能力因素的分析中,影响银行业收益能力的最主要因素为资产收益率、资本充足率和不良贷款率,其次为存贷比和净利息收益率。

首先是截距项的差异,三菱东京UFJ银行、三井住友银行、三井住友信托银行、三菱UFJ信托银行、横滨银行是在共同截距项0.814的基础加上相应数值,说明其常数项是在相对平均值之上,这五家商业银行的自身收益能力相较于平均银行业收益能力更强一些,具有更好的收益能力;

资产收益率(ROAA)在估计中系数为0.231,说明资产收益率每变动一个百分点,日本各大商业银行的收益率会变动0.23个百分点,对银行的收益能力影响较大。资产收益率是业界应用最为广泛的衡量银行盈利能力的指标之一,该指标越高,表明银行资产利用效果越好,说明银行在增加收入和节约资金使用等方面取得了良好的效果,否则相反。

资本充足率(CAR)是对商业银行资本的风险管制,保护存款人、债权人的利益以及保证银行正常运营和发展,资本充足率与收益能力呈现负相关关系,资本充足率要求值越高,则商业银行的收益便会因此下降。资本充足率对日本银行业的收益能力影响为-0.034,银行业必须把资本充足率控制在规定范围内进而尽力发挥商业银行自身能力,获得更大的收益。

不良贷款率(NPL)2005~2014年日本商业银行的不良贷款率一直维持在低水平状态,对日本经济有一定的改善作用,影响力为0.075,日本经济萎靡不振的根源是债务危机与泡沫经济,为改善日本经济状况,存贷比(LTDR)和净利息收益率(NIM)在模型中变现不显著,但对日本银行业发展也具有一定程度的影响。

4 结论与建议

本文详细地对日本银行业的盈利能力进行了实证分析,也对其影响银行业盈利能力的因素进行了分析。日本银行业的发展从二战至今无时无刻不对日本的经济产生巨大的影响,所以一国的银行业盈利状况对国家的经济发展具有重要作用,银行业在一个国家的经济中起着至关重要的金融中介作用。在过去几年里,由于经济的高速增长以及宽松的货币政策,中国银行业的经营状况和盈利水平维持了较高的增长。但是在资产质量、经营管理和风险控制方面还存在许多问题,结合本文对日本银行业盈利能力的研究中吸取教训、总结经验,对中国银行业的发展提出具有价值的建议和应对措施。

规范信贷评估、降低银行不良贷款率。日本银行业的不良贷款增加导致了1990年的债权危机,中国银行业近年来的不良贷款余额呈现出上升的趋势,2014年年末不良贷款率已上升至1.29%,不良贷款的增加会引起银行业利润率下降、资产质量变差。2015年国有商业银行不良资产呈现“双升”趋势,所以银行业必须要求企业提供充分的信息和资料、贷前对企业进行审查,贷后对企业贷款使用情况和抵押情况实时更新,规范银行业贷前、贷中、贷后的各项规定,进而降低银行业的不良贷款率,缓解银行债权压力。

提高资产质量、降低银行风险。面对多变的经济形势,巴赛尔协议对核心资本充足率的要求逐渐提高,日本银行业的资本充足率近十年来都能达到国际标准,中国银行业对资本充足率更为严格,早在2012年就达到了巴赛尔协议III的监管要求。银行业面临着多样化的不确定风险,而中国银行业刚性兑付不利于培养投资者的风险意识,不利于构成对融资者的硬性约束,风险却由银行承担,所以要打破债券、信托、理财等所谓的“刚性兑付”,通过实施资管、注资、债务货币化以及资产证券化等措施降低金融风险。

注释:日本前十大商业银行分别为:三菱东京UFJ银行、三井住友银行、瑞穗银行、三井住友信托银行、三菱UFJ信托银行、大和银行、横滨银行、千叶银行、埼玉大和银行、福冈银行。这十家银行在文中均用首字母大写来表示:TBOT、SMBC、MBL、SMTBL、MUTBC、RBL、TBOY、CBL、SRBL、BOFL。

参考文献

[1] Ho T,Saunders A.The determinants of bank interest margins:Theory and empirical evidence[J].Journal of Financial and Quantitative Analysis,1981(16).

[2] Maudos and Fernandez de Guevara.Factors explaning the evolution of the interest margin in the banking sectors of the European Union[J]. Journal of Banking & Finance,1998(28).

[3] Ash Demirgiic-Kunt and Harry Huizinga. Determinants of Commercial Bank Interest Margins and Profitability:Some International Evidence[J].The World Bank Economic Review,1999(13).

[4] Allen L.The determinants of banks interest margins:A note[J].Journal of Financial and Quantitative Analysis,1988(23).

[5] 陈国进.日本金融制度变迁的路径依赖和适应效率[J].金融研究,2001(12).

[6] 陈雨露,甄峰.大型商业银行国际竞争力:理论框架与国际比较[J].国际金融研究,2011(02).

[7] 马勇,陈雨露.究竟是什么决定了一国银行业的发展[J].财经研究,2010(08).

[8] 邵锦华.战略管理与国有商业银行能力关系研究[J].金融论坛,2002(08).

[9] 郑录军,曹廷求.我国商业银行效率及其影响因素的实证分析[J].金融研究,2005(01).

中图分类号:F833.2

文献标识码:A

文章编号:2096-0298(2015)09(a)-102-04