中小板上市公司分红行为统计分析及建议

2015-06-23宁青青

李 杰,宁青青

1.中煤第三建设(集团)有限责任公司三十工程处,安徽宿州,234000;2.宿州学院经济管理学院,安徽宿州,234000

中小板上市公司分红行为统计分析及建议

李 杰1,宁青青2*

1.中煤第三建设(集团)有限责任公司三十工程处,安徽宿州,234000;2.宿州学院经济管理学院,安徽宿州,234000

基于我国中小板上市公司数据,对中小板现金分红的基本情况、与主板分红的对比特征、年度分布特征、行业分布特征等进行了全面统计分析。运用相关性分析法,考察了规模、现金流、盈利能力、负债、投资等财务因素对中小板企业现金分红行为的影响。对极端分红、超能力派现、分红板块定位不当、分红制约可持续发展等中小板分红的突出问题展开了深入分析,并从公司特征、现金分红决策程序、政策监管与引导等角度提出了完善我国中小板上市公司现金分红的建议。

中小板;每股股利;股利支付率;分红

近年来,证监会积极倡导上市公司回报投资者,不能将资本市场当作“圈钱”的场所。如2012年5月9日证监会发布《关于进一步落实现金分红有关事项的通知》,旨在敦促上市公司建立科学合理的分红制度,保护投资者的分红权益。然而,从现有研究看,鲜有文献关注中小板上市公司的现金分红问题。我国证券市场中小板块始于2004年5月,距今已近10年[1],对中小板上市公司现金分红行为的统计分析有重要的理论与现实意义。鉴于此,本文基于证券市场披露的上市公司数据,对中小板企业的现金分红进行统计分析,并对统计结果展开讨论。

1 中小板上市公司现金分红的现状统计

1.1 统计样本选取

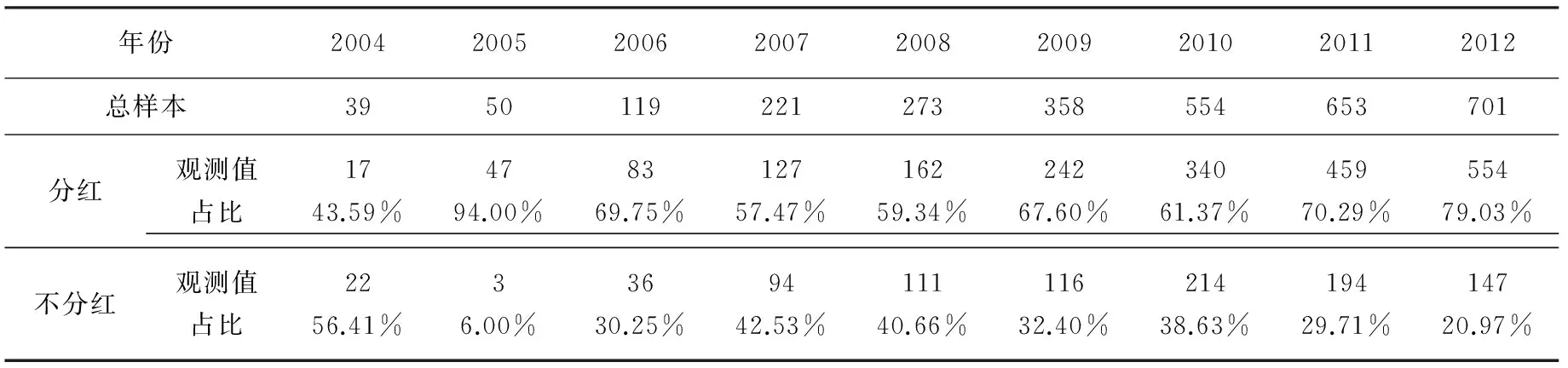

为考察中小板上市公司现金分红问题,本文提取了2004-2012年共9年的分红观测值,各年度样本分布为:2004年39家、2005年50家、2006年119家、2007年221家、2008年273家、2009年358家、2010年554家、2011年653家、2012年701家。分别选取每股股息(Dps)和股息支付率(Payout),从绝对指标与相对指标两个方面对中小板上市公司现金分红进行计量。本文的分红数据及相关财务数据主要取自于国泰安财经数据库。

1.2 中小板上市公司现金分红总体情况

1.2.1 分红基本情况

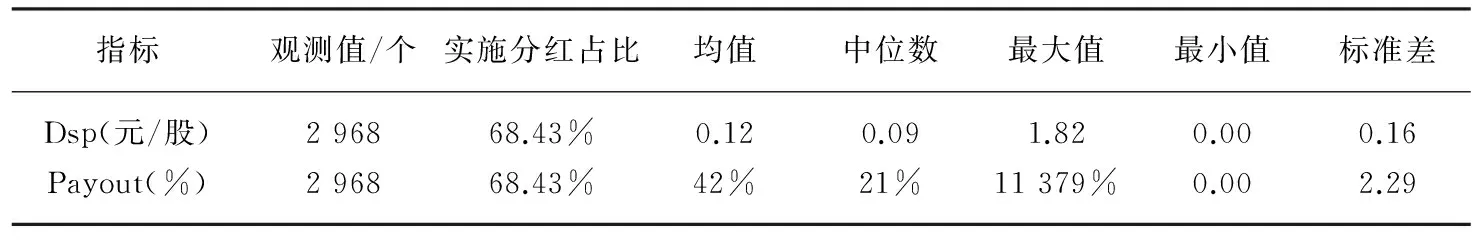

表1为中小板上市公司分红情况的总体分布。在2004-2012年2 968个观测值中,有2 031个观测值实施了现金分红,占比为68.43%。这说明上市后大部分中小板企业给股东进行了现金分红。每股现金分红的均值为0.12元,显著高于中位数0.09元,说明少数分红较多的中小板企业拉高了分红的平均水平;最大值为1.82元,最小值为0元,差距较大,说明中小板企业现金分红政策差异明显。

从相对分红来看,2004-2012年,中小板企业股息支付率的均值为42%,说明将42%的净利润用于回报投资者;均值远高于中位数21%,同样说明少数分红较多的企业拉高了股利支付率的均值。股息支付率的最大值为11 379%,远高于最小值0,这说明中小板企业分红同样存在“现金奶牛”与“铁公鸡”并存的现象。

表1 分红总体分布特征

注:实施分红的观测值为2 031个。

1.2.2 分红的连续性

表2分年度分别统计了中小板分红、不分红上市公司的分布情况,以分析中小板企业分红的连续性。统计结果表明,中小板上市公司大部分年度有60%以上的公司实施了现金分红,其中,2012年和2005年分别有79%和94%的上市公司实施了现金分红。仅仅2004年分红上市公司占比低于50%。因此,总体来看,中小板上市公司分红行为的连续性较好。

表2 中小板分红连续性统计分析

1.2.3 与主板分红的比较

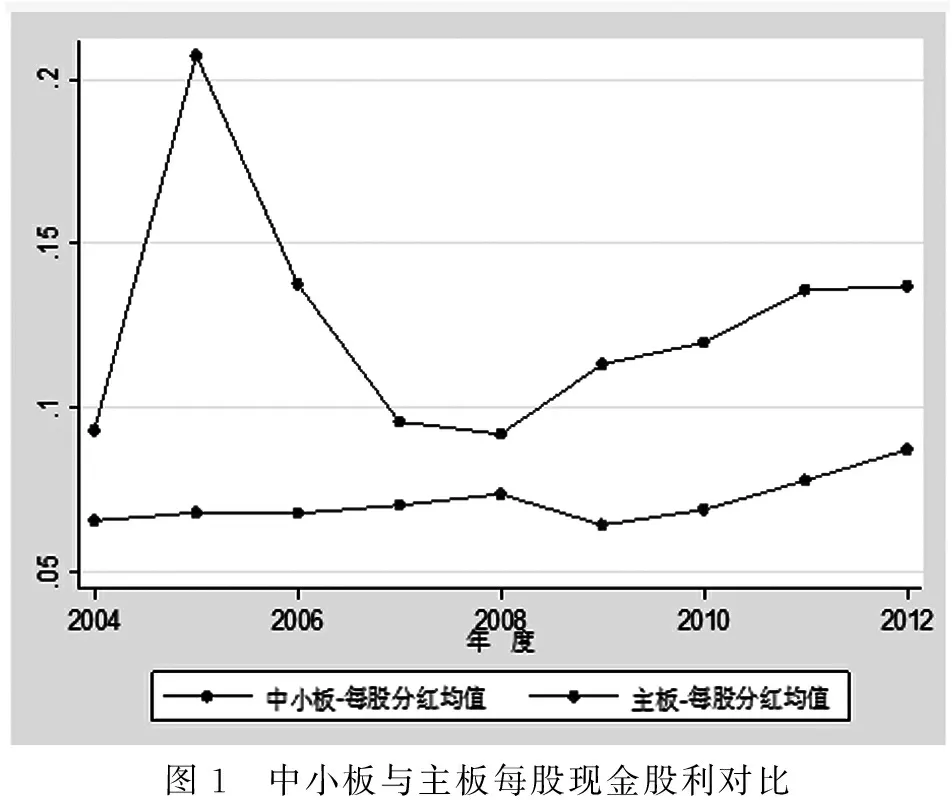

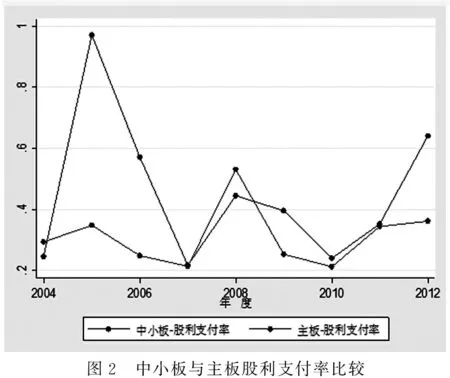

将2004-2012年间中小板与主板上市公司分红情况作比较,结果如图1、图2所示。

在所有的观察年度,中小板上市公司每股现金分红均高于主板上市公司。从股利支付率来看,大部分年度(除2004、2008年之外)中小板的股利支付率都高于主板上市公司。因此,中小板上市公司分红无论是绝对水平还是相对水平,均高于主板上市公司。这与预期相反,中小板的定位是为成长性较好的新兴企业提供融资和股权交易的平台[2],中小板企业大多有着较大的投资需求,理应采用低股利政策。相比于成熟性企业较多的主板,中小板上市公司现金分红应较低。那么,为何会出现分红“倒置”的现象呢?后文将进一步讨论。

1.3 中小板分红情况具体分析

1.3.1 年度情况分析

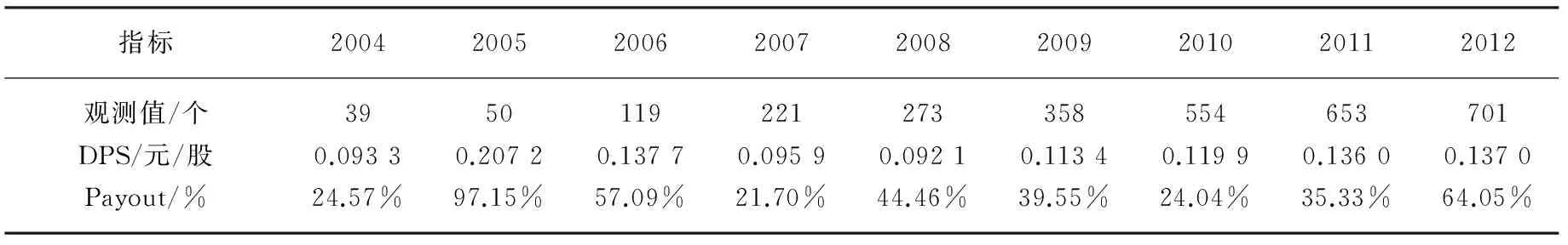

表3为中小板各年度分红情况的统计结果。表3显示,中小板企业分红水平在每股0.1~0.2元之间,现金分红水平最高的年度为2005年,每股0.207 2元,最低的为2008年,每股0.092 1元。而2009年及以后,中小板上市公司分红水平趋于稳定。从相对水平来看,中小板的分红比率不均匀,其中2005年最高为97.15%,说明2005年中小板上市公司几乎将全部净利润用来分红。而2010年和2004年的股息支付率则较低,为24%左右。

1.3.2 行业情况分析

表4是各行业分红情况统计结果。表4显示,商业类中小板企业现金分红水平最高为0.197 2元/股,但其股息支付率最低为30.17%,这个结果耐人寻味。笔者认为可能的原因在于,一方面,商业类企业现金流充沛,所以分红水平较高;另一方面,商业类企业的盈利能力也较强,表现为EPS较高,最终结果是股息支付率Payout最低。房地产业的现金分红水平和现金分红比率几乎“垫底”,每股分红为0.109 9元,股息支付率为39.62%。这可能是源于房地产业现金流比较匮乏。综合类企业现金分红水平不高,为0.114 3元/股,但股息支付率均值达到166.7%,存在明显的超能力派现问题。一定程度上,这类企业有通过现金分红实施“利益输送”或收回原始投资的嫌疑。此外,值得一提的是,中小板金融业上市公司的现金分红水平表现平平,每股仅0.117 5元。直观的感觉是普通投资者并不能分享金融业“暴利”的硕果。

表3 各年度分红情况统计

表4 各行业分红情况统计

注:行业的划分主要是基于国泰安财经数据库。

2 影响中小板公司分红的主要因素

为进一步分析哪些因素影响了中小板上市公司的分红行为,本文作了其他财务指标与现金分红的相关性分析(表5)。表5中财务指标分别为:(1)公司规模(Size),用主营业务收入的对数计算;(2)公司现金流(Opcash),用年度经营活动现金流量计算;(3)负债率(Lev),用资产负债率表示;(4)盈利能力(Roe),用净资产收益率计算;(5)财务稳健性(NA),用每股净资产衡量;(6)企业风险(PE),用市盈率衡量;(7)可持续增长能力(SGR),用财务指标可持续增长率衡量;(8)企业投资(FAG),用有形资产投资比率衡量。

表5 中小板分红与其他指标相关性统计

注:表中***、**、*分别表示1%、5%、10%的水平显著。

表5的相关性分析结果表明,公司规模(Size)与现金分红的相关系数为0.118,显著性水平为1%,说明中小板上市企业的规模越大,分红水平也往往越高。公司营运现金流(Opcash)与现金分红的相关系数为0.054,显著性水平为1%,表明充沛的现金流是中小板企业现金分红的前提,现金流越充沛,分红水平也往往越高。负债比例Lev的相关系数显著为负(-0.192),说明负债率对现金分红有显著负向影响。盈利能力Roe的相关系数也是显著为正,说明盈利能力强的中小板企业分红水平越高。市盈率PE的系数显著为负,说明企业的市场风险对现金分红有负向影响。可持续增长率SGR的相关系数为-0.164,显著性水平为1%,说明中小板企业现金分红与可持续增长率有着显著的负向关系。结合前文,可以得出中小板上市公司分红较多的结论。可以推断,中小板企业的分红政策,总体而言不利于可持续增长。企业投资FAG的相关系数为0.006,说明中小板企业投资对分红有不显著的正向影响。

3 中小板上市公司分红存在的问题与完善措施

基于前述的统计结果,对中小板上市公司现金分红存在的问题与完善措施展开讨论。

3.1 中小板上市公司分红存在的主要问题

3.1.1 存在极端的现金分红政策

体现为中小板综合类企业的股利支付率均值大于1,这些企业每年派发的现金股利高于每年赚取的每股收益,可以称得上是名副其实的“现金奶牛”。其可能的原因是控股股东通过现金分红的方式进行“合法套现”[3]。因为中小板企业上市后的一段时期内,往往控股股东面临“锁定期”,持有的股权无法上市流通,那么,控股股东收回投资回报的途径就只有实施现金分红了[4]。其弊端显而易见,大量的现金流以分红的形式流出企业,将严重影响中小板企业的发展后劲。另一方面,也有很多中小板企业不分红,遵循“铁公鸡”分红政策,严重影响投资者的投资积极性,损害投资者的分红权益。

3.1.2 现金分红政策与板块定位不符

不论是总体看,还是分年度看,中小板上市公司的分红水平、分红比率均高于主板上市公司,可以得出的基本结论是中小板企业不吝于分红。那么中小板为何偏向高分红呢?有以下可能的解释:一是为迎合监管,为再融资作铺垫[5]。2008年,证监会出台《关于修改上市公司分红的若干规定的决定》,提出了再融资的门槛要求:“最近3年以现金方式累计分配的利润不少于最近3年实现的年均可分配利润的30%”。很多中小板企业为了以后增发、配股方案能够得以通过,必然会实施高分红。二是为了发挥股利的信号效应,以拉升股价。公司分红传递公司盈利稳健的积极信号,有利于上市公司股价的提高,为原始股东“高价”退出创造了良好时机。然而,中小板上市公司以新兴、成长性为特征,从其生命周期来看,应多投资、少分红。因此,目前我国中小板现金分红政策与其板块特征是“倒置”的。

3.1.3 现金分红政策不利于企业可持续发展

从占比来看,有接近70%的上市公司实施了分红;从分红比例来看,大部分年度中小板分红比例高于40%。一定程度上,中小板是以高分红为特征。现金流是中小板企业创新、成长的原动力,因此,高分红政策对中小板上市公司可持续增长是弊大于利的。短期内,高分红会刺激股价上涨,长期来看,高分红不利于业绩的增长。这一点从公司分红与可持续增长SGR的相关系数显著为负也可见端倪。

3.2 中小板分红的完善措施

针对以上中小板分红存在的问题,本文提出以下几点建议:

3.2.1 依据公司特征进行分红决策

西方学者将现金分红称作“股利之谜”,因为公司分红没有“定式”。公司的个性特征才是分红决策的依据。就中小板而言,本文建议重点考虑以下方面:一是行业特征。新兴产业往往需要高额的现金流予以支撑,应实施低分红政策;成熟产业对现金流依赖度降低,应实施高分红政策,回报投资者。二是所处生命周期。成长期企业宜低分红,成熟期企业宜高分红。三是微观财务特征。盈利多、现金流充足,而投资机会少的中小板企业宜多分红;盈利少、现金匮乏、投资机会多、融资需求大的中小板企业宜少分红。

3.2.2 提高分红决策程序的科学性

中小板上市公司之所以会出现“超能力派现”“分红套现”等极端分红案例,其重要的原因是中小板分红决策机制的失灵,大股东、管理层在决策中具有绝对话语权。因此,应该畅通上市公司分红决策的沟通机制,强化机构投资者、中小股东等对分红方案的参与权、知情权、否决权。另外,要弱化高管、大股东等在分红决策中可能的短期化倾向及自利行为[6]。

3.2.3 辅以必要的监管与引导

外部监管可以在一定程度上弥补内部决策的失灵[7]。对于中小板上市公司分红而言,监管的重点在“超能力”分红的遏制,引导上市公司分红规划的科学性、合理性。为此,本文建议:(1)证监会等部门在广泛调研的基础上,出台“中小板上市公司现金分红指南”。重点就中小板企业可选择的分红政策类型、决策程序、决策中涉及的因素等作出引导。(2)放松甚至取消中小板企业再融资项目对现金分红的门槛要求。中小板企业的高成长性决定了其对于资金的需求较大[8],证监会要求其“先分红、后融资”,存在政策“悖论”。

4 结束语

学界对于主板上市公司分红问题关注较多,而涉及中小板上市公司分红的文献则较少。本文对2004-2012年中小板上市公司现金分红数据进行了统计分析,结果表明,中小板上市公司分红行为存在板块定位不符、影响可持续发展等诸多不理性的弊端。以上结论对中小板上市企业、监管部门都应该有启示意义。中小板上市企业应结合自身微观财务特征实施理性分红,首当其冲的是要理顺企业内部的分红决策机制。就监管层面而言,适时出台“中小板上市公司现金分红指南”是必要的、可行的。

[1]何基报.境内外上市公司分红的差异及原因实证研究[R].深圳:深圳证券交易所研究报告,2011

[2]李常青,魏志华,吴世农.半强制分红政策的市场反应研究[J].经济研究,2010(3):144-155

[3]宁青青,李仲轶,杨宝.股权分置改革改善了公司现金分红吗:基于A股制造业数据的检验[J].经济理论与经济管理,2012(7):77-83

[4]王维祝,孙艳香.中小板股权特征与公司股利政策关系的实证研究[J].山东财政学院学报,2010(3):37-39

[5]郑蓉,雍天荣,干胜道.基于“迎合理论”的A股分配新趋势的实证研究[J].海南大学学报:人文社会科学版,2013(1):118-123

[6]郭红彩.管理层权力对上市公司分红行为的影响:基于我国A股上市公司的经验证据[J].中南财经政法大学学报,2013(1):137-143

[7]杨宝,袁天荣.政府监管、股利分配与再融资动机[J].海南大学学报:人文社会科学版,2013(2):83-89

[8]孙建军,王亚平.中国上市公司投资现金流敏感性:两部GMM估计[J].海南大学学报:人文社会科学版,2014(3):114-120

(责任编辑:周博)

2014-10-26

安徽省高校省级人文社会科学研究重点项目“上市公司现金分红决策的内部机制优化研究”(SK2014A395);宿州学院质量工程项目“会计学重点学科”(szxyzdxk200902)。

李杰(1972-),女,安徽宿州人,注册会计师,主要研究方向:企业会计与财务。

*通讯作者:宁青青(1979-),女,安徽宿州人,硕士,副教授,主要研究方向:企业会计与财务管理。

10.3969/j.issn.1673-2006.2015.01.005

F275

A

1673-2006(2015)01-0016-04