资产减值政策对上市公司会计稳健性的影响

2015-06-07吴虹雁严心怡

吴虹雁,严心怡

(南京农业大学 金融学院,江苏 南京 210095)

资产减值政策对上市公司会计稳健性的影响

吴虹雁,严心怡

(南京农业大学 金融学院,江苏 南京 210095)

资产减值政策与上市公司会计稳健性存在关系,新准则期后资产减值政策变更对会计稳健性的影响需要着重考察。研究发现,企业资产减值规模与会计稳健性密切相关,资产减值政策是上市公司会计稳健性变化的重要原因。相对盈利公司而言,亏损公司资产减值规模对会计稳健性的影响更显著。执行新资产减值政策后,上市公司长期资产减值规模与会计稳健性正相关,而短期资产减值规模与会计稳健性负相关。

资产减值;会计稳健性;盈利公司;亏损公司

会计稳健性是会计核算的重要原则。国际会计准则委员会(IASC,1989)在其概念框架中对稳健性定义如下:“稳健性是指在不确定的情况下需要运用判断做出必要的估计。”这个定义强调了稳健性在会计选择中的功能。IASC在1975年的《国际会计准则第1号:会计政策说明的揭示》中指明:稳健性(审慎性)、实质重于形式和重要性应该决定会计政策的选择和应用。但是过于强调稳健性或不恰当地滥用稳健性原则可能会造成会计信息价值相关性降低,影响投资者的决策和判断。因此,在1997年修订公布的《国际会计准则第1号:财务报表说明》中,IASC不再将“慎重”列为三大会计政策之一,而是将它作为会计政策可靠性的组成内容,与真实性、完整性等原则并列。中国于1992年底颁布的《企业会计准则》中首次提出稳健性原则(谨慎性原则),将稳健性作为会计信息质量的要求之一列出。同时,为了避免企业过度采用稳健性而扭曲企业实际的财务状况和经营成果,对信息使用者产生误导,2006年颁布的新会计准则适当弱化了会计稳健性的要求,将其作为会计信息可靠性、相关性、可理解性和可比性要求的补充和完善。新会计准则的这一变化旨在与国际会计惯例趋同,体现了会计核算目标由受托责任观向决策有用观的转变。

资产减值政策是遵循会计稳健性原则的一种体现。新准则要求企业各项资产均应如实反映其真实价值,防止资产价值泡沫导致利润虚增。资产减值损失预示着由于外部经济因素变化或内部使用方式改变导致企业资产使用价值降低,致使资产未来可能流入的经济利益低于该资产现有的账面价值。但当公司具有盈余管理动机时,资产减值政策可能成为企业操纵利润的一种手段。从会计信息的稳健性考虑,被赋予了较大职业判断空间的资产减值制度尽管满足了谨慎性的要求,但却可能降低上市公司会计核算的稳健性。新资产减值准则对企业资产减值的范围、确认和计提要求做了较大修改,如长期资产减值一经计提在以后期间不得转回,以及强化对资产可收回金额判断标准等的规定,在扩大了稳健性的运用范围的同时,也限制了稳健性的应用程度。

从研究文献看,学者们对新资产减值政策的实施效果持不同看法。有学者认为新资产减值政策能在一定程度上抑制企业滥用稳健性进行盈余管理,也有学者预期新资产减值政策对上市公司会计稳健性不会产生影响。那么,资产减值政策变更是否对上市公司的会计稳健性产生影响?不同经营状况下的企业,资产减值政策对其会计稳健性的影响是否不同?如果资产减值政策变更对上市公司会计稳健性产生影响,这种影响来自于长期资产减值还是短期资产减值?执行新资产减值政策后,不同类型的资产减值准备对上市公司会计稳健性的影响是否存在差异?对上述问题提供答案,有助于科学讨论资产减值会计的经济后果,客观评价新资产减值政策的实施效果。

一、文献回顾

现有国外学者对会计稳健性的研究主要集中于会计稳健性产生的原因。瓦茨(Watts,1993)最早将会计稳健性的产生原因归纳为四个方面:契约、股东诉讼、管制和税收,认为其中管制因素是影响会计稳健性的重要因素[1]。巴特(Barth,2005)比较了24个国家的411 家公司从1990至2004 年从应用本国GAAP*GAAP即一般公认会计原则转为应用IAS*IAS即由国际会计准则理事会(IASB)所发布的《国际会计准则》的会计属性变化后发现,公司在应用了IAS后,会计报表中有较少的盈余管理,有更及时的损失确认和更高的会计信息价值相关性,以及较低的资本成本,说明IAS带来了会计信息质量的提高,证明会计管制的变化会影响盈余的稳健性[2]。丹斯基(Demksi,2005)认为会计准则也对企业行为产生影响,影响企业会计稳健性[3]。关于资产减值政策对会计稳健性的影响,国外学者主要关注资产减值与公司盈余管理的关系,特别是ST、扭亏、亏损等上市公司利用资产减值进行利润平滑、大清洗等盈余管理行为。陈(Chen,2004)发现亏损上市公司提取资产减值准备的可能性更大,并且此类公司计提资产减值的比例比较高[4]。尹(Yoons,2002)发现韩国工业上市公司盈余管理动机与公司业绩有关,当上市公司业绩较好时利润平滑动机更大 ,反之,上市公司更倾向于大清洗动机。因此,不同的盈余管理手段会对会计稳健性造成不同的影响[5]。上市公司基于不同盈余管理动机对资产减值政策的选择可能会影响其会计稳健性[6]。

国内关于资产减值与会计稳健性的研究更多的是从稳健性与减值动机的关系展开。如代冰彬、陆正飞和张然(2007)发现,除去减值准备的两种计提动机(经济因素和盈余管理因素)之外,稳健性因素也能影响企业资产减值准备的计提。在同样的毁损情况下,“坏消息”公司将比“好消息”公司计提更多的减值准备[7]。纪金莲(2013)分析了新会计准则实施后上市公司资产减值的计提动机,发现配股公司计提资产减值更多的是出于会计稳健性的要求而非盈余操纵,新会计准则在强化会计稳健性、抑制盈余操纵方面取得了初步成效。还有学者区分不同经营状况的公司研究资产减值与盈余管理的关系[8]。赵春光(2006)研究了2002—2004年中国全部A股上市公司选择资产减值政策的经济动机,发现减值前亏损的公司会以转回资产减值进行盈余管理来避免亏损;减值前亏损并无法以转回资产减值避免亏损的公司会以计提减值的方式进行“大洗澡”,为下一年转回减值准备、提高盈利做准备;减值前盈利的公司会计提资产减值准备进行利润平滑;减值前盈利下滑的公司会转回资产减值以避免盈余下降[9]。然而,新会计准则赋予了资产减值会计较大的职业判断空间,资产减值政策会对上市公司的会计稳健性产生影响。秦勉和王玉蓉(2007)认为,尽管存在较大的盈余管理空间,但中国资产减值会计政策的变更提高了会计稳健性,并且盈利公司的会计稳健性显著高于亏损公司[10]。

二、理论分析与研究假设

资产减值会计源于会计信息稳健性的要求,其目的是剔除资产中的虚值,使企业资产价值更真实公允。理想状态下,计提资产减值必然能够夯实资产质量。当资产存在减值迹象时,按照要求计提资产减值损失,可以更准确地反映资产在存续期间能够为企业带来的经济利益流入,使得资产的计量更具可靠性,并且为投资者进行决策提供更加相关的信息。会计稳健性作为会计核算的一个重要惯例,要求会计报告者向信息使用者尽可能提供企业有关可能发生风险损失的信息。在这些风险损失信息中,资产减值信息是其主要构成。减值准备将资产中不能给企业带来经济利益的部分扣除,使会计信息更加稳健,因此,资产减值会计是对会计信息稳健性要求的具体体现,它在不同阶段的实施方式不同,会直接影响到会计盈余的稳健性。同时,资产减值的最终目标是服务于投资决策者,其应该提供有利于投资者做出投资决策的会计信息。

中国资产减值制度的不断改进和完善就是保障在会计信息可靠和真实的情况下,增强其对投资者的决策有用性。资产减值政策变更显示了决策有用趋向,即在兼顾稳健性运用的同时,弱化了稳健性要求。新准则变化导致的会计稳健性变化可以主要由资产减值政策的变化来解释。基于此,提出假设H1。

H1:资产减值政策变更是导致上市公司会计稳健性下降的重要原因。

会计盈余的高低对于具有扭亏动机的亏损上市公司而言尤为重要。相对盈利公司,亏损公司有着更弱的盈利能力,因而在监管制度约束下,其盈余管理动机更强烈。大量研究表明亏损公司特别是具有扭亏动机的上市公司存在盈余操纵行为。主要表现在,具有扭亏动机的上市公司当年计提的资产减值一般偏低。对于此类上市公司而言,如果其连续亏损且未在规定的期限内扭亏,就有退市风险。所以上市公司通常会在关键会计年度采用少计提资产减值或多转回资产减值的办法来实现保牌的目的。为了避免被 ST 或PT,这类上市公司一般在当年计提的资产减值金额普遍偏低。考虑到相对盈利公司,亏损公司有更强的盈余管理动机,进而影响其会计稳健性,并且亏损公司很大程度上是通过计提或转回资产减值来操纵盈余的。公司经营状况不同,其选择的资产减值政策可能不同。基于此,提出假设H2。

H2:在新准则阶段,相对于盈利公司,亏损公司资产减值规模对其会计稳健性的影响更大。

尽管资产减值会计实施的本意是为了更真实地反映上市公司的财务状况和经营成果,但由于减值准备允许转回给予了企业在执行资产减值政策过程中较大的选择性和判断空间,甚至成为某些上市公司盈余管理的工具。新准则有关“长期资产减值准备一经计提不得转回”的规定则限制了上市公司通过冲回长期减值准备操纵会计利润的可能,体现为会计稳健性的提高。但新资产减值准则并未禁止企业转回短期资产减值准备。有迹象表明,新准则期后,上市公司可能会减少长期资产减值准备的计提而转而利用短期资产减值准备来操纵盈余。因此,如果公司在新准则阶段仍计提较多的长期资产减值准备,则很可能反映了其资产毁损的真实情况,即“及时地反映坏消息”,因而计提长期资产减值与会计稳健性正相关;相反地,上市公司在新准则阶段如果利用计提更多的短期资产减值来管理盈余,则会降低其会计稳健性,因而计提短期资产减值与会计稳健性负相关。基于此,提出假设H3。

H3:新准则阶段,上市公司计提的长期资产减值准备与会计稳健性正相关,而计提的短期资产减值准备与会计稳健性负相关。

三、研究设计

(一)样本选择。

本文采用实证分析方法,研究中国上市公司2001—2012年资产减值对会计稳健性的影响。研究样本数据主要来源于国泰安数据库和锐思数据库,采用Excel 2010和Stata 11软件进行统计分析。具体选样标准如下:

1.选择2001年以前上市并且到2012年底仍未退市的上市公司,剔除期间暂停上市的上市公司;

2.考虑到金融保险业的特征与行业特殊性,剔除金融保险业上市公司;

3.剔除同时发行 A、B 股,A、H 股或 A、N 股的公司(即外资上市公司);

4.剔除当年未披露资产减值情况和资产减值数据缺失及信息明显异常的上市公司。

根据上述选样标准,共得到研究样本9 504个。

(二)变量选择与度量

1.被解释变量:会计稳健性

国内现有研究大都运用巴苏(Basu,1997)[11]的反向回归模型对稳健性进行计量,但Basu模型是基于有效市场假说的,而中国资本市场有效性远低于西方发达国家,使用Basu模型得出的实证结果值得商榷。本文选用吉弗里和海恩斯(Givoly&Hayn,2000)[12]的应计项目模型,除了考虑到中国资本市场的有效性不足之外,也因为该模型中的非经营性应计项目取自财务报表数据,其计量受无法控制的市场因素影响较小。

理论上说,应计项目的大小能用以反映会计稳健程度的高低,因为会计稳健性是通过财务报表的应计项目表现出来的。在其他条件不变的情况下,会计稳健性的存在使得企业的费用比收入更加及时被确认,减少了各会计期间累计的报告盈余,因而会带来持续的负应计。因此,如果公司长期有稳定的负应计项目金额,则能很大程度上证明其会计稳健性的存在,并且这个值越低说明公司会计稳健性程度越大。

根据吉弗里和海恩斯的研究,非经营性应计项目与总应计项目相比更能代表会计稳健性。故本文以非经营性应计项目来计量上市公司的会计稳健性。同时为去除数据的偏差分布,用非经营性应计项目除以公司总资产对其进行标准化处理,将处理后的结果(CON)代表会计稳健性水平的高低。根据公司财务数据计算出的CON为正,代表该公司存在会计稳健性,其值越大,表明其会计稳健性水平越高。

2.解释变量:资产减值规模

资产减值规模(WD)。为本文的待考察变量,采用减值资产比(既减值准备余额/总资产)进行度量。

3.控制变量

年股票回报率(R)。作为控制变量之一,根据费尔瑟姆和欧森(Feltham & Ohlson,1996)[13]的研究,稳健主义能够导致盈余定价乘数的增加。即会计稳健程度越高,未被会计记录的企业盈利能力越多,未来未预期盈余的现值就会越高,股票收益率越高。因此,R的回归系数应当为正。该数据直接取自CSMAR中的“考虑现金红利再投资的年个股回报率”。

资产负债率(LEV)。根据稳健主义的契约观,债务契约是企业会计稳健程度的重要约束变量[14],债务约束越大,企业会计信息的稳健程度将越高。因此,本文认为LEV与CON应该是正相关的。

公司规模(SIZE)。用年末总资产的对数度量。根据西方的政治成本假设,公司规模越大,越倾向于增加会计盈余的稳健性。因此,本文预期SIZE与CON应该是正相关的。

综上,本文所选各研究变量定义及赋值见表1。

表1 变量定义表

*注:非经营性应计项目=总应计项目-经营性应计项目,其中总应计项目=(净利润+折旧)-经营活动现金净流量;经营性应计项目=△应收账款+△存货+△预付费用-△应付账款-△应交税费。

(三)模型构建

为检验资产减值政策变更对上市公司会计稳健性是否产生影响,本文首先选取样本上市公司2001—2012年资产减值规模与会计稳健性程度进行回归。构建模型1如下:

CONt=α0+α1WD+α2R+α3LEV+α4SIZE+εt

(1)

本文进一步按照ROA(总资产净利润率)是否大于0把样本公司分为盈利公司组和亏损公司组,以考察新会计准则期后不同经营状况下的上市公司执行资产减值准则对其会计稳健性的影响是否不同。构建模型2:

CONt=β0+β1WD+β2D×WD+β3R+β4LEV+β5SIZE+δt

(2)

为考察不同类型资产减值准备对上市公司会计稳健性的影响,选取样本上市公司短期资产减值规模(SWD)和长期资产减值规模(LWD)分别与上市公司会计稳健性进行回归。其中,短期资产减值包括应收款项、存货和短期投资减值的合计数;长期资产减值包括固定资产、无形资产、长期投资和在建工程减值的合计数。构建模型3如下:

CONt=γ0+γ1SWD+γ2LWD+γ3R+γ4LEV+γ5SIZE+θt

(3)

上述模型中,α0、β0、γ0为截距项,αi、βi、γi(i=1,2,…)为变量的回归系数,εt、δt、θt为残差。模型中各变量含义及赋值如表1所示。

四、实证分析

(一)描述性统计

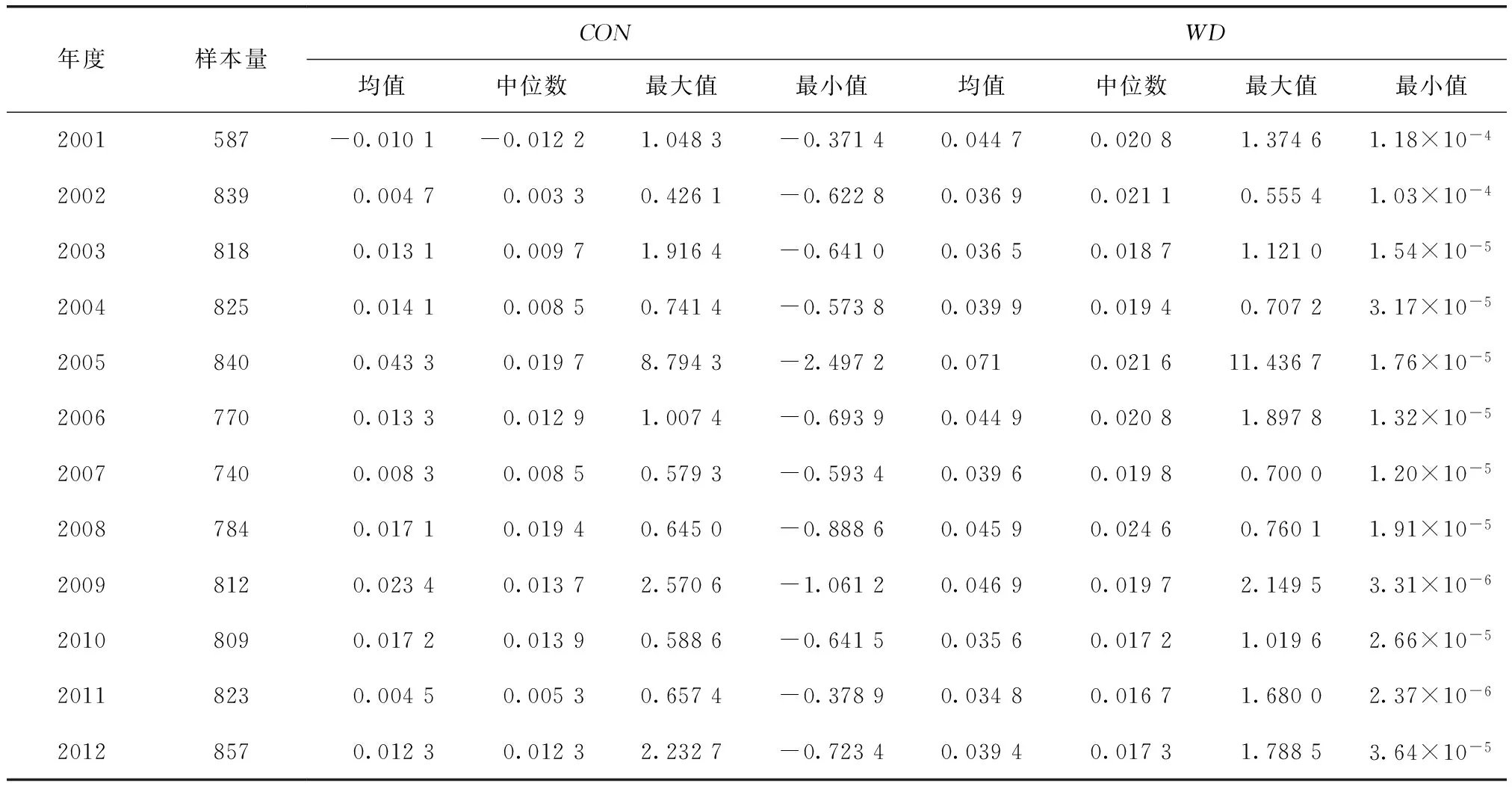

表2中,CON大于0则代表该公司存在会计稳健性,其值越大,表明其会计稳健性水平越高。可以看出,除了2001年度上市公司CON均值为负,其余各年度CON均值都大于0,说明中国资本市场自2001年强制实施八项资产减值制度后,上市公司会计稳健性基本存在。2006年以前上市公司会计稳健性呈上升状态,但2006年以后会计稳健性有所下降。此外,WD代表企业资产减值规模的大小,它与会计稳健性密切相关。由表中数据可以看出,除去2001年,样本公司WD均值与CON均值变动方向基本一致。

表2 2001—2012年上市公司会计稳健性和资产减值规模描述性统计

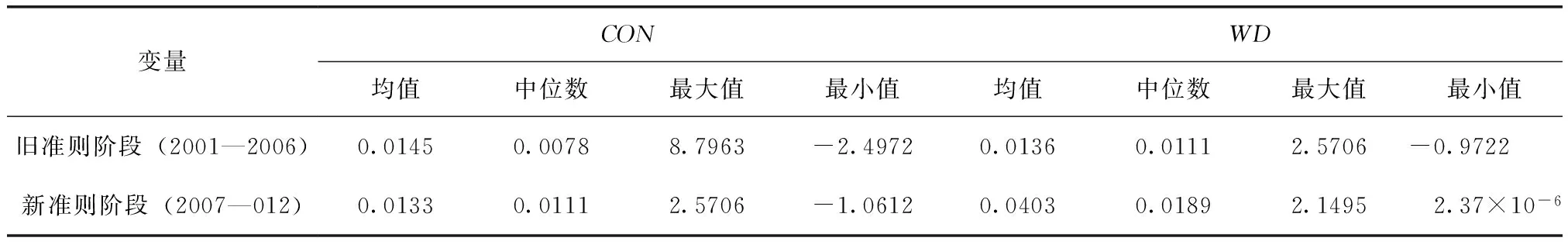

表3进一步将样本上市公司新旧会计准则不同阶段的会计稳健性和资产减值规模情况进行了描述性统计。由表可以看出,会计稳健性CON在新旧准则的不同阶段均值均大于0,说明会计稳健性在上市公司中基本存在。新准则阶段CON的均值相比旧准则阶段有所下降,说明执行新准则后上市公司会计稳健性有所下降。而新准则阶段,样本上市公司资产减值规模WD相比旧准则阶段也降低了,预示企业资产减值规模与会计稳健性的变动方向是一致的。

表3 新旧准则阶段上市公司会计稳健性与资产减值规模描述性统计

(二)多元线性回归分析

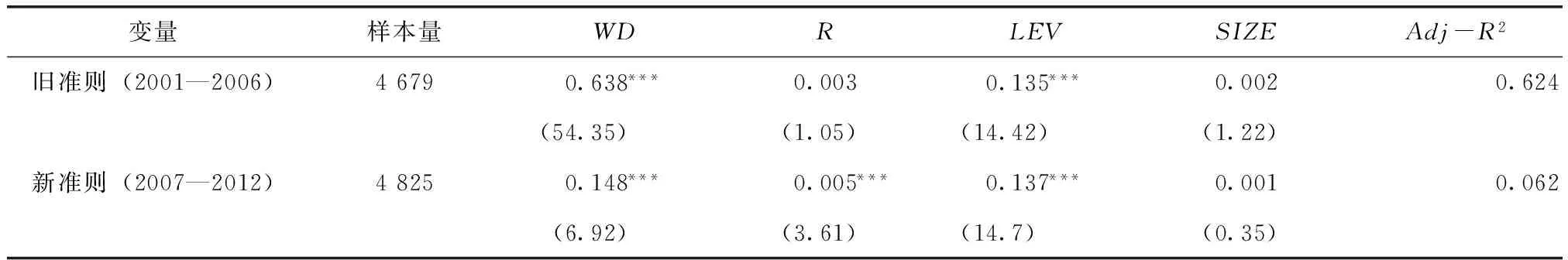

表4对模型1的回归结果检验了上市公司资产减值规模会对会计稳健性产生影响。在控制了股票回报率、资产负债率和公司规模后,样本上市公司于准则变更前后的资产减值规模与会计稳健性都在1%的水平上正相关,表明企业资产减值规模对会计稳健性具有解释力,符合模型预估。但是,新准则阶段上市公司WD的系数相比旧准则阶段明显降低,说明新资产减值准则实施后企业资产减值规模对会计稳健性的解释力度有所减弱。这是由于新资产减值政策规范了资产减值的计提、确认和转回等,上市公司在资产减值会计方面的盈余管理行为受限,从而一定程度上削弱了资产减值政策对会计稳健性的影响。比较回归系数发现,WD系数的绝对值明显大于其他三个控制变量系数的绝对值,表示解释变量WD对会计稳健性的解释力要强于三个控制变量,WD对会计稳健性的影响更大,是影响会计稳健性变化的重要原因。新准则阶段上市公司会计稳健性的下降可以由资产减值政策的变化来解释,资产减值政策变更是导致上市公司会计稳健性下降的重要原因。假设1得到验证。

表4 模型1多元回归结果表

表5对模型2的回归结果反映了新资产减值准则实施后变更的资产减值政策对盈利公司和亏损公司会计稳健性的影响。由于交叉变量(虚拟变量与资产减值规模的乘积)系数在1%水平上显著且为负,可以得知,相对于亏损公司,盈利公司资产减值规模对会计稳健性的解释能力较低。说明亏损公司盈利能力较差,其盈余管理动机比较强烈,更倾向于利用资产减值准备操纵盈余。相比盈利公司,亏损公司资产减值规模对会计稳健性的影响更大。假设2得到验证。

表5 模型2多元回归结果表

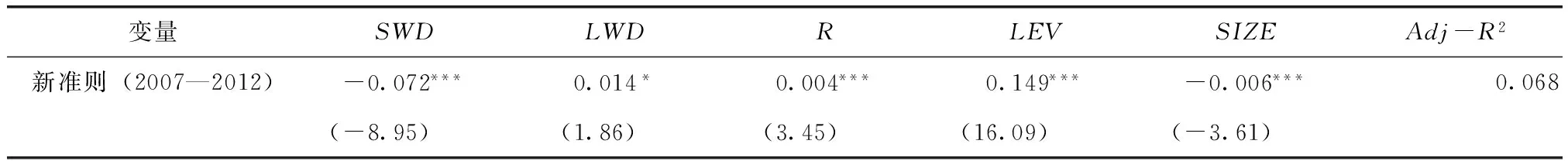

由表6模型3的回归结果可以看出,短期资产减值规模回归系数在1%水平上显著为负,而长期资产减值规模回归系数在10%水平上显著为正,这说明短期资产减值规模与会计稳健性负相关,而长期资产减值规模与会计稳健性正相关。一定程度上证明新资产减值准则中“长期资产减值一经计提不得转回”的规定规范了企业长期资产减值准备的计提,限制了上市公司利用长期资产减值进行盈余管理,可能使其更倾向于利用短期资产减值来操纵盈余。假设3得到验证。

表6 模型3多元回归结果表

五、研究结论

本文以2001—2012年发生资产减值行为的上市公司为对象,分析样本上市公司在新旧准则不同阶段的会计稳健性,考察资产减值政策变更对会计稳健性的影响。研究发现,企业资产减值规模与会计稳健性密切相关。较旧准则阶段,新准则实施后上市公司会计稳健性有所下降。相对盈利公司而言,亏损公司资产减值规模对会计稳健性的影响更显著。执行新资产减值政策后,上市公司长期资产减值规模与会计稳健性正相关,而短期资产减值规模与会计稳健性负相关。基于会计目标的决策有用趋向,新资产减值准则降低了上市公司的会计稳健性,变更后的资产减值政策对亏损公司会计稳健性的影响更大。有迹象表明,上市公司利用长期资产减值进行盈余管理的手段被限制后,更倾向于利用短期资产减值准备来调节盈余。监管部门需加强对企业短期资产减值的制度约束,加强监控短期资产减值信息质量。本文的结论证明资产减值准则变更是顺应国际会计惯例的,一定程度上可防止上市公司利用长期资产减值操纵盈余,但上市公司仍然存在利用短期资产减值进行盈余管理的空间。面对中国非有效市场现状,准则制定部门应细化资产减值的计提方法和计量标准,缩小会计估计、判断的范围,降低资产减值会计处理的主观随意性。

[1]WATTS R L.A proposal for research on conservatism[R].University of Rochester,1993.

[2]BARTH M E,WILLIAM H B.The Relevance of the Value Relevance Literature for Financial Accounting Standard Setting:Another View[J].Journal of Accounting and Economics,2005,24(31):77-104.

[3]DEMSKI J S.Analytic Modeling in ManagementAccounting Research[J].The Handbook of Management Accounting Research,2006,1:365-371.

[4]CHEN C J P,CHEN S M,SU X J,et al.Incentives for and Consequences of Initial Voluntary Asset Write Downs in the Emerging Chinese Market[J].Journal of International Accounting Research,2004.

[5]YOON S S.Cash from Operations and Eamings Management in Korea[J].The International Journal of Accounting,2002,11(37):395-412.

[6]宁亚平.盈余管理的定义及其意义研究[J].会计研究,2004(9):62-66.

[7]代冰彬,陆正飞,张然.资产减值:稳健性还是盈余管理[J].会计研究,2007(12):35-42.

[8]纪金莲.新会计准则、资产减值与盈余管理.会计之友,2013(1):16-19.

[9]赵春光.中国会计改革与谨慎性的提高[J].世界经济,2004(2):53-62.

[10]秦勉,王玉蓉.资产减值与会计盈余稳健性的实证分析[J].财会通讯,2007(5):76-79.

[11]BASU S.The Conservatism Principle and the Asymmetric Timeliness of Earnings[J].Joumal of Accounting and Economics,1997,24(1):3-37.

[12]Givoly,D,HAYN C.The Changing Time-Series Properties of Earnings,Cash Flows and Accruals:Has Financial Reporting Become More Conservative?[J].Journal of Accounting and Economics,2000,29(3):287-320.

[13]FELTHAM G A,OHLSON J A.Uncertainty resolution and the theory of depreciation measurement[J].Journal of Accounting Research.1996,34(2):209-234.

[14]LEFTWICH R.Accounting Information in Private Markets:Evidence from Private Lending Agreements[J].The Accounting Review,1983,58(1):23-42.

(责任编辑:姚望春)

The Impact of Asset Impairment Policy on Accounting Conservatism

WU Hongyan,YAN Xinyi

(College of Finance,Nanjing Agricultural University,Nanjing 210095,China)

This paper analyses the relationship between asset impairment policy and accounting conservatism of listed companies,focusing on testing asset impairment policy changes which affect the accounting conservatism after the new accounting principles.The study finds that asset impairment size of listed companies is closely related to the accounting conservatism.Asset impairment policy change is an important cause of changes in accounting conservatism.Compared with the profit-making company,the impact of assets impairment size of loss-generating company on accounting conservatism is more pronounced.After the implement of asset impairment principles,the scale of long-term assets impairment of listed companies has a positively correlated with accounting conservatism.Meanwhile the scale of short-term asset impairment has a negative correlation with accounting conservatism.

asset impairment;accounting conservatism;profit-making company;loss-generating company

2015-05-05

教育部人文社会科学研究规划基金“资产减值会计经济后果研究” (13YJA630103)

吴虹雁(1962—),女,南京农业大学金融学院教授,博士,研究方向为会计理论与资本市场;严心怡(1990—),女,南京农业大学金融学院硕士研究生。

F234.4

A

1008-2700(2015)06-0098-08